国税庁タックスアンサーの「No.1490 一時所得」について解説します。

解説動画

詳細

一時所得について、以下の通り解説します。

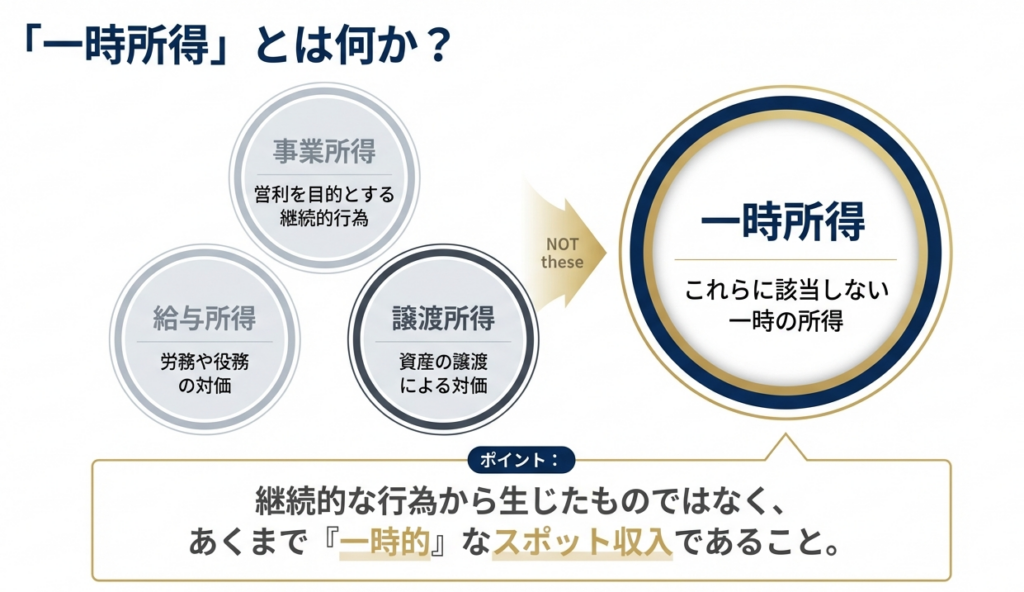

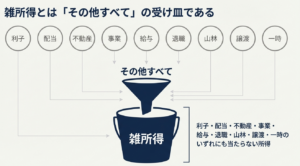

一時所得とは、営利を目的とする継続的行為から生じたものではなく、労働の対価や資産譲渡の性質を持たない一時の所得のことです。具体的には、懸賞の賞金品、競馬等の払戻金、生命保険の一時金などが該当します。

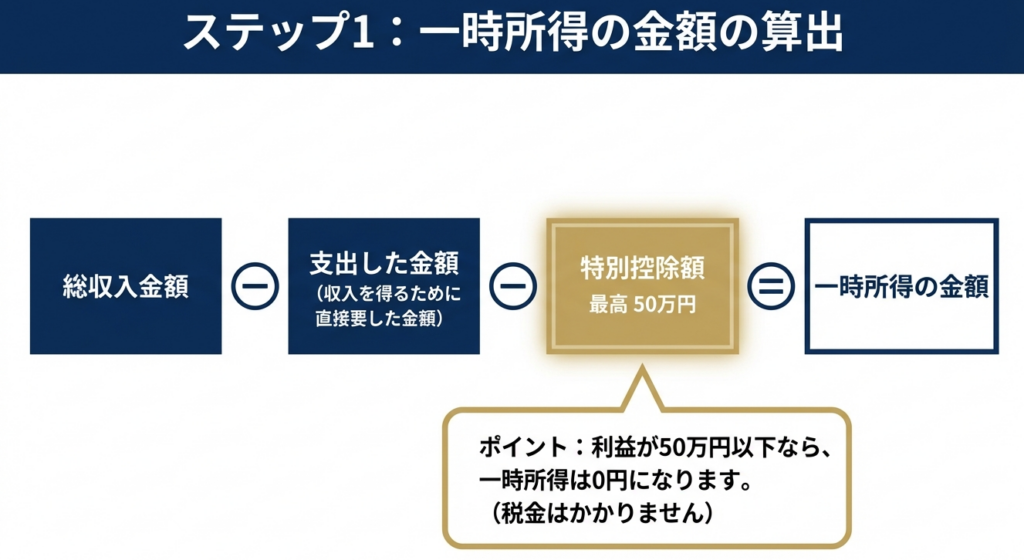

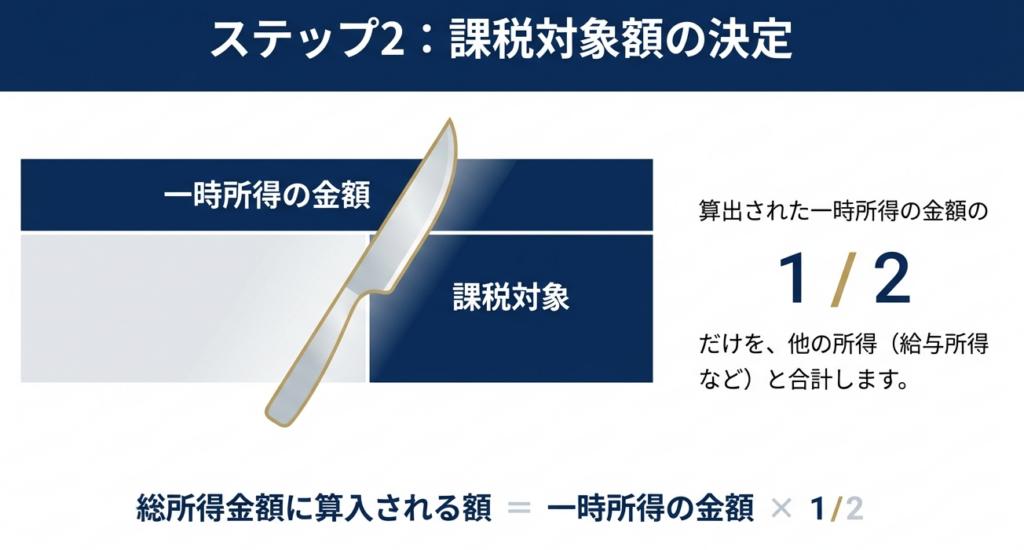

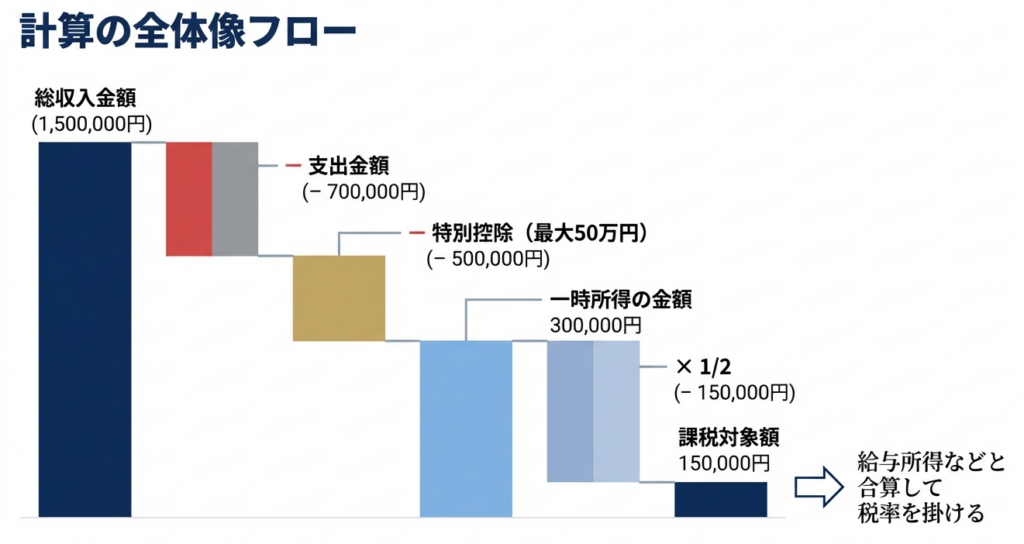

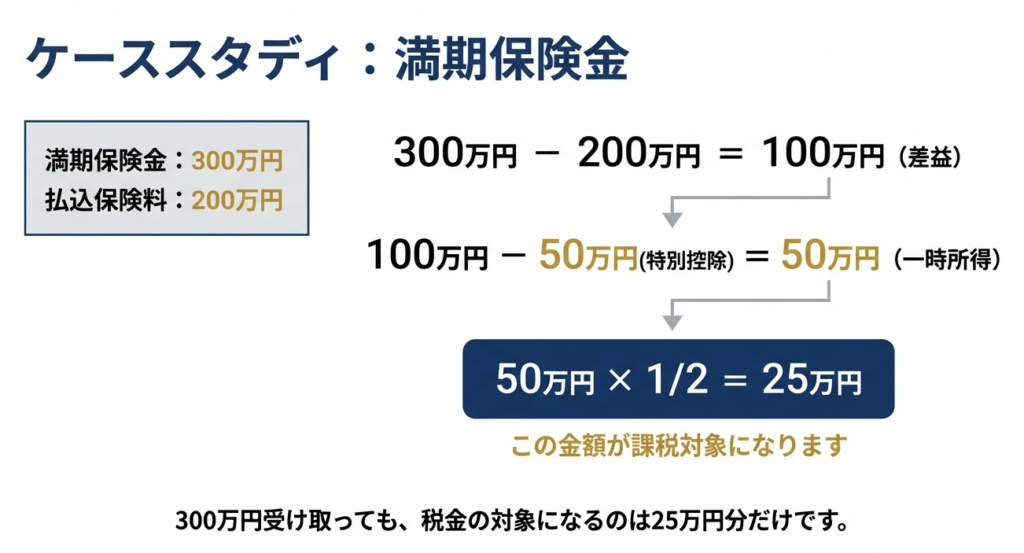

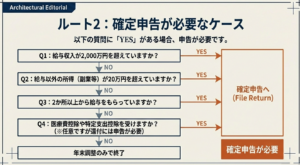

所得金額は「総収入金額 - 収入を得るために直接要した金額 - 特別控除額(最高50万円)」で計算します。税額を計算する際は、原則としてこの所得金額の2分の1に相当する金額を、給与所得などの他の所得と合算します(総合課税)。

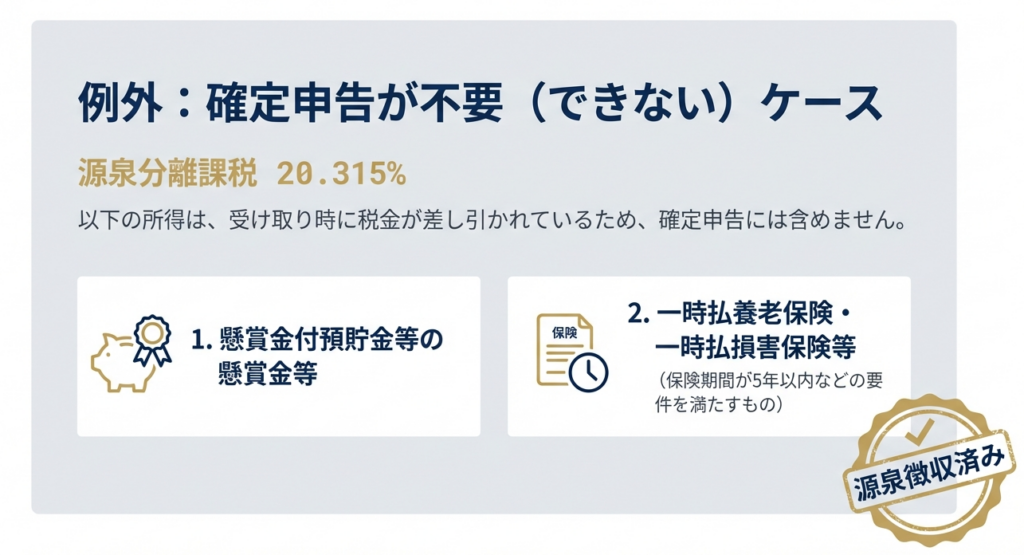

ただし、懸賞金付預貯金の懸賞金や、期間5年以内の一時払養老保険の差益などは、20.315%の源泉分離課税となり、確定申告はできません。

スライド解説

解説:一時所得の基本概念と実務上の取り扱い

1. 導入:一時所得の理解が実務において不可欠な理由

今日は「一時所得」について、実務家としての視点から改めて理解を深めていきましょう。

一時所得は、単なる税金の計算項目の一つではありません。実務においては「クライアントとの信頼関係を守り、リスクを回避する」ための非常に重要な戦略的ポイントになります。

一時所得は「営利を目的とする継続的な行為」でも「労務や役務の対価」でもない、偶発的な所得です。そのため、クライアント自身が「これは税金に関係ない臨時収入だ」と思い込み、申告から漏れてしまうケースが多々あります。

もし申告漏れが指摘されれば、追徴課税などのペナルティが発生し、結果として私たちの事務所への信頼を損ねることにもなりかねません。だからこそ、皆さんが「何か保険の満期金はありませんでしたか?」「懸賞などで高額な賞品を受け取っていませんか?」と能動的にヒアリングすることが不可欠なのです。

まずは、実務の土台となる「最終的な処理の結論」から詳しく見ていきましょう。ここを間違えると、申告書全体の整合性が崩れてしまいますよ。

2. 結論:実務上における一時所得の最終的な取り扱い

一時所得の処理において、私たちが最も注意しなければならないのは、その計算構造が他の所得と大きく異なる点です。計算ミスは税額に直結しますから、以下の流れを完璧に把握してください。

まず、一時所得の金額は次の式で算出します。

「総収入金額 - 収入を得るために支出した金額 - 特別控除額(最高50万円)」

そして、ここからが「戦略的な実務」の肝なのですが、算出された金額の「2分の1」だけを他の所得(給与所得など)と合算して、総所得金額を求めます。

日本の所得税は所得が高くなるほど税率が上がる「累進税率」を採用しています。この「2分の1課税」という仕組みがあるおかげで、多額の一時金が入った際でも課税対象額が圧縮され、結果として適用される税率を低く抑えることができるのです。これは納税者にとって極めて大きなメリットと言えます。

ただし、一点だけ「例外」という名の高いハードルがあります。一時払養老保険や一時払損害保険等(保険期間が5年以内などの要件を満たすもの)の差益については、20.315パーセント(所得税・復興特別所得税15.315パーセント、地方税5パーセント)の税率による源泉分離課税が適用されます。この場合、税金が天引きされて完結しているため、確定申告に含めることはできません。

計算の全体像が見えてきたところで、次は「何が一時所得に該当するのか」という定義を深掘りしていきましょう。

3. 詳細解説:制度の定義と具体的な計算プロセス

実務での判断に迷ったとき、立ち返るべきは常に「条文と通達の定義」です。「なんとなく」で判断するのが一番危険ですよ。

一時所得の定義

一時所得とは、営利目的の継続的行為から生じた所得以外で、労務・役務の対価としての性質や、資産の譲渡による対価としての性質を有しない、一時の所得を指します。

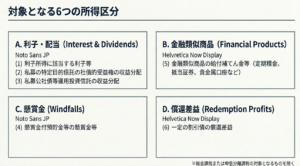

具体的な6つの例

国税庁が示す具体的な例は以下の通りです。クライアントへのヒアリングシートを作成する際の参考にしてください。

(1) 懸賞や福引きの賞金品(業務に関するものを除く)

(2) 競馬や競輪の払戻金(営利目的の継続的行為から生じたものを除く)

(3) 生命保険の一時金や損害保険の満期返戻金等(業務に関するものを除く)

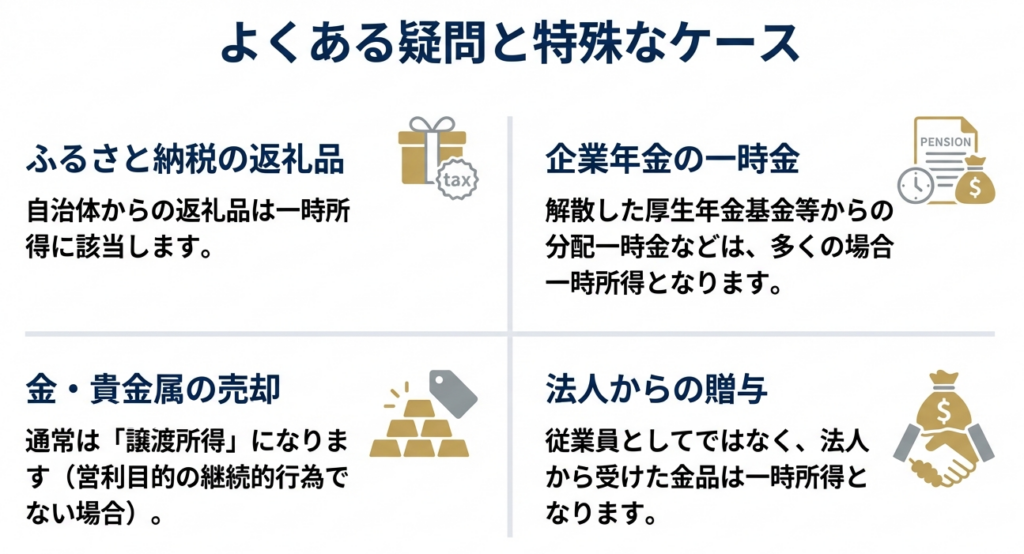

(4) 法人から贈与された金品(業務に関するもの、継続的に受けるものを除く)

(5) 遺失物拾得者や埋蔵物発見者の受ける報労金等

(6) 資産の移転等の費用に充てるための交付金のうち、実際の支出に充てられなかったもの

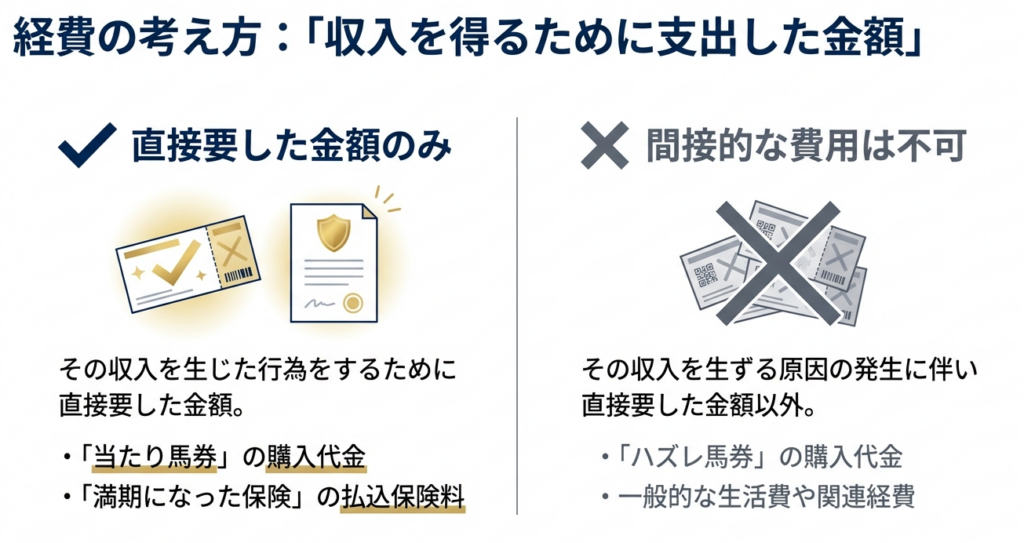

【アドバイス】「直接要した金額」の厳格な判断

ここで皆さんに特に注意してほしいのが、差し引くことができる「支出した金額」の範囲です。これは、その収入を得るために「直接」要した金額に限られます。

例えば競馬の払戻金の場合、外れた馬券の購入費用は原則として控除できません。的中した馬券の購入費用のみが「直接要した金額」となります。クライアントから「この経費も引けるはずだ」と言われた際には、この「直接性」について丁寧に、かつ毅然と説明できるようにしておきましょう。

源泉分離課税の確認方法

源泉分離課税(20.315%)が適用される保険などの場合、クライアントの手元には「支払通知書」が届いているはずです。そこに源泉徴収の記載があるか、保険期間が5年以内になっていないかを必ず現物で確認してください。

次は、実務現場でミスが起きやすいポイントを整理して、まとめに入りましょう。

4. まとめ:実務での注意点

最後に、学んだ知識をクライアントへの価値あるアドバイスに変えるためのチェックポイントをお伝えします。

内部通算と特別控除の順番

複数の場所から一時所得がある場合、まずはそれぞれの一時所得内で利益と損失を相殺(内部通算)します。その合計額から、最後に「特別控除額50万円」を差し引くという順番を間違えないでください。

身近な「一時所得」の見落としを防ぐ

最近の実務で非常に多いのが、「ふるさと納税の返礼品」「マイナポイント」、あるいは「すまい給付金」などです。これらも一時所得に該当します。一つ一つは少額でも、生命保険の一時金などと合算されると、50万円の特別控除枠を使い切ってしまうことがあります。

「今年はふるさと納税をたくさんされましたか?」という何気ない質問が、適正な申告への大きな一歩になるのです。

事務所の信頼を守るために

保険契約の判定ミス(総合課税か源泉分離課税か)は、申告の可否そのものを誤る大きなミスに直結します。契約内容が不明な場合は、必ず証券や通知物を確認する癖をつけてください。

一時所得は、私たちが専門家として「いかにクライアントの状況を把握しているか」が試される項目です。もし、法人の解散に伴う分配金や、特殊な補償金など、判断に迷うケースがあれば、遠慮なく相談してください。また、国税庁の「質疑応答事例」には、具体的なケーススタディが豊富に掲載されています。自ら調べる習慣をつけることで、あなたの実務能力はさらに飛躍します。

皆さんの丁寧な仕事が、事務所の誇りです。一緒に頑張っていきましょう。

ガイド:Q&A

第1問: 所得税法における「一時所得」の定義を説明してください。

一時所得とは、営利を目的とする継続的行為から生じた所得以外の所得を指します。また、労務や役務の対価としての性質や、資産の譲渡による対価としての性質を有しない一時の所得のことです。

第2問: 一時所得に該当するための「営利目的」や「対価性」に関する条件を述べてください。

一時所得は、継続的な営利活動によるものであってはならず、仕事の報酬(対価)や物を売った代金としての性格を持たないことが条件です。つまり、偶発的または一時的に発生した利益であることが基本となります。

第3問: 一時所得の具体例を3つ挙げてください。

代表的な例として、懸賞や福引きの賞金品、競馬や競輪の払戻金が挙げられます。また、法人から贈与された金品や、遺失物拾得者が受け取る報労金なども一時所得に含まれます。

第4問: 懸賞金や福引きの賞金品が一時所得から除外されるのはどのような場合ですか。

懸賞金や賞金品が「業務に関して受けるもの」である場合は、一時所得には該当しません。これは、その所得が事業活動や労務の対価としての性質を帯びてしまうためです。

第5問: 生命保険の一時金や損害保険の満期返戻金が一時所得となる条件は何ですか。

業務に関して受けるものを除いた、生命保険の一時金や損害保険の満期返戻金が一時所得となります。これらは資産の運用成果としての側面がありますが、特定の要件を満たす場合は一時所得として計算されます。

第6問: 一時所得の金額を算出するための計算式を記述してください。

計算式は「総収入金額 – 収入を得るために支出した金額 – 特別控除額(最高50万円)」です。この計算によって導き出された値が、その年度の一時所得の金額となります。

第7問: 支出した金額(経費)として認められるのは、どのような範囲の費用に限られますか。

その収入を生じた行為をするため、あるいはその収入を生じた原因の発生に伴い、直接要した金額に限られます。直接的な関連性のない費用は、差し引く金額として認められません。

第8問: 総所得金額を計算する際、算出された一時所得の金額はどのように扱われますか。

一時所得の金額の2分の1に相当する金額を、給与所得などの他の所得金額と合計します。その合計額である「総所得金額」を基にして、最終的に納める税額を計算する仕組みとなっています。

第9問: 源泉分離課税が適用される一時所得の具体例と、その税率を教えてください。

一時払養老保険(5年以内)の差益や懸賞金付預貯金の懸賞金などが対象で、税率は20.315パーセントです。この内訳は所得税および復興特別所得税15.315パーセント、地方税5パーセントとなっています。

第10問: 復興特別所得税が課される期間はいつからいつまでですか。

復興特別所得税は、平成25年(2013年)1月1日から令和19年(2037年)12月31日までの間に生ずる所得に対して課されます。所得税と併せて源泉徴収または申告が行われます。

コメント