国税庁タックスアンサーの「No.1500 雑所得」について解説します。

解説動画

詳細

雑所得について、以下の通り解説します。

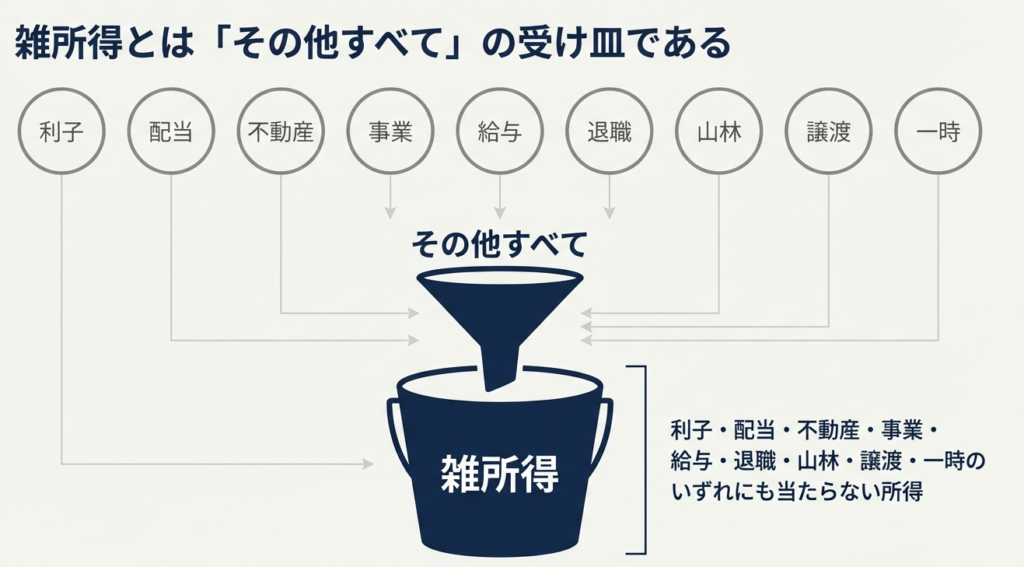

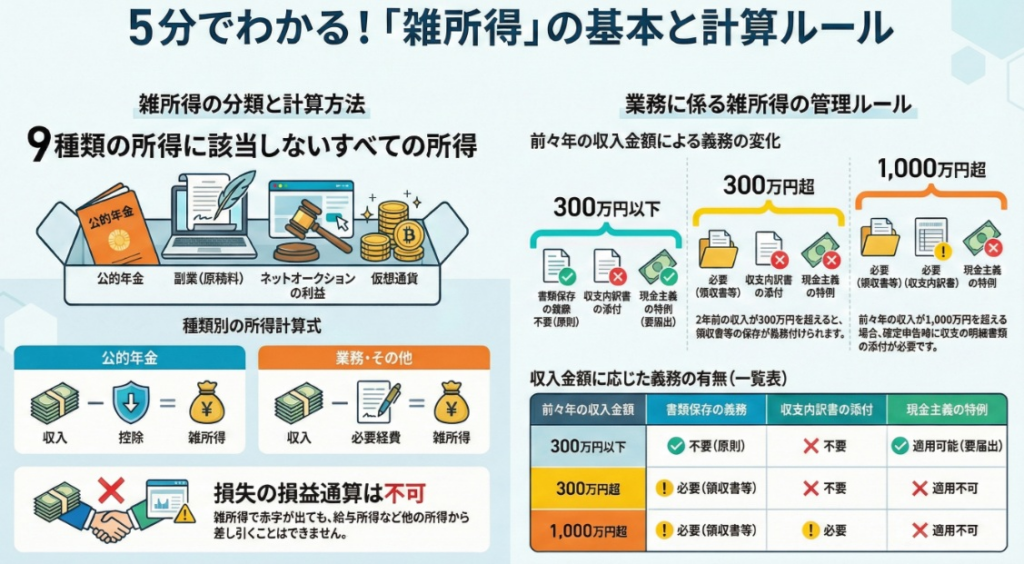

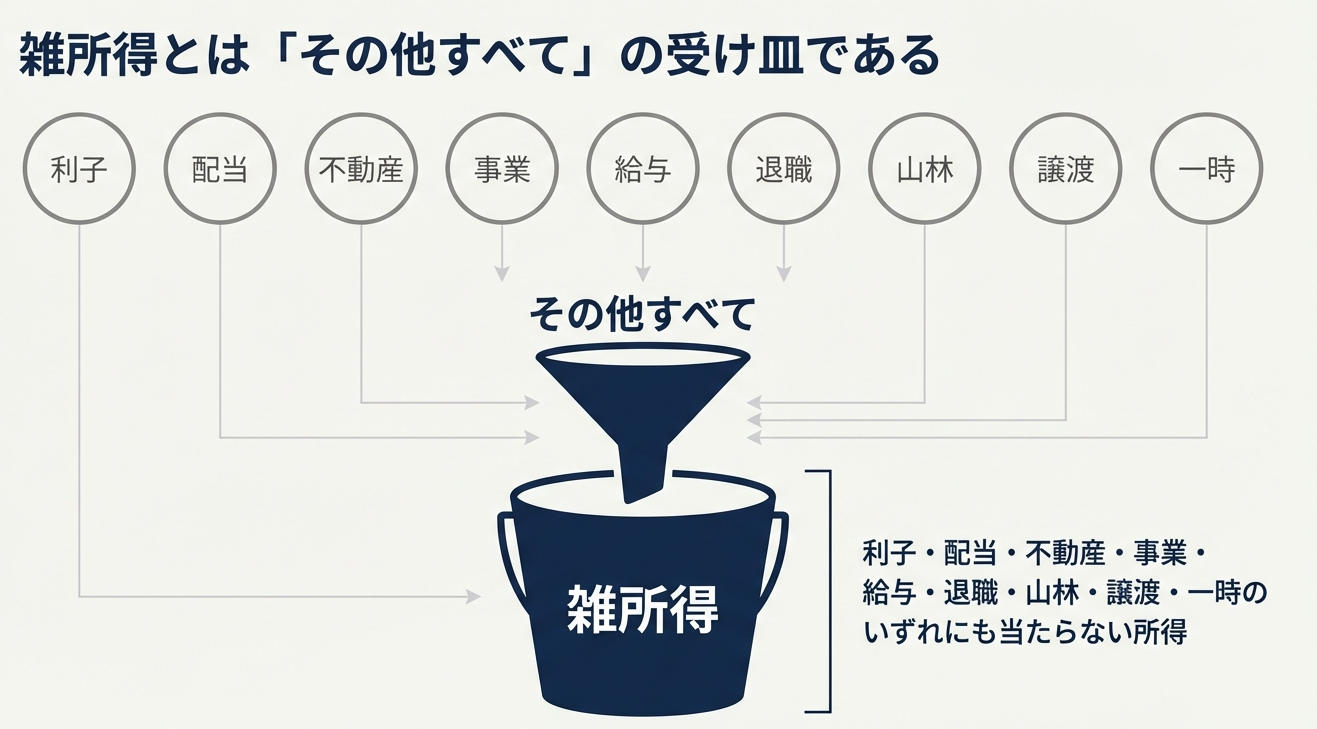

雑所得とは、他の9種類の所得区分のいずれにも当たらない所得のことです。具体的には、公的年金等、副業による原稿料やシェアリングエコノミー収入、非営業用貸金の利子などが該当します。

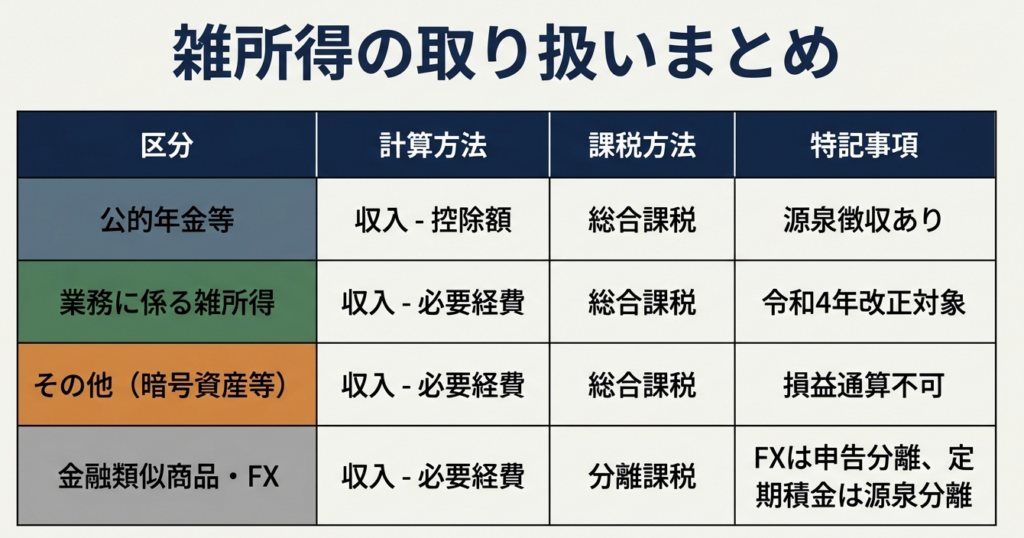

所得金額は、公的年金等については「収入金額 - 公的年金等控除額」、それ以外(業務に係るもの等)は「総収入金額 - 必要経費」で計算します。原則として他の所得と合算する総合課税ですが、一定の先物取引は申告分離課税、定期積金の給付補てん金などは源泉分離課税となります。なお、雑所得の計算上生じた損失は、他の所得と損益通算することはできません。

スライド解説

解説:雑所得の税務処理における基本原則と近年の改正対応

1. 導入:雑所得の重要性と実務上の位置づけ

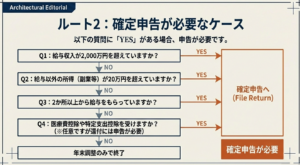

今回は、近年の申告実務で非常に重要性が増している「雑所得」について、実務経験を踏まえた視点から解説します。

所得税の体系において、雑所得は他の9種類の所得のいずれにも該当しないものを網羅する、いわば「最後の受け皿」としての性質を持っています。しかし、この「補完的性質」こそが実務上の大きな落とし穴になります。

特に注意すべきは、事業所得との境界線です。

青色申告特別控除の適用が可能な事業所得に対し、雑所得にはそのような特典はありません。近年、税務当局はシェアリングエコノミーや副業を営む納税者に対し、この区分を厳格に判定する傾向にあります。雑所得は、いわば税務当局がギグエコノミーの実態を捕捉するための「最終防衛線」とも言える重要な項目なのです。

皆さんは、単なる処理の対象としてだけでなく、クライアントが適正な申告区分を選択できているかという戦略的な視点を持って業務にあたってください。

まずは、実務の入り口となる課税方式の全体像から再確認していきましょう。

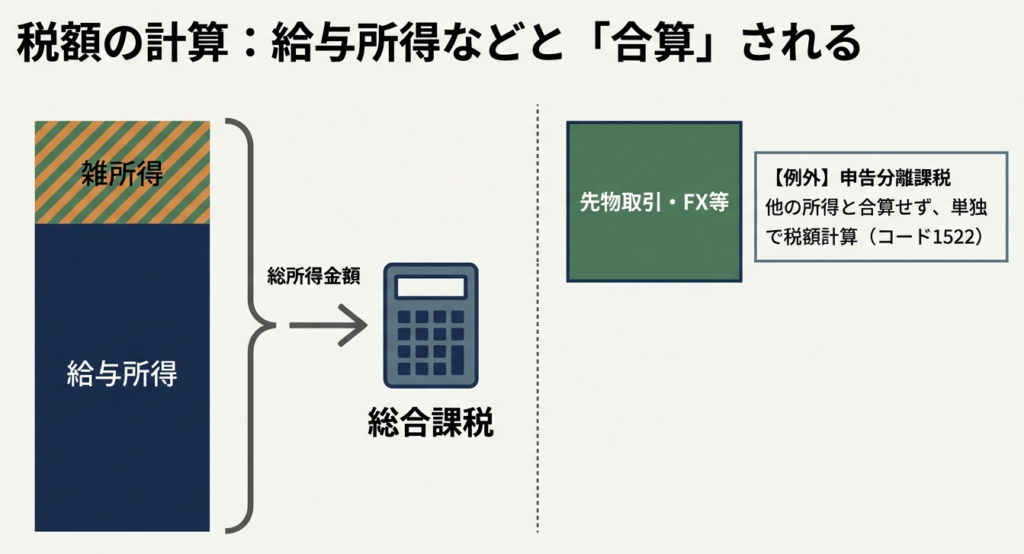

2. 課税体系の全体像:総合課税と分離課税の峻別

雑所得の最終的な課税の仕組みは、原則として「総合課税」ですが、実務上は例外との切り分けが極めて重要です。

• 総合課税(原則)

給与所得や不動産所得などの他の所得と合算して「総所得金額」を算出し、累進税率を適用します。多くの副業収入や公的年金がここに含まれます。

• 申告分離課税(特例)

一定の先物取引による所得などは、他の所得とは合算せず、独自の税率で税額を計算します。

• 源泉分離課税(例外)

特定の金融類似商品の収益などは、支払時に課税が完結するため、確定申告に含めることができません。

皆さんが最も警戒すべきは、この「源泉分離課税」を誤って確定申告に含めてしまい、過大な還付を請求してしまうミスです。次に、具体的な計算方法の細部を見ていきましょう。

3. 詳細解説:制度の仕組みと計算方法

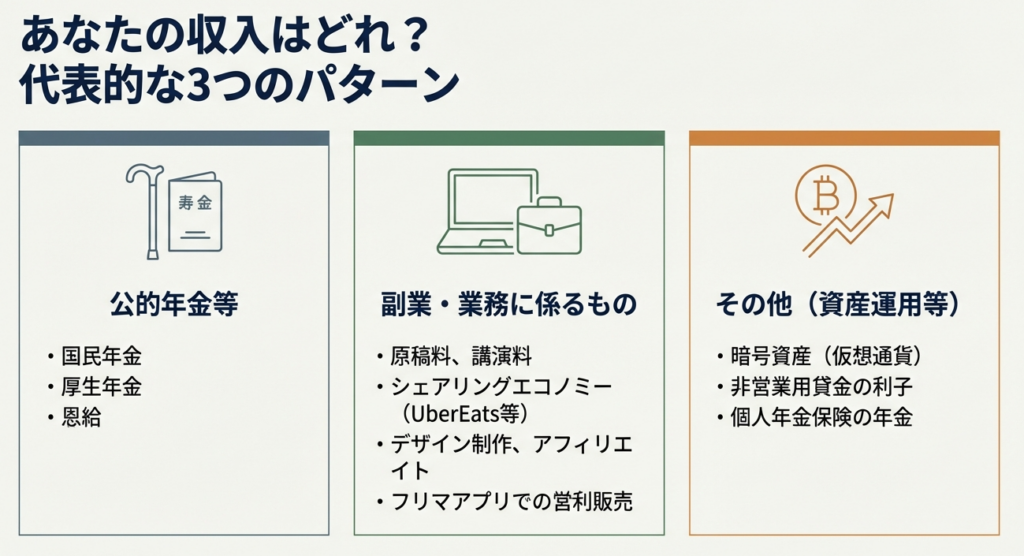

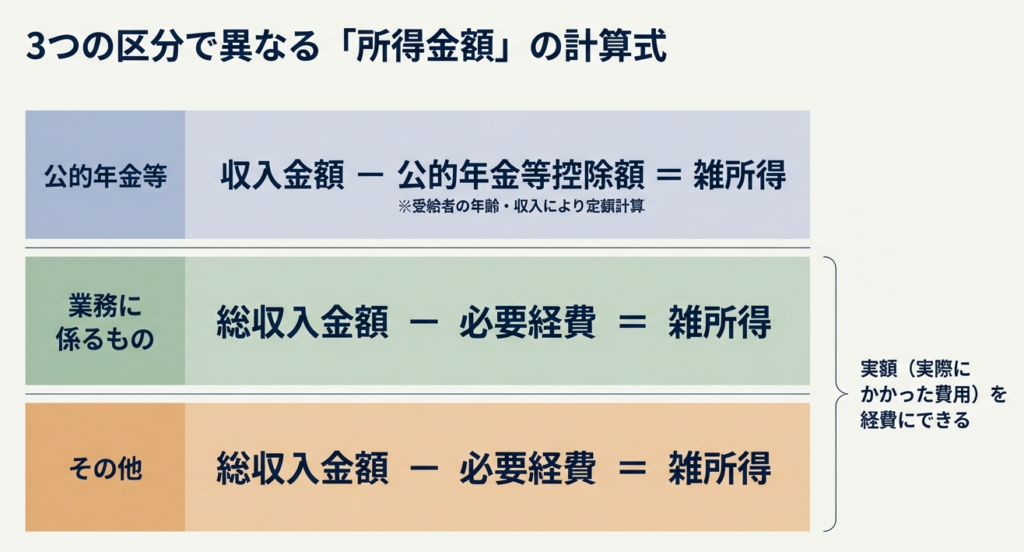

雑所得の計算は、「公的年金等」「業務」「その他」の3区分に整理されます。これらは必要経費の考え方や控除の適用が全く異なるため、混同は禁物です。

3.1 雑所得の範囲と分類

実務上、以下のキーワードで区分を整理してください。

• 公的年金等:老齢年金、恩給など。

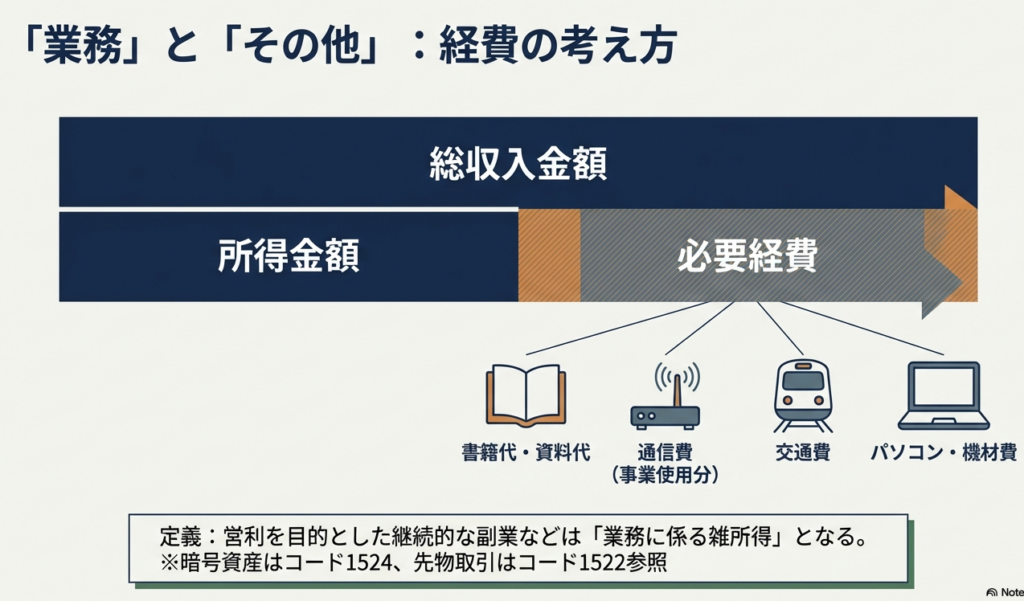

• 業務に係るもの:原稿料、講演料、シェアリングエコノミーなど、「営利を目的とした継続的なもの」を指します。

• その他:非営業用貸金の利子や、上記に当てはまらない単発の所得。

3.2 所得金額の計算体系

各区分の計算式は以下の通りです。

1. 公的年金等の雑所得

◦ 計算式:収入金額 - 公的年金等控除額

◦ この控除額は年齢や年金額で変動しますが、実は「公的年金等以外の所得金額」が1,000万円を超える高所得者の場合、控除額が段階的に縮小・制限される点に注意してください。富裕層の申告では見落としがちなポイントです。

2. 業務に係る雑所得

◦ 計算式:総収入金額 - 必要経費

3. その他の雑所得

◦ 計算式:総収入金額 - 必要経費

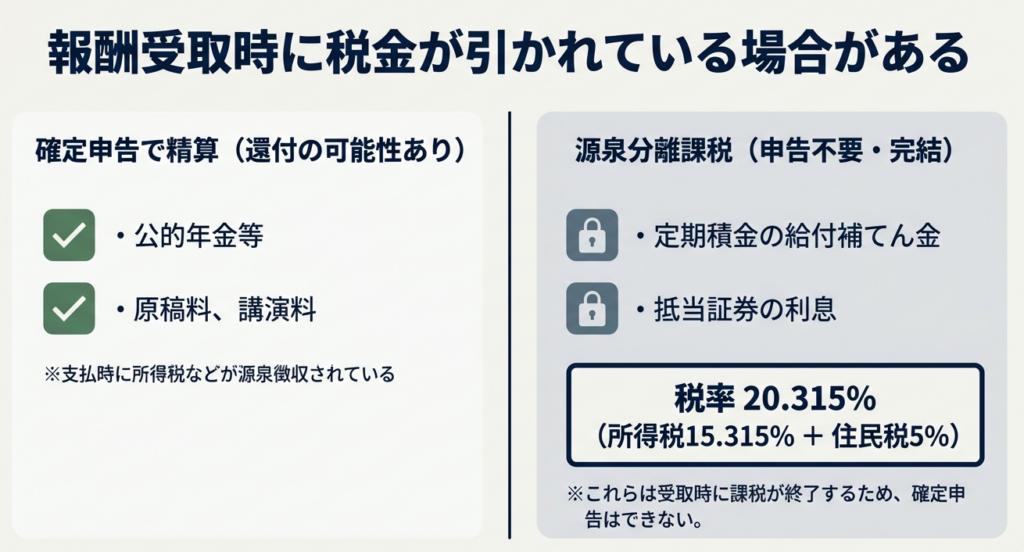

3.3 源泉徴収と申告分離課税の取扱い

原稿料や講演料、公的年金等は、原則として支払時に源泉徴収が行われます。

ここで実務上の「落とし穴」として強調したいのが、定期積金の給付補てん金や抵当証券の利息といった金融類似商品の取扱いです。これらは一律20.315%(所得税および復興特別所得税15.315%、地方税5%)の税率で源泉徴収されます。 この15.315%の内訳には、令和19年(2037年)まで課される復興特別所得税が含まれています。

これらの所得は「源泉分離課税」が適用されるため、確定申告を行うことは不可能です。還付目的で申告書に記載することは明白な誤りですので、厳格にチェックしてください。

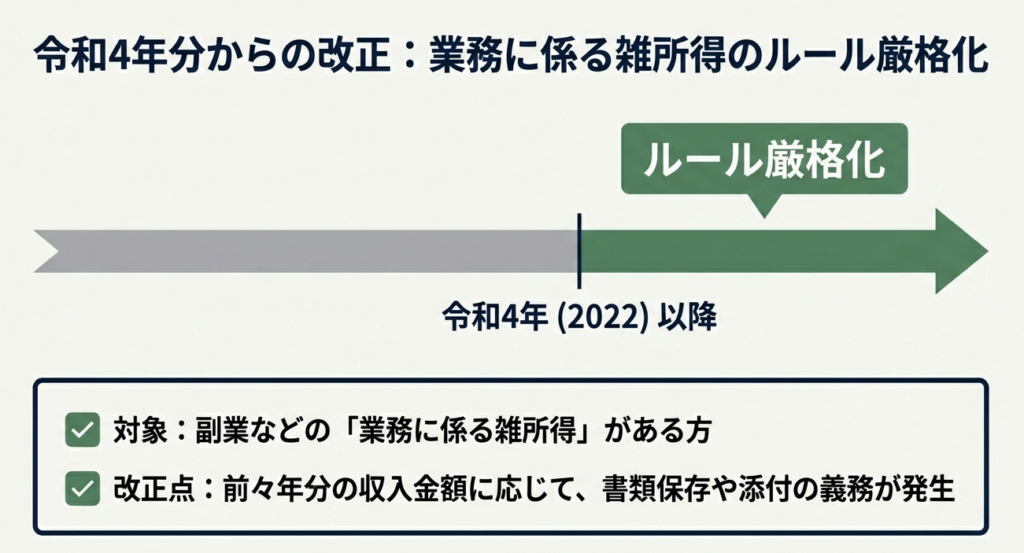

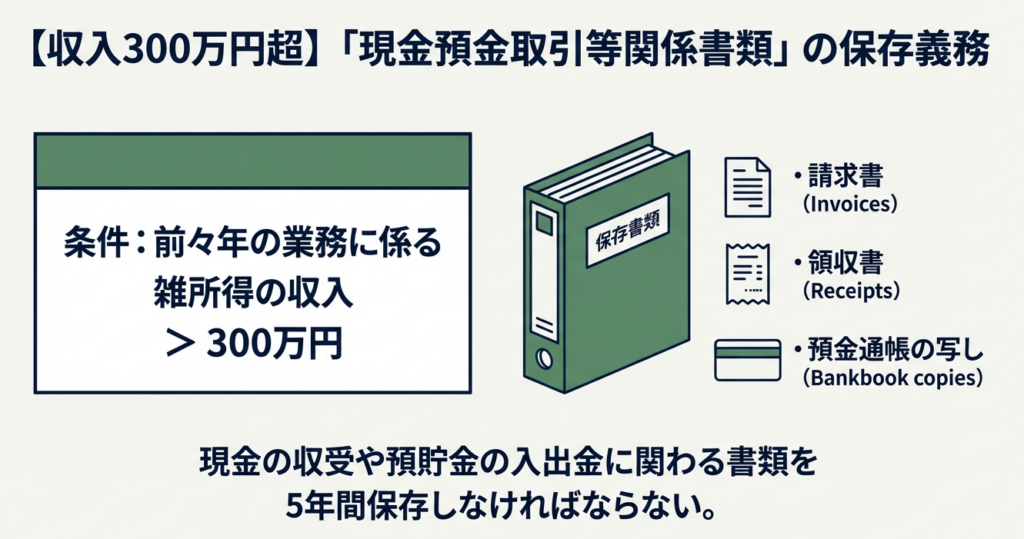

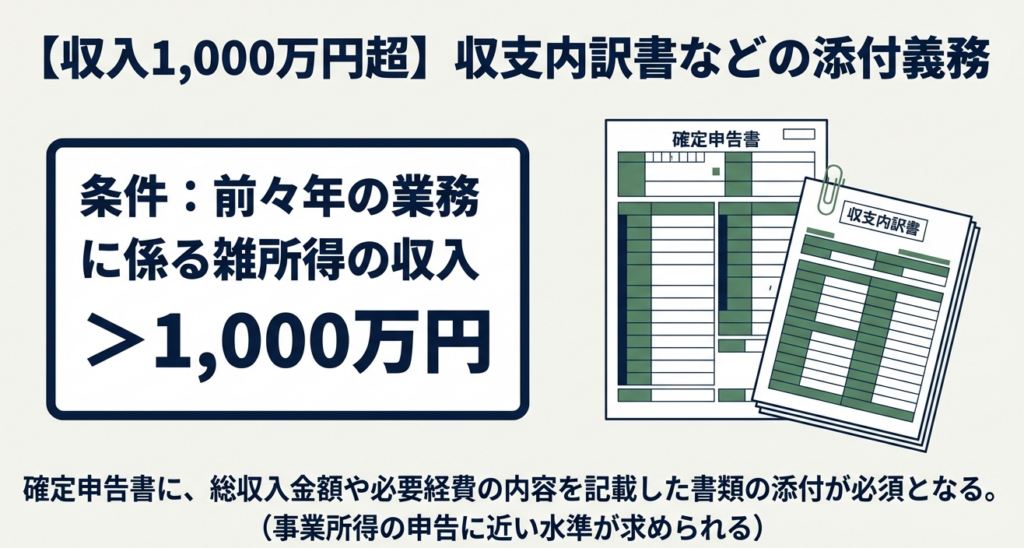

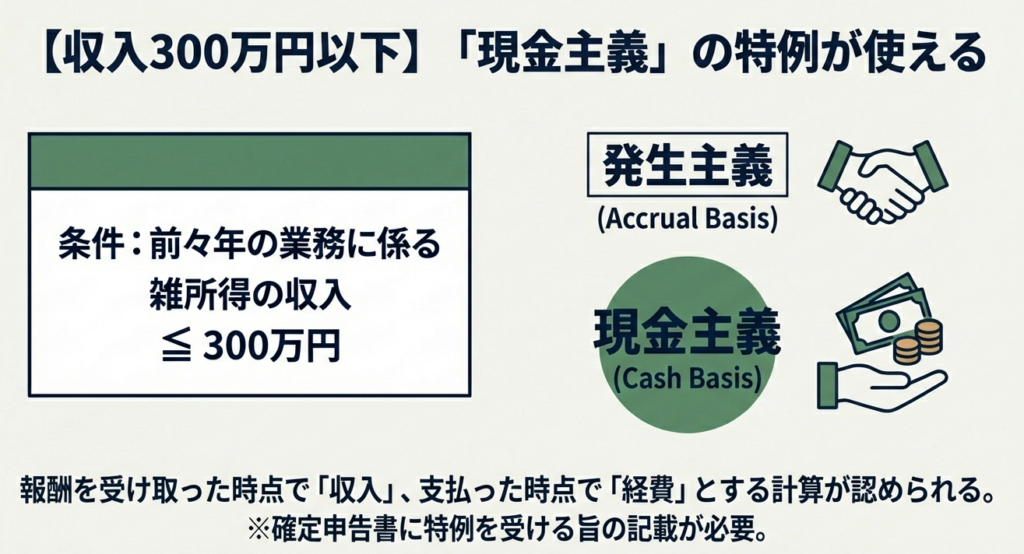

3.4 令和4年分以降の「業務に係る雑所得」の管理義務

近年の改正により、前々年分の収入金額に応じた義務が課されています。

| 前々年分の収入金額 | 適用される義務・特例 | 実務上の重要ポイント |

|---|---|---|

| 1,000万円超 | 収支内訳書の添付 | 雑所得であっても、事業所得に近い明細の提出が求められます。 |

| 300万円超 | 書類の保存義務 | 領収書や請求書等の「現金預金取引等関係書類」の保存が必須です。 |

| 300万円以下 | 現金主義の特例 | 実際に収受した額で計算可能です。ただし確定申告書への記載が要件です。 |

特に「現金主義の特例」は、事前の届出が不要な反面、「確定申告書にその旨を記載すること」が絶対条件です。

記載を忘れて期限後申告などになった場合、原則通りの発生主義( accrual basis )で計算し直さなければならず、ずさんな管理をしていたクライアントにとっては致命的な事態となりかねません。

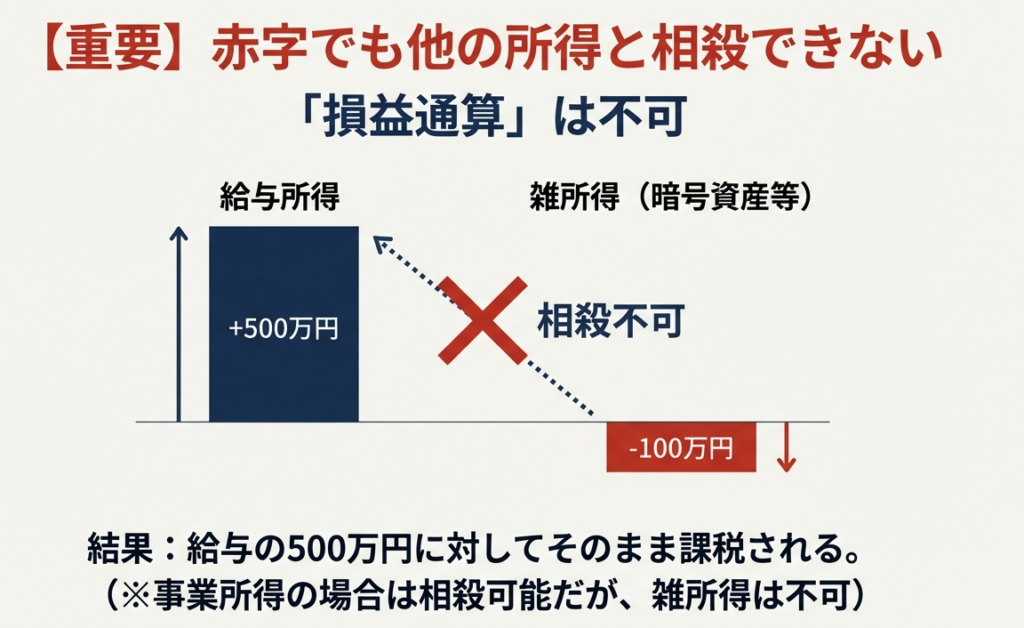

4. まとめ:実務における留意点と損益通算の制限

最後に、スタッフの皆さんがクライアントに最も明確に伝えなければならない鉄則を確認します。

雑所得の計算上生じた損失は、他の所得と損益通算することはできません。

なぜこのような制限があるのか。それは、個人的な趣味や副業による赤字を利用して、本業の給与所得にかかる税金を「洗浄」することを防ぐためです。クライアントから「副業で赤字が出たから税金が安くなるはずだ」と期待を寄せられた際、このルールを論理的に説明し、納得していただくことが我々プロの役割です。

300万円を超える収入がある方には帳簿保存の徹底を促し、将来の税務調査からクライアントを守る体制を築いてください。実務に迷ったときは、常に所得税法35条等の根拠法令と最新の通達に立ち返る謙虚さを忘れないでください。

基本を忠実に守ることこそが、最大の節税であり、クライアントからの信頼に繋がります。皆さんの丁寧な仕事に期待しています。共に頑張りましょう。

ガイド:Q&A

第1問: 所得税法における「雑所得」とは、どのような所得を指しますか。

雑所得とは、利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得、譲渡所得、および一時所得のいずれにも該当しない所得を指します。他の9種類の所得区分に当てはまらない、いわば「その他の所得」としての性質を持っています。

第2問: 雑所得の具体例を3つ挙げてください。

具体的な例としては、公的年金等、非営業用貸金の利子、および副業に係る所得(原稿料やシェアリングエコノミーによる所得など)が挙げられます。これらは他の所得区分に属さないため、雑所得として分類されます。

第3問: 公的年金等に係る雑所得の金額は、どのように計算されますか。

公的年金等の雑所得は、受給した収入金額から「公的年金等控除額」を差し引いて計算します。なお、この控除額は受給者の年齢や年金の収入金額に応じて段階的に定められています。

第4問: 「業務に係る雑所得」とは、どのようなものを指しますか。

業務に係る雑所得とは、副業に係る収入のうち、営利を目的として継続的に行われるものを指します。これに該当する場合、総収入金額から必要経費を差し引いた額が所得金額となります。

第5問: 雑所得の一般的な税額計算方法について説明してください。

原則として、雑所得の金額を給与所得などの他の所得金額と合計して「総所得金額」を求め、その合計額に対して税額を計算する総合課税方式がとられます。ただし、一定の先物取引による所得など、申告分離課税が適用される例外も存在します。

第6問: 金融類似商品(定期積金の給付補てん金など)の収益は、税務上どのように取り扱われますか。

定期積金の給付補てん金や抵当証券の利息といった金融類似商品の収益は、支払時に20.315パーセント(所得税・復興特別所得税15.315パーセント、地方税5パーセント)の税率で源泉徴収されます。これらは源泉分離課税の対象となるため、確定申告を行うことはできません。

第7問: 令和4年分以後、業務に係る雑所得の収入金額が前々年分で300万円を超えている場合、どのような義務が生じますか。

その年の前々年分の業務に係る雑所得の収入金額が300万円を超える方は、「現金預金取引等関係書類」を保存しなければなりません。これには、現金の収受や預貯金の預け入れ等に際して作成・受領した領収書や請求書などが含まれます。

第8問: 前々年分の業務に係る雑所得の収入金額が1,000万円を超える方が確定申告を行う際、追加で必要となる書類は何ですか。

前々年分の収入金額が1,000万円を超える場合には、確定申告書を提出する際に、総収入金額や必要経費の内容を詳細に記載した「収支内訳書」などの書類を添付する義務があります。

第9問: 「現金主義の特例」が適用される条件と、その内容について説明してください。

前々年分の収入金額が300万円以下である方が対象で、その年に実際に「収入した金額」および「支出した費用の額」をそのまま所得計算の基礎とできる特例です。この特例を適用するには、確定申告書にその旨を記載する必要があります。

第10問: 雑所得の計算上で生じた損失は、他の所得(給与所得など)と相殺することは可能ですか。

雑所得の計算上で発生した損失は、他の所得金額と「損益通算」をすることはできません。つまり、雑所得での赤字を給与所得などの黒字から差し引いて、全体の税額を低く抑えることは認められていません。

コメント