国税庁タックスアンサーの「No.2220 総合課税制度」について解説します。

解説動画

詳細

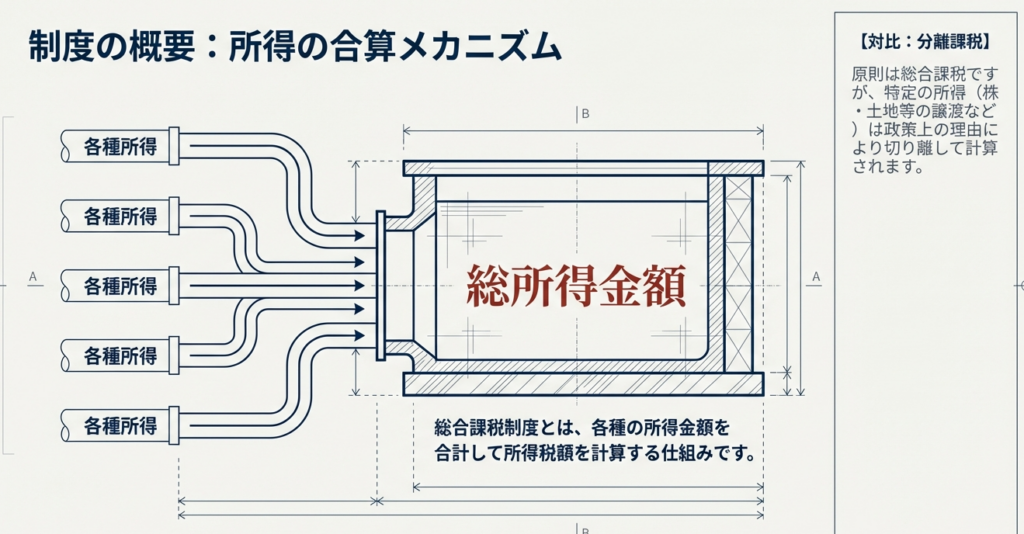

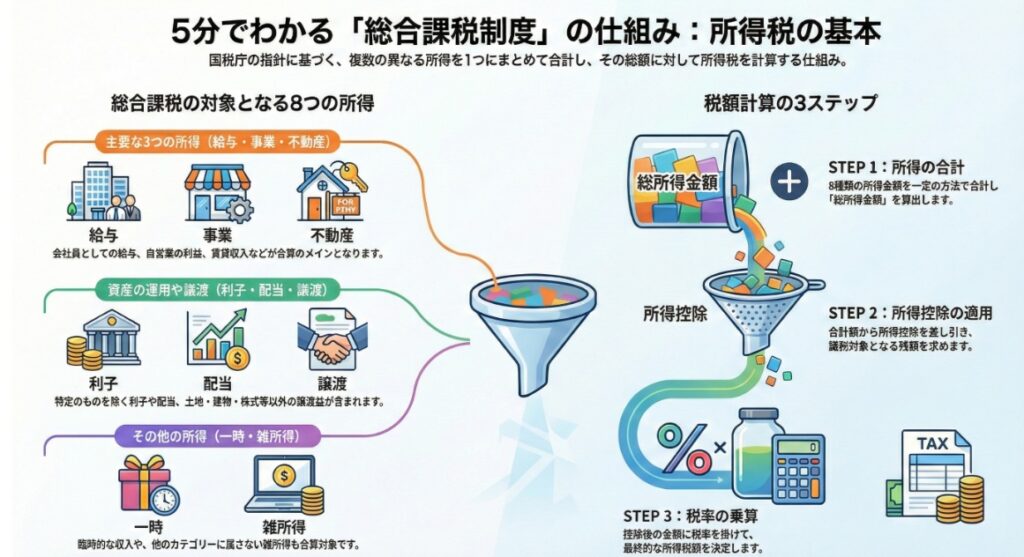

総合課税制度とは、各種の所得金額を合計して所得税額を計算する仕組みです。

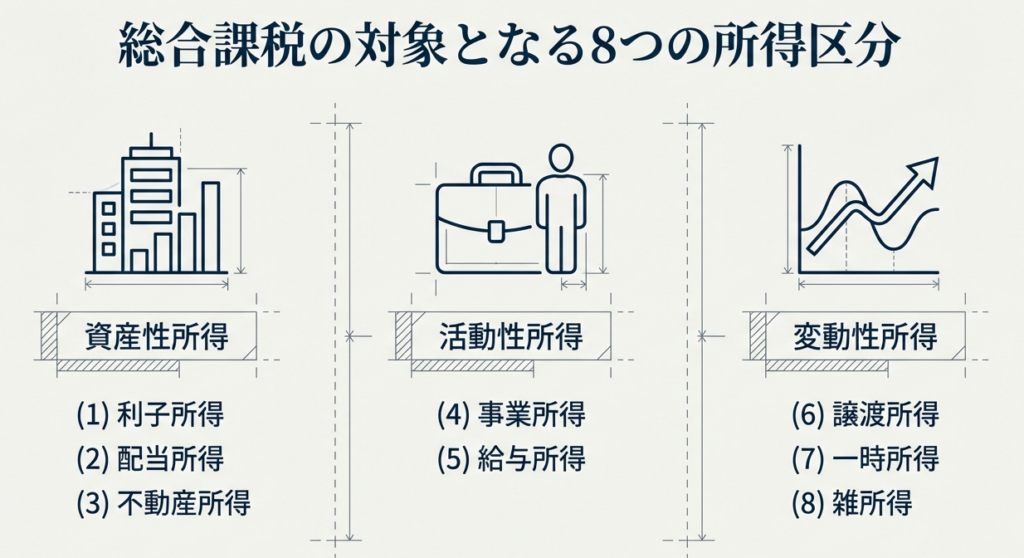

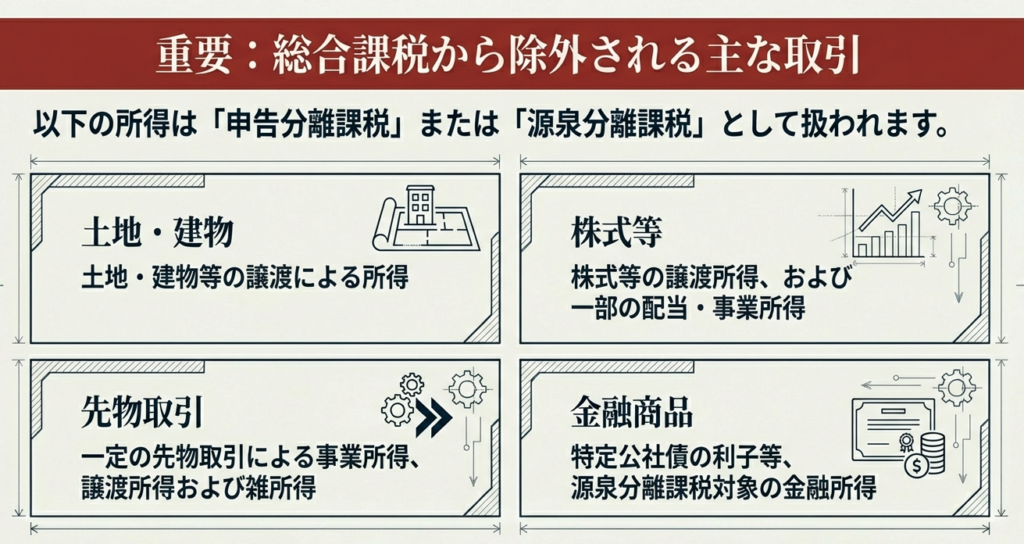

対象となる所得は、利子所得、配当所得、不動産所得、事業所得、給与所得、譲渡所得、一時所得、雑所得の8種類です。ただし、株式や土地・建物の譲渡による所得や、源泉分離課税・申告分離課税が適用されるもの(特定の利子や配当など)は除かれます。

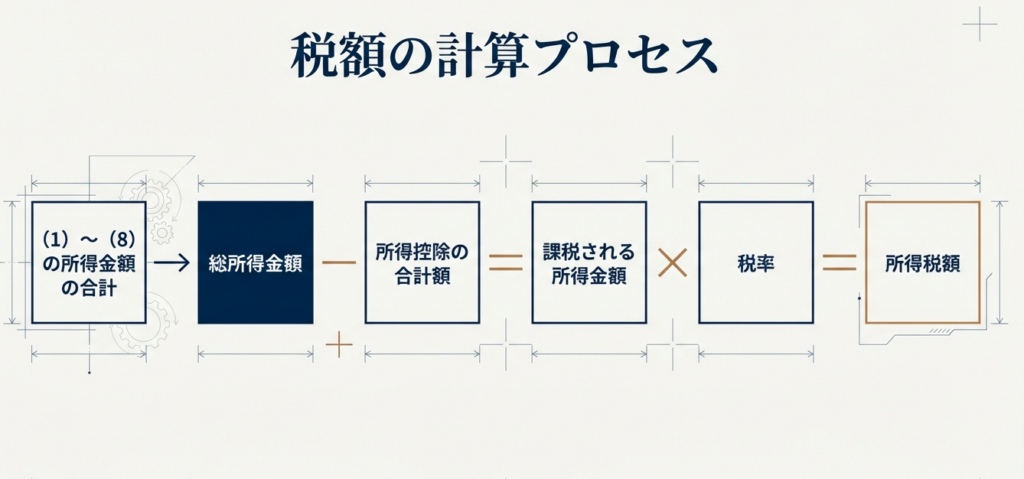

税額の計算においては、これらの所得を一定の方法で合計した総所得金額から所得控除の合計額を差し引き、その残額に税率を乗じて算出します。なお、一定の先物取引などは他の所得と区分して申告分離課税となります。

スライド解説

解説:総合課税制度の基礎理解と実務における重要ポイント

1. はじめに:なぜ「総合課税」を正しく理解する必要があるのか

今回は所得税法の背骨とも言える「総合課税制度(タックスアンサーNo.2220)」について、改めてその本質を整理しましょう。

私たちがプロフェッショナルとしてクライアントに向き合う際、単に数字をソフトに入力する作業者であってはなりません。総合課税を理解することは、所得税の基本原則である「担税力(税を負担する能力)に応じた公平な課税」を実務で体現することを意味します。この制度を正しく適用できて初めて、適正な申告と、根拠に基づいた節税アドバイスという、税理士事務所としての真の価値を提供できるのです。

総合課税は所得税の「原則」であり、分離課税はあくまで「例外」です。まずはこの優先順位を心に刻み、実務においてどのように税額が決定していくのか、その全体像を確認していきましょう。

2. 結論:総合課税制度における税額計算の帰着点

総合課税制度のゴールは、納税者の経済的な実態を一つの「バスケット(総所得金額)」に集約し、そこに累進税率を適用することにあります。

実務上の計算プロセスは、以下の3ステップで進みます。

1. 所得の合算:

後述する8つの所得区分(利子、配当、不動産、事業、給与、譲渡、一時、雑)を、それぞれの規定に従って計算し、合算して「総所得金額」を算出します。

2. 所得控除の差し引き:

算出された総所得金額から、基礎控除や社会保険料控除などの所得控除を差し引きます。

3. 超過累進税率の適用:

控除後の金額に税率を乗じます。

【なぜこの構造なのか】

この制度は「垂直的公平」を実現するための仕組みです。高所得者ほど高い税率を負担する累進課税において、例えば「少額の雑所得」であっても、それが給与所得などの大きな所得の上に積み上がることで、クライアントの「最高限界税率」で課税されることになります。 実務において「どの所得が総合課税に含まれるか」の判断を誤ることは、単なる計算ミスではなく、この累進構造を無視した致命的な申告誤りに直結することを忘れないでください。

次は、どの所得がこの「バスケット」に入るのか、具体的な内訳と例外規定を深掘りします。

3. 詳細解説:総合課税の対象となる所得とその区分

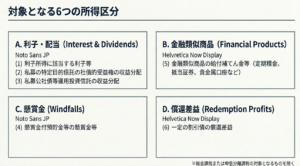

総合課税の対象となる所得は、以下の8つに分類されます。表の中には、実務で特に注意すべき「分離課税への除外項目」も併記しました。

| 所得の種類 | 概要と実務上の注意点(分離課税となる例外) |

|---|---|

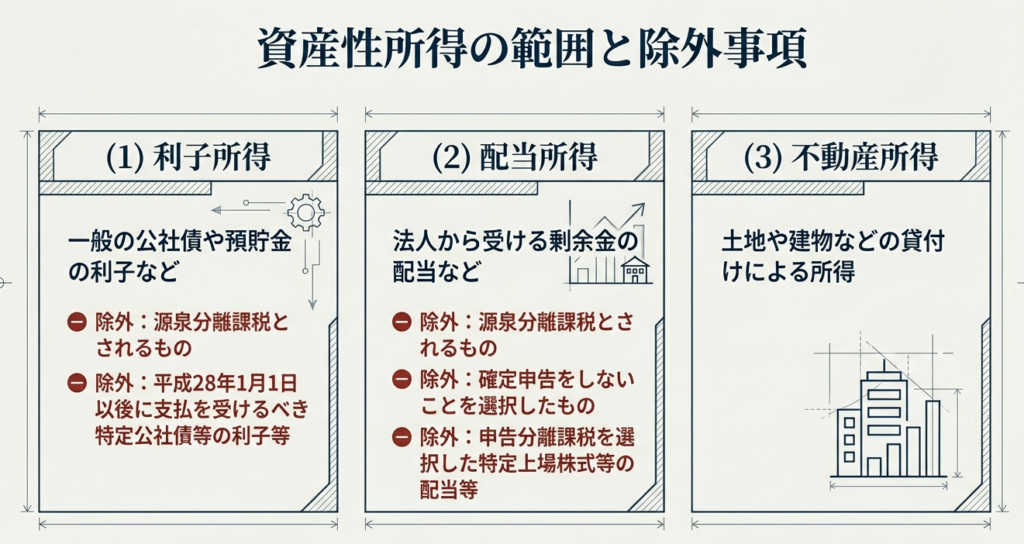

| (1) 利子所得 | 原則対象ですが、源泉分離課税のものや、平成28年1月1日以後に支払を受ける特定公社債等の利子等は除かれます。 |

| (2) 配当所得 | 原則対象。ただし、確定申告不要を選択したものや、申告分離課税を選択した上場株式等の配当等は除かれます。 |

| (3) 不動産所得 | 賃貸収入など。 |

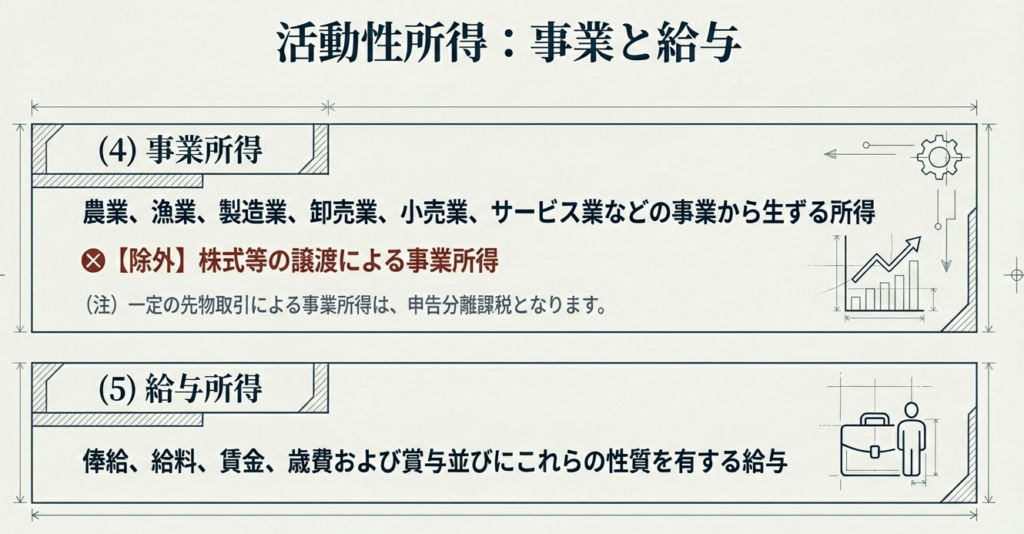

| (4) 事業所得 | 農業や商工業など。 ※株式等の譲渡および一定の先物取引によるものは除外(分離課税)。 |

| (5) 給与所得 | 会社員の給与、賞与など。 |

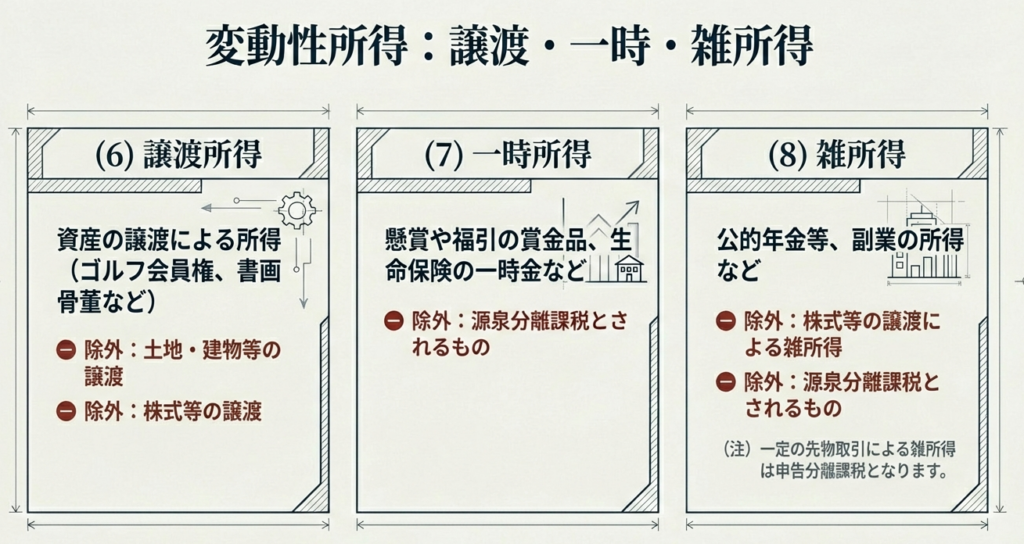

| (6) 譲渡所得 | 資産の譲渡。 ※土地・建物等および株式等の譲渡、一定の先物取引によるものは除外(分離課税)。 |

| (7) 一時所得 | 懸賞金や保険の満期金など(源泉分離課税を除く)。 |

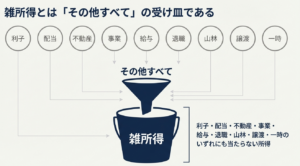

| (8) 雑所得 | 年金や副業など。 ※株式等の譲渡、一定の先物取引、源泉分離課税のものは除外。 |

【なぜ「土地・建物」や「株式」は除外されるのか】

ここで皆さんに考えてほしいのは、「なぜこれらが分離課税(例外)なのか」という理由です。例えば土地や建物の売却益は、数十年の値上がり分が一気に実現する「臨時的な巨額所得」になりがちです。これを総合課税で累進税率にかけると、その年だけ異常に高い税率が適用される「不合理(バunching effect)」が生じます。そのため、政策的な配慮から「租税特別措置法」によって個別に税率が定められているのです。

【実務上の鉄則】

実務では「原則:総合課税」を念頭に置きつつ、資料の中に「土地・建物の売買」「証券会社の特定口座」「先物・FXの取引明細」が出てきた瞬間に、「措置法による分離課税のフラグ」を立てる癖をつけてください。

——————————————————————————–

4. まとめ:実務における具体的な注意点とスタッフへの助言

総合課税の申告業務において、皆さんが確認すべきポイントをチェックリストにまとめました。単なる集計作業ではなく、常に根拠法令に立ち返る姿勢を持ちましょう。

所得の網羅性:

一時所得(保険満期金等)や雑所得(副業・年金)の集計漏れはないか?

利子・配当の選択:

クライアントにとって「総合課税」と「分離課税(または申告不要)」のどちらが有利かシミュレーションしたか?

措置法(分離課税)の確認:

◦ 株式等の譲渡所得(措法37の10)を誤って総合課税に入れていないか?

◦ 土地・建物等の譲渡所得(措法31、32)を分離課税として正しく区分しているか?

◦ 先物取引(措法41の14等)を事業所得や雑所得の「合計」に含めていないか?

計算基礎の検証:

一時所得の計算において、特別控除(最高50万円)の適用や、2分の1課税の処理を正確に行っているか?

「所得を合算する」という一見シンプルな作業こそ、所得税法第22条を筆頭とする膨大な法令知識の集大成です。特に配当所得の課税方式の選択などは、所得全体の金額によって有利不利が逆転する、腕の見せ所でもあります。

もし判断に迷うような資料や、法律の解釈で自信が持てない場面に直面したら、迷わず私に相談してください。皆さんが理論的な裏付けを持って仕事に臨めるよう、全力でバックアップします。正確な実務の積み重ねで、クライアントからの信頼を勝ち取っていきましょう。

ガイド:Q&A

1. 総合課税制度の定義について説明してください。

総合課税制度とは、納税者が1年間で得た各種の所得金額を合計し、その総額に対して所得税額を計算する仕組みのことです。個別の所得ごとに課税するのではなく、合算した所得を基準とする点に特徴があります。

2. 総合課税の対象となる「事業所得」において、除外されるものは何ですか。

事業所得のうち、株式等の譲渡によって生じた事業所得は総合課税の対象から除外されます。また、一定の先物取引による事業所得も、他の所得と区分して申告分離課税の方法で課税されるため、総合課税には含まれません。

3. 「利子所得」が総合課税の対象外となる具体的なケースを挙げてください。

源泉分離課税とされる利子所得や、平成28年1月1日以後に支払を受けるべき特定公社債等の利子などは、総合課税の対象から除外されます。これらは総合課税以外の方法で税額が計算・納付されます。

4. 「譲渡所得」のうち、総合課税に含まれない資産の種類は何ですか。

土地・建物等の譲渡、および株式等の譲渡による譲渡所得は、総合課税の対象外です。これら以外の資産の譲渡による所得が、総合課税の対象((6)譲渡所得)として計上されます。

5. 総合課税における所得金額の計算において、最終的な税額を算出するまでのプロセスを説明してください。

まず、対象となる8種類の所得金額を一定の方法で合計して「総所得金額」を算出します。次に、その総所得金額から所得控除の合計額を差し引き、残った金額に所定の税率を乗じることで税額を計算します。

6. 「配当所得」のうち、確定申告に関連して総合課税から除外できる選択肢にはどのようなものがありますか。

源泉分離課税とされるもののほか、確定申告をしないことを選択した配当所得は除外されます。また、平成28年1月1日以後に支払を受ける特定上場株式等の配当について申告分離課税を選択した場合も、総合課税の対象外となります。

7. 「一時所得」を総合課税として計算する際、どのような例外(除外規定)がありますか。

一時所得であっても、源泉分離課税の対象とされるものについては、総合課税制度の中に含めて計算することはできません。基本的には総合課税の対象((7)一時所得)ですが、課税方式の優先順位により除外が発生します。

8. 先物取引による所得は、総合課税制度においてどのように扱われますか。

一定の先物取引による事業所得、譲渡所得、および雑所得については、総合課税の合計には含めません。これらは他の所得と区分し、「申告分離課税」の方法により所得税が課される仕組みとなっています。

9. 「総所得金額」とは、どのような金額を指しますか。

利子、配当、不動産、事業、給与、譲渡(一部)、一時、雑(一部)の計8種類の所得金額を、定められた方法により合計した金額のことです。所得控除を差し引く前の、総合課税の基礎となる合計額を指します。

10. 総合課税制度に関連する、他の課税方式の名称を2つ挙げてください。

国税庁の資料では、関連する課税制度として「源泉分離課税制度」と「申告分離課税制度」の2つが挙げられています。これらは所得の種類や選択によって、総合課税に代わって適用される場合があります。

重要用語集

| 用語 | 定義・解説 |

|---|---|

| 総合課税制度 | 各種の所得金額を合計して所得税額を計算する制度。 |

| 利子所得 | 公社債や預貯金の利子などによる所得。特定のものを除き総合課税の対象。 |

| 配当所得 | 株式の配当金などによる所得。申告分離課税の選択や申告不要制度の利用が可能。 |

| 不動産所得 | 地代や家賃などの不動産賃貸から生じる所得。総合課税の対象となる。 |

| 事業所得 | 農業、製造業、小売業などの事業から生じる所得。株式譲渡や先物取引によるものは除く。 |

| 給与所得 | 会社員等の賃金、賞与などによる所得。総合課税の主要な対象。 |

| 譲渡所得 | 資産の譲渡による所得。総合課税では土地・建物・株式等以外の資産が対象。 |

| 一時所得 | 営利を目的とする継続的行為以外から生じる一時的な所得。源泉分離課税分を除く。 |

| 雑所得 | 他のどの所得にも分類されない所得。先物取引や株式譲渡によるものを除く。 |

| 総所得金額 | 総合課税の対象となる各所得を合計した金額。所得控除を引く前の段階。 |

| 所得控除 | 納税者の個別の事情を考慮し、総所得金額から差し引くことができる金額の合計。 |

| 源泉分離課税制度 | 他の所得と合算せず、支払の際に一定の税率で税金が徴収され、納税が完結する制度。 |

| 申告分離課税制度 | 他の所得と合計せず、その所得単独で税額を計算し、確定申告によって納税する制度。 |

コメント