国税庁タックスアンサーの「No.2230 源泉分離課税制度」について解説します。

解説動画

詳細

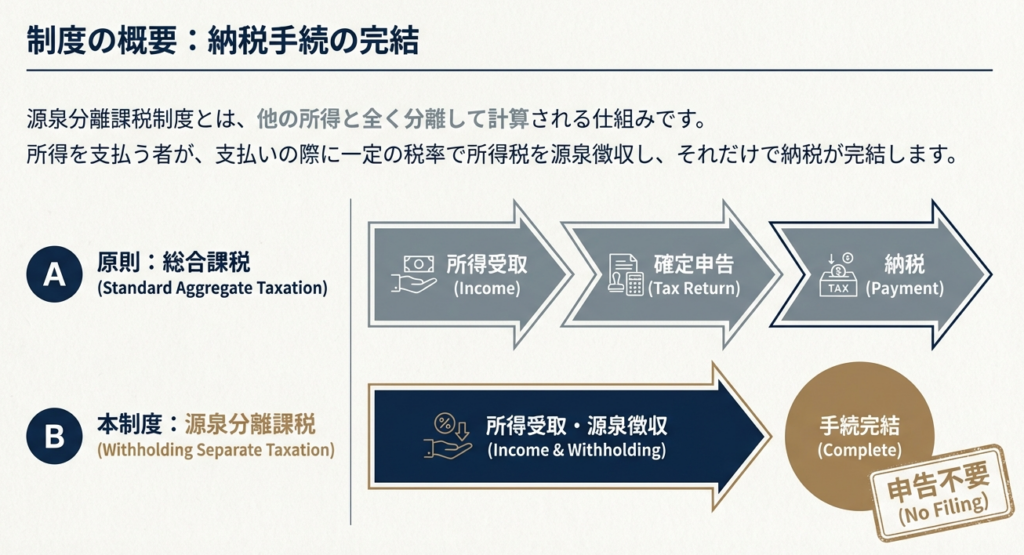

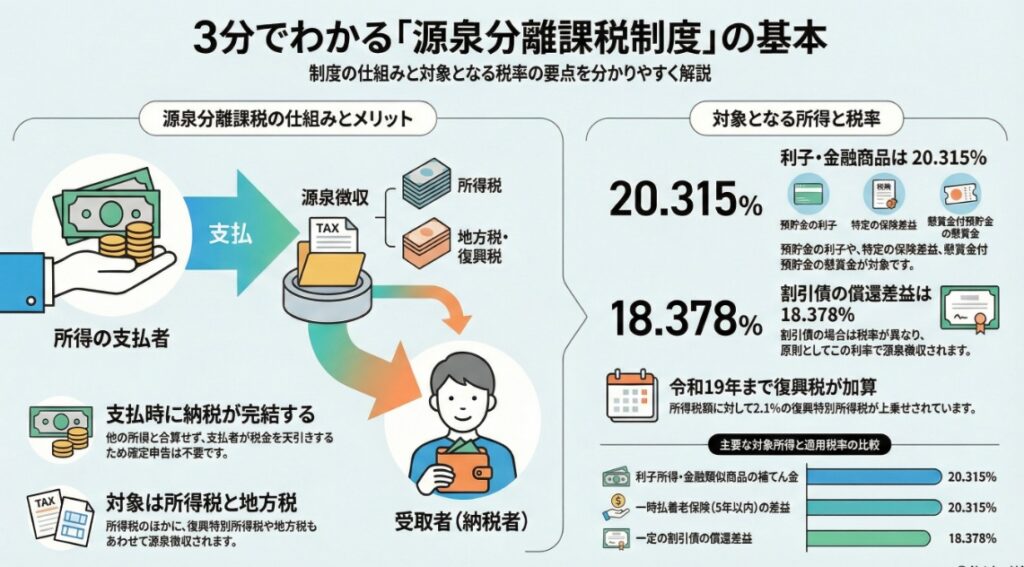

源泉分離課税制度とは、他の所得とは完全に切り離して税額を計算する仕組みです。所得の支払者が、支払いの際に一定の税率で所得税等を源泉徴収することで、納税手続きが完了します。

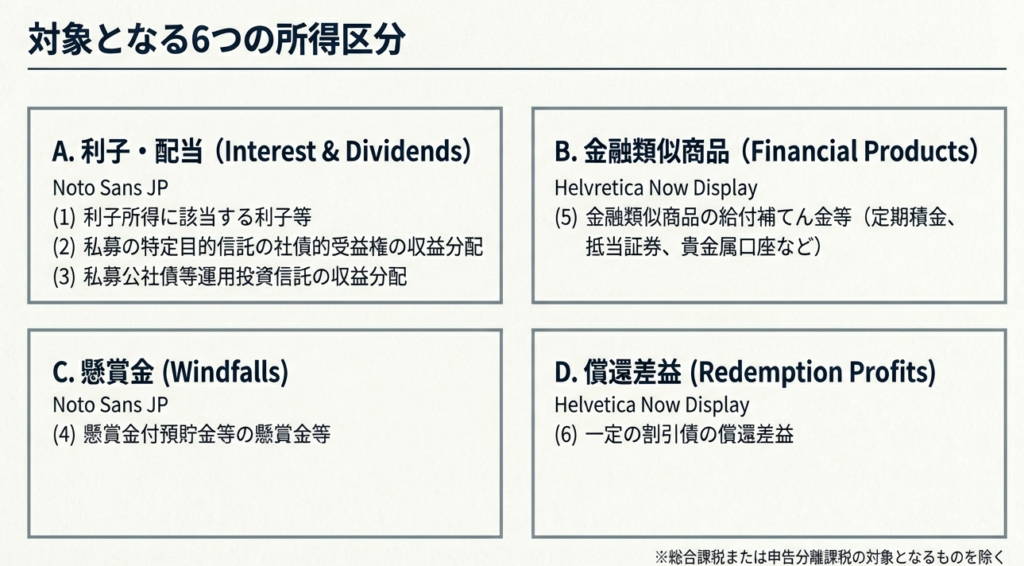

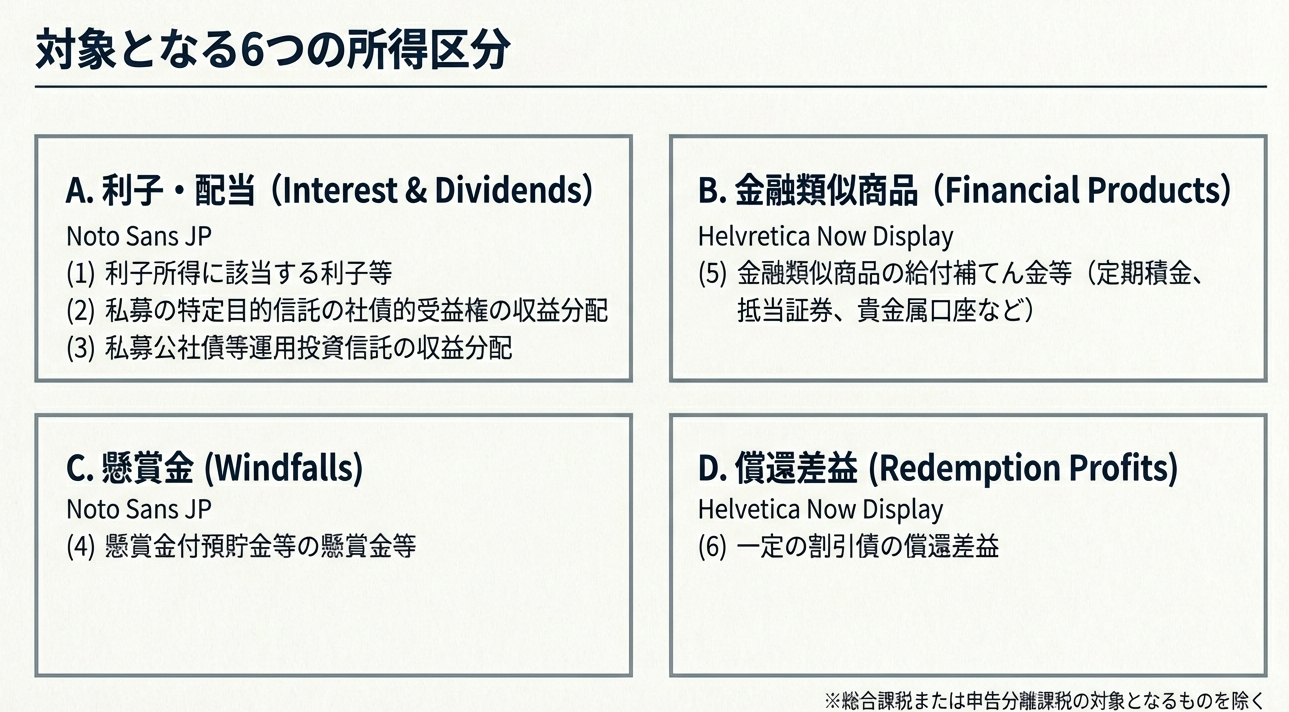

主な対象となる所得は以下の通りです。

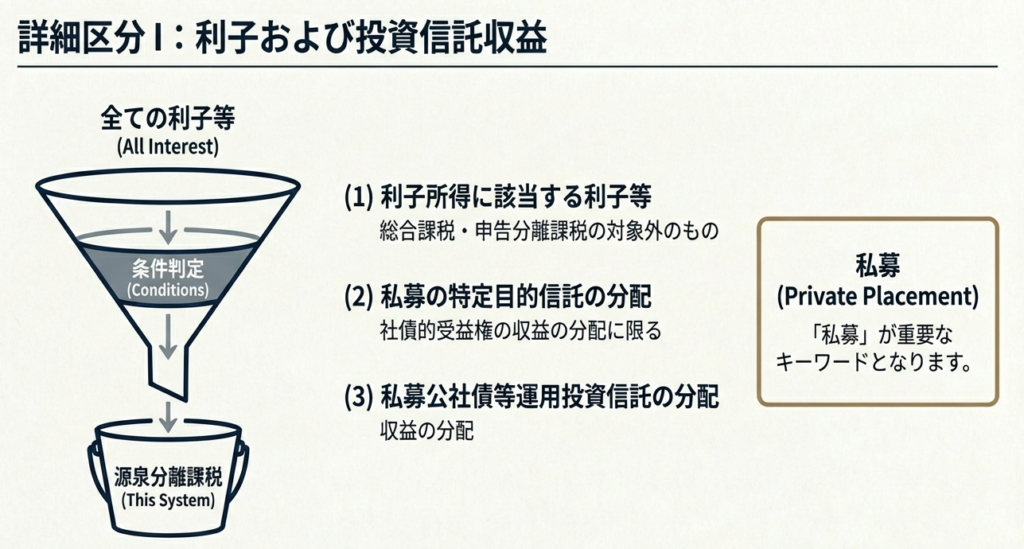

• 利子所得に該当する利子等(総合課税や申告分離課税の対象を除く)

• 私募の特定目的信託や公社債等運用投資信託の収益の分配

• 懸賞金付預貯金の懸賞金

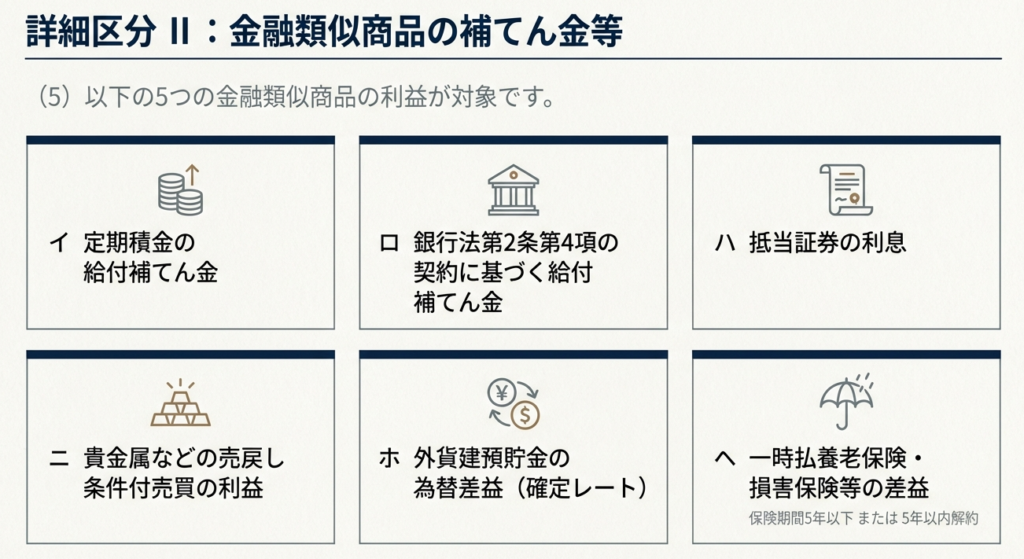

• 定期積金の給付補てん金などの金融類似商品の補てん金等

• 保険期間等が5年以下の一時払養老保険などの差益

• 一定の割引債の償還差益

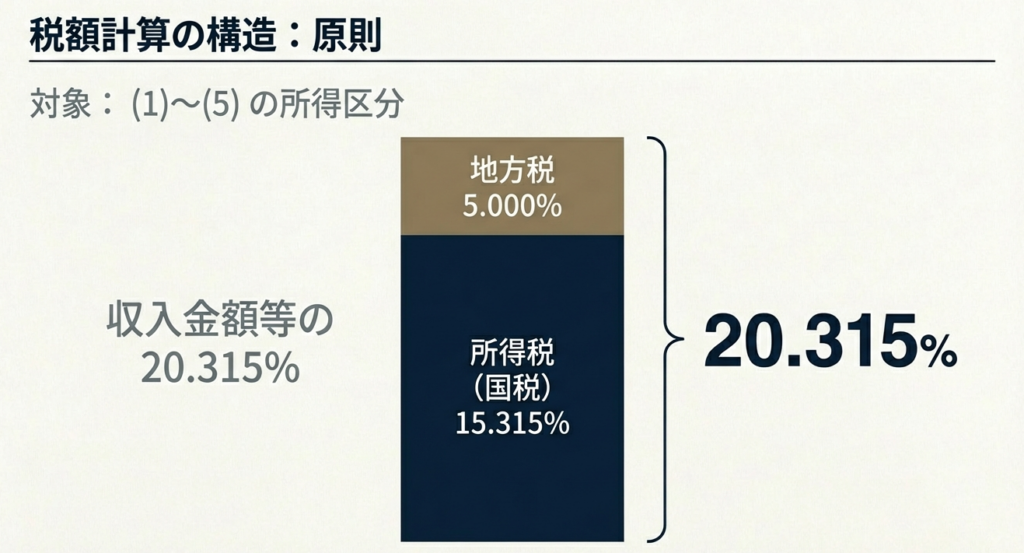

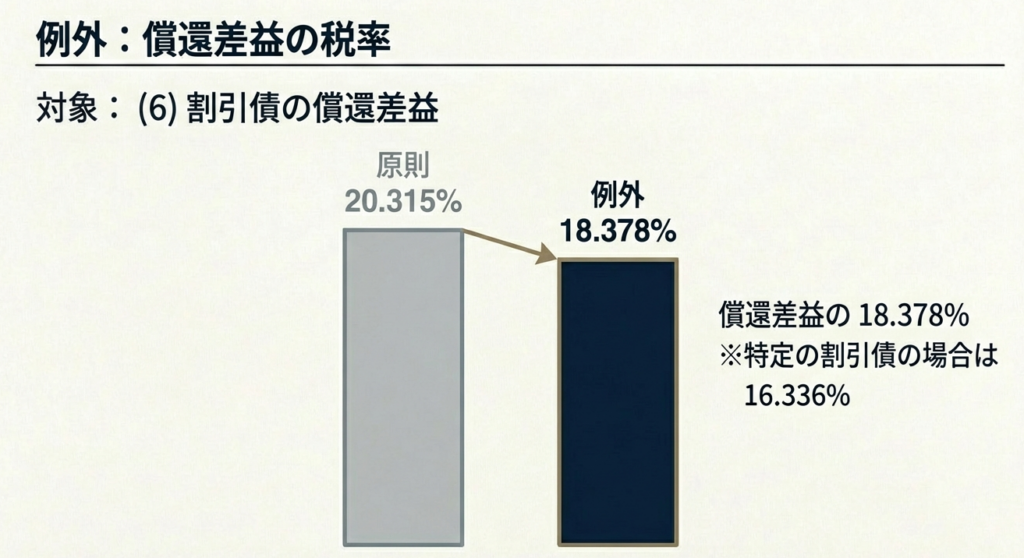

税率は原則として収入金額等の20.315%(所得税15.315%、地方税5%)です。ただし、割引債の償還差益については18.378%などが適用されます。

スライド解説

解説:源泉分離課税制度の基本と実務上の重要ポイント

1. はじめに:実務における源泉分離課税制度の重要性

今回は、実務で頻出する「源泉分離課税制度」について、所長の視点からその勘所をお伝えします。

この制度を正確に理解することは、単なる計算ミスを防ぐためだけではありません。私たちの仕事は、顧問先様の適正な納税をサポートし、信頼を守ることです。源泉分離課税は、支払側が税金を徴収して完結するため、納税者側での申告漏れが起きにくい「自動的なコンプライアンス」の仕組みといえます。

戦略的意義(So What?):

国税当局から見れば、この制度は「捕捉しにくい少額・多量な所得から確実に税収を確保する」ための強力なフェイルセーフ(安全装置)として機能しています。一方で、私たち実務家にとっては、この所得を「確定申告に含めてしまう」という初歩的なミスが、顧問先様に余計な税負担(二重課税)を強いるリスクに直結します。

まずは、この制度が実務上どのような「最終形」をとるのか、その結論から整理していきましょう。

2. 結論:本制度における最終的な税務処理のあり方

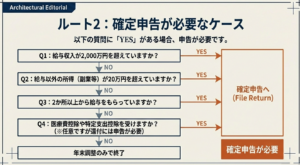

源泉分離課税が適用される所得の最終的な扱いは非常にシンプルです。「支払者が一定の税率で税金を天引きし、それで納税が完結する。その後、確定申告に含めることは一切できない」というものです。

この制度の最大のメリットは「申告不要」という簡便性ですが、実はここには「納税者が損をする可能性」という落とし穴が隠されています。

損益通算の禁止:

最大の注意点は、他の所得(給与や事業所得など)との損益通算が一切認められないことです。たとえ源泉分離課税対象の取引で損失が出たとしても、それを他の所得から差し引いて節税することはできません。

結論を押さえたところで、具体的にどのような所得がこの枠組みに入るのか、その識別ポイントを詳しく見ていきましょう。

3. 詳細解説:制度の仕組みと対象となる所得の範囲

実務担当者が最も神経を使うべきは、目の前の所得が「源泉分離課税」なのか「総合課税・申告分離課税」なのかを正しく識別することです。以下の表と解説を、資料確認の際のチェックリストとして活用してください。

対象となる所得と税率の整理

| 所得の分類 | 具体的な内容 | 税率(合計) |

|---|---|---|

| 利子所得等 | 一般的な預貯金の利子(総合・申告分離課税対象を除く) | 20.315% |

| 信託・投資信託 | 私募特定目的信託の収益分配(社債的受益権に限る)、私募公社債等運用投資信託の収益分配 | 20.315% |

| 懸賞金等 | 懸賞金付預貯金等の懸賞金 | 20.315% |

| 金融類似商品 | 定期積金の給付補てん金、保険期間5年以下の一時払養老保険の差益など(詳細は後述) | 20.315% |

| 割引債の償還差益 | 一定の割引債の償還差益(特定のものは16.336%) | 18.378% |

【重要】税率の計算根拠について

皆さんは「20.315%」という数字を暗記するだけでなく、その構造を理解しておいてください。

• 所得税: 15%

• 復興特別所得税: 0.315%(15% × 2.1%)

• 地方税: 5% ※復興特別所得税は、令和19年12月31日までに生じる所得が対象です。

実務上の識別ポイント:金融類似商品の境界線

ここがベテランと新人の差が出るポイントです。特に以下の2点は、必ず契約書を確認する癖をつけてください。

1. 一時払養老保険等の差益:

「保険期間が5年以下」のもの、または「5年を超える契約でも5年以内に解約したもの」に限られます。これに該当しない解約返戻金などは、通常「一時所得」として総合課税の対象になります。通帳に保険会社からの入金があった際は、必ず「保険期間」と「払込方法」を確認してください。

2. 外貨建預貯金の換算差益:

通常の為替差益は「雑所得」ですが、あらかじめ定められた利率により円換算して支払われる等の「一定の換算差益」は源泉分離課税の対象です。特約付きの預金などは注意が必要です。

3. 銀行法上の契約:

「銀行法第2条第4項の契約に基づく給付補てん金」など、法令に基づいた厳密な定義が存在します。迷ったら、条文や約款に立ち返る姿勢を忘れないでください。

制度の詳細が整理できたところで、最後に日々のチェック業務における「必勝法」をまとめます。

4. まとめ:実務での注意点とスタッフへのアドバイス

顧問先様の通帳や証憑を確認する際、皆さんに守ってほしい「所長からのルール」を提示します。

所長の心得:実務の現場でミスを防ぐ3箇条

1. 入金の「源泉」を疑う

通帳に「利子」や「ホケン」の文字を見つけたら、即座に「源泉分離で完結しているか?」を考えてください。特に一時払養老保険の解約返戻金は、解約返戻金(Surrender Value)の計算書を取り寄せ、契約日から5年以内かどうかを真っ先に確認しましょう。

2. 確定申告書への「混入」を徹底排除する

源泉分離課税の所得は、計算の過程で1円も合算してはいけません。集計ソフトへの入力段階で、これらを「対象外」として峻別するフローを確立してください。

3. 顧問先への説明を厭わない

割引債の償還などで損が出ている場合、顧問先様は「税金が安くなるはずだ」と思い込んでいることがあります。「源泉分離課税は、他の所得と一切混ざらない仕組みなので、残念ながら相殺できないんです」と、制度の趣旨(簡便性との引き換え)を丁寧に説明してください。

源泉分離課税は、一見すると「何もしなくてよい」簡単な制度に見えます。

しかし、その裏にある「他の制度との峻別」こそが、私たちプロの腕の見せ所です。不明な点があれば、いつでも私に相談してください。正確な処理を積み重ねていきましょう。

ガイド:Q&A

1. 源泉分離課税制度とはどのような制度ですか?

他の所得と全く分離して、所得を支払う者がその支払の際に一定の税率で所得税を源泉徴収する制度です。この仕組みにより、受領者が個別に確定申告を行う必要がなくなります。

2. この制度において、所得税の納税はどのように完結しますか?

所得の支払者が支払時に税金を差し引く(源泉徴収する)ことによって、それだけで所得税の納税が完結します。他の所得と合算して計算する総合課税の手続きを経る必要はありません。

3. 利子所得のうち、どのようなものが源泉分離課税の対象となりますか?

利子所得に該当する利子等のうち、総合課税または申告分離課税の対象となるものを除いたものが対象となります。これには、銀行預金の利子などが含まれます。

4. 「金融類似商品」の具体例を2つ挙げてください。

定期積金の給付補てん金や、抵当証券の利息が挙げられます。また、貴金属などの売戻し条件付売買の利益もこのカテゴリーに含まれます。

5. 一時払養老保険の差益が源泉分離課税の対象となるための条件は何ですか?

保険期間等が5年以下のもの、または5年を超えるものであっても契約日から5年以内に解約されたものの差益に限られます。この条件を満たす一時払養老保険や一時払損害保険が対象です。

6. 外貨建預貯金の換算差益が対象となるのはどのような場合ですか?

元本と利子をあらかじめ定められた利率により、円または他の外国通貨に換算して支払うこととされている一定の換算差益がある場合に限られます。

7. 利子所得や懸賞金付預貯金の懸賞金等に適用される合計税率は何パーセントですか?

原則として、収入金額等の20.315パーセントが適用されます。これには所得税、復興特別所得税、および地方税が含まれています。

8. 上記(質問7)の合計税率の内訳(所得税と地方税)を説明してください。

合計20.315パーセントのうち、所得税(復興特別所得税を含む)が15.315パーセント、地方税が5パーセントとなっています。

9. 復興特別所得税はどのように計算され、どの期間の所得に適用されますか?

平成25年1月1日から令和19年12月31日までの間の所得が対象です。源泉徴収すべき所得税額に2.1パーセントの税率を乗じて算出され、所得税と併せて徴収されます。

10. 割引債の償還差益に対する源泉徴収税率は、他の対象所得とどのように異なりますか?

利子所得等の20.315パーセントとは異なり、償還差益の18.378パーセントが源泉徴収されます。ただし、特定の割引債については16.336パーセントとなる場合があります。

重要語句用語集

| 用語 | 定義 |

|---|---|

| 源泉分離課税制度 | 他の所得と分離して、所得の支払者が支払時に一定の税率で税金を徴収し、納税を完結させる制度。 |

| 源泉徴収 | 所得の支払者が、支払金額からあらかじめ税金を差し引いて国などに納付すること。 |

| 金融類似商品 | 定期積金の給付補てん金、抵当証券の利息、特定の保険差益など、預貯金に類似した性質を持つ金融商品の総称。 |

| 給付補てん金 | 定期積金や銀行法に基づく契約において、元本に上乗せして支払われる補填的な金銭。 |

| 償還差益 | 割引債などの債券において、発行価格と償還価格の差によって得られる利益。 |

| 復興特別所得税 | 東日本大震災からの復興財源を確保するために課される税。所得税額に2.1%を乗じた金額で、令和19年まで適用される。 |

| 私募の特定目的信託 | 特定の投資家を対象とした信託で、その社債的受益権の収益分配は源泉分離課税の対象となる。 |

| 一時払養老保険の差益 | 保険料を一括で支払い、満了時や解約時に受け取る金額が支払額を上回る場合の利益。期間等の条件により源泉分離課税となる。 |

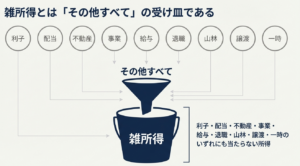

| 総合課税 | 各種所得を合算して税額を計算する制度。源泉分離課税はこの制度から完全に切り離されている。 |

| 申告分離課税 | 他の所得とは分離して計算するが、納税者自身が確定申告を行う必要がある制度。 |

コメント