国税庁タックスアンサーの「No.1600 公的年金等の課税関係」について解説します。

解説動画

詳細

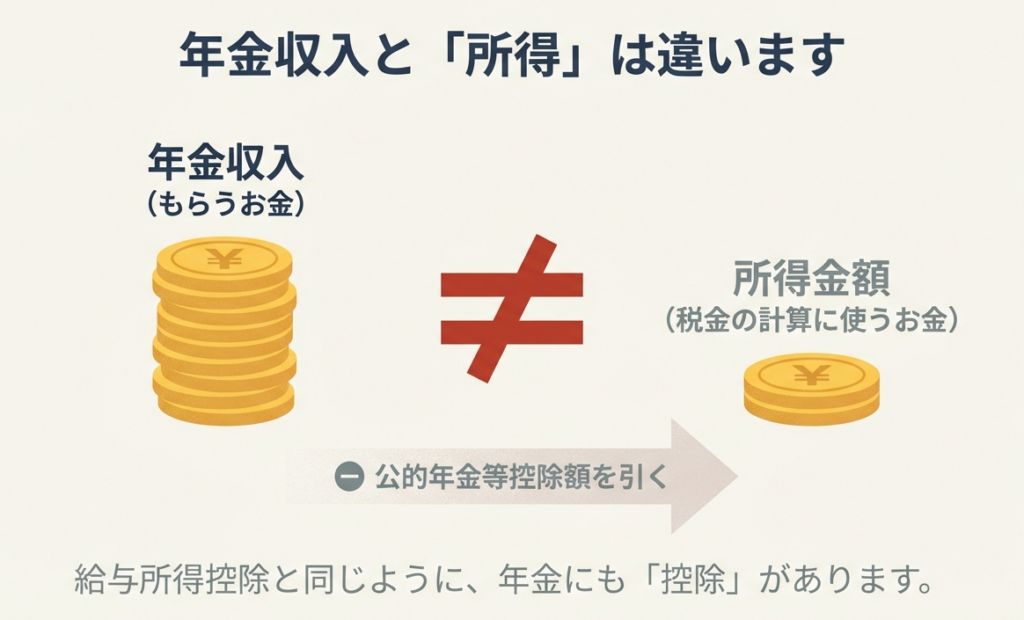

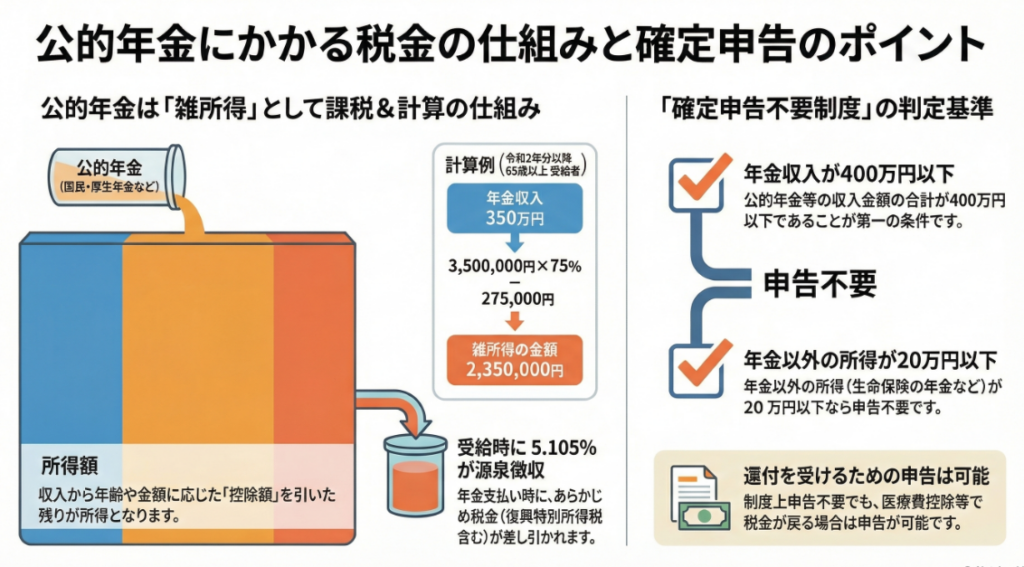

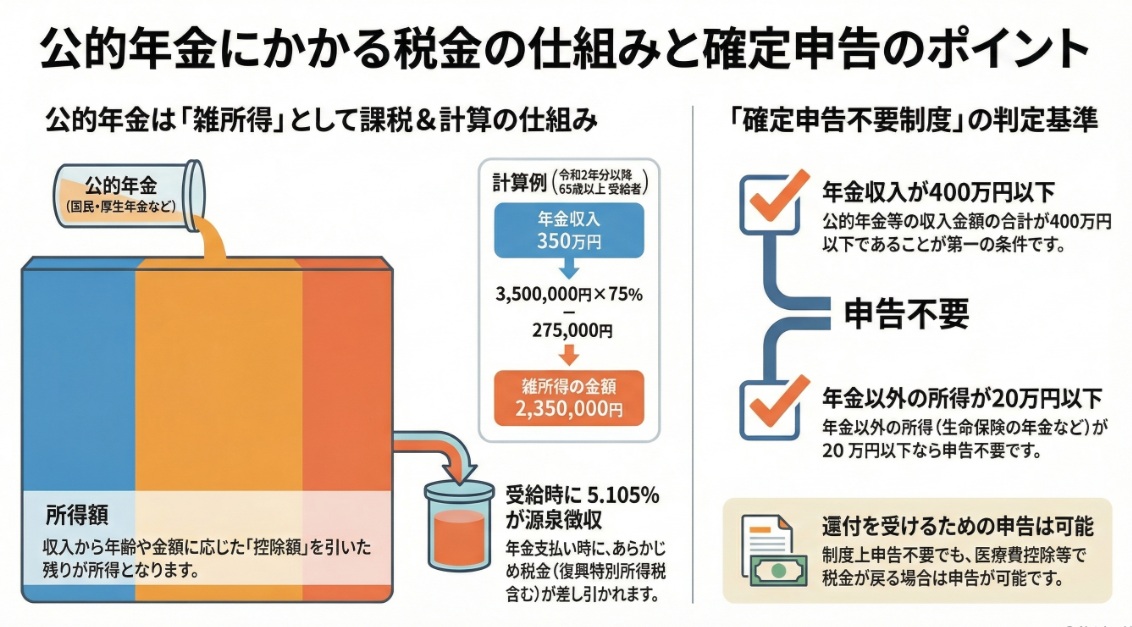

国民年金や厚生年金、過去の勤務に基づく年金などは「雑所得」として課税対象になります。その所得金額は、年金の収入金額から、受給者の年齢(65歳以上か否か)や収入額等に応じて定められた「公的年金等控除額」を差し引いて計算します。

年金の支払を受ける際は、原則として所得税および復興特別所得税があらかじめ源泉徴収されます。ただし、「公的年金等に係る確定申告不要制度」があり、公的年金等の収入金額が400万円以下で、かつそれ以外の所得が20万円以下の場合は、確定申告の必要はありません。なお、医療費控除等で還付を受ける場合は申告が可能です。

スライド解説

解説:公的年金等に係る課税関係の実務解説と留意点

1. はじめに:実務における公的年金等課税の重要性

今回は、私たちの事務所で取り扱う機会が非常に多い「公的年金等の課税」について詳しく解説します。

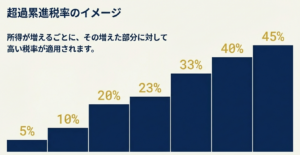

現在、日本は超高齢社会にあり、公的年金を受給しながら生活されているクライアントは年々増加しています。こうしたお客様にとって、税金の問題は老後の生活資金に直結する非常にデリケートな関心事です。所得の区分や申告の要否を正しく判断できるかどうかは、まさにプロとしての実力が試される場面であり、お客様からの信頼に直結します。

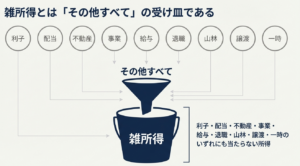

実務上のポイントは、公的年金等が「雑所得」に分類されること、そして給与所得や事業所得とは計算体系が根本的に異なるという点です。

かつての制度(令和元年以前)は現在よりもシンプルでしたが、令和2年(2020年)の大改正以降、他の所得金額によって控除額が変動する「多層構造」の計算式が導入されました。この複雑化こそが、実務におけるミスの温床となります。

ベテランの視点から言えば、単なる数字の集計ではなく、「制度の全体像を俯瞰した上でのアドバイス」ができるようになって初めて一人前です。まずは、私たちが提供すべき最終的な成果物、つまり「処理フローの結論」から確認していきましょう。

2. 結論:実務における最終的な処理フローの全体像

公的年金等を受け取っているクライアントに対し、私たちが提示すべき最終的な結論は「確定申告を行うべきか、せざるべきか」の的確な判断です。

実務における処理の全体像は、以下の3ステップに集約されます。

1. 所得区分の判定:

受給している年金が税務上の「公的年金等」に該当し、雑所得として取り扱われるべきかを確認します。

2. 源泉徴収税額の把握:

支払時に原則として5.105%(復興特別所得税を含む)が徴収されていることを前提に、年金収入の総額を確認します。

3. 確定申告の要否判断:

国税庁の「確定申告不要制度」を適用できるかどうかを精査します。

ここで強調したいのは、私たちの最大の付加価値は「計算すること」そのものではなく、「申告をしないことで事務負担を軽減するか、あえて申告することで還付という利益をもたらすか」を選択し、クライアントに最善の道を提示することにあります。

この判断を正しく行うために、まずは制度の核心部分である具体的な内容と計算構造を深掘りしていきましょう。

3. 詳細解説:制度の仕組みと計算のポイント

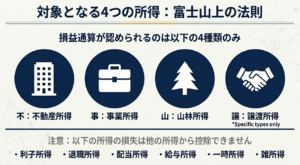

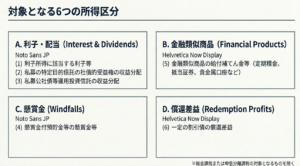

公的年金等の実務において、まずスタッフの皆さんが迷うのが「どの年金がどの区分か」という入り口の判定です。

3.1 公的年金等の範囲と分類の峻別

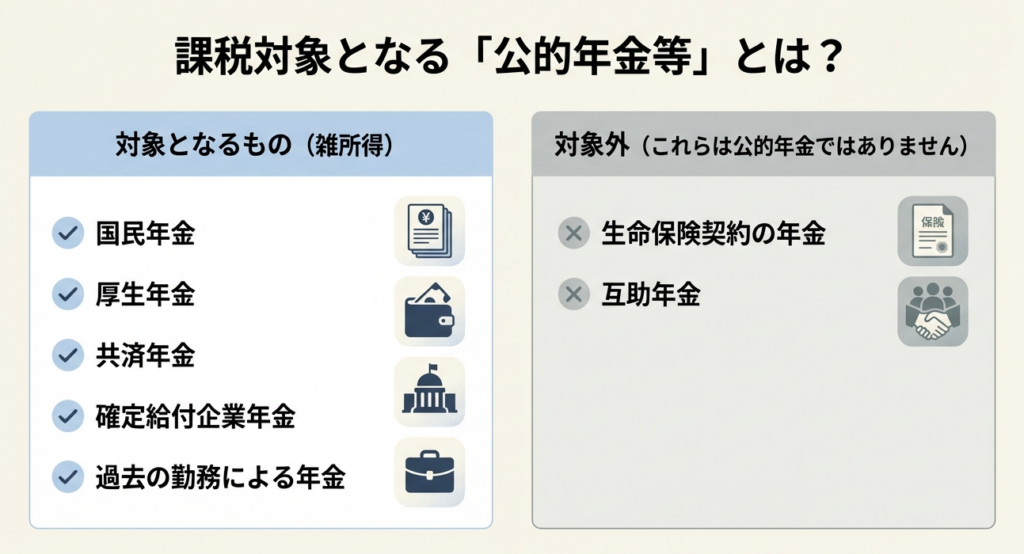

クライアントが持参される支払通知書には、様々な名称の年金が記載されています。これを正しく「公的年金等」と「それ以外(一般の雑所得)」に振り分けることが第一歩です。

| 区分 | 該当する主なもの(公的年金等) | 該当しないもの(一般の雑所得等) | 注意すべき「落とし穴」 |

|---|---|---|---|

| 主な項目 | ・国民年金、厚生年金 ・共済組合等の年金 ・確定給付企業年金 ・過去の勤務により会社から支払われる年金 ・外国の法令に基づく年金(社会保険等) | ・生命保険契約に基づく個人年金 ・生命共済契約に基づく年金 ・互助年金 | 会社から直接支払われる年金や「確定給付企業年金」は、民間保険会社の個人年金と混同しやすいですが、税法上は「公的年金等」として扱われます。 |

特に、かつての勤務先から支払われる年金は一見すると個人年金のように見えますが、ソースコンテキストにある通り「公的年金等」に含まれます。ここを間違えると控除額の計算が全て狂ってしまうため、細心の注意を払ってください。

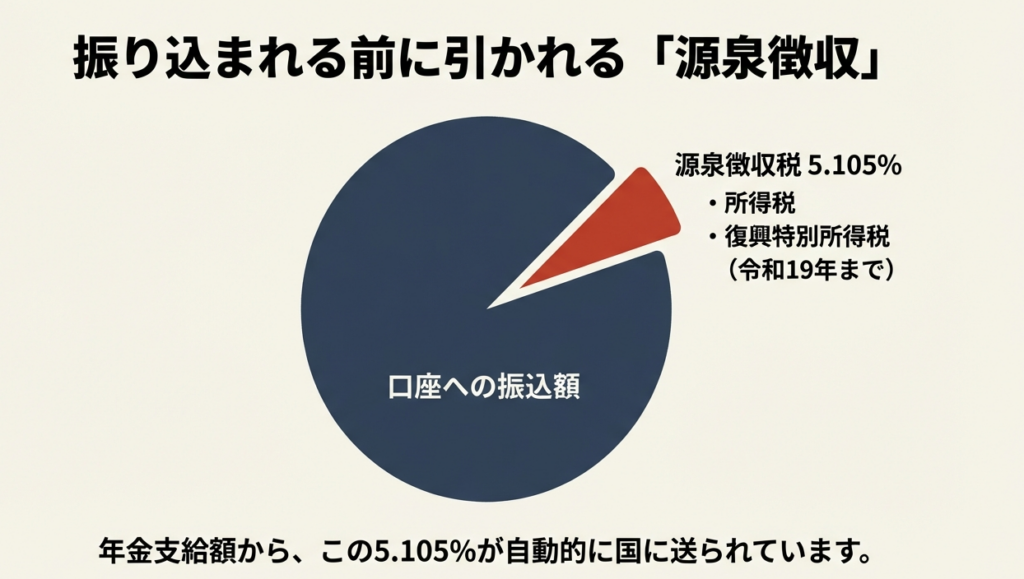

3.2 源泉徴収メカニズムの理解

公的年金等の支払時には、原則としてあらかじめ一定の控除額を引いた後の金額に対し、5.105%の税率で所得税が源泉徴収されています。この端数は、令和19年12月31日まで課される「復興特別所得税」が含まれているためです。源泉徴収されているということは、すでに一定の納税が済んでいることを意味し、これが後述する「確定申告不要制度」の前提となっています。

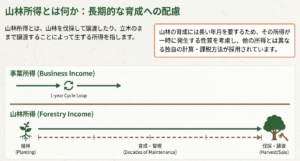

3.3 雑所得金額の計算構造(令和2年分以降の重要変化)

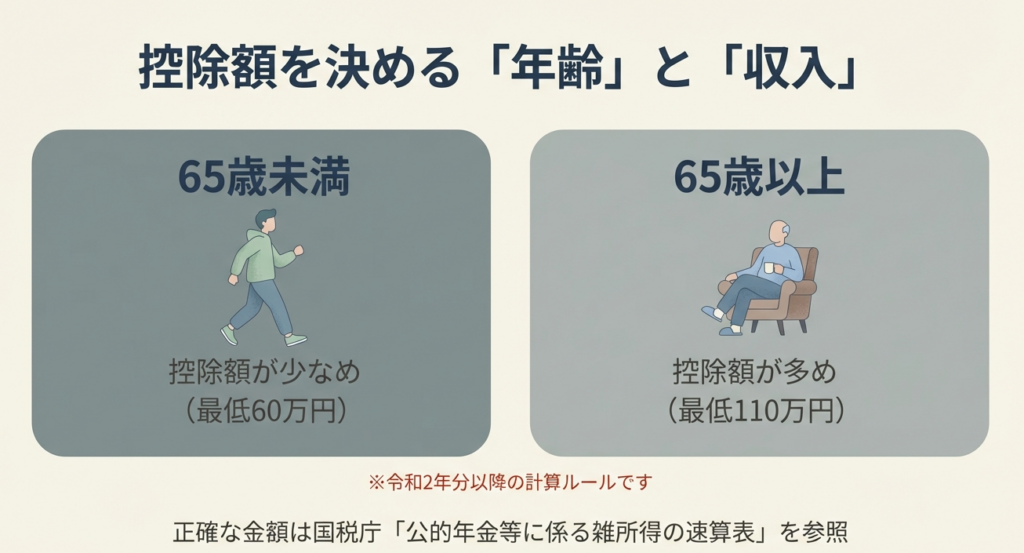

ここが実務上、最も複雑なポイントです。令和2年分以降、公的年金等に係る雑所得の金額は、「受給者の年齢(65歳以上か未満か)」に加え、「公的年金等以外の所得金額」によって計算式(控除額)が3段階に変動する仕組みになりました。

【重要】所得金額による3つの階層

計算を始める前に、クライアントの「公的年金等以外の合計所得金額」が以下のどれに該当するかを必ず確認してください。

①1,000万円以下(最も一般的なケース)

②1,000万円超 2,000万円以下

③2,000万円超

※上記②③に該当する場合、通常よりも公的年金等控除額が縮小(所得金額が増大)します。高額所得者の申告時には、従来の計算式を流用しないよう厳重に注意してください。

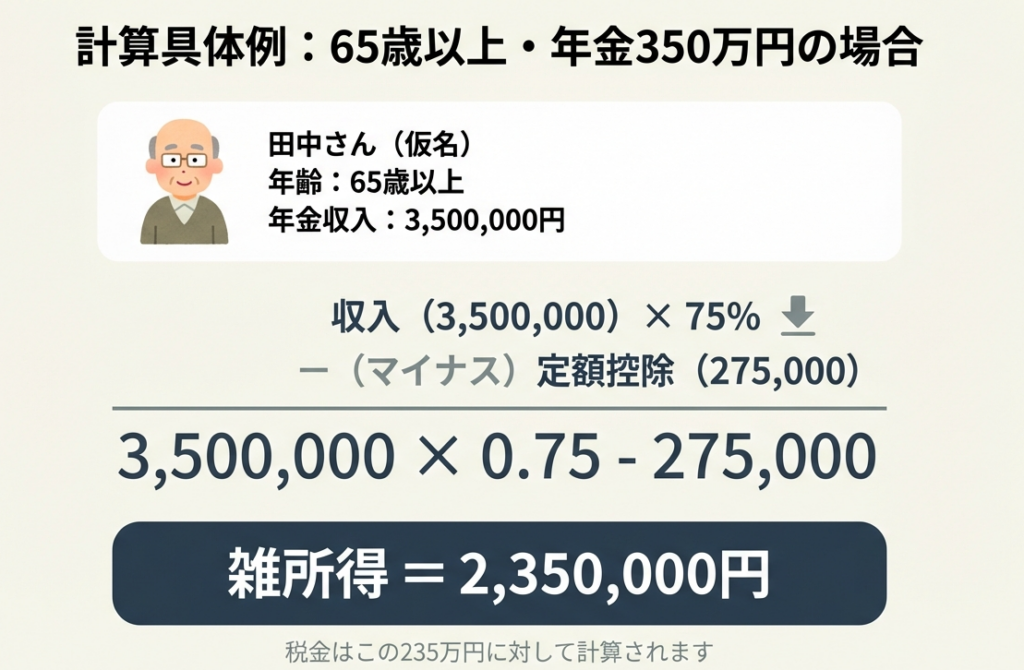

具体的な計算例(65歳以上・所得1,000万円以下のケース)

具体例をステップバイステップで見てみましょう。

• 条件:

65歳以上、年金以外の所得500万円、年金収入350万円

• 計算プロセス:

1. 年齢と「年金以外の所得(1,000万円以下)」に基づき、速算表の区分を特定

2. 収入金額350万円に対し、割合(75%)を乗じる。

3. そこから控除額(27.5万円)を差し引く。

• 計算式:

3,500,000×0.75−275,000=2,350,000円

これが計算の帰着点となります。計算方法を理解したところで、次は実務上の判断の「急所」である確定申告の要否について解説します。

4. 確定申告不要制度の適用判断

公的年金等を受給している方々の事務負担を軽減するため、一定の要件を満たせば確定申告をしなくてよいとする「確定申告不要制度」が設けられています。

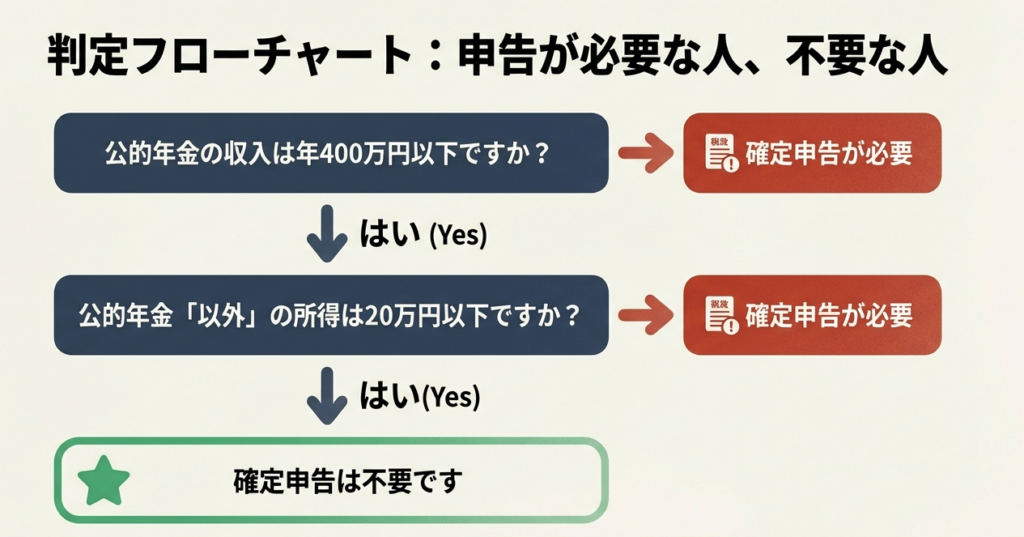

適用要件の整理

以下の2つの条件をどちらも満たす場合、所得税の確定申告は不要です。

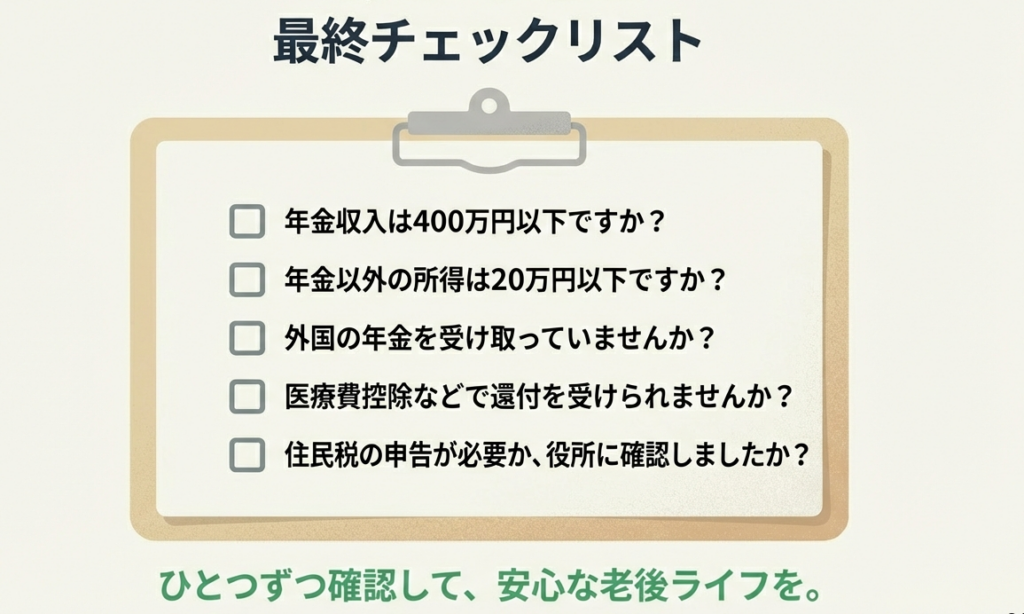

• 公的年金等の収入金額の合計額が400万円以下であること。

• 公的年金等に係る雑所得以外の所得金額が20万円以下であること。

この「400万円以下かつ20万円以下」というルールは、納税者にとって非常に便利なものですが、プロとしては以下の例外事項を完璧に把握しておく必要があります。

【So What?】実務上の致命的な注意点(例外事項)

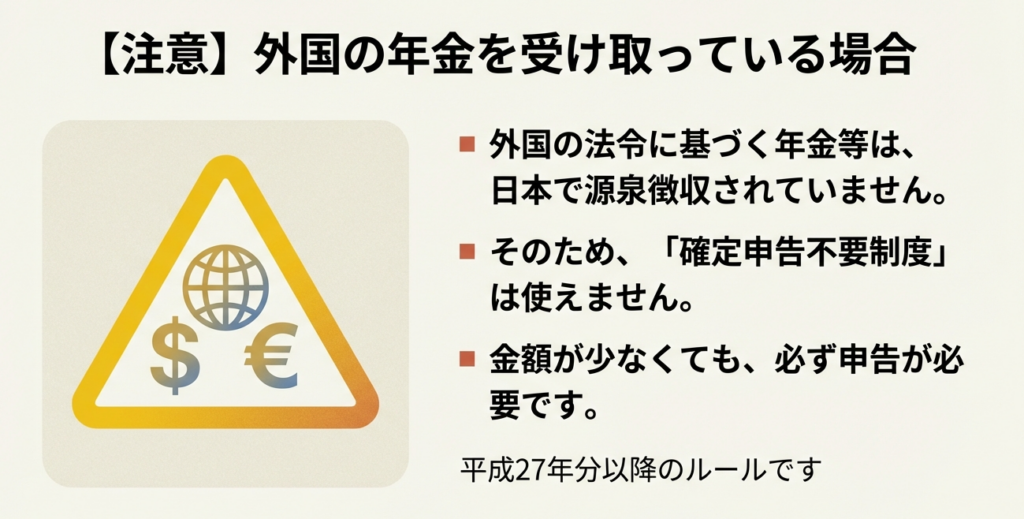

平成27年分以降、「源泉徴収の対象とならない外国の年金」等を受給している方は、たとえ上記の要件を満たしていても、この確定申告不要制度を適用することはできません。 外国の年金が含まれている場合、1円でも他の所得があれば申告が必要になる可能性があります。海外勤務経験のあるクライアント等の対応時には、必ず年金の種類を確認してください。

5. まとめ:実務での具体的な注意点とスタッフへの助言

最後に、皆さんがクライアント対応をする際に陥りやすい「落とし穴」を2点、プロの視点からアドバイスします。

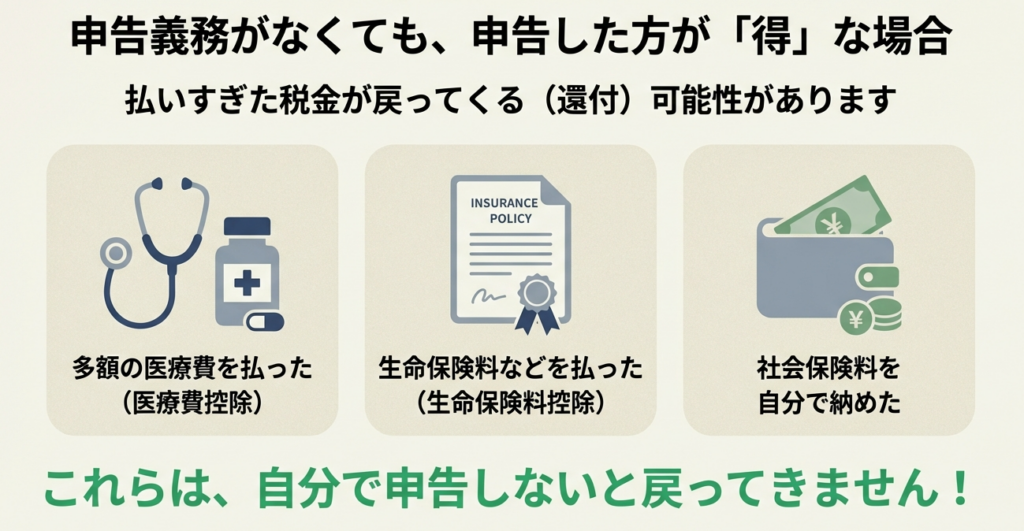

1. 「申告不要」でも「還付申告」はできる

「申告しなくていいですよ」と伝えるだけで終わってはいけません。たとえ申告不要の要件を満たしていても、医療費控除や社会保険料控除、寄附金控除などを追加して確定申告を行えば、源泉徴収された5.105%の税金が戻ってくる(還付される)ケースが多々あります。

「制度上は不要ですが、還付を受けるために申告しましょう」という提案こそが、お客様に喜ばれるポイントです。

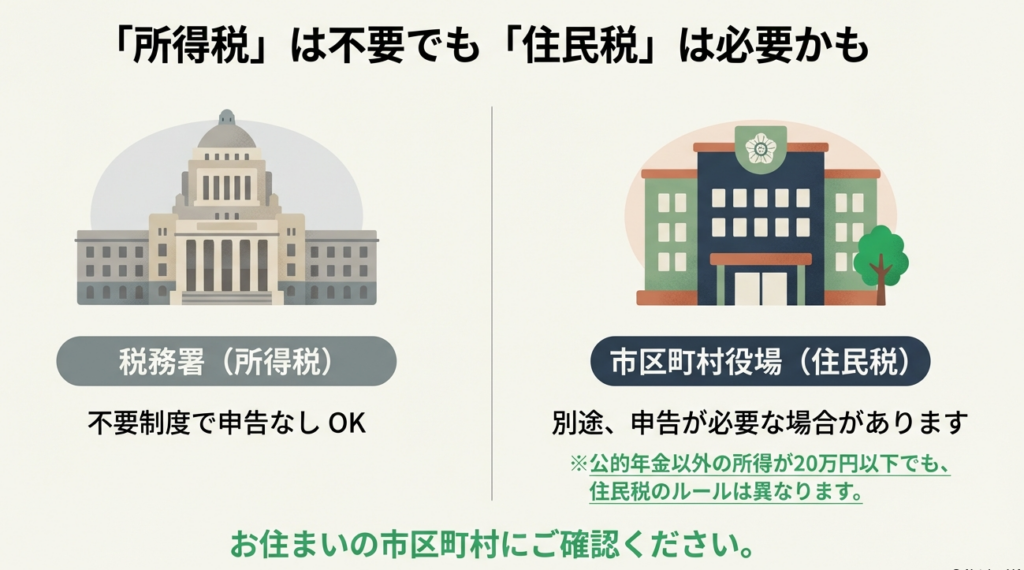

2. 「住民税」の申告は別問題であるという盲点

これが最も多いミスです。所得税において「20万円以下の他の所得」があるために確定申告不要制度を選択した場合でも、住民税には「20万円以下なら申告不要」という規定はありません。 つまり、所得税の申告をしない場合は、別途、市区町村に対して住民税の申告が必要になるケースがあるのです。この点を見落としてクライアントが後から市区町村より指摘を受けることがないよう、必ずセットで案内してください。

公的年金等の税務は、一見定型的に見えますが、所得金額による控除額の変動や、住民税との差異など、非常に奥が深い分野です。正確な知識に基づいた丁寧なアドバイスが、クライアントとの絆を深めます。

ガイド:Q&A

1. 公的年金等に係る所得は、所得税法上どの所得区分に分類されますか?

公的年金等に係る所得は、「雑所得」として分類されます。年金の収入金額から直接税金が計算されるのではなく、所定の控除額を差し引いた後の金額が雑所得の金額となります。

2. 公的年金等として扱われる主な年金の種類を3つ挙げてください。

国民年金法や厚生年金保険法などの規定による年金、過去の勤務に基づき会社から支払われる年金、および確定給付企業年金法の規定に基づく年金などが含まれます。これらは社会保障や過去の雇用関係に関連する公的な性質を持つものです。

3. 公的年金等に係る雑所得の金額を算出するための基本的な計算式を説明してください。

公的年金等に係る雑所得の金額は、「公的年金等の収入金額の合計額」から「公的年金等控除額」を差し引いて計算します。具体的な控除額は、受給者の年齢や収入金額、その他の所得金額に応じた速算表を用いて算出されます。

4. 生命保険契約や生命共済契約に基づく年金は、公的年金等に含まれますか?

生命保険契約や生命共済契約に基づく年金、および互助年金などは公的年金等には該当しません。これらは公的な制度に基づかない私的な契約によるものとして区別されます。

5. 公的年金等の支払を受ける際、原則としてどの程度の割合で所得税等が源泉徴収されますか?

原則として、収入金額から年金に応じて定められた一定の控除額を差し引いた額に対し、5.105パーセントを乗じた金額が源泉徴収されます。この税率には所得税と復興特別所得税が含まれています。

6. 復興特別所得税の源泉徴収が行われる期間はいつからいつまでですか?

復興特別所得税は、平成25年(2013年)1月1日から令和19年(2037年)12月31日までの間に生ずる所得について、所得税とともに源泉徴収されます。

7. 「公的年金等に係る雑所得の速算表」において、計算式を決定する主な要因は何ですか?

主な要因は、受給者の「年齢(65歳以上か65歳未満か)」および「公的年金等の収入金額の合計額」です。また、令和2年分以降の計算では、公的年金等以外の合計所得金額も計算式に影響します。

8. 「公的年金等に係る確定申告不要制度」が適用される収入金額の条件を説明してください。

公的年金等の収入金額が400万円以下であり、かつ公的年金等に係る雑所得以外の所得金額が20万円以下である場合に、確定申告が不要となります。この制度は居住者を対象としています。

9. 確定申告が不要な場合でも、所得税の還付を受けるために申告を行うことは可能ですか?

確定申告不要制度の対象者であっても、医療費控除や社会保険料控除などの各種所得控除を適用して所得税の還付を受けるための確定申告を行うことができます。

10. 国外の法令に基づく制度で、日本の社会保険制度に類するものから支給を受ける年金について、確定申告不要制度の適用における注意点を述べてください。

平成27年分以降、源泉徴収の対象とならない外国の法令に基づく公的年金等を受給している方は、確定申告不要制度を適用することはできません。これらに該当する場合は、原則通り確定申告の手続きが必要となります。

コメント