国税庁タックスアンサーの「No.2080 白色申告者の記帳・帳簿等保存制度」について解説します。

解説動画

詳細

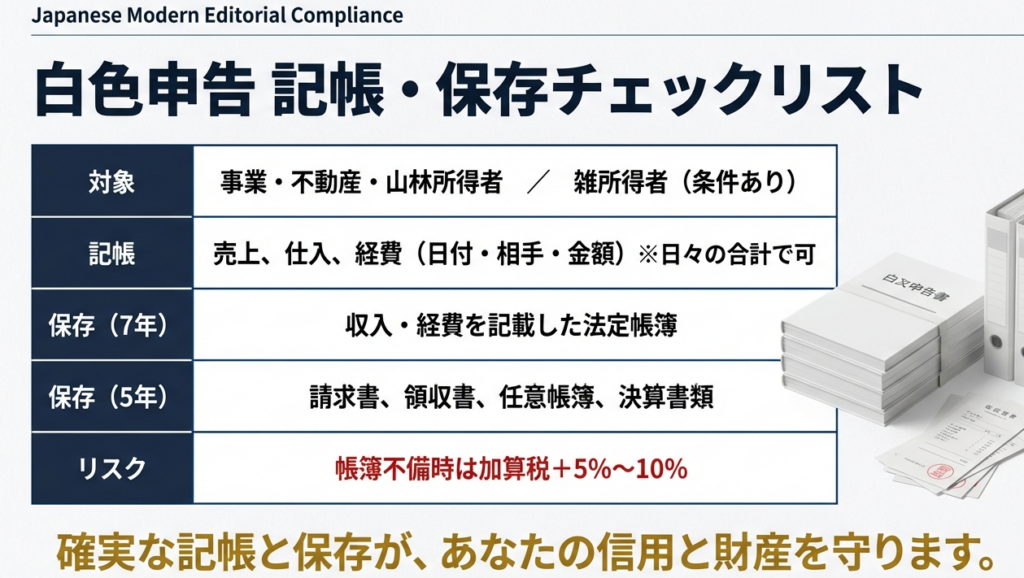

白色申告であっても、現在は記帳と帳簿等の保存が義務付けられています。

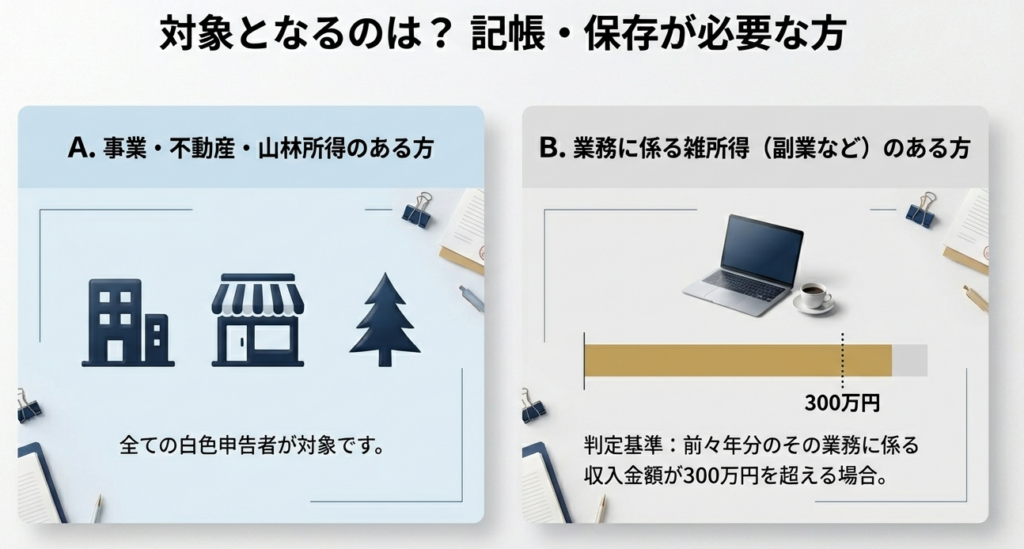

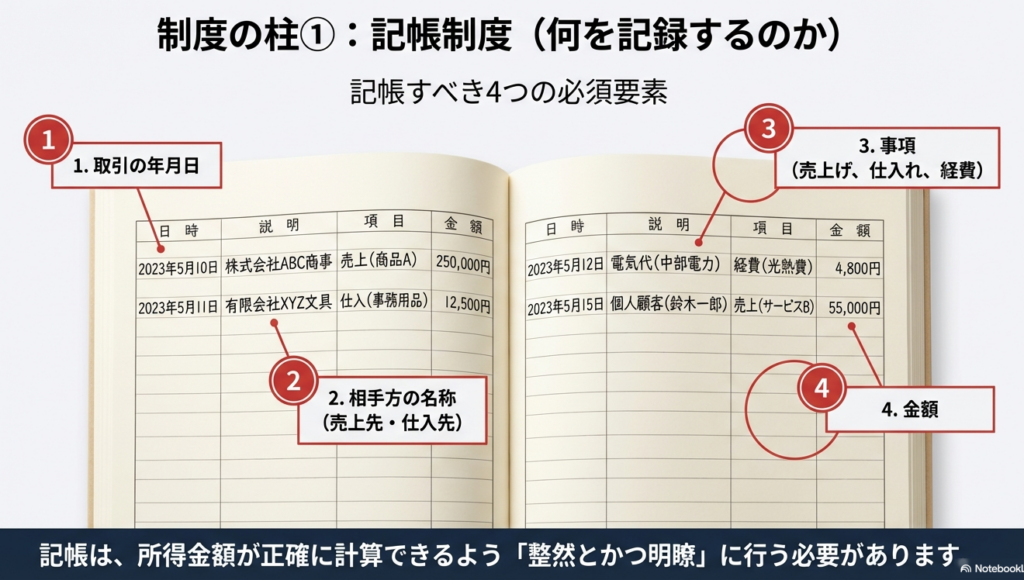

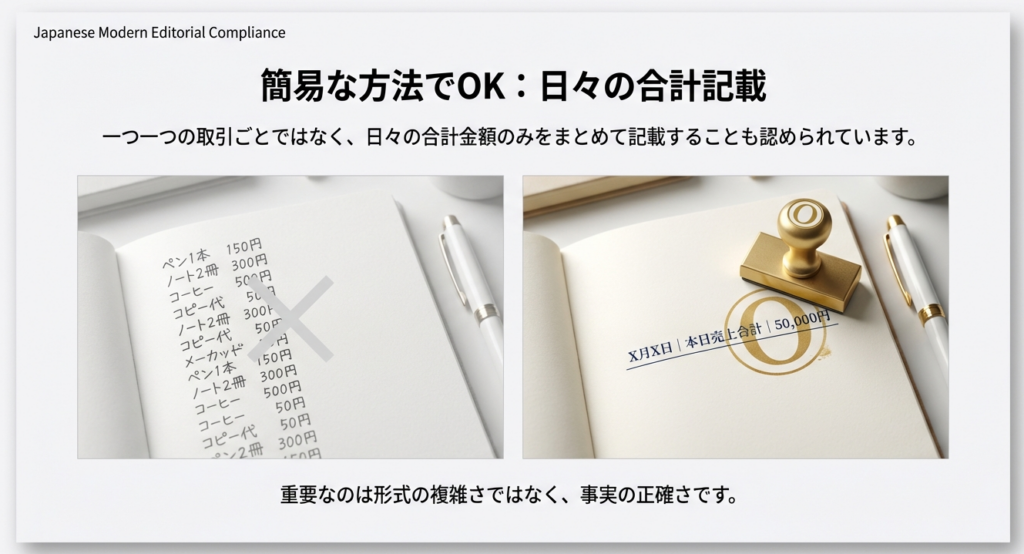

対象となるのは、不動産所得、事業所得、山林所得のある人です。これらの人は、日々の売上げや仕入れ、経費について、取引年月日、相手先、金額などを帳簿に記録する必要があります。ただし、一つ一つの取引ごとではなく、日々の合計金額のみをまとめて記載するような簡易な方法も認められています。

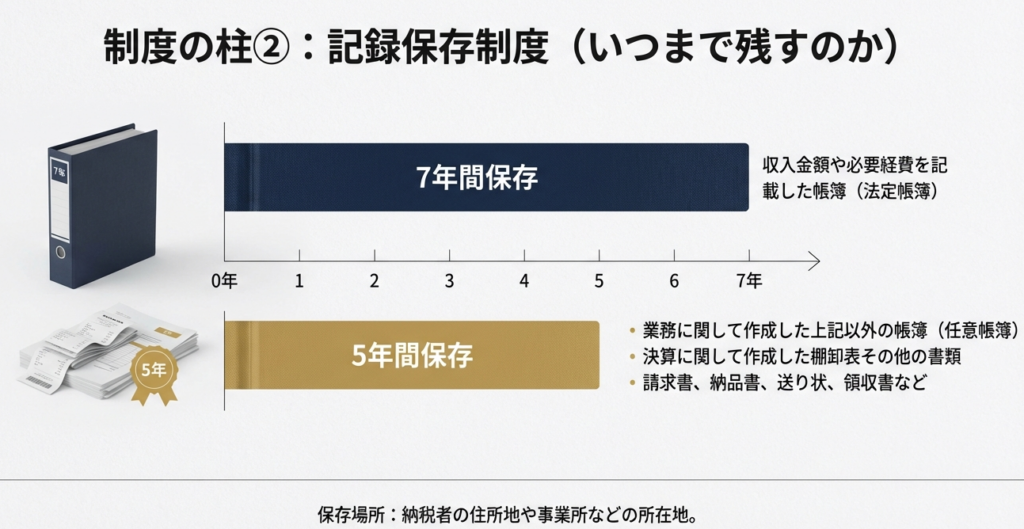

また、作成した帳簿や証憑書類は一定期間の保存が必要です。収入金額や必要経費を記載した「法定帳簿」は7年間、その他の帳簿や請求書、領収書などは5年間保存しなければなりません。

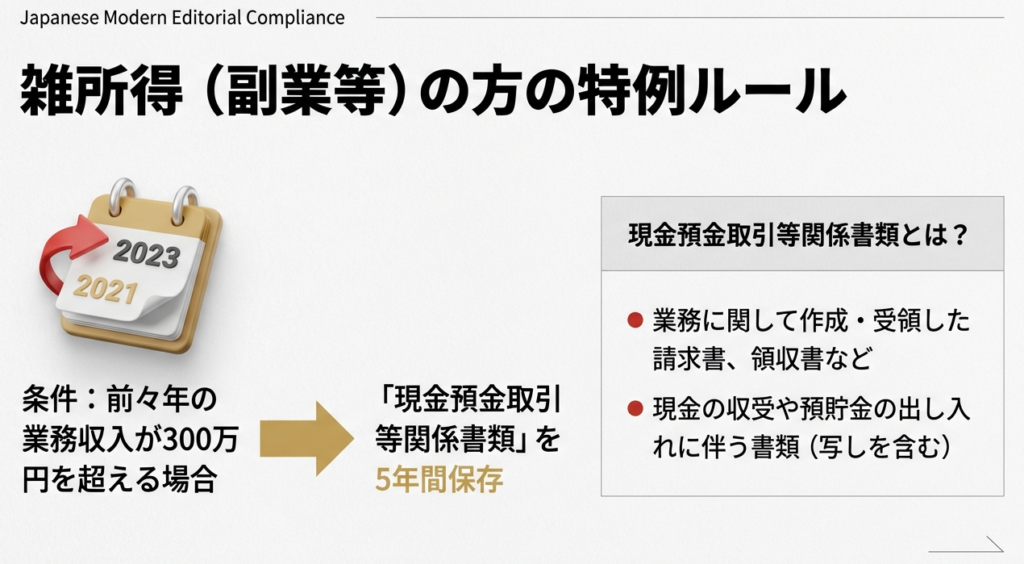

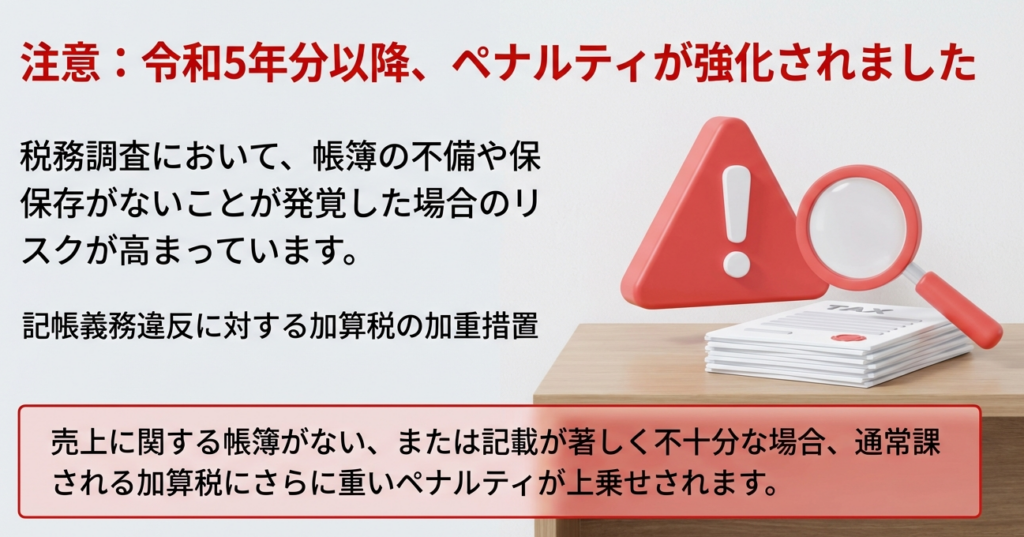

なお、これら以外の「業務に係る雑所得」がある人でも、前々年の収入金額が300万円を超える場合は、領収書などの現金預金取引等関係書類を5年間保存する義務があります。帳簿の保存がない場合などは、税務調査の際にペナルティ(加算税の加重)が課されることもあるため注意が必要です。

スライド解説

解説:白色申告者の記帳・帳簿等保存制度に関する実務

1. 導入:なぜ白色申告者への指導が重要性を増しているのか

私たちの事務所が向き合う所得税の基幹は、納税者が自らの責任で適正な税額を計算し納税する「申告納税制度」にあります。この制度を支える土台は、他でもない日々の正確な記帳と、その根拠となる書類の保存です。

かつて白色申告は青色申告に比べて事務負担が軽いという印象が持たれていましたが、現在は全ての白色申告者に対して記帳と保存が義務付けられています。事務所の第一線で活躍する皆さんにまず理解していただきたいのは、この制度の遵守を指導することが、単なる「事務の確認」ではなく、関与先の資産と信頼を守るための「戦略的防衛策」であるという点です。

申告納税制度の本質に立ち返れば、記録がないことは「税務上の正当性を証明する手段を失うこと」と同義です。まずは私たちが制度の背景を深く理解した上で、実務上の結論がどのようになるのかを整理していきましょう。

2. 結論:実務における基本的な取り扱いの要旨

実務において、白色申告者が対応すべき事項は「記帳」と「保存」の二本柱に集約されます。スタッフの皆さんは、まずこの全体像をしっかりと自分のものにしてください。

• 記帳の義務:

不動産所得、事業所得、山林所得がある方は、全ての取引を帳簿に記録する必要があります。

• 保存の義務:

上記の所得がある方に加え、前々年分の業務に係る雑所得の収入金額が300万円を超える方も、書類の保存が義務付けられています。

• 確定申告時の対応:

申告書を提出する際、収入や経費の内容を記した「収支内訳書」を添付します。なお、令和4年分以降は、前々年分の業務に係る雑所得の収入金額が1,000万円を超える場合も、この収支内訳書の添付が義務化されています。

クライアントへ説明する際のポイント

これらのルールを守らないことは、税務調査において「経費の否認」や、後述する「重い加算税」を招く不利益に直結します。関与先に対しては、「帳簿をつけることは、万が一の際にご自身を守るための盾になるのです」と、その重要性を丁寧に伝えていきましょう。

それでは、具体的な義務の内容について、条文の趣旨を交えてさらに詳しく見ていきます。

3. 詳細解説:制度の具体的な内容と義務

記帳と保存の各要件について、ソースコンテキストに基づき実務的に整理します。

記帳制度について

対象となるのは、不動産・事業・山林所得のある方です。

• 記帳事項:

売上げなどの収入金額、仕入れや経費に関する事項について、「取引の年月日」「相手方の名称」「金額」「日々の合計金額」を記載します。

• 簡便法:

実務的な負担を考慮し、一つ一つの取引ではなく、日々の合計金額のみをまとめて記載する方法も認められています。

ここで、制度が求める「整然かつ明瞭」という状態について解説します。これは、納税者本人だけでなく、私たちのような第三者や税務当局が確認した際に、「帳簿の数字がどの領収書に基づいているのか」が迷うことなく、即座に紐付けられる状態を指します。計算の過程が論理的に追跡できることが、実務上の最低ラインとなります。

記録保存制度について

保存が必要な書類と期間を以下の表にまとめました。特に対象者の違いに注意してください。

| 保存が必要なもの | 保存期間 | 対象者 |

|---|---|---|

| 収入金額や必要経費を記載した帳簿(法定帳簿) | 7年 | 不動産・事業・山林所得者 |

| 業務に関して作成した上記以外の帳簿(任意帳簿) | 5年 | 不動産・事業・山林所得者 |

| 決算に関して作成した棚卸表その他の書類 | 5年 | 不動産・事業・山林所得者 |

| 業務に関して作成・受領した請求書、納品書、領収書等 | 5年 | 不動産・事業・山林所得者 |

| 現金預金取引等関係書類 | 5年 | 業務に係る雑所得者(前々年収入300万円超) |

業務に係る雑所得に関する重要事項

令和4年分以降、雑所得の規模に応じて規制が強化されています。

• 前々年収入300万円超:

「現金預金取引等関係書類」の保存義務があります。これは、現金の収受や預貯金の出し入れに際して作成・受領した請求書や領収書、その写しなどを指します。

• 前々年収入1,000万円超:

確定申告時に収支内訳書の添付が必要です。

次に、不備があった際のリスク管理について、最新の罰則規定を確認しておきましょう。

4. まとめ:実務での運用と加算税リスクへの対応

皆さんが関与先を指導する上で、最も強調すべきなのが「帳簿の不備によるペナルティの重さ」です。

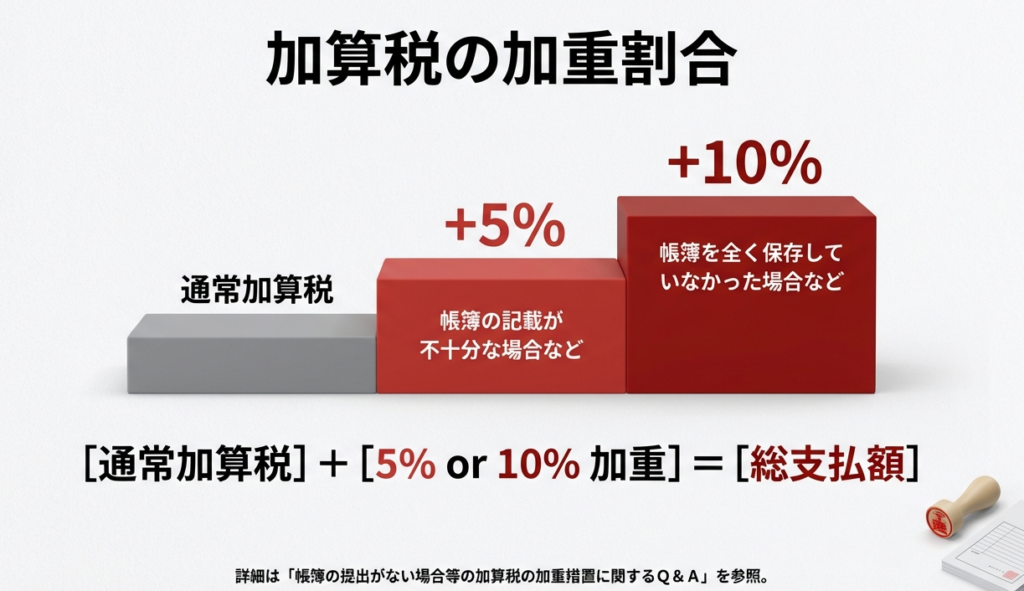

加算税の加重措置という「ダブルパンチ」

令和5年分以降の修正申告等において、非常に厳しい措置が導入されました。税務調査で「売上げに関する帳簿の保存」がなかったり、記載が著しく不十分であったりした場合、申告漏れに対する過少申告加算税や無申告加算税の割合が、通常よりも5%または10%加重されます。

これは、本来の税金に加えて課される罰金がさらに重くなる「ペナルティへのペナルティ」とも言える措置です。帳簿の有無が、直接的に「キャッシュの流出」の規模を左右する時代になったという事実を、危機感を持って共有してください。

デジタル化への対応と事務所の姿勢

今後の実務の方向性として、電子帳簿保存法に基づいた電磁的記録による保存もスタンダードになっていきます。当事務所としても、デジタル化による効率化とコンプライアンスの両立を推進していきます。

所長からのメッセージ 加算税の加重措置の導入により、「帳簿の重要性」はかつてないほど高まっています。皆さんが粘り強く記帳指導を行うことは、関与先のコンプライアンス意識を啓蒙するだけでなく、当事務所への揺るぎない信頼に直結します。

白色申告だからといって妥協することなく、プロフェッショナルとして、関与先が自信を持って申告に臨めるようサポートしていきましょう。皆さんの丁寧な仕事が、クライアントの安心を支える一番の礎になります。一緒に頑張っていきましょう。

ガイド:Q&A

1. 申告納税制度とはどのような制度ですか?

納税者自らが税法に従って所得金額と税額を正しく計算し、納税を行う制度です。この制度を適切に機能させるためには、日々の取引状況を正確に記録し、証憑書類を保存することが前提となります。

2. 白色申告者の中で、記帳を行う義務があるのはどのような所得を持つ人ですか?

不動産所得、事業所得、または山林所得のいずれかを有する方が対象となります。これらの所得がある場合は、所得金額の多寡にかかわらず記帳を行う必要があります。

3. 記帳すべき事項には、具体的にどのような内容が含まれますか?

売上げなどの収入金額や、仕入れ・経費に関する事項について記載する必要があります。具体的には、取引の年月日、取引先の名称、金額、および日々の合計額などを帳簿に記録します。

4. 取引の記帳において、簡易的な記載方法は認められていますか?

はい、認められています。一つ一つの取引を詳細に記載するだけでなく、日々の合計金額のみをまとめて記載するなどの簡易な方法をとることも可能です。

5. 確定申告書を提出する際、収入や経費の内容を報告するために必要な書類は何ですか?

総収入金額や必要経費の内容を記載した「収支内訳書」などの書類を添付する必要があります。これにより、申告した所得金額の根拠を明確にします。

6. 業務に係る雑所得がある場合、どのような条件で収支内訳書等の添付が必要になりますか?

その年の前々年分の業務に係る雑所得の収入金額が1,000万円を超える方が確定申告を行う場合に、収支内訳書などの添付が必要となります。これは令和4年以後の所得税から適用されています。

7. 法定帳簿の保存期間は何年と定められていますか?

法定帳簿(収入金額や必要経費を記載した帳簿)の保存期間は7年間です。その他の任意帳簿や書類(領収書等)は5年間の保存が義務付けられています。

8. 「現金預金取引等関係書類」とは、具体的にどのようなものを指しますか?

業務に関して作成または受領した請求書、領収書、その他これらに類する書類のうち、現金の収受・払出しや預貯金の預入・引出しに際して作成されたものを指します。自己が作成した書類の写しもこれに含まれます。

9. 税務調査において売上に関する帳簿の不備が発覚した場合、どのようなペナルティが課されますか?

通常課される加算税(過少申告加算税・無申告加算税)の割合に、さらに5%または10%が加重されます。これは令和5年分の修正申告等から、帳簿の保存がない場合や記載不十分な場合に適用される措置です。

10. 帳簿書類を電子データとして保存することは可能ですか?

はい、可能です。一定の要件を満たす場合には、電子計算機を使用して作成する帳簿や書類を電磁的記録(電子データ)の形で保存することが認められています。

コメント