国税庁タックスアンサーの「No.1610 保険契約者(保険料の負担者)である本人が支払を受ける個人年金」について解説します。

解説動画

詳細

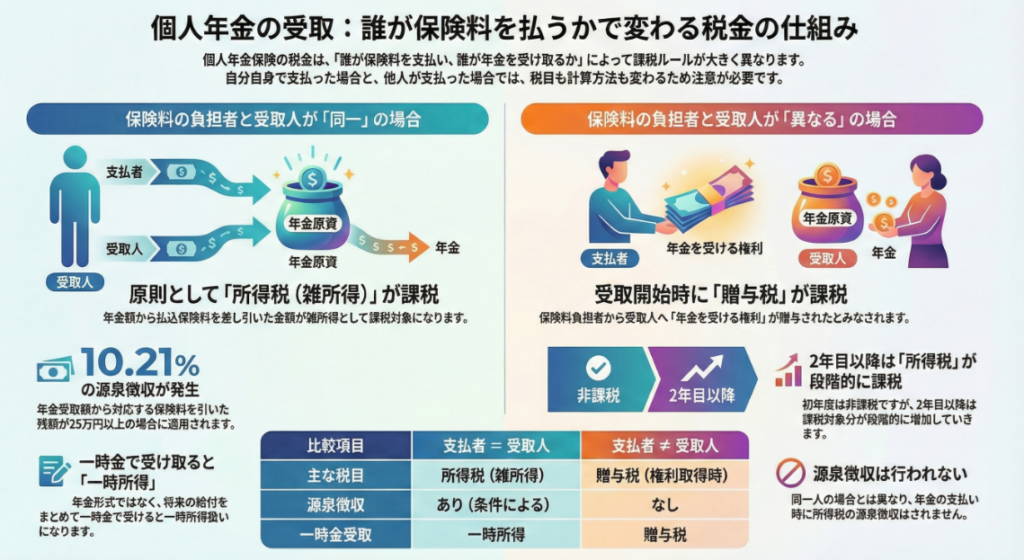

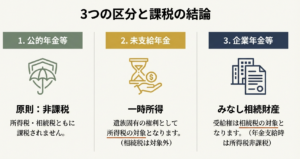

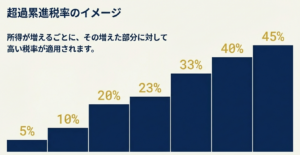

保険料の負担者本人が受け取る個人年金については、「公的年金等以外の雑所得」として所得税の対象になります。所得金額は、その年の年金受取額から対応する払込保険料を差し引いて計算し、この残額が25万円以上の場合は支払時に10.21%が源泉徴収されます。

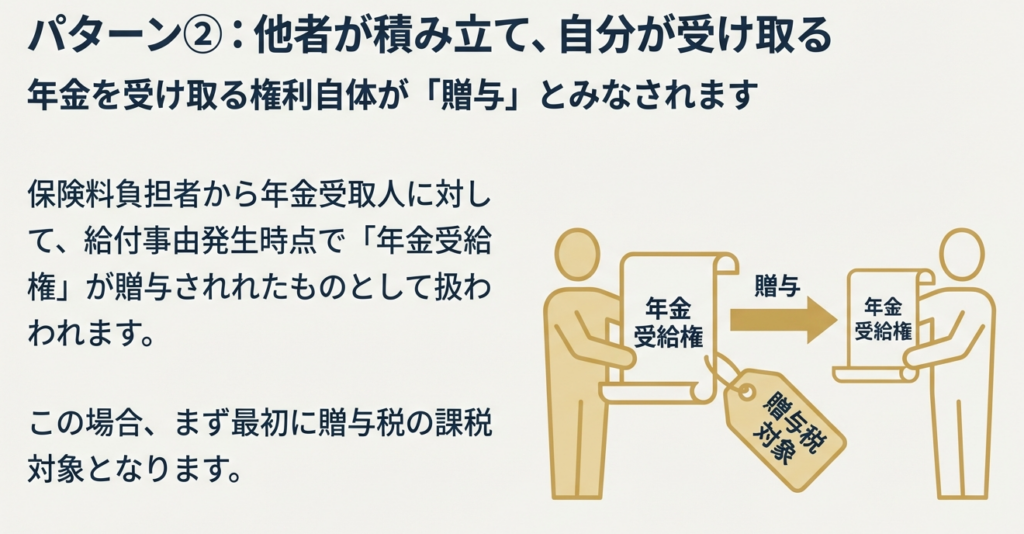

一方、保険料の負担者と受取人が異なる場合は、受給開始時に年金を受け取る権利に対して「贈与税」が課税されます。その後の毎年の年金受取時には所得税がかかりますが、源泉徴収はされず、2年目以降に課税部分が階段状に増加する計算方法が適用されます。このように、誰が保険料を負担したかによって税金の種類や計算方法が異なります。

スライド解説

解説:個人年金保険受取時の課税関係に関する実務

1. 導入:実務における個人年金制度理解の重要性

顧問先から「個人年金を受け取り始めたのだけれど、税金はどうなるかな?」と質問を受けた際、皆さんはまずどこを確認しますか?

単に年金額を聞き取るだけでは、プロの仕事としては不十分です。この個人年金保険の課税関係を正しく紐解くことは、申告誤りを未然に防ぐだけでなく、顧問先への信頼に直結する非常に戦略的な業務であることを再認識してください。

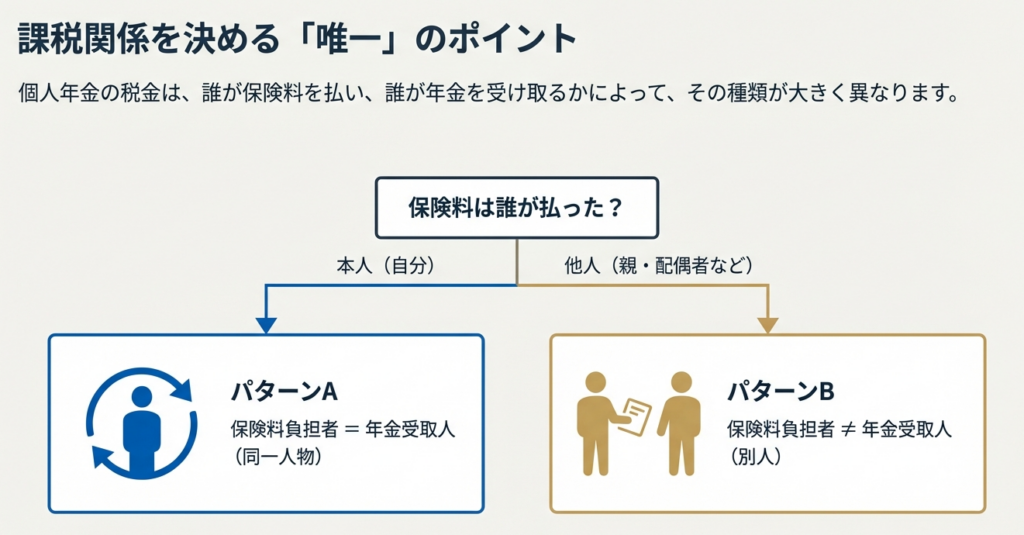

実務における「So What?(だから何が重要か)」の核心は、保険料の負担者と年金の受取人の関係性を正確に特定することにあります。この一点が、適用される税目が「所得税」になるのか、あるいは「贈与税」になるのかを決定付ける分水嶺となるからです。この判断を誤ると、実務のスタート地点から大きく道を外れてしまいます。ここが私たち税務の専門家としての「腕の見せ所」です。

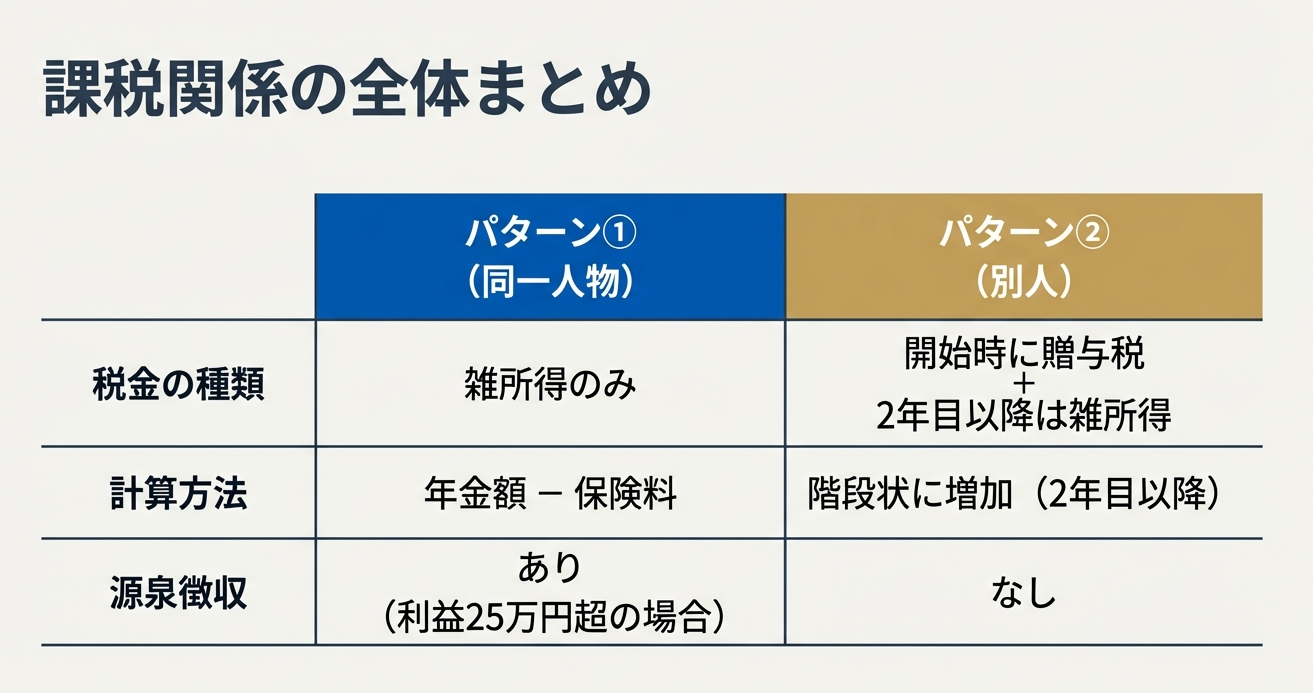

まずは、受取パターンごとの課税の全体像を俯瞰していきましょう。

2. 結論:受取パターン別の税務処理の総括

個人年金保険の税務は、契約の形態によって出口の税金が劇的に変わります。顧問先との面談では、必ずお手元の保険証券や支払通知書で「誰がお金を出し、誰が受け取るのか」を確認してください。

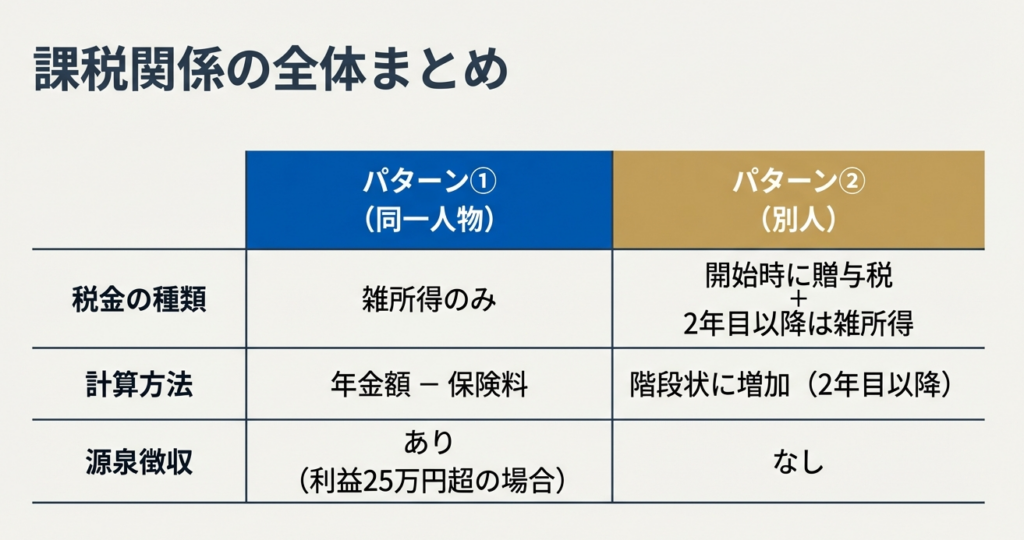

全体像を整理すると以下のようになります。

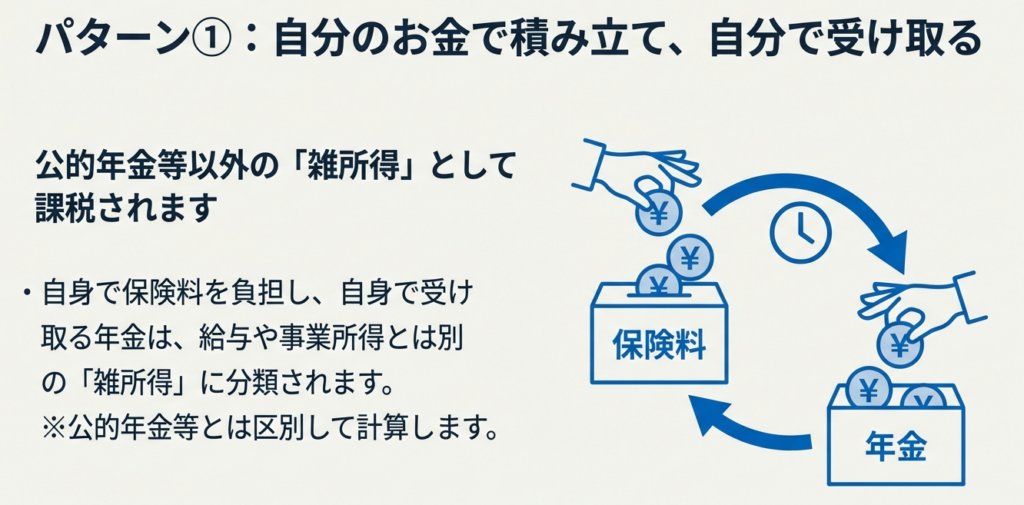

保険料負担者 = 受取人(同一人の場合)

◦ 税目: 所得税(原則として「公的年金等以外の雑所得」)

◦ 源泉徴収: 原則として有り(一定の基準により判定)

◦ 性質: 自分が積み立てた資金の払い戻しを受けるため、所得税の枠組みで計算されます。

保険料負担者 ≠ 受取人(異なる場合)

◦ 税目: 贈与税(受給開始時) + 所得税(受取2年目以降)

◦ 源泉徴収: 無し(受取人が自分で申告する必要があります)

◦ 性質: 年金を受け取る権利自体が贈与されたとみなされ、重層的な課税が行われます。

このように、源泉徴収の有無一つをとっても取り扱いが180度異なります。

次の章では、スタッフの皆さんが計算書を作成する際に迷いやすい、具体的な税額計算のロジックについて深掘りしていきましょう。

3. 詳細解説:制度のポイントと具体的な税額計算

税務実務において「根拠法令を理解している」ということは、単に数字を当てはめることではなく、その計算プロセスの背景にある合理性を理解していることを指します。

所得税法や相続税法の考え方が、実務上の数値にどう反映されるのかを見ていきましょう。

(1)同一人が受取人の場合の雑所得計算

保険料負担者と受取人が同一の場合、受け取った年金全額に課税されるわけではありません。

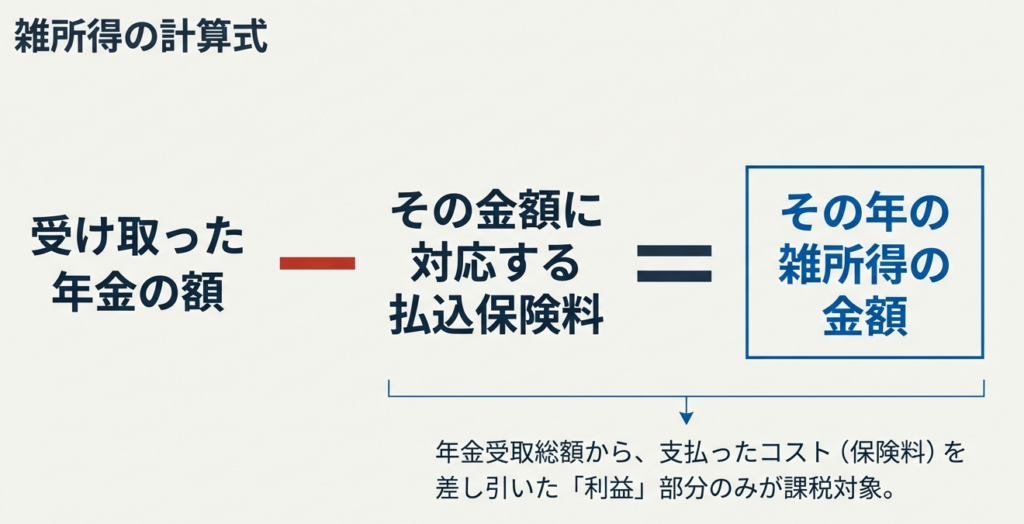

年金額から、その金額に対応する「払込保険料」を差し引いた金額が雑所得となります。

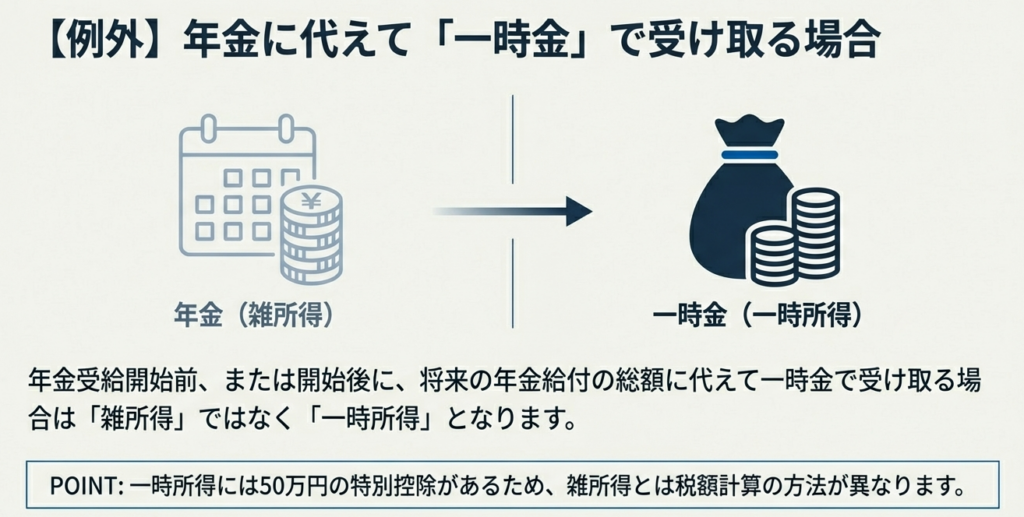

ここで注意すべきは、将来の年金給付に代えて「一時金」で受け取った場合です。この場合、所得区分は「雑所得」ではなく「一時所得」へと変質します。特別控除の有無など、税負担に大きな影響を与えるため、受取形式の確認は徹底してください。

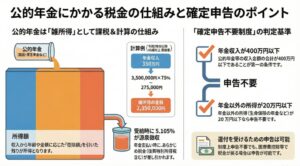

(2)源泉徴収の実務

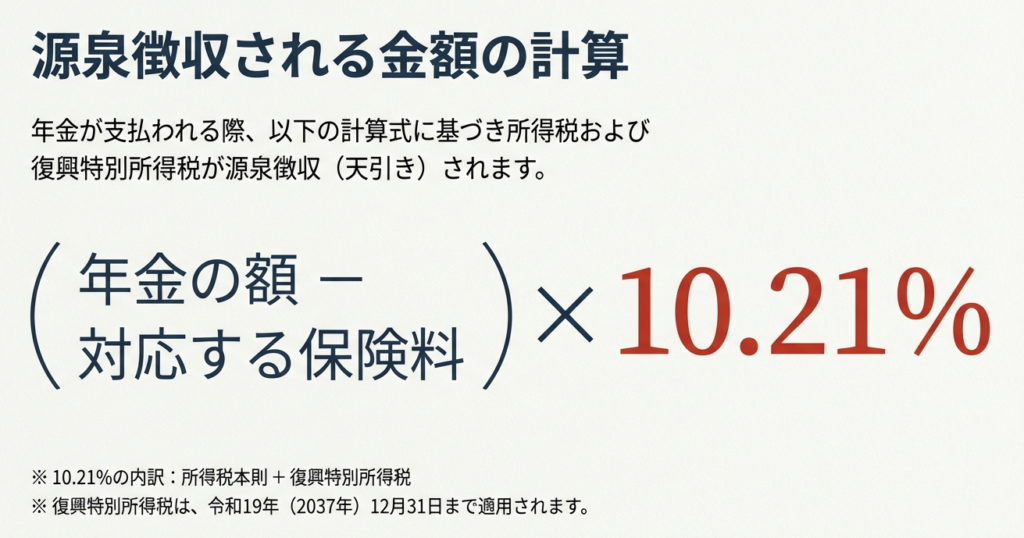

年金支払時には、以下の計算式に基づいて源泉徴収が行われます。

源泉徴収税額の計算式

(年金の額 - その年金の額に対応する保険料または掛金の額) × 10.21%

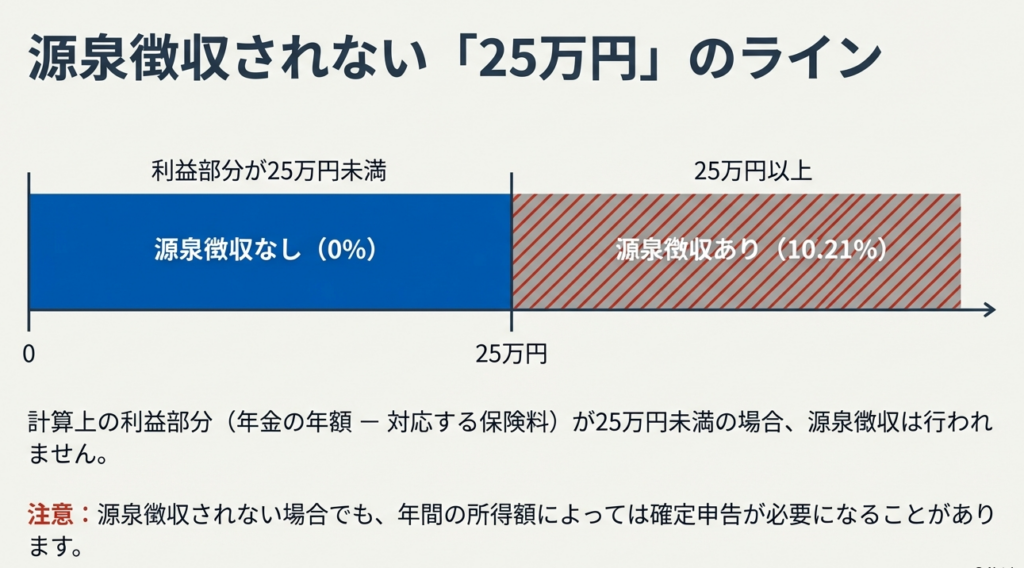

実務上の重要な判定基準は、上記式のカッコ内の金額が「25万円」以上かどうかです。25万円未満であれば源泉徴収は行われません。

皆さんは、支払通知書の源泉徴収税額が「0円」であっても、それが基準額未満によるものなのか、あるいは次に説明する「負担者が異なるケース」なのかを見極める必要があります。

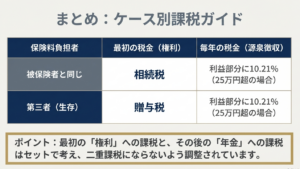

(3)保険料負担者と受取人が異なる場合の重層的課税

このケースが実務で最も間違いやすいポイントです。

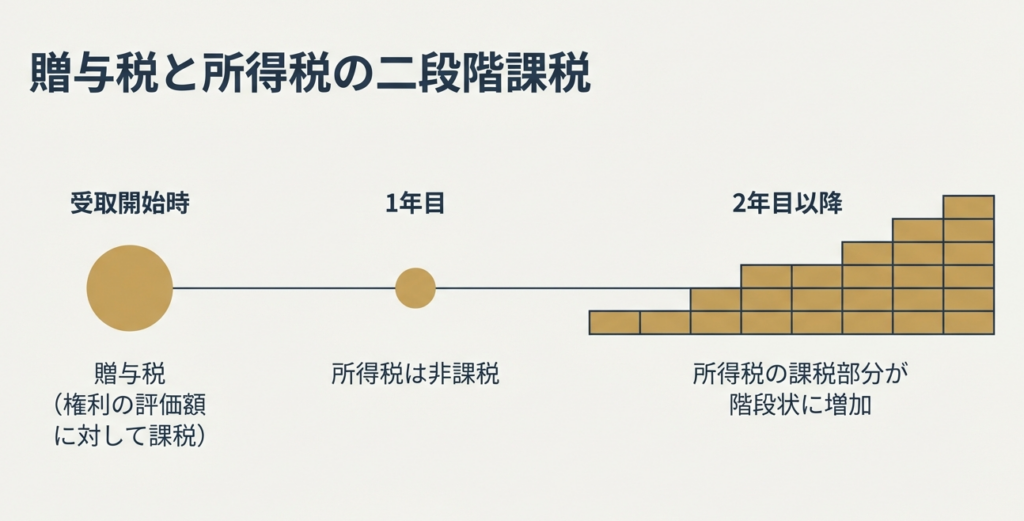

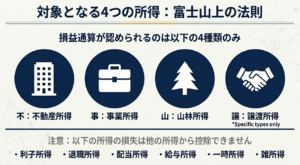

受給開始時には「年金受給権」に対して贈与税が課されますが、その後の所得税計算には「階段状の計算方法」という特殊なルールが適用されます。 これは二重課税を避けるため、贈与税の対象となった部分を所得税の課税対象から除外する仕組みです。

具体的には、支給初年は全額非課税、2年目以降から徐々に課税部分が増えていきます。

ここで覚えておいてほしいのは、たとえ贈与税が基礎控除(110万円)以下で納税額が生じなかったとしても、所得税の計算はこの特殊なルール(階段状の計算)に従うという点です。ここを見落とすと過大申告を招くことになります。

以上が論理的な背景です。これらを踏まえ、現場で活用すべきチェックリストをまとめました。

4. まとめ:実務での確認事項と注意点

個人年金の申告は、一見シンプルに見えて、実は契約の実態を正確に把握する高度な判断が求められます。顧問先が予期せぬ税負担に驚かれることのないよう、以下のポイントを必ずチェックしてください。

【契約関係の確認】

保険証券を確認し、保険料負担者と受取人が誰かを特定してください。

【贈与税の有無】

負担者と受取人が異なる場合、受給開始年に贈与税の申告が必要であることを顧問先に伝えましたか?

【源泉徴収の確認】 源泉徴収されていない場合、それは「所得が25万円未満」だからですか?それとも「負担者が異なる」からですか?

【受取形式の判定】

「年金」か「一時金」かによって所得区分が異なります。

【法令の適用】

本解説は「令和7年4月1日現在」の法令に基づいています。

【復興特別所得税】

令和19年12月31日までは、所得税とともに復興特別所得税(所得税額の2.1%)が併せて徴収・課税される点に留意してください。

スタッフの皆さんが「制度の裏側にあるロジック」を理解して業務に臨むことが、当事務所の品質を支えています。プロとしての厳格さを持ちつつ、丁寧な仕事を積み重ねていきましょう。

ガイド:Q&A

1. 課税区分を決定する要因:

個人年金保険の課税関係は、保険料の負担者が誰であるか、および年金の受取人が誰であるかの組み合わせによって異なります。この「負担者」と「受取人」の同一性の有無が、所得税か贈与税かを分ける主要な要因となります。

2. 負担者と受取人が同一の場合の所得区分:

この場合は公的年金等以外の「雑所得」として所得税が課税されます。雑所得の金額は、その年中に受領した年金額から、その金額に対応する払込保険料または掛金の額を差し引いて算出します。

3. 一時金として受け取った場合の取り扱い:

年金形式ではなく将来の給付総額に代えて一時金で受け取った場合には、雑所得ではなく「一時所得」として所得税の課税対象となります。これは受給開始前であっても受給開始後であっても同様の扱いです。

4. 源泉徴収の計算式:

源泉徴収される税額は、「(年金の額 – その年金の額に対応する保険料または掛金の額)× 10.21%」という計算式で求められます。この10.21%には、所得税と復興特別所得税が含まれています。

5. 源泉徴収が免除される条件:

年金の年額から、それに対応する保険料または掛金の額を差し引いた残額(必要経費控除後の利益相当額)が25万円未満である場合には、源泉徴収は行われません。

6. 復興特別所得税の期間:

復興特別所得税は、平成25年(2013年)1月1日から令和19年(2037年)12月31日までの間に生ずる所得について、所得税と併せて源泉徴収されることになっています。

7. 負担者と受取人が異なる場合の当初の課税:

この場合、保険料負担者から受取人に対して「年金を受け取る権利」が贈与されたものとみなされます。そのため、給付事由が発生した時点で贈与税が課税されることになります。

8. 負担者と受取人が異なる場合の所得税の推移:

年金支給の初年は全額非課税となりますが、2年目以降は課税部分が階段状に増加していく方法を用いて計算されます。これは贈与税の対象となった受給権に係る所得税の特殊な調整ルールに基づきます。

9. 負担者と受取人が異なる場合の源泉徴収:

保険料負担者と受取人が異なるケースにおいて年金が支払われる際には、所得税の源泉徴収は行われません。これは、権利の取得時に贈与税の対象となっていることなどが背景にあります。

10. 贈与税納税額がない場合の所得税計算:

実際に贈与税の納税額が生じなかったとしても、所得税の計算においては「階段状に増加していく方法」が適用されます。納税の有無に関わらず、負担者と受取人が異なるという事実に基づいて計算方法が決定されます。

用語集

| 用語 | 定義・説明 |

|---|---|

| 個人年金保険契約 | 保険料を支払い、将来の一定期間または生涯にわたって年金を受け取る民間保険会社等との契約。 |

| 雑所得 | 利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得、譲渡所得、一時所得のいずれにも当たらない所得。個人年金(負担者=受取人時)が該当する。 |

| 一時所得 | 営利を目的とする継続的行為から生じた所得以外の所得で、労務や資産の譲渡の対価としての性質を有しない一時の所得。 |

| 源泉徴収 | 所得の支払者が、支払時に所得税などを差し引き、本人に代わって国に納付する制度。 |

| 復興特別所得税 | 東日本大震災からの復興財源を確保するために創設された税。令和19年まで所得税額の2.1%分が上乗せされる。 |

| 贈与税 | 個人から財産をもらったときにかかる税金。負担者と受取人が異なる年金契約では受給権の発生時に課税される。 |

| 給付事由発生時点 | 年金の支払いが開始される条件(年齢や期間の到達など)が満たされた時点。 |

| 階段状に増加していく方法 | 贈与税対象の年金に係る所得税計算において、年数が経過するにつれて課税対象となる金額が段階的に増えていく計算方式。 |

コメント