国税庁タックスアンサーの「No.1391 不動産所得が赤字のときの他の所得との通算」について解説します。

解説動画

詳細

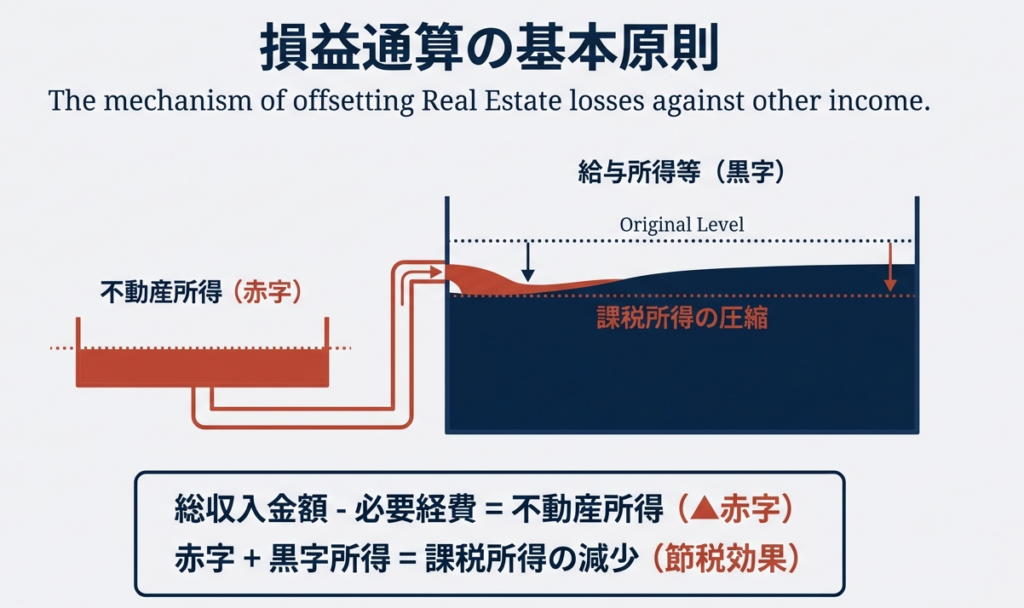

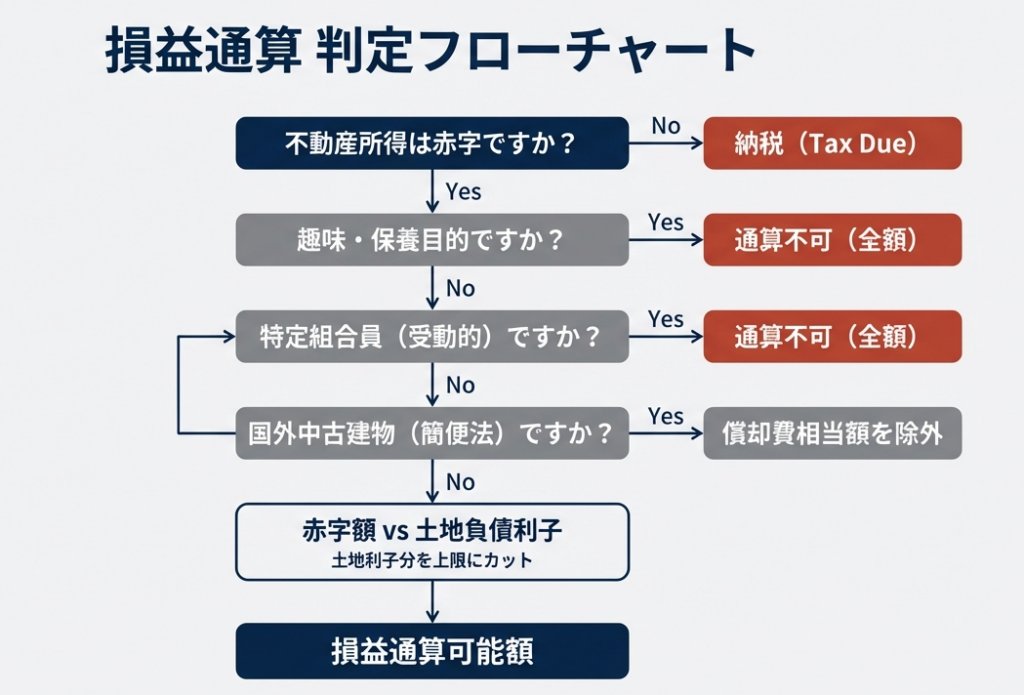

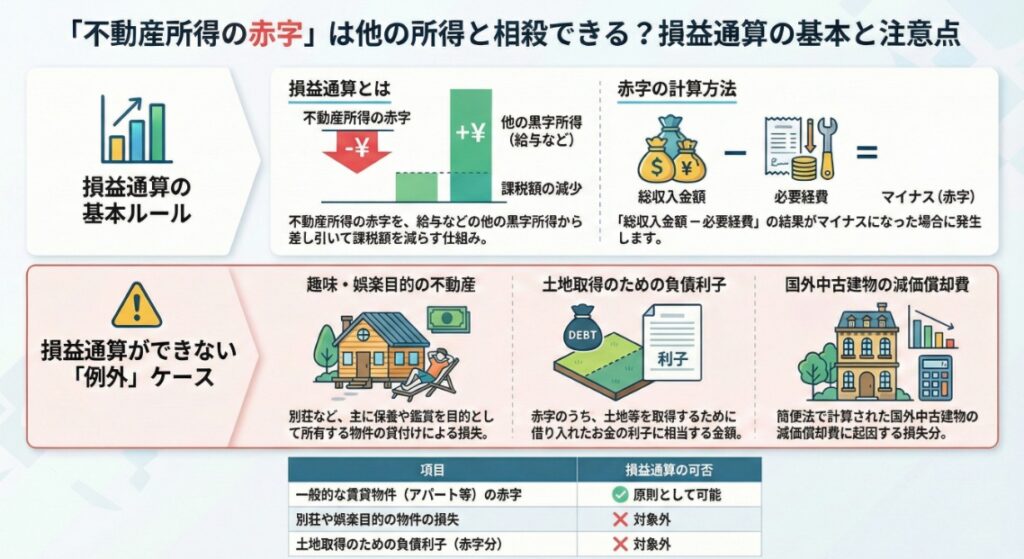

不動産所得の計算で生じた赤字(損失)は、原則として給与所得など他の所得の黒字と相殺(損益通算)することが可能です。これにより総所得金額を抑え、税負担を軽減できる場合があります。

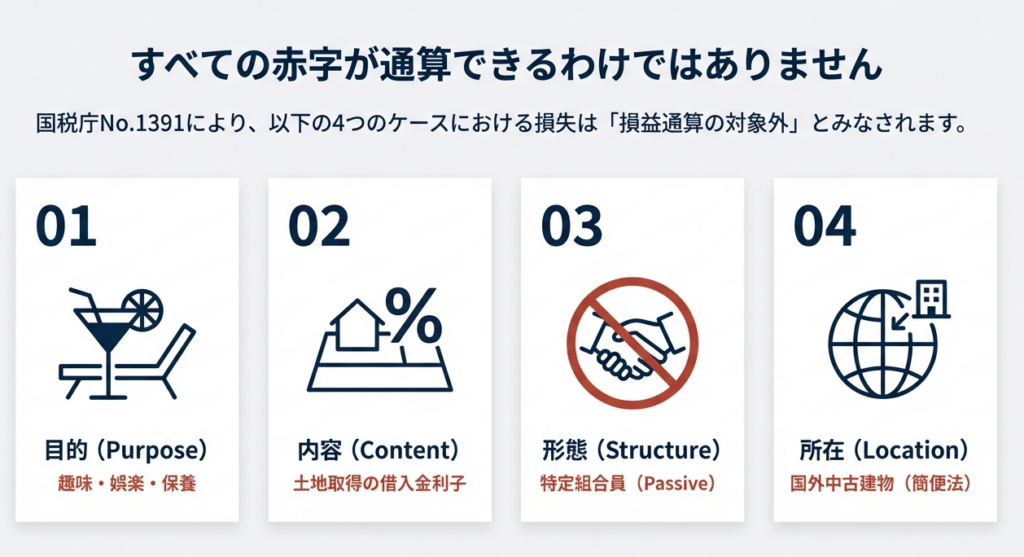

ただし、以下の損失は損益通算の対象外となるため注意が必要です。

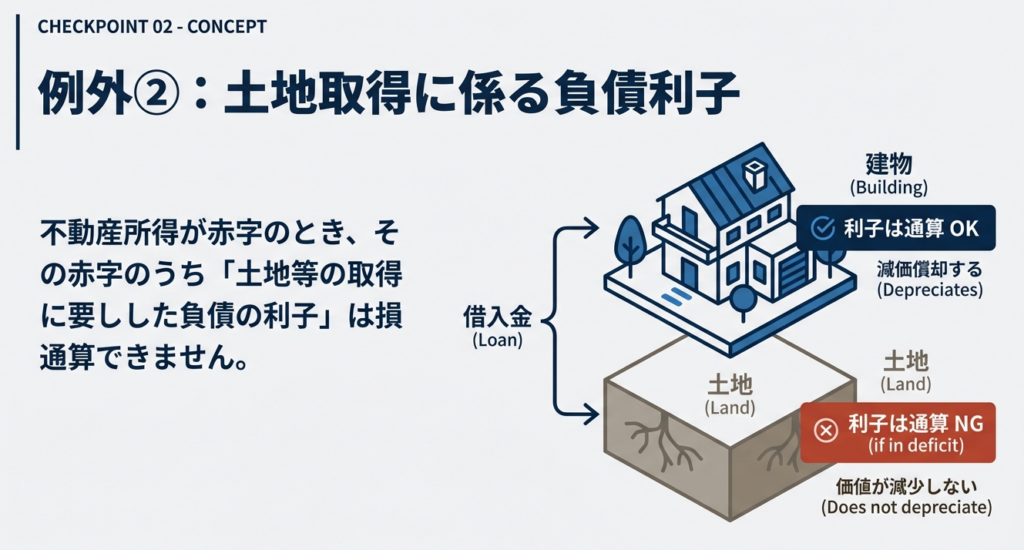

1. 土地取得のための借入金利子:

不動産所得の赤字金額のうち、土地を取得するための負債利子に相当する部分は切り捨てられ、通算できません。

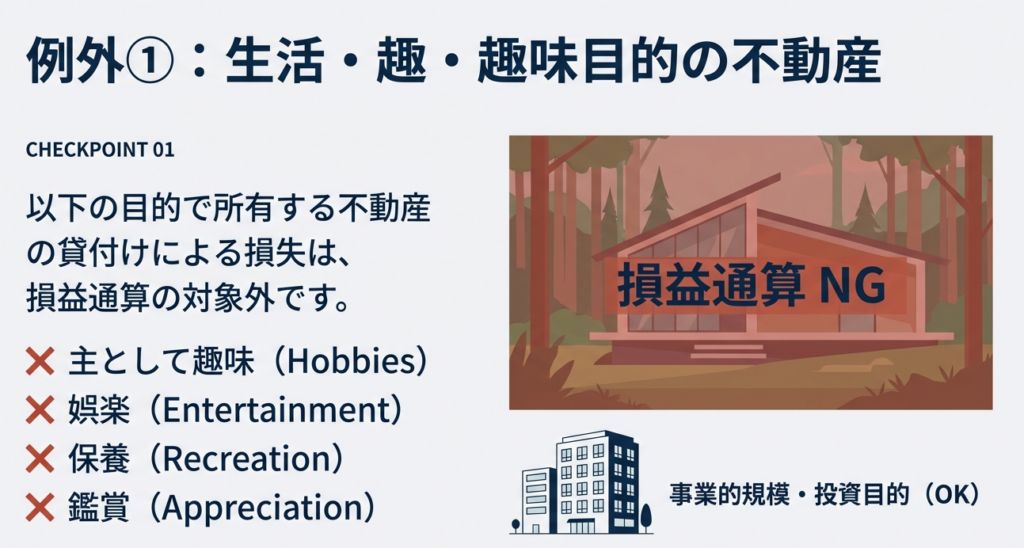

2. 趣味・保養目的の不動産:

別荘など、主として趣味や娯楽等の目的で所有する不動産の貸付けによる損失。

3. 特定の組合事業等:

民法組合等の特定組合員や信託受益者が生じさせた損失は、「生じなかったもの」とみなされます。

4. 国外中古建物:

令和3年以降、簡便法を用いた国外中古建物の減価償却費により生じた損失相当額も通算不可です。

スライド解説

解説:不動産所得の損失における損益通算の制限と実務上の留意点

1. 導入:本通達が実務において持つ戦略的重要性

確定申告時期はもちろん、月次の巡回監査においても「不動産所得」は私たちが最も頻繁に目にする項目の一つですね。しかし、不動産所得で損失(赤字)が出た際の「損益通算」は、実務において非常に誤りやすく、かつ税務調査で最も厳しく指摘を受けやすい項目であることを再認識してください。

なぜ、ここが狙われるのか。それは、不動産所得の損益通算には、政策的な目的や租税回避防止の観点から、一見複雑な「例外規定」が幾重にも設けられているからです。

私たちプロフェッショナルにとって、これらのルールを正確に運用することは、単なる計算ミスの防止以上の意味を持ちます。顧問先に対して適正な申告を担保し、後々の税務調査で予期せぬ追徴課税という不利益を与えないこと。これこそが、事務所としての説明責任を果たし、顧問先との信頼関係を維持するための「守りの戦略」なのです。

まずは、実務の土台となる「赤字が出た際の基本原則」から整理していきましょう。

2. 結論:不動産所得の赤字における処理の基本原則

不動産所得の金額は、その年中の総収入金額から必要経費を差し引いて計算します。その結果、赤字(損失)が生じた場合、原則としては給与所得などの他の所得からその赤字を差し引く「損益通算」が認められています。

しかし、実務上の結論として私たちが肝に銘じておくべきは、「不動産所得の赤字のすべてが、他の所得を圧縮できるわけではない」という点です。

「死に金」となってしまう税務上のリスク

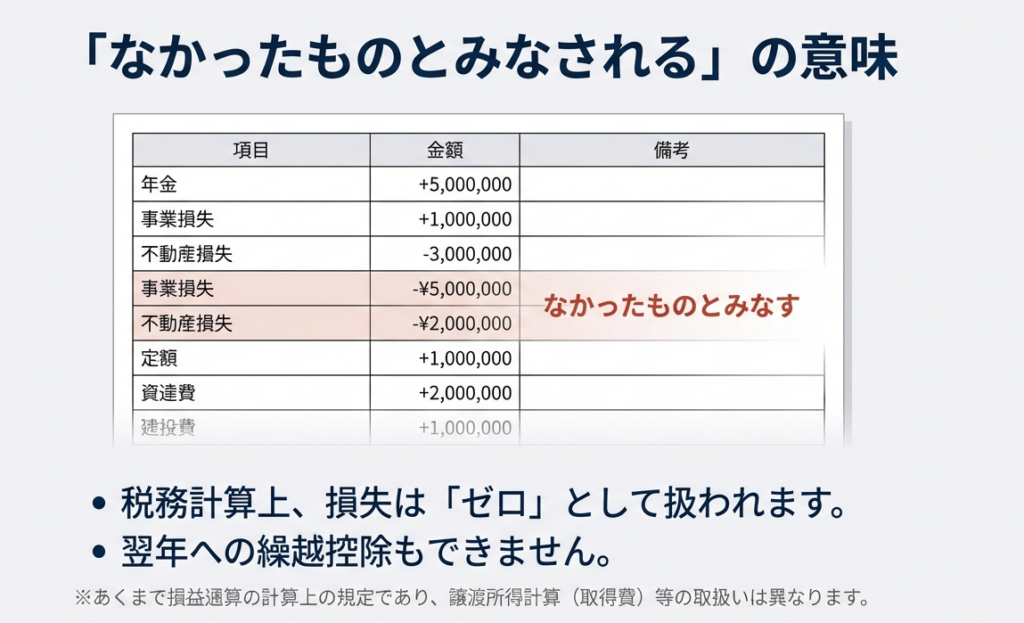

特定の制限ルールに該当してしまうと、帳簿上の赤字は税務上のメリット(節税効果)を一切生み出さない、いわば「死に金」になってしまいます。特に後述する特定のケースでは、赤字そのものが「生じなかったもの」とみなされることもあります。

顧問先が「赤字だから還付を受けられる」と期待している場面で、私たちの知識不足から誤った処理を行えば、それはプロとしての瑕疵となります。この「通算できる赤字」と「切り捨てられる赤字」の境界線を正確に見極めることが、実務の第一歩です。

それでは、具体的にどのようなケースが制限の対象となるのか、4つの観点から詳しく見ていきましょう。

3. 詳細解説:損益通算の対象外となる4つの特定ケース

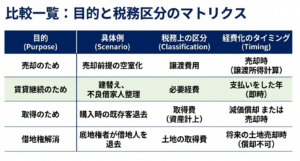

損益通算の制限を理解するためには、「資産の性質」「経費の内訳」「事業の形態」「特定の海外資産」という4つの観点から整理するのが効率的です。

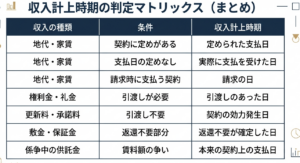

損益通算の対象外の不動産所得の赤字

| 制限の項目 | 法的根拠 | 内容・制限の範囲 | 他の不動産所得との内部通算(所得内通算) |

|---|---|---|---|

| ①別荘等の貸付け | 所法69、所令178 | 趣味、娯楽、保養目的の不動産の貸付けによる損失 | 可能(他の不動産所得の黒字からは引ける) |

| ②土地取得の負債利子 | 措法41の4 | 土地等を取得するために要した負債の利子相当額 | 可能(他の不動産所得の黒字からは引ける) |

| ③特定組合員等の損失 | 措法41の4の2 | 民法組合等の特定組合員や信託受益者に生じた損失 | 不可(「生じなかったもの」とみなされる) |

| ④国外中古建物の償却費 | 措法41の4の3 | 簡便法で計算した国外中古建物の減価償却費相当額 | 不可(「生じなかったもの」とみなされる) |

1. 別荘等の貸付けに伴う損失

生活に通常必要でない資産、いわゆる「贅沢品」による損失で他の所得の税金を減らすことは不適当という考えに基づいています。レジャー地にある物件などは、貸付けの実態を慎重に判断する必要があります。

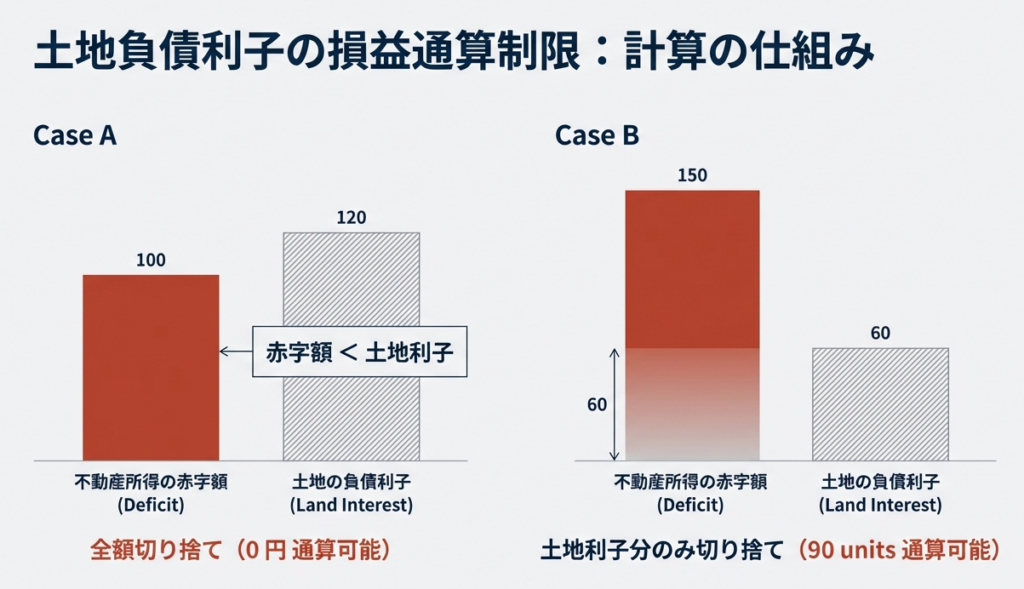

2. 土地取得に係る負債の利子

実務上、最もミスが起きやすい項目です。ここで重要なのは、「損益通算の対象外となる金額は、不動産所得の損失の金額と、土地取得のための負債利子の金額のうち、いずれか少ない方の金額」となる点です。

• パートナーズ・チップ: 税務調査官は、赤字の不動産所得がある場合、必ずといっていいほど「土地・建物」の借入金按分計算を確認します。計算ミスは即、指摘対象になると心得てください。

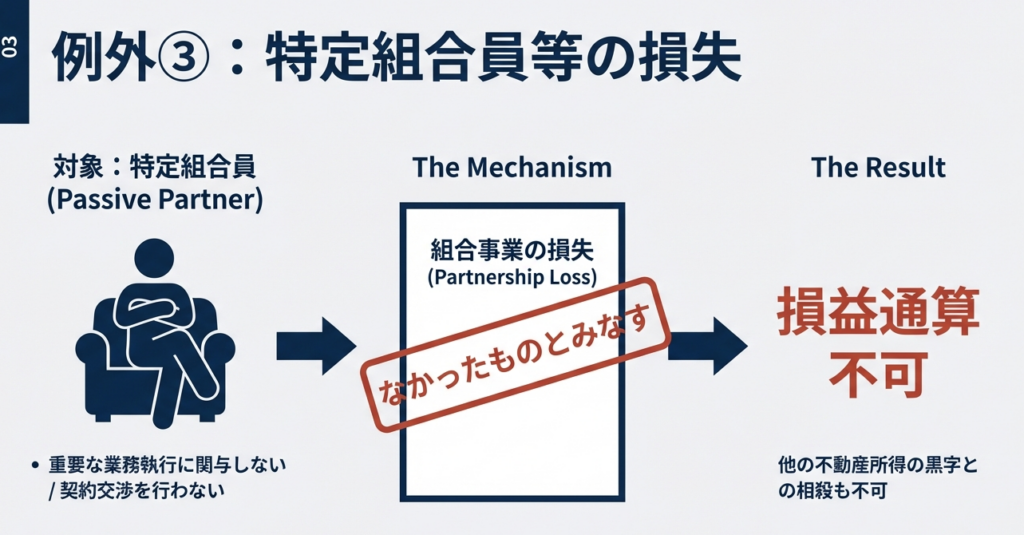

3. 特定組合員等の不動産所得

民法上の組合(任意組合)などを通じた投資スキームにおける制限です。経営に実質的に関与しない「特定組合員」の損失は、税務上「生じなかったもの」とみなされます。これは他の不動産所得の黒字と相殺(内部通算)することすらできない、非常に厳しい制限であることを忘れないでください。

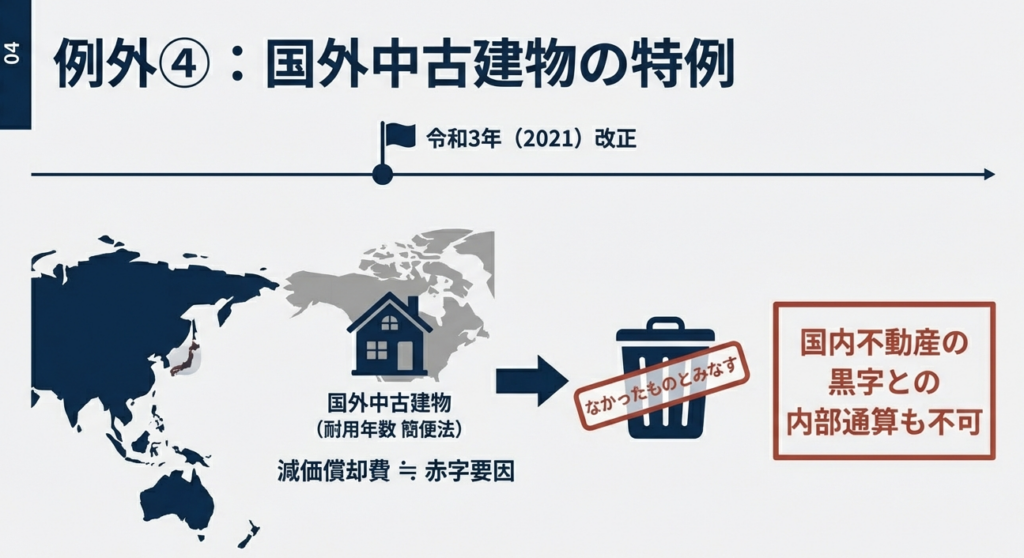

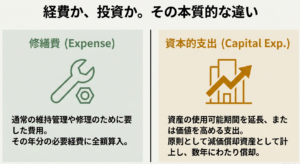

4. 国外中古建物の減価償却(令和3年改正)

国外の中古建物を「簡便法(法定耐用年数の一部を経過した資産の計算方法)」で償却している場合、その償却費に起因する損失も「生じなかったもの」とみなされます。かつての国外不動産節税スキームを封じるための改正であり、グローバル投資を行う顧問先には多大な影響があります。

4. まとめ:実務でのチェックポイントとスタッフへの助言

これらの複雑なルールをミスなく適用するために、スタッフの皆さんに意識してほしいポイントをまとめます。

• 「生じなかったものとみなされる」ことの重み:

特定組合員や国外中古建物の損失は、他の所得との「損益通算」だけでなく、不動産所得内での「内部通算」もできません。計算の順序を間違えないようにしましょう。

• 添付書類の確認:

組合事業(民法組合等)や信託から不動産所得がある場合は、組合・信託ごとに「収支に係る一定の明細書」を確定申告書に添付する必要があります(措法41の4の2注記)。添付漏れは申告の不備に直結します。

• 情報の引き出し方:

制度を知っていることは前提ですが、プロとしての真価は「顧問先からいかに情報を引き出すか」にあります。

◦ 「最近、海外の不動産に興味があるとおっしゃっていましたね」

◦ 「このお借入れは、土地と建物のどちらの資金ですか?」

◦ 「このリゾートマンション、最近のご利用状況はいかがですか?」 といった日常の何気ないヒアリングが、大きなミスを防ぐ鍵となります。

もし判断に迷う事例や、土地利子の按分計算で不安な点があれば、遠慮なく私に相談してください。適正な申告こそが、顧問先の財産と私たちの事務所の信頼を守る唯一の道です。一緒に頑張りましょう。

ガイド:Q&A

1. 不動産所得の金額はどのように計算されますか?

不動産所得の金額は、その年中の不動産所得に係る総収入金額から必要経費を差し引いて計算します。 この計算の結果、数値がマイナスとなった場合に不動産所得の損失(赤字)として認識されます。

2. 不動産所得における「損益通算」とはどのような仕組みですか?

損益通算とは、不動産所得で損失が発生した場合に、その赤字を他の所得の黒字から差し引くことができる制度です。 これにより、全体の課税対象となる所得金額を低減させることが可能になります。

3. 別荘などの貸付けによって生じた損失は、損益通算の対象となりますか?

いいえ、損益通算の対象とはなりません。 主として趣味、娯楽、保養または鑑賞の目的で所有する不動産(別荘等)の貸付けによる損失は、損益通算の適用から除外されています。

4. 土地等を取得するために要した負債の利子は、損益通算においてどのように扱われますか?

不動産所得の計算上、必要経費に算入された土地等を取得するための負債の利子に相当する損失額は、損益通算の対象外です。 つまり、赤字のうちこの利子分に相当する金額は、他の所得から差し引くことができません。

5. 「特定組合員」とはどのような定義の個人を指しますか?

民法組合等の個人組合員のうち、事業の重要な業務執行の決定に関与せず、かつ自ら交渉等を執行しない者を指します。 いわゆる投資家的な立場で業務に深く関与しない組合員がこれに該当します。

6. 特定組合員や信託受益者が組合事業等から生じさせた損失の扱いはどうなりますか?

その損失は生じなかったものとみなされます。 そのため、他の不動産所得の黒字から差し引くこと(内部通算)も、不動産所得以外の所得と合算すること(損益通算)もできません。

7. 組合事業や信託から不動産所得を得ている人が確定申告時に行うべき事項は何ですか?

組合事業ごと、または信託ごとに、収支に係る一定の明細書を確定申告書に添付しなければなりません。 これは適切な所得計算とその透明性を確保するための義務とされています。

8. 国外中古建物の不動産所得における損失の特例は、いつ以降の年から適用されますか?

令和3年以後の各年において適用されます。 国外にある中古の建物から生じる不動産所得の損失について、特定の条件下で損益通算を制限するルールが導入されました。

9. 国外中古建物の減価償却費のうち、損益通算が制限されるのはどのような計算方法を用いた場合ですか?

耐用年数を「簡便法」により計算した減価償却費に相当する部分が対象です。 この方法で計算された減価償却費によって生じた損失分は、税務上存在しないものとして扱われます。

10. 国外中古建物の損失に関する特例が適用された場合、他の不動産所得との通算は可能ですか?

いいえ、不可能です。 簡便法による減価償却費相当の損失については、不動産所得以外の所得との損益通算だけでなく、国内不動産から生じる所得との内部通算(所得内通算)も認められません。

コメント