国税庁タックスアンサーの「No.7124 消費税額等が区分記載された契約書等の記載金額」について解説します。

解説動画

内容

1. 導入:このルールが実務でなぜ重要なのか

会計のプロフェッショナルとして日々の業務に臨む皆さんにとって、印紙税のような一見小さなコストも、積み重なれば会社やクライアントにとって決して無視できない金額になります。特に、日常的に作成する契約書や領収書における消費税の記載方法は、ほんの少しの注意を払うだけで本来支払う必要のないコストを回避できる、極めて重要な実務知識です。これは、経理担当者として必ず押さえるべき基本スキルと言えるでしょう。

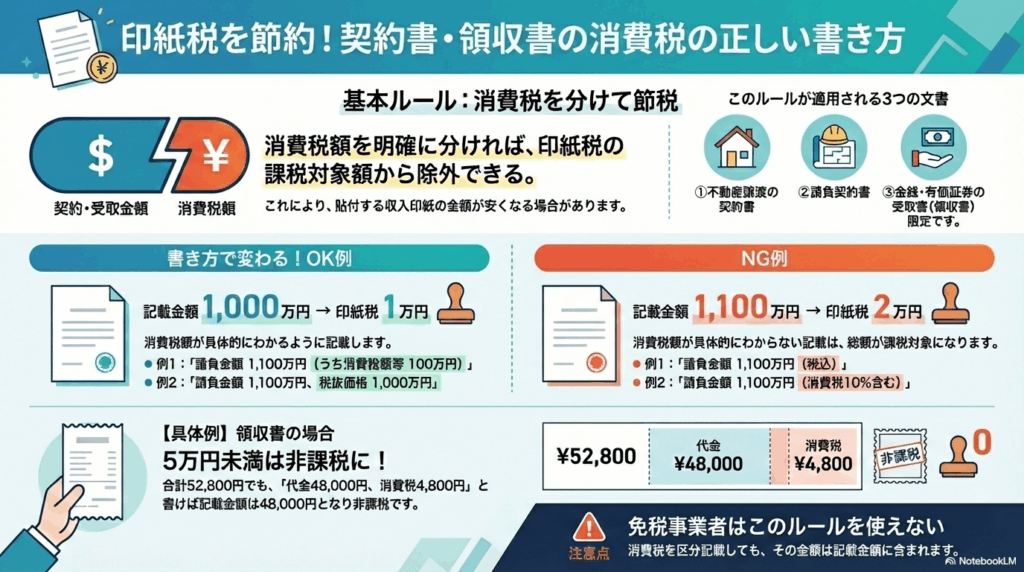

印紙税は、文書に記載された契約金額や受取金額、すなわち「記載金額」に基づいて課税額が決定されます。

これはつまり、消費税の記載方法という一つの工夫だけで、課税の基準となる「記載金額」が変わり、結果として納めるべき印紙税額が大きく変わる可能性があるということです。この知識は、クライアントや自社の利益を直接守ることに繋がる、非常に価値のあるものです。

本題に入る前に、まずは最も重要な結論からお伝えし、具体的な処理方法を明確にします。

2. 結論:結局、どう処理すれば印紙税を抑えられるのか

多忙な実務担当者の皆さんのために、まずは要点からお伝えします。このルールを正確に適用することは、皆さんがコスト意識の高いプロフェッショナルとしての価値を高めることに直結します。

印紙税の課税対象となる記載金額に消費税額を含めないためには、契約書や領収書上で、消費税額が明確に区分して記載されている必要があります。

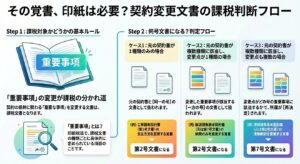

具体的に、記載方法によって課税対象となる金額、そして最終的な印紙税額がどのように変わるのか、以下の表で比較してみましょう。

記載方法による印紙税額の違い

| 記載例 | 課税対象となる記載金額 | 印紙税額 |

| 「請負金額1,100万円 うち消費税額等100万円」 | 1,000万円 | 10,000円 |

| 「請負金額1,100万円 税抜価格1,000万円」 | 1,000万円 | 10,000円 |

| 「請負金額1,100万円(税込)」 | 1,100万円 | 20,000円 |

| 「消費税額等10パーセントを含む。」 | 1,100万円 | 20,000円 |

この基本原則を理解した上で、次はこの特例が適用される文書の種類や、より詳細な注意点について掘り下げていきましょう。

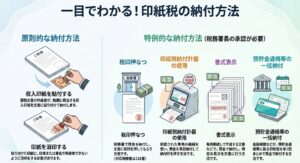

3. 詳細解説:ルールのポイント

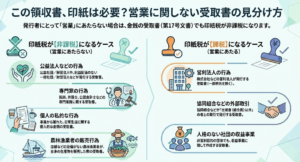

ルールを正しく適用するためには、その細部を正確に理解することが不可欠です。特に重要なのは、この消費税額を分離できる特例が、すべての文書に適用されるわけではないという点です。

3.1. 対象となる3つの課税文書

この特例が適用される文書は、以下の3種類に限定されています。これら以外の文書では、たとえ消費税額を区分して記載したとしても、消費税額を記載金額に含めないという特例は適用されません。 原則通り、総額が記載金額となるため注意が必要です。

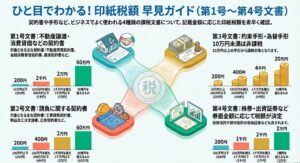

1. 第1号文書(不動産の譲渡等に関する契約書)

2. 第2号文書(請負に関する契約書)

3. 第17号文書(金銭または有価証券の受取書)

3.2. 具体例で学ぶ正しい記載方法

実際のケースで、このルールがどのように節税に繋がるのかを見ていきましょう。

請負契約書の例(第2号文書)

ある広告の「請負金額1,100万円」の契約書を例に考えます。記載方法一つで、納税額に10,000円もの差が生まれます。

節税できる記載: 「請負金額1,100万円 うち消費税額等100万円」

◦ 記載金額: 1,000万円 (税抜)

◦ 印紙税額: 10,000円

節税できない記載: 「請負金額1,100万円(税込)」

◦ 記載金額: 1,100万円 (税込)

◦ 印紙税額: 20,000円

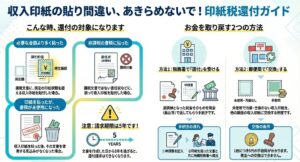

領収書の例(第17号文書)

次に、売上代金の領収書を作成するケースです。記載方法一つで、印紙税が非課税になるかどうかが決まります。

非課税になる記載: 「商品販売代金48,000円、消費税額等4,800円、合計52,800円」

◦ 記載金額: 48,000円 (5万円未満)

◦ 印紙税額: 非課税

課税される記載: 「合計52,800円」

◦ 記載金額: 52,800円 (5万円以上)

◦ 印紙税額: 200円

もし「合計52,800円」としか記載がなければ、記載金額は5万円以上と判断され、本来であればゼロにできたはずの200円の印紙税を納めることになります。一件一件は少額でも、こうした細部への配慮を怠ることが、プロとして許されないコストの積み重ねに繋がるのです。

これらの具体的な事例を踏まえ、最後に日々の業務で遵守すべき注意点をまとめて確認しましょう。

4. まとめ:実務上の注意点

知識として理解するだけでなく、それを実務で間違いなく実践することが何よりも重要です。

このセクションは、よくある間違いを防ぐための最終チェックリストとして活用してください。

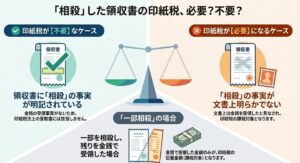

• 消費税額は「具体的な金額」で示すこと

「消費税10%を含む」や「(税込)」といった表記だけでは、消費税額が明確であるとは認められません。「うち消費税額〇〇円」のように税額そのものを明記するか、「税抜価格〇〇円」を併記するなど、誰が見ても消費税額がいくらなのかが分かるように記載する必要があります。

• 対象文書を再確認すること

この特例が適用されるのは、第1号(不動産譲渡等)、第2号(請負)、第17号(受取書)の3種類の文書のみです。これら以外の契約書では適用されないため、安易に同じ処理をしないよう、文書の種類を必ず確認してください。

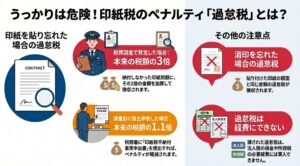

• 免税事業者の例外処理を忘れないこと

非常に重要な例外として、消費税の免税事業者が作成する文書にはこの特例は適用されません。免税事業者は消費税の納税義務がないため、たとえ領収書などに「消費税額」と区分記載したとしても、その金額は本体価格の一部と見なされます。したがって、その金額も含めた合計額が記載金額として判断される点に、くれぐれも注意してください。

こうした細部への配慮が、プロフェッショナルとしての信頼を築き、会社やクライアントの利益を守ることに繋がります。基本を疎かにせず、日々の業務で丁寧な仕事を心がけてください。皆さんの活躍を期待しています。

コメント