東京都が公表されている「固定資産税(償却資産)申告の手引き」「固定資産税(償却資産)Q&A」をもとに解説します。

解説動画

申告対象資産

納税通知書

納税義務者

耐用年数

申告書の記入方法

その他

償却資産申告の手引き

スライド解説

解説:償却資産申告の実務

導入:なぜ償却資産申告は実務上、これほど重要なのか

企業の経理担当者の皆様、そして当事務所のスタッフの皆さん、こんにちは。毎年この時期になると「償却資産申告」という業務がやってまいります。これは、単に書類を作成して提出するだけの事務手続きではありません。企業のコンプライアンス遵守と財務状況に直接的な影響を及ぼす、極めて重要な業務です。

固定資産税は、企業の利益の有無にかかわらず、行政サービスを受けて事業を行っているという「応益課税の原則」に基づき課税されます。つまり、赤字であっても納税義務が生じる税金なのです。さらに、申告を怠ったり、内容に虚偽があったりした場合には、過料や罰金といった罰則が科される可能性もあります。

この解説は、皆様が償却資産申告に関する様々な疑問を解消し、自信を持って正確に実務を進めるための手引きとなることを目指しています。複雑に見えるルールも、ポイントを押さえれば必ず理解できます。それでは、一緒にその要点を紐解いていきましょう。

最初に把握すべき申告業務の全体像

詳細な解説に入る前に、まずは申告業務全体の「地図」を広げてみましょう。複雑な手続きに迷わないためには、最初にゴールまでの道のりを把握することが不可欠です。このセクションでは、償却資産申告の基本的なプロセスを概観し、業務の全体像を掴んでいただきます。

償却資産申告は、大きく分けて以下の4つのステップで進行します。

1. 対象資産の棚卸と特定

固定資産台帳や工事見積書などを基に、申告すべき資産が何であるかを正確に洗い出します。これがすべての始まりであり、最も重要なステップです。

2. 評価額の計算

国税(法人税・所得税)の減価償却とは異なる、固定資産税特有のルール(原則として旧定率法など)を用いて、各資産の評価額を算出します。

3. 申告書の作成

特定した資産が所在する区ごとに申告書を作成し、評価額やその他必要事項を記入します。

4. 提出

賦課期日である1月1日現在の資産状況に基づき作成した申告書を、定められた期限内に電子申告(eLTAX)または郵送等の方法で提出します。

この基本的な流れを念頭に置くことで、各ステップで何をすべきかが明確になります。それでは、ここからは各項目の詳細なポイントを一つひとつ深掘りしていきましょう。

詳細解説:償却資産申告のポイントを徹底理解する

1. 申告対象となる資産の判定

償却資産申告における最初のステップであり、最も間違いが発生しやすいのが、この「申告対象となる資産の判定」です。ここでの判定が、最終的な納税額に直接影響するため、細心の注意が必要です。

事業用建物の附属設備

事業用の建物を所有している場合、建物そのものは家屋として課税されますが、以下の附属設備などは償却資産として別途申告が必要です。

• 受変電設備、蓄電池設備

• 機械式駐車設備(ターンテーブルを含む)

• 外構工事、広告塔、独立煙突などの構築物

家屋と償却資産の区分

建物と一体に見える設備でも、その性質によって償却資産として申告が必要になる場合があります。特に、以下のような設備は償却資産に該当する可能性が高いです。

• 特定の生産・業務用の設備: 工場の動力配線、冷凍倉庫の冷凍設備など

• 独立性の高い機械装置: 自家発電設備、受変電設備、ルームエアコン(ウインド型、スプリット型)など

テナントの取り付けた資産

テナント(賃借人)が事業のために取り付けた内装・造作や建築設備は、家屋の所有者ではなく、そのテナントに申告義務があります。

減価償却の有無との関係

国税の会計処理とは切り離して考える必要があります。以下のケースでも申告対象となる点に注意してください。

• 減価償却をしていない資産: 会計上、減価償却を行っていなくても、本来減価償却が可能な資産であれば申告対象となります。

• 耐用年数を過ぎた資産: 減価償却が完了(備忘価額1円など)していても、事業で使用できる状態であれば申告対象です。

• 未稼働・遊休資産: 現在使用していなくても、いつでも事業に使える状態であれば申告対象に含まれます。

少額資産の取扱い

実務上、最も判断に迷うのが少額資産の扱いです。以下の基準で整理してください。

申告が不要となる資産

地方税法上、以下の条件を満たす資産は申告の必要がありません。

• 取得価額が10万円未満で、税務会計上、一時に損金算入したもの

• 取得価額が20万円未満で、税務会計上、3年間で一括償却を選択したもの

• 取得価額が20万円未満のリース資産(一定の条件あり)

申告が必要となる資産

一方で、以下のケースは取得価額が少額であっても申告が必要ですので、特に注意してください。

• 中小企業特例を適用して損金算入した資産: 租税特別措置法に基づき30万円未満の資産を即時償却した場合でも、固定資産税ではこの特例は認められず、申告対象となります。

• 個別に減価償却することを選択した資産: 10万円未満の資産であっても、固定資産台帳に計上し、個別に減価償却を行っている場合は申告が必要です。

申告対象外の資産

以下の資産は、明確に申告対象から除外されます。

• 自動車税・軽自動車税の課税対象となる車両(例:小型特殊自動車に分類されるフォークリフト)

• 無形固定資産(例:ソフトウェア、特許権、営業権)

• 繰延資産(例:開業費、開発費)

福利厚生施設

従業員のための食堂や寄宿舎、娯楽施設なども、間接的に事業の用に供するものと見なされ、償却資産として申告が必要です。

対象資産を正しく判定できたら、次は「誰がその税金を納めるのか」という納税義務者の問題を明らかにしていきましょう。

2. 納税義務者の確定

資産を特定した次のステップは、「誰が税金を納める義務があるのか」を正確に理解することです。特に資産の売買や相続が発生した際には、この点が重要な論点となります。

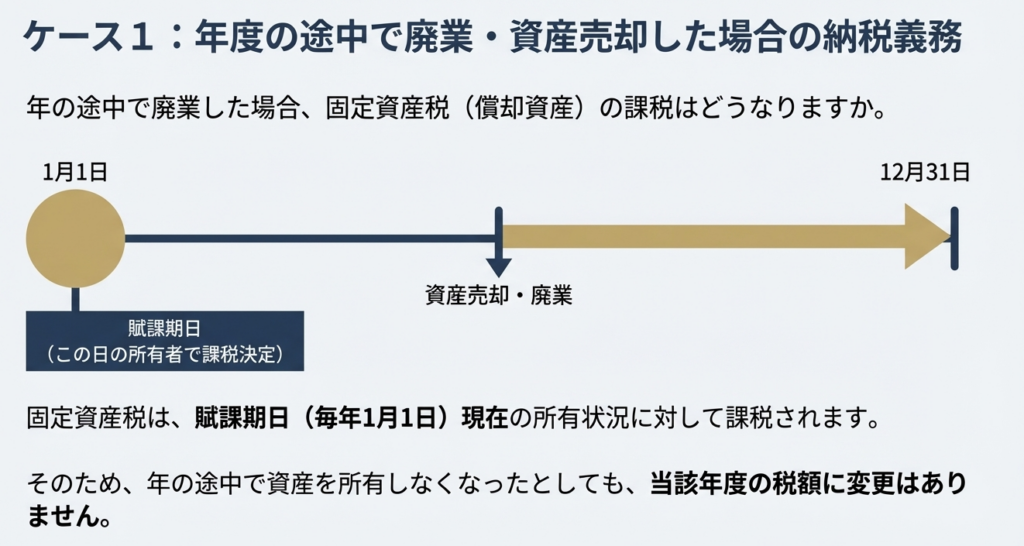

納税義務者の原則

償却資産にかかる固定資産税の納税義務者は、賦課期日である毎年1月1日現在の所有者です。これは絶対的な原則であり、例えば1月2日に資産を売却したとしても、その年度の納税義務は1月1日時点の所有者である売主が負うことになります。

相続があった場合

被相続人から事業用資産を相続した場合は、その資産の取得年月、取得価額、耐用年数をそのまま引き継いで申告します。もし複数の相続人で資産を共有することになった場合は、持分に応じて申告書を分けるのではなく、代表者を一人決め、「代表者外〇名」といった形で共有名義の申告書を1枚提出します。

資産を共有している場合

相続以外の理由で資産を共有している場合も同様に、各々の持分に応じて申告するのではなく、共有者の中から代表者を定め、共有名義で申告を行う必要があります。

納税義務者が確定したら、次はいよいよ納税額の基礎となる評価額の計算方法について見ていきましょう。

3. 評価額の計算方法と特有のルール

固定資産税(償却資産)の評価額計算は、法人税や所得税の減価償却計算とは異なる、独自のルールに基づいて行われます。この違いを正確に理解することが、正しい申告と納税には不可欠です。

取得価額の決定

評価額の基礎となる取得価額には、以下の点に注意が必要です。

• 事業専用割合: 個人事業主などが資産を事業と家事で共用している場合でも、事業専用割合による按分は認められません。当初の取得価額の全額で申告する必要があります。

• 消費税の取扱い: 税務会計で採用している経理方式によって、取得価額に消費税を含めるかどうかが決まります。税抜経理方式であれば税抜価額、税込経理方式であれば税込価額で申告します。

耐用年数

評価に用いる耐用年数は、原則として法人税法などで定められている「減価償却資産の耐用年数等に関する省令」に掲げられた年数を用います。具体的な資産の耐用年数については、所轄の税務署にご確認ください。

免税点

償却資産には、課税されない基準となる「免税点」が設けられています。同一区内に所有する償却資産の課税標準額の合計が150万円未満の場合、固定資産税は課税されません。そのため、この金額に満たない場合は納税通知書が送付されません。

評価額の計算ルールを理解したところで、最後に具体的な申告書の作成と提出手続きについて解説します。

4. 申告手続きと各種届出

これまでの知識を基に、実際に申告書を作成し、提出する際の具体的な手順と注意点を解説します。手続きを正確に行うことが、円滑な申告業務の完了につながります。

申告書の提出先

申告書は、資産が所在する区の都税事務所に提出します。年度の途中で事務所を移転した場合でも、賦課期日(1月1日)現在の資産所在地が基準となります。例えば、令和7年9月に本社を大田区から港区へ移転した場合でも、令和8年1月1日時点で大田区に倉庫があり、そこに資産が保管されていれば、その資産については大田都税事務所へ申告が必要です。一方、港区の新本社にある資産は港都税事務所へ申告します。

資産がなくなった場合の申告

前年中に廃業、転出、合併などで、その都税事務所管内の資産がすべてなくなった場合でも、申告は必要です。申告書の備考欄に廃業日などを記入し、「全品減少」として申告を行ってください。

対象資産がない場合

以前申告したことがあり申告書が送付されてきたものの、現在は対象資産を所有していない、というケースもあります。その場合、資産状況を正確に把握してもらうため、申告書の備考欄に「該当資産なし」と記入して提出することが望ましいです。

申告内容の修正

提出した申告内容に誤りを見つけた場合は、修正申告を行います。申告書の上部余白に「修正」と赤字などで明記し、どの部分を修正したかが分かるようにして、再度提出してください。

電子申告(eLTAX)

償却資産申告は、地方税ポータルシステム「eLTAX」を利用した電子申告が便利です。初めて利用する場合はeLTAXでの利用届出が必要となります。既に法人都民税などでeLTAXを利用している場合でも、申告先として資産が所在する区の都税事務所を新たに追加する手続きが必要な場合がありますのでご注意ください。

これらの手続きを正しく行うことの重要性を再確認し、最後に実務上の総まとめとして特に注意すべき点を解説します。

まとめ:実務で特に注意すべき点と国税との違い

この解説の締めくくりとして、償却資産申告の実務で特に陥りやすい間違いや、最も重要な知識である国税との違いを再確認します。ここでの知識が、申告ミスを防ぐための最終チェックリストとして役立つはずです。

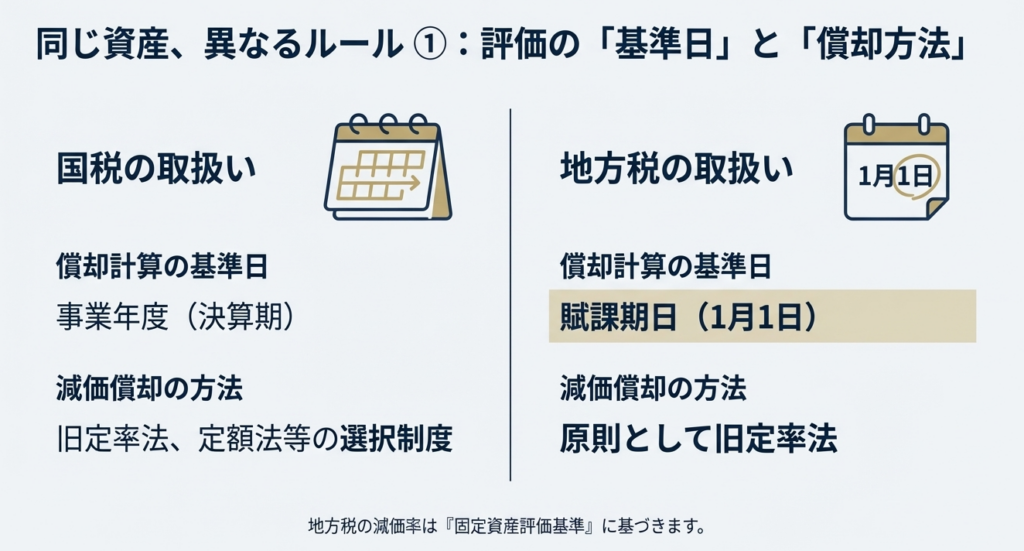

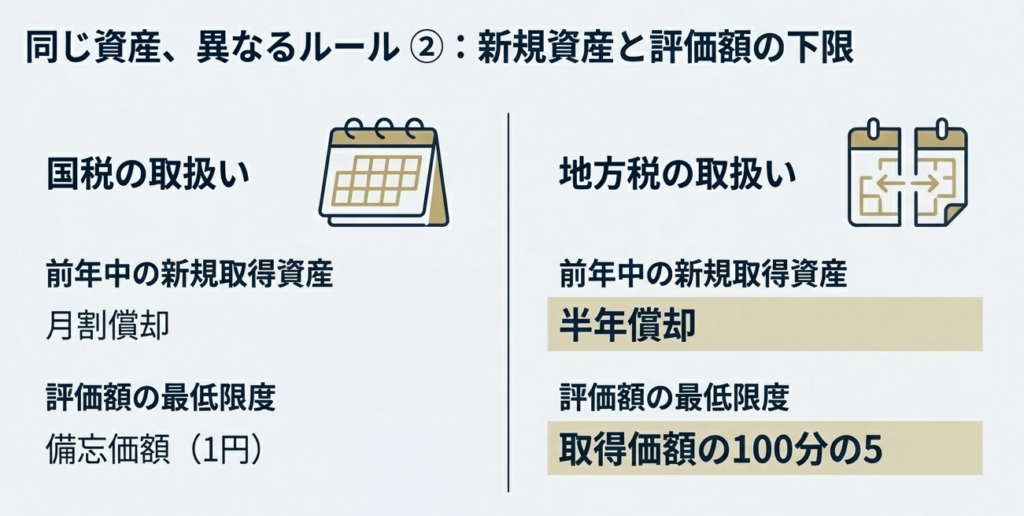

国税(法人税・所得税)と地方税(固定資産税)の主な違い

両者の違いを理解することは、申告誤りを防ぐ上で極めて重要です。主な相違点は以下の通りです。

| 項目 | 国税の取扱い(法人税・所得税) | 地方税の取扱い(固定資産税) |

| 償却計算の基準 | 事業年度(決算期) | 賦課期日(1月1日) |

| 減価償却の方法 | 定率法、定額法等の選択制 | 原則として旧定率法 |

| 前年中の新規取得資産 | 月割償却 | 半年償却 |

| 圧縮記帳 | 認められる | 認められない |

| 特別償却・即時償却 | 認められる | 認められない |

| 評価額の最低限度 | 備忘価額(1円) | 取得価額の5% |

| 中小企業者等の少額資産の特例 | 認められる | 認められない |

実務上の最終確認事項

最後に、以下のポイントを必ず確認してください。

• 利益の有無は無関係: 赤字決算であっても、申告対象となる償却資産を所有していれば申告と納税の義務があります。

• 申告漏れ・虚偽申告の罰則: 正当な理由なく申告しなかったり、虚偽の申告をしたりした場合には、過料や罰金等が科される可能性があります。

• 納税通知書の再発行は不可: 納税通知書は一度しか発行されません。紛失しないよう大切に保管してください。なお、納付書のみであれば再発行が可能です。

• 1月1日の所有者が納税義務者: 年の途中で資産を売却しても、その年度分の納税義務は1月1日時点の所有者にあります。

償却資産申告は、細かなルールが多く複雑に感じられるかもしれませんが、一つひとつのポイントを確実に押さえることで、必ず正確に完了できる業務です。この解説が、皆様の円滑な申告業務の一助となれば幸いです。

ガイド:Q&A

問1:事業用の建物を所有している場合、償却資産として申告の対象となる「建物附属設備」や「構築物」には、具体的にどのようなものがありますか?

受変電設備、蓄電池設備、機械式駐車設備(ターンテーブルを含む)、外構工事、広告塔などが申告の対象となります。(出典: 1-1)

問2:テナントとして事務所を借りている場合、事業のために取り付けた内装や造作は申告の対象になりますか?

はい、テナントが取り付けた事業用の内装・造作及び建築設備等は、償却資産として申告の対象になります。(出典: 1-3)

問3:税務会計上で減価償却を行っていない資産は、償却資産の申告対象から外れますか?

いいえ、外れません。現実に減価償却を行っていなくても、本来減価償却が可能な資産であれば申告の対象になります。(出典: 1-4)

問4:耐用年数を過ぎ、減価償却が完了した古い資産でも、事業の用に供することができる場合、申告は必要ですか?

はい、必要です。古い資産で減価償却済みであっても、事業の用に供することができる場合は申告の対象になります。(出典: 1-5)

問5:現在稼働していない「未稼働資産」や「遊休資産」は、申告の対象となりますか?

はい、対象となります。現に事業の用に供することができる状態の資産であれば、未稼働・遊休であっても申告する必要があります。(出典: 1-6)

問6:取得価額が10万円未満の資産で、法人税法等の規定により一時に損金算入した場合、固定資産税(償却資産)の申告は必要ですか?

いいえ、必要ありません。この場合は地方税法上の「取得価額が少額である資産」にあたり、申告は不要です。(出典: 1-7)

問7:租税特別措置法の中小企業特例を適用して損金算入した資産は、固定資産税(償却資産)の申告対象となりますか?

はい、対象となります。中小企業特例を適用して国税上は損金算入できても、固定資産税(償却資産)ではその適用はなく、申告の対象となります。(出典: 1-7)

問8:償却資産の申告対象とならない「無形固定資産」の例を2つ挙げてください。

アプリケーションソフトウェア、特許権、実用新案権などです。(出典: 1-8)

問9:従業員のための医療施設や娯楽施設といった「福利厚生施設」に関連する資産は、収益事業と直接関係がなくても申告の対象となりますか?

はい、対象となります。企業が従業員のために設置する福利厚生施設に係る資産は、間接的であっても事業の用に供するものと認められるため、申告が必要です。(出典: 1-9)

問10:共有している建物に、共有者の一人が事業用の設備を取り付けた場合、その設備の申告は誰が行うべきですか?

その設備を取り付けた共有者が、償却資産として申告します。(出典: 1-10)

問11:東京23区内における、令和8年度の固定資産税(償却資産)の第1期と第4期の納期はそれぞれいつですか?

第1期は令和8年6月30日、第4期は令和9年3月1日です。(出典: 2-1)

問12:納税通知書の再発行は可能ですか?

いいえ、できません。納税通知書は賦課処分という法的効果を発生させるものであるため、二重の賦課処分となる再発行は行われません。ただし、納付書の再発行は可能です。(出典: 2-4)

問13:区内に所有する償却資産の課税標準額の合計がいくらに満たない場合、固定資産税は課税されず、納税通知書も送付されませんか?

150万円です。これは「免税点」と呼ばれます。(出典: 2-3, 4-4)

問14:年の途中で償却資産を売買した場合、その年度の納税義務者は誰になりますか?

その年度の賦課期日である1月1日現在の所有者が納税義務者となります。仮に1月2日以降に所有権が移転しても、納税義務者は変更されません。(出典: 3-1)

問15:相続によって償却資産を取得した場合、申告時の取得価額や耐用年数はどのように扱いますか?

被相続人の取得年月、取得価額、耐用年数をそのまま引き継いで申告します。(出典: 3-2)

問16:償却資産を複数人で共有している場合、申告書はどのように提出すればよいですか?

各々の持分に応じて分けるのではなく、代表者を決めて「代表者外○名」という共有名義で1枚の申告書を提出します。(出典: 3-3)

問17:固定資産税(償却資産)の評価において、資産を事業用と家事用に按分する「事業専用割合」による申告は認められていますか?

いいえ、認められていません。当初の取得価額で申告する必要があります。(出典: 4-1)

問18:償却資産の評価に用いられる耐用年数は、原則として何に基づいていますか?

原則として「減価償却資産の耐用年数等に関する省令」に掲げる耐用年数に基づいています。(出典: 4-2)

問19:耐用年数省令の改正があった場合、固定資産税の評価において、改正後の耐用年数はいつの年度から適用されますか?

税制改正が行われた翌年度から適用されます。取得時に遡及して評価額を再計算することはありません。(出典: 4-3)

問20:償却資産の取得価額の算定において、消費税はどのように扱いますか?

税務会計上で採用している経理方式(税抜経理方式または税込経理方式)に合わせて申告します。(出典: 4-5)

問21:事業が赤字で利益が出ていない場合でも、償却資産の申告は必要ですか?その理由は何ですか?

はい、必要です。固定資産税(償却資産)は、事業者が行政サービスを受けて事業活動を行っていることに着目した「応益課税の原則」に基づくため、利益の有無にかかわらず、資産を所有していれば申告が必要です。(出典: 5-1)

問22:前年中に23区外へ転出したり、廃業したりして、申告対象の資産がすべてなくなった場合、申告はどのように行いますか?

直近まで申告していた都税事務所へ、「全品減少」の申告を行います。申告書の備考欄に廃業日や移転日などを記入します。(出典: 5-3)

問23:申告書が送られてきたが、申告対象となる資産を所有していない場合、どうすればよいですか?

資産の所有状況を把握するため、申告書の備考欄に「該当資産なし」と記入して申告することが求められます。(出典: 5-4)

問24:提出した申告内容に誤りがあった場合、どのように修正申告を行えばよいですか?

償却資産申告書の上部余白に「修正」と明記し、修正年度と修正内容(申告もれ、取得価格訂正など)がわかるように記入して提出します。(出典: 5-5)

問25:電子申告(eLTAX)を新規に利用する場合、どのような手続きが必要ですか?

eLTAXで利用可能な電子証明書等を取得した上で、地方税ポータルシステム(eLTAX)のホームページで利用届出を行う必要があります。(出典: 5-6)

問26:申告書に個人番号(マイナンバー)を記入して提出する際、どのような確認が行われますか?

番号法に定める本人確認が実施されます。郵送等の場合は、本人確認資料の写しを添付する必要があります。(出典: 5-8)

問27:正当な理由なく償却資産の申告をしなかった場合、どのような措置が取られることがありますか?

地方税法および東京都都税条例の規定により、過料を科されることがあります。(出典: 6-1)

問28:国税(法人税・所得税)と地方税(固定資産税)では、前年中に新規取得した資産の償却計算方法にどのような違いがありますか?

国税では「月割償却」を行いますが、固定資産税では「半年償却」として計算します。(出典: 6-2)

問29:国税では認められているが、固定資産税(償却資産)の評価では認められていない会計処理を2つ挙げてください。

圧縮記帳、特別償却・割増償却(租税特別措置法)などです。(出典: 6-2)

問30:年の途中で廃業した場合、その年度の固定資産税(償却資産)の課税はどうなりますか?

固定資産税は賦課期日(1月1日)現在の所有者に課税されるため、年の途中で廃業しても、その年度の税額に変更はありません。(出典: 6-4)

コメント