国税庁タックスアンサーの「No.1522 先物取引に係る雑所得等の課税の特例」について解説します。

解説動画

詳細

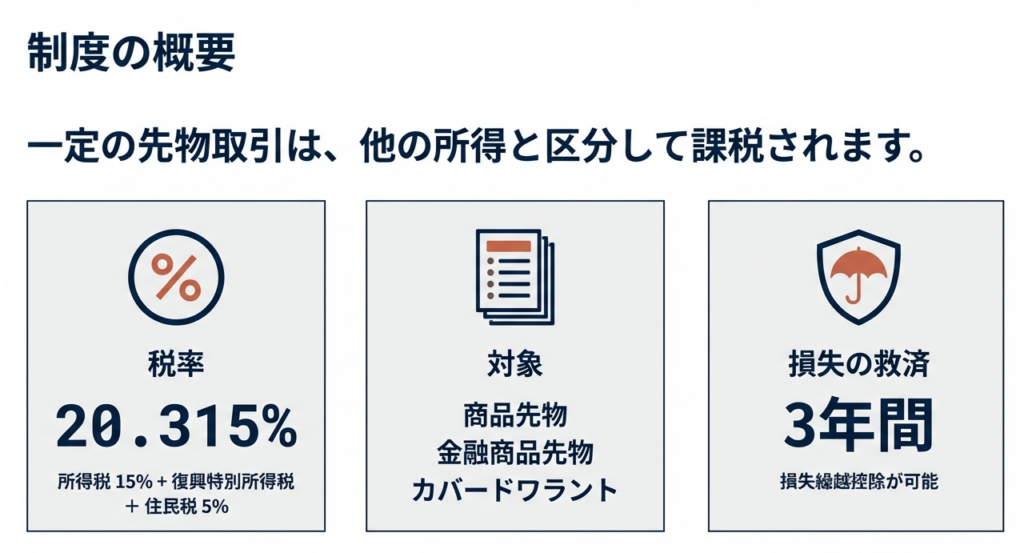

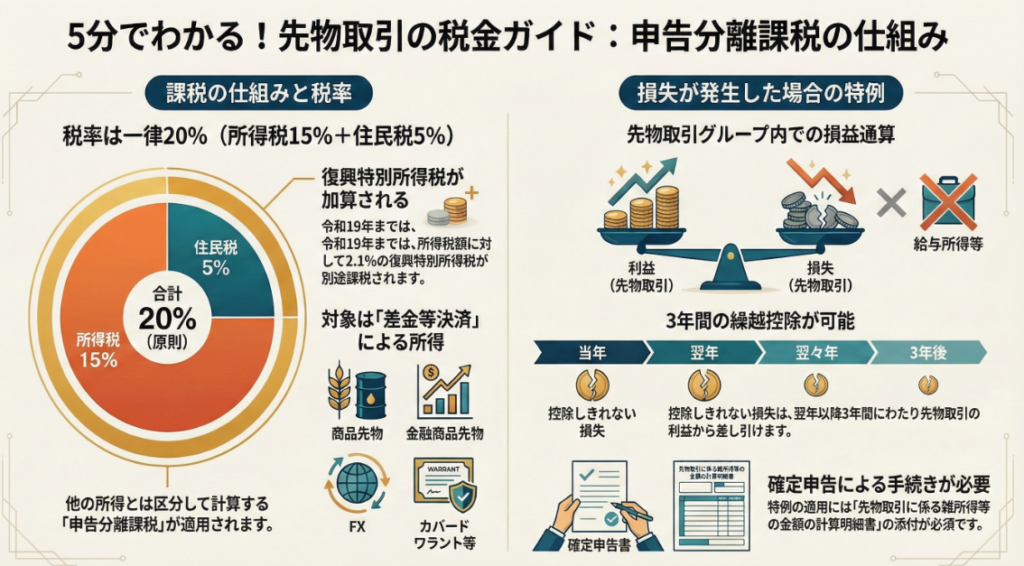

制度の概要と税率

一定の先物取引(商品先物、金融商品先物、カバードワラント等)の差金決済で生じた所得は、給与所得など他の所得と区分して「申告分離課税」となります。税率は20.315%(所得税15%+復興特別所得税0.315%+地方税5%)です。

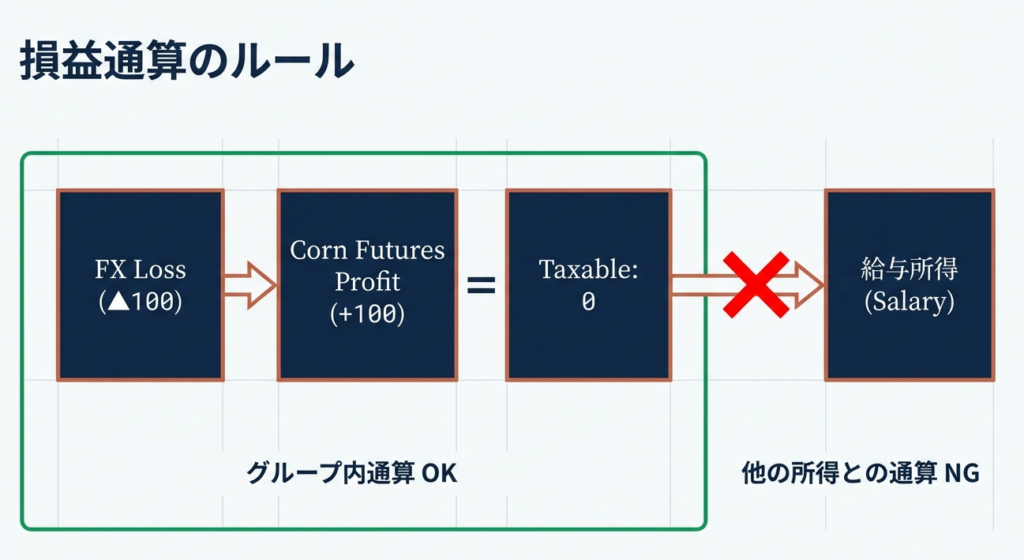

損益通算のルール

この区分で生じた損失は、他の「先物取引に係る雑所得等」の利益とのみ相殺(損益通算)が可能です。給与所得や、上場株式等の譲渡損益など、他の区分の所得とは通算できません。

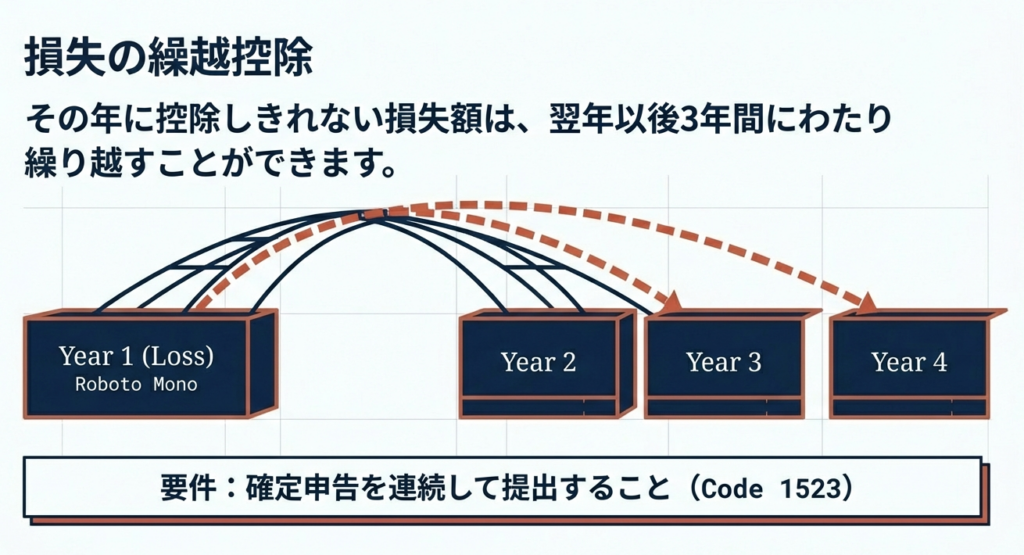

繰越控除

損益通算を行ってもなお損失が残る場合、確定申告を行うことで、その損失を翌年以降3年間にわたり繰り越して控除することができます。

スライド解説

先物取引に係る雑所得等の課税特例

1. 導入:なぜ本制度の理解が顧客対応に不可欠なのか

私がこの世界に入って30年以上が経ちますが、個人の資産運用環境は劇的な変化を遂げました。かつては預貯金や株式が中心でしたが、現在はFX(外国為替証拠金取引)や先物取引を日常的に行うクライアントが非常に増えています。私たちの事務所にとっても、これらの税務を正確に捌く能力はもはや「付加価値」ではなく「必須の素養」と言えるでしょう。

特にデリバティブ取引は、一歩間違えると「総合課税」と「分離課税」の判定を誤り、納税者に予期せぬ税負担を強いたり、受けられるはずの還付機会を逃したりするリスクを孕んでいます。逆に言えば、こうした複雑な制度を紐解き、確実な納税予測や節税アドバイスを提示できることは、プロとしてクライアントの信頼を勝ち取る絶好の機会でもあります。

まずは、実務の根幹となる具体的な税率と課税方式の全体像から整理していきましょう。

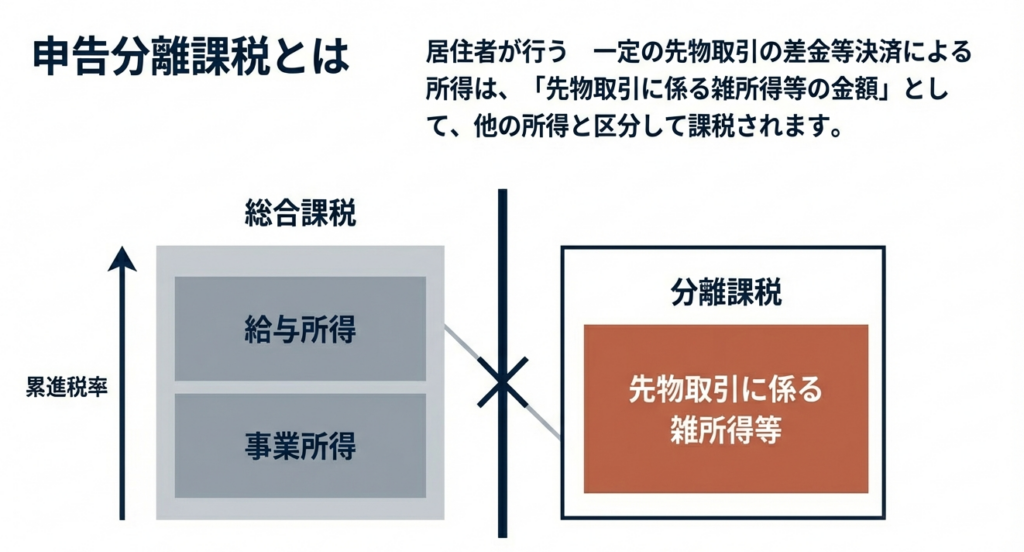

2. 結論:本制度における課税方式と税率の総括

先物取引に係る雑所得等の課税は、給与所得など他の所得と合算して累進税率を適用する「総合課税」ではなく、他の所得と切り離して計算する「申告分離課税」が適用されます。

具体的な税率の内訳は、以下の通りです。

| 税目 | 税率 | 備考 |

|---|---|---|

| 所得税 | 15% | 申告分離課税の基本税率 |

| 地方税 | 5% | 住民税分 |

| 復興特別所得税 | 0.315% | 令和19年まで(※1) |

| 合計 | 20.315% | 所得の多寡にかかわらず一定 |

(※1)所得税額15% × 2.1% = 0.315%(端数処理前)として計算されます。

実務上の分析:高額所得者への影響

一般的な雑所得(副業の原稿料など)は、所得が高いほど最高45%(住民税合わせ約55%)まで税率が上がる累進税率の対象です。しかし、本特例が適用される先物取引等は、どれだけ多額の利益が出ても約20%の一定税率で済みます。このため、所得水準が高いクライアントほど、本制度の恩恵は極めて大きくなります。一方で、所得が低い方の場合は総合課税よりも税負担が重くなるケースがあることも頭に置いておいてください。

では、次に「具体的にどのような取引がこの特例の対象となるのか」、その境界線を確認します。

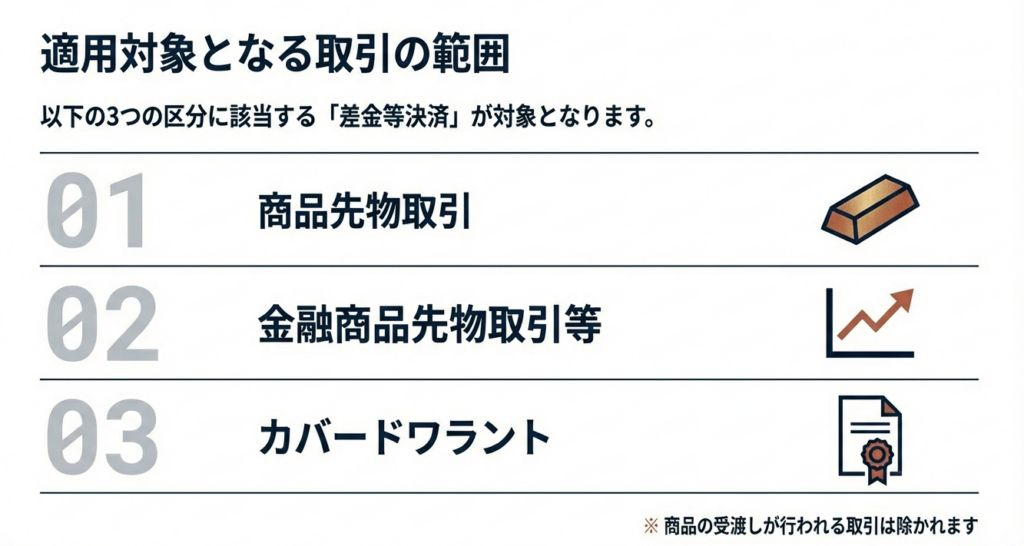

3. 詳細解説:特例の適用対象となる取引の範囲

本制度の対象は、一定の先物取引等について「差金等決済」を行った場合に限られます。実務上、以下の3つのカテゴリーを正確に区別することが重要です。

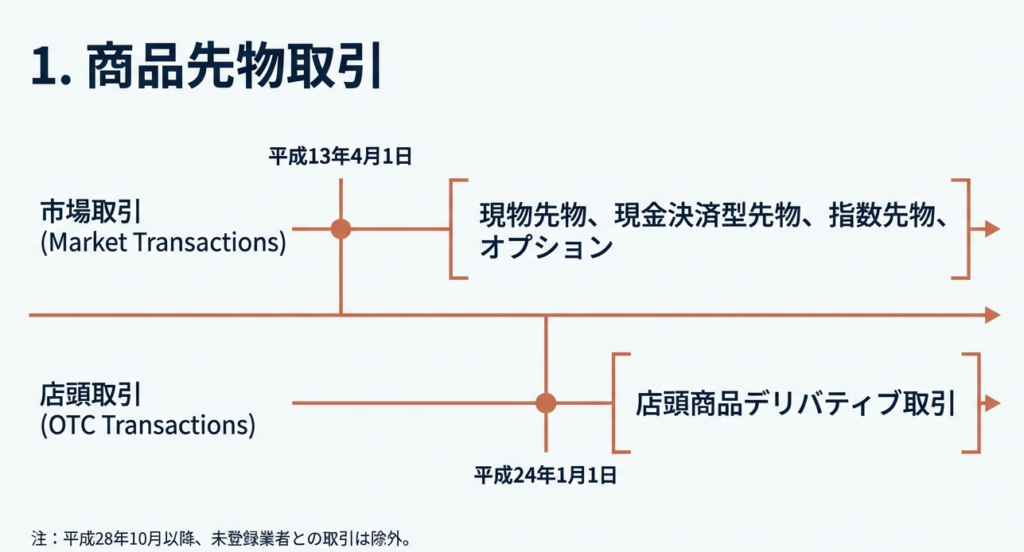

1. 商品先物取引

・商品先物取引法に基づき、商品市場で行われる取引(現物先物、現金決済型先物、指数先物、オプション取引)。

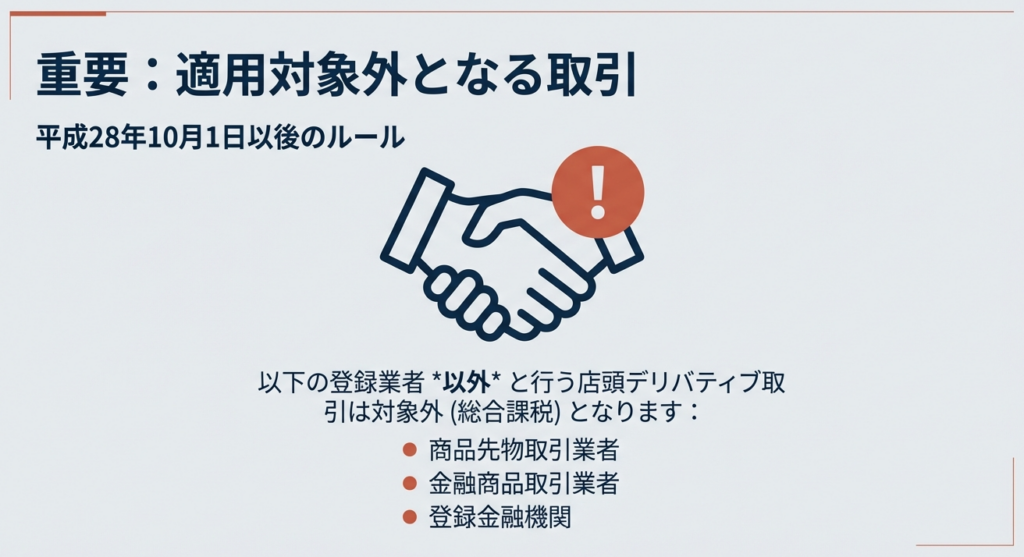

・店頭商品デリバティブ取引: 平成24年1月以降の取引が対象。ただし、平成28年10月以降、「商品先物取引業者」以外と行う取引は除外される点に注意してください。

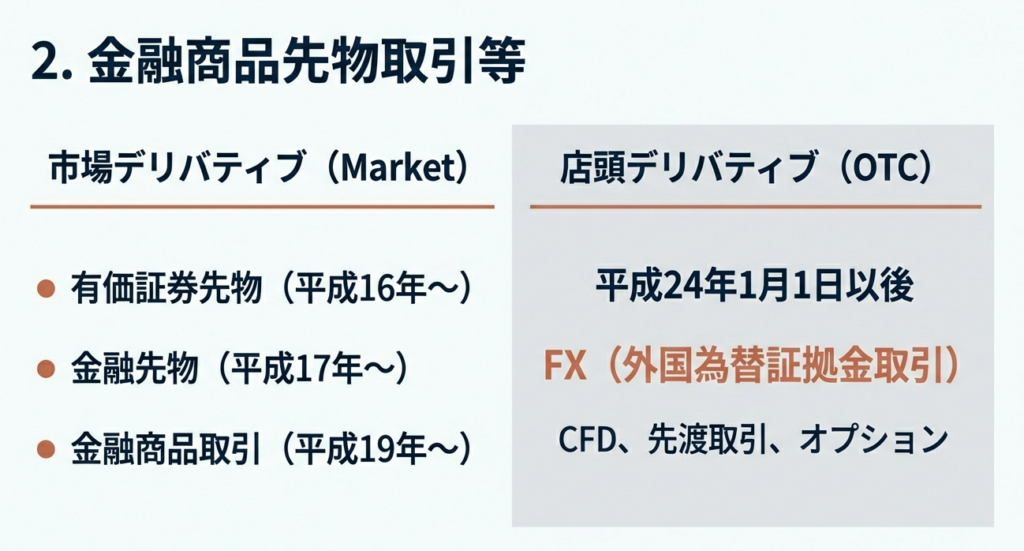

2. 金融商品先物取引等(FXを含む)

・金融商品取引法に基づく市場デリバティブ取引。

・店頭デリバティブ取引: FX(外国為替証拠金取引)が代表例です。平成24年1月以降に対象となりました。

【重要】

店頭取引の場合、相手方が「第一種金融商品取引業を行う者」または「登録金融機関」以外である場合は対象外となります。海外業者を利用しているケースなどは、この要件を満たしているか慎重な確認が必要です。

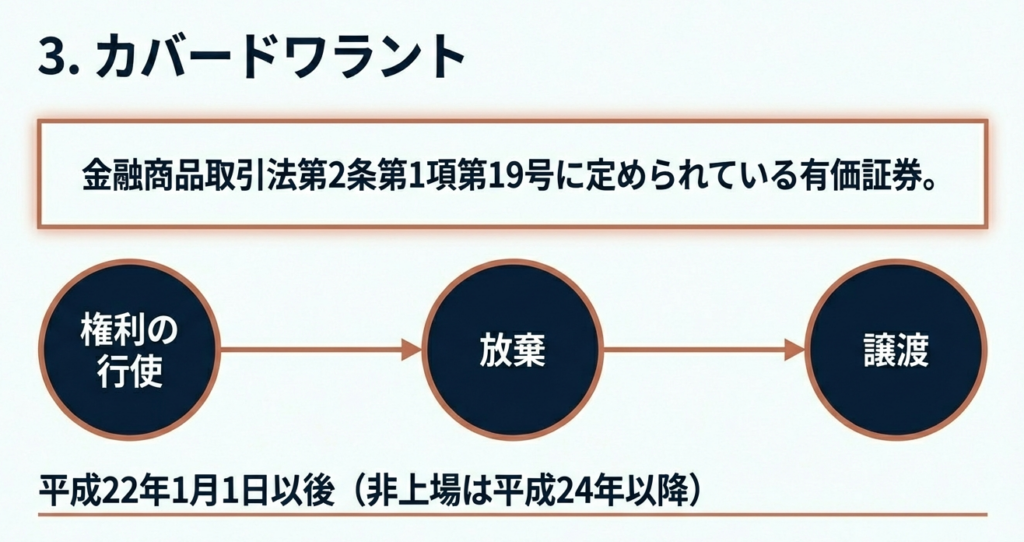

3. カバードワラント

・金融商品取引法に規定する証券(カバードワラント)の権利行使、放棄、または譲渡による差金決済。

【実務での注意点:ここが境界線】

最大のポイントは、「現物の受け渡し」が含まれない点です。例えば、金先物取引で最終的に現物の金地金を受け取った場合、それは本特例(分離課税)の対象にはならず、譲渡所得等として別の計算が必要になります。また、先ほど触れた通り、未登録の海外業者などを通じた店頭取引は分離課税が認められず、総合課税となる可能性が高いため、契約先のステータス確認はスタッフの皆さんの必須業務だと心得てください。

取引の種類を特定できたら、次に大きな論点となるのが「損失が発生した際の対応」です。

4. 損失が生じた場合の取り扱い(損益通算と繰越控除)

「損をしたから申告しなくていいよね」……。

長年この仕事をしていると、クライアントから最も多く受ける言葉の一つがこれです。しかし、ここにこそ私たちの介在価値があります。

• 損益通算の範囲

「先物取引に係る雑所得等」のグループ内であれば、利益と損失を相殺できます。例えば、FXでの利益と、商品先物での損失をぶつけることが可能です。ただし、給与所得や不動産所得、あるいは一般の雑所得(公的年金など)との通算は一切できません。

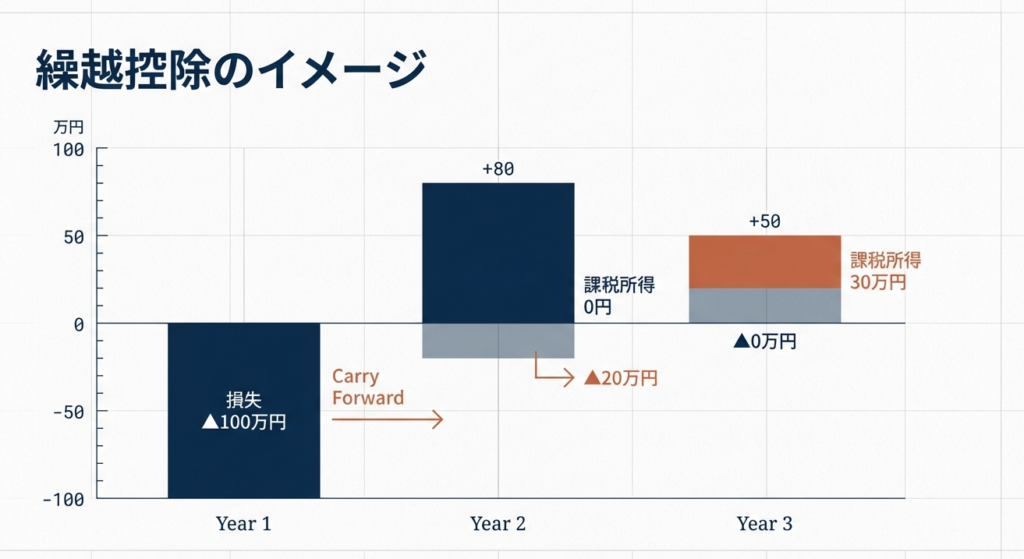

• 損失の繰越控除

その年に通算しきれなかった損失は、翌年以後3年間にわたって繰り越すことができます。これには、損失が出た年も含め、継続して確定申告を行うことが要件となります。

将来の税負担を軽減するロジック

損失を申告しておくことは、いわば「将来の利益に対する免税チケット」を手に入れるようなものです。私は過去、数百万円の損失をあえて申告しなかったために、翌年の大利益に対して多額の課税を受けてしまったケースを何度も見てきました。クライアントが落ち込んでいる時こそ、この繰越控除のメリットを説き、「来年以降の節税のための先行投資」として申告を促す。これがプロの仕事です。

5. まとめ:実務における運用フローと留意事項

最後に、申告書作成にあたっての最終チェックポイントを伝えます。

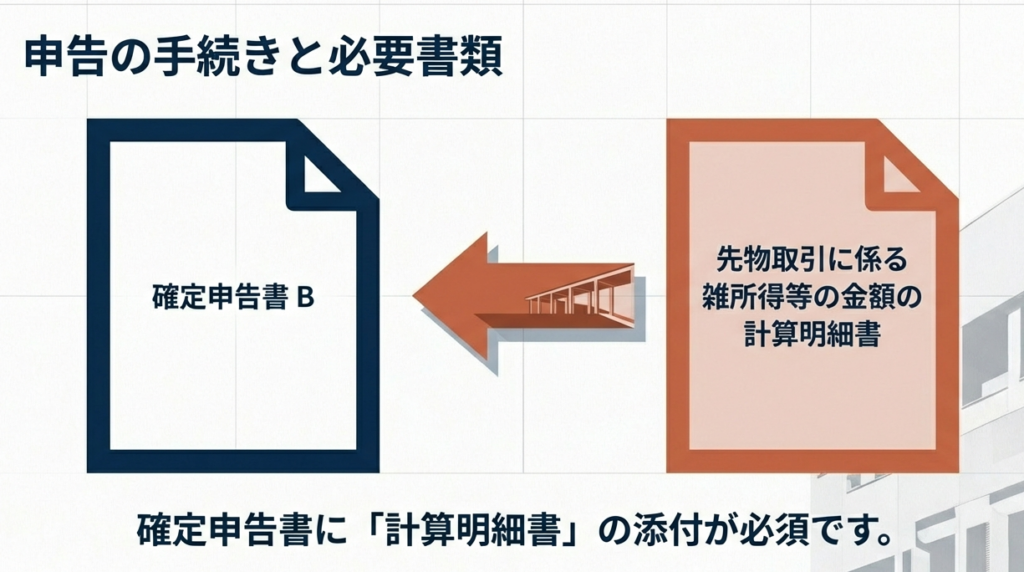

• 計算明細書の添付

「先物取引に係る雑所得等の金額の計算明細書」の添付は必須です。これがないと特例適用が認められませんので、資料が揃っているか真っ先に確認してください。

• 投資顧問料等の必要経費(実務の盲点)

投資顧問会社に支払う年会費や成功報酬の扱いは、よく質問を受けるポイントです。国税庁の質疑応答事例にもある通り、これらは「先物取引による所得を得るために直接要した費用」であれば、必要経費として差し引くことが可能です。契約書等を確認し、取引との関連性が明確なものは適切に計上しましょう。

• 管轄の確認

納税者の住所地を管轄する税務署への提出となります。

デリバティブ取引の税務は、一見すると数字の羅列で無機質に感じるかもしれません。しかし、その背後にはクライアントの切実な資産運用のドラマがあります。皆さんが丁寧に制度を説明し、正確な申告を行うことで、クライアントは安心して次の投資に踏み出すことができるのです。

ガイド:Q&A

問1:この課税の特例の対象となる納税者はどのような人ですか。

居住者、または日本国内に恒久的施設を有する非居住者が対象となります。これらの者が一定の先物取引の差金等決済を行った場合に適用されます。

問2:先物取引に係る雑所得等に適用される税率の内訳を説明してください。

所得税15パーセントと地方税5パーセントを合わせた、申告分離課税が適用されます。これにより、他の所得とは区分して税額が計算されます。

問3:復興特別所得税の申告・納付期間とその計算方法について述べてください。

平成25年から令和19年までの各年分の確定申告において適用されます。原則として、その年分の基準所得税額の2.1パーセントを、所得税と併せて申告・納付する必要があります。

問4:商品先物取引において、この特例が適用されない決済方法はどのようなものですか。

商品先物取引による商品の受渡しが行われる決済は除外されます。本特例は、あくまで「差金等決済」を対象としています。

問5:店頭デリバティブ取引が適用対象となるための、取引相手に関する制限を説明してください。

平成28年10月1日以降に行う店頭商品デリバティブ取引は、商品先物取引業者以外と行うものは除外されます。また店頭デリバティブ取引も、第一種金融商品取引業を行う者や登録金融機関以外と行うものは対象外となります。

問6:金融商品先物取引等の範囲に含まれる、具体的な取引の例を3つ挙げてください。

市場デリバティブ取引のうち、有価証券指数等先物取引、通貨等先物取引、および金融オプション取引などが含まれます。これらは金融商品市場の基準に従って行われる必要があります。

問7:カバードワラントの差金等決済における「権利の行使」以外の具体的な決済方法は何ですか。

権利の放棄、または金融商品取引業者への売委託による譲渡もしくは金融商品取引業者に対する譲渡が該当します。ただし、これらにより金融商品の受渡しが行われないことが条件です。

問8:先物取引で生じた損失を、給与所得などの他の所得と合算(損益通算)することはできますか。

できません。先物取引に係る雑所得等の計算上生じた損失は、他の先物取引に係る雑所得等との間でのみ損益通算が可能であり、それ以外の所得との通算は認められていません。

問9:先物取引の差金等決済に係る損失の繰越控除の期間と、その上限について説明してください。

損失が生じた年の翌年以後3年間にわたり繰り越すことが可能です。その繰り越された年の「先物取引に係る雑所得等」の金額を限度として、差し引くことができます。

問10:この特例の適用を受けるために、確定申告時に添付する必要がある書類は何ですか。

確定申告書に「先物取引に係る雑所得等の金額の計算明細書」を添付する必要があります。所轄の税務署へ提出することで手続きを行います。

コメント