国税庁タックスアンサーの「No.1524 暗号資産を使用することにより利益が生じた場合の課税関係」について解説します。

解説動画

詳細

所得区分と課税方式

暗号資産取引により生じた利益は、原則として「雑所得」に区分されます。給与所得など他の所得と合算して税額を計算する「総合課税」の対象となり、税率は所得額に応じて最大45%(住民税合わせ約55%)の累進税率が適用されます。FXや上場株式等のような「申告分離課税」制度の対象ではないため、一律20%程度の税率ではありません。

損益通算と繰越控除

暗号資産の損失は、給与所得や株式・FXの譲渡益など、他の区分の所得と相殺(損益通算)することはできません。また、その年に控除しきれない損失が生じても、翌年以降に繰り越して控除することは原則として認められていません。

所得の発生タイミング

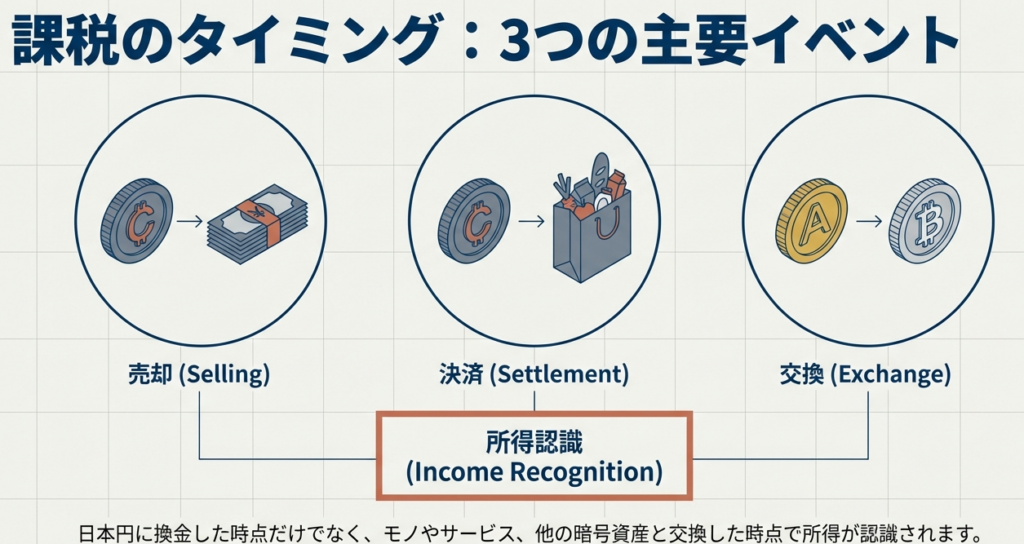

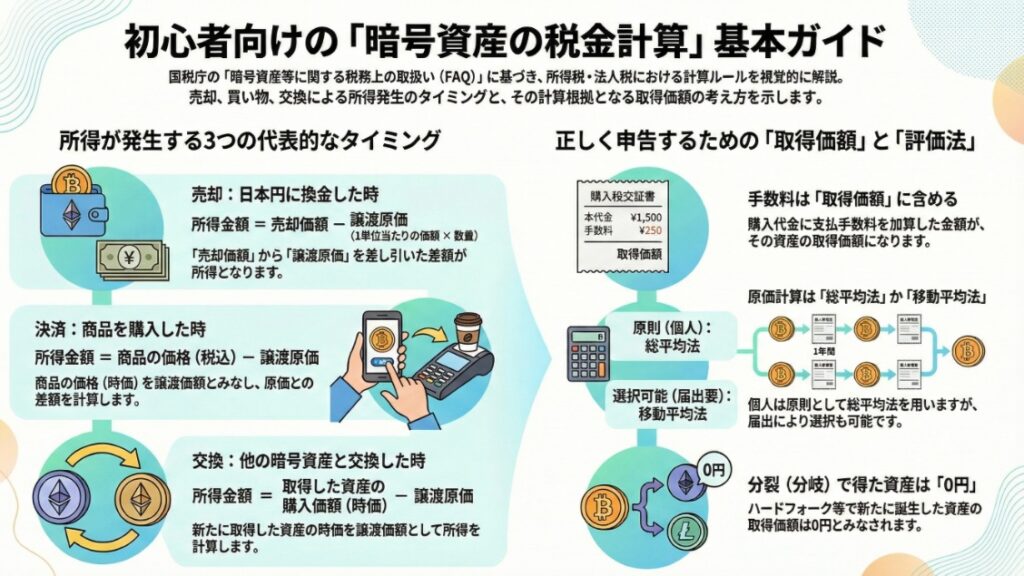

日本円への換金時だけでなく、暗号資産で商品を購入した時や、別の暗号資産と交換した時にも所得が発生し、確定申告が必要となる場合があります,。

スライド解説

解説:暗号資産等に関する税務上の取扱い

1. 導入:暗号資産税務の重要性と実務における戦略的意義

皆さん、日々の業務お疲れ様です。暗号資産(仮想通貨)を巡る環境は、単なる投資対象から実社会の決済手段へと大きく変容しています。我々実務家にとって、最新の税務取扱いを正確に把握することは、クライアントの財産を守り、信頼を構築するための戦略的な基盤です。

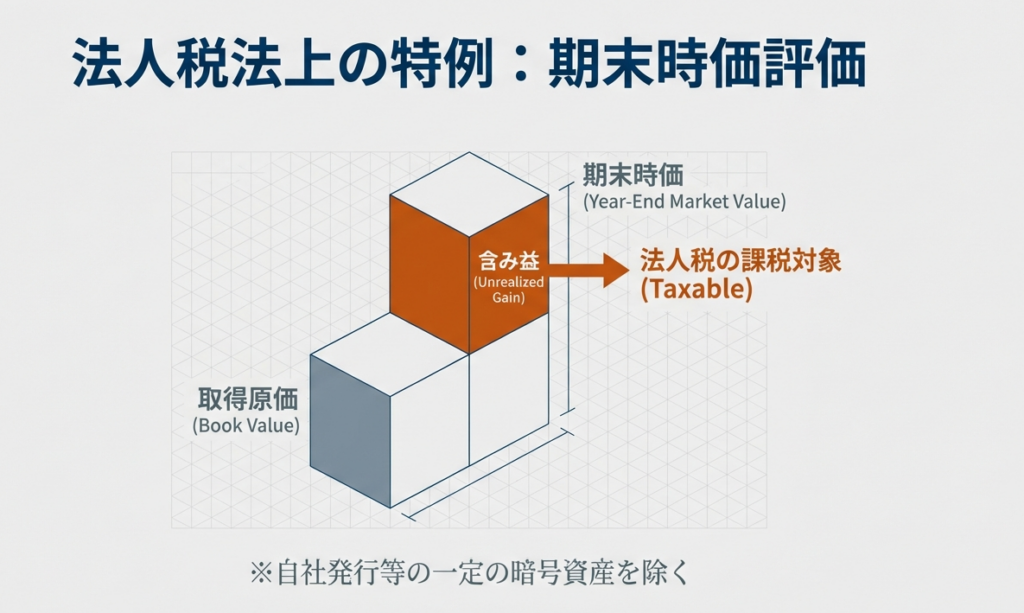

国税庁の「暗号資産等に関する税務上の取扱い(FAQ)」の最新改訂(令和7年12月)では、資金決済法第2条第5項第1号から第3号に規定される「電子決済手段(いわゆるステーブルコイン等)」の定義が明確化されました。これは、法人が保有する「活発な市場が存在する暗号資産」の期末時価評価ルールとは異なり、電子決済手段には独自の評価ルールが適用される可能性があることを示唆しています。

暗号資産税務の複雑さは、取引形態の多様化とデータの膨大さにあります。この分野を疎かにすることは、将来的な税務調査リスクを増大させるだけでなく、クライアントへの最適なアドバイスの機会を逸することに繋がります。

次節以降で、実務における標準的な処理原則を再確認していきましょう。

2. 結論:実務における標準的な税務処理の総括

多様な取引を精査する際、スタッフの皆さんがまず立ち返るべき「原則」は以下の計算構造です。

「譲渡価額 - 譲渡原価等 = 所得金額」

暗号資産の「交換」や「商品購入」は、実務上「一度保有資産を売却し、その日本円で別の資産や商品を購入した」という二段階のプロセスを同時に行っていると分析できます。

以下の3つの主要ケースについて、所得認識のタイミングと計算の肝を整理します。

1. 売却(日本円への換金)

タイミング: 売却時。

計算の肝: 売却価額と、選定した評価方法(総平均法等)による譲渡原価との差額を認識します。

2. 暗号資産による商品購入

タイミング: 決済時(商品の引渡し時)。

計算の肝: 支払った暗号資産の「譲渡価額」は、購入した「商品の価額(消費税等込)」となります。

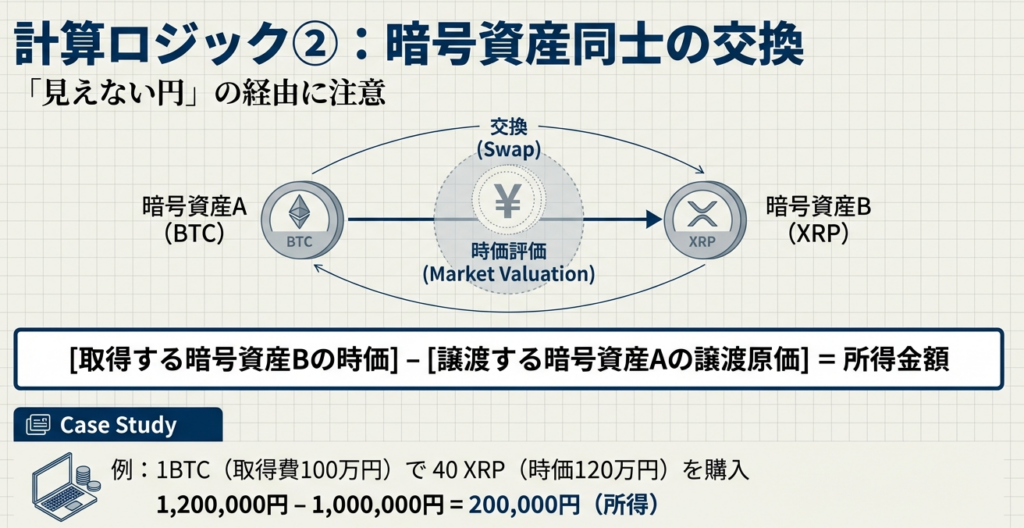

3. 暗号資産同士の交換

タイミング: 交換時。

計算の肝: 「新しく取得した暗号資産の時価」を譲渡価額として、手放した資産の原価との差額を計算します。

3. 詳細解説:制度と条文の重要ポイント

実務でミスが許されないのは「計上時期」と「原価算定」です。これらは税額に直結する技術的側面であり、慎重な判断が求められます。

3.1 譲渡損益の計上時期と所得区分

計上時期は、個人と法人で基準が異なる点に注意してください。

• 個人: 原則として「引渡し日」ですが、選択により「約定日」も認められます。

• 法人: 原則として「約定日」となります。

実務上の視点(So What?):

DEX(分散型取引所)等での取引は引渡しと約定がほぼ同時ですが、中央集権型取引所での期末付近の取引では、この選択が課税年度をまたぐかどうかの鍵となります。

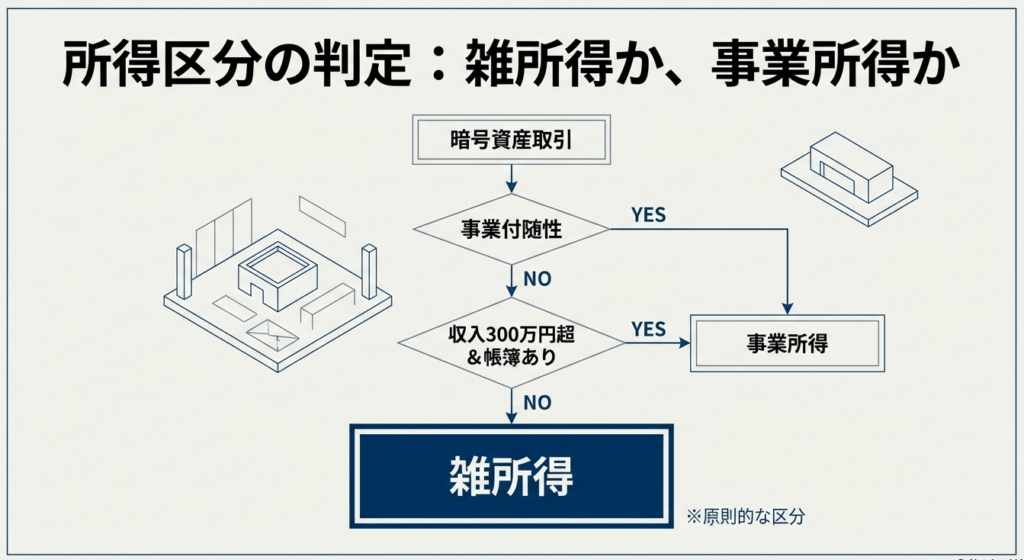

個人の所得区分(令和7年12月FAQ反映):

原則として「雑所得」ですが、以下の基準で「事業所得」か「業務に係る雑所得」かが判定されます。

• 事業所得: 収入金額が300万円を超え、かつ「帳簿書類の保存」がある場合(営利性の個別判断含む)。

• 業務に係る雑所得: 収入が300万円を超えても、「帳簿書類の保存」がない場合。

• その他雑所得: 収入300万円以下の場合。

帳簿の有無が所得区分を左右するため、クライアントへの資料請求時には必ず帳簿の作成状況を確認してください。

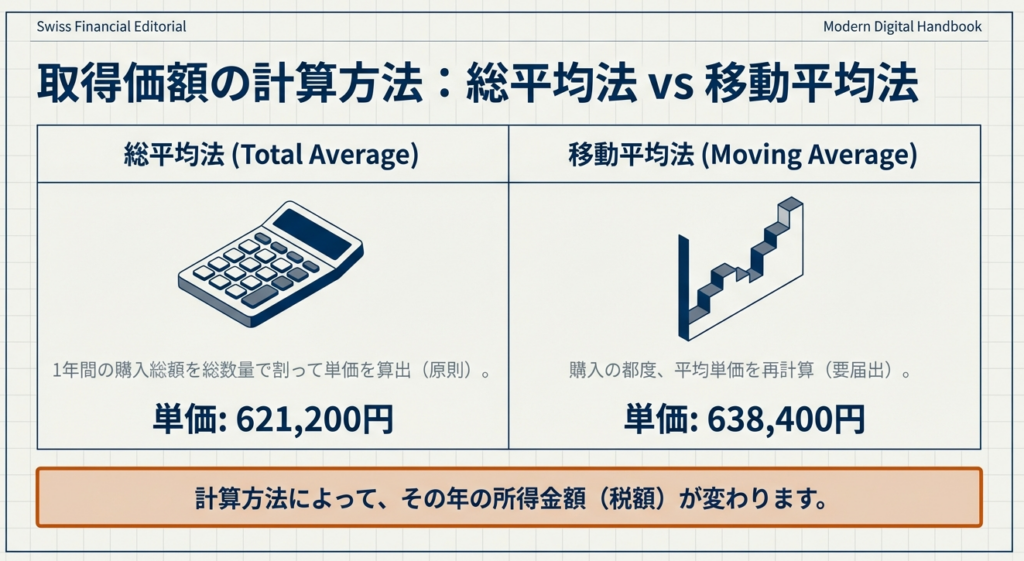

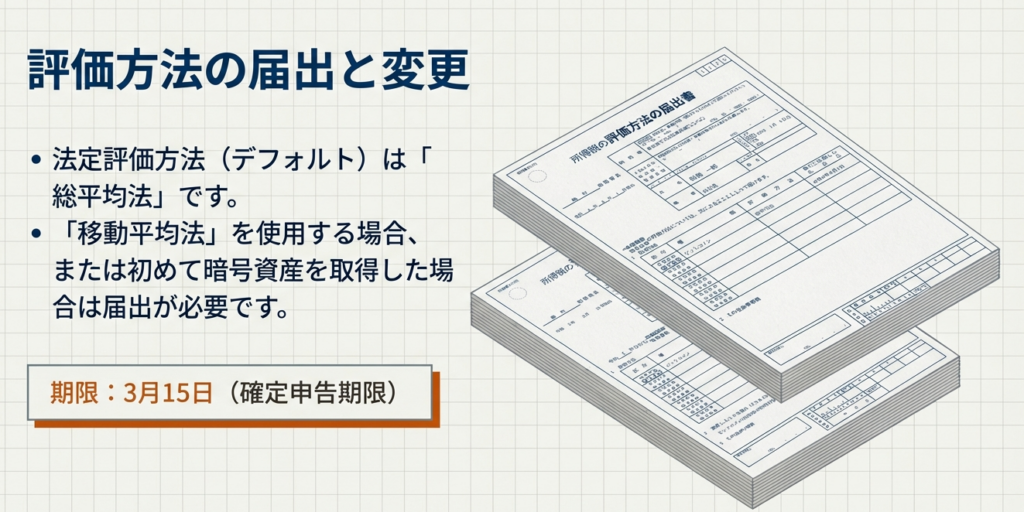

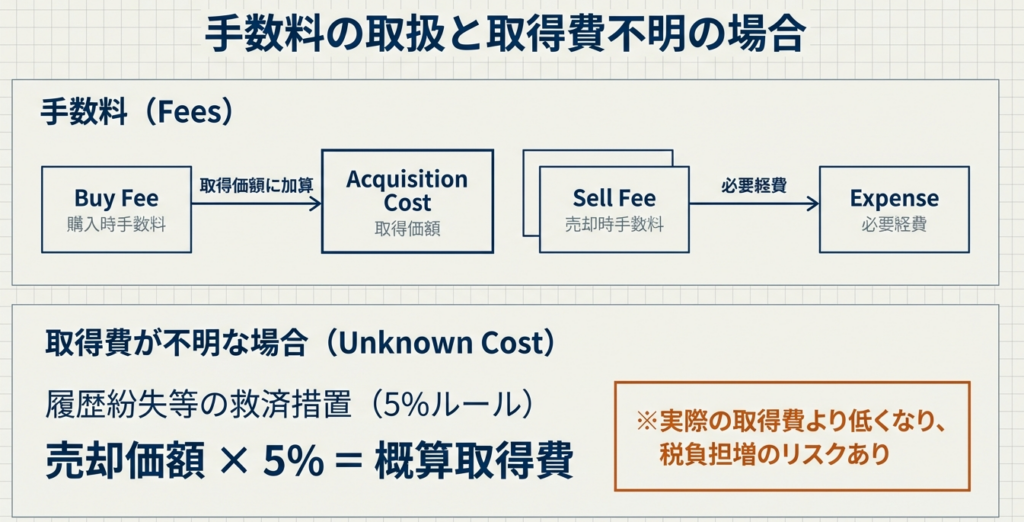

3.2 取得価額の算定と評価方法の選定

暗号資産の取得価額には、購入代金に加え、支払った「購入手数料」を算入します。無届出時の法定評価方法が個人と法人で逆転している点は、実務上のミスが多いため特に注意が必要です。

| 項目 | 総平均法 | 移動平均法 |

|---|---|---|

| 計算方法 | 年間の取得総額を総数量で除算 | 取得の都度、平均単価を再計算 |

| 個人の法定評価 | こちらが適用される(無届出時) | 届出により選択可能 |

| 法人の法定評価 | 届出により選択可能 | こちらが適用される(無届出時) |

| メリット | 計算が簡便で実務負担が軽い | 期中の損益をリアルタイムで把握可能 |

| デメリット | 年末まで正確な所得が確定しない | 計算が非常に煩雑になる |

※評価方法の変更を希望する場合は、適用しようとする年の3月15日までに「変更承認申請書」を提出する必要があります。

3.3 特殊な取引形態(寄附・低額譲渡・分裂・マイニング等)

特殊事例については、最新FAQに基づく明確な基準で対処してください。

1. 寄附(認定NPO法人等への寄附):

NPOのウォレットに移転した時の時価が寄附金控除の額となり、同時に「時価での譲渡」があったとみなして譲渡損益を認識します。実務上、NPO発行の受領書に「氏名・受領日・金額(時価)・NPOの活動関連性」が正しく記載されているか、必ず確認(監査証跡の確保)を行ってください。

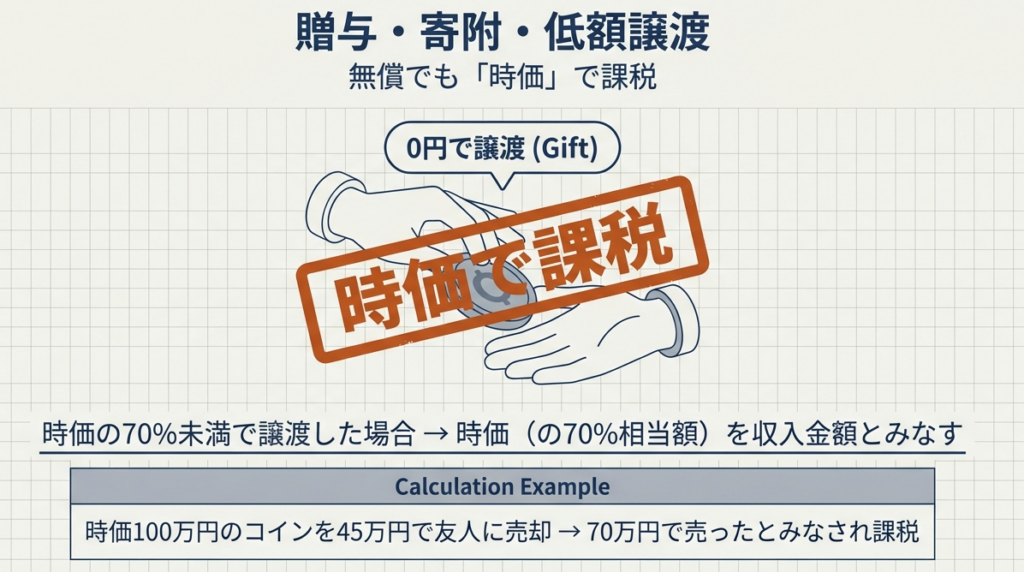

2. 低額譲渡:

時価の70%未満の対価で譲渡(個人間等)した場合、実際の対価ではなく「時価の70%相当額」を収入金額として計算する(FAQ 2-10)という厳しいルールがあります。安易な親族間譲渡には注意喚起が必要です。

3. 分裂(分岐):

ハードフォーク等で取得した資産の取得価額は「0円」となります(取得時に市場価値がないとされるため)。

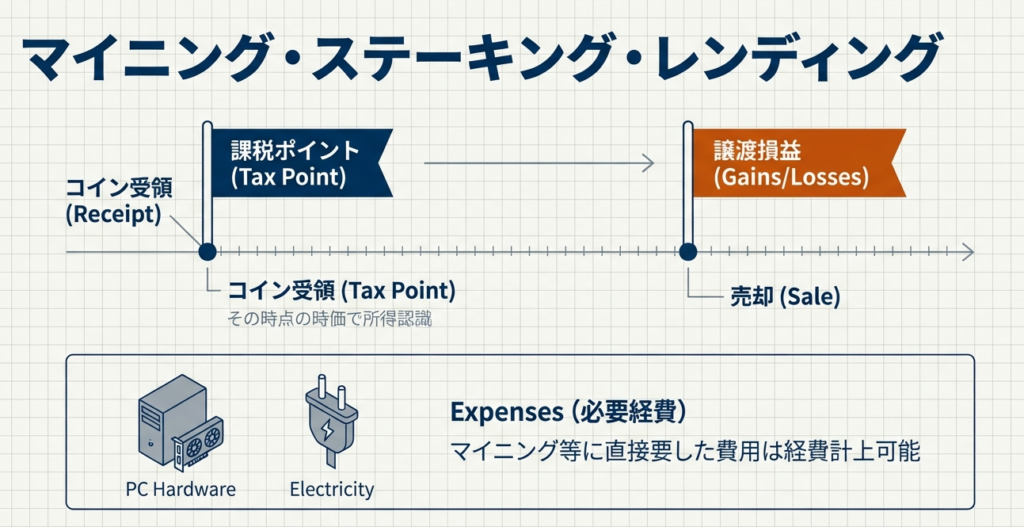

4. マイニング・ステーキング・レンディング:

取得時点の時価を収益として計上します。マイニング等に直接要した電気代や機器の減価償却費、ステーキングの委託手数料などは必要経費として差し引くことが可能です。

4. まとめ:実務上の留意点とスタッフへのアドバイス

暗号資産の実務は「理論」と「データ」の両輪です。

まず、国内業者の「年間取引報告書」を徹底活用してください。ただし、海外取引所やウォレット間の移動がある場合、報告書の数字だけでは不十分です。 もし過去の履歴が不明で取得価額がどうしても確認できない場合は、最終手段として「売却価額の5%を取得価額とする」規定を適用しますが、これは非常にリスクのある妥協案です。

市場が高騰した後の暴落時に5%ルールを適用すると、実態より過大な税負担をクライアントに強いることになりかねません。可能な限り履歴を遡る努力を惜しまないでください。

最も重要なアドバイスは、暗号資産の損失は、給与所得などの他の所得と「損益通算」ができず、翌年以降への繰越控除もできないという事実です。大きな損失を出したクライアントに対しても、このルールを誠実に、かつ丁寧にお伝えするのが我々の役割です。

最新のルールを武器に、自信を持って実務に当たってください。皆さんの正確な処理が、事務所全体の専門性を支えています。よろしくお願いします。

ガイド:Q&A

第1問:暗号資産を売却して日本円に換金した場合の所得金額はどのように計算されますか。

暗号資産を売却した場合の所得金額は、譲渡価額(売却価格)から、その暗号資産の譲渡原価(取得価額を基礎に計算)を差し引くことで算出します。必要経費がある場合は、さらにその額を差し引いた金額が所得となります。

第2問:暗号資産で商品を購入した場合、税務上はどのような扱いになりますか。

保有する暗号資産で商品を購入した場合は、その暗号資産を譲渡したとみなされます。商品の価額(消費税等込み)を譲渡価額とし、そこから暗号資産の譲渡原価を差し引いた差額が所得金額として計算されます。

第3問:暗号資産同士を交換(例:ビットコインでリップルを購入)した際の所得計算の留意点を述べてください。

暗号資産Aで暗号資産Bを購入したとみなされ、暗号資産Aを譲渡したことによる所得を計算する必要があります。この際、新たに取得した暗号資産Bの取得時点の時価が、暗号資産Aの譲渡価額となります。

第4問:暗号資産の「分裂(分岐)」により新たに暗号資産を取得した場合、取得時点での課税関係はどうなりますか。

分裂により新たに誕生した暗号資産を取得した時点では、課税対象となる所得は生じません。これは、分裂時点では取引相場が存在せず価値を有していないと考えられるためで、当該資産の取得価額は0円となります。

第5問:マイニング、ステーキング、レンディングにより暗号資産を取得した場合の取得価額の算定基準を説明してください。

これらの行為により暗号資産を取得した場合、取得時点の価額(時価)を総収入金額(法人は益金)に算入します。また、マイニング等に要した費用は必要経費(法人は損金)として差し引くことができます。

第6問:個人が暗号資産取引で損失を出した場合、その損失を給与所得など他の所得と相殺(損益通算)することは可能ですか。

不可能です。暗号資産取引による所得は原則として雑所得に区分されますが、所得税法上、雑所得の計算上生じた損失は、不動産所得や事業所得などの他の所得から差し引く(損益通算)ことは認められていません。

第7問:暗号資産の取得価額を計算する際、購入手数料はどのように取り扱われますか。

暗号資産の取得価額には、購入代価に加えて、購入の際に支払った手数料などの付随費用も含まれます。したがって、支払った対価の額に手数料を加算した金額が取得価額となります。

第8問:個人の暗号資産取引において、評価方法の届出がない場合に適用される法定の評価方法は何ですか。

個人の場合、評価方法の届出書を提出していない時の法定評価方法は「総平均法」となります。法人の場合は、個人とは異なり「移動平均法」が法定の評価方法となります。

第9問:暗号資産を「時価の70%未満」の価額で他の個人に譲渡した場合、税務上どのような調整が必要になりますか。

「低額譲渡」に該当するため、実際の対価ではなく「時価の70%相当額」を総収入金額として計算する必要があります。この際、時価の70%相当額と実際の売却価額との差額は、実質的に贈与したものとして扱われます。

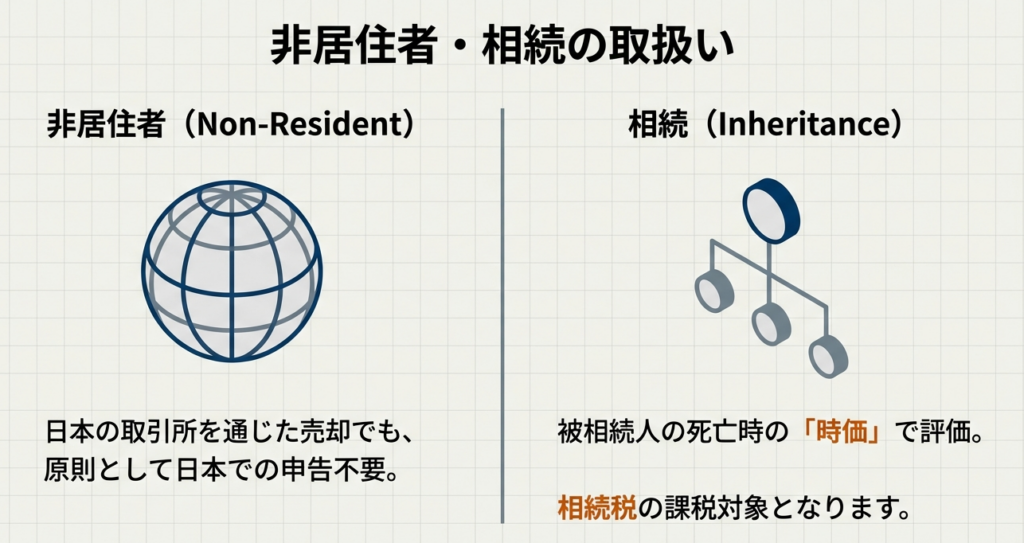

第10問:非居住者が日本の暗号資産交換業者を通じて暗号資産を売却した場合、日本での納税義務は生じますか。

原則として日本での申告・納税の必要はありません。非居住者の課税対象は国内源泉所得に限定されており、恒久的施設を有しない非居住者が行う暗号資産の譲渡による所得は、国内源泉所得には含まれないためです。

コメント