国税庁タックスアンサーの「No.4611 借地権の評価」について解説します。

解説動画

概要

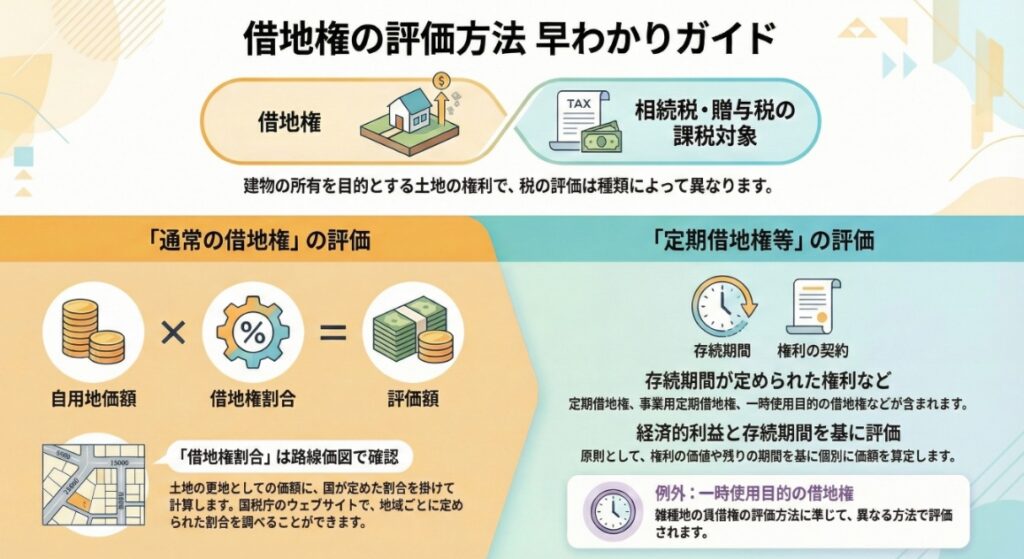

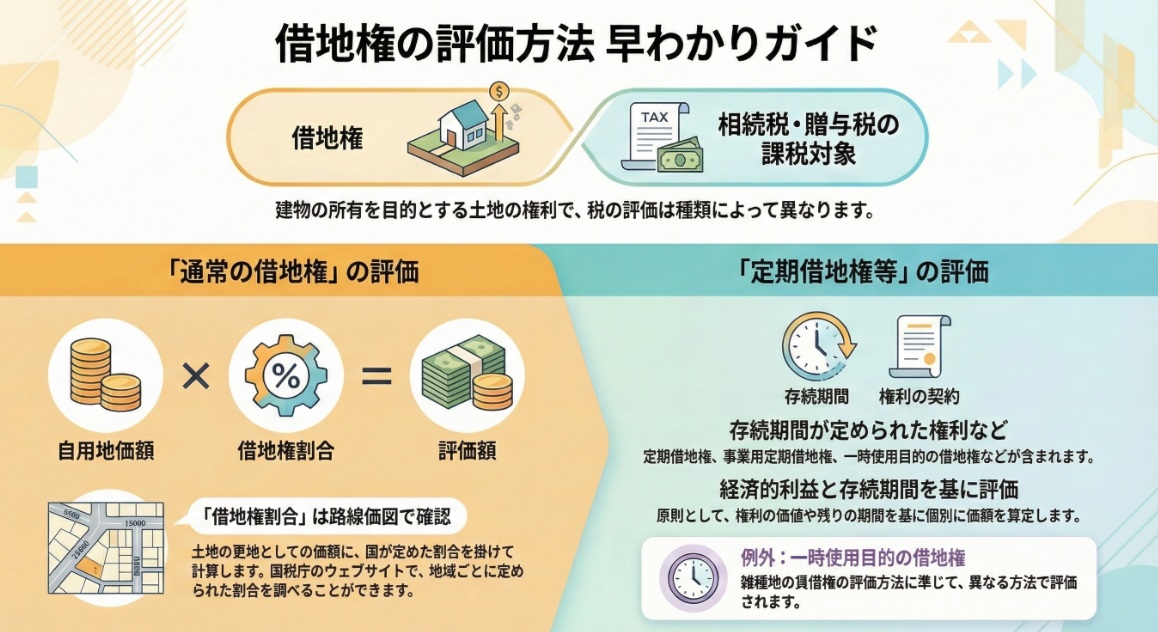

「借地権の評価」は、相続税や贈与税の課税対象となる権利の価額を算出する方法です。借地権とは、建物の所有を目的とする地上権または土地の賃借権をいいます。

評価の際は、借地権(旧借地法や借地借家法に基づくもの)と、定期借地権等(定期借地権、事業用定期借地権等など)に区分されます。

通常の借地権の価額は、その宅地の自用地(更地)としての価額に、路線価図などで定められた借地権割合を乗じて算出します。

一方、定期借地権等の価額は、原則として、課税時期において借地権者に帰属する経済的利益とその存続期間を基にして評価されます。一時使用目的の借地権については、通常の借地権割合を用いることは適当ではないため、雑種地の賃借権の評価方法に準じて評価されます。

解説:相続税・贈与税における借地権評価の基本

1. はじめに:なぜ借地権の評価が重要なのか

会計実務、とりわけ相続税や贈与税の申告業務において、土地関連資産の評価は極めて重要な意味を持ちます。課税財産全体に占める土地の割合は非常に大きく、その評価額の正確性が、最終的な納税額に直接的な影響を及ぼすからです。中でも「借地権」は、その権利関係が複雑であるため、評価には専門的な知識が求められます。

本稿は、これから実務に携わる新人スタッフや、自社の資産管理を担当する経理担当者の皆様が、自信を持って借地権評価の第一歩を踏み出せるよう、その基本となる考え方と具体的な評価方法を体系的に解説することを目的としています。この手引きが、皆様にとって信頼できる指針となることを願っています。

それではまず、本稿が最も伝えたい結論から見ていきましょう。

2. 結論:借地権評価の基本方針

借地権の評価における最も重要なポイントは、その権利がどの種類に該当するかによって、適用すべき計算方法が大きく異なるという点です。評価作業に着手する前に、まず対象となる権利の種類を正確に特定しなければなりません。

実務上、借地権は大きく2つのカテゴリに分類され、それぞれ以下の基本方針で評価額を算出します。

• 通常の「借地権」の評価

• 「定期借地権等」の評価

この2つの基本方針が、すべての借地権評価の出発点となります。続くセクションでは、これらの計算方法について、より具体的に、そしてステップ・バイ・ステップで掘り下げて解説していきます。

3. 詳細解説:借地権評価のステップ・バイ・ステップ

3.1. 借地権の定義と種類

評価の前提知識として、まず「借地権」とは何かを正確に理解しましょう。法律上、借地権とは「建物の所有を目的とする地上権または土地の賃借権」をいいます。この権利は、相続や贈与によって取得した場合、相続税・贈与税の課税対象となる重要な財産です。

実務で遭遇する借地権は、法的に以下の5種類に分類されます。

1. 借地権(旧借地法、借地借家法に基づくもの)

2. 定期借地権

3. 事業用定期借地権等

4. 建物譲渡特約付借地権

5. 一時使用目的の借地権

ここでの実務上の最重要ポイントは、税法上の評価を行う際、これらの権利が2つの大きなカテゴリに分類されるという点です。

上記リストの

(1)を「借地権(通常の借地権)」

(2)から(5)までをまとめて「定期借地権等」

として扱います。

この区分けこそが、評価方法を選択する上での最初の分岐点となります。

3.2. 「借地権(通常の借地権)」の評価方法

最も頻繁に適用されるのが、この「通常の借地権」の評価方法です。これは、旧借地法や借地借家法に基づく一般的な借地権を対象とします。

評価額は、以下の計算式によって算出されます。

借地権の価額 = 自用地としての価額 × 借地権割合

計算式を構成する各要素の意味は、次の通りです。

• 自用地としての価額

これは、その土地に借地権などの「他人の権利の目的となっていない場合の土地」としての価値を指し、いわゆる「更地」の評価額と理解してください。

• 借地権割合

これは、その土地の価値のうち、借地権が占める割合を示すものです。借地権割合は全国一律ではなく、借地事情が似ている地域ごとに定められています。この割合は、国税庁のウェブサイトで公開されている「路線価図・評価倍率表」で確認することができます。この確認作業は基本中の基本ですが、毎年更新されるため、必ず最新のものを参照する癖をつけてください。古い資料を使ったために、後で大きな手戻りが発生した例も見てきました。

3.3. 「定期借地権等」の評価方法

契約期間の満了によって権利が確定的に消滅する「定期借地権」や「事業用定期借地権等」などは、このカテゴリで評価します。このカテゴリには複数の権利が含まれますが、ここでは主に定期借地権や事業用定期借地権等(上記リストの(2)から(4))の原則的な評価方法を解説します。

同じカテゴリに含まれる「一時使用目的の借地権」((5))については、評価方法が大きく異なるため、次の3.4で特例として詳述します。

これらの権利の評価は、原則として次の考え方に基づきます。

課税時期(相続開始日や贈与日)において借地権者に帰属する経済的利益およびその存続期間を基として評定した価額

これは、権利の残存期間や契約内容に応じて、個別に経済的価値を算定するという考え方です。

ただし、例外的に、より簡便な方法が認められる場合があります。定期借地権の設定時から課税時期までの間に、借地権者に帰属する経済的利益に変化がないようなケースでは、以下の計算が可能です。

その定期借地権等の目的となっている宅地の課税時期における自用地としての価額に、所定の算式により計算した数値を乗じて計算する。

この評価作業を支援するツールとして、国税庁は「定期借地権等の評価明細書」を用意しており、実務上の助けとなります。

3.4. 【特例】一時使用目的の借地権の評価

「定期借地権等」のカテゴリに含まれるもののうち、「一時使用目的の借地権」(例:工事期間中の仮設事務所の敷地など)は、その性質上、特例的な評価方法が適用されます。

このような一時的な権利に対して、前述した地域ごとの画一的な「借地権割合」を乗じて評価することは実態にそぐわず、不適当とされています。そのため、この権利は「雑種地の賃借権の評価方法に準じて評価」するという特別なルールが定められています。

具体的な評価方法は、権利の状況に応じて以下の2つのケースに分かれます。

• 地上権に準ずる権利として評価することが相当と認められる賃借権 (条件例:賃借権の登記がある、権利金が支払われている、堅固な建物の所有を目的としている等)

• 上記以外の賃借権

このように、一時使用目的の借地権は評価方法が全く異なるため、特に注意が必要です。

(注) 法定地上権割合とは、その賃借権が地上権であるとした場合に適用される相続税法第23条に規定する割合をいいます。

これらの詳細な評価ステップを踏まえることで、正確な財産評価が可能となります。最後に、実務上の注意点をまとめて確認しましょう。

4. まとめ:実務上の注意点

ここまで、相続税・贈与税申告における借地権評価の基本を解説してきました。複雑に見えるかもしれませんが、基本原則を正しく理解し、手順を踏めば、必ず正確な評価が可能です。最後に、新人スタッフや経理担当者の皆様が明日からの実務で特に留意すべき点を整理します。

1. 権利の種類の特定が最優先

評価の第一歩は、対象となる権利が5種類のどれに該当し、評価カテゴリとして「借地権」と「定期借地権等」のどちらで評価すべきかを見極めることです。この最初の判断を誤ると、その後の計算がすべて無意味になってしまいます。

2. 借地権割合の確認方法

通常の「借地権」を評価する際に用いる「借地権割合」は、必ず国税庁のウェブサイトで公開されている最新の「路線価図・評価倍率表」で確認してください。自己判断や古い資料の利用は絶対に避けるべきです。

3. 一時使用目的の借地権への警戒

この権利は特例的な評価が必要です。安易に通常の借地権割合を適用してしまうと、評価額を大きく誤る原因となります。契約内容をよく確認し、必ず専用の評価方法を適用してください。

4. 関連情報へのアンテナ

財産評価は、借地権だけで完結するものではありません。例えば、「令和6年1月1日以後に相続、遺贈または贈与により取得した居住用の区分所有財産(いわゆる分譲マンション)」の評価(関連コード4667)など、関連する財産評価のルールにも常に意識を向けることで、より質の高い申告業務が可能になります。

正確な財産評価は、お客様の信頼に応えるための基盤です。基本に忠実に、一つひとつの案件に丁寧に取り組む姿勢を大切にしてください。皆さんがプロフェッショナルとして成長し、活躍されることを心から期待しています。

ガイド:Q&A

1. 借地権とは、法律上どのように定義されていますか?

借地権とは、建物の所有を目的とする地上権または土地の賃借権を指します。これは借地借家法第2条1項に定義されています。

2. 借地権は、どの税目の課税対象となりますか?

借地権は、相続税および贈与税の課税対象となります。したがって、相続、遺贈、または贈与によって取得した場合に評価が必要になります。

3. 国税庁の資料に記載されている5種類の借地権を挙げてください。

5種類の借地権は、

(1)借地権(旧借地法、借地借家法)、

(2)定期借地権、

(3)事業用定期借地権等、

(4)建物譲渡特約付借地権、

(5)一時使用目的の借地権

です。

4. 税法上の評価において、5種類の借地権はどのように2つの大きなカテゴリーに分類されますか?

評価上、5種類の借地権は2つのカテゴリーに分類されます。1つ目は一般的な「借地権」で、2つ目は定期借地権、事業用定期借地権等、建物譲渡特約付借地権、一時使用目的の借地権をまとめた「定期借地権等」です。

5. 一般的な「借地権」の価額は、どのように計算されますか?

借地権の価額は、その目的となっている宅地の自用地としての価額に、地域ごとに定められた借地権割合を乗じて求めます。自用地とは、他人の権利の目的となっていない更地のことです。

6. 借地権の価額計算に用いる「借地権割合」は、どこで確認できますか?

借地権割合は、国税庁ホームページで閲覧できる「財産評価基準書 路線価図・評価倍率表」に表示されています。これは借地事情が似ている地域ごとに定められています。

7. 「定期借地権等」の価額は、原則としてどのように評価されますか?

原則として、課税時期において借地権者に帰属する経済的利益およびその存続期間を基として評定した価額によって評価します。課税時期とは、相続の場合は被相続人の死亡の日、贈与の場合は財産を取得した日を指します。

8. どのような場合に、「定期借地権等」の評価で例外的な簡便計算が認められますか?

定期借地権等の設定時と課税時期とで、借地権者に帰属する経済的利益に変化がないような場合など、課税上弊害がない場合に限り、簡便的な計算方法が認められます。

9. 「一時使用目的の借地権」の評価は、なぜ一般的な借地権と異なり、何に準じて評価されますか?

一時使用目的の借地権は、その性質上、通常の借地権と同様に借地権割合を用いて評価することは適当ではありません。そのため、雑種地の賃借権の評価方法に準じて評価されます。

10. 雑種地における「地上権に準ずる権利」と認められる賃借権は、どのように評価されますか?

地上権に準ずる権利と認められる賃借権(登記されているもの、権利金等の支払いがあるものなど)の価額は、雑種地の自用地としての価額に、法定地上権割合と借地権割合とのいずれか低い方の割合を乗じて計算します。

用語集

| 用語 | よみ | 定義 |

| 借地権 | しゃくちけん | 建物の所有を目的とする地上権または土地の賃借権。 |

| 地上権 | ちじょうけん | 工作物または竹木を所有するため、他人の土地を使用する権利。借地権の一種。 |

| 土地の賃借権 | とちのちんしゃくけん | 賃料を支払って他人の土地を使用する権利。建物の所有を目的とする場合は借地権となる。 |

| 定期借地権 | ていきしゃくちけん | 借地借家法第22条に定められる、契約の更新がない一定期間の借地権。 |

| 事業用定期借地権等 | じぎょうようていきしゃくちけんとう | 借地借家法第23条に定められる、事業用の建物の所有を目的とする定期借地権。 |

| 建物譲渡特約付借地権 | たてものじょうととくやくつきしゃくちけん | 借地借家法第24条に定められる、借地期間満了時に建物を地主に相当の対価で譲渡する特約が付いた借地権。 |

| 一時使用目的の借地権 | いちじしようもくてきのしゃくちけん | 借地借家法第25条に定められる、臨時的な設備設置など一時的な使用を目的とする借地権。 |

| 定期借地権等 | ていきしゃくちけんとう | 税法上の評価における分類名。定期借地権、事業用定期借地権等、建物譲渡特約付借地権、一時使用目的の借地権を指す。 |

| 自用地 | じようち | 他人の権利(借地権など)の目的となっていない、所有者が自由に使用できる土地。いわゆる更地。 |

| 借地権割合 | しゃくちけんわりあい | 土地の自用地としての価額に対する借地権の価額の割合。路線価図等で地域ごとに定められている。 |

| 路線価図 | ろせんかず | 主要な道路に面する宅地の1平方メートル当たりの価額(路線価)が示された地図。国税庁が公開している。 |

| 評価倍率表 | ひょうかばいりつひょう | 路線価が定められていない地域の土地の評価額を、固定資産税評価額に乗じる倍率によって算出するために使用される表。 |

| 課税時期 | かぜいじき | 相続、遺贈、または贈与により財産を取得した日。相続の場合は被相続人の死亡の日を指す。 |

| 雑種地 | ざっしゅち | 特定の用途に分類されない土地(例:駐車場、資材置場など)。 |

| 法定地上権割合 | ほうていちじょうけんわりあい | 賃借権が地上権であるとした場合に適用される、相続税法第23条に規定する割合。 |

コメント