国税庁タックスアンサーの「No.4627 貸駐車場として利用している土地の評価」について解説します。

解説動画

概要

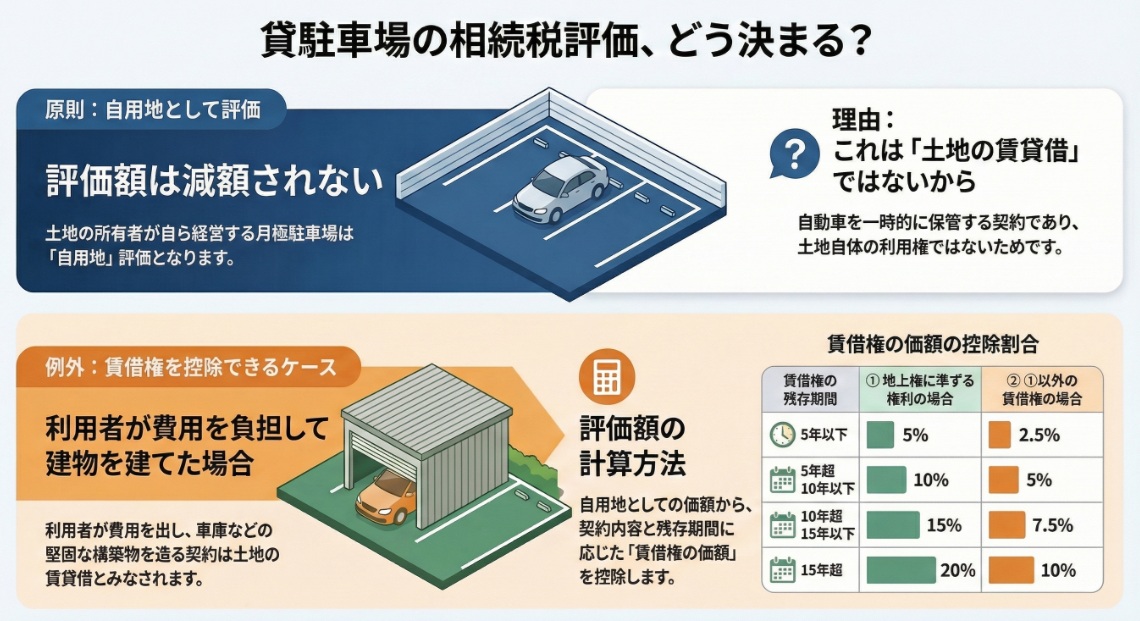

相続税や贈与税において、土地の所有者が自ら月極め等の貸駐車場として利用している土地の価額は、原則として自用地としての価額により評価されます。これは、貸駐車場経営が自動車の保管を引き受けることを目的としており、土地の利用を目的とする賃貸借契約とは本質的に異なるためです。したがって、この場合の評価では、賃借権の価額を控除することはできません。

ただし、例外として、車庫などの施設を駐車場の利用者の費用で造ることを認める契約の場合には、土地の賃貸借と見なされます。この場合のみ、その土地の自用地としての価額から賃借権の価額を控除して評価します。駐車場の土地は、現況によりほとんどの場合雑種地として評価されることとなります。賃借権を控除する場合、その価額は残存期間に応じて、自用地価額に所定の割合(例えば5年以下で5%など)を乗じて算出されます,。

解説:貸駐車場の相続税評価:実務上のポイント解説

1. はじめに:貸駐車場評価の重要性

相続税や贈与税の申告実務において、土地の評価は税額を大きく左右する極めて重要な要素です。特に「貸している土地」については、その利用が制約されることから、更地(自用地)よりも評価額が低くなるケースが多く見られます。そのため、貸駐車場として利用されている土地についても、同様の評価減を期待されることが少なくありません。

しかし、駐車場の評価には特有のルールがあり、この理解を誤ると追徴課税などの手痛い失敗に繋がりかねません。本稿では、この貸駐車場の相続税評価について、その基本的なルールから例外的な取り扱いまでを、新人スタッフや企業の経理担当者の方々にも分かりやすく解説することを目的とします。

まずは最も重要な結論から見ていきましょう。

2. 結論:貸駐車場の評価額はどう決まるか

貸駐車場として利用している土地の相続税評価における最も重要な原則は、以下の通りです。

原則として、貸駐車場として利用している土地は、評価額の減額がない「自用地」として評価されます。

なぜなら、駐車場の利用契約は、土地そのものの利用を目的とする「賃貸借契約」とは異なり、あくまで自動車を一定期間保管するという役務提供契約と解釈されるためです。利用者の権利は土地自体に強く及ぶものではないため、評価額を減額する根拠にはならないのです。

ただし、ごく例外的に評価減が認められるケースも存在します。それは、契約内容が実質的に土地の賃貸借契約と見なされるような特別な場合です。

では、なぜこのような結論に至るのか、その詳細なルールと背景を掘り下げていきましょう。

3. 詳細解説:評価ルールの根拠と具体的な計算方法

貸駐車場の評価ルールを深く理解するためには、なぜ原則として自用地評価となるのか、どのような場合に例外が認められるのか、そして例外が適用される場合の具体的な計算方法は何か、という点を段階的に学ぶことが不可欠です。

3.1. 原則的な評価方法:自用地評価となる理由

前述の通り、貸駐車場は原則として「自用地」として評価されます。この評価の根拠は、契約の法的な性質にあります。

税務上の大原則として、駐車場の利用契約は、土地の区画を貸す「土地の賃貸借」ではなく、一定期間、利用者の自動車を預かり保管するという「役務の提供」にあたるとされています。つまり、利用者は土地そのものを借りているのではなく、「駐車スペース」というサービスを利用しているに過ぎません。

この契約の本質的な違いから、駐車場の利用権は、借地権のように土地そのものに及ぶ強い権利とは見なされません。したがって、土地の所有権が法的に制約されているとは言えず、評価額を減額する理由がないため、第三者が利用していない土地、すなわち「自用地」と同じ価額で評価されるのです。

3.2. 例外的な評価方法:賃借権を控除できるケース

原則に対する唯一の例外は、その利用契約が実質的に「土地の賃貸借契約」であると認められる場合です。具体的には、車庫などの施設を駐車場の利用者の費用で造ることを認めるような契約が結ばれているケースがこれに該当します。

利用者が費用を投じて土地に定着する工作物を設置するという事実は、単なる一時的なサービス利用ではなく、土地そのものに対する排他的・継続的な利用権、すなわち賃借権が存在することの有力な証拠となるためです。このような場合には、その土地は貸し付けられていると見なされ、自用地としての価額から賃借権の価額を控除して評価することが認められます。

3.3. 賃借権価額の具体的な計算方法

賃借権の控除が認められる場合、その価額は賃借権の権利の強さに応じて、次の2つの方法で計算されます。

■「地上権に準ずる権利」として評価される賃借権

権利の内容が特に強く、地上権に近いと見なされる賃借権の場合です。具体的には、以下のようなケースが該当します。

• 賃借権の登記がされているもの

• 設定の対価として権利金や一時金の支払があるもの

• 堅固な構築物の所有を目的とするもの

この場合の賃借権の価額は、以下の計算式で算出します。

計算式:自用地としての価額 × {(賃借権の残存期間に応じた法定地上権割合)または(借地権割合)のうち、いずれか低い割合}

(注)上記で計算した割合が、下表の残存期間に応じた割合を下回る場合には、この表の割合を乗じて賃借権の価額を計算します。

| 賃借権の残存期間 | 5年以下 | 5年超10年以下 | 10年超15年以下 | 15年超 |

| 割合 | 5% | 10% | 15% | 20% |

■上記以外の賃借権

上記に該当しない、その他の賃借権の場合は、以下の計算式で評価します。

計算式:自用地としての価額 × (賃借権の残存期間に応じた法定地上権割合 × 1/2)

(注)上記で計算した割合が、下表の残存期間に応じた割合を下回る場合には、この表の割合を乗じて賃借権の価額を計算します。

| 賃借権の残存期間 | 5年以下 | 5年超10年以下 | 10年超15年以下 | 15年超 |

| 割合 | 2.5% | 5% | 7.5% | 10% |

3.4. (参考)駐車場用地そのものの価額評価

ここまでの計算の基礎となる「自用地としての価額」は、どのように評価されるのでしょうか。駐車場として利用されている土地は、その現況からほとんどの場合「雑種地」として評価されます。

雑種地の価額は、その土地と状況が類似する付近の宅地などの価額を基に、位置、形状、道路からのアクセスといった個別的な条件の差を考慮して、総合的に決定されます。実務上は、近隣の宅地の路線価などを参考にしつつ、駐車場の利用状況や収益性なども加味して評価額を算定していくことになります。

これらのルールを踏まえ、最後に実務における注意点を整理します。

4. まとめ:実務上の注意点

ここまで貸駐車場の評価ルールについて詳しく解説してきました。最後に、新人スタッフや経理担当者の皆様が実務で対応する際に、特に注意すべきポイントを3つに集約します。

• 契約内容の確認が最優先

評価の第一歩は、必ず駐車場の利用契約書を精査することです。特に、①利用者に車庫等の設置を許可する条項、②賃借権の登記の有無、③権利金や一時金のような対価の授受、といった点が記載されていないかを確認してください。これらの有無が、自用地評価か賃借権控除かの分水嶺となります。

• 原則は「自用地評価」と心得る

一般的なアスファルト舗装の月極駐車場やコインパーキングでは、ほとんどの場合、評価減が適用されない「自用地評価」となります。「貸しているのだから評価減できるはず」という安易な思い込みは禁物です。まずは自用地評価をスタートラインとしてください。

• 例外適用のハードルは高い

賃借権の控除が認められるケースは、あくまで例外的です。特に「地上権に準ずる権利」として高い評価減を受けるためには、賃借権の登記や権利金の支払いなど、客観的で明確な要件が求められます。これらの要件を満たさない限り、例外の適用は困難です。該当するかどうかの判断は、契約書や取引の事実関係に基づき、慎重に行う必要があります。

ガイド:Q&A

1. 土地の所有者が自ら運営する月極駐車場などの土地の価額は、原則としてどのように評価されますか?

土地の所有者が自ら貸駐車場として利用している土地の価額は、原則としてその土地の「自用地としての価額」により評価されます。賃借権の価額を控除することはできません。

2. なぜ一般的な貸駐車場の土地は、賃借権の価額を控除せずに自用地として評価されるのですか?その契約上の理由を説明してください。

これは、自動車を一定期間保管することを目的とする契約であり、土地の利用そのものを目的とした賃貸借契約とは本質的に異なると考えられるためです。駐車場の利用権は、契約期間に関わらず土地自体には及ばないと解釈されます。

3. 貸駐車場の土地評価において、自用地としての価額から賃借権の価額を控除できるのはどのような場合ですか?

駐車場の利用者が自らの費用で車庫などの施設を造ることを認める契約の場合です。この場合、その契約は土地の賃貸借と見なされ、自用地としての価額から賃借権の価額を控除した金額で評価します。

4. 賃借権の価額を評価する際、賃借権は大きく2つの区分に分けられますが、それは何ですか?

5. 「地上権に準ずる権利として評価することが相当と認められる賃借権」とは、具体的にどのようなものが該当しますか?例を挙げてください。

6. 「地上権に準ずる権利」と認められる賃借権の価額は、どのように計算されますか?

7. 「地上権に準ずる権利」以外の賃借権の価額は、どのように計算されますか?

8. 「地上権に準ずる権利」の評価において、賃借権の残存期間が5年超10年以下の場合、自用地としての価額に乗じる割合は何パーセントですか?

9. 駐車場として利用されている土地は、現況によりほとんどの場合、どの地目として評価されますか?

10. 雑種地の価額は、どのようにして評定されますか?

——————————————————————————–

短答式問題 解答

1.

2.

3.

4. (1)「地上権に準ずる権利として評価することが相当と認められる賃借権」と、(2)「(1)に掲げる賃借権以外の賃借権」の2つに区分されます。

5. 例として、賃借権の登記がされているもの、設定の対価として権利金や一時金の支払があるもの、堅固な構築物の所有を目的とするものなどが該当します。

6. 自用地としての価額に、「賃借権の残存期間に応じその賃借権が地上権であるとした場合の法定地上権割合」または「借地権であるとした場合の借地権割合」のいずれか低い方の割合を乗じて計算します。ただし、所定の最低割合(5%、10%、15%、20%)を下回ることはできません。

7. 自用地としての価額に、「賃借権の残存期間に応じその賃借権が地上権であるとした場合の法定地上権割合の2分の1に相当する割合」を乗じて計算します。ただし、こちらも所定の最低割合(2.5%、5%、7.5%、10%)を下回ることはできません。

8. 10%です。残存期間が5年以下の場合は5%、10年超15年以下の場合は15%、15年超の場合は20%となります。

9. 駐車場として利用されている土地は、その現況により、ほとんどの場合「雑種地」として評価されます。

10. その雑種地と状況が類似する付近の土地について評価した1平方メートル当たりの価額を基にします。そして、その土地と雑種地との位置、形状等の条件の差を考慮して評定した価額に、雑種地の地積を乗じて計算します。

用語集

| 用語 | 説明 |

| 自用地(じようち) | 他人が使用する権利(賃借権など)が付着していない、所有者が自ら使用している土地。貸駐車場の土地は、原則としてこの価額で評価される。 |

| 賃借権(ちんしゃくけん) | 他人の土地などを借りて使用収益する権利。特定の条件下での貸駐車場契約では、この権利の価額を自用地価額から控除できる。 |

| 法定地上権割合(ほうていちじょうけんわりあい) | 相続税法第23条に規定されている、賃借権の価額を計算する際に用いられる割合。 |

| 借地権割合(しゃくちけんわりあい) | 借地権の価額を計算する際に用いられる、自用地価額に対する割合。路線価図などで定められている。 |

| 雑種地(ざっしゅち) | 田、畑、宅地、山林などのいずれの地目にも該当しない土地。駐車場として利用されている土地は、ほとんどの場合これに分類される。 |

| 地上権に準ずる権利として評価することが相当と認められる賃借権 | 賃借権の中でも権利関係が強いもの。具体的には、賃借権の登記がある、権利金や一時金の支払がある、堅固な構築物の所有を目的とするものなどが該当する。 |

| 相続税(そうぞくぜい) | 相続によって財産を取得した場合に課される税金。この文書で説明されている土地評価の対象税目の一つ。 |

| 贈与税(ぞうよぜい) | 個人からの贈与によって財産を取得した場合に課される税金。この文書で説明されている土地評価の対象税目の一つ。 |

コメント