国税庁タックスアンサーの「No.4103 相続時精算課税の選択」について解説します。

解説動画

概要

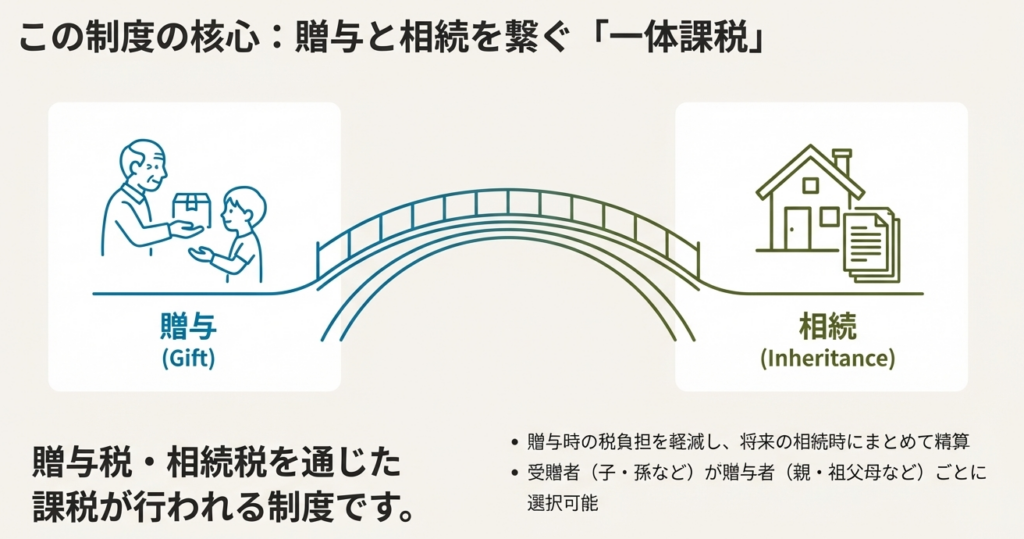

相続時精算課税制度は、原則として60歳以上の父母または祖父母などから18歳以上の子または孫などへの財産贈与時に選択できる贈与税の制度です。これは、贈与税と相続税を通じた課税が行われる制度です。

この制度を選択するには、「相続時精算課税選択届出書」を提出する必要があり、一度選択すると、その特定贈与者からの贈与については暦年課税へ変更することはできません,。

贈与税の計算においては、特別控除額2,500万円(限度額)や、令和6年1月1日以降の贈与について基礎控除額110万円を控除した後の金額に対し、一律20パーセントの税率が適用されます。贈与者が亡くなった際は、相続時精算課税適用財産の価額(原則として贈与時の価額。基礎控除額を控除した残額の場合あり)を相続財産に加算して相続税額を計算し、既に納めた贈与税相当額を控除します,。

スライド解説

解説:「相続時精算課税制度」の実務

1. 導入:なぜ「相続時精算課税制度」が実務で重要なのか

急速な高齢化が進む現代の日本において、世代間の円滑な資産移転は、クライアントにとって極めて重要な課題となっています。この課題に対応するための一つの選択肢が、今回解説する「相続時精算課税制度」です。この制度は、親や祖父母から子や孫へ、生前のうちにまとまった財産を移転しやすくすることで、円滑な資産承継を促進するために設けられました。

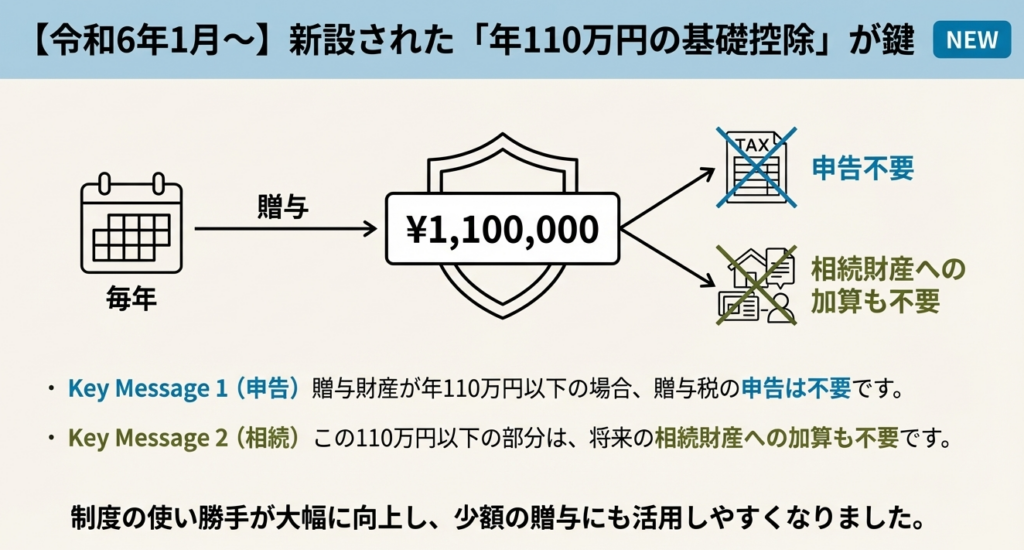

特に、令和5年度税制改正(令和6年1月1日施行)により、年間110万円の基礎控除が創設され、制度の使い勝手が大幅に向上しました。これにより、これまで以上に実務上の選択肢としての重要性が増しており、我々専門家がその内容を正確に理解しておく必要性は、かつてなく高まっています。

まずは、この制度を利用した場合の税務上の最終的な帰結を理解することから始めましょう。次章では、その全体像を明らかにします。

2. 結論:この制度を利用すると、税務上どうなるのか

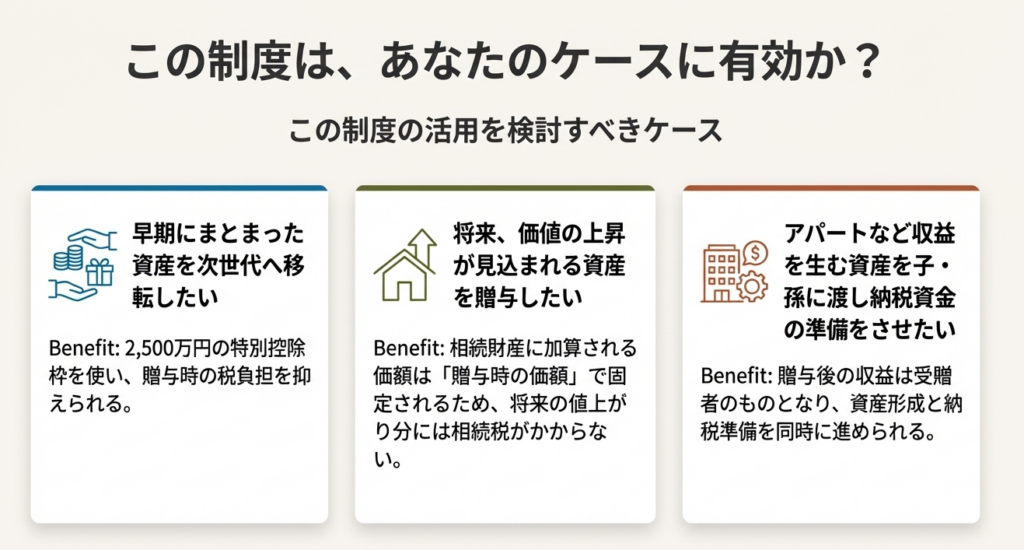

この制度の名前から、単に贈与税が非課税になる制度と誤解されがちですが、本質は異なります。「相続時精算課税」とは、その名の通り、贈与税と相続税を一体として捉え、贈与時点での課税を軽減する代わりに、最終的に相続が発生した際に「精算」する、つまり課税を将来の相続時まで繰り延べる仕組みです。例えば、後継者である子に事業用の株式を譲りたい、あるいは自宅を生前のうちに渡しておきたいが、一度に多額の贈与税を負担するのは難しい、といったケースで有効な選択肢となります。

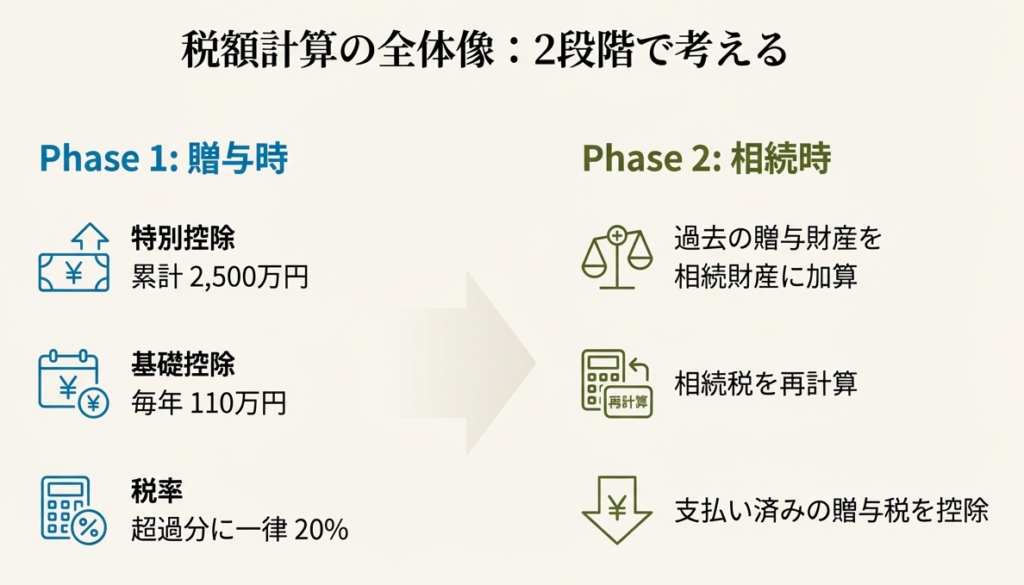

この制度を利用した場合の税務インパクトは、贈与時と相続時の二段階で考える必要があります。

• 贈与時点では:

特定贈与者(原則として60歳以上の父母または祖父母)からの贈与について、まず年間110万円の基礎控除が適用されます。さらに、それとは別に生涯を通じて利用できる2,500万円の特別控除枠があり、この枠内であれば贈与税はかかりません。これら二つの控除額を超えた部分については、一律20%の贈与税が課されます。ただし、この2,500万円の特別控除の適用を受けるためには、納税額がゼロであっても贈与税の期限内申告書の提出が必須である点に注意が必要です。

• 相続発生時点では:

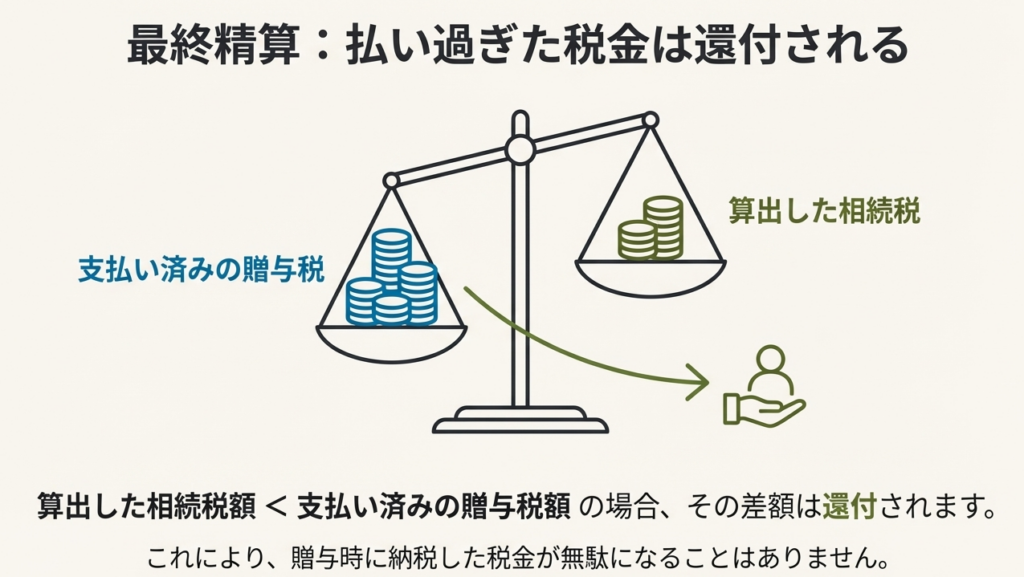

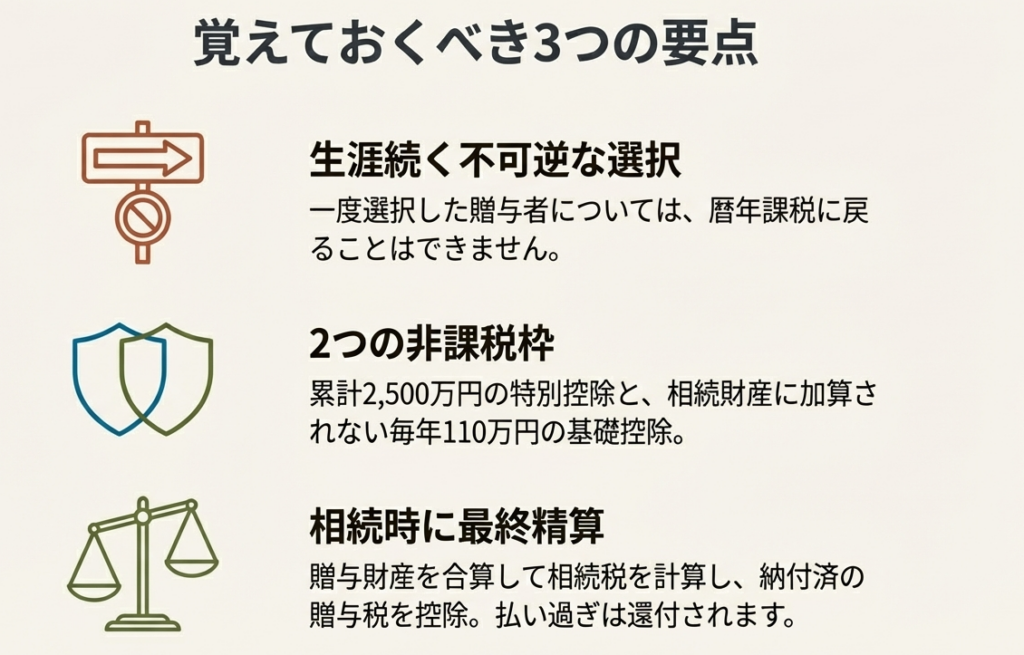

贈与者が亡くなった際には、それまでにこの制度を利用して贈与された財産の価額(年間110万円の基礎控除を差し引いた後の金額)が、相続財産に加算されて相続税が再計算されます。つまり、生前に贈与した財産を相続財産に持ち戻して、最終的な相続税を確定させるのです。その際、既に支払った贈与税額があれば、算出された相続税額から控除されます。もし控除しきれない金額があれば、その分は還付されます。

この「贈与時に軽減し、相続時に精算する」という基本的な仕組みを念頭に置いた上で、制度選択の具体的な要件や計算方法を詳しく見ていきましょう。

3. 詳細解説:相続時精算課税制度の仕組み

クライアントへ正確なアドバイスを行うためには、制度の各要件を正確に理解することが不可欠です。ここでは、適用対象者から具体的な計算方法、手続きに至るまで、実務で必要となる知識を詳細に解説します。

3.1. 制度の概要と選択の基本ルール

この制度は、贈与を受ける側(受贈者)が、財産をくれる人(贈与者)ごとに選択できる任意の制度です。例えば、父からの贈与については相続時精算課税を選択し、祖父からの贈与については従来の暦年課税を継続する、といった選択が可能です。

ただし、ここで最も重要なルールがあります。それは、一度この制度を選択すると、その特定贈与者からの贈与については、二度と暦年課税に戻すことはできないという点です。この「不可逆性」は、制度選択を検討する上で最大の注意点となります。

3.2. 適用対象者(誰が・誰に贈与できるか)

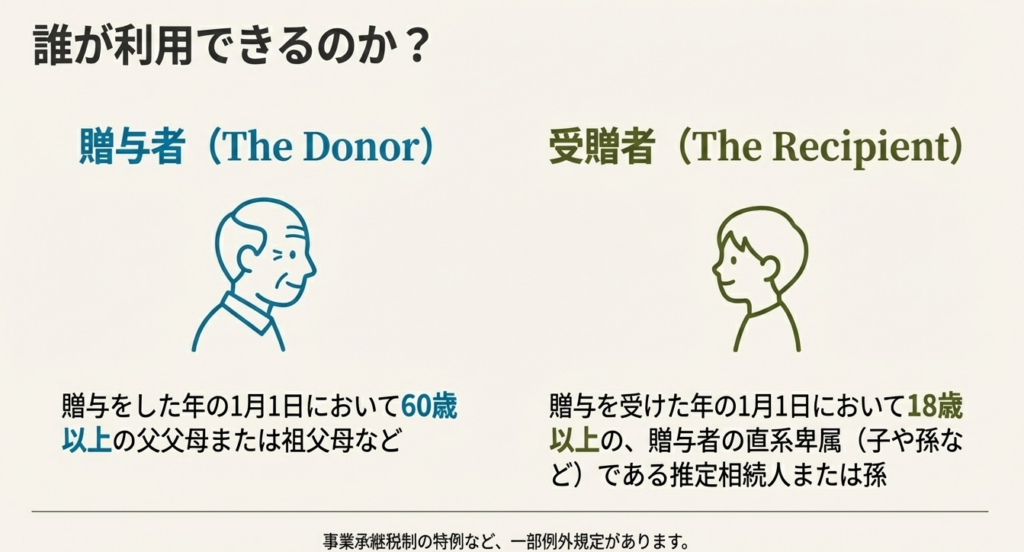

この制度を利用できるのは、以下の要件を満たす贈与者と受贈者の間に限られます。

| 対象者 | 要件 |

| 贈与者 | 贈与した年の1月1日において60歳以上の父母または祖父母 |

| 受贈者 | 贈与を受けた年の1月1日において18歳以上の者で、贈与者の直系卑属(子や孫など)である推定相続人または孫 |

補足情報

通常はこの要件が必要ですが、非上場株式等の納税猶予(法人版事業承継税制)や個人版事業承継税制といった特例の適用を受ける場合には、受贈者が直系卑属でなくても適用が認められるケースがあります。

3.3. 税額の計算方法:贈与税と相続税

税額計算は「贈与時」と「相続時」の二段階で行われます。

■贈与時の課税(贈与税の計算)

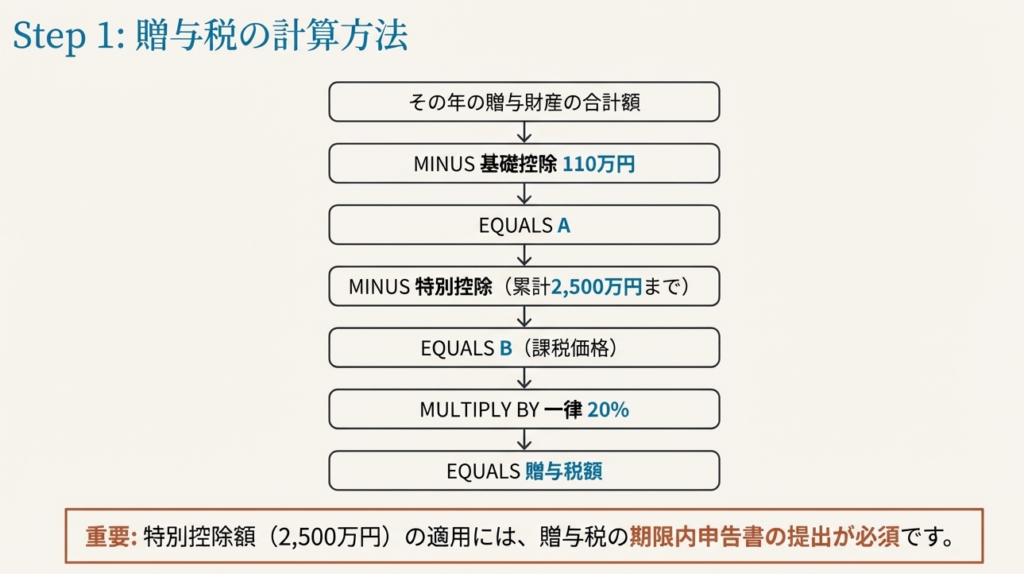

贈与税額は、以下のステップで計算します。この計算は、相続時精算課税を選択した特定贈与者からの贈与のみを対象とし、暦年課税を選択している他の贈与者からの贈与とは完全に分けて行います。

1. 課税価格の算出:

1年間(1月1日~12月31日)に、この制度を選択した特定贈与者から受けた贈与財産の合計額を算出します。

2. 基礎控除:

上記1.の課税価格から、年間110万円の「相続時精算課税に係る基礎控除」を控除します。

※この基礎控除は、令和6年1月1日以降の贈与から適用される改正点です。

3. 特別控除:

上記2.の金額から、生涯で最大2,500万円の「特別控除」を控除します。この枠は一度使うと、その分だけ減少します。

※この特別控除は、贈与税の期限内申告書を提出した場合に限り適用できます。

4. 贈与税額の算出:

上記3.の控除後の金額に、一律20%の税率を乗じて贈与税額を計算します。

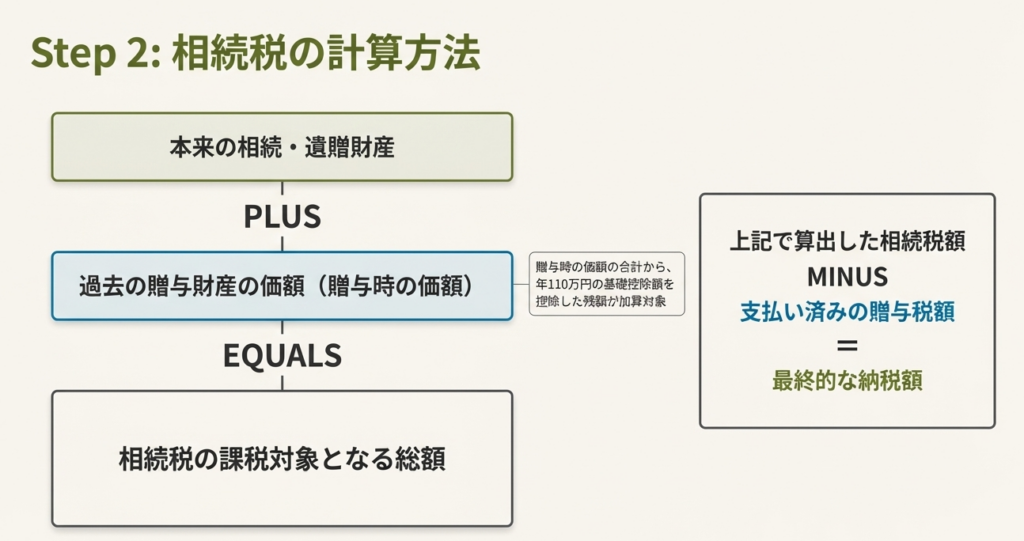

■相続時の課税(相続税の計算)

特定贈与者が亡くなった際には、相続税の計算において以下の「精算」が行われます。

• まず、本来の相続財産の価額に、過去にこの制度で贈与した財産の価額(贈与時の時価)が加算されます。

• ここで重要な改正点として、令和6年1月1日以降の贈与については、加算される価額は、各年分の贈与財産の価額から年間110万円の基礎控除額を控除した残額となります。

• こうして再計算された相続税額から、過去に納付した相続時精算課税に係る贈与税額が全額控除されます(贈与税額控除)。

3.4. 手続き:いつ・何をすべきか

この制度を選択するためには、定められた期間内に適切な手続きを行う必要があります。

• 提出書類:

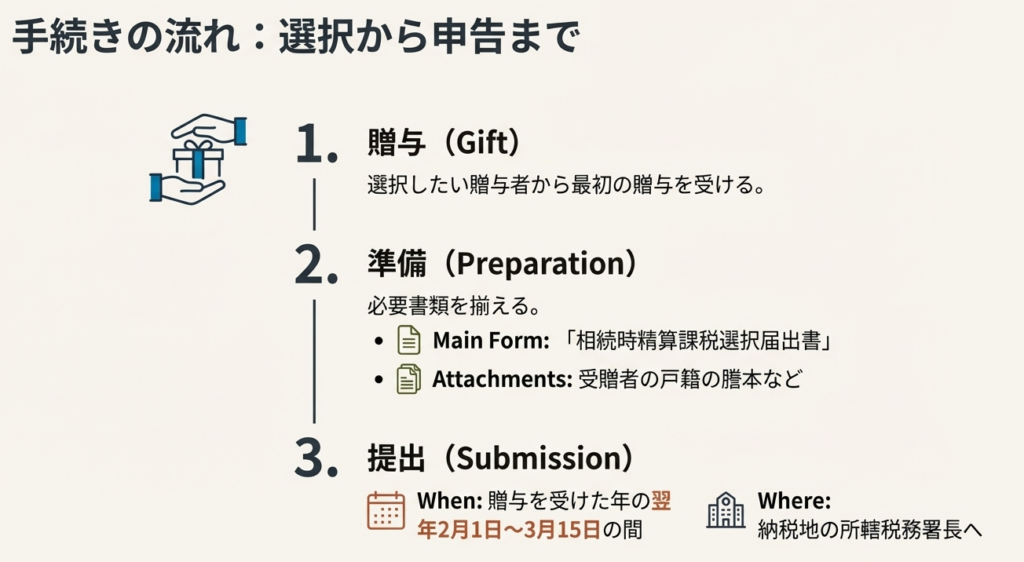

「相続時精算課税選択届出書」に、受贈者の戸籍謄本など、贈与者との関係を証明する一定の書類を添付します。なお、贈与額が110万円を超えるなど贈与税の申告が必要な場合は、この届出書を贈与税申告書に添付して提出します。

• 提出時期:

制度を選択する最初の贈与を受けた年の翌年2月1日から3月15日までです。これは贈与税の申告期間と同一です。

• 提出先:

受贈者(財産をもらった人)の納税地を所轄する税務署長です。

• 注意点:

この提出期限を過ぎてからの選択は一切認められません。これは単なる手続きミスでは済まされません。クライアントが何年も前から計画してきた資産承継プランそのものが頓挫する、極めて重大な過誤となり得ます。期限管理は我々の専門家としての責務です。

これらの詳細なルールを踏まえ、最後に、私たちが実務で特に注意すべき点を総括します。

4. まとめ:実務上の重要注意点

ここまで相続時精算課税制度の仕組みを解説してきましたが、理論を理解するだけでなく、それを実務の現場でどう活かすかが我々プロフェッショナルの役割です。新人スタッフや経理担当者の皆さんがこの制度を扱う際に、特に心に留めておくべき実務上のポイントを3つに絞ってまとめます。

1. 不可逆性の再確認

繰り返しになりますが、この制度は贈与者ごとに選択し、一度選択すると二度と暦年課税に戻すことはできません。 これは最も重要な原則です。クライアントに提案する際は、この不可逆性がもたらす長期的な影響を十分に説明し、理解を得た上で進めるという説明責任を常に意識してください。

2. 令和5年度税制改正のインパクト

令和6年1月1日以降の贈与から適用される年間110万円の基礎控除が新設されたことのインパクトは絶大です。この枠内の贈与であれば、原則として贈与税の申告・納税が不要となり、かつ将来の相続財産への加算対象にもなりません。ただし、制度を初めて利用する年には、贈与額にかかわらず「相続時精算課税選択届出書」の提出が必要です。また、同一年中に110万円を超える贈与を受け、2,500万円の特別控除を適用する場合も贈与税の申告は必要となります。この制度の使い勝手を格段に向上させる改正ですが、手続き上の要件は正確に理解しておく必要があります。

3. 総合的な判断の必要性

この制度の選択が有利になるかどうかは、クライアントの状況によって大きく異なります。例えば、将来的に値上がりが確実に見込まれる資産(開発予定地など)を早期に移転する場合は、贈与時の低い価額で相続財産に加算されるため有利に働く可能性があります。しかし、逆に値下がりする資産であれば不利になりかねません。安易な判断は避け、贈与財産の特性、他の相続財産の状況、相続人の構成などを総合的に勘案し、必ずシミュレーションを行った上で、最適な提案を行うことが専門家としての責務です。

ガイド:Q&A

1. 相続時精算課税制度とは、どのような贈与税の制度ですか?

相続時精算課税制度とは、原則として60歳以上の父母や祖父母から18歳以上の子や孫へ財産を贈与した場合に選択できる制度です。この制度は、贈与税と相続税を通じた一体的な課税が行われる点が特徴です。

2. この制度を選択できる贈与者(あげる人)と受贈者(もらう人)の年齢および関係性の要件を説明しなさい。

贈与者は贈与した年の1月1日時点で60歳以上の父母または祖父母、受贈者は贈与を受けた年の1月1日時点で18歳以上で、贈与者の直系卑属(子や孫)である推定相続人または孫である必要があります。

3. 相続時精算課税制度を一度選択した場合、その後、同じ贈与者からの贈与について「暦年課税」に変更することは可能ですか?

いいえ、一度選択すると変更はできません。その選択に係る贈与者(特定贈与者)から贈与を受ける財産については、選択した年以降すべてこの制度が適用され、「暦年課税」へ変更することは不可能です。

4. この制度を選択するための手続きは、いつ、どこで行う必要がありますか?

制度を選択する最初の贈与を受けた年の翌年2月1日から3月15日までの間に、納税地の所轄税務署長に対して「相続時精算課税選択届出書」を提出する必要があります。

5. 贈与税額の計算において、控除できる「基礎控除額」と「特別控除額」はそれぞれいくらですか?

控除額は、年間110万円の基礎控除額と、生涯で限度額2,500万円の特別控除額です。特別控除額は、前年までに使用した分を差し引いた残額が限度となります。

6. 相続時精算課税制度における贈与税の税率は何パーセントですか?

贈与税の税率は、基礎控除および特別控除を差し引いた後の金額に対し、一律20パーセントです。

7. 特定贈与者が亡くなった際、相続税はどのように計算されますか?

特定贈与者が亡くなった時、それまでに贈与された相続時精算課税適用財産の価額と、相続や遺贈で取得した財産の価額を合計した金額を基に相続税額を計算します。そこから、既に納付した贈与税相当額が控除されます。

8. 贈与財産の種類、金額、または回数に制限はありますか?

いいえ、ありません。贈与財産の種類、金額、贈与回数に制限なく適用できます。

9. 令和6年1月1日以降の贈与について、相続財産に加算される価額はどのように計算されますか?

令和6年1月1日以降の贈与では、贈与時の価額の合計額から相続時精算課税に係る基礎控除額(年間110万円)を控除した残額が、相続財産に加算されます。

10. 相続税額から控除しきれない贈与税相当額がある場合、どうなりますか?

相続税額から控除しきれない贈与税相当額については、相続税の申告を行うことで還付を受けることができます。

重要用語集

| 用語 | 定義 |

| 相続時精算課税制度 | 原則として60歳以上の父母または祖父母から18歳以上の子または孫へ財産を贈与した場合に選択できる贈与税の制度。贈与税と相続税を通じて課税が行われる。 |

| 特定贈与者 | 相続時精算課税制度の選択に係る贈与者(父母または祖父母など)のこと。この制度は贈与者ごとに選択する。 |

| 受贈者 | 贈与を受けた者。この制度では、贈与を受けた年の1月1日時点で18歳以上の、贈与者の直系卑属(子や孫など)である推定相続人または孫とされる。 |

| 相続時精算課税適用財産 | 特定贈与者から贈与を受ける財産で、相続時精算課税制度が適用されるもの。 |

| 暦年課税 | 相続時精算課税制度を選択しない場合の贈与税の課税方式。相続時精算課税制度を一度選択すると、特定贈与者からの贈与についてはこの方式に戻ることはできない。 |

| 基礎控除額(相続時精算課税) | 贈与税額の計算上、1年間に贈与を受けた財産の価額の合計額から控除できる金額。年間110万円。令和5年12月31日以前の贈与には適用されない。 |

| 特別控除額 | 贈与税額の計算上、基礎控除額を控除した後の金額からさらに控除できる金額。生涯にわたる累計で2,500万円が限度額となる。 |

| 相続時精算課税選択届出書 | この制度を選択するために、受贈者が納税地の所轄税務署長に提出する必要がある書類。最初の贈与を受けた年の翌年2月1日から3月15日までに提出する。 |

| 贈与時の価額 | 相続税計算時に相続財産と合算される相続時精算課税適用財産の価額。原則として贈与があった時点での財産価値を指す。 |

コメント