国税庁タックスアンサーの「No.5300 租税公課等の損金算入の可否と租税の損金算入時期」について解説します。

解説動画

概要

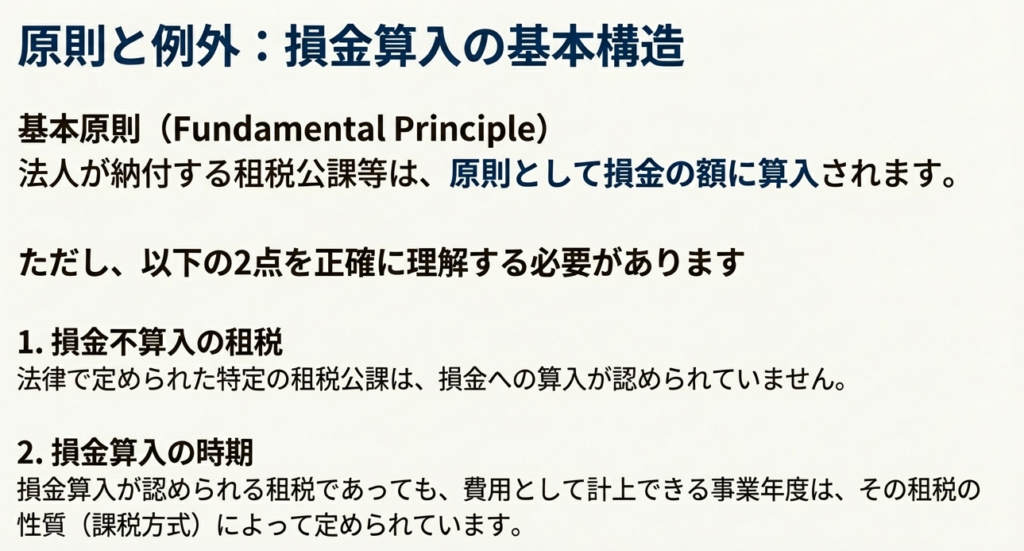

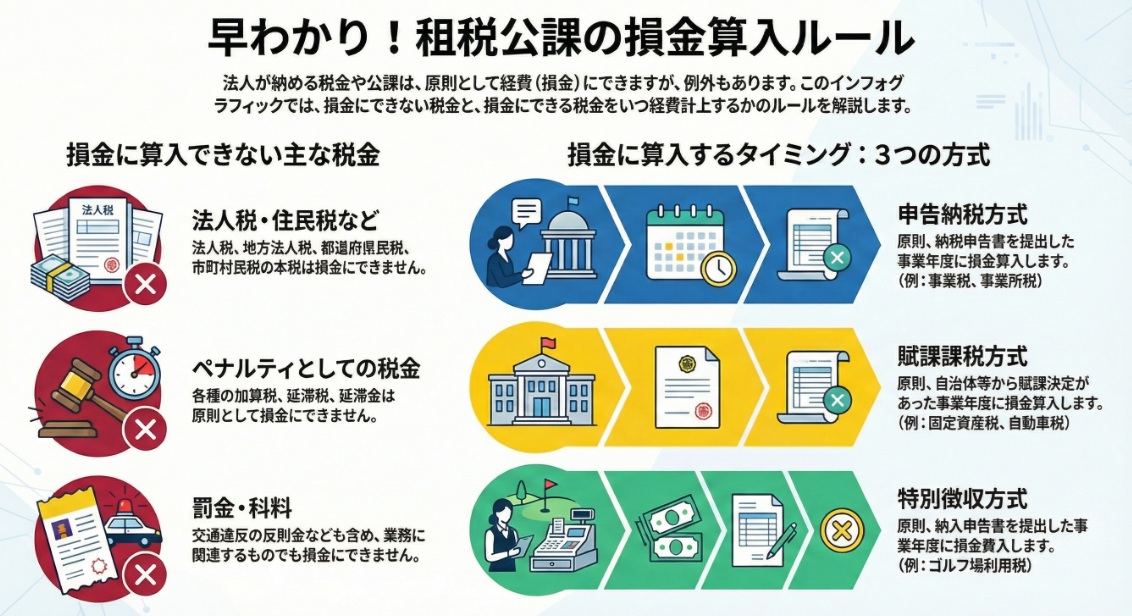

法人が納付する租税公課等は原則として損金の額に算入されますが、一部例外があります。例えば、法人税・地方法人税の本税、都道府県民税や市町村民税の本税、各種加算税、罰金や科料、過料などは損金の額に算入されません。

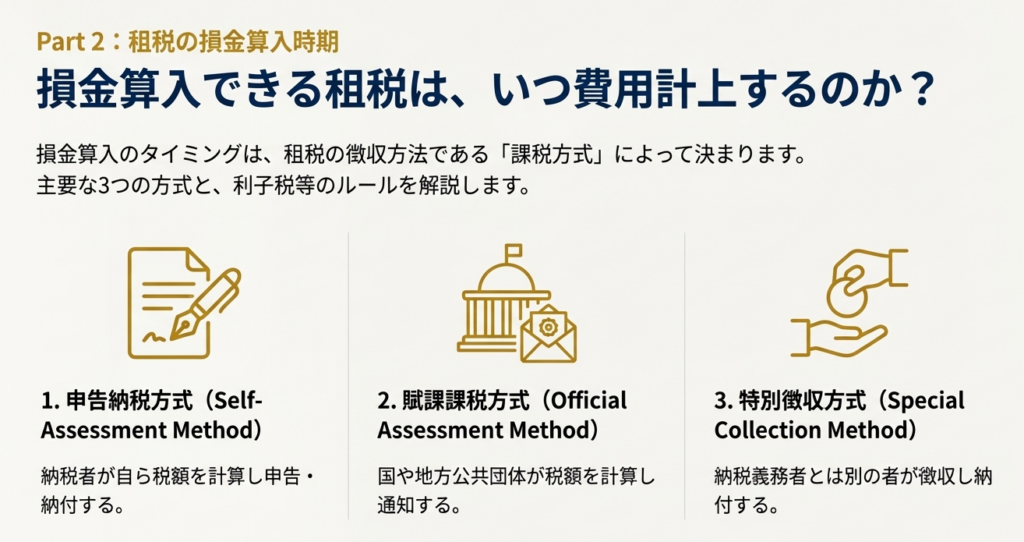

損金の額に算入される租税の時期は、課税方式によって異なります。

申告納税方式の租税(酒税、事業税など)は、納税申告書を提出した事業年度に損金算入されます。賦課課税方式(固定資産税、自動車税など)は、賦課決定のあった事業年度が原則です。特別徴収方式(軽油引取税など)は、納入申告書を提出した事業年度です。

ただし、賦課課税方式の租税は納期の開始日や実際に納付した日に、また申告納税方式や特別徴収方式の租税は、未払金として損金経理をした事業年度に損金算入が認められる場合があります,。国税の利子税や地方税の納期限延長に係る延滞金は、納付した事業年度に算入されます。

スライド解説

解説:法人税申告における「租税公課」の損金算入完全ガイド

1. 導入:なぜ「租税公課」の理解が重要なのか

会計事務所で多くの決算を見ていると、「租税公課」の処理は、経験の浅い経理担当者がつまずきやすい典型的なポイントの一つです。日常的に発生する費用でありながら、法人税の計算上、その取扱いは非常に複雑で、申告誤りの温床となりがちなのです。

どの税金が損金に算入でき、どの税金が算入できないのか。そして、算入できる場合、それはいつの事業年度の損金として計上すべきなのか。このルールを正確に理解することは、適正な法人税申告を行い、税務調査等で指摘を受けるリスクを回避するための、経理担当者にとっての基本的なスキルと言えます。

本稿では、まずこの複雑なルールの結論から先に示し、全体像を素早く掴んでいただきます。

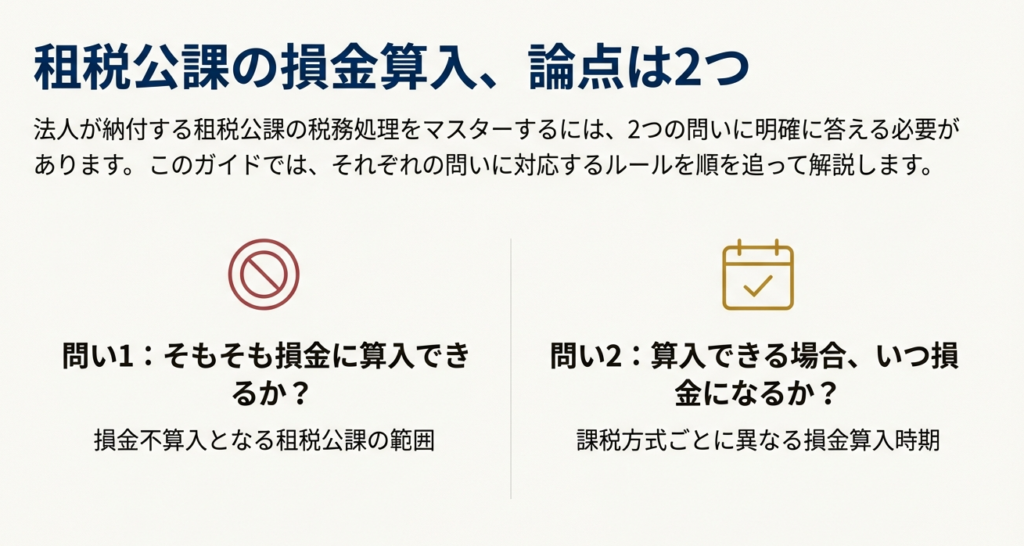

2. 結論:租税公課の損金算入における2つの要点

租税公課の税務処理をマスターするには、突き詰めると2つの問いに答えることがすべてです。それは**「そもそも、その税金は損金に算入できるのか?」そして「できるとしたら、いつの事業年度に算入すべきか?」**という問いです。ここでは詳細に入る前に、この2つの問いに対する結論を明確に示します。

1. 損金に算入できない税金

法人税や住民税、各種加算税・延滞税などのペナルティに相当する税金は、政策的な理由から、そもそも損金に算入することが認められていません。これらは利益を計算するための費用ではなく、利益の中から支払うもの、あるいは罰則として課されるものと位置づけられているためです。

2. 損金算入の時期

損金に算入できる税金については、その納付方法、主に「申告納税方式」「賦課課税方式」「特別徴収方式」のいずれに該当するかによって、損金計上のタイミングに関する個別のルールが定められています。

それでは、この2つの要点について、国税庁の指針に基づき、具体的なルールを詳しく見ていきましょう。

3. 詳細解説:損金算入の可否と時期のルール

ここからは、法人税法上の公式なルールを具体的に解説していきます。まず「損金に算入できない租税公課」をリストアップし、次に「損金に算入できる租税の算入時期」を納税方式別に整理して説明します。

3.1. 損金に算入できない主な租税公課

国税庁は、損金の額に算入されない主な租税公課として、以下の4つのカテゴリーを挙げています。

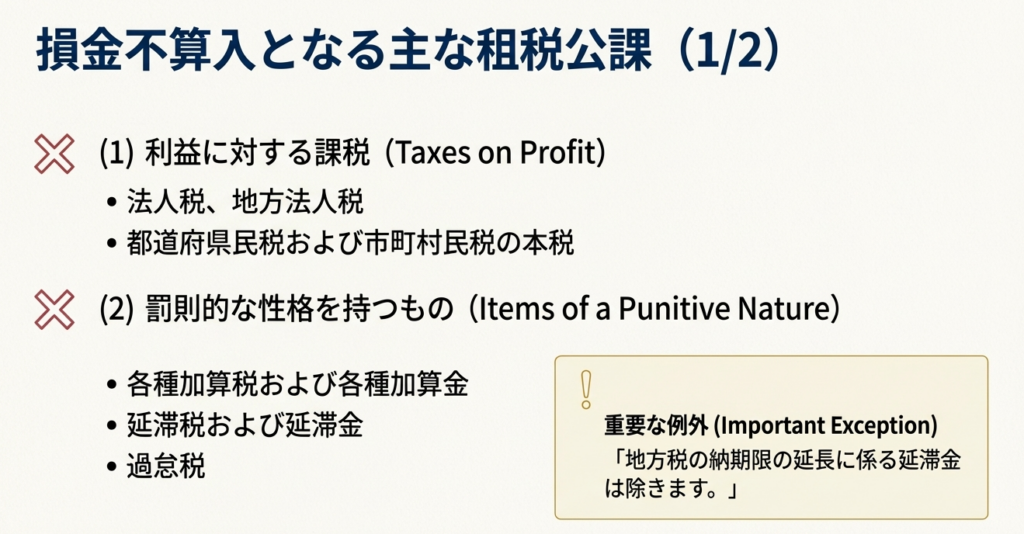

• 法人税、地方法人税、都道府県民税および市町村民税の本税

• 各種加算税および各種加算金、延滞税および延滞金(ただし、地方税の納期限の延長に係る延滞金は除く)ならびに過怠税

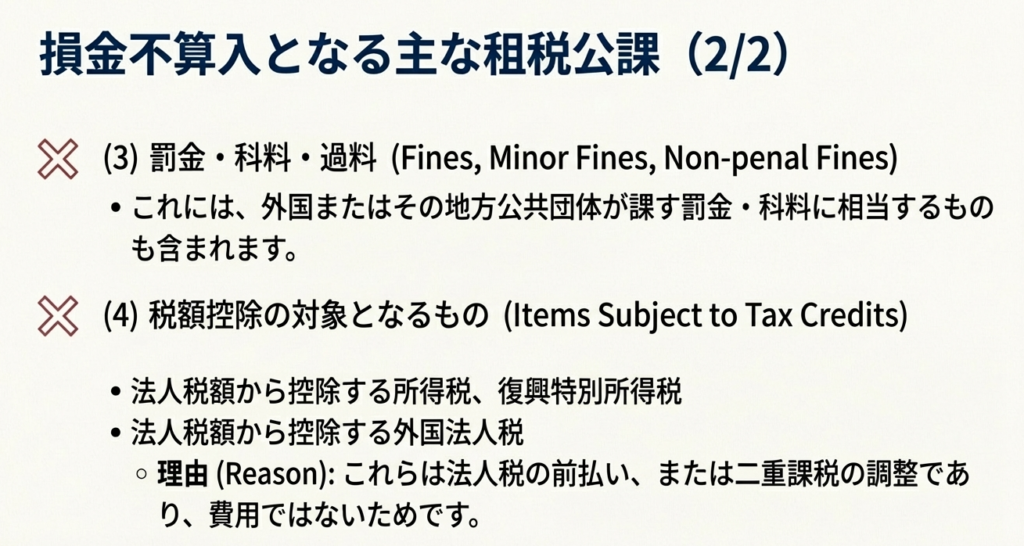

• 罰金および科料(外国または外国の地方公共団体が課する罰金または科料に相当するものを含む)ならびに過料

• 法人税額から控除する所得税、復興特別所得税および外国法人税

これらの税金がなぜ損金に算入できないのか、その背景を理解しておくと記憶しやすくなります。

例えば、法人税や住民税は、会社が生み出した利益に対して課される税金であり、利益を分配する性格を持つため、利益を計算するための費用(損金)とは見なされません。また、加算税や延滞税、罰金などは、ルール違反に対するペナルティです。もしこれらを損金として認めてしまうと、その分だけ法人税が減少し、罰則としての意味が薄れてしまうため、損金算入が認められていないのです。

3.2. 損金に算入できる租税の算入時期

損金算入が認められる租税については、その算入時期が重要になります。このタイミングは、主にその税金の「納税方式」によって決まります。ここでは主要な3つの方式と、利子税等について解説します。

■申告納税方式による租税

納税者が自ら税額を計算し、申告・納付する方式です。事業税、事業所税、酒税などが該当します。

原則

納税申告書を提出した事業年度の損金となります。税務署等から更正や決定を受けた場合は、その更正・決定があった事業年度の損金となります。

例外

実務上、非常に重要な特例があります。前期(直前事業年度)分の事業税および特別法人事業税については、当期の事業年度終了の日までに申告が完了していなくても、当期の損金に算入することが可能です。例えば、3月決算法人の場合、令和6年3月期分の事業税の申告・納付は令和6年5月に行いますが、その税額は令和7年3月期の決算で損金に算入できる、ということです。 また、申告期限がまだ到来していない酒税や事業所税であっても、企業が会計処理上「損金経理」によって未払金として計上した場合は、その計上した事業年度の損金とすることが認められています。

■賦課課税方式による租税

国や地方公共団体が税額を計算し、納税者に通知して徴収する方式です。固定資産税、都市計画税、不動産取得税、自動車税などが該当します。

原則

賦課決定(納税通知書が送達されるなど)があった事業年度の損金となります。

例外

企業が「損金経理」を行うことを条件に、より柔軟なタイミングでの損金算入が認められています。具体的には、実際に納税通知書を受け取った事業年度だけでなく、納期の開始日の属する事業年度、または実際に納付した日の属する事業年度に損金として計上することも可能です。

■特別徴収方式による租税

納税義務者とは別の事業者が税金を徴収し、国や地方公共団体に納入する方式です。ゴルフ場利用税、軽油引取税などが該当します。

原則

納入申告書を提出した事業年度の損金となります。

例外

申告納税方式と同様に、申告期限がまだ到来していない税額であっても、企業が「損金経理」によって未払金として計上した場合は、その計上した事業年度の損金とすることが認められています。

■利子税・延滞金

損金算入が認められる特定の利子税・延滞金です。具体的には、国税の利子税や、地方税の納期限の延長という特別な事情がある場合の延滞金が該当します。これは、3.1で解説した原則損金不算入となる延滞金(罰則的な性格を持つもの)とは明確に区別される、例外的な取り扱いである点を改めて認識しておきましょう。

原則

実際に納付した事業年度の損金となります。

例外

その事業年度の期間に対応する未納額を、企業が「損金経理」によって未払金に計上した場合は、その計上した事業年度の損金とすることが認められています。

これらのルールを理解することで、租税公課の処理精度は格段に向上します。最後に、日々の実務で特に注意すべき点を3つに絞ってまとめます。

4. まとめ:実務上の3つの重要チェックポイント

これまで解説してきたルールを踏まえ、新人や若手の経理担当者が日々の業務で租税公課を取り扱う際に、特に意識すべき実践的なチェックポイントを3つに集約しました。このポイントを押さえることで、よくあるミスを防ぐことができます。

1. まず「損金不算入リスト」を確認する

税金関連の支払い伝票を処理する際は、まずその税金が「損金に算入できないもの」でないかを確認する癖をつけましょう。特に、本税とは別に納付する「加算税」や「延滞税」は損金不算入の代表格です。勘定科目が「租税公課」だからといって、自動的に損金になるとは限りません。

2. 「損金経理」によるタイミングの選択肢を理解する

固定資産税や事業税など、多くの損金算入可能な税金では、会社の会計処理(損金経理)によって、損金計上のタイミングを選択できる余地があります。原則的なルールだけでなく、自社がどのタイミングで費用計上しているのか、会計方針を正しく理解し、毎期継続して適用することが重要です。

3. 「事業税」の特例を忘れない

申告納税方式の例外として解説した、前期分の事業税および特別法人事業税を当期の損金に算入できるルールは、決算実務において非常に重要です。確定申告書をまだ提出していなくても、納税見込額を計算し、未払法人税等として計上することで当期の損金とすることができます。これにより損金を早期に認識できるため、課税所得を適切に管理する上で非常に重要なポイントです。

ガイド:Q&A

問1: 法人が納付する租税公課等の損金算入に関する原則的な取り扱いはどのようになっていますか?

法人が納付する租税公課等は、原則として損金の額に算入されます。ただし、法人税や罰金など、特定の租税公課等については例外的に損金の額に算入されません。

問2: 損金の額に算入されない租税公課等の主な例を3つ挙げてください。

損金の額に算入されない主な租税公課等には、(1)法人税、地方法人税、都道府県民税および市町村民税の本税、(2)各種加算税や延滞税、(3)罰金や科料が挙げられます。

問3: 罰金や科料は損金の額に算入されますか?また、外国で課されたものも同様ですか?

罰金および科料は損金の額に算入されません。これには、外国またはその地方公共団体が課する罰金または科料に相当するものも含まれます。

問4: 事業税や事業所税など、申告納税方式による租税の損金算入時期は原則としていつですか?

事業税や事業所税などの申告納税方式による租税は、原則として納税申告書を提出した事業年度に損金算入されます。更正または決定があった場合は、その更正または決定があった事業年度となります。

問5: 申告納税方式による租税のうち、前期(直前事業年度)分の事業税について認められている損金算入時期の特例について説明してください。

直前事業年度分の事業税および特別法人事業税については、当該事業年度の終了日までに申告等がされていなくても、その事業年度の損金の額に算入することが可能です。

問6: 固定資産税や都市計画税など、賦課課税方式による租税の損金算入時期の原則的なタイミングはいつですか?

不動産取得税や固定資産税などの賦課課税方式による租税は、原則として賦課決定があった事業年度に損金算入されます。

問7: 賦課課税方式による租税について、法人が「損金経理」を行った場合に認められる、原則以外の損金算入時期を説明してください。

賦課課税方式による租税を、納期の開始日の属する事業年度または実際に納付した日の属する事業年度に損金経理した場合は、その損金経理をした事業年度に損金算入することができます。

問8: ゴルフ場利用税など、特別徴収方式による租税の損金算入時期について説明してください。

ゴルフ場利用税などの特別徴収方式による租税は、納入申告書を提出した事業年度に損金算入されます。更正または決定があった場合は、その更正または決定があった事業年度となります。

問9: 延滞金は原則として損金に算入されませんが、例外的に損金算入が認められる延滞金とは何ですか?

原則として延滞金は損金に算入されませんが、「地方税の納期限の延長に係る延滞金」については例外的に損金算入が認められます。

問10: 国税の利子税は、いつの事業年度の損金として算入されますか?また、未払計上した場合の取り扱いはどうなりますか?

国税の利子税は、原則として納付した事業年度の損金となります。ただし、その事業年度の期間に対応する未納額を損金経理により未払金に計上した場合は、その損金経理をした事業年度に損金算入されます。

コメント