国税庁タックスアンサーの「No.5925 カーボンニュートラルに向けた投資促進税制(生産工程効率化等設備を取得した場合等の特別償却又は税額控除)」について解説します。

解説動画

概要

カーボンニュートラルに向けた投資促進税制は、認定を受けた青色申告法人が、生産工程の効率化等に資する設備を導入した際に受けられる制度です。

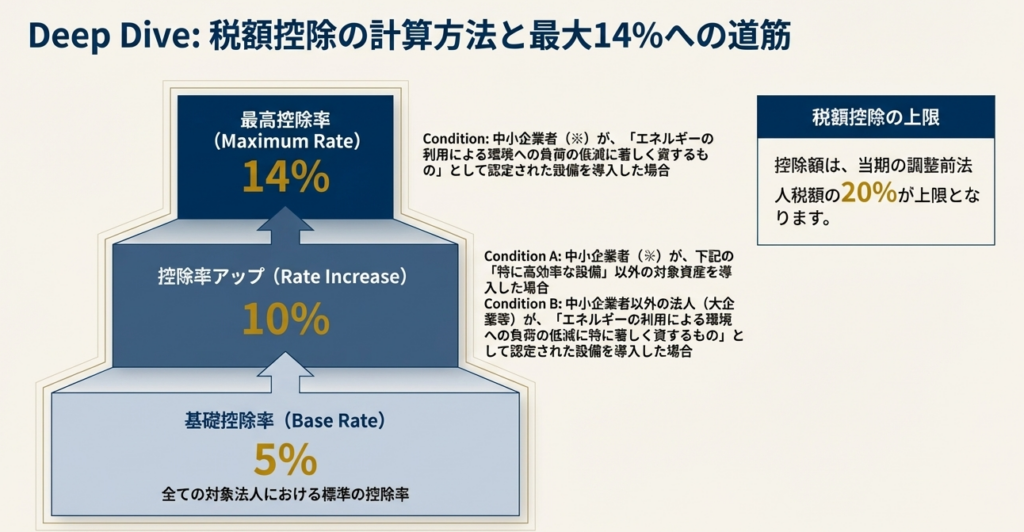

特典として、取得価額の50%の特別償却、または最大14%(原則5%〜10%)の税額控除のいずれかを選択できます,。税額控除は、戦略分野国内生産促進税制と合算で法人税額の20%が上限です。

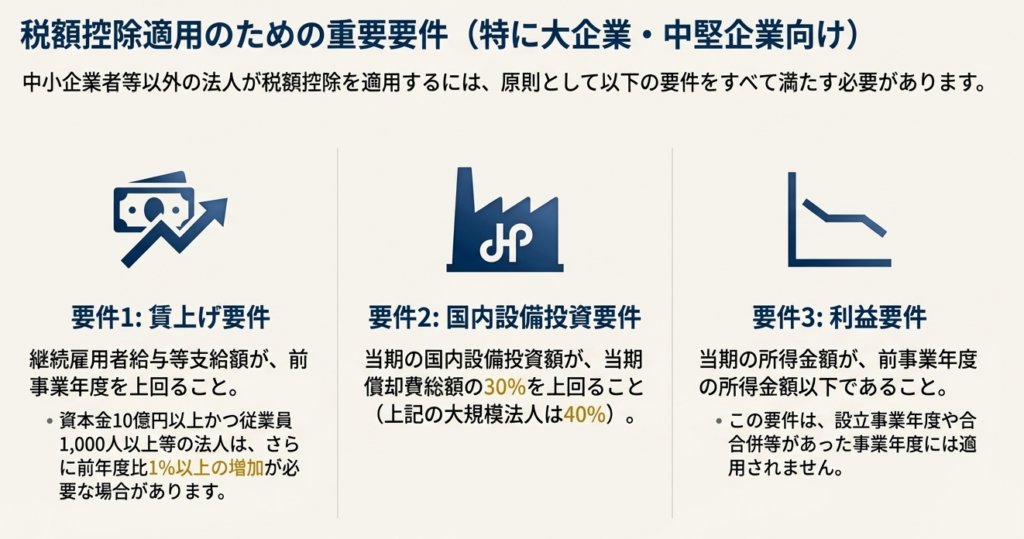

令和8年3月31日までの認定計画に基づき取得した新品の設備が対象です,。大企業等が税額控除を受けるには、給与支給額の増加や投資額の要件を満たす必要があり、他の優遇税制との重複適用は認められません。

スライド解説

解説:カーボンニュートラル投資促進税制のポイントと注意点

1. 導入:なぜ今、この税制が重要なのか

世界的な脱炭素化の潮流を受け、日本政府も企業の環境対応投資を強力に後押ししています。その中核をなす施策の一つが「カーボンニュートラル投資促進税制」です。この税制は、企業の将来を見据えた設備投資計画と税務戦略を策定する上で、今や避けて通れない極めて重要な選択肢となっています。

本税制は、青色申告書を提出する法人を対象に、生産工程の効率化など、温室効果ガス削減に資する特定の設備投資に対して「特別償却」または「税額控除」という、税務上非常に有利な優遇措置を提供するものです。

本稿では、制度の概要から適用要件、そして実務上の注意点に至るまでを網羅的に解説します。経理ご担当者様はもちろん、顧問先へのご説明資料としてもご活用いただけるよう、要点を整理してお伝えします。

2. 結論:結局、どのような優遇措置が受けられるのか

多忙な実務家の皆様が制度の核心を迅速に理解できるよう、まずは結論から申し上げます。本税制を適用することで、企業は税負担を軽減し、投資回収を早めることが可能となります。これは、新たな設備投資の意思決定において、強力な後押しとなるでしょう。

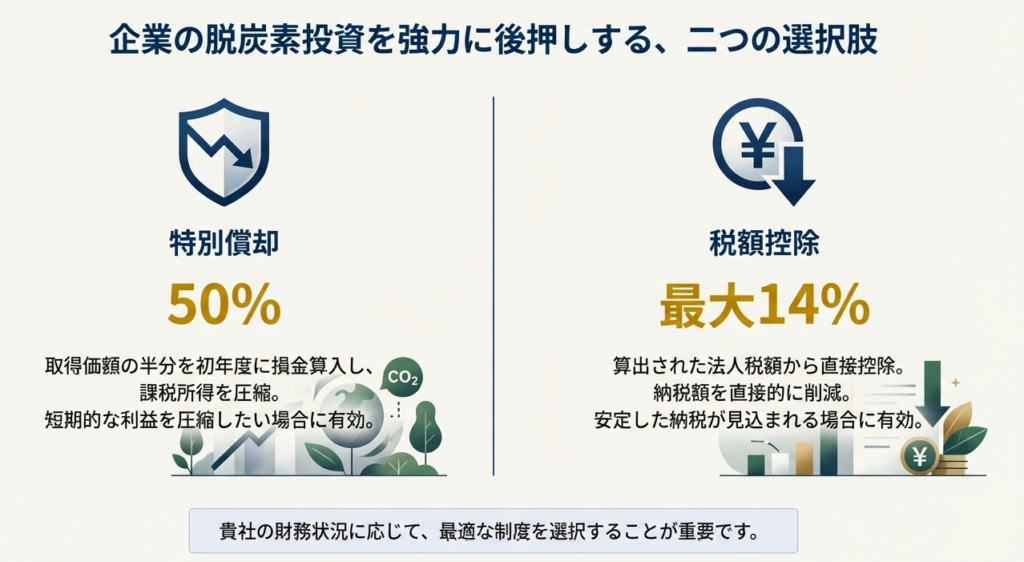

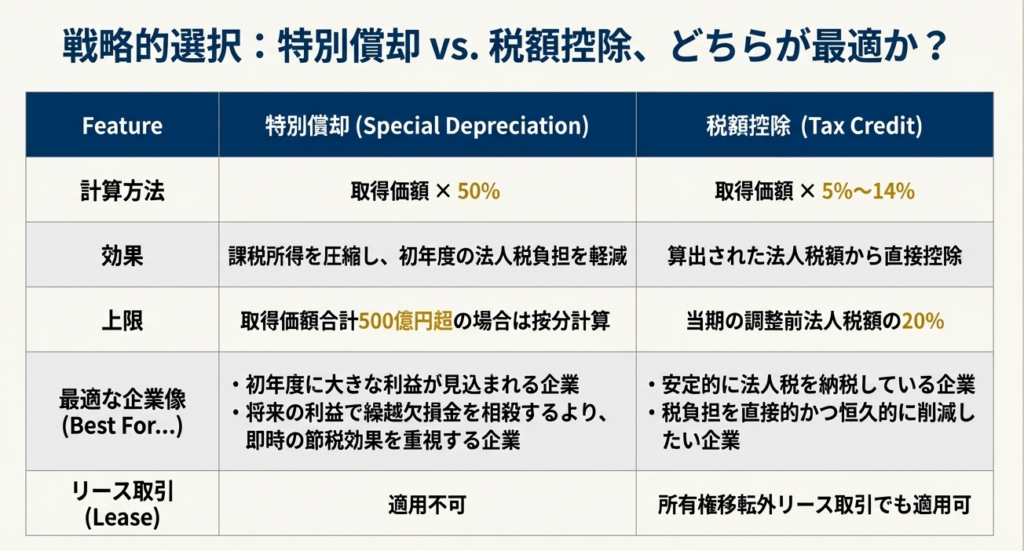

納税者は、対象となる設備投資について、以下の「特別償却」と「税額控除」のいずれか一方を選択して適用することができます。

• 選択肢1:特別償却

対象設備の取得価額の50%を、通常の減価償却費に加えて初年度の損金として計上できる制度です。これにより、課税所得を大幅に圧縮し、初年度の納税額を抑える効果があります。

• 選択肢2:税額控除

対象設備の取得価額の一定割合(原則5%、最大14%)を、算出された法人税額から直接差し引くことができる制度です。税額を直接減らすため、非常に直接的かつ強力な節税効果が期待できます。

この二つの選択肢は、企業の当期の利益状況や将来の収益見通しによって有利不利が異なります。どちらを選択すべきか、慎重なシミュレーションと検討が不可欠です。次章以降で、制度適用のための具体的な要件を詳しく見ていきましょう。

3. 詳細解説:制度適用のための主要要件

本制度の税務メリットを確実に享受するためには、定められた要件を正確に理解し、満たすことが絶対条件です。適用ミスを防ぎ、計画通りに優遇措置を受けるための鍵となる各要件を、体系的に解説します。

3.1. 対象となる法人

本制度を適用できる法人は、以下のすべての要件を満たす必要があります。

• 青色申告書を提出する法人であること。

• 産業競争力強化法に基づき、「認定エネルギー利用環境負荷低減事業適応事業者」としての認定を受けていること。

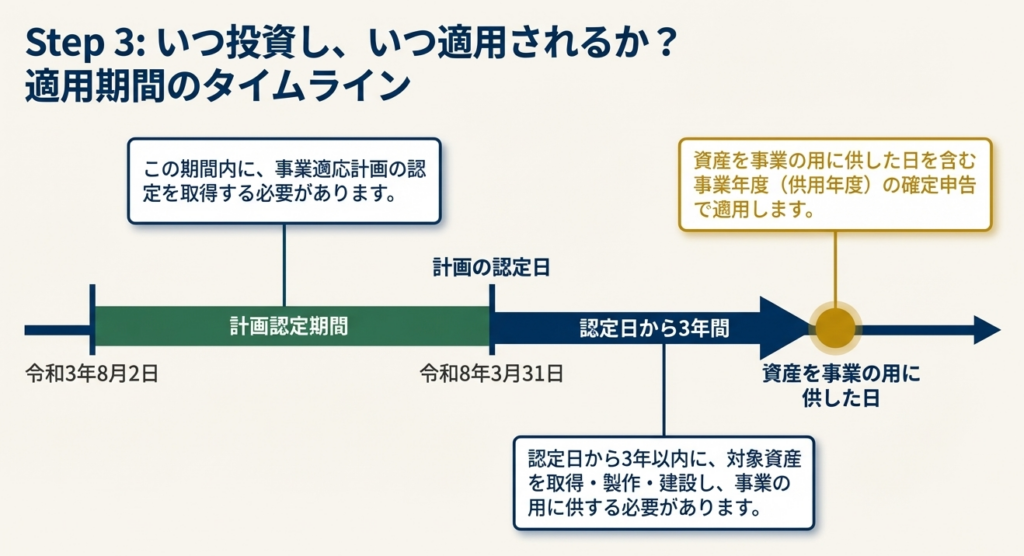

• 上記の認定を、令和3年8月2日から令和8年3月31日までの間に受けていること。

3.2. 対象となる期間

制度適用には、時間的な制約も設けられています。以下の2つの期間を正確に把握しておく必要があります。

• 計画の認定期間:

前述の通り、令和8年3月31日までに事業適応計画の認定を受ける必要があります。

• 設備の取得・供用期間:

計画の認定日から3年を経過する日までの間に、対象となる設備を取得等し、国内の事業の用に供しなければなりません。

3.3. 対象となる資産

優遇措置の対象となる資産は、以下の条件を満たす必要があります。

• 認定を受けた「エネルギー利用環境負荷低減事業適応計画」に記載された「生産工程効率化等設備」であること。

• 製作または建設の後、一度も事業の用に供されたことのない新品の資産であること。

• 所有権移転外リース取引により取得した資産は、特別償却の対象とはなりませんが、税額控除の対象にはなります。これは実務上、非常に重要なポイントですのでご注意ください。

3.4. 優遇措置の選択と計算方法

「特別償却」と「税額控除」、それぞれの計算方法を具体的に見ていきましょう。

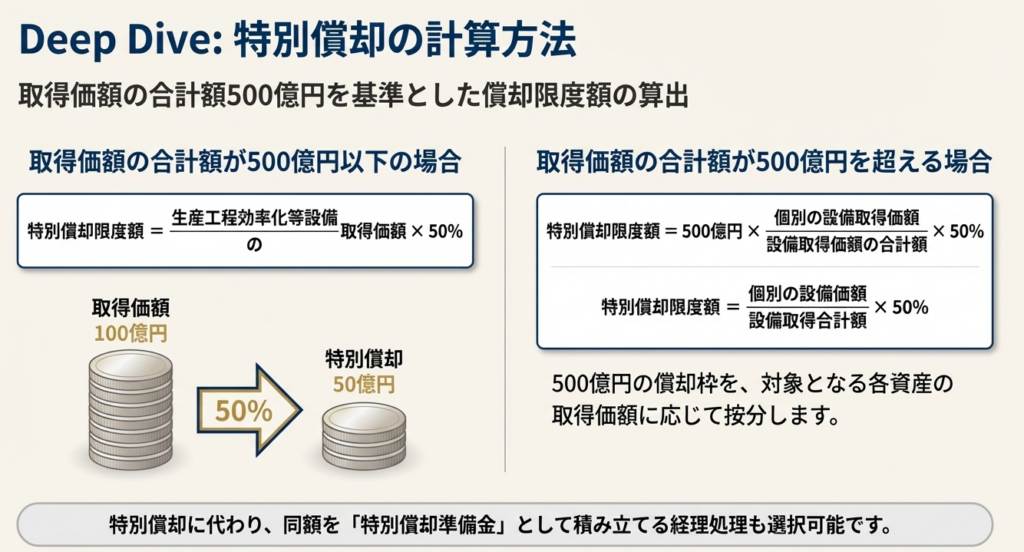

A. 特別償却を選択する場合

• 計算式: 取得価額 × 50%

• 上限: 同一事業年度における対象設備の取得価額の合計額が500億円を超える場合は、500億円を上限として按分計算されます。

B. 税額控除を選択する場合

• 計算式: 取得価額 × 控除率

• 控除率: 控除率は、法人の規模や導入する設備の種類によって、以下の3段階に分かれています。

| 控除率 | 適用条件 |

| 14% | 中小企業者が、エネルギー利用の環境負荷低減に著しく資するものとして定められた基準に適合する設備を導入した場合 |

| 10% | 以下のいずれかの場合: ・中小企業者が、14%の対象となる設備以外の対象設備を導入した場合 ・中小企業者以外の法人が、エネルギー利用の環境負荷低減に特に著しく資するものとして定められた基準に適合する設備を導入した場合< |

| 5% | 上記以外の通常の場合 |

• 上限:

算出された税額控除額は、その事業年度の調整前法人税額の20%が上限となります。ただし、この20%という上限枠は「戦略分野国内生産促進税制」と共通の枠である点に注意が必要です。両制度を併用する場合、控除額の合計が調整前法人税額の20%を超えることはできません。

• 投資額上限:

特別償却と同様に、取得価額の合計額が500億円を超える場合は按分計算が必要です。

3.5. 申告手続き

本制度の適用を受けるためには、以下の手続きが必要です。

• 確定申告書に、特別償却または税額控除の適用を受ける金額を記載すること。

• その金額の計算に関する明細書等を添付して申告すること。

• なお、特別償却については、損金経理をせずに「特別償却準備金」として積み立てる方法も認められています。

以上が制度の骨格となります。最後に、これらの要件を踏まえた上で、実務上特に注意すべき点をまとめます。

4. まとめ:実務上の重要注意点

本税制は非常に魅力的ですが、適用を検討する際には、税務メリットを最大化し、意図しない適用誤りを避けるために不可欠な実務上の注意点が存在します。経理担当者として、特に以下の4つのポイントを必ず押さえてください。

1. 重複適用の禁止

一つの資産について、本制度の「特別償却」と「税額控除」の両方を適用することはできません。また、圧縮記帳や他の租税特別措置(他の特別償却や税額控除)との重複適用も一切認められていないため、どの制度を適用するのが最も有利かを総合的に判断する必要があります。

2. 大法人・中堅企業における税額控除の停止措置

中小企業者以外の法人が税額控除を選択する場合、ハードルが一つ加わります。継続雇用者の給与等支給額の増加や、国内設備投資額が当期の償却費総額を上回るなど、賃上げや国内投資に関する一定の要件を満たさなければ、税額控除の規定そのものが適用できなくなります。大企業や中堅企業にとっては、極めて重要な制約条件です。

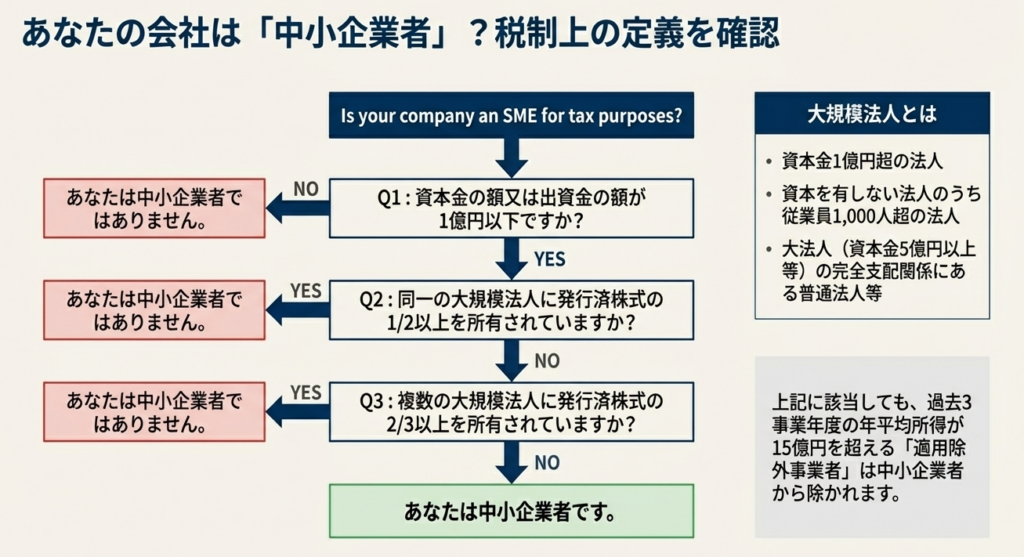

3. 中小企業者の定義

本制度における「中小企業者」の定義は、複雑な規定があり、特に注意が必要です。例えば、資本金が1億円以下の法人であっても、発行済株式の2分の1以上を一つの大規模法人に所有されている場合などは対象外となります。さらに、事業年度開始の日前3年以内に終了した各事業年度の所得金額の年平均額が15億円を超える法人(適用除外事業者)も対象外です。安易な自己判断はせず、必ず規定を確認してください。

4. 所有権移転外リース取引の取扱い

重要な点なので改めて強調しますが、リースで導入した設備は「特別償却」の対象外です。選択できるのは「税額控除」のみとなります。資金調達の方法を検討する際に、この税務上の取扱いを必ず念頭に置いておく必要があります。

カーボンニュートラル投資促進税制は、企業の脱炭素化に向けた取り組みを税務面から力強く支援する、非常に有利な制度です。しかし、その適用要件は多岐にわたり複雑です。

実際の適用にあたっては、設備投資の計画段階から税理士などの専門家にご相談いただき、万全の体制で臨むことを強く推奨いたします。

ガイド:Q&A

1. 「カーボンニュートラルに向けた投資促進税制」の概要と、適用対象法人が選択できる2つの税制優遇措置について説明してください。

この税制は、認定を受けた法人が生産工程効率化等設備を取得し事業の用に供した場合に、税制上の優遇措置を受けられる制度です。適用対象法人は、その供用年度において「取得価額の50%を償却できる特別償却」または「取得価額の一定割合を法人税額から控除できる税額控除」のいずれかを選択適用することができます。

2. この税制の適用対象となる法人の主な要件を2つ挙げてください。

適用対象となる法人は、青色申告書を提出する法人である必要があります。さらに、産業競争力強化法に基づき、令和3年8月2日から令和8年3月31日までの間に「認定エネルギー利用環境負荷低減事業適応事業者」としての認定を受けていることが求められます。

3. 税制優遇の対象となる設備を取得し、事業の用に供する必要がある「適用期間」はどのように定義されていますか?

「適用期間」とは、法人が産業競争力強化法の認定を受けた日から、その日以後3年を経過する日までの間を指します。法人はこの期間内に、認定計画に記載された対象資産を取得または製作・建設し、国内の事業の用に供する必要があります。

4. 生産工程効率化等設備の取得価額の合計が500億円以下の場合、特別償却限度額はどのように計算されますか?

生産工程効率化等設備の取得価額の合計が500億円以下の場合、特別償却限度額は「生産工程効率化等設備の取得価額 × 50%」という式で計算されます。これにより、取得価額の半額を供用年度の償却費として計上することが可能になります。

5. 税額控除を適用する際、控除限度額にはどのような上限が設けられていますか?

税額控除限度額には、その事業年度の調整前法人税額の20%という上限が設けられています。この上限は、「戦略分野国内生産促進税制」と合計で適用されるため、両制度を利用する場合は注意が必要です。

6. 税額控除率が基本の5%から10%または14%に引き上げられるのは、それぞれどのような場合ですか?

税額控除率は、中小企業者が特に環境負荷低減に資する設備を導入した場合には14%となります。中小企業者がそれ以外の対象設備を導入した場合、または中小企業者以外の法人が特に著しく環境負荷低減に資する設備を導入した場合には10%に引き上げられます。

7. この税制の対象となる資産は何ですか?また、所有権移転外リース取引で取得した資産はどのように扱われますか?

対象資産は、認定計画に記載された生産工程効率化等設備で、製作または建設の後、事業の用に供されたことのない新品のものです。所有権移転外リース取引により取得した設備については、特別償却の適用はできませんが、税額控除の適用は受けることができます。

8. 中小企業者以外の法人が税額控除の適用を受けるために満たす必要がある要件のうち、賃金に関するものは何ですか?

中小企業者以外の法人が税額控除の適用を受けるためには、「継続雇用者給与等支給額」が「継続雇用者比較給与等支給額」を上回る必要があります。資本金10億円以上かつ常時使用する従業員数1,000人以上の大企業等の場合は、さらに給与等支給額の増加割合が前事業年度比で1%以上であることが求められます。

9. この税制の適用を受けるにあたり、重複して適用することが認められていない規定にはどのようなものがありますか?

一つの資産について、この制度による特別償却と税額控除を同時に適用することはできません。また、本制度の適用を受ける資産は、租税特別措置法上の圧縮記帳、他の制度による特別償却、または他の税額控除の規定と重複して適用することも認められていません。

10. 税制優遇を受けるために、法人は確定申告時にどのような手続きを行う必要がありますか?

特別償却の適用を受ける場合は、確定申告書等に償却限度額の計算に関する明細書を添付する必要があります。税額控除の適用を受ける場合は、控除を受ける金額を確定申告書等に記載するとともに、その金額の計算に関する明細書等を添付して申告する必要があります。

コメント