国税庁タックスアンサーの「No.4152 相続税の計算」について解説します。

解説動画

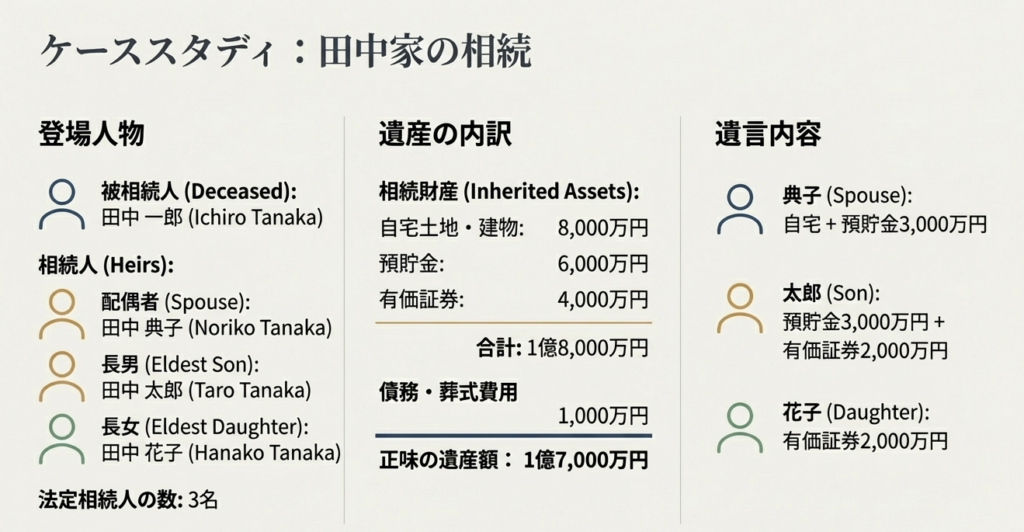

概要

相続税の計算は、まず各人が取得した財産に、相続時精算課税適用財産や一定期間内の贈与財産を加えて、各人の課税価格を算出します。

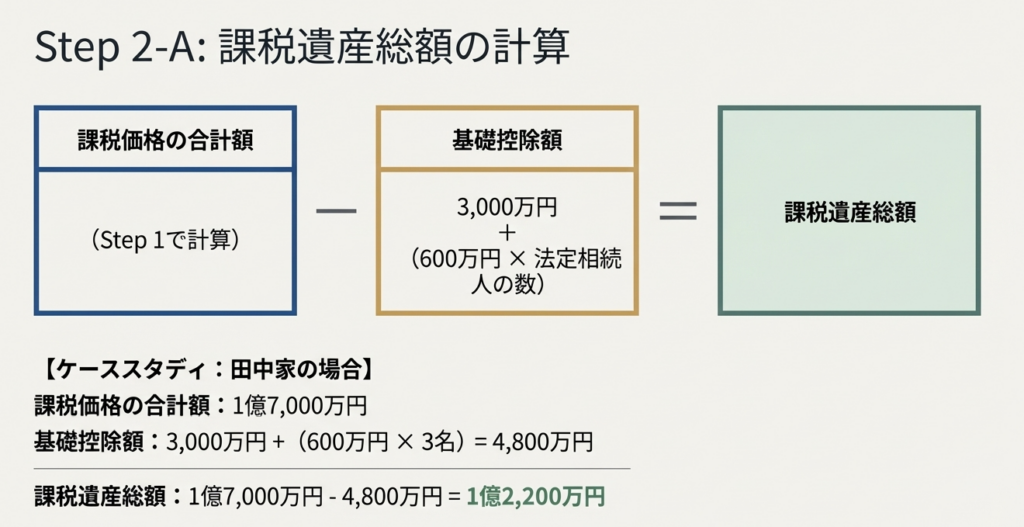

次に、全員の合計額から基礎控除額(3,000万円+600万円×法定相続人数)を差し引いた「課税遺産総額」を求めます。これを法定相続分で分けたと仮定して各税額を算出し、それらを合算して相続税の総額を決定します。

この総額を実際の取得割合で按分して各人の税額を出し、最後に20%加算(配偶者や父母、子供以外が対象)や税額控除を適用して、最終的な納税額を計算します。このように、実際の分割前に一度法定相続分で総額を計算する仕組みが特徴です。

スライド解説

解説:相続税計算の実務ポイント

1. 導入:なぜ相続税計算の正確な理解が重要なのか

相続税の計算は、単に定められた数式に財産額を当てはめるだけの単純作業ではありません。過去の贈与財産の加算、各種特例の複雑な適用要件の判断など、高度な専門知識と経験が求められる業務です。

我々専門家がクライアントへ質の高いサービスを提供し、将来にわたる税務当局との無用な問題を回避するためには、この一連の計算プロセスを正確かつ深く理解することが業務の根幹を成します。

本稿では、国税庁が示す計算手順に基づき、相続税額がどのように確定していくのか、その構造と実務上の重要ポイントを体系的に解説する。本稿を通じて、複雑に見える相続税計算の全体像を明確に把握し、諸君の業務精度を一段階引き上げることを期待する。

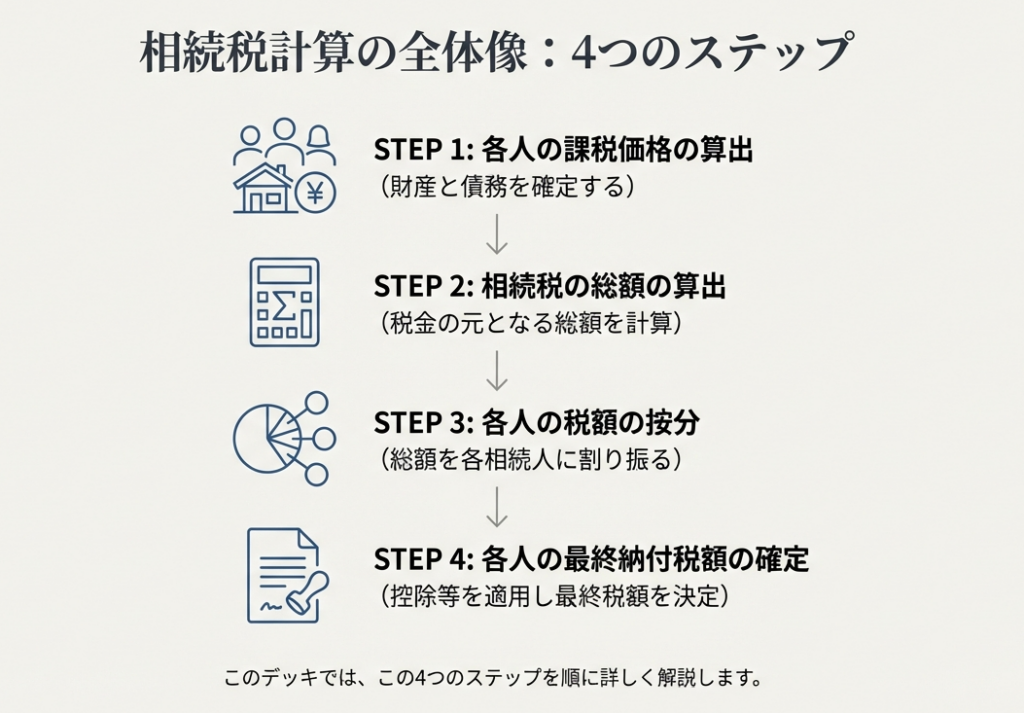

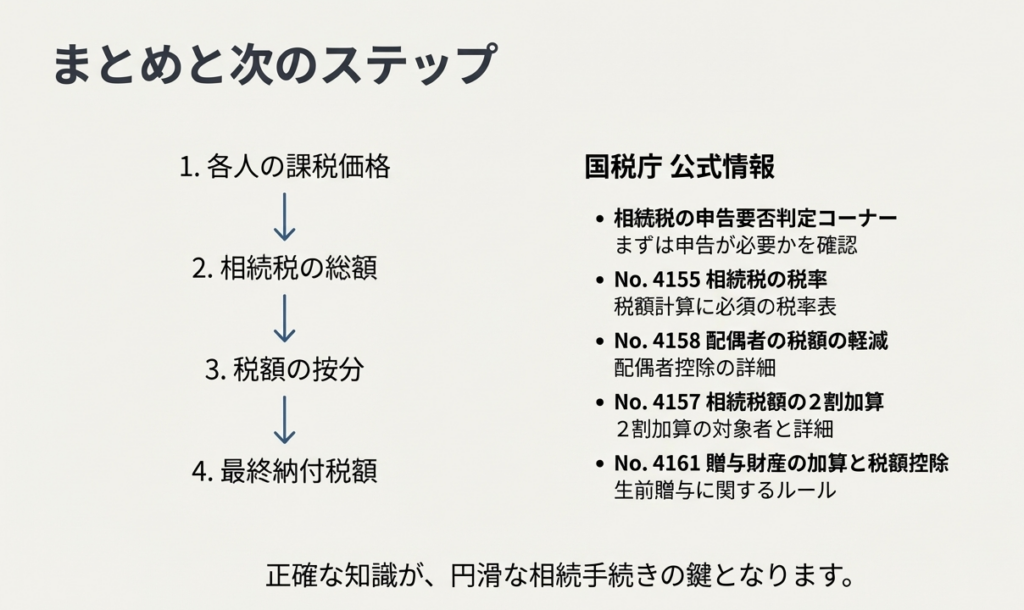

2. 結論:相続税納付額に至るまでの4ステップ

詳細な解説に入る前に、まずは相続税計算の全体像を俯瞰的に捉えることが重要です。いかなる複雑な案件であっても、最終的な納付税額に至るプロセスは、常に以下の4つの主要な段階を踏んで進められます。

- 各人の課税価格の計算

- 相続税の総額の計算

- 各人ごとの相続税額の計算

- 各人の納付税額の計算

これらのステップを一つずつ着実に進めることで、各相続人が最終的に納付すべき税額が論理的に導き出されます。

次章より、各ステップの内容を具体的に分解して見ていきましょう。

3. 詳細解説:相続税計算プロセスの分解

3.1. ステップ1:各人の課税価格の計算

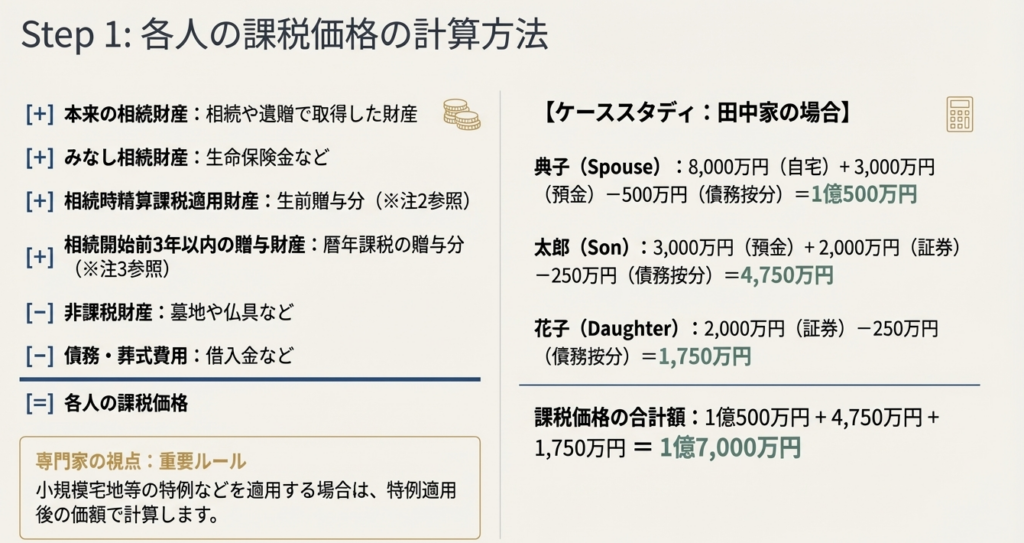

この最初のステップは、相続税計算全体の基礎を築く最も重要な段階です。ここでは、各相続人や受遺者が取得した財産を正確に集計し、その課税上の価額を確定させます。個人の課税価格は、主に以下の要素で構成されます。

• 相続や遺贈により取得した財産:

遺言や遺産分割協議によって取得した、土地、建物、預貯金などの基本的な財産を指します。

• 相続時精算課税適用財産:

生前に相続時精算課税制度を利用して贈与された財産です。特に、令和6年1月1日以降の贈与については、贈与時の価額の合計から新たに創設された基礎控除額を控除した後の金額が加算される点に注意が必要です。

• 暦年課税に係る贈与財産:

被相続人の相続開始日に応じて定められた期間内(例:相続開始が令和8年12月31日以前の場合は3年以内)に受けた暦年課税に係る贈与財産は、課税価格に加算されます。この加算期間は段階的に7年に延長されるため、常に最新の規定を確認すること。

また、財産の評価額に大きな影響を与える特例として「小規模宅地等の特例」があります。この特例を適用する場合は、減額された後の価額が計算の基礎となることを忘れてはなりません。この特例の適用判断は税務調査でも頻繁に争点となる。要件の確認は二重、三重に行うこと。

こうして各人の課税価格が確定した後、それらを全て合算して遺産全体の規模を把握する次のステップへと進みます。

3.2. ステップ2:相続税の総額の計算

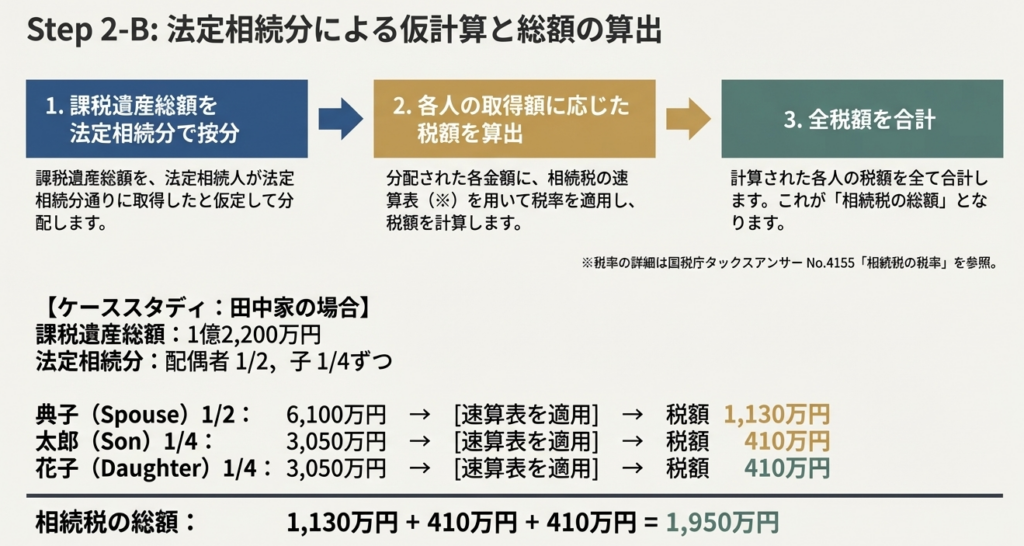

このステップは、相続税の総額、いわば「相続財産全体にかかる税金の総プール額」を算出する戦略的な段階です。ここでの計算は、実際の遺産分割割合ではなく、民法で定められた法定相続分という「仮の分割」に基づいて行われる点が最大の特徴です。この手法を用いるのは、遺言による財産の分割方法によって相続税の総額が変動することを防ぎ、課税の公平性を担保するためである。まず財産全体に対する税額を確定させ、その後に実際の取得分に応じて負担を割り振る、という二段階の論理構造を理解することが重要だ。

算出プロセスは、以下の手順で進められます。

1. 課税価格の合計額の算出

ステップ1で計算した各人の課税価格をすべて合計します。

2. 課税遺産総額の算出

上記の合計額から「基礎控除額」を差し引きます。

3. 法定相続分に応ずる取得金額の計算

課税遺産総額を、民法に定める法定相続分で仮に分割します。

4. 各法定相続人別の算出税額の計算

分割後の各取得金額に、相続税の速算表に基づいた超過累進税率を適用して税額を個別に算出します。

5. 相続税の総額の確定

各人別に算出した税額をすべて合計し、これが「相続税の総額」となります。

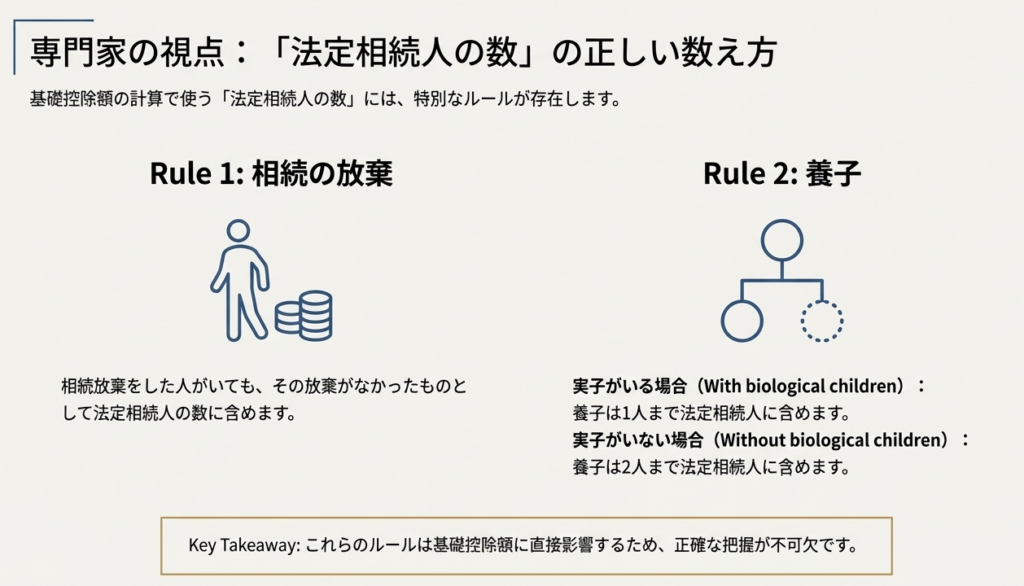

補足:法定相続人の数の確定

基礎控除額の計算に直結する「法定相続人の数」の確定は、実務上極めて重要です。以下のルールを正確に適用する必要があります。

• 相続放棄:

相続放棄をした人がいても、その放棄がなかったものとして法定相続人の数を計算します。

• 養子:

養子がいる場合の法定相続人の数には上限があります。

◦ 被相続人に実子がいる場合:養子のうち1人までを法定相続人に含めます。

◦ 被相続人に実子がいない場合:養子のうち2人までを法定相続人に含めます。

戸籍の読解ミスは致命的な計算エラーに繋がる。必ず複数名で確認する体制を徹底してほしい。

このようにして算出された「相続税の総額」を、次のステップで、実際に財産を取得した割合に応じて各相続人に割り振っていきます。

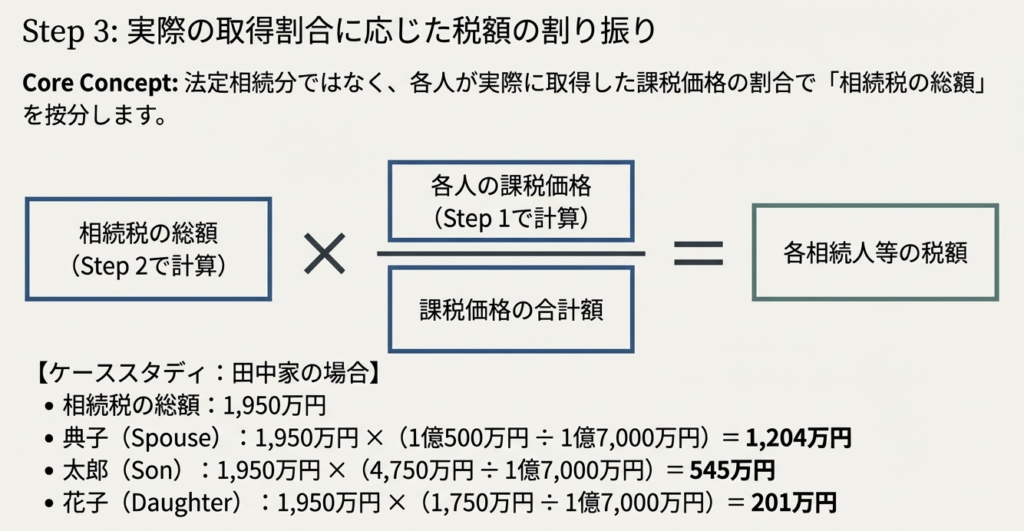

3.3. ステップ3:各人ごとの相続税額の計算

このステップでは、ステップ2で算出した理論上の「相続税の総額」を、各人が「実際に取得した財産の価額」に応じて按分します。これにより、課税負担が理論上の「法定相続人」から、遺言等による受遺者を含む実際の「財産取得者」へと移行します。法定相続分という仮の基準から、実際の財産取得割合という実態に即した基準へ移る、負担額の調整段階です。

各相続人等が負担する税額は、以下の計算式で算出されます。

相続税の総額 × 各人の課税価格 ÷ 課税価格の合計額

この計算によって、各相続人が原則として負担すべき相続税額が明らかになります。ただし、この金額はまだ最終的な納付税額ではありません。

次の最終ステップで、各人の個別の事情に応じた控除等を適用していきます。

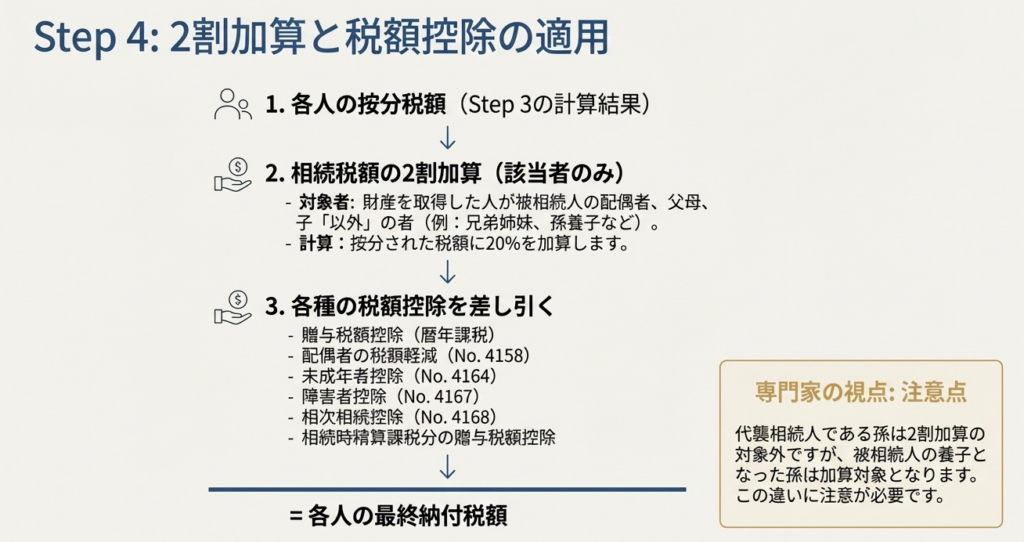

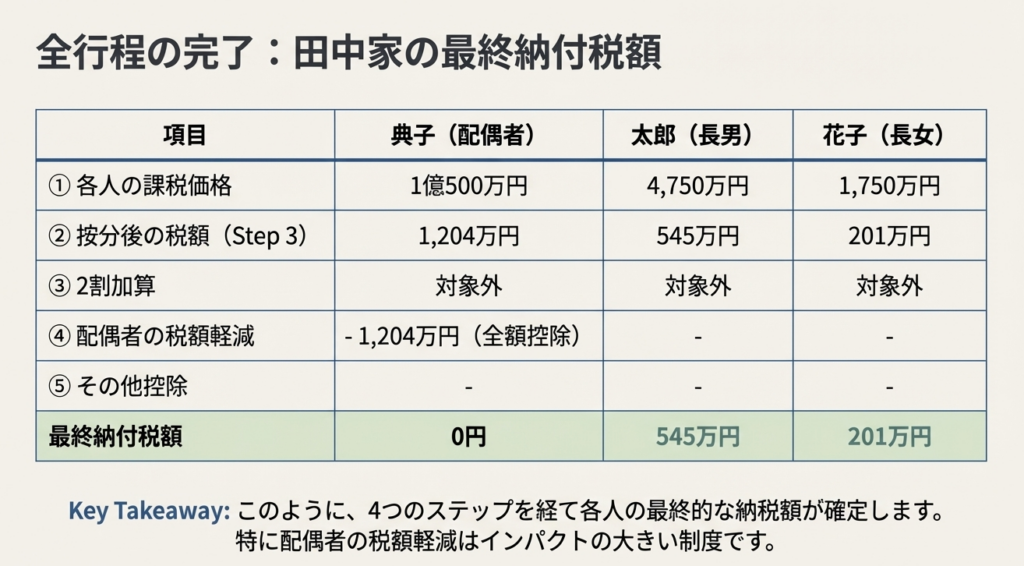

3.4. ステップ4:各人の最終納付税額の計算

ここが、各相続人の個別の状況を最終的に反映させ、納税義務額を確定させる最後の段階です。まず、ステップ3で算出した各人の税額から、配偶者の税額軽減や未成年者控除、障害者控除といった各種の税額控除を適用します。

実務上の重要注意点:相続税額の2割加算

この最終段階で特に注意すべきなのが「相続税額の2割加算」制度です。

• 対象者: 財産を取得した人が、被相続人の配偶者、父母、子供以外の者である場合に適用されます。

• 計算方法: 財産を取得した人が加算対象者である場合、ステップ3で計算された税額控除を差し引く前の相続税額にその20%相当額を加算した後、各種の税額控除額を差し引きます。

実務で特に判断を誤りやすいのが「孫」のケースです。

• 加算対象外:

被相続人の子供が既に亡くなっており、その子供に代わって相続人となった孫(代襲相続人)は、2割加算の対象にはなりません。

• 加算対象:

一方、子供が存命中に被相続人の養子となった孫が財産を取得した場合は、2割加算の対象となります。

この重要な違いを正確に見極める必要があります。これらの加算・控除の計算を経て、各人が納付すべき最終的な相続税額が確定します。

4. まとめ:実務上の留意点

これまで見てきたように、相続税の計算は、論理的かつ段階的に進められる体系的なプロセスです。以下の4点は、単なる作業手順ではありません。これらは、我々の業務品質を担保し、クライアントを税務リスクから守るための、最も重要な管理ポイントである。

• 財産の網羅的な把握と贈与財産の確認

計算の出発点である課税価格(ステップ1)の正確性が全てを左右します。預貯金や不動産だけでなく、過去の贈与履歴(特に加算対象となる暦年贈与や相続時精算課税適用財産)を徹底的に確認することが不可欠です。

• 法定相続人の正確な確定

基礎控除額や相続税の総額(ステップ2)に直接影響するため、戸籍を精査し、相続放棄の有無や養子の論点を正確に整理することが極めて重要です。

• 2割加算の対象者の厳密な確認

加算漏れや誤適用は、税額に大きな影響を与えます。財産を取得した一人ひとりと被相続人との関係性を必ず確認し、特に「孫」が関わるケースでは代襲相続人か養子かを厳密に区別する習慣を徹底してください。

• 適用可能な税額控除の漏れ防止

クライアントの正当な利益を守るため、適用できる可能性のある全ての税額控除(ステップ4)を検討し、要件を満たすものがないかを確認する姿勢が求められます。

これらのポイントを常に意識し、正確かつ丁寧な業務を遂行していきましょう。

ガイド:Q&A

1. 相続税計算の第一段階として、各相続人について何を計算する必要がありますか?

まず、相続、遺贈、相続時精算課税の適用を受ける財産を取得した人ごとに「課税価格」を計算します。これには、生前の贈与財産なども含まれる場合があります。

2. 相続税の総額は、どのような主要なステップを経て計算されますか?

相続税の総額は、各人の課税価格を合計し、そこから基礎控除額を引いて課税遺産総額を算出します。次に、これを法定相続分で按分して各人の仮の税額を計算し、それらを合計して算出します。

3. 相続税計算における「基礎控除額」とは何ですか?また、その計算方法を説明してください。

「基礎控除額」とは、課税対象となる遺産の総額から差し引くことができる金額です。計算式は「3,000万円 + 600万円 × 法定相続人の数」となります。

4. 法定相続人の数を計算する際、被相続人に実子がいる場合といない場合で、養子の扱いはどのように異なりますか?

被相続人に実子がいる場合、法定相続人に含められる養子は1人までです。一方、実子がいない場合は、養子のうち2人までを法定相続人の数に含めることができます。

5. 「課税遺産総額」はどのように算出されますか?

「課税遺産総額」は、全相続人の課税価格の合計額から基礎控除額を差し引くことによって算出されます。この金額が、相続税の計算の基礎となります。

6. 計算された「相続税の総額」は、各相続人にどのように配分されますか?

「相続税の総額」は、財産を取得した各人の課税価格の割合に応じて割り振られます。具体的な計算式は「相続税の総額 × 各人の課税価格 ÷ 課税価格の合計額」です。

7. 「相続税額の2割加算」の対象となるのはどのような人ですか?また、対象外となる例を挙げてください。

2割加算の対象は、被相続人の配偶者、父母、子供以外の財産取得者です。例えば、被相続人の兄弟姉妹や、養子ではない孫が該当します。ただし、代襲相続人である孫は加算の対象外です。

8. 「相続時精算課税適用財産」は、相続税の課税価格にどのように影響しますか?

「相続時精算課税適用財産」は、贈与時の価額が相続税の課税価格に加算されます。令和6年1月1日以降の贈与については、年110万円の基礎控除額を引いた後の残額が加算対象となります。

9. 被相続人が亡くなる直前に行った贈与は、相続税計算でどのように扱われますか?

被相続人の死亡前3年以内(令和9年以降は段階的に7年以内に延長)に暦年課税に係る贈与で取得した財産の価額は、相続税の課税価格に加算されます。

10. 各相続人が最終的に納付すべき税額は、どのように決定されますか?

各相続人の納付税額は、まず相続税の総額を課税価格に応じて按分した「各相続人等の税額」を計算します。その後、その金額から配偶者の税額軽減や未成年者控除などの各種税額控除を差し引いて決定されます。

用語集

| 用語 | 説明 |

| 相続税 | 財産を相続したときにかかる税金。 |

| 課税価格 | 相続や遺贈、相続時精算課税によって取得した財産の価額から、非課税財産や債務・葬式費用などを差し引いた後の、相続税計算の基礎となる各人ごとの金額。 |

| 相続時精算課税適用財産 | 生前贈与において相続時精算課税制度を選択した場合の贈与財産。この財産の贈与時の価額は、相続税の課税価格に算入される。 |

| 課税価格の合計額 | 各相続人等の課税価格をすべて合計した金額。「正味の遺産額」とも呼ばれる。 |

| 基礎控除額 | 課税対象となる遺産総額から差し引くことができる非課税枠。計算式は「3,000万円 + 600万円 × 法定相続人の数」。 |

| 法定相続人 | 民法の規定により遺産を相続する権利を持つ人。相続税計算上、相続放棄があった場合でも、放棄がなかったものとして数を計算する。 |

| 課税遺産総額 | 課税価格の合計額から基礎控除額を差し引いた後の金額。この額を基に相続税の総額が計算される。 |

| 法定相続分 | 民法で定められた各法定相続人が遺産を相続する割合。相続税の総額を計算する過程で、課税遺産総額をこの割合で仮に分割する。 |

| 相続税の総額 | 課税遺産総額を法定相続分で按分し、それぞれの金額に税率を乗じて算出した税額をすべて合計した金額。 |

| 税額控除 | 計算された相続税額から直接差し引くことができる金額。配偶者の税額軽減、未成年者控除、障害者控除などがある。 |

| 相続税額の2割加算 | 財産を取得した人が被相続人の配偶者、父母、子供以外の場合に、算出された相続税額に20%が加算される制度。 |

コメント