国税庁タックスアンサーの「No.4157 相続税額の2割加算」について解説します。

解説動画

概要

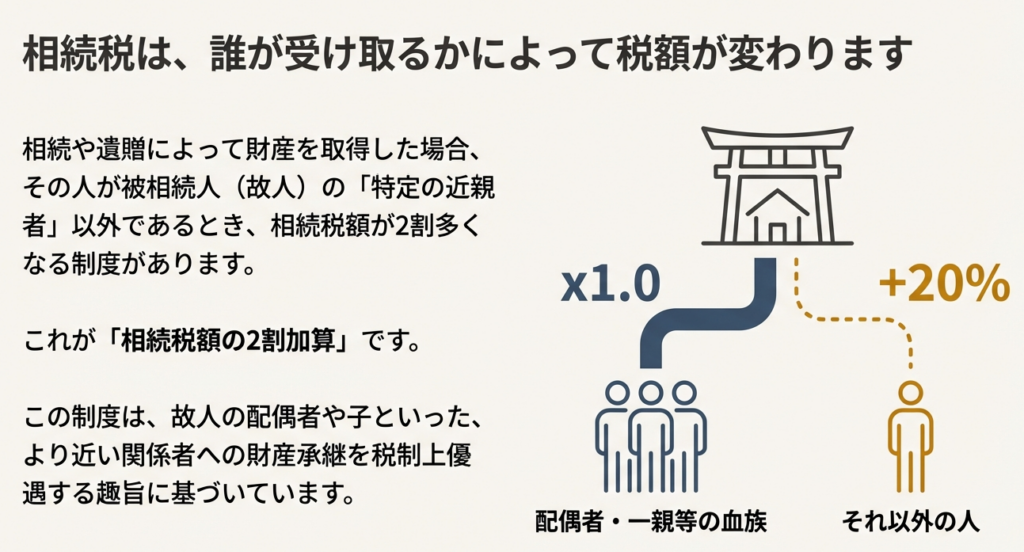

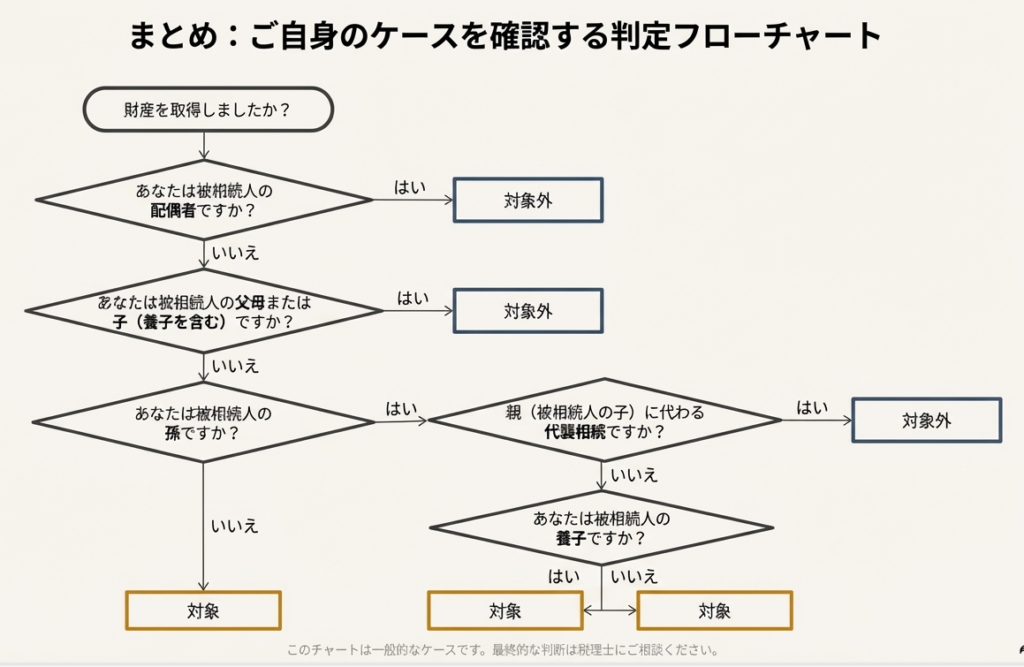

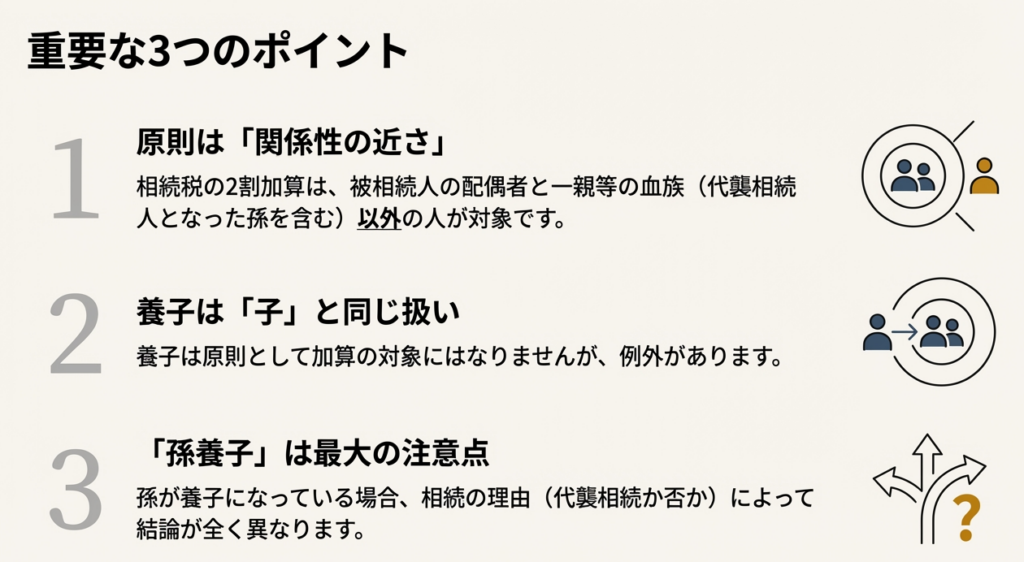

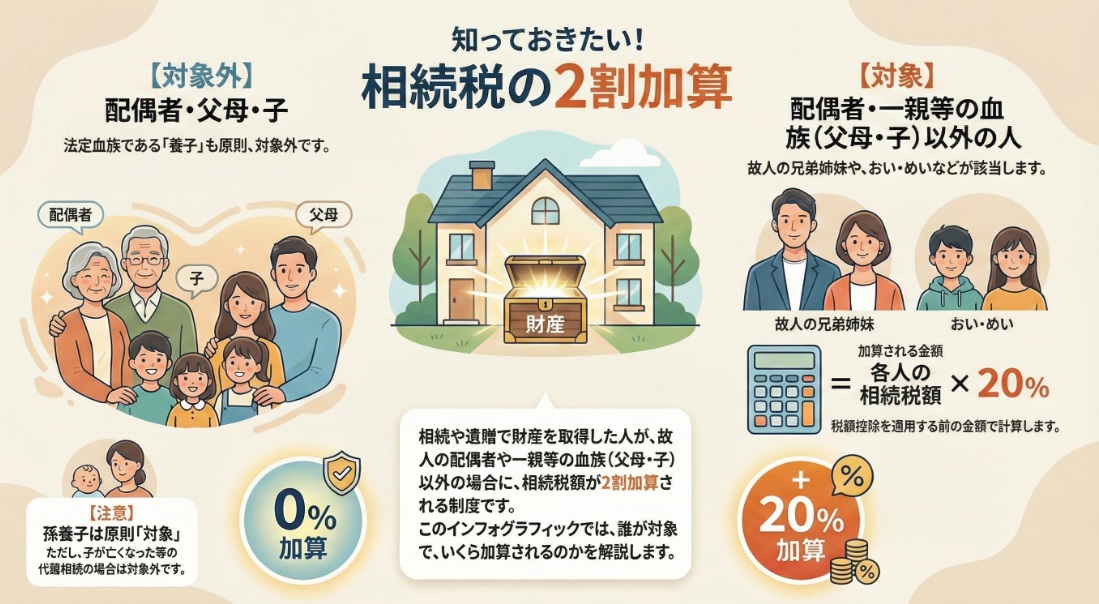

相続税の2割加算とは、財産を取得した人が被相続人の配偶者や一親等の血族(父母・子)以外である場合に、その人の相続税額に2割相当額が加算される制度です。

具体的には、兄弟姉妹や甥・姪、代襲相続人ではない孫などが対象となります。養子は一親等の法定血族であるため原則として加算対象外ですが、孫を養子にした場合は(代襲相続人の場合を除き)加算の対象となる点に注意が必要です。計算は「各人の税額控除前の相続税額×0.2」で行います。

この制度は、一世代飛ばして財産を移転させることへの調整や、親族関係の遠近による税負担の公平性を図るために設けられています。

スライド解説

事務所内通達: 「相続税額の2割加算」に関する実務上の留意点

1. 導入:本規定を正確に理解する重要性

相続税申告業務において、我々が頻繁に直面するのが「相続税額の2割加算」の規定です。この規定は、財産を取得する方の立場によって納税額が大きく変動する可能性を秘めており、適用対象者の判断を一つ誤るだけで、クライアントの納税額に重大な影響を及ぼしかねません。クライアントの信頼に応え、適正な申告を行うために、全スタッフが本規定の仕組みと実務上の注意点を正確に理解し、共有することが不可欠です。

本通達では、この2割加算の規定について、まず結論となる適用対象者の全体像を示し、その後で判断に迷いやすい具体的なケースを解説することで、知識の定着と実務レベルでの的確な対応を目指します。

2. 結論:適用対象者と計算式の要点

相続税の計算において、この規定は最終的な納税額を左右する重要な要素です。クライアントへの説明時や所内でのレビュー時に迅速かつ正確に要点を把握できるよう、まず結論から先に明示します。

2.1. 2割加算の対象となる方・ならない方の原則

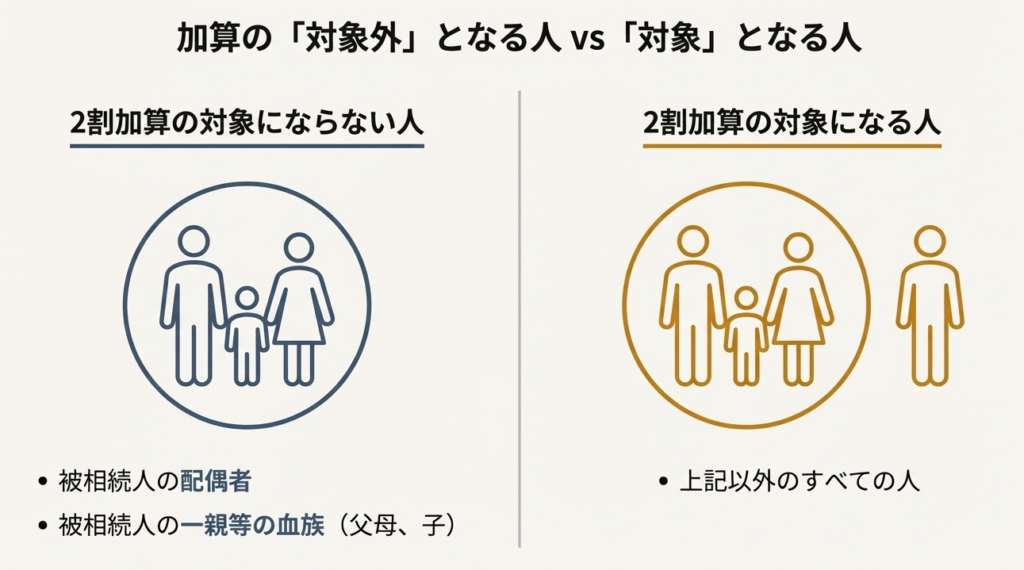

原則として、財産を取得した方が「被相続人の配偶者」または「一親等の血族」であるか否かで判断されます。具体的な区分は以下の通りです。

| 2割加算の対象になる方 | 2割加算の対象にならない方 |

| 被相続人の兄弟姉妹、おい、めい など | 被相続人の配偶者、子、父母 |

| 代襲相続人ではない孫養子 | 被相続人の養子 |

| 代襲相続人となった孫 |

2.2. 加算される税額の計算式

対象となる方については、算出された相続税額に対して以下の計算式を用いて加算額を求めます。

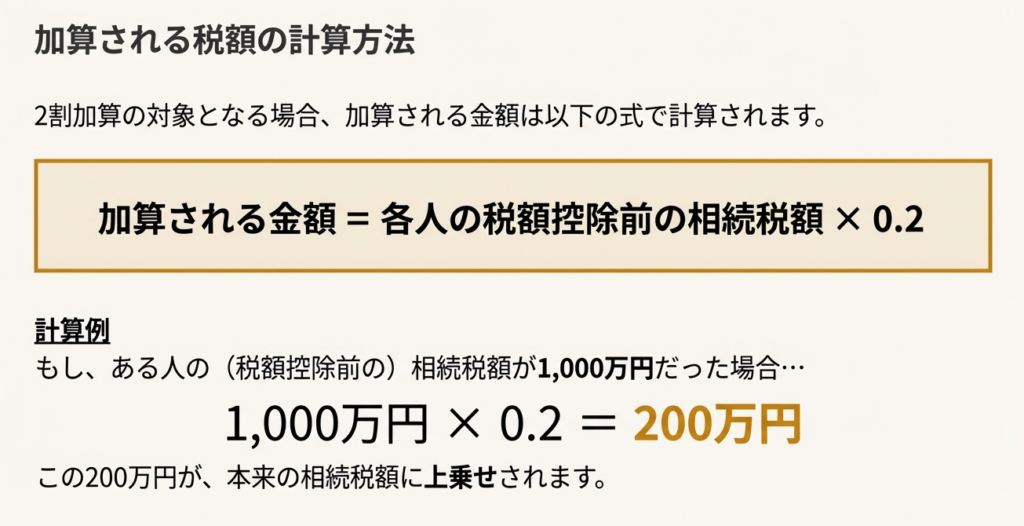

加算される税額 = 各人の税額控除前の相続税額 × 0.2

実務上の最重要ポイントとして、この計算は、配偶者の税額軽減、未成年者控除、障害者控除といった各種税額控除を適用する前の相続税額を基に算出される点を常に念頭に置いてください。

しかし、この原則だけでは判断を誤るケースが存在します。特に「養子」が関わる事案は複雑なため、次にその具体的なケースを掘り下げて検討します。

3. 詳細解説:適用関係の具体的なケーススタディ

原則論だけを頼りにすると、特に複雑な家族関係が絡む案件で判断を誤るリスクがあります。ここでは、実務上特に注意を要する具体的なケースについて、その取扱いと根拠を深く掘り下げて解説します。

特に「養子」と「孫」が相続人となるケースは細心の注意が必要です。

3.1. 加算対象者の範囲

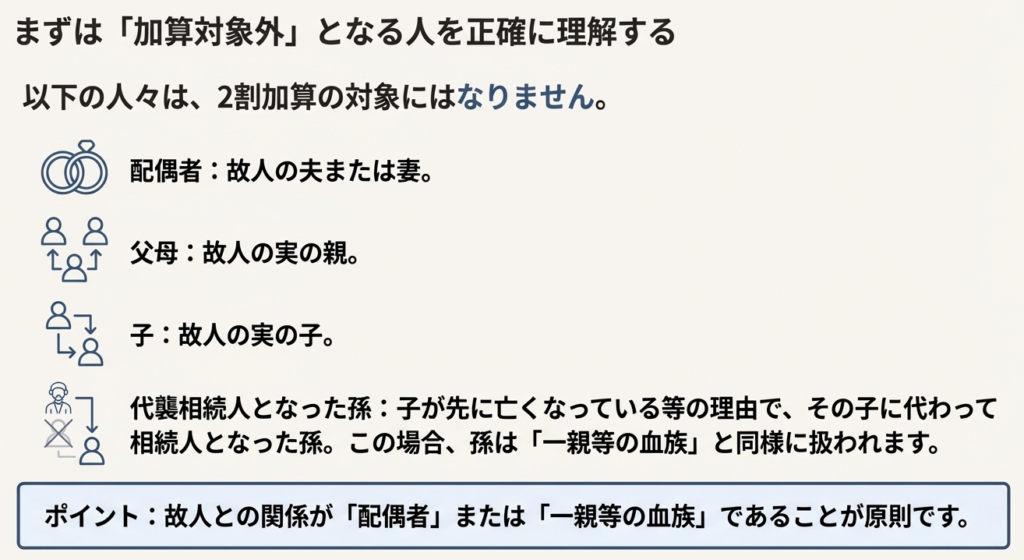

まず大原則として、相続、遺贈、または相続時精算課税に係る贈与によって財産を取得した人のうち、「被相続人の一親等の血族(代襲相続人となった孫(直系卑属)を含みます。)および配偶者以外の人」父母と子を指します。

3.2. 【注意点1】 養子の取扱い

被相続人の養子は、法律上「一親等の法定血族」とみなされます。したがって、養子は実子と同様に扱われ、原則として2割加算の対象とはなりません。

3.3. 【注意点2】 孫養子の特例

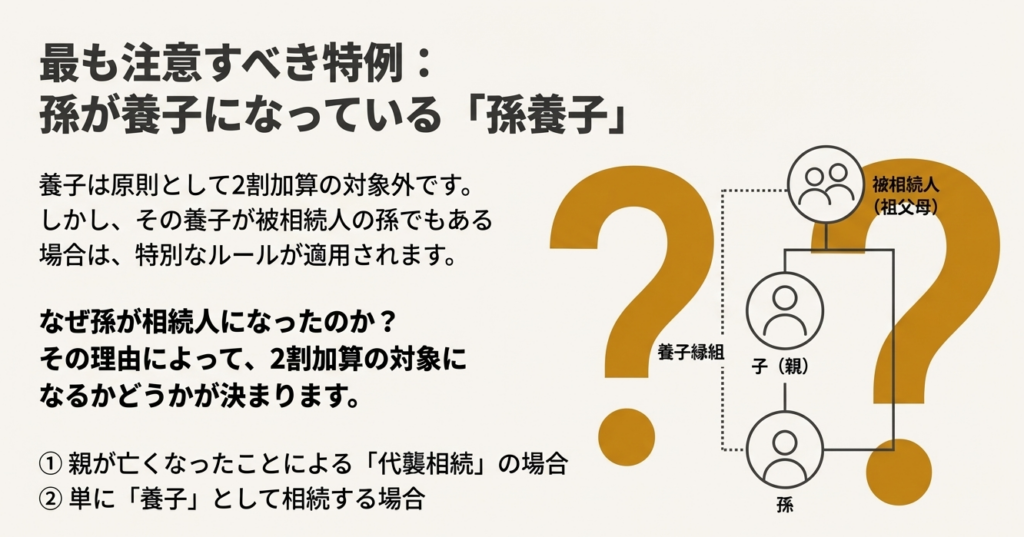

実務上、最も誤りが頻発し、税務調査でも論点となりやすいのがこの「孫養子」の取扱いです。絶対に自己判断せず、以下の基準を厳格に適用してください。

• 原則:

被相続人の孫が養子となっている場合、その孫は2割加算の対象となります。これは、代襲相続によらずに孫が養子として財産を取得する場合、実質的に一世代を飛び越えた財産移転とみなされるため、本規定の対象となります。

• 例外:

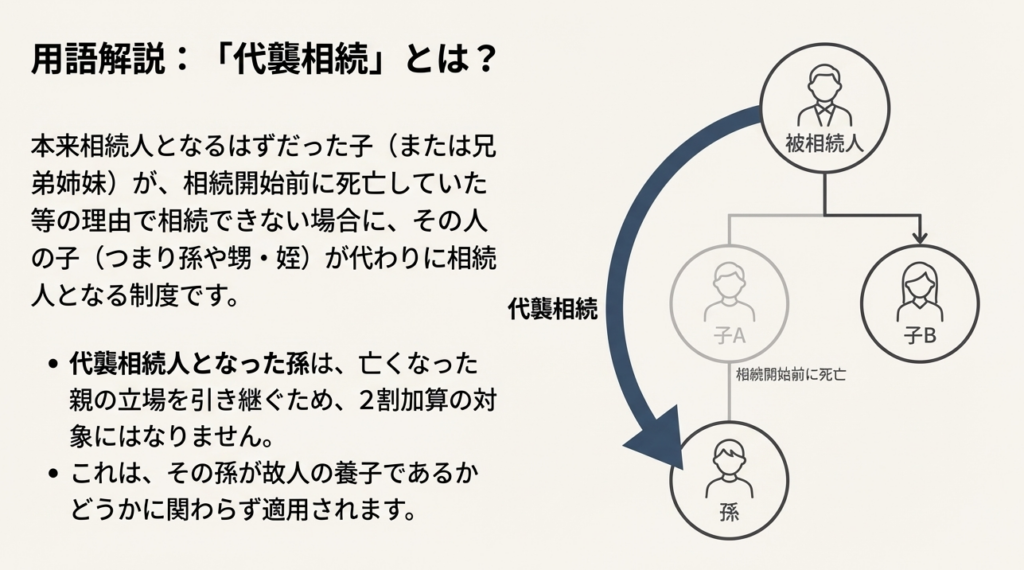

ただし、その孫が、本来の相続人であった被相続人の子(孫から見て親)が相続開始前に死亡したときや相続権を失ったため「代襲相続人」となっている場合は、2割加算の対象にはなりません。

この例外の理由は、先に述べた大原則の通り、代襲相続人となった孫は税法上「一親等の血族」として扱われるためです。孫が単に養子縁組によって相続人となったのか、代襲相続によって相続人となったのかで結論が変わるという、極めて重要な規定です。

3.4. 【注意点3】 相続時精算課税と続柄の変動

相続時精算課税制度を利用して生前贈与が行われた後、相続が発生するまでの間に当事者の関係性が変わる特殊なケースも存在します。

具体的には、贈与時には「一親等の血族」(例:養子)であった人が、相続開始時までに養子縁組の解消などによってその関係性でなくなった場合です。この場合、相続時精算課税に係る贈与によって取得した財産に対応する部分の相続税額については、2割加算の対象にはなりません。 これは、あくまで贈与時の続柄で判断されるという特例です。

4. まとめ:実務における確認事項と心構え

ここまで解説してきた知識を実際の業務に活かし、ミスを未然に防ぐために、申告業務にあたる際の確認事項を以下にまとめます。クライアントの大切な資産を守り、税務上のリスクを完全に回避するため、プロフェッショナルとして以下の点を徹底してください。

• 徹底した相続人関係の把握:

戸籍謄本等を精査し、財産取得者と被相続人との正確な続柄を必ず確認してください。特に、養子縁組の有無やその時期、代襲相続が発生しているか否かについては、細心の注意を払う必要があります。

• 「孫養子」の厳格な判定:

相続人に孫が含まれる案件では、その孫が単なる養子として財産を取得するのか、あるいは代襲相続人の立場も兼ねているのかを厳密に区別してください。この点が、2割加算の適用の有無を分ける最大のポイントとなります。

• 過去の贈与の確認:

クライアントへのヒアリングを通じて、相続時精算課税制度の利用の有無を確認してください。利用がある場合は、贈与時から相続開始時までの間に、養子縁組の解消といった続柄の変動がなかったかを必ず確認することが求められます。

この「相続税額の2割加算」は、一見すると単純な規定に見えますが、背景にある家族関係によっては非常に複雑な論点を含みます。業務において少しでも判断に迷う点や疑問点が生じた場合は、決して自己判断せず、必ず私(所長)や経験豊富な先輩スタッフに相談してください。事務所一丸となって情報を共有し、万全の体制で申告業務にあたりましょう。

ガイド:Q&A

1. 「相続税額の2割加算」とはどのような制度ですか?

相続、遺贈、または相続時精算課税に係る贈与によって財産を取得した人が、被相続人の配偶者や一親等の血族以外である場合に、その人の相続税額に2割相当額が加算される制度です。これにより、特定の相続人の税負担が増加します。

2. この制度の加算対象とならないのは、被相続人とどのような関係にある人ですか?

被相続人の一親等の血族(代襲相続人となった孫を含む)および配偶者は、この制度の加算対象とはなりません。これには被相続人の父母や子が含まれます。

3. 相続税額の2割加算の対象となる人の具体的な例を2つ挙げてください。

具体的な例として、被相続人の兄弟姉妹や、おい・めいとして相続人となった人が挙げられます。また、代襲相続人ではない、被相続人の孫で養子となっている人も対象となります。

4. 被相続人の「養子」は、原則として2割加算の対象となりますか?その理由も説明してください。

被相続人の養子は、一親等の法定血族と見なされるため、原則として2割加算の対象とはなりません。

5. 被相続人の孫が養子となっている場合、どのような状況で2割加算の対象となりますか?

被相続人の孫が養子となっている場合、その孫が代襲相続人ではない限り、2割加算の対象となります。これは、被相続人の子が相続開始前に死亡した等の理由で代襲相続人となっているケースを除く、ということを意味します。

6. 被相続人の孫が「代襲相続人」となった場合、2割加算の扱いはどうなりますか?

被相続人の孫が、本来の相続人(被相続人の子)の死亡などにより代襲して相続人となった場合、その孫は「一親等の血族」と同様に扱われます。そのため、相続税額の2割加算の対象にはなりません。

7. 2割加算の加算額はどのように計算されますか?計算式を記述してください。

加算金額は「各人の税額控除前の相続税額 × 0.2」という計算式で算出されます。

8. 相続時精算課税の適用を受けていた人が、2割加算の対象外となるのはどのような場合ですか?

相続時精算課税の適用者が、贈与を受けた時点では被相続人の一親等の血族であった場合、その財産に対応する相続税額については加算の対象になりません。これは、相続開始時に一親等の血族でなくなっていたとしても適用されます。

9. 2割加算の計算方法が通常と異なる可能性があるのは、どのようなケースですか?

相続時精算課税に係る贈与を受けた人が、相続開始時までに養子縁組の解消などによって被相続人との続柄に変更があった場合、計算が通常とは異なります。

10. この制度の根拠となる法令は何ですか?

この制度の根拠法令は、相法18、21の15、21の16、および相基通18-5です。

用語集

| 用語 | 定義 |

| 相続税額の2割加算 | 被相続人の配偶者および一親等の血族以外の人が財産を取得した場合に、その人の相続税額に2割が加算される制度。 |

| 被相続人 | 亡くなった方で、その人の財産が相続の対象となる人。 |

| 一親等の血族 | 被相続人の父母および子のこと。資料によると、代襲相続人となった孫もこれに含まれる。 |

| 配偶者 | 被相続人の夫または妻。 |

| 代襲相続人 | 本来の相続人(被相続人の子など)が相続開始前に死亡した等の理由で相続権を失った場合に、その相続人に代わって相続人となる人(例:被相続人の孫)。 |

| 直系卑属 | 子や孫など、本人から見て直接の血縁関係にある下の世代のこと。資料では、代襲相続人となった孫を指す文脈で使用されている。 |

| 養子 | 法律上の親子関係を結んだ子のこと。一親等の法定血族として扱われ、原則として2割加算の対象外となる。 |

| 法定血族 | 法律によって定められた血族関係。養子縁組による親子関係がこれにあたる。 |

| 相続時精算課税 | 生前贈与について、贈与時には特定の税率で納税し、相続時に相続財産と合算して相続税額を計算する制度。 |

| 遺贈 | 遺言によって財産を無償で譲渡すること。 |

| 税額控除 | 算出された税額から一定の金額を差し引くこと。2割加算の計算は、この控除を適用する前の相続税額を基に行う。 |

コメント