国税庁タックスアンサーの「No.4170 相続人の中に養子がいるとき」について解説します。

解説動画

概要

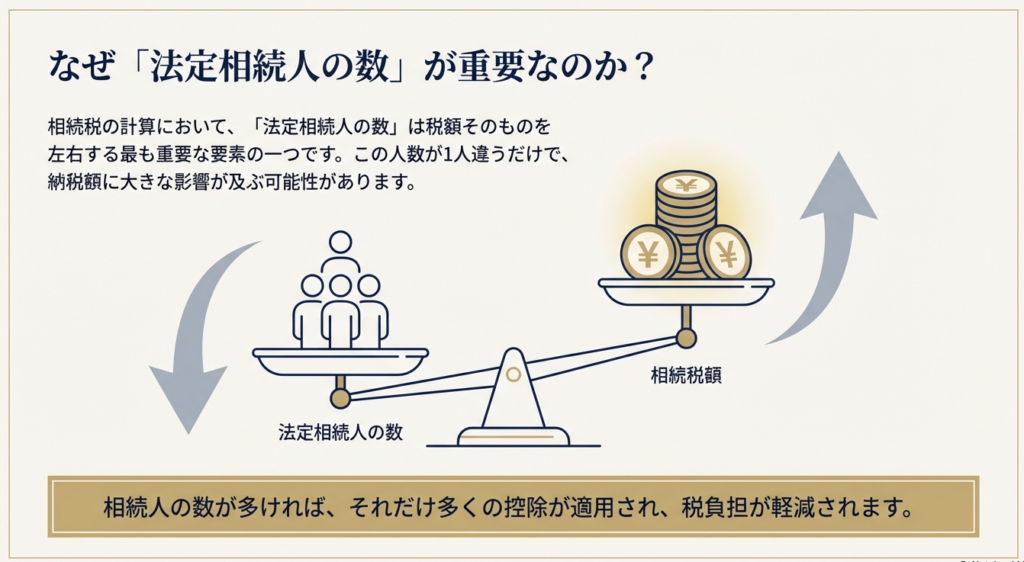

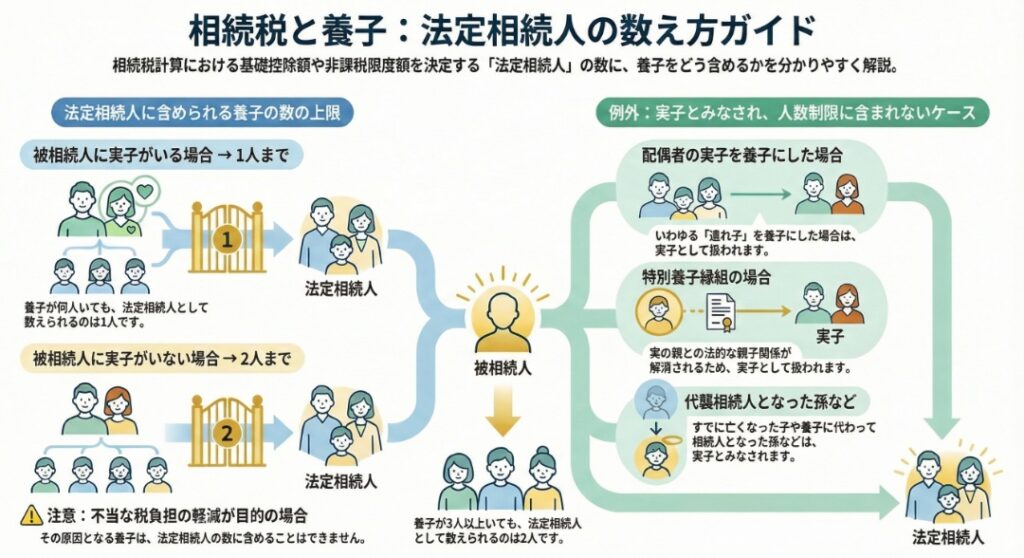

相続税の計算では、法定相続人の数が基礎控除額や生命保険金・死亡退職金の非課税限度額、税額の総額算出に大きく影響します。

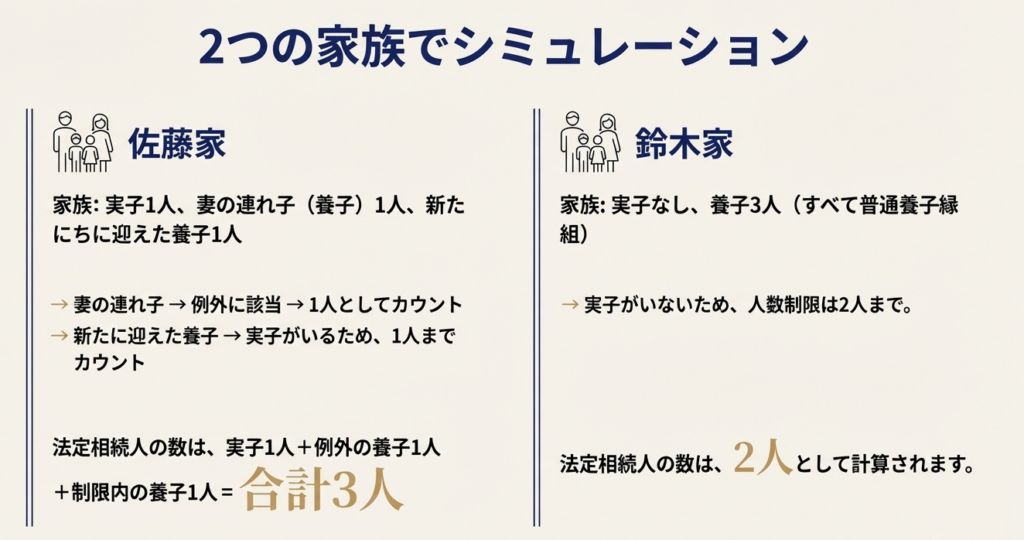

相続人に養子がいる場合、法定相続人の数に含められる養子の人数には制限があります。被相続人に実子がいる場合は1人まで、実子がいない場合は2人までと定められています。ただし、特別養子縁組による養子や配偶者の実子を養子とした場合、代襲相続人などは、実子として扱われこの制限を受けません。

なお、養子を数に含めることで相続税の負担を不当に減少させると認められる場合は、その養子を法定相続人の数に含めることはできません。養子縁組は節税策として知られますが、算定上のルールに注意が必要です。

スライド解説

解説:相続税計算における養子の数の取扱い

1. 導入:なぜ養子の数の確認が重要なのか

相続税の実務において、法定相続人の数を正確に確定することは、申告の根幹であり、わずかな誤りが追徴課税やクライアントの信頼失墜に直結する最重要項目です。特に、養子がいるケースでは、その方の存在が相続税額に直接的な影響を及ぼすため、細心の注意が必要です。

相続税計算の根幹をなす「法定相続人の数」に養子がどのようにカウントされるかを正しく理解することが、適正な申告に向けた第一歩となります。。

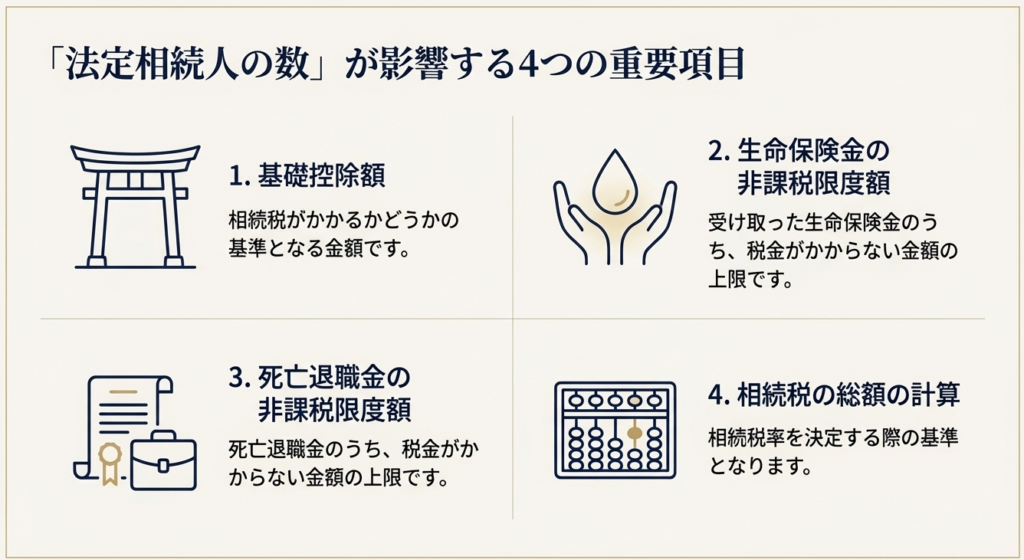

法定相続人の数は、特に以下の4つの重要な計算項目に直接影響を及ぼします。

1. 相続税の基礎控除額

2. 生命保険金の非課税限度額

3. 死亡退職金の非課税限度額

4. 相続税の総額の計算

これらの計算における養子の数の取扱いには特定の制限が設けられています。したがって、その基本ルールを正確に理解し、実務で適切に適用することが不可欠です。

2. 結論:法定相続人に含める養子の数の基本ルール

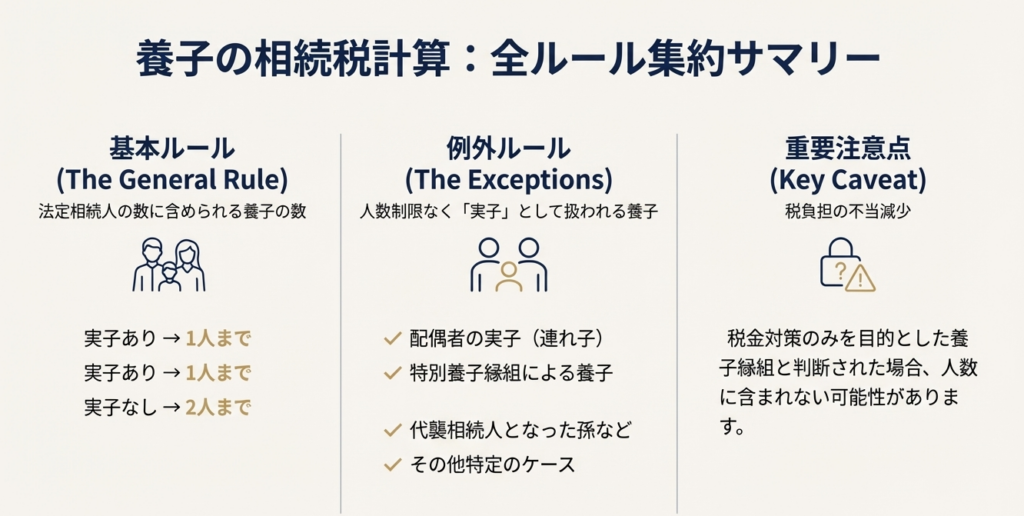

相続税法では、養子縁組を利用した相続税の不当な租税回避を防止する目的で、法定相続人の数に含めることができる養子の数に一定の制限を設けています。この基本ルールは、我々が実務で判断を下す際の核となるものです。

結論として、法定相続人の数に含めることができる養子の数の上限は、以下の通りです。

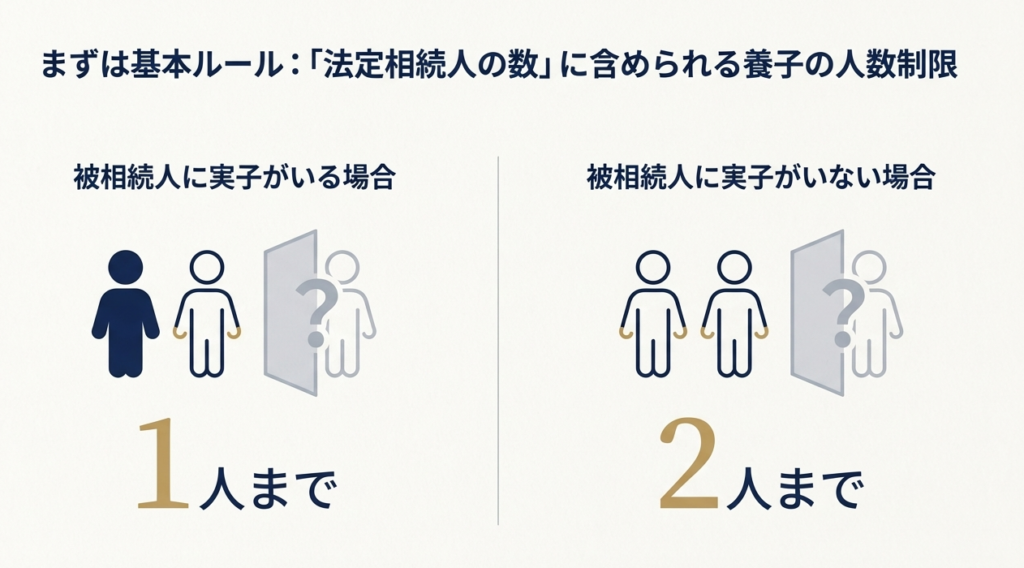

• 被相続人に実子がいる場合: 1人まで

• 被相続人に実子がいなかった場合: 2人まで

ただし、この原則には重要な注意点があります。養子の数を法定相続人の数に含めることで相続税の負担を不当に減少させる結果となると認められる場合、その原因となる養子の数は、上記の人数に含めることはできません。

この基本ルールを理解した上で、次に解説する詳細な例外規定も併せて確認し、判断を行う必要があります。

3. 詳細解説:養子の数の具体的な判定方法

ここでは、前述の基本ルールをさらに掘り下げ、重要な例外規定も含めた具体的な判定方法を解説します。クライアントの家族構成を正確にヒアリングし、各ケースを適切に分類する能力が求められます。

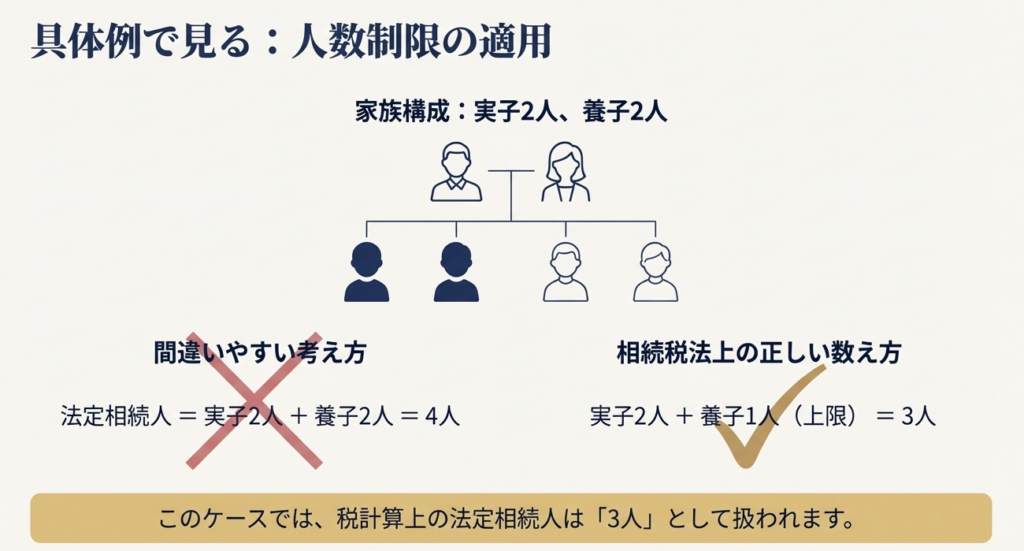

3.1 法定相続人の数に算入できる養子の数の上限(原則)

セクション2で示した通り、税額計算上の法定相続人の数に含めることができる養子の数には、被相続人の実子の有無に応じて上限が定められています。

• 被相続人に実の子供がいる場合: 法定相続人の数に含めることができる養子の数は1人までです。

• 被相続人に実の子供がいない場合: 法定相続人の数に含めることができる養子の数は2人までです。

この規定は、あくまで「相続税の負担を不当に減少させることを防止する」という税法上の目的で設けられたものです。養子自身の相続権や相続分を民法上制限するものではないという点を混同しないよう注意してください。

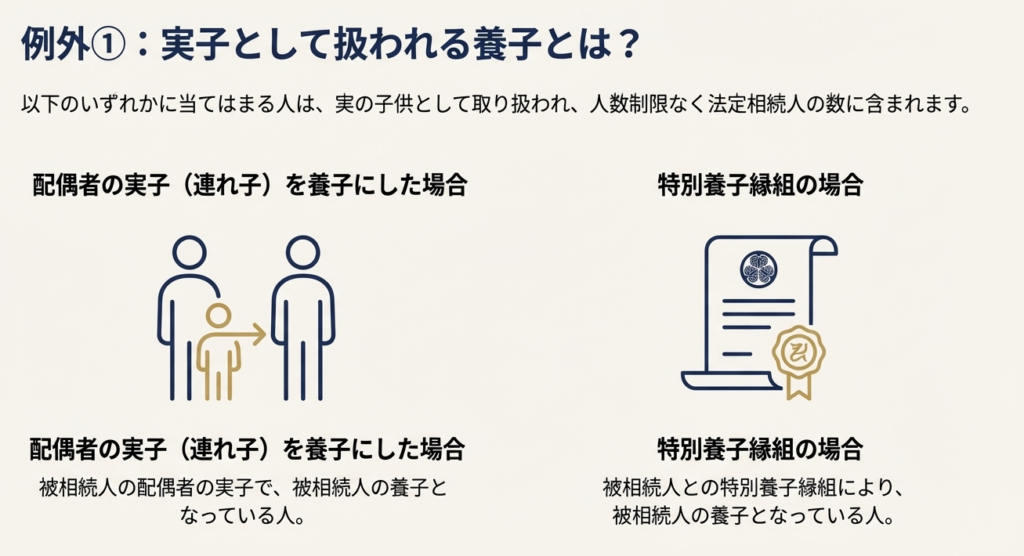

3.2 実子とみなされ、常に法定相続人に含まれる養子(例外)

上記の人数制限の原則には、極めて重要な例外が存在します。特定の事情を持つ養子は、税法上「実子」と同様に取り扱われ、人数制限の対象外となります。つまり、これらの養子は常に法定相続人の数に含まれます。

これらの例外規定は、養子縁組が租税回避目的ではなく、実質的に実親子関係と同様と認められる社会通念に基づいています。そのため、これらのケースでは人数制限の対象外となります。

実子として取り扱われる養子は、以下の4つのケースです。

1. 被相続人との特別養子縁組により被相続人の養子となっている人 (補足:特別養子縁組とは、原則として離縁が認められず、実の親子に近い強力な法的関係を築くための制度です。)

2. 被相続人の配偶者の実の子供で被相続人の養子となっている人 (補足:いわゆる「連れ子」を養子にしたケースです。実務上、頻繁に見られます。)

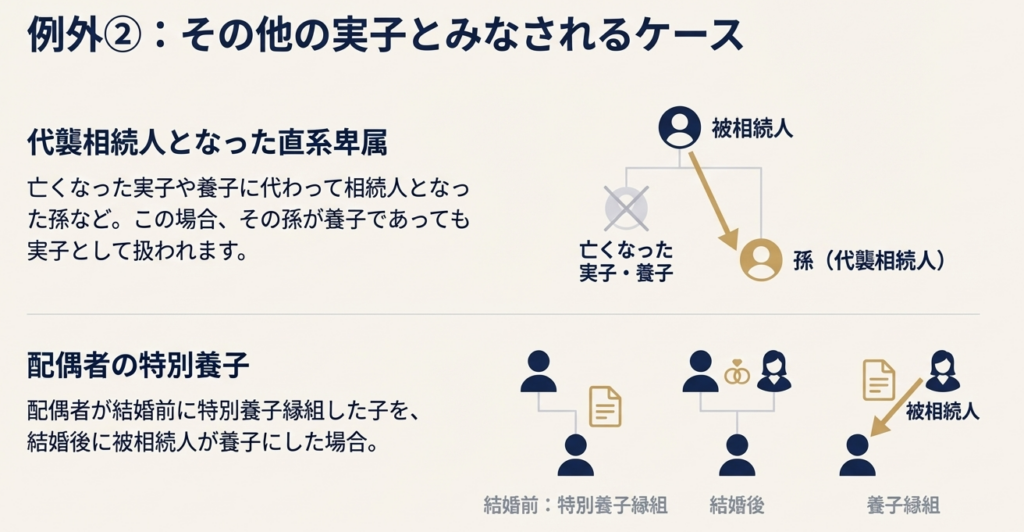

3. 被相続人と配偶者の結婚前に特別養子縁組によりその配偶者の養子となっていた人で、結婚後に被相続人の養子となった人

4. 被相続人の実の子供、養子または直系卑属が既に死亡しているか、相続権を失ったため、その子供などに代わって相続人となった直系卑属(子や孫など) (補足:代襲相続とは、本来相続人となるはずだった子などが死亡、または相続権を失った場合に、その孫などが代わって相続人になることです。この場合、その孫が被相続人の養子であっても、人数制限の計算からは除外されます。)

これらの詳細な規定を踏まえ、実務で特に注意すべき点を次にまとめます。

4. まとめ:実務上の留意点

これまでの解説を踏まえ、クライアントへのヒアリングや資料確認の際に特に注意すべき実務上のポイントを以下にまとめます。各自、担当案件において遺漏なきよう確認してください。

• 家族構成の正確な把握:

クライアントからの聞き取りだけでなく、必ず戸籍謄本などの公的資料を入手し、実子と養子の両方の存在を正確に確認してください。思い込みは禁物です。

• 養子の出自の確認:

養子がいる場合は、その方が人数制限の例外となる「実子とみなされるケース」に該当しないかを確認することが極めて重要です。特に、「配偶者の連れ子」や「特別養子縁組」に該当しないかは、必ず確認してください。

• 代襲相続の確認:

相続人に孫がいる場合、その孫が被相続人の養子であったとしても、同時に代襲相続人の地位にある場合は、本件の人数制限の対象外となります。この両方の可能性を念頭に置き、戸籍上で代襲相続が発生しているかを必ず確認してください。

• 税法上のルールであることの再認識:

この養子の数の制限は、あくまで相続税の計算上のルールです。養子の遺産分割における相続権そのものや、民法上の法定相続分を制限するものではないことをクライアントにも明確に説明し、混同しないようにしてください。

ガイド:Q&A

1. 相続税の計算において、法定相続人の数を基に行う4つの項目とは何ですか?

相続税の計算で法定相続人の数を基にする4項目は、「相続税の基礎控除額」「生命保険金の非課税限度額」「死亡退職金の非課税限度額」「相続税の総額の計算」です。これらの項目は、相続人の数によって控除額や計算方法が変動します。

2. 相続税計算上の法定相続人の数に含めることができる養子の数には、どのような制限が設けられていますか?

法定相続人の数に含めることができる養子の数には、被相続人の実子の有無によって上限が設けられています。これは、養子縁組を利用して不当に相続税の負担を軽減することを防ぐための制限です。

3. 被相続人に実子がいる場合、法定相続人の数に含めることができる養子の数は何人までですか?

被相続人に実子がいる場合、法定相続人の数に含めることができる養子の数は1人までと定められています。実子がいる場合は、この上限が適用されます。

4. 被相続人に実子がいない場合、法定相続人の数に含めることができる養子の数は何人までですか?

被相続人に実子がいない場合、法定相続人の数に含めることができる養子の数は2人までと定められています。実子がいない場合は、いる場合よりも上限が1人多くなります。

5. 法定相続人の数に含めることができる養子の数が上限内であっても、その数に含めることができないのはどのような場合ですか?

養子縁組によって相続税の負担を不当に減少させる結果になると税務署に認められた場合です。その原因となる養子は、上限の人数内であっても法定相続人の数に含めることはできません。

6. 養子であっても、実子として扱われ、人数制限なく法定相続人の数に含まれるのはどのような人ですか?(一つ以上の例を挙げてください)

被相続人との特別養子縁組により養子となった人や、被相続人の配偶者の実子で被相続人の養子となった人などです。これらの人々は実子と見なされ、人数制限なく法定相続人に含まれます。

7. 被相続人の配偶者の実子で、被相続人の養子となった人は、相続税計算上どのように扱われますか?

被相続人の配偶者の実子で、被相続人の養子となった人は、実子として取り扱われます。そのため、養子の人数制限を受けることなく、法定相続人の数に含められます。

8. 「直系卑属」とは具体的に誰を指しますか?

「直系卑属」とは、子や孫など、本人から見て下の世代の直系の血族を指します。資料では、子や孫がその例として挙げられています。

9. 代襲相続人となった直系卑属は、法定相続人の数に含める際にどのように扱われますか?

被相続人の子や養子が既に死亡している等の理由で、その子(被相続人の孫など)が代わって相続人(代襲相続人)となった場合、その直系卑属は実子と見なされます。したがって、養子の人数制限に関係なく法定相続人の数に含まれます。

10. この資料で述べられている内容の根拠となる法令等は何ですか?

根拠法令等は、相法(相続税法)12、15、16、63条、相令(相続税法施行令)3の2、相基通(相続税法基本通達)63-1、63-2です。

重要用語集

| 用語 | 定義 |

| 相続税 | 人が死亡したことにより、その人の財産を相続した際に課される税金。 |

| 法定相続人 | 民法の規定により、被相続人の財産を相続する権利を持つ人。配偶者、子、直系尊属、兄弟姉妹などが含まれる。 |

| 被相続人 | 死亡したことにより、その財産が相続の対象となる人。 |

| 養子 | 法律上の手続き(養子縁組)によって、血縁関係のない者との間に親子関係を成立させた場合の子。 |

| 実子 (じっし) | 血縁関係のある実の子供。 |

| 基礎控除額 | 相続税を計算する際に、課税対象となる遺産の総額から無条件で差し引くことができる金額。法定相続人の数によって変動する。 |

| 生命保険金の非課税限度額 | 被相続人の死亡によって支払われる生命保険金のうち、一定額まで相続税が課されない上限額。法定相続人の数に応じて決まる。 |

| 死亡退職金の非課税限度額 | 被相続人の死亡によって支払われる退職手当金等のうち、一定額まで相続税が課されない上限額。法定相続人の数に応じて決まる。 |

| 相続税の総額の計算 | 各法定相続人が法定相続分どおりに財産を取得したと仮定して算出した各人の相続税額を合計する計算。 |

| 特別養子縁組 (とくべつようしえんぐみ) | 子の福祉のために、実の親との法的な親子関係を解消し、養親との間に実の子と同じ親子関係を成立させる制度。 |

| 直系卑属 (ちょっけいひぞく) | 子、孫、ひ孫など、本人から見て下の世代にあたる直系の血族。 |

| 代襲相続人 (だいしゅうそうぞくにん) | 本来相続人となるはずだった子などが、相続開始前に死亡している等の理由で相続権を失った場合に、その者に代わって相続人となる直系卑属(孫など)。 |

コメント