国税庁タックスアンサーの「No.4176 遺言書の内容と異なる遺産分割をした場合の相続税と贈与税」について解説します。

解説動画

概要

遺言書で特定の相続人に全財産を与える旨の指定があっても、相続人全員の合意があれば、遺言内容とは異なる遺産分割を行うことが可能です。

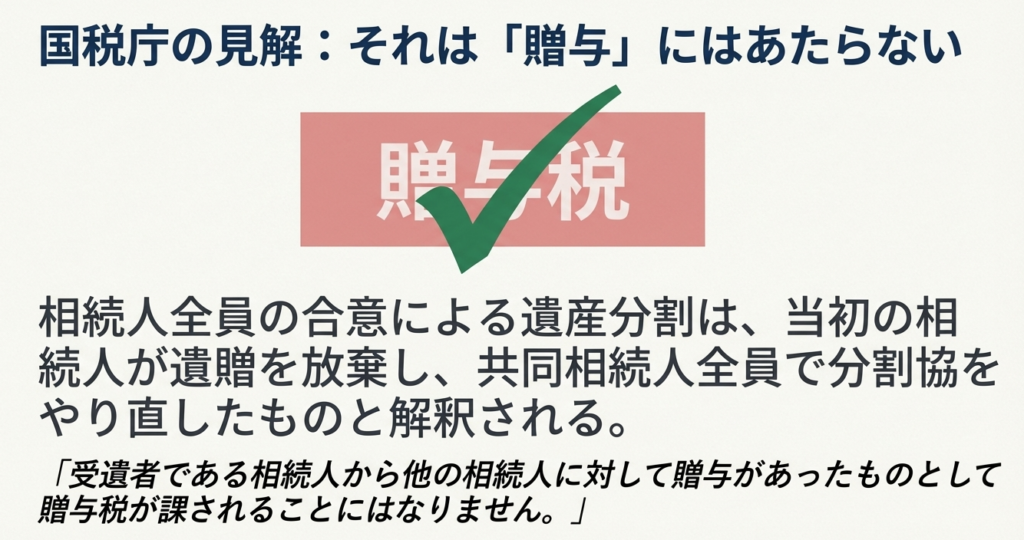

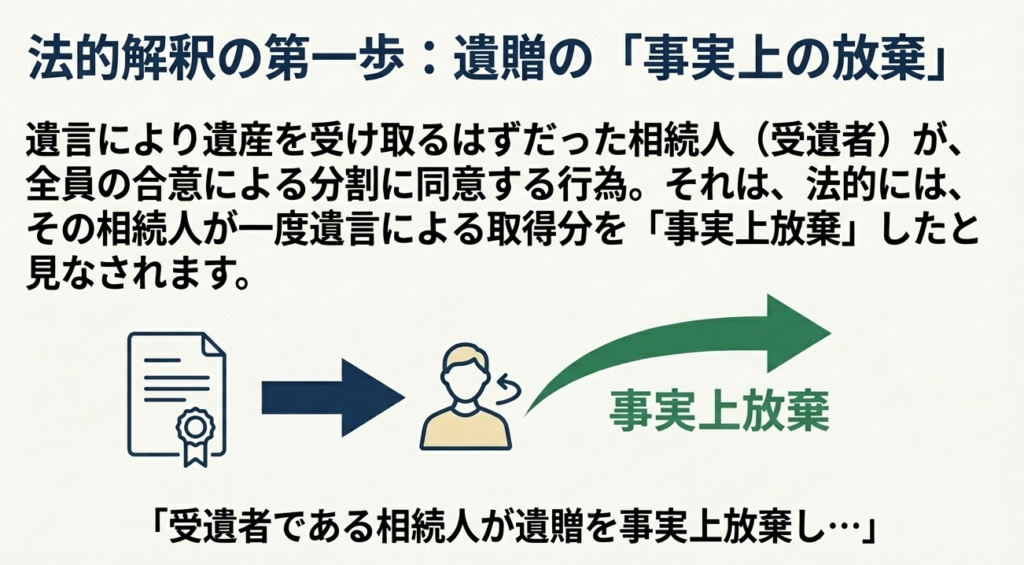

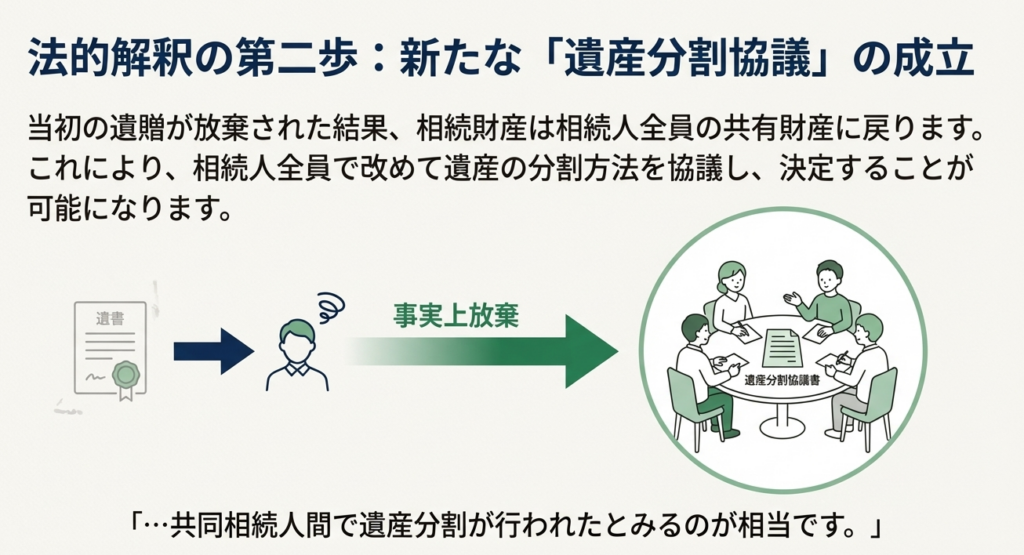

この場合、税務上は受遺者である相続人が遺贈を事実上放棄し、改めて共同相続人の間で遺産分割が行われたものとみなされます。 そのため、各人の相続税は遺言の内容ではなく、実際に行われた分割協議の内容に基づいて計算されることになります。

また、この分割は共同相続人間での合意に基づく正当な手続きと扱われるため、受遺者から他の相続人に対して財産が移動したとしても、贈与税が課されることはありません。 遺言に縛られすぎず、相続人の実情に合わせた柔軟な財産配分が認められています。

スライド解説

解説:遺言書と異なる遺産分割協議を行った場合の税務上の取扱い

1. 導入:本件通達の重要性と実務上の背景

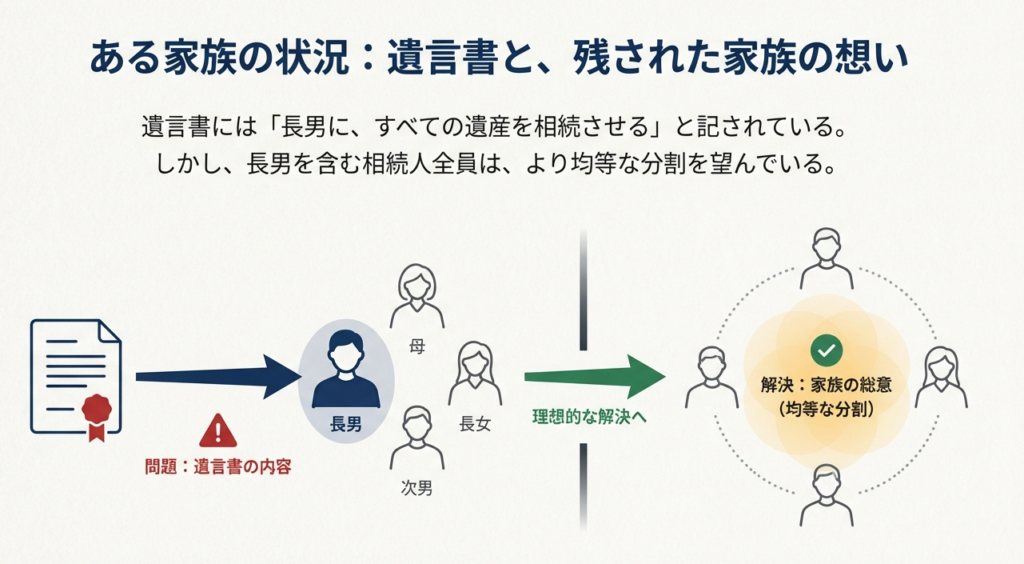

遺言は、被相続人の最終意思として最大限尊重されるべきものです。しかし、相続実務の現場では、残された相続人間の関係性や各々の生活状況の変化などを考慮し、遺言の内容とは異なる形で遺産を分割したいという要望がクライアントから寄せられるケースが少なくありません。このような状況において、我々が的確なアドバイスを提供できるか否かは、クライアントの信頼を勝ち取る好機であると同時に、万一誤れば信頼を根本から揺るがしかねない重大な分岐点となります。

特に、国税庁のタックスアンサー「No.4176」で示されている「特定の相続人に全部の遺産を与える旨の遺言書がある場合」という具体的なシナリオは、判断に迷いやすい典型例と言えるでしょう。特に、長男に全財産を相続させるといった単純な内容の遺言書ほど、後々の家族の状況変化に対応できず、こうした問題が生じやすい傾向にあります。

本通達は、このケースにおける相続税および贈与税の正しい取扱いについて所員全員が共通認識を持ち、クライアントへの説明責任を的確に果たせるようにすることを目的とします。

まずは、この複雑に見える問題について、実務上最も重要となる「結論」から先に明確に解説していきます。

2. 結論:税務上の最終的な取扱い

多忙な実務のなかでも、この結論さえ正確に押さえておけば、クライアントへの初期対応を誤ることはありません。遺言書と異なる遺産分割が行われた場合の税務上の最終的な取扱いは、以下の通りです。

• 相続税の課税関係

遺言書にどのように記載されていても、相続人全員の協議によって実際に分割された財産の価額を基に、各人の相続税課税価格が計算されます。これは、国税庁がこの状況を「受遺者が遺贈を事実上放棄し、共同相続人間で改めて遺産分割が行われた」と見なすためです。

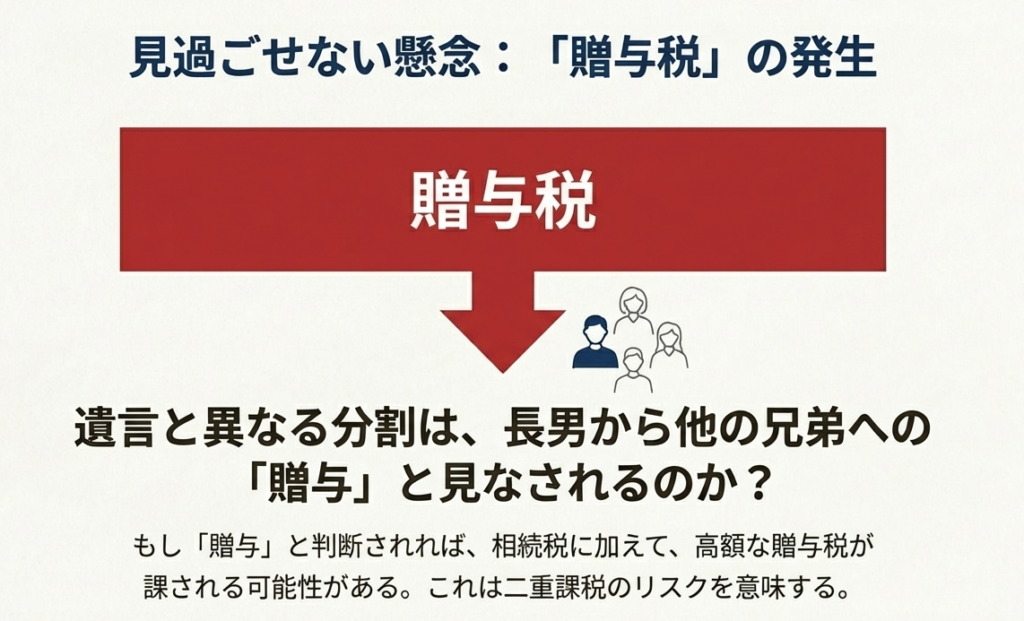

• 贈与税の課税関係

遺言で財産を受け取るはずだった相続人から、他の相続人へ財産が移転したかのように見えますが、これは贈与には該当せず、贈与税は課されません。クライアントが最も懸念するであろう、相続税と贈与税の二重課税のリスクはないことを明確に認識してください。

では、なぜこのような明確な結論が導き出されるのでしょうか。次のセクションで、その背景にある国税庁の法的解釈を詳しく見ていきましょう。

3. 詳細解説:国税庁の見解と根拠法令

結論の背景にあるロジックと法的根拠を深く理解することは、クライアントからの詳細な質問に自信をもって回答し、我々専門家としての説得力を高めるために不可欠です。

国税庁の見解の要点

国税庁は、このケースのポイントを「遺贈の事実上の放棄」という考え方で整理しています。特定の相続人が遺産のすべてを受け取るという遺言があったとしても、その相続人を含めた全員の合意で異なる分割が行われた場合、まず遺言で財産を受け取るはずだった相続人が、その権利を「事実上、放棄した」と見なされます。

この「放棄」により、遺言による財産の移転はいったん白紙に戻り、遺産全体が相続人全員の共有財産となります。そして、一度全員の共有財産に戻った遺産について、民法第907条の規定に基づき共同相続人全員で有効な「遺産分割協議」を成立させ、その結果実際に取得した財産に応じて相続税法第11条の2が適用される、という一連の流れで理解してください。

根拠法令

この解釈は、以下の法令に基づいています。

• 相続税法第11条の2 (相続税の課税価格は、協議分割などで実際に取得した財産の価額を基礎とすることを定めた条文)

• 民法第907条 (共同相続人がいつでも遺産分割協議を行えることを認めた条文)

これらの法的根拠を理解した上で、最後に、我々が実務において特に注意すべき点を具体的に確認します。

4. まとめ:実務における留意事項

これまでの理論的な理解を、我々の業務品質に直結する具体的な実務アクションへと昇華させます。以下の点に留意してクライアント対応にあたってください。

1. 相続人「全員の合意」の絶対性

本件の税務上の取扱いが適用される大前提は、遺産分割協議が「共同相続人全員」の合意によって成立していることです。一人でも合意に至らない相続人がいる場合、遺言書が原則として有効となり、この税務上の取扱いは適用できません。その後の相続人間での財産移転は、別途「贈与」と見なされ、思わぬ贈与税が課されるリスクがあることを厳しく指導してください。

2. 贈与税非課税の明確な説明

クライアントが最も不安に感じるのが、意図せぬ贈与税の発生です。本件においては、遺言内容と異なる分割を行っても贈与税が課されることはないと、自信を持って明確に説明してください。その際、これが国税庁の公式見解(タックスアンサーNo.4176)に基づく信頼性の高い情報であること、ただし法令改正等により将来的に取扱いが変更される可能性も念頭に置くべきことを伝え、クライアントの不安を払拭することが重要です。

3. 「遺産分割協議書」による文書化の徹底

口頭での合意に留めず、必ず相続人全員が署名・捺印した「遺産分割協議書」を作成し、合意内容を文書で明確に残すことは必須であると指導を徹底してください。これは、税務調査等に対する有力な証拠となるだけでなく、将来の親族間トラブルを未然に防ぐためにも不可欠な手続きです。

このような一見複雑な事案にこそ、我々の専門性が発揮されます。常に根拠を正確に理解し、自信を持ってクライアントを導くことで、事務所全体の価値を高めていきましょう。

ガイド:Q&A

1. 国税庁タックスアンサーNo.4176が取り扱う主要なテーマは何ですか?

この文書は、遺言書に記載された内容とは異なる方法で相続人全員が遺産分割を行った場合に、相続税および贈与税がどのように取り扱われるかというテーマを扱っています。特に、税務上の解釈と課税関係を明確にしています。

2. この文書で想定されている具体的な遺言書のシナリオを説明してください。

この文書では、特定の相続人一人に対して、遺産の全部を与える旨が記載された遺言書が存在するケースを想定しています。つまり、一人の相続人が全財産を受け取ることになっている状況です。

3. 遺言書の内容と異なる遺産分割を相続人全員が行った場合、税務上はどのように解釈されますか?

この場合、遺言書で財産を受け取るはずだった受遺者である相続人が、その遺贈を事実上放棄したものとみなされます。その上で、改めて共同相続人全員の間で遺産分割が行われたと解釈するのが相当であるとされています。

4. このシナリオにおいて、各相続人の相続税の課税価格はどのように決定されますか?

各相続人の相続税の課税価格は、遺言書の内容ではなく、相続人全員で行われた分割協議の内容に基づいて決定されます。つまり、実際に各相続人が取得した財産の価額が課税の基準となります。

5. 遺言書で指定された受遺者から他の相続人へ、贈与税が課されることはありますか?その理由も説明してください。

いいえ、贈与税が課されることはありません。これは、当該行為が受遺者から他の相続人への贈与とはみなされず、遺贈の放棄とそれに続く共同相続人による遺産分割と解釈されるためです。

6. この税務上の取扱いの法的根拠となる法令は何ですか?

この取扱いの根拠となる法令は、相続税法第11条の2(相法11の2)および民法第907条(民法907)です。

7. ある遺言書で「全財産をAに遺贈する」とされていても、相続人全員(A、B、C)の合意で財産を三等分した場合、Bの相続税はどのような基準で計算されますか?

Bの相続税は、遺言書の内容にかかわらず、相続人全員(A、B、C)による分割協議の内容に基づいて計算されます。したがって、Bが実際に取得した遺産の価額が、Bの相続税の課税価格となります。

8. この文脈における「受遺者」とはどのような人物を指しますか?

受遺者とは、遺言によって遺産の全部または一部を与えられることになった相続人のことを指します。この文書のシナリオでは、全財産を与えると指定された特定の相続人が該当します。

9. タックスアンサーNo.4176で説明されている遺産分割は、誰の合意によって行われる必要がありますか?

この税務上の取扱いが適用されるためには、「相続人全員」で遺言書の内容と異なる遺産分割を行う必要があります。一部の相続人だけでの合意では、この解釈は適用されません。

10. このタックスアンサーに記載されている法令等の基準日はいつですか?

この文書に記載されている法令等は、令和7年4月1日現在のものに基づいています。

用語集

| 用語 | 定義 |

| 遺産分割 | 共同相続人が、被相続人の遺産を具体的に各自に分配する手続きのこと。 |

| 遺言書 | 人が生前に自分の財産の処分方法などについて書き残す法的な文書。 |

| 相続税 | 死亡した人から財産を相続または遺贈によって取得した場合に課される税金。 |

| 贈与税 | 個人から財産をもらったとき(贈与)に課される税金。 |

| 受遺者 | 遺言によって財産を受け取るように指定された人。この資料では相続人が受遺者となるケースを指す。 |

| 遺贈 | 遺言によって、遺産の全部または一部を無償で他人に与えること。 |

| 共同相続人 | 同じ被相続人から財産を相続する権利を持つ複数の相続人のこと。 |

| 課税価格 | 税金を計算する際の基礎となる財産の価額のこと。 |

| 分割協議 | 共同相続人全員が遺産の分割方法について話し合い、合意すること。 |

| 事実上放棄 | 法的な放棄手続きを経ずとも、その行動が実質的に権利を放棄したとみなされる状態。この文脈では、受遺者が遺言による取得分を主張せず、分割協議に応じることを指す。 |

| 相法 | 「相続税法」の略称。 |

| 民法 | 私人間の法律関係を規律する基本法。相続に関する規定も含まれる。 |

コメント