国税庁タックスアンサーの「No.1122 医療費控除の対象となる医療費」について解説します。

解説動画

概要

医療費控除の対象となるのは、医師等による診療・治療の対価や、治療に必要な医薬品の購入費など、一般的に支出される水準の費用です。具体的には、通院費(原則として公共交通機関)、入院時の部屋代や食事代、治療目的のあん摩・マッサージ等の施術費、助産師による分娩介助料などが含まれます。

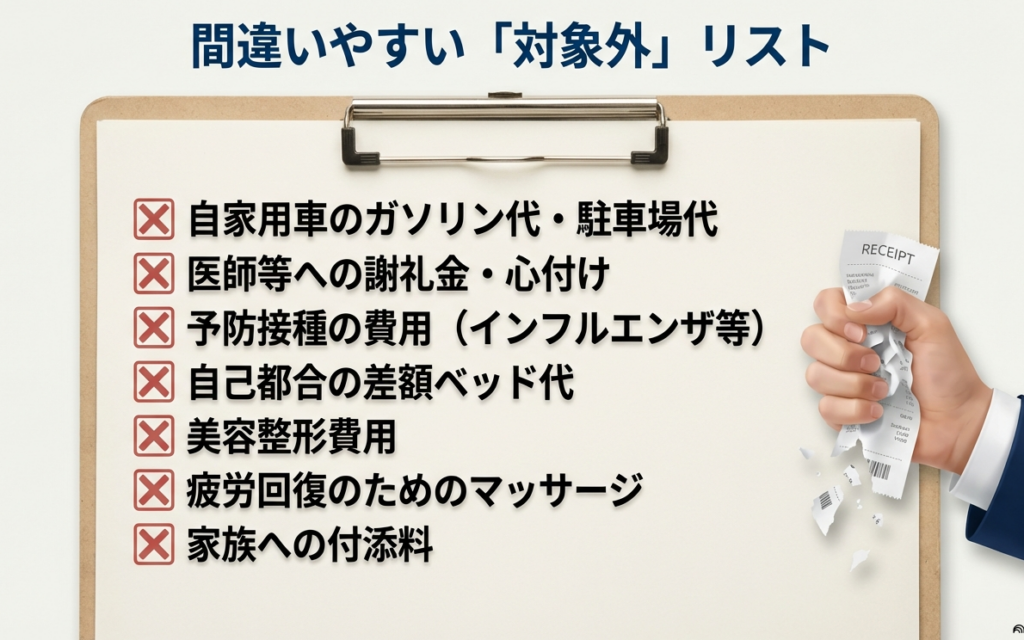

一方、健康診断の費用や医師への謝礼、病気の予防・健康増進目的の医薬品(ビタミン剤等)、疲れを癒すためのマッサージ、自家用車通院時のガソリン代や駐車場代は原則として対象外です。なお、おむつ代など特定の費用には医師の証明書等が必要となる場合があります。

スライド解説

解説:「医療費控除の対象となる医療費」に関する実務上の留意点

1. 導入:医療費控除が実務で重要となる背景

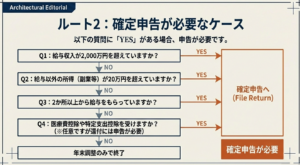

さて、皆さん。年末調整や確定申告の時期になると、クライアントから最も頻繁に寄せられる質問の一つが、この「医療費控除」についてです。多くの納税者にとって関心の高い制度である一方、その対象となる費用の範囲については、意外なほど誤解が多いのも事実です。我々がこの点を曖昧にすれば、クライアントに不利益を与えるだけでなく、事務所全体の信頼性を損なうことになりかねません。これはプロとして絶対に避けなければならない事態です。

この通達は、その判断基準の拠り所となる国税庁の指針を、我々の実務に即して再確認するために作成したものです。詳細な項目に入る前に、まずは医療費控除の最も基本的な考え方を押さえることから始めましょう。

2. 結論:医療費控除の対象範囲の基本原則

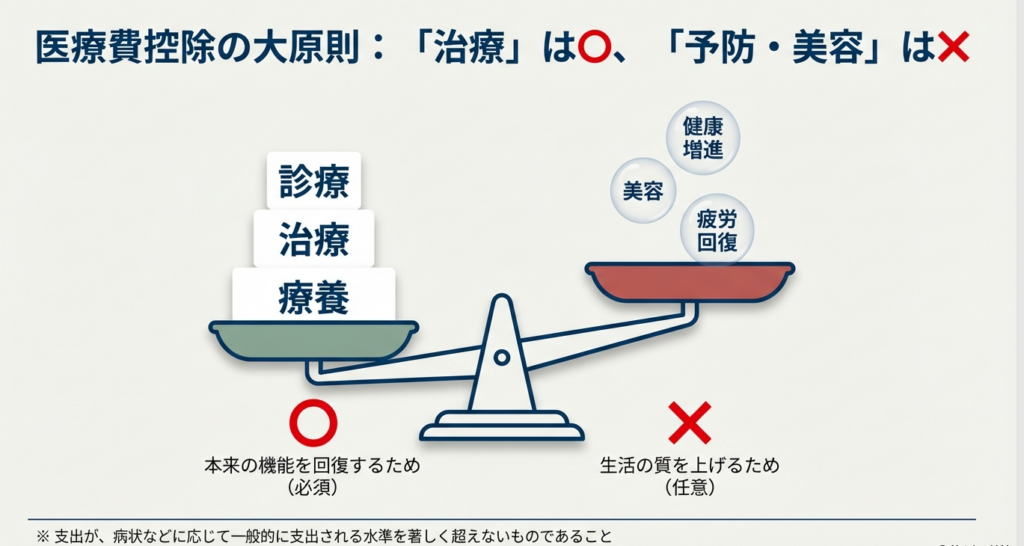

個別の費用項目を暗記する前に、まず我々が押さえるべきは、医療費控除の対象を判断するための「大原則」です。この原則さえ頭に入っていれば、クライアントからの突発的な質問に対しても、的確な初期判断を下すことが可能になります。

その核心的な原則とは、医療費控除の対象となるのは「病状などに応じて一般的に支出される水準を著しく超えない範囲での、傷病の治療または療養に直接必要な費用」である、という点です。この原則を具体的に理解するために、以下の対照的な例を確認してください。

• 対象となる例: 風邪をひいた際の風邪薬の購入代金

• 対象とならない例: 病気の予防や健康増進のためのビタミン剤の購入代金

この大原則を念頭に置きながら、次に具体的な費用の内訳を詳しく見ていきましょう。

3. 詳細解説:医療費控除の対象となる費用の具体例

医療費控除の実務においては、まさに「神は細部に宿る」という言葉が当てはまります。クライアントが直面する具体的なケースに対して、国税庁が示す基準を正確に理解し、分かりやすく説明できることこそが、我々専門家の付加価値となります。ここでは、国税庁の公式指針を、実務で整理しやすいよう、いくつかのカテゴリーに分けて解説していきます。

3.1. 診療・医薬品関連費用

まず基本となるのが、医師・歯科医師による診療や治療、そして医薬品の購入に関する費用です。特に医薬品については、その目的によって控除対象となるか否かが明確に分かれます。

• 治療・療養目的(対象となる):

風邪をひいた際に購入する風邪薬など、特定の傷病の治療や症状緩和に直接必要な医薬品の購入費用。

• 予防・健康増進目的(対象とならない):

ビタミン剤や栄養ドリンクなど、病気の予防や健康の維持・増進のために用いられるものの購入費用。

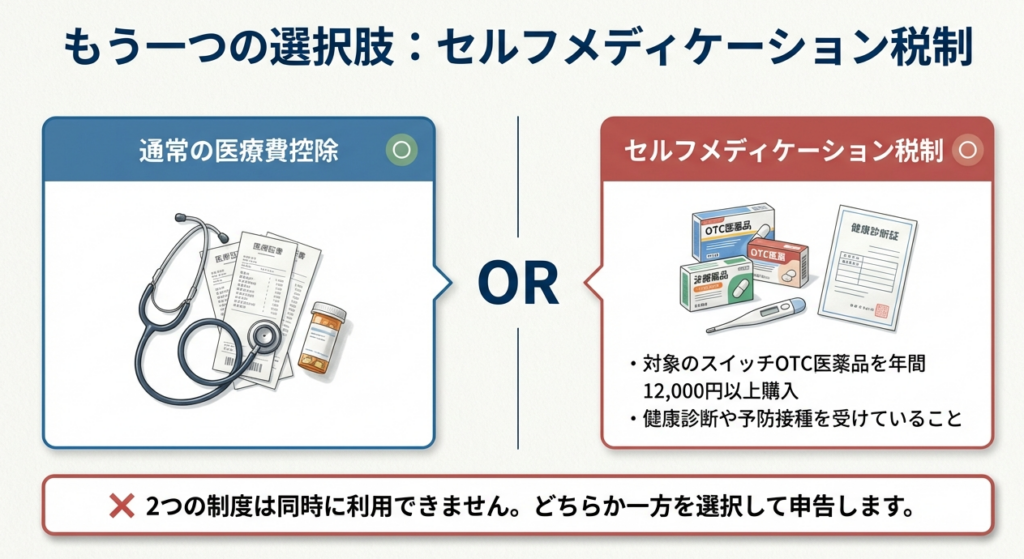

ここで注意すべきは、「セルフメディケーション税制」の存在です。これは、特定の一般用医薬品等(スイッチOTC医薬品)の購入費が年間で一定額を超える場合に適用できる特例制度です。

重要なのは、これは通常の医療費控除との選択適用であるという点です。

また、この特例を適用するには、申告対象の年中に本人が健康診断や予防接種など、健康維持増進のための一定の取り組みを行っていることが前提条件となります。クライアントが市販薬を多く購入している場合は、これらの条件を確認した上で、どちらの制度が有利になるか検討する必要があります。

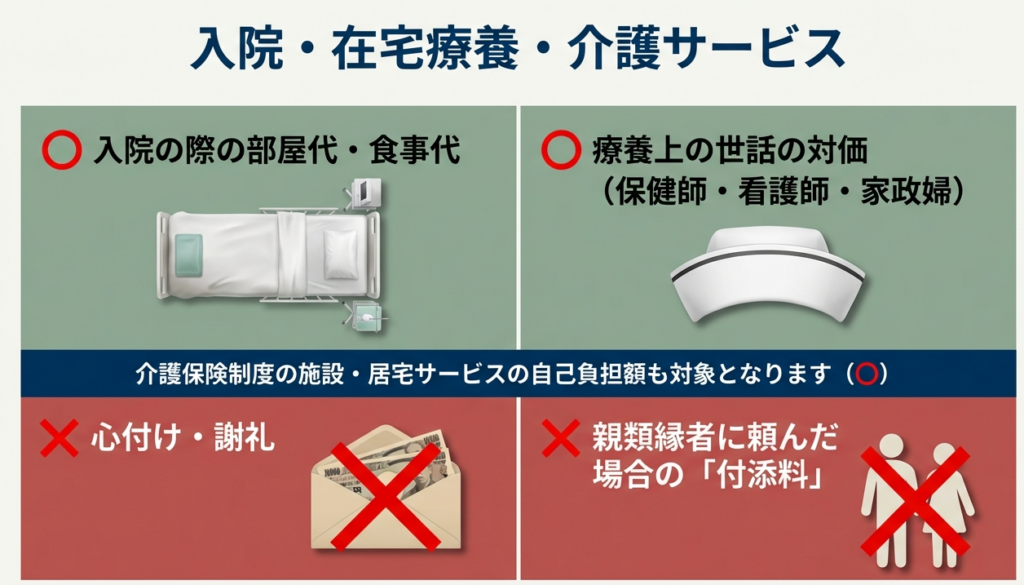

3.2. 施設利用・人的サービス関連費用

次に挙げる人的サービスは、いずれも『国家資格者等による専門的な役務提供』が基本要件となっています。このため、家族への謝礼などが対象外となる点を理解しやすくなります。これらは対象となるための「条件」が明確に定められているため、注意深く確認する必要があります。

• あん摩マッサージ指圧師等による施術:

治療目的の施術対価は対象となります。しかし、「治療に直接関係のない、疲れを癒す、体調を整えるといった目的のものは含まれない」という点が極めて重要です。

※クライアントへのヒアリングでは、施術の目的が「治療」であったことを示す診断書や領収書の但し書きの有無を確認するよう徹底してください。

• 保健師や看護師等による療養上の世話:

専門家による療養上の世話の対価は対象となりますが、注意点として「家族や親類縁者への支払いは対象外」です。あくまで専門的なサービスへの対価であることが要件です。

※支払先が家族や親類縁者でないことを必ず確認してください。

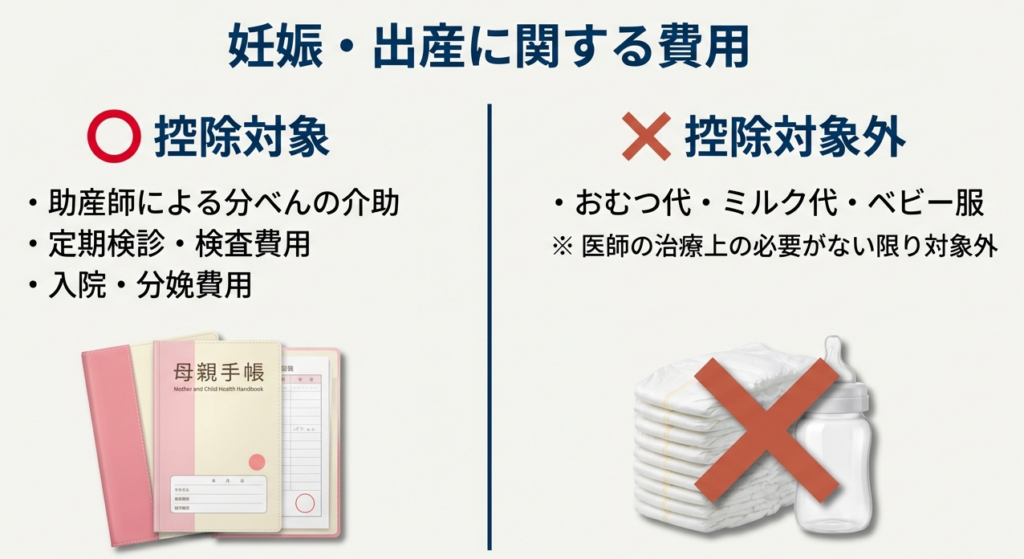

• 助産師による分べんの介助:

こちらは明確に控除対象として定められています。

※出産関連費用は他の項目と混同しやすいため、助産師への対価として明確に区分されているかを確認してください。

• 介護福祉士等による一定の喀痰吸引および経管栄養の対価:

介護福祉士等による専門的な役務提供の対価も対象となります。

※これは専門性の高い行為に対する対価です。サービス内容を具体的に確認することが重要です。

• 介護保険制度関連:

介護保険制度に基づいて提供された、一定の施設サービスや居宅サービスの自己負担額も医療費控除の対象となります。

※介護保険の領収書に「医療費控除対象額」が記載されている場合が多いため、その記載の有無を確認するようクライアントに案内してください。

3.3. 付随費用(通院費・医療用器具など)

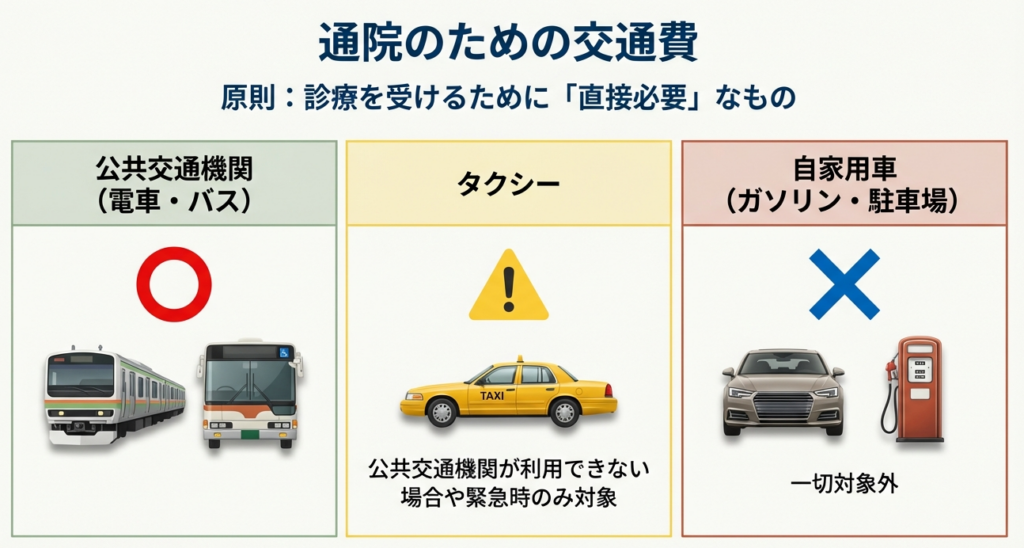

クライアントから最も質問が多く、判断に迷いやすいのが、診療そのものではない付随的な費用です。特に交通費の取り扱いは厳格であり、以下の表を基に正確に案内することが求められます。

| 対象となる費用 | 対象とならない費用 |

|---|---|

| 医師等による診療を受けるための通院費(電車・バス代など) | 自家用車で通院する場合のガソリン代や駐車料金 |

| 入院の際の部屋代や食事代 | タクシー代(※公共交通機関が利用できない場合を除く) |

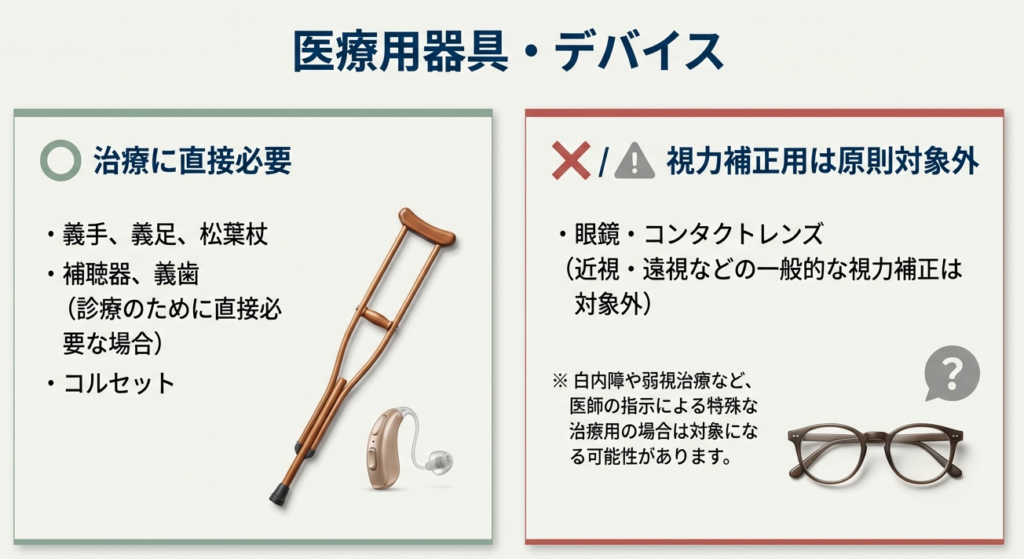

| コルセットなどの医療用器具等の購入・賃借料 | 医師等に対する謝礼金 |

| 義手、義足、松葉杖、補聴器、義歯、眼鏡などの購入費用(※治療等に直接必要なものに限る) | 健康診断の費用 |

この一覧表は、クライアントから頻繁に寄せられる交通費や関連費用の質問に対して、迅速かつ正確に回答するための強力なツールとなります。特に、自家用車関連費が一切対象にならない点は、明確に伝える必要があります。

※クライアントがタクシー代を計上している場合、利用せざるを得なかった客観的な理由(例:深夜、公共交通機関の運行終了後など)を具体的にヒアリングしてください。

3.4. その他の特殊な費用

最後に、上記カテゴリーには分類しきれない特殊なケースについて解説します。これらは特定の要件を満たす必要があるため、特に注意が必要です。

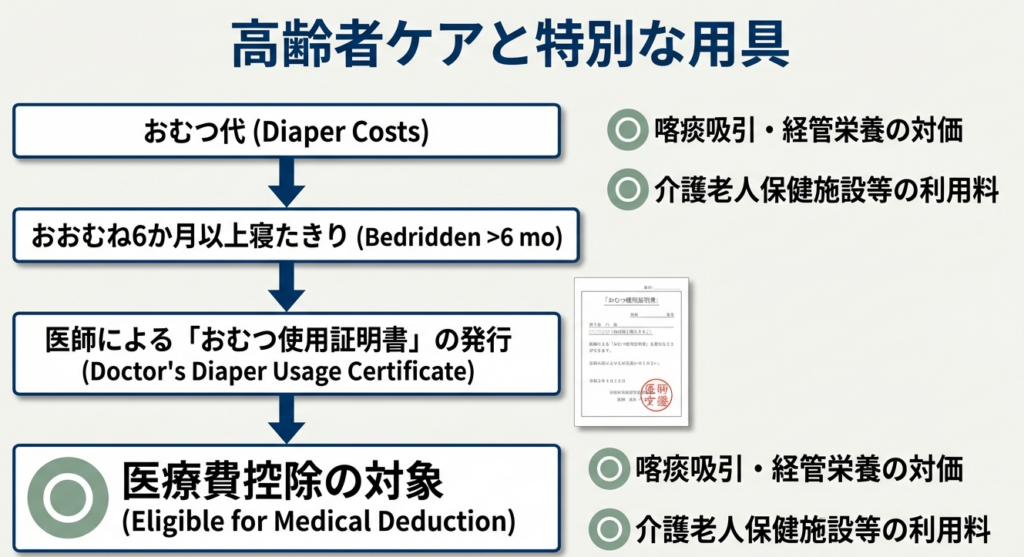

• おむつ代:

傷病によりおおむね6か月以上寝たきりの状態にあると認められる場合に対象となります。ここで最も重要な要件は、「医師が発行した『おむつ使用証明書』が必要」であるという点です。なお、2年目以降の申告や、要介護認定を受けている方については、市区町村が発行する確認書で代用できる場合があります。

※初年度の申告では『おむつ使用証明書』の原本確認が必須です。2年目以降は代替書類の可能性を念頭に置き、クライアントに最適な案内をしてください。

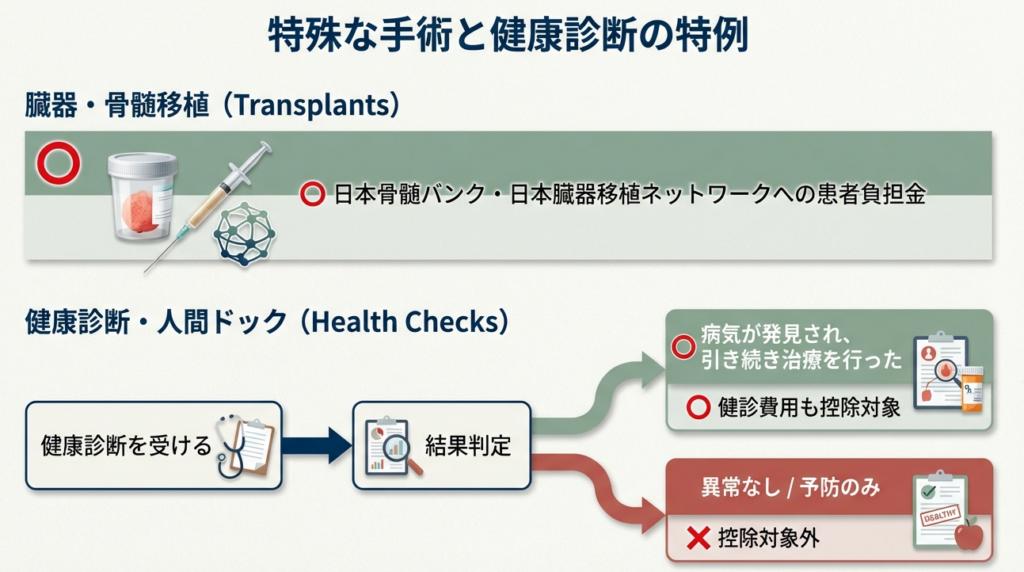

• 骨髄移植・臓器移植:

日本骨髄バンクや日本臓器移植ネットワークに支払う、あっせんに係る患者負担金は医療費控除の対象となります。

※支払先がこれらの公的機関であることを領収書等で確認してください。

• 特定保健指導:

高齢者医療確保法に基づき、メタボリックシンドロームの該当者等に対して行われる特定保健指導のうち、一定の基準を満たすものについて支払う自己負担金は、控除の対象となる場合があります。

※全ての保健指導が対象ではないため、実施主体やプログラムの内容が要件を満たすか慎重に確認する必要があります。

以上、具体的な費用項目について解説しました。最後に、これらの知識を日々の実務でどのように活かすべきか、重要な注意点として総括します。

4. まとめ:実務対応上の重要注意点

これまでの詳細な解説を踏まえ、我々がクライアント対応を行う上で常に心掛けるべき、実務上の重要注意点を以下に集約します。これは単なる知識の確認ではなく、日々の業務における具体的な行動指針として活用してください。

1. 「治療目的」の原則を常に確認する

クライアントから個別の費用の相談を受けた際は、まず「その支出は、病気や怪我の治療のためですか? それとも予防や健康増進のためですか?」という大原則に立ち返ってヒアリングすることを徹底してください。この最初の質問が、正しい判断への第一歩となります。

2. 交通費の厳密な区分を徹底する

特に質問の多い交通費については、公共交通機関は対象、自家用車関連費(ガソリン代・駐車料金)は対象外、タクシー代は原則対象外というルールを厳格に適用し、クライアントに誤解のないよう丁寧に説明することが求められます。

3. 証明書類の要否を案内する

おむつ代の事例が示すように、費用によっては医師が発行する証明書など、特別な書類が必要となる場合があります。対象となり得る費用については、こうした証拠書類をきちんと保管しておくよう、早い段階でクライアントに促すことが、後の申告手続きを円滑に進める上で重要です。

4. セルフメディケーション税制との選択可能性を念頭に置く

市販薬の購入額が多いクライアントに対しては、通常の医療費控除が有利か、それともセルフメディケーション税制(特例)が有利か、という視点を常に持つようにしてください。適用要件の確認も含め、これは我々専門家だからこそできる、付加価値の高い提案につながります。

この知識が、皆さん一人ひとりの専門性を高め、クライアントからの信頼を不動のものにすると確信しています。日々の業務に活かしてくれることを期待します。

ガイド:Q&A

問1: 医師による診療の対価であっても、原則として医療費控除の対象とならない費用の例を2つ挙げてください。

医師による診療の対価であっても、健康診断の費用や、医師等に対する謝礼金は原則として医療費控除の対象には含まれません。これらは治療を直接の目的としていないためです。

問2: 医薬品の購入費について、医療費控除の対象となるものとならないものの違いを、具体例を挙げて説明してください。

治療または療養に必要な医薬品の購入費は医療費控除の対象となります。例えば、風邪をひいた際の風邪薬の購入代金は対象ですが、病気の予防や健康増進を目的とするビタミン剤などの購入代金は対象となりません。

問3: 「セルフメディケーション税制」とはどのような制度ですか。通常の医療費控除との関係についても説明してください。

セルフメディケーション税制は、特定の一般用医薬品等の購入費について、通常の医療費控除との選択により適用できる特例制度です。この制度を利用するには、その年中に健康診査や予防接種など、健康の保持増進および疾病の予防への取り組みを行っている必要があります。

問4: あん摩マッサージ指圧師などによる施術の対価が、医療費控除の対象となる場合とならない場合の違いは何ですか。

あん摩マッサージ指圧師、はり師、きゅう師、柔道整復師による施術の対価は、治療に直接関係する場合にのみ医療費控除の対象となります。疲れを癒す、体調を整えるといった目的のものは対象外です。

問5: 家族や親類に病人の付き添いを頼み、その対価としてお金を支払った場合、その費用は医療費控除の対象になりますか。理由もあわせて説明してください。

家族や親類に支払った付き添い料は、医療費控除の対象にはなりません。控除の対象となるのは、保健師、看護師、准看護師、または特に依頼した人(家政婦など)による療養上の世話の対価のみです。

問6: 病院への通院費について、タクシー代が医療費控除の対象に含まれるのはどのような場合ですか。また、自家用車で通院した場合の費用は対象になりますか。

通院のためのタクシー代は、電車やバスなどの公共交通機関が利用できない場合に限り、医療費控除の対象に含まれます。自家用車で通院した場合のガソリン代や駐車場の料金は、控除の対象には含まれません。

問7: コルセットや義足といった医療用器具の購入費用は、医療費控除の対象となりますか。

はい、対象となります。医師等による診療や治療を受けるために直接必要な、コルセット、義手、義足、松葉杖、補聴器、義歯、眼鏡などの購入費用は医療費控除の対象です。

問8: 傷病により寝たきりの状態にある場合、おむつ代を医療費控除の対象とするために必要なものは何ですか。

傷病によりおおむね6か月以上寝たきりで医師の治療を受けている場合、おむつ代を控除対象とするには、医師が発行した「おむつ使用証明書」が必要となります。

問9: 介護保険制度に基づいて提供されたサービスの自己負担額は、医療費控除の対象になりますか。

はい、対象となります。介護保険等制度で提供された、一定の施設サービスや居宅サービスの自己負担額は医療費控除の対象に含まれます。

問10: 日本骨髄バンクや日本臓器移植ネットワークに支払う費用は、医療費控除の対象となりますか。

はい、対象となります。日本骨髄バンクに支払う骨髄移植のあっせんに係る患者負担金や、日本臓器移植ネットワークに支払う臓器移植のあっせんに係る患者負担金は、医療費控除の対象です。

コメント