国税庁タックスアンサーの「No.1134 取組を行ったことを明らかにする書類の具体例」について解説します。

解説動画

詳細

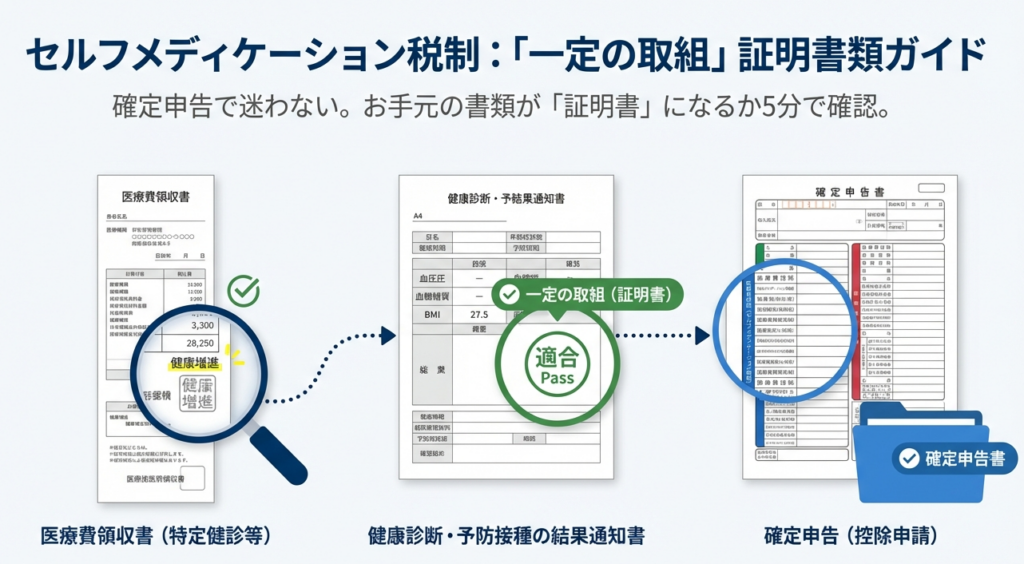

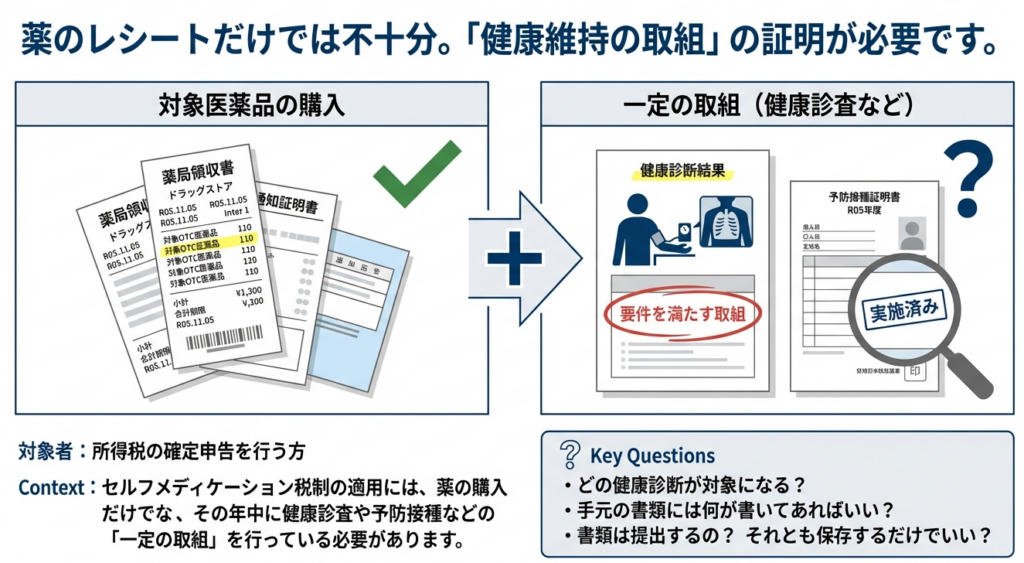

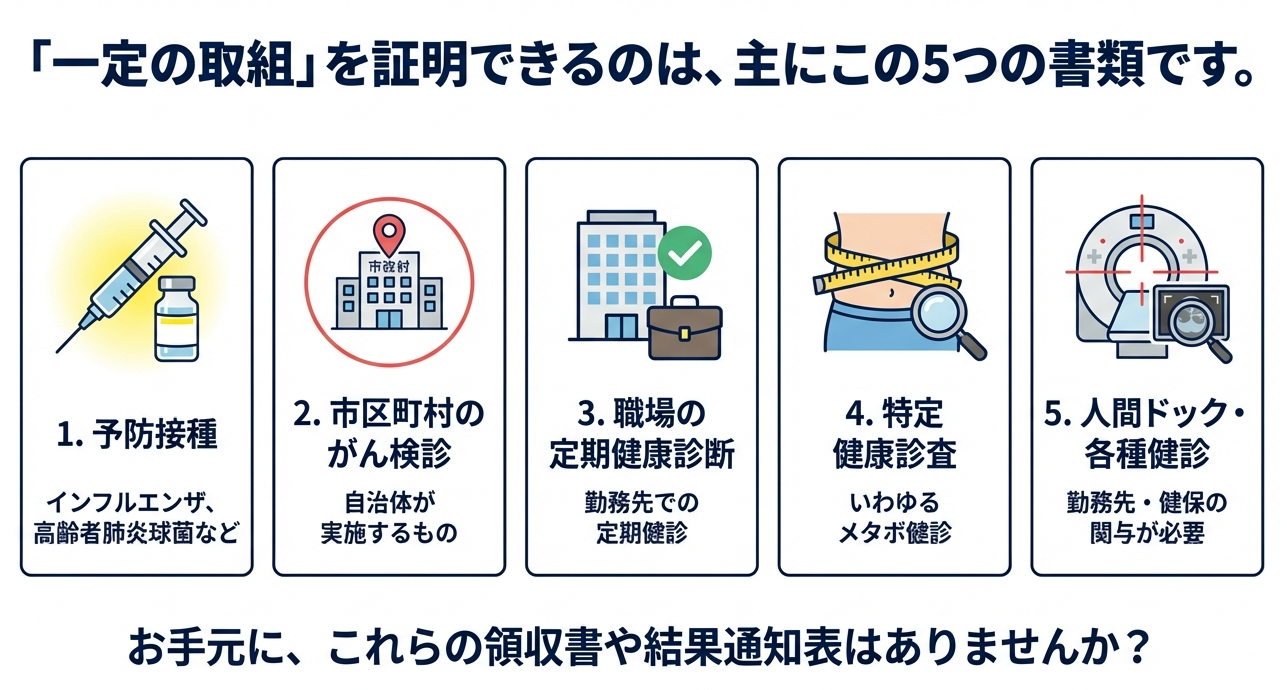

セルフメディケーション税制の「一定の取組」を証明する書類には、インフルエンザ等の予防接種済証や領収書、自治体のがん検診や職場の定期健康診断の結果通知表などが該当します。書類には、受診者の氏名、実施年、および医療機関・保険者・勤務先等の名称の記載が必須です。

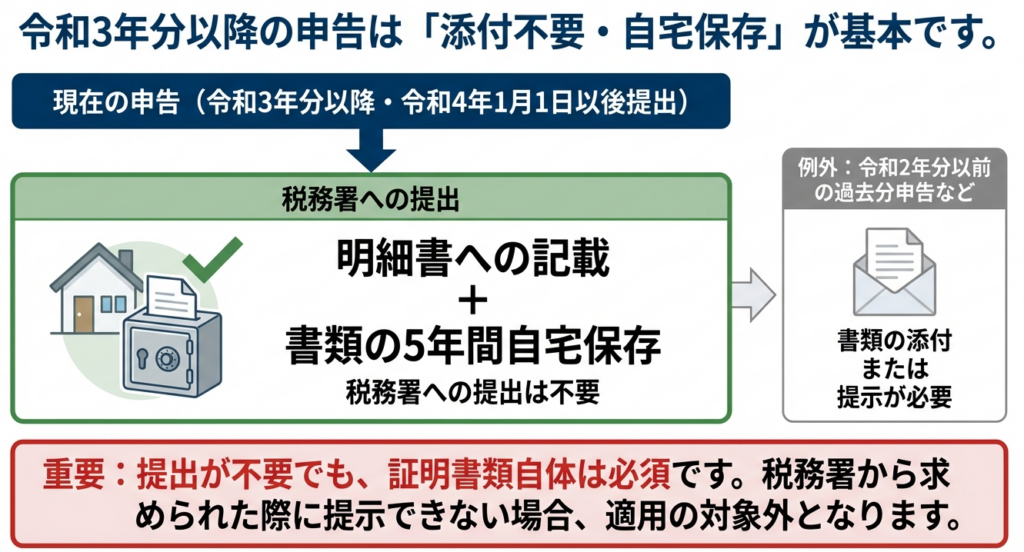

令和3年分以後の申告では、これらの書類を確定申告書に添付・提示する必要は原則なくなりましたが、明細書の記載内容の確認のため、税務署から提示を求められる可能性があります。そのため、医薬品の領収書と同様に、申告期限から5年間は自宅等で大切に保存する必要があります。

スライド解説

解説:セルフメディケーション税制における「一定の取組」の証明書類

1. 導入:本件の重要性について

本内容は、セルフメディケーション税制(医療費控除の特例)の適用要件である「健康の保持増進及び疾病の予防への取組」(以下、「一定の取組」)を証明する書類の取り扱いについて、重要な変更点を周知するものです。具体的には、令和3年分以降の確定申告から、この証明書類の提出手続きが変更されました。

この変更は、一見すると申告手続きの簡素化に見えますが、納税者には新たに「5年間の書類保管義務」が課されることになりました。我々専門家がこの変更点を正確に理解し、クライアント一人ひとりへ適切に案内することは、申告誤りを未然に防ぎ、将来の税務調査等におけるリスクを回避するために不可欠です。クライアントからの信頼を維持し、我々の業務品質を高める上で、極めて重要な実務知識であると認識してください。

本件の重要性に鑑み、まず次章で実務上の結論を先に示し、その後、詳細な解説を行います。

2. 結論:実務上の対応方針

スタッフがクライアントへの案内の際に、即座に把握しておくべき最も重要な結論は以下の通りです。

• 対象となる申告:

令和3年分以後(令和4年1月1日以後に提出するもの)の確定申告

• 証明書類の扱い:

申告書への添付・提示は不要となりました。

• 納税者の義務:

該当の証明書類を、確定申告期限等から5年間、自宅等で保管する義務があります。

• 税務署の権限:

税務署は、この5年間のうちに必要と判断した場合、納税者に対して書類の提示または提出を求めることがあります。

これらの結論が、我々の実務における新たなスタンダードとなります。次章では、この結論に至る背景と、具体的な制度内容を詳しく見ていきましょう。

3. 詳細解説:制度変更のポイント

3.1. 申告手続の具体的な変更点

手続きの変更点を正確に把握することは、クライアントへの誤った指導を防ぐ上で極めて重要です。特に、過去の実務慣行と現在のルールを混同しないよう、常に申告対象年分を意識する必要があります。

以下に、新旧制度における証明書類の取り扱いの違いを簡潔にまとめます。

| 対象となる確定申告 | 「一定の取組」を証明する書類の取扱い |

|---|---|

| 令和3年分以後(令和4年1月1日以後に提出) ※ | 添付・提示は不要。ただし、確定申告期限等から5年間の保存義務あり。 |

| 令和2年分以前 | 確定申告書への添付、または提出の際に提示が必要。 |

※ただし、令和3年分の申告であっても、令和3年12月31日以前に提出されたものについては、旧制度(添付・提示が必要)が適用されます。

この手続きの簡素化は、裏を返せば、我々専門家がクライアントに対して「保管義務」という新たな注意点を、より丁寧に説明する必要性が生じたことを意味します。

3.2. 対象となる証明書類の具体例

申告時の提出が不要になったとはいえ、5年間の保管義務がある以上、どの書類が有効な証明となるのかをクライアントに正確に伝える責任があります。税務署から提出を求められた際に無効な書類しか手元になかった、という事態は絶対に避けなければなりません。

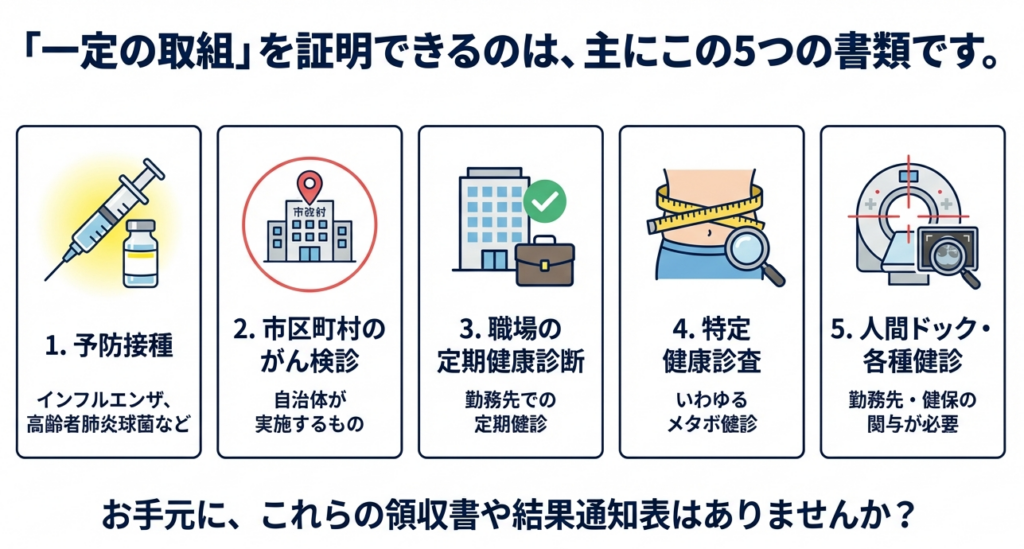

まず大前提として、全ての証明書類は「氏名」「取組を行った年」「取組に係る事業者等の名称(医療機関、保険者、市区町村、勤務先など)」の3点が記載されている必要があります。この基本要件を満たした上で、保管すべき「一定の取組」を証明する書類の具体例は、以下の通りです。

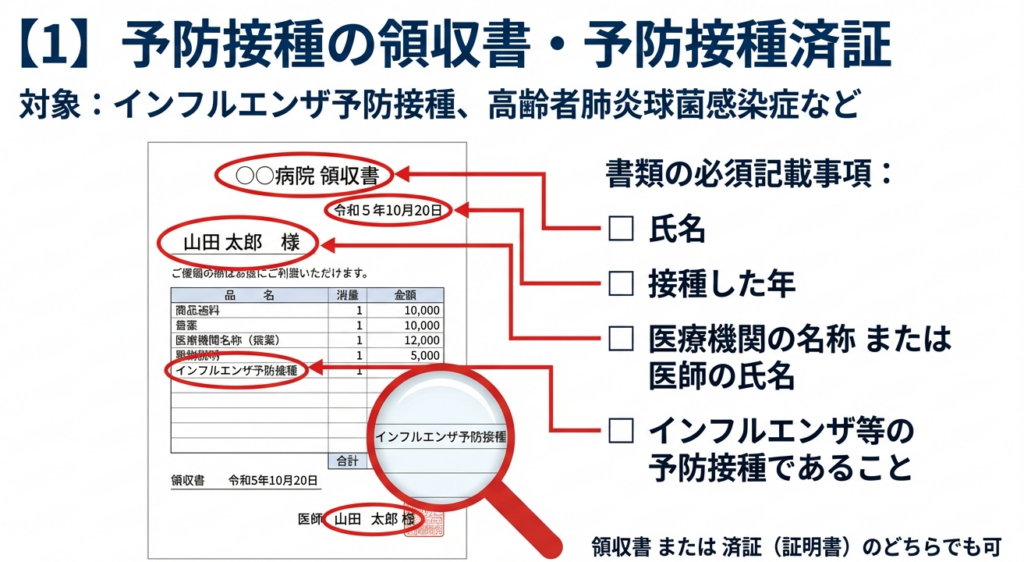

1. インフルエンザの予防接種または定期予防接種の領収書または予防接種済証

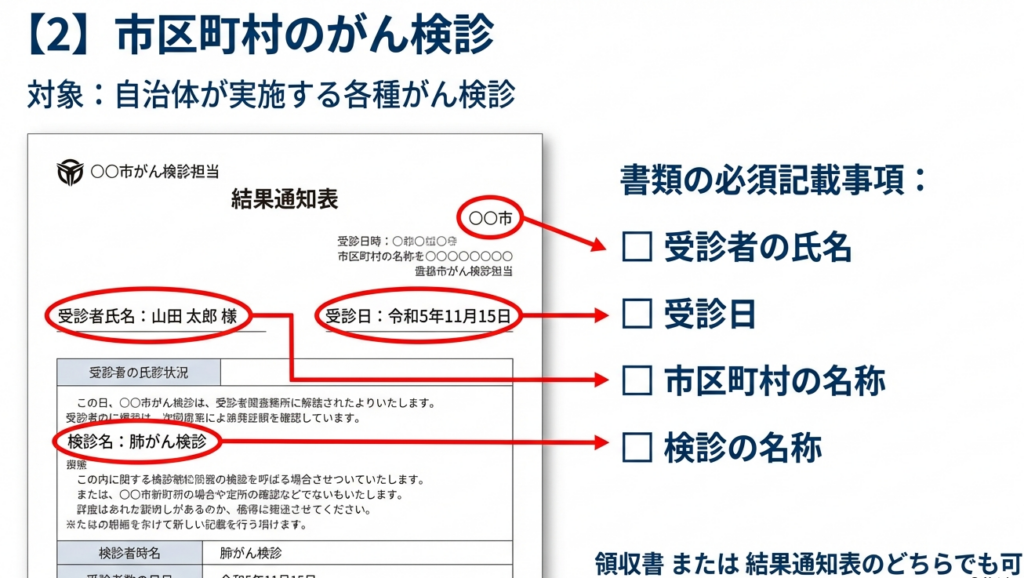

2. 市区町村のがん検診の領収書または結果通知表

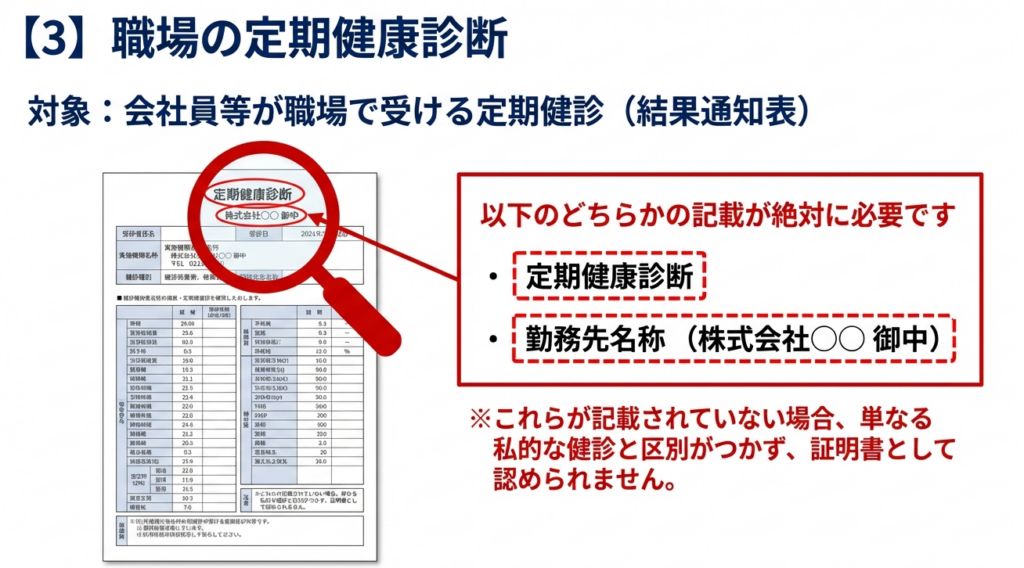

3. 職場で受けた定期健康診断の結果通知表

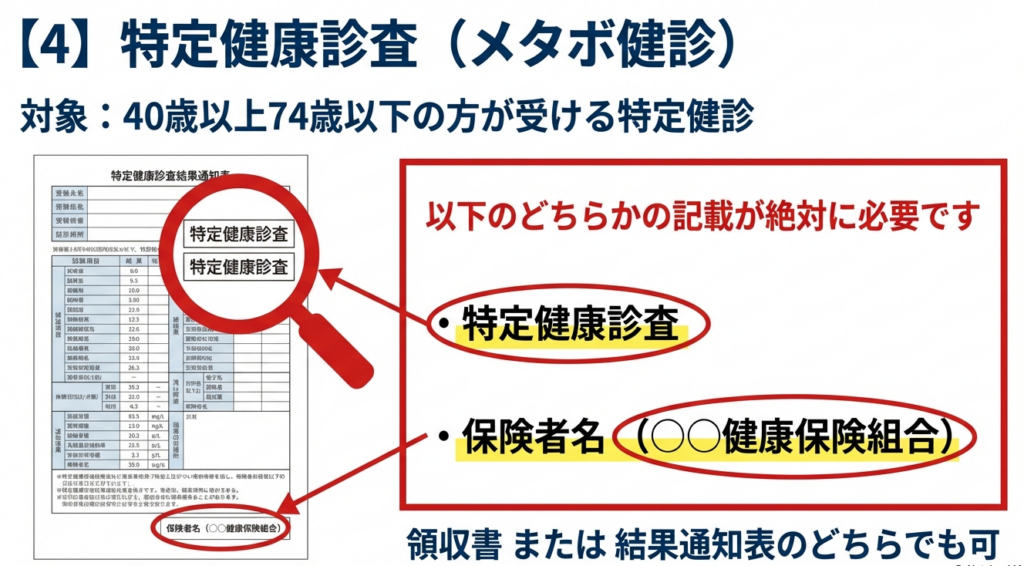

4. 特定健康診査の領収書または結果通知表

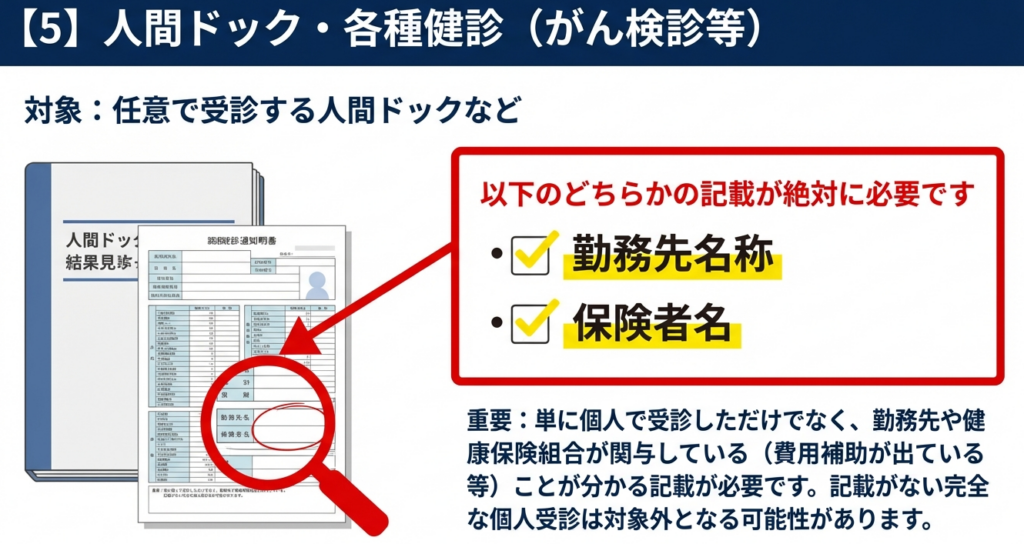

5. 人間ドックやがん検診をはじめとする各種健診(検診)の領収書または結果通知表

上記のリストのうち、特に(3)から(5)の結果通知表等については、有効な証明書類と認められるために、以下のいずれかの記載が必須となります。クライアントが保管している書類にこれらの記載があるか、必ず確認するよう助言してください。

(3) 定期健康診断の結果通知表:

「定期健康診断」という名称 または 「勤務先名称」の記載

(4) 特定健康診査の領収書・結果通知表:

「特定健康診査」という名称 または 「保険者名」の記載

(5) 各種健診(検診)の領収書・結果通知表:

「勤務先名称」 または 「保険者名」の記載

クライアントへのヒアリングの際には、これらの記載要件を満たしているかを具体的に確認するひと手間が、将来のリスク管理に繋がります。

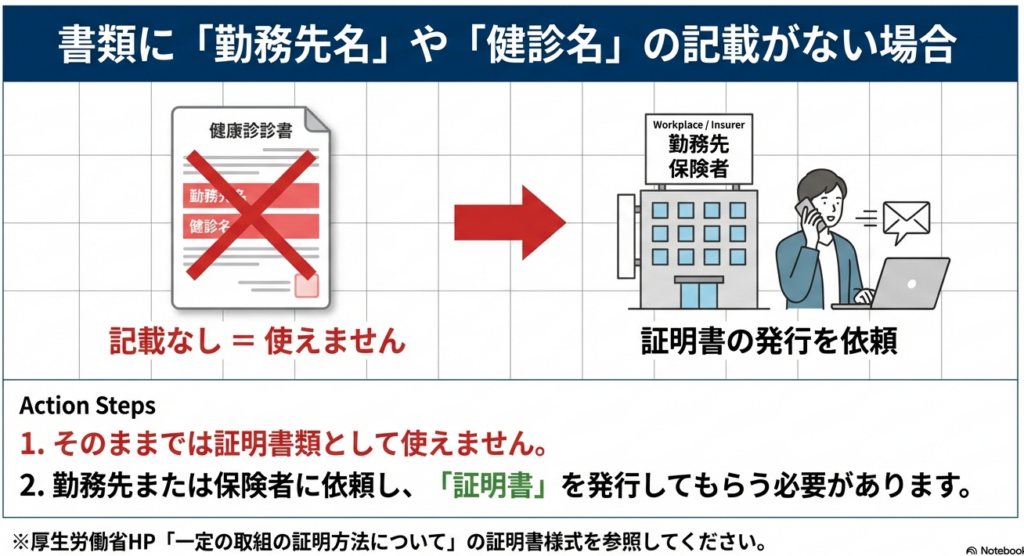

3.3. 書類に不備がある場合の対応策

クライアントが保管している健康診断の結果通知表等に、前述した必須の記載事項(「勤務先名称」や「保険者名」など)が欠けているケースも想定されます。その場合、我々は先を見越した的確なアドバイスを提供しなければなりません。

具体的な対応策として、クライアントには以下の通り指導してください。 記載事項が不足している領収書や結果通知表は、それ単体では有効な証明書類とはなりません。その場合、勤務先または保険者(健康保険組合など)に依頼し、「一定の取組を行ったことの証明書」を別途発行してもらう必要があります。

このような事前のアドバイスを徹底することが、将来、税務署からの問い合わせがあった際にクライアントが慌てることなく、スムーズに対応できる体制を整えることに繋がります。これこそが、我々専門家が提供すべき付加価値です。

4. まとめ:所員各位へのお願い(実務上の注意点)

本通達で解説した内容を総括し、所員各位が日々の業務で実践すべき具体的な行動指針を以下に示します。クライアント対応の際には、これらの点を常に念頭に置いてください。

• クライアントへの告知徹底

最も重要な変更点である「証明書類の提出は不要になったが、代わりに5年間の保管義務が課された」という事実を、必ず全ての該当クライアントに明確に伝えてください。「提出不要」という側面だけが強調され、保管義務の認識が漏れることのないよう、丁寧な説明を心がけてください。

• 保管書類の有効性確認

クライアントへのアドバイスの際には、単に「健診の結果を保管してください」と伝えるだけでなく、その書類に「氏名」「取組年」に加えて「勤務先名称」や「保険者名」といった必須事項が記載されているかを確認するよう、具体的な注意喚起を行ってください。

• 不備への能動的な対応

書類に不備があることが判明した場合、それを放置せず、勤務先や保険者から別途証明書を取り付けるよう、積極的に指導してください。問題の先送りをせず、申告時点で解決を図る姿勢が重要です。

• 新旧制度の混同防止

クライアントの申告が令和何年分であるかを正確に確認し、古い制度(添付・提示が必要)と新しい制度(添付不要・保管義務)のルールを混同しないよう、細心の注意を払ってください。

以上、本件に関する正確な知識の習得と、クライアントへの適切な指導の徹底をお願いします。

ガイド:Q&A

問1. 国税庁のタックスアンサー「No.1134」が解説している中心的な内容は何ですか。

このタックスアンサーは、所得税のセルフメディケーション税制(医療費控除の特例)を適用する際に必要となる「健康の保持増進及び疾病の予防への一定の取組を行ったことを明らかにする書類」の具体的な種類と要件について解説しています。

問2. 令和3年分以後の確定申告書を令和4年1月1日以後に提出する場合、セルフメディケーション税制の適用における「一定の取組を行ったことを明らかにする書類」の取り扱いはどのようになりますか。

令和3年分以後の確定申告書を令和4年1月1日以後に提出する場合、この書類を確定申告書に添付または提示する必要はなくなりました。ただし、税務署から求められた際に提示または提出できるよう、確定申告期限等から5年間は保管する義務があります。

問3. 令和2年分以前の確定申告において、セルフメディケーション税制の適用を受けるためには、「一定の取組を行ったことを明らかにする書類」に関して何をしなければなりませんでしたか。

令和2年分以前の確定申告では、セルフメディケーション税制の適用を受けるために、特定一般用医薬品等購入費の明細書に加えて、「一定の取組を行ったことを明らかにする書類」を確定申告書に添付するか、提出の際に提示する必要がありました。

問4. 予防接種に関連する「一定の取組を行ったことを明らかにする書類」として認められる書類の具体例を2つ挙げてください。

インフルエンザの予防接種の「領収書」または「予防接種済証」と、高齢者の肺炎球菌感染症等の定期予防接種の「領収書」または「予防接種済証」が該当します。

問5. 職場で受けた定期健康診断の結果通知表が「一定の取組」の証明として認められるためには、どのような記載が必要ですか。

職場で受けた定期健康診断の結果通知表には、「定期健康診断」という名称、または「勤務先名称」のいずれかの記載が必要です。これらの記載がない場合は、別途証明書が必要になることがあります。

問6. 特定健康診査の領収書や結果通知表が証明書類として有効であるためには、どのような名称または記載が求められますか。

特定健康診査の領収書や結果通知表には、「特定健康診査」という名称、または「保険者名」のいずれかの記載が必要です。

問7. 人間ドックの結果通知表などを証明書類として使用する場合、勤務先または保険者に関するどのような記載が必要ですか。

人間ドックやがん検診などの領収書または結果通知表には、「勤務先名称」または「保険者名」のいずれかの記載が必要です。

問8. 勤務先での健康診断の結果通知表に必要な記載がない場合、納税者はどのような代替手段を取る必要がありますか。

納税者は勤務先または保険者に対して、一定の取組を行ったことの証明を依頼し、証明書の交付を受ける必要があります。具体的な手続きについては、厚生労働省のホームページで確認することが推奨されています。

問9. 令和3年分以後の確定申告で書類の添付・提示が不要になったにもかかわらず、なぜ納税者は「一定の取組を行ったことを明らかにする書類」を保管しておく必要があるのですか。また、その保管期間はどのくらいですか。

添付・提示は不要ですが、税務調査などで内容を確認する必要が生じた場合に備えるためです。税務署は、確定申告期限等から5年を経過する日までの間、納税者に対してこれらの書類の提示または提出を求めることができます。

問10. 平成29年分から令和元年分までの確定申告に関して、どのような経過措置が設けられていましたか。

平成29年分から令和元年分までの確定申告については、経過措置として、特定一般用医薬品等購入費の明細書の添付に代えて、購入を証明する領収書などを確定申告書に添付するか、提出時に提示することが認められていました。

コメント