国税庁タックスアンサーの「No.6487 未成工事支出金の仕入税額控除の時期」について解説します。

解説動画

詳細

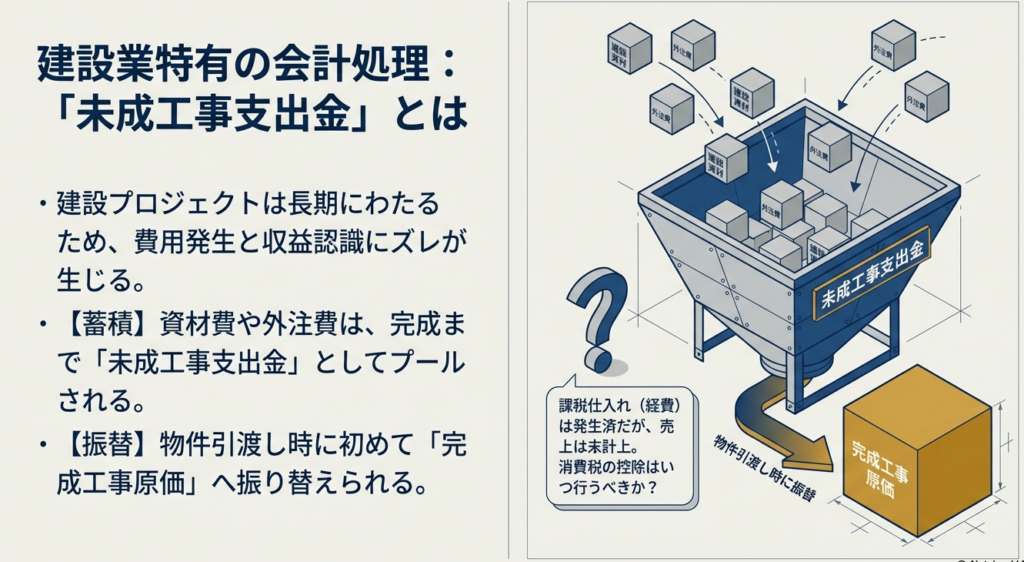

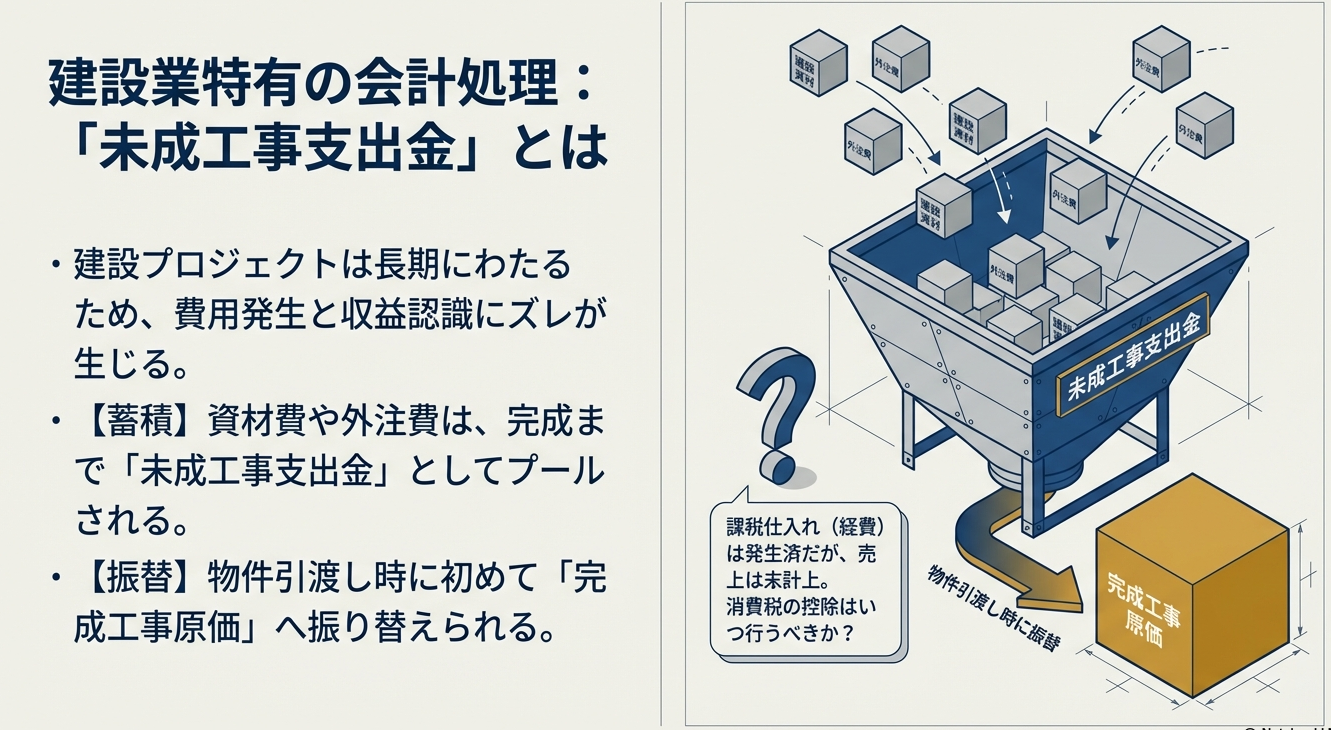

建設業などが計上する未成工事支出金(工事中の資材費や外注費など)に係る仕入税額控除の時期には、原則と特例があります。

原則として、工事の完成を待たず、資材の引渡しや下請けの役務提供が完了した日の属する課税期間において、仕入税額控除の対象とします。

ただし、例外として、その工事による目的物を引き渡した日の属する課税期間(売上が計上される時期)に、未成工事支出金に含まれる課税仕入れをまとめて仕入税額控除とすることも認められています。なお、この処理を行う場合は、毎期継続して適用することが条件となります。

スライド解説

解説:建設業における「未成工事支出金」の仕入税額控除の時期

1. 導入:なぜこの論点が実務で重要なのか

建設業の会計・税務実務において、「未成工事支出金の仕入税額控除の時期」は、避けては通れない重要な論点です。建設工事は長期にわたり、事業年度をまたいで資材の購入や外注先への支払いが発生することが常です。これらの期間中に発生した費用の消費税をどのタイミングで控除するかは、企業の資金繰りや正確な納税額の計算に直接的な影響を与えるため、実務担当者はその取り扱いを正しく理解しておく必要があります。

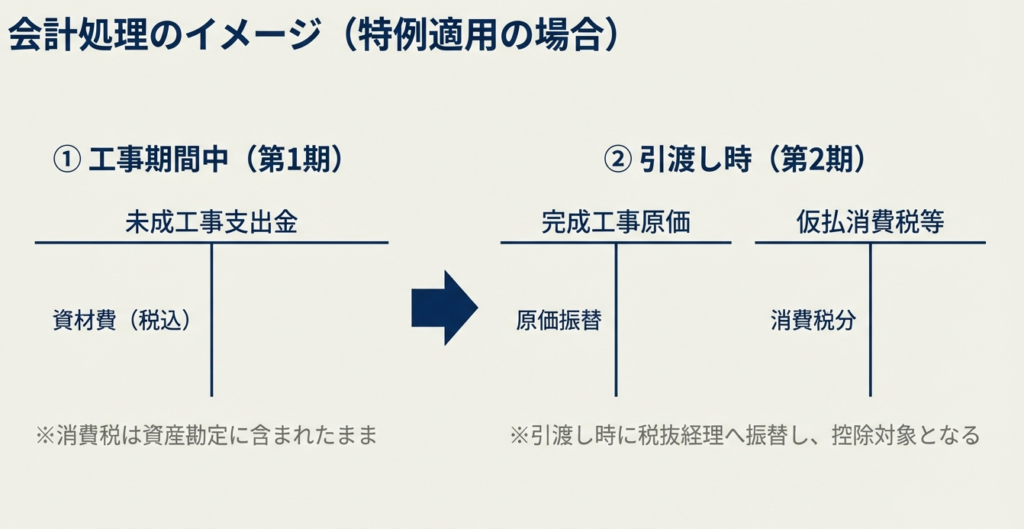

建設業における一般的な会計処理では、工事期間中に発生した材料費や外注費などの原価は、まず「未成工事支出金」という勘定科目で資産として計上されます。そして、工事がすべて完了し、顧客に目的物を引き渡した時点で、この「未成工事支出金」は売上に対応する「完成工事原価」へと振り替えられます。

では、この未成工事支出金に含まれる消費税は、どのタイミングで仕入税額控除を適用すべきなのでしょうか。この会計処理(工事完成時に費用化)と、消費税法が定める控除の原則(仕入時に控除)との間に生じる「ズレ」こそが、この論点の核心であり、実務担当者が明確に理解すべきポイントなのです。

2. 結論:仕入税額控除を適用する2つのタイミング

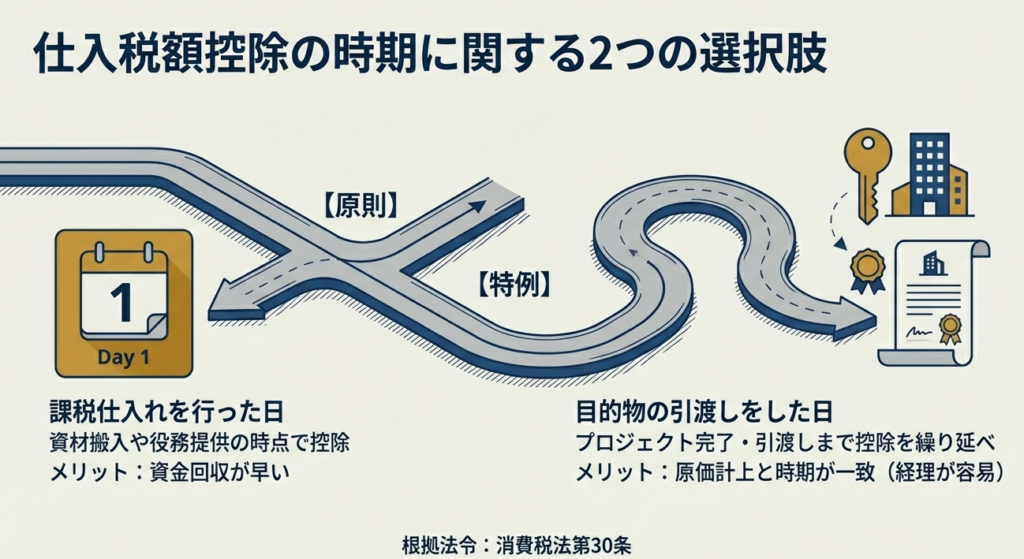

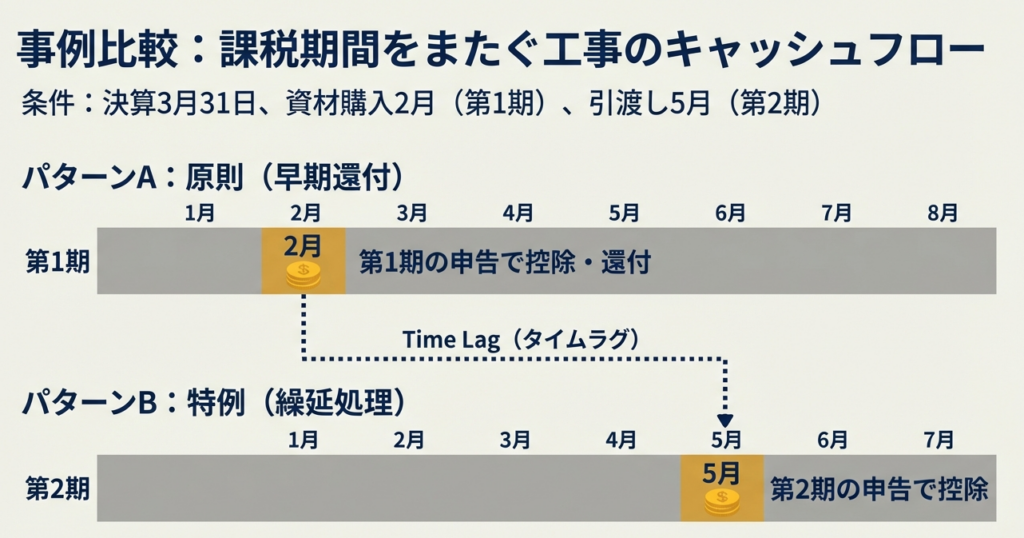

この論点に対する消費税法上の取り扱いには、明確な「原則」と、継続適用を条件とする「例外」の2つの処理方法が存在します。どちらの方法を採用するかによって、仕入税額控除のタイミングが大きく変わるため、自社の経理方針を正しく把握することが不可欠です。

結論として、認められている処理方法は以下の2つです。

1. 原則的な処理

資材の引渡しを受けた日や、下請外注先が役務の提供を完了した日の属する課税期間で、仕入税額控除の対象とします。

2. 例外的な処理

請負工事の目的物を引き渡した日の属する課税期間で、その工事に関する課税仕入れをまとめて仕入税額控除の対象とします。ただし、この処理は「継続適用」が条件となります。

以下では、これらの処理方法について、その詳細と根拠をさらに詳しく見ていきましょう。

3. 詳細解説:制度のポイント

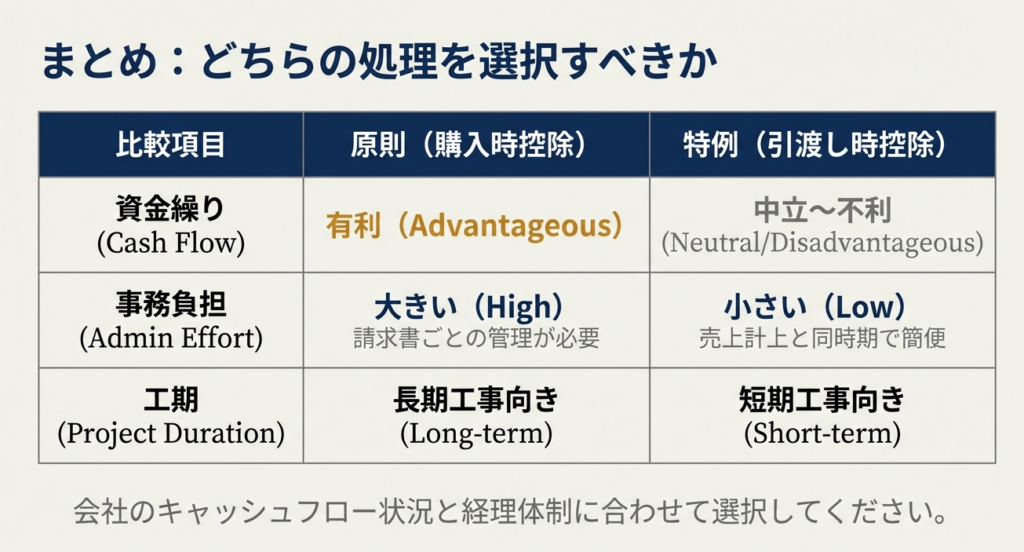

原則的な処理と例外的な処理のどちらを選択するかは、企業の経理方針に委ねられています。しかし、この選択は単なる事務処理の違いにとどまらず、企業のキャッシュフローや管理体制にも影響を与える戦略的な判断です。

例えば、原則法は税負担の軽減を早期に実現できる一方、例外法は会計処理との整合性が高く管理が容易という利点があります。それぞれの方法の根拠と要件を深く理解し、一貫した経理処理を行うことが重要です。

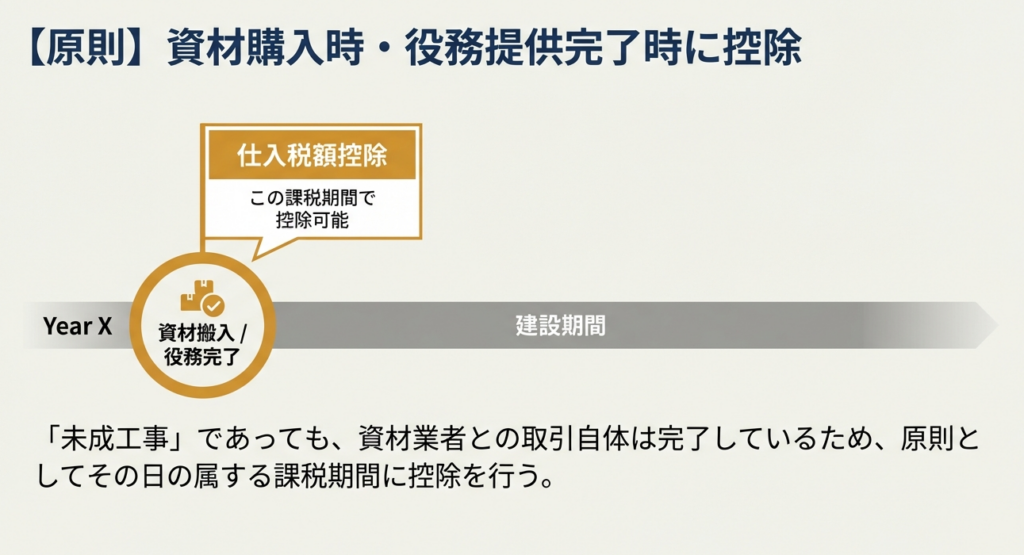

3.1. 原則:課税仕入れを行った課税期間に控除

消費税法における仕入税額控除の基本的な考え方は、取引が完了した事実に基づいて判断するというものです。したがって、建設工事が完了していなくても、資材の購入であれば「資産の引渡しを受けた日」、外注であれば「役務の提供が完了した日」の属する課税期間に仕入税額控除を適用するのが原則となります。

会計上は「未成工事支出金」として資産計上されていても、税務上は仕入れの事実が発生した時点で控除の対象となる、という点を押さえておくことが重要です。この方法は、実際の支出に近いタイミングで税額控除を受けられるため、キャッシュフローの観点からは有利に働くことがあります。

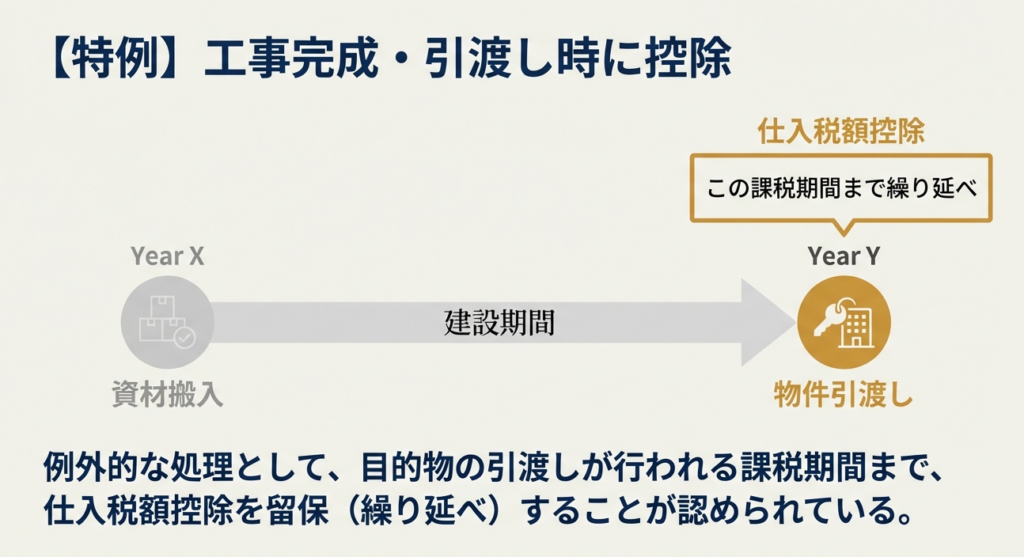

3.2. 例外:工事完成・引渡しの課税期間に一括で控除

一方で、実務上の便宜を考慮し、例外的な処理も認められています。これは、未成工事支出金として経理した課税仕入れを、工事が完了し目的物を引き渡した日の属する課税期間において、一括で仕入税額控除の対象とする方法です。

この「実務上の便宜」とは、特に大規模な長期工事において、個々の資材納品や役務提供の完了日を税務申告のために別途管理する煩雑さを解消できる点を指します。会計上の「完成工事原価」への振替タイミングと、税務上の仕入税額控除のタイミングが一致するため、経理処理の簡素化に大きく貢献します。

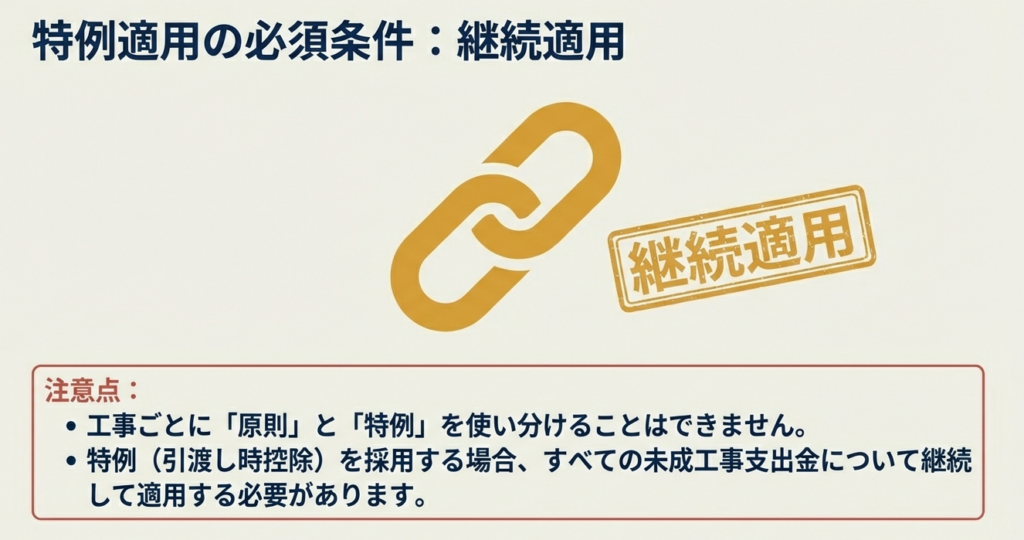

ただし、この例外処理を選択する上で、絶対に忘れてはならないのが**「継続適用」という鉄則**です。一度この方法を採用した以上、税務上の有利不利によって毎期処理方法を変えるといった恣意的な運用は一切認められません。

3.3. 根拠法令

本稿で解説したルールの根拠となっている法令等は以下の通りです。

• 消費税法第30条: 仕入税額控除の基本要件を定めた条文。

• 消費税法基本通達11-3-1: 課税仕入れの時期に関する原則的な取り扱いを規定。

• 消費税法基本通達11-3-5: 建設工事等に係る課税仕入れの時期の特例(本稿の例外処理)について規定。

これらの原則と例外を踏まえ、実務担当者は具体的にどのような点に注意すればよいのでしょうか。最後に、実務上のポイントを整理します。

4. まとめ:実務上の注意点

ここまで、建設業における未成工事支出金に関する仕入税額控除の時期について、原則と例外の2つの方法を解説してきました。実務担当者としては、まず自社(またはクライアント企業)がどちらの方法を採用しているかを正確に確認し、その処理を一貫して継続することが何よりも重要です。

最後に、実務上の重要なポイントを以下にまとめます。

• 処理方法の選択と一貫性

企業は、原則的な処理と例外的な処理のいずれかを選択する必要があります。特に例外法を採用した場合は、その処理を継続しなければならない「継続適用の義務」があることを改めて認識してください。経理方針として明確に定め、一貫性を保つことが求められます。

• 対象となる事業者

この規定は、「事業者(免税事業者を除く)」に適用されます。課税事業者である建設業者が対象となるルールです。

【原則法と例外法の比較】

• 原則法

◦ メリット: 早期に税額控除が受けられ、キャッシュフローに有利。

◦ デメリット: 会計上の費用計上時期とズレるため、管理が煩雑になる可能性がある。

• 例外法

◦ メリット: 売上計上と仕入税額控除のタイミングが一致し、会計管理がシンプル。

◦ デメリット: 税額控除のタイミングが遅れ、キャッシュフロー上は不利になる場合がある。

この論点は、建設業の税務会計における基本中の基本です。クライアント様の健全な経営を支えるためにも、我々専門家がこの基本を徹底し、常に正確な処理を指導していくことが重要です。

不明な点があれば、決して自己判断せず、必ず本稿の原則に立ち返るようにしてください。

ガイド:Q&A

質問1: 建設業において、「未成工事支出金」勘定はどのような目的で使用されますか?

未成工事支出金勘定は、建設業者が請け負った工事について、工事期間中に発生した建設資材の購入費や下請先への外注工事費などを一時的に経理するために使用されます。これらの費用は、工事が完了し目的物を引き渡す時点で、売上げに対応する完成工事原価に振り替えられます。

質問2: 未成工事支出金に含まれる課税仕入れについて、仕入税額控除の時期に関する原則的なルールは何ですか?

原則的なルールでは、未成工事支出金勘定に含まれる課税仕入れの額は、資産の引渡しを受けた日、または下請外注先が役務の提供を完了した日の属する課税期間において、仕入税額控除の対象となります。

質問3: 仕入税額控除の時期に関して、原則的なルールとは別に認められている特例的な処理方法とはどのようなものですか?

特例的な処理方法として、未成工事支出金として経理した課税仕入れの金額を、請負工事による目的物の引渡しをした日の属する課税期間の課税仕入れとして処理することが認められています。

質問4: 未成工事支出金に関する特例的な経理処理を適用するための条件は何ですか?

特例的な経理処理を適用するための条件は、その処理方法を継続して適用すること(継続適用)です。一度この方法を選択した場合、継続して使い続ける必要があります。

質問5: この税務上の取扱いの対象となる事業者から除外されるのは誰ですか?

この取扱いの対象は事業者ですが、その中から「免税事業者」は除外されます。

質問6: 会計上、未成工事支出金はどの時点で「完成工事原価」に振り替えられますか?

未成工事支出金は、請け負った建設工事が完了し、その目的物を引き渡した時点で、完成工事原価に振り替えられます。

質問7: 未成工事支出金勘定に含まれる費用には、どのような具体例がありますか?

未成工事支出金勘定に含まれる費用の例として、工事期間中の「建設資材の購入費」や「下請先に対する外注工事費」が挙げられています。

質問8: この文書で説明されている仕入税額控除の取扱いは、どの税目に関するものですか?

この文書で説明されている仕入税額控除の取扱いは、「消費税」に関するものです。

質問9: この税務上の取扱いの根拠法令等として挙げられているものは何ですか?

根拠法令等として、「消法30」(消費税法第30条)、「消基通11-3-1」、「消基通11-3-5」(消費税法基本通達)が挙げられています。

質問10: 消費税法において、課税仕入れの額が仕入税額控除の対象となるのは、原則として具体的にどのような日が属する課税期間ですか?

消費税法において、課税仕入れの額が仕入税額控除の対象となるのは、原則として「資産の引渡しを受けた日」や「下請外注先が役務の提供を完了した日」の属する課税期間です。

コメント