国税庁タックスアンサーの「No.6497 仕入税額控除のために保存する帳簿および請求書等の記載事項」について解説します。

解説動画

詳細

仕入税額控除の適用を受けるためには、原則として法定事項を記載した帳簿および請求書等(適格請求書など)の保存が必要です。また、複数税率に対応するため、取引を税率ごとに分ける区分経理を行う必要があります。

帳簿には、

①相手方の氏名・名称

②取引年月日

③資産・役務の内容(軽減税率対象ならその旨)

④支払対価の額

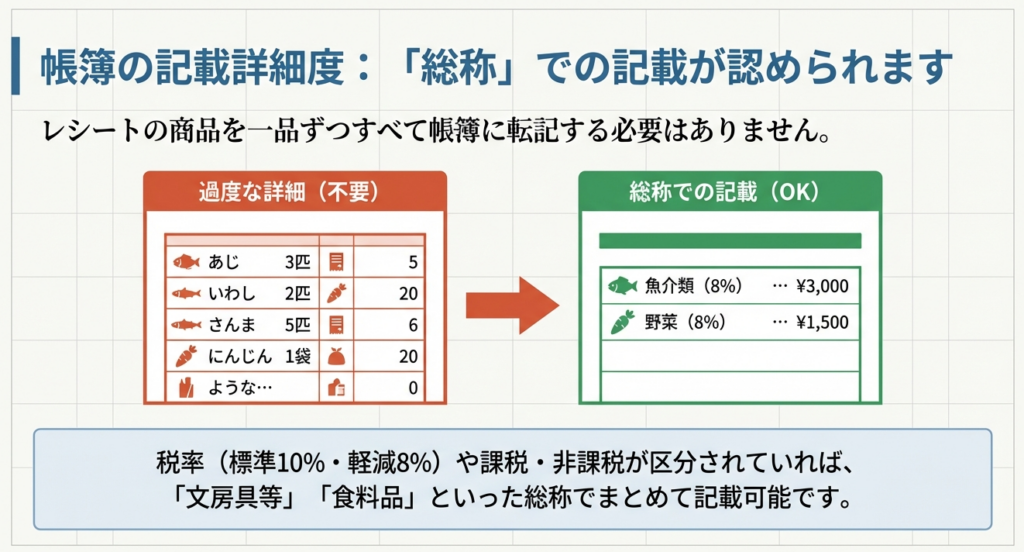

を記載します。なお、個々の品名ではなく「食料品」等の総称での記載や、一定期間分をまとめて記載することも認められています。

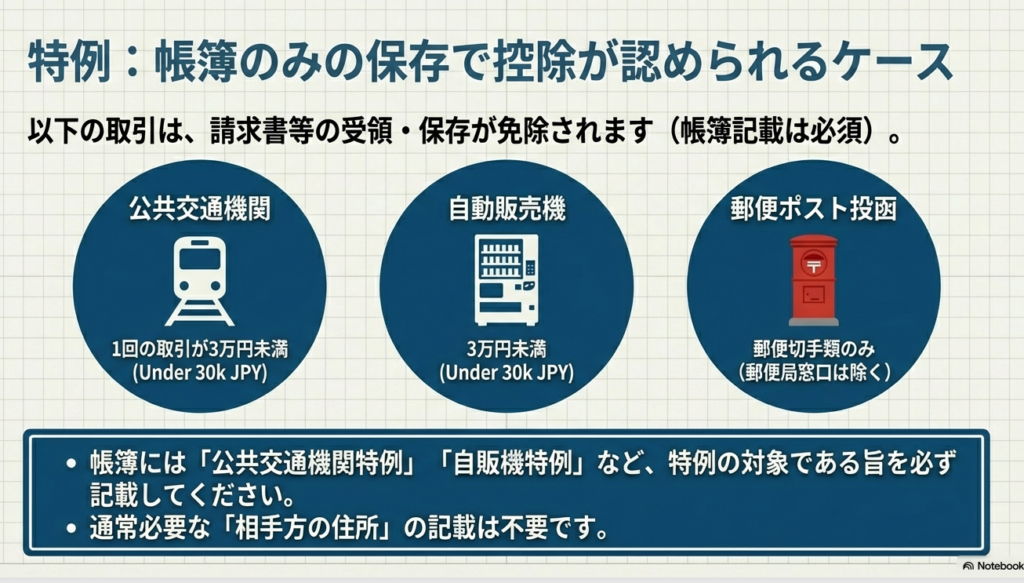

適格請求書には、発行者の登録番号や、税率ごとに区分した対価の額および消費税額等の記載が必須です。ただし、公共交通機関特例などの一定の取引については、帳簿のみの保存で控除が可能です。

スライド解説

解説:消費税「仕入税額控除」のための帳簿・請求書等の保存要件

序文

日々の会計・税務業務、誠にお疲れ様です。ご承知の通り、インボイス制度が導入され、消費税の実務はより一層複雑化しました。特に、納付すべき消費税額を算出する上で極めて重要な「仕入税額控除」の適用要件については、正確な理解が不可欠です。

この解説書は、皆様が日々の業務において、仕入税額控除の適用要件を正しく理解し、自信を持って実務を遂行できるよう、その核心となる「帳簿」と「請求書等」の保存要件に焦点を当てて作成したものです。本稿を通じて、制度の基本原則から実務上の細かなポイントまでを網羅的に確認し、適正な税務処理の一助としていただければ幸いです。

1. 導入:なぜ帳簿と請求書等の保存が重要なのか

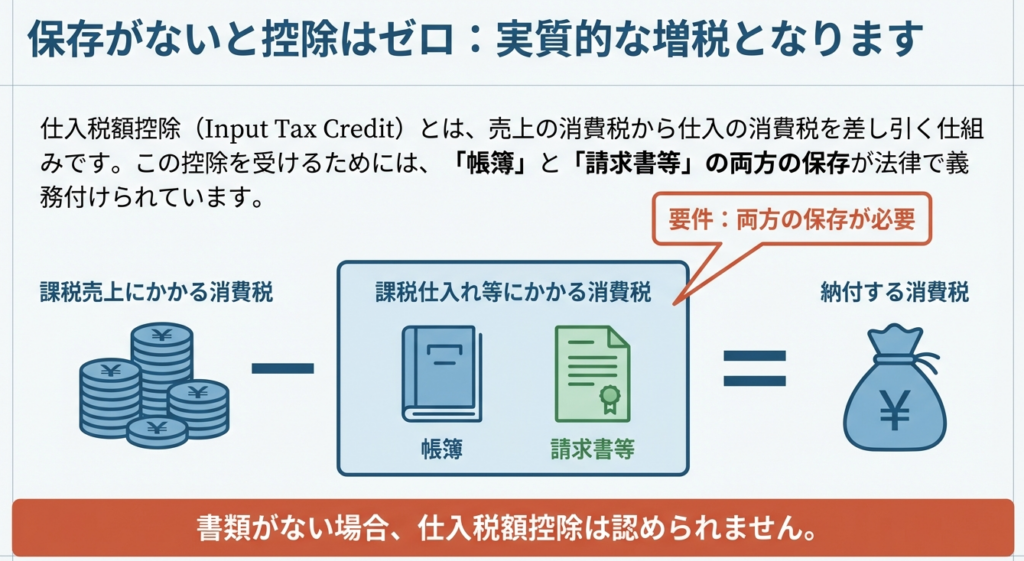

「仕入税額控除」とは、課税売上げに係る消費税額から、課税仕入れ等に係る消費税額を控除する制度です。この控除を適用できるか否かは、事業者が納付する消費税額に直接影響を与えるため、その要件を遵守することは極めて重要です。

そして、仕入税額控除の適用を受けるための大原則は、「法定事項が記載された帳簿および請求書等の両方を保存すること」 にあります。

特に、消費税率が標準税率(10%)と軽減税率(8%)の複数存在する現在、事業者は取引を税率ごとに区分して記帳する「区分経理」を行う必要があります。この区分経理を正確に行い、その正当性を証明するためにも、法定要件を満した帳簿と請求書等のセットでの保存が不可欠なのです。

もちろん、公共交通機関を利用した際の特例や、一定規模以下の事業者が行う1万円未満の課税仕入れに関する経過措置のように、一部の取引においては帳簿のみの保存で控除が認められる例外も存在しますが、これらはあくまで限定的なケースです。

本稿でこれから解説する具体的な保存要件を一つひとつ確実に理解し、実践することが、実務上の誤りを防ぎ、税務調査等のリスクを回避する最善の策となります。まずは、その結論から見ていきましょう。

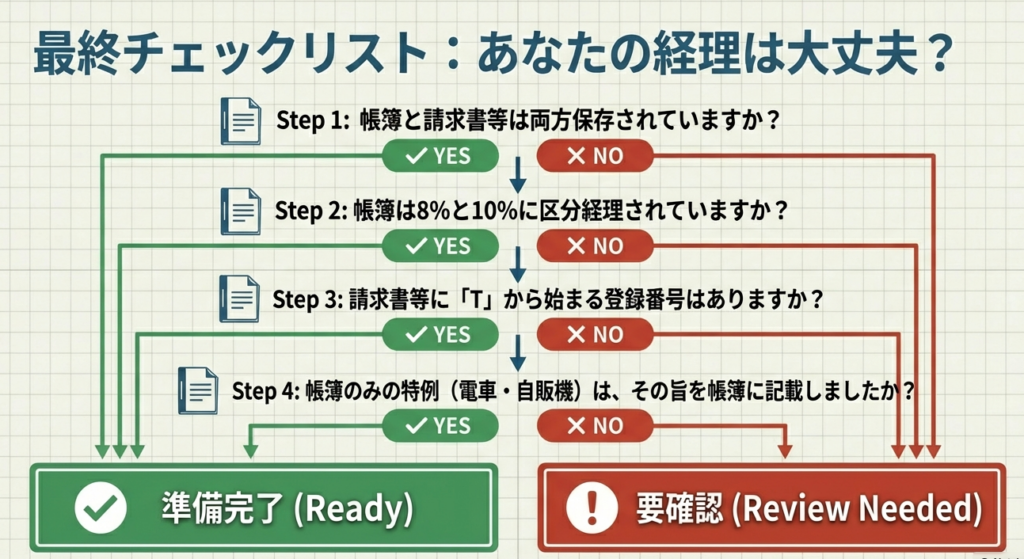

2. 結論:仕入税額控除を受けるための必須アクション

詳細な解説に入る前に、実務担当者の皆様が「結局、何をすれば良いのか」を明確に把握できるよう、仕入税額控除を適用するために実行すべき最も重要なアクションを以下に要約します。

仕入税額控除を適用するための2大原則

1. 法定記載事項を満たした「帳簿」を作成し、適切に保存すること。

2. 原則として、取引の相手方から交付された適格請求書(インボイス)や仕入明細書などの「請求書等」を保存すること。

この2つの要件は、原則としてセットで求められます。どちらか一方だけでは、仕入税額控除は認められません。

これらの書類が一つでも欠けていたり、記載事項に不備があったりすれば、たとえ実際に仕入れの事実があったとしても、税務上は仕入税額控除が否認されるリスクを負うことになります。次のセクションから、この2つの書類に具体的に何を記載・確認すべきなのかを詳しく見ていきましょう。

3. 詳細解説:帳簿と請求書等に記載すべき事項

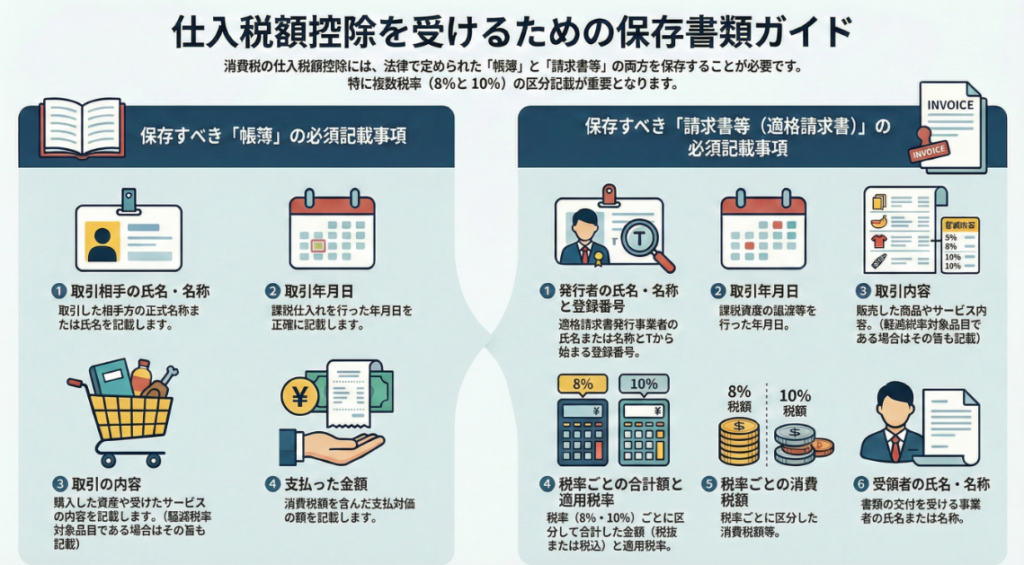

3.1. 保存すべき「帳簿」の記載事項

仕入税額控除の根幹をなすのが、日々の取引を記録した「帳簿」です。ここでは、取引の種類に応じて帳簿に記載すべき法定事項を解説します。

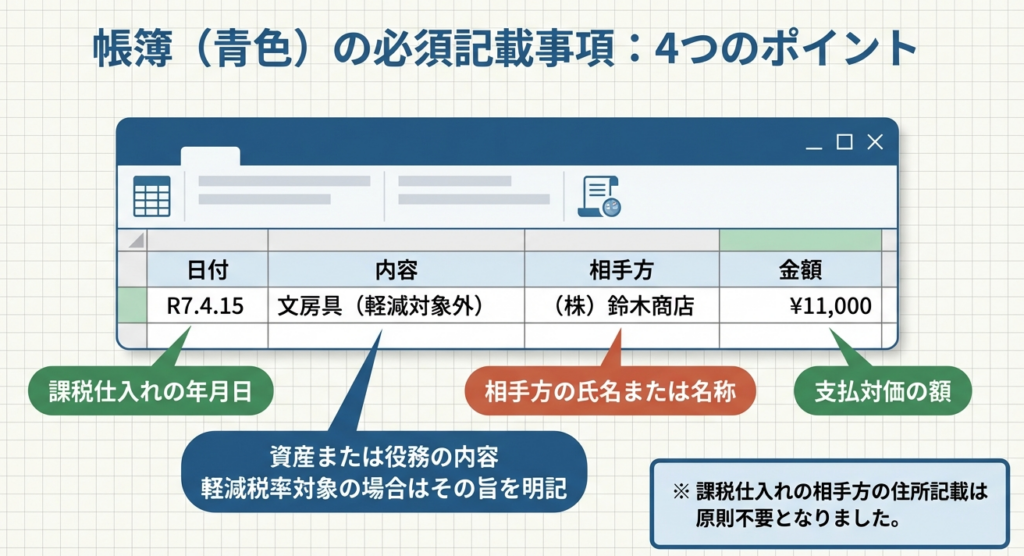

(1)通常の課税仕入れの場合

一般的な商品購入やサービス利用の際に、帳簿に記載すべき事項は以下の4点です。これらの情報は、後述する3.2 (1) の適格請求書などから転記または要約して作成するのが基本となります。

• イ. 相手方の氏名または名称

◦ 取引先の正式名称を記載します。

• ロ. 取引年月日

◦ 仕入れを行った日付を正確に記載します。

• ハ. 資産または役務の内容

◦ 購入した商品や受けたサービスの内容を記載します。

※重要:

もし取引に軽減税率(8%)の対象品目が含まれる場合は、その旨(例:「※食料品」など)が明確にわかるように記載する必要があります。これは請求書等と帳簿の双方で求められる重要な共通点ですので、転記漏れがないよう注意が必要です。

• ニ. 支払対価の額

◦ 消費税額を含んだ支払総額を記載します。

特例適用時の追加記載事項

公共交通機関特例など、帳簿のみの保存で仕入税額控除が認められる特例を適用する場合は、上記の事項に加え、①その特例の対象である旨、②仕入れの相手方の住所または所在地 の記載が必要になる点にご注意ください。(一部の取引では②は不要です。)

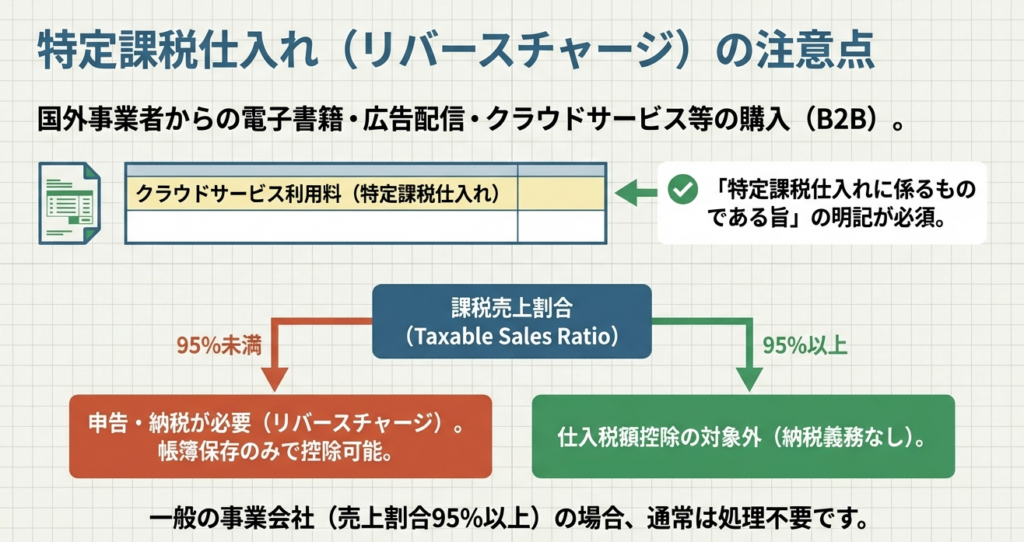

(2)特定課税仕入れの場合(リバースチャージ方式)

国外事業者から特定のサービス提供(事業者向け電気通信利用役務など)を受けた場合に該当します。

• イ. 相手方の氏名または名称

• ロ. 取引年月日

• ハ. 役務の内容

• ニ. 支払対価の額

• ホ. 特定課税仕入れに係るものである旨

◦ この取引がリバースチャージ方式の対象であることを明記します。

※実務上の注意点:

この特定課税仕入れについては、課税売上割合が95%未満でリバースチャージ方式の適用を受ける場合は、帳簿のみの保存で仕入税額控除が認められます。しかし、課税売上割合が95%以上でリバースチャージ方式の適用を受けない場合は、仕入税額控除そのものが認められないため、自社の状況を正しく把握することが不可欠です。

(3)保税地域からの課税貨物の引取りの場合

輸入品を保税地域から引き取る場合に該当します。

• イ. 引取り年月日等

◦ 課税貨物を引き取った年月日を記載します。(課税貨物につき特例申告書を提出した場合には、保税地域から引き取った年月日および特例申告書を提出した日または特例申告に関する決定の通知を受けた日)

• ロ. 課税貨物の内容

◦ 輸入品の内容を記載します。

• ハ. 引取りに係る消費税額等

◦ 引き取り時に課された消費税額および地方消費税額を記載します。

帳簿の記載要件を理解したところで、次にもう一方の重要な書類である「請求書等」について見ていきましょう。

3.2. 保存すべき「請求書等」の記載事項

帳簿とセットで保存が義務付けられているのが、取引の事実を証明する「請求書等」です。インボイス制度下では、主に以下の書類が該当します。

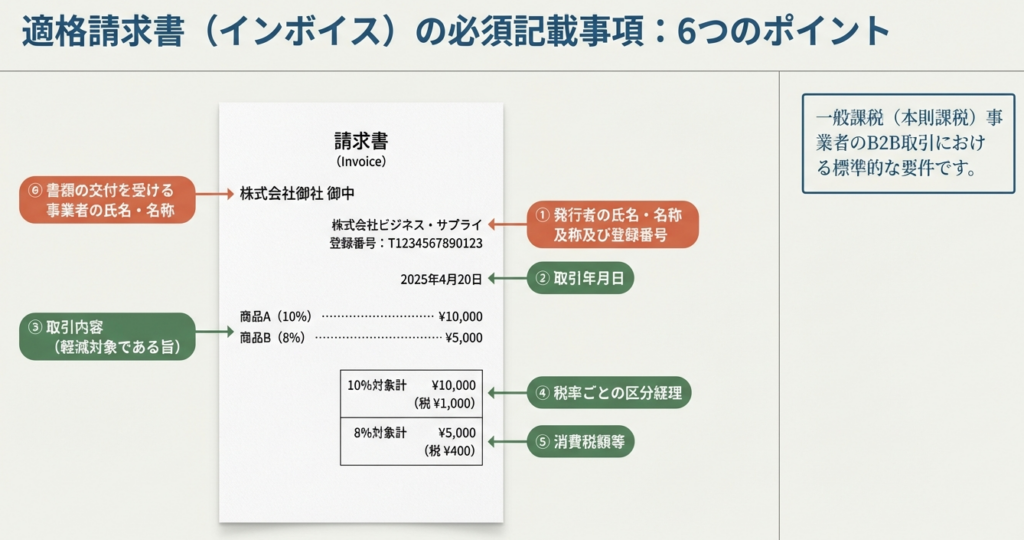

(1)適格請求書(インボイス)

最も基本となる書類です。以下の事項が記載されている必要があります。

• イ. 発行事業者の氏名・名称と登録番号

• ロ. 取引年月日

• ハ. 資産または役務の内容(軽減税率対象品目である場合はその旨)

• ニ. 税率ごとに区分して合計した金額(税抜または税込)および適用税率

• ホ. 税率ごとに区分した消費税額等

• ヘ. 書類の交付を受ける事業者の氏名または名称

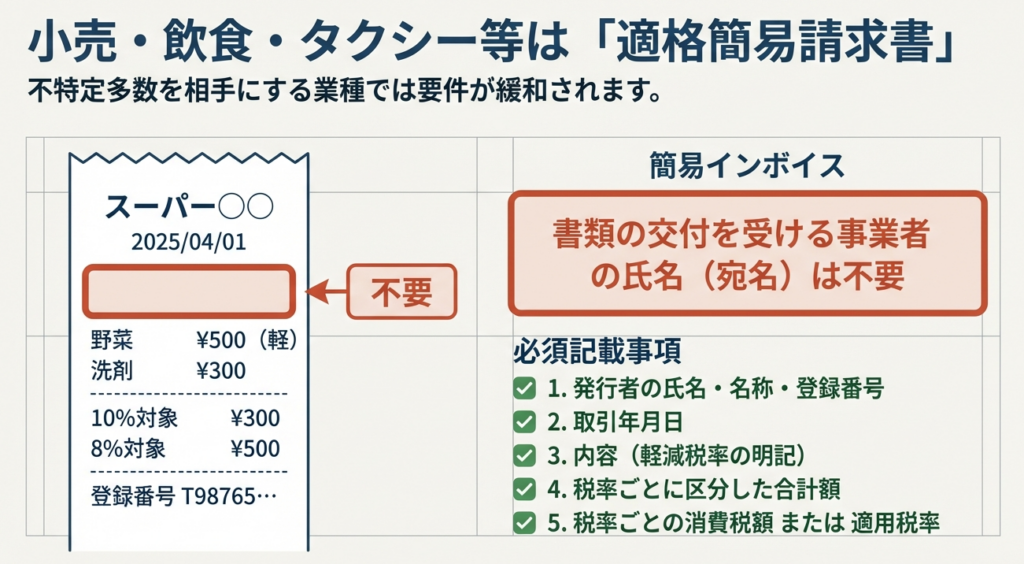

(2)適格簡易請求書

小売業や飲食店など、不特定多数の者に販売等を行う事業者が発行できる、記載事項が簡略化されたインボイスです。

• イ. 発行事業者の氏名・名称と登録番号

• ロ. 取引年月日

• ハ. 資産または役務の内容(軽減税率対象品目である場合はその旨)

• ニ. 税率ごとに区分して合計した金額(税抜または税込)

• ホ. 消費税額等または適用税率(どちらか一方の記載で可)

※「へ. 書類の交付を受ける事業者の氏名または名称」の記載は不要です。

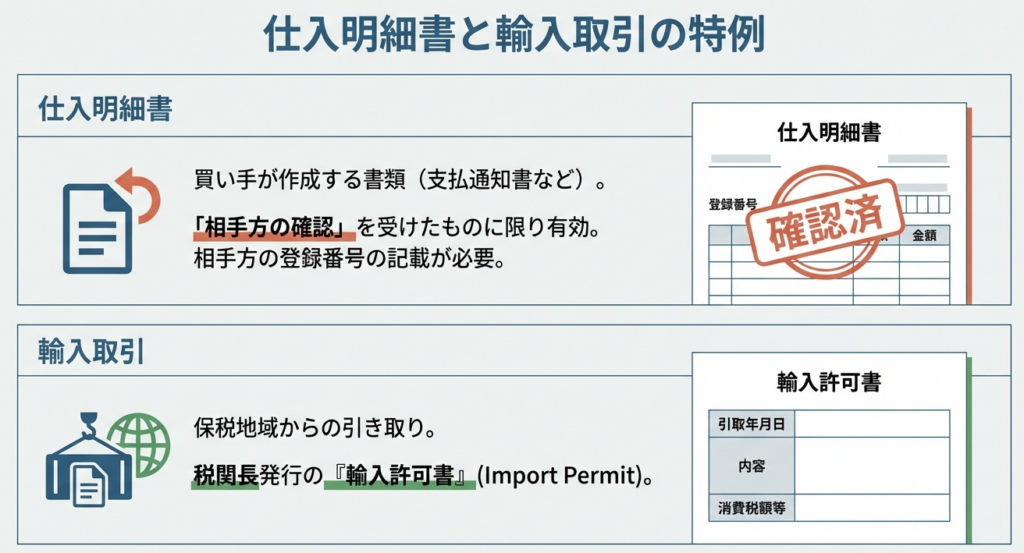

(3)仕入明細書等

買手側が作成する仕入明細書等も、要件を満たせば請求書等として認められます。ただし、この書類は、記載事項について相手方の確認を受けなければ、仕入税額控除の要件を満たす「請求書等」として認められない点に、くれぐれもご注意ください。

• イ. 書類の作成者の氏名または名称

• ロ. 課税仕入れの相手方の氏名・名称と登録番号

• ハ. 課税仕入れを行った年月日

• ニ. 資産または役務の内容(軽減税率対象品目である場合はその旨)

• ホ. 税率の異なるごとに区分して合計した課税仕入れに係る支払対価の額および適用税率

• ヘ. 消費税額等

(4)卸売市場特例等に係る書類

卸売市場でのせり売りなど、特定の媒介業者を介した取引で交付される書類です。

• イ. 書類の作成者(媒介業者等)の氏名・名称と登録番号

• ロ. 取引年月日

• ハ. 資産の内容(軽減税率対象品目である場合はその旨)

• ニ. 課税資産の譲渡等に係る税抜価額または税込価額を税率の異なるごとに区分して合計した金額および適用税率

• ホ. 消費税額等

• ヘ. 書類の交付を受ける事業者の氏名または名称

(5)輸入許可書等

保税地域から課税貨物を引き取る際に、税関長から交付される書類です。

• イ. 納税地を所轄する税関長

• ロ. 課税貨物を引き取ることができることとなった年月日(課税貨物につき特例申告書を提出した場合には、保税地域から引き取ることができることとなった年月日および特例申告書を提出した日または特例申告に関する決定の通知を受けた日)

• ハ. 課税貨物の内容

• ニ. 課税貨物に係る消費税の課税標準である金額ならびに引取りに係る消費税額および地方消費税額

• ホ. 書類の交付を受ける事業者の氏名または名称

(注)電磁的記録による保存

上記(1)から(5)までの書類は、紙媒体での保存だけでなく、電子データ(電磁的記録)として保存することも認められています。

これらの書類を取引の都度、適切に入手し、記載事項に漏れがないかを確認することが、経理担当者の重要な役割です。

3.3. 帳簿記載に関する実務上のポイント

法定要件を理解した上で、次は日々の記帳業務を効率的かつ正確に行うための具体的なポイントを解説します。

Q1. 請求書と帳簿の記載粒度はどこまで合わせるべきか?

A1. 必ずしも完全に一致させる必要はありません。 例えば、鮮魚店からの請求書に「あじ○匹、いわし○匹」と詳細な記載があっても、帳簿への記載は「食料品」や「魚類」といった一般的な総称でまとめて記載して差し支えありません。重要なのは、申告時に個々の請求書を都度確認しなくても、帳簿だけで仕入内容が把握できる程度に記載されていることです。これは、税務調査の際にも、帳簿と請求書等の突合がスムーズに行えるようにするという実務的な観点からも重要です。

Q2. 一回の取引で複数の種類の商品を購入した場合はどう記載するか?

A2. 「○○ほか」のような記載が許容されます。 例えば、文房具と雑貨を同時に購入した場合、帳簿には「文房具ほか」や「文房具等」と記載することが認められています。ただし、この場合でも、軽減税率対象品目(例:飲食料品)と標準税率対象品目が混在している場合は、それぞれを明確に区分して記載する必要があります。

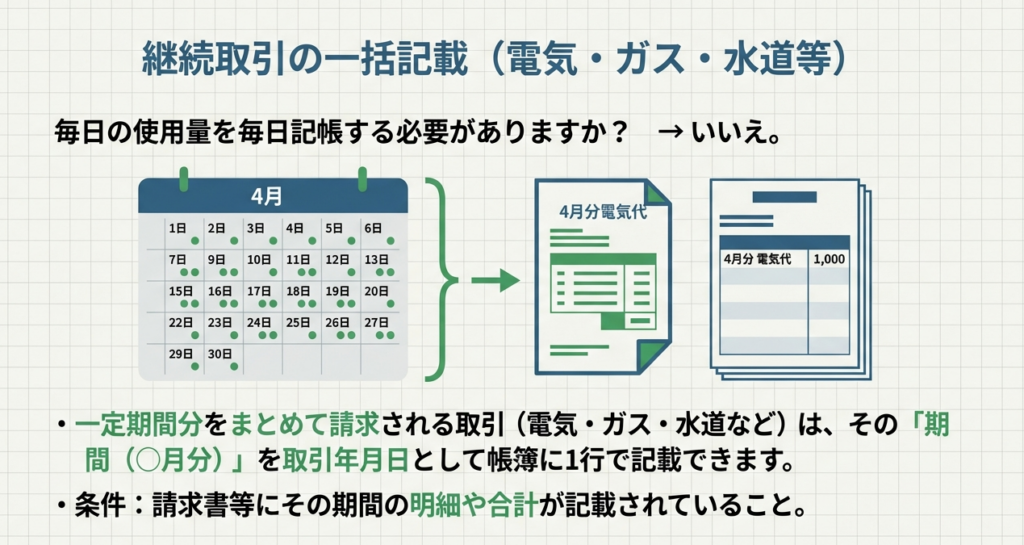

Q3. 一定期間の取引をまとめて記載することは可能か?

A3. 可能です。 電気代や水道代のように継続的に供給されるサービスや、毎月同じ取引先から商品を仕入れる場合など、請求書が月単位で発行されるケースでは、帳簿の記載も「○月分」としてまとめて記載して問題ありません。

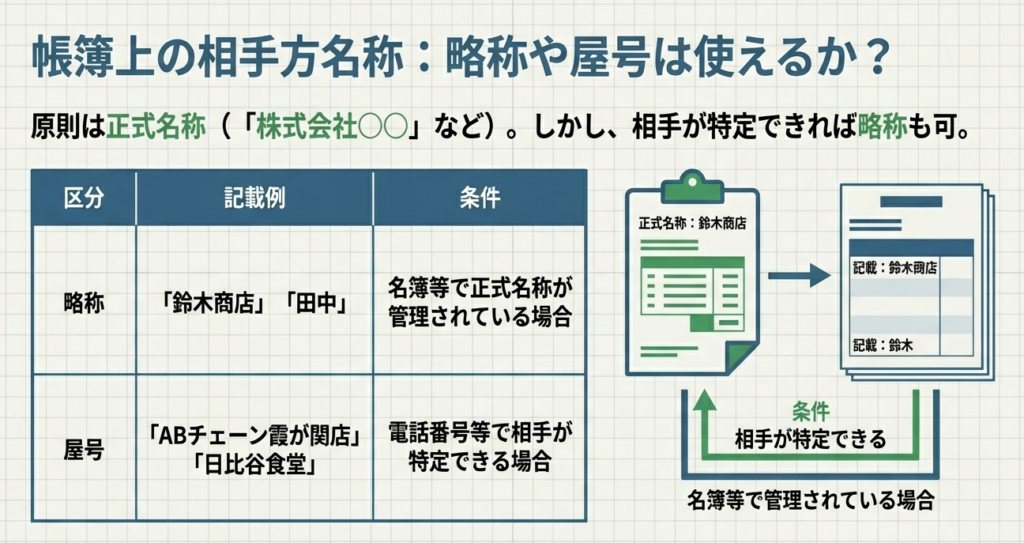

Q4. 飲食店や個人商店からの仕入れの場合、相手方の名称はどう記載すべきか?

A4. 屋号や略称でも認められる場合があります。 原則は「株式会社鈴木商店」のような正式名称ですが、取引先名簿が別途備え付けられているなど、相手方が特定できる状況にあれば「鈴木商店」のような略称でも構いません。また、飲食店であれば「日比谷食堂」のような屋号でも、電話番号がわかるなど相手が特定できれば問題ありません。

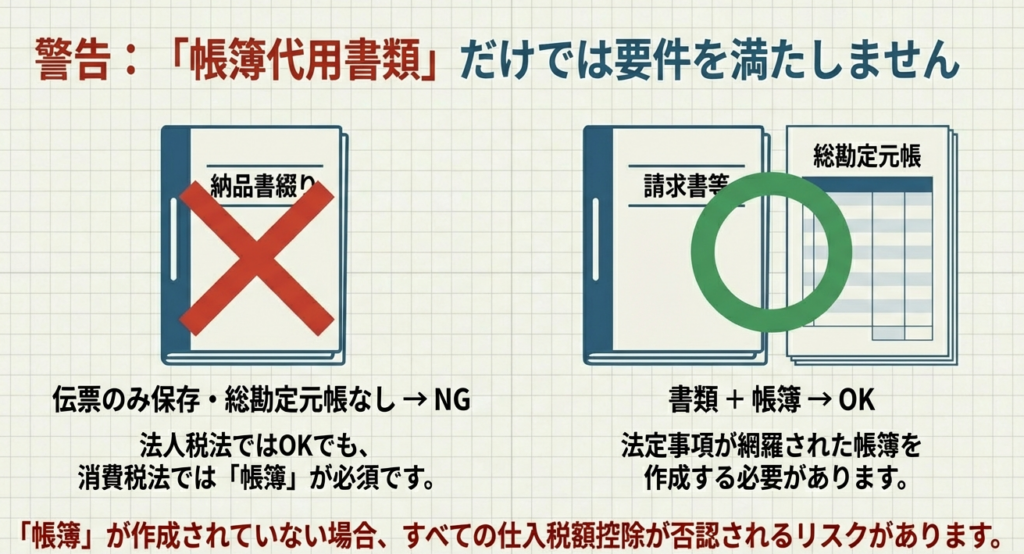

Q5. 伝票会計を採用している場合の注意点は?

A5. 伝票が帳簿として扱われるには条件があります。 必要な法定事項が記載された伝票を、勘定科目別・日付別に整理し、日計表などを付加した伝票綴りとして保存する場合、これは「帳簿の保存」と見なされます。ただし、この場合でも、別途、取引先から交付された請求書等の保存は必要です。伝票が請求書等の代わりになるわけではない点に注意してください。

4. まとめ:実務での重要注意点

最後に、本解説の締めくくりとして、仕入税額控除の適用を確実にするために、経理担当者の皆様に特に心に留めておいていただきたい最重要ポイントを再確認します。

• 「帳簿代用書類」は消費税法では認められない

法人税法では、請求書などの取引関係書類を整理・保存することで、帳簿への記載に代えること(帳簿代用書類)が認められています。しかし、消費税の仕入税額控除の要件としての「帳簿」には、この方法は適用できません。 これは非常に誤解されやすいポイントですので、必ず法定事項を記載した正式な「帳簿」を作成してください。

• 「帳簿」と「請求書等」の両方の保存が絶対的な原則

繰り返しになりますが、どちらか一方だけでは仕入税額控除の要件を満たしません。この2つは常にセットで保存・管理することを徹底してください。

• 複数税率の「区分経理」の徹底

軽減税率(8%)と標準税率(10%)の対象品目が混在する取引は日常的に発生します。その際は、受け取った請求書等で税率ごとの区分が正しく行われているかを確認し、帳簿にもその内容が明確にわかるように記載(例:「※」印の付記など)する必要があります。

これらの要件を日々着実に遵守することが、企業の健全な税務管理の礎となります。そしてそれは、将来起こりうる税務調査等のリスクを低減させ、皆様の業務と会社を守る上で極めて重要な意味を持ちます。

本解説が、皆様の正確な実務遂行の一助となることを心より願っております。ご不明な点があれば、いつでも我々にご相談ください。

ガイド:Q&A

問1: 消費税の仕入税額控除の適用を受けるための基本的な要件は何ですか?

仕入税額控除の適用を受けるためには、法定事項が記載された帳簿および請求書等(適格請求書、適格簡易請求書、仕入明細書等を含む)を保存することが要件とされています。また、軽減税率と標準税率の複数税率に対応するため、取引を税率ごとに区分して記帳する「区分経理」を行う必要があります。

問2: 通常の「課税仕入れ」の場合、帳簿に記載すべき4つの主要な事項を挙げてください。

課税仕入れの場合、帳簿には「課税仕入れの相手方の氏名または名称」、「課税仕入れを行った年月日」、「課税仕入れに係る資産または役務の内容」、「課税仕入れに係る支払対価の額」の4つの事項を記載する必要があります。

問3: 「適格請求書」に記載が必要な6つの項目を挙げてください。

適格請求書には、「適格請求書発行事業者の氏名または名称および登録番号」、「課税資産の譲渡等を行った年月日」、「課税資産の譲渡等の内容」、「税率ごとに区分した合計金額および適用税率」、「消費税額等」、「書類の交付を受ける事業者の氏名または名称」の6項目を記載する必要があります。

問4: 「適格請求書」と「適格簡易請求書」の記載事項における主な違いは何ですか?

適格簡易請求書は、小売業など不特定多数に販売する事業者が発行するもので、「書類の交付を受ける事業者の氏名または名称」の記載が不要です。また、「消費税額等」の代わりに「適用税率」のみを記載することも認められています。

問5: 「特定課税仕入れ」とはどのような取引を指しますか?また、どのような場合にリバースチャージ方式が適用されますか?

特定課税仕入れとは、国外事業者から受けた事業者向け電気通信利用役務の提供や、芸能・スポーツ等の役務提供を指します。課税売上割合が95パーセント未満の場合にリバースチャージ方式が適用され、帳簿のみの保存で仕入税額控除ができます。

問6: 軽減税率の対象品目を含む取引を帳簿に記載する際、どのような点に注意すべきですか?

軽減税率の対象品目を含む取引を帳簿に記載する場合、その旨を明記する必要があります。具体的には、「※」などの記号を付記する方法や、税率区分欄を設けて税率または税率コードを記載する方法があります。

問7: 法人税法で認められている「帳簿代用書類」の保存は、消費税の仕入税額控除の要件として認められますか?その理由も説明してください。

認められません。法人税法上の「帳簿代用書類」は、消費税の仕入税額控除の要件とされる帳簿には該当しないため、それだけでは帳簿の保存要件を満たしたことにはなりません。法定事項が記載された帳簿を別途作成・保存する必要があります。

問8: 保税地域から課税貨物を引き取る場合、仕入税額控除の要件として保存すべき書類は何ですか?また、その書類にはどのような事項が記載されていますか?

保税地域から課税貨物を引き取る場合は、税関長から交付される「輸入許可書等」を保存する必要があります。この書類には、納税地を所轄する税関長、引取年月日、課税貨物の内容、消費税の課税標準額および消費税額、書類の交付を受ける事業者の氏名または名称などが記載されています。

問9: 帳簿に記載する課税仕入れの相手方の氏名または名称について、どのような場合に略称の使用が認められますか?

正式名称が記載された取引先名簿が備え付けられているなど、相手方が特定できる状況にあれば、「田中」や「鈴木商店」のような略称での記載が認められます。また、屋号等であっても、電話番号が明らかであるなど相手方が特定できれば差し支えありません。

問10: 複数の商品を一度に購入した場合、帳簿の「課税仕入れに係る資産または役務の内容」はどのように記載することができますか?

例えば、建設会社が文房具と雑貨を購入した場合など、経費に属する課税仕入れであれば、「文房具ほか」や「文房具等」と記載することが認められます。ただし、課税商品と非課税商品、または標準税率と軽減税率の対象商品が混在する場合は、それぞれ区分して記載する必要があります。

コメント