国税庁タックスアンサーの「No.1750 死亡保険金を受け取ったとき」について解説します。

解説動画

詳細

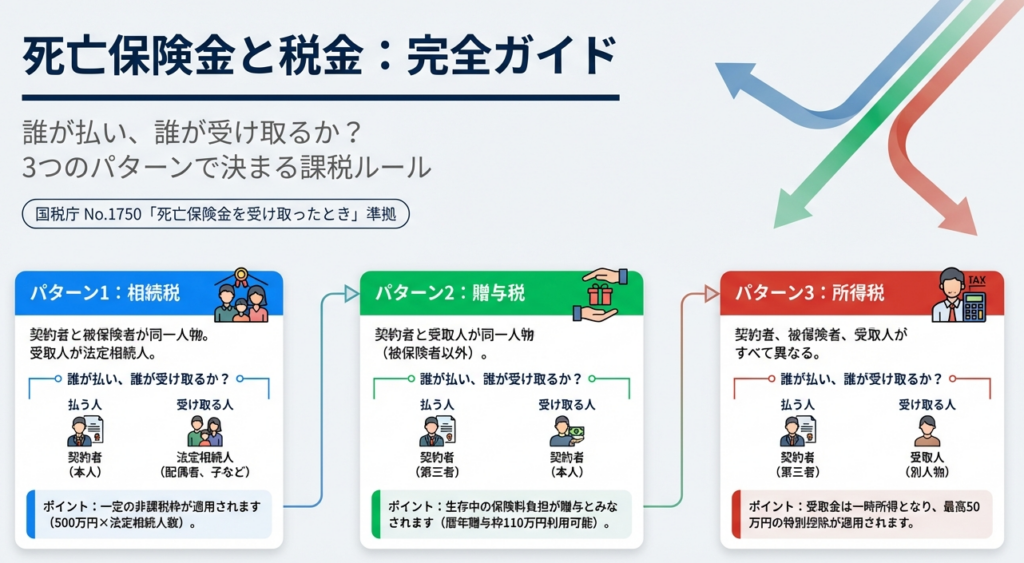

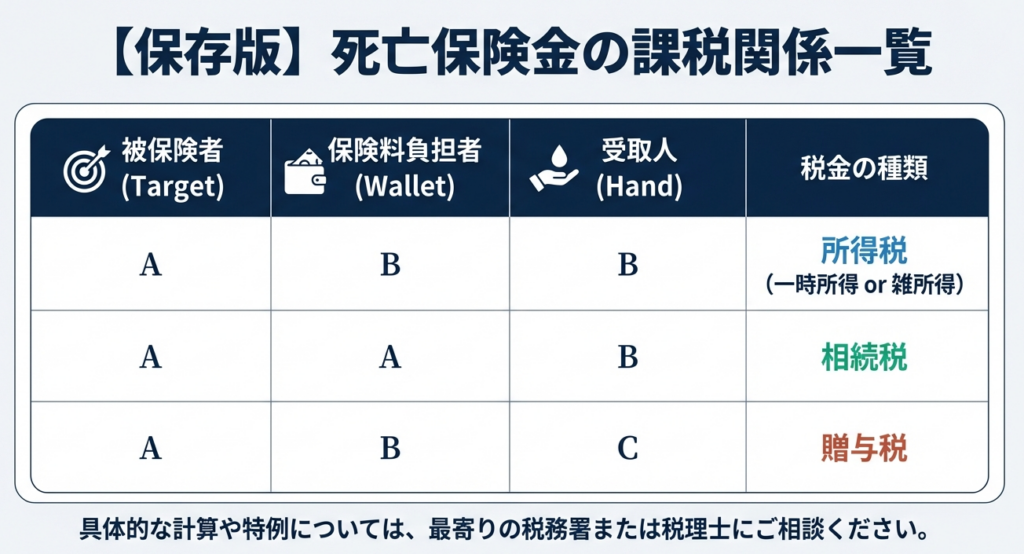

死亡保険金を受け取った際の税金は、被保険者、保険料の負担者、保険金受取人が誰であるかによって、以下の3つのいずれかの対象となります。

1. 所得税:保険料の負担者と保険金受取人が同一の場合です。一時金で受け取ると「一時所得」、年金で受け取ると「雑所得」として課税されます。

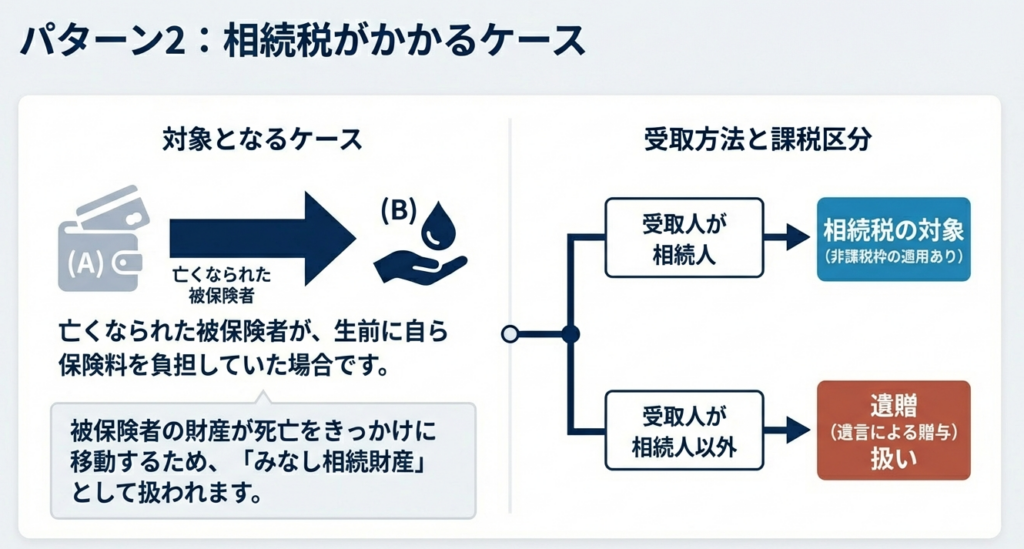

2. 相続税:被保険者と保険料の負担者が同一の場合です。受取人が相続人なら相続により取得したとみなされ、それ以外の人なら遺贈によって取得したとみなされます。

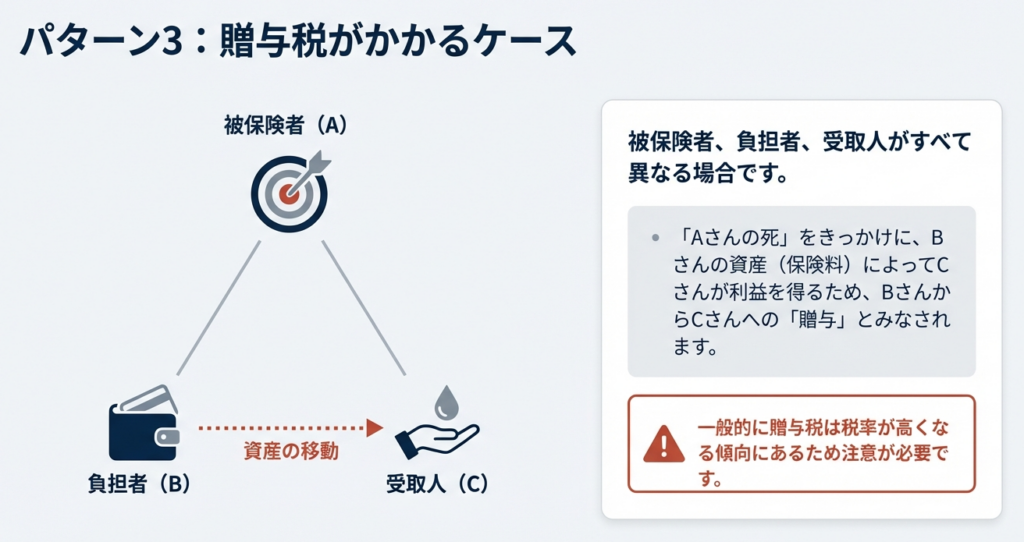

3. 贈与税:被保険者、保険料の負担者、保険金受取人の3者がすべて異なる場合です。

このように、保険料を誰が支払い、誰が保険金を受け取るかによって課税される税金の種類が変わるため、契約内容の確認が必要です。

スライド解説

解説:死亡保険金受取時における課税関係の整理と判断基準

1. 導入:死亡保険金実務の重要性

私たちプロフェッショナルが顧問先の税務相談を受ける際、死亡保険金の取り扱いは単なる「数字の集計」ではありません。この業務の真の難しさと醍醐味は、申告の「入り口」における課税区分の判定にあります。

死亡保険金は、契約形態という「形式」がわずかに異なるだけで、所得税、相続税、贈与税という全く異なる税目が適用されます。この判断を誤れば、クライアントに予期せぬ多額の納税を強いることになりかねません。

特に、所得税における「2分の1課税」という強力な優遇措置を受けられるのか、あるいは最も税負担が重くなりやすい贈与税の対象となるのかは、クライアントの利益を守る上での最大の分かれ道となります。

当事務所の品質が問われるのは、こうした「契約の裏側にある事実」をどれだけ正確に読み取れるかです。皆さんには、単に証券を眺めるだけでなく、実務上の急所を的確に突く視点を持ってほしいと願っています。

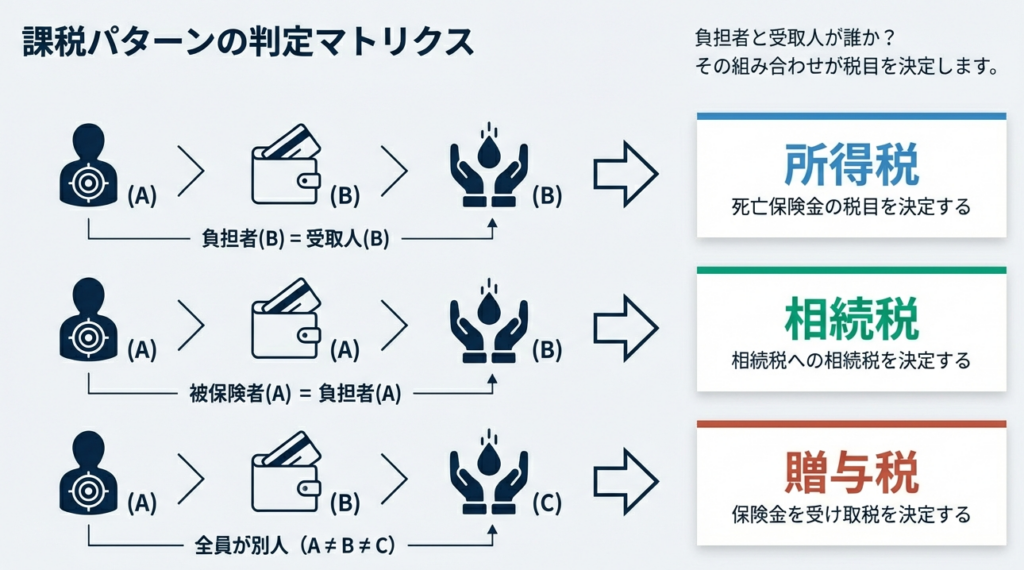

2. 結論:契約形態による課税区分の決定メカニズム

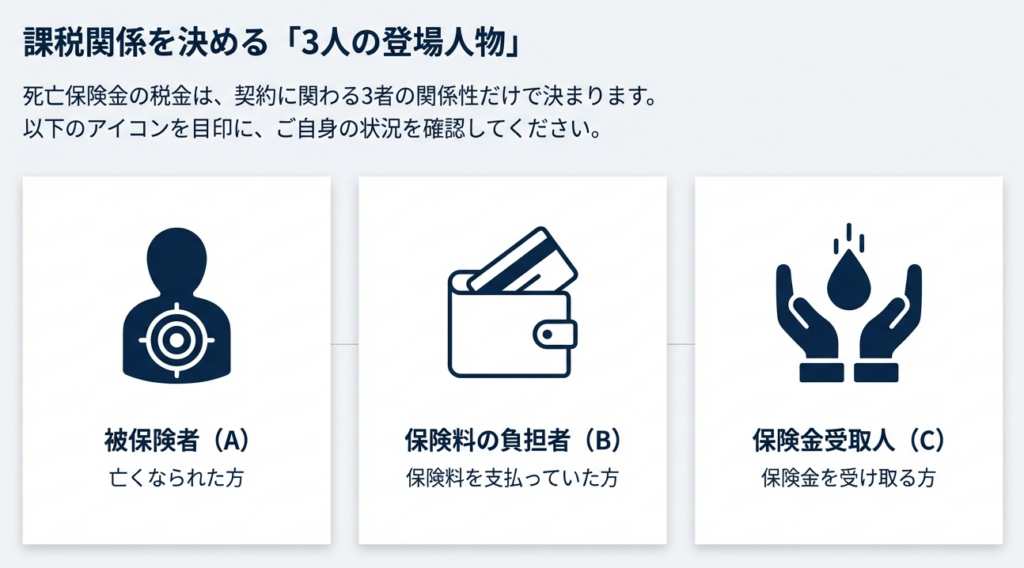

課税関係を決定付ける絶対的な基準は、「被保険者」「保険料負担者」「受取人」の三者の関係性です。実務においては、まずこの資金の流れを特定することが全ての出発点となります。

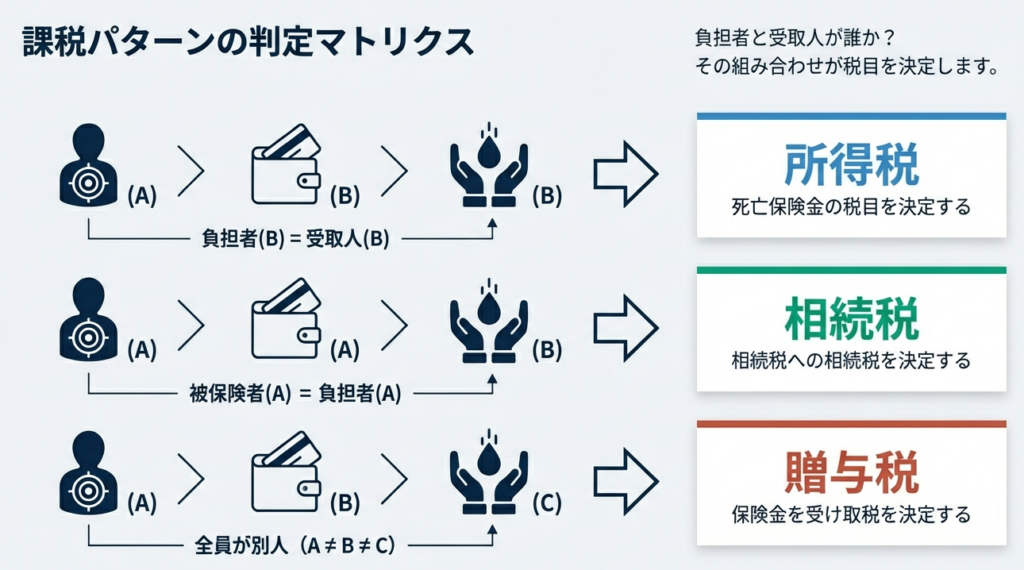

課税区分の整理

| 被保険者 | 保険料の負担者 | 保険金受取人 | 課税される税金の種類 |

|---|---|---|---|

| A(被相続人等) | B(受取人本人) | B(受取人本人) | 所得税 |

| A(被相続人等) | A(被相続人等) | B(相続人等) | 相続税 |

| A(被相続人等) | B(第三者) | C(第三者) | 贈与税 |

実務的な評価と「So What?」の視点

• 所得税(B-B):

自分が支払った対価が戻る「資産運用」の側面が強く、後述する「2分の1」の調整により、税務上のメリットが非常に大きい区分です。

• 相続税(A-A):

被相続人の財産が形を変えて承継される「資産の承継」です。みなし相続財産として、相続税の体系の中で整理されます。

• 贈与税(A-B-C):

保険料を負担していない人が無償で利益を得る「純然たる贈与」です。所得税のような軽減措置がなく、最も高い税負担のリスクを孕むケースとして警戒が必要です。

このように、契約形態一つで税金の性質が「運用」から「贈与」へと180度変わってしまう点に、この実務の怖さと重要性があるのです。

3. 詳細解説:各税目の課税ポイントと計算構造

正確な申告書を作成するためには、各税目の計算プロセスの違いを深く理解しておく必要があります。顧問先へ説明する際の「言葉選び」も含めて確認していきましょう。

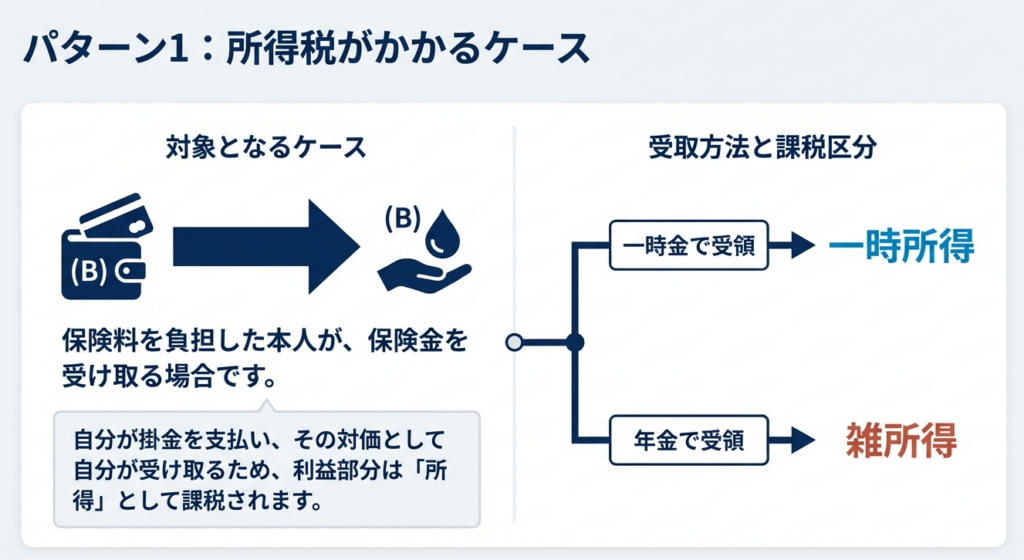

3.1 所得税が課税される場合の詳細

負担者と受取人が同一の場合、受取方法によって所得の分類が変わります。

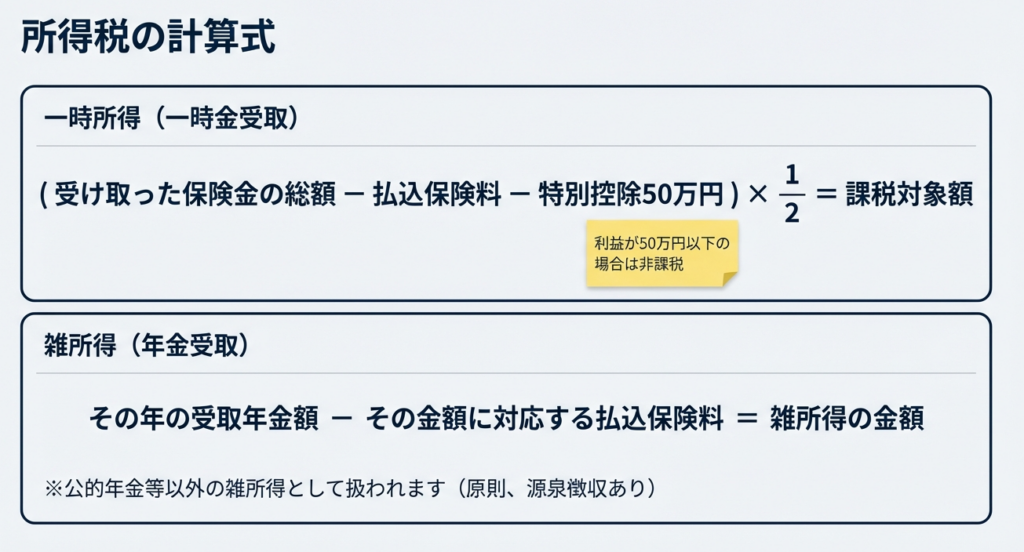

• 「一時金」で受け取った場合(一時所得):

(保険金総額 - 払込保険料 - 特別控除50万円)× 1/2 = 課税対象 この「2分の1」というルールは、一時的な所得に対する強力な税務優遇です。これがあるからこそ、所得税区分になる契約は節税面で有利に働くことが多いのです。

• 「年金」で受け取った場合(雑所得):

その年の年金額から、対応する払込保険料を差し引いた額が所得となります。ここでは、原則として支払時に所得税が源泉徴収されることを覚えておいてください。

3.2 相続税・贈与税が課税される場合の詳細

資産の移転として課税される場合、受取人が誰であるかによって法的評価が変わります。

• 「みなし相続財産」としての性質:

相続人が受け取れば「相続」、それ以外の人が受け取れば「遺贈」として取得したものとみなされます。

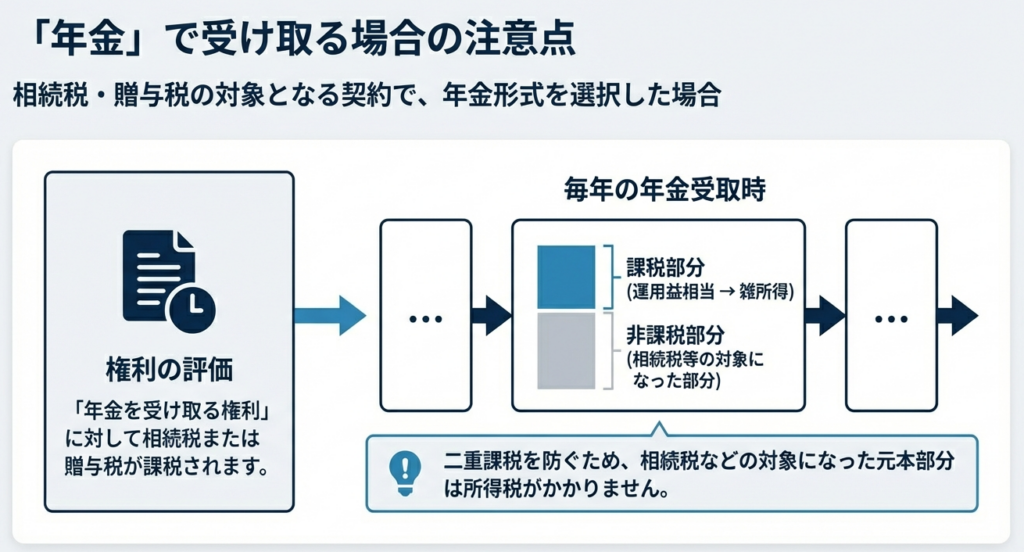

• 年金受給権と二重課税の調整:

年金形式で受け取る場合、まず「年金を受け取る権利」に対して相続税・贈与税が課税されます。その後、毎年支払われる年金には所得税がかかりますが、ここで「二重課税」を防ぐための調整が必要になります。具体的には、収入金額を「非課税部分(既に相続税等の対象となった部分)」と「課税部分」に振り分けて計算します。

顧問先への説明例

「今回の年金受取については、まず『権利』に対して相続税をお支払いいただいています。そのため、毎年受け取る年金の全額に所得税がかかるわけではありません。既に相続税の対象となった部分は『非課税』として扱い、二重に税金がかからないよう調整しますのでご安心ください。」

源泉徴収に関する重要な例外(実務の落とし穴)

原則として年金受取時には源泉徴収が行われますが、平成25年1月1日以降、「年金の受取人と保険契約者(負担者)が異なる一定の契約」(つまり贈与税や相続税の対象となるケース)については、源泉徴収が行われない場合があります。

これは実務上、源泉徴収の「ある・なし」を判断する際の非常に重要なポイントですので、必ず確認するようにしてください。

4. まとめ:実務における確認作業の要諦

ベテランとして皆さんに伝えておきたいのは、「書類の名義を鵜呑みにしない」ということです。契約書上の負担者が受取人になっていても、実際には被保険者の通帳から保険料が引き落とされていれば、それは相続税の対象となります。「真の負担者は誰か」を精査することこそが、我々専門家の介在価値です。

• 実際の支払者の特定:

証券名義だけでなく、通帳等で保険料の「真の負担者」を裏付ける。

• 年金形式受取時の源泉徴収の有無:

契約形態により、源泉徴収が行われない例外ケース(ソース注2)に該当しないか確認する。

• 所得税計算における「2分の1」の適用:

一時所得としての計算が正しくなされているか再検算する。

• 関連通達への回帰:

自分の記憶を過信せず、必ず以下の国税庁タックスアンサーを確認する習慣をつけてください。

No.1610: 保険契約者本人が支払を受ける個人年金

No.1615: 遺族の方が支払を受ける個人年金

No.1620: 相続等により取得した年金受給権に係る課税関係

No.4114: 相続税の課税対象になる死亡保険金

死亡保険金の税務は、基本に忠実であれば必ず正解に辿り着けます。しかし、その「基本」がクライアントの税負担を大きく左右することを肝に銘じてください。

正確な事実認定と根拠に基づいた判断で、自信を持って業務に当たりましょう。

ガイド:Q&A

1. 死亡保険金に課される税金の種類を決定する主な要因は何ですか?

死亡保険金の課税関係は、被保険者、保険料の負担者、および保険金受取人がそれぞれ誰であるかという組み合わせによって決定されます。この関係性に基づき、所得税、相続税、贈与税のいずれかの対象となります。

2. 保険料の負担者と保険金受取人が同一人である場合、どの税金が課され、どのような所得区分になりますか?

この場合は所得税の課税対象となります。受取方法が一時金であれば「一時所得」として扱われ、年金形式であれば公的年金等以外の「雑所得」として扱われます。

3. 死亡保険金を一時金で受け取った際の「一時所得」の計算方法を説明してください。

受け取った保険金の総額から、既に払い込んだ保険料(または掛金)の額を差し引き、さらに一時所得の特別控除額(最高50万円)を差し引くことで算出します。なお、他の目的の一時所得がある場合はそれらと合算して計算します。

4. 所得税(一時所得)の計算において、課税対象となる最終的な金額はどのように算出されますか?

一時所得の金額(保険金額から払込保険料と特別控除を引いた額)を算出した後、その金額をさらに2分の1にした金額が実際の課税対象となります。この調整により、一時的な所得に対する税負担が軽減されています。

5. 被保険者と保険料の負担者が同一人である場合、税務上どのような扱いになりますか?

この場合は、被保険者の死亡に伴いその遺産が移転したとみなされ、相続税の課税対象となります。この仕組みにより、実質的な財産の継承として税務処理が行われます。

6. 相続税が課税されるケースにおいて、受取人が相続人である場合とそれ以外の場合での扱いの違いを説明してください。

受取人が被保険者の相続人であるときは「相続」により取得したものとみなされます。一方で、受取人が相続人以外の者であるときは「遺贈(いぞう)」により取得したものとみなされて相続税が課されます。

7. 被保険者、保険料の負担者、保険金受取人がすべて異なる場合には、どの税金が課されますか?

この場合、保険料負担者から受取人への資産の移転とみなされるため、贈与税が課税されます。例えば、父が被保険者、母が保険料負担者、子が受取人というケースがこれに該当します。

8. 死亡保険金を年金形式で受け取る場合、所得税法上の所得区分は何になりますか?またその計算式を述べてください。

所得区分は「雑所得(公的年金等以外)」となります。その金額は、その年中に受け取った年金の額から、その金額に対応する払込保険料または掛金の額を差し引くことで計算されます。

9. 相続税や贈与税が課された年金受取権に基づき、毎年支払を受ける年金に係る所得税はどのように計算されますか?

年金の収入金額を「非課税部分」と「課税部分」に振り分けた上で計算します。具体的には、年金受給権に相当する部分とそれ以外の部分に分け、二重課税を調整する形での計算が行われます。

10. 年金受領時における源泉徴収の原則と、その例外となるケースについて説明してください。

原則として、年金を受け取る際には所得税が源泉徴収されます。ただし、平成25年1月1日以後に支払われる生命保険契約等に基づく年金のうち、受取人と保険契約者が異なる一定の契約に基づくものについては、源泉徴収の対象外となります。

コメント