法人税法基本通達の「第12章の2 組織再編成に係る所得の金額の計算/第3節 非適格株式交換等に係る株式交換完全子法人等の時価評価損益」について解説します。

解説動画

概要

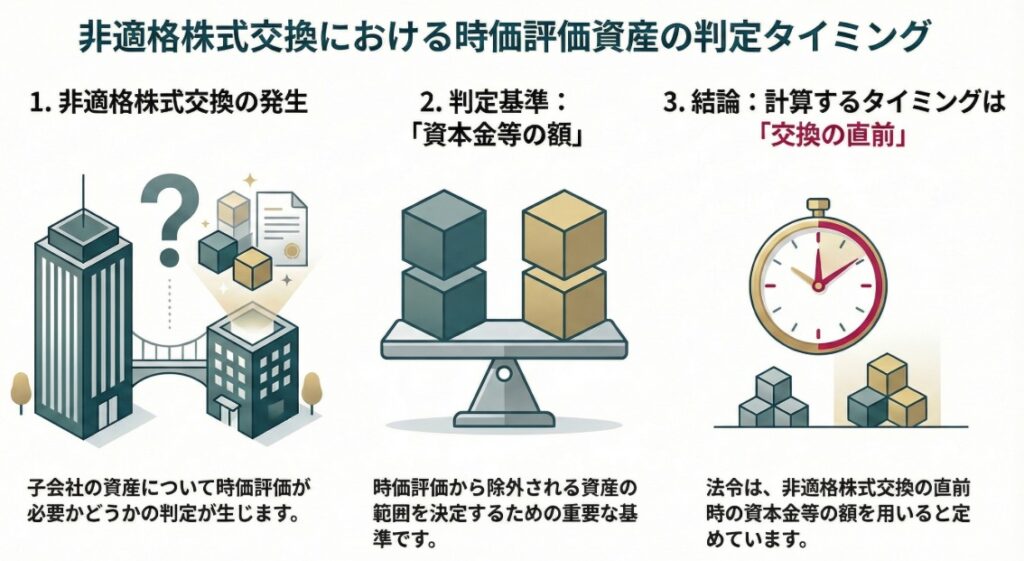

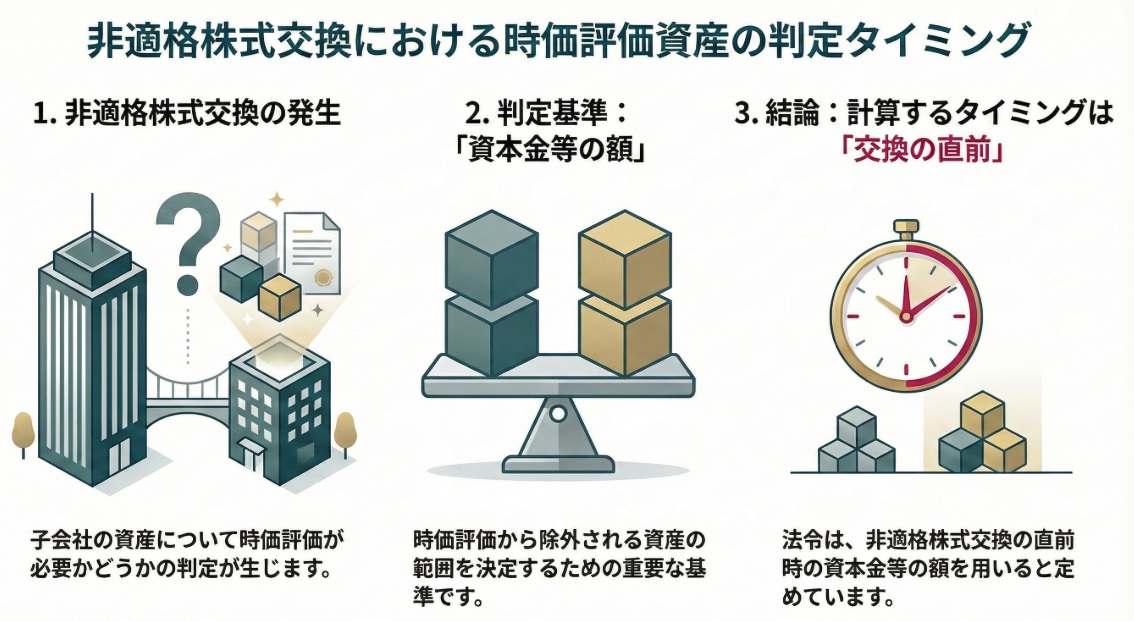

非適格株式交換等(法第62条の9)が行われる際に、株式交換完全子法人等が保有する資産を時価評価するかどうかを判定する基準について解説しています。

時価評価の対象から除外される資産は、時価と帳簿価額の差額が、特定の閾値に満たないものです。

この閾値は、「資本金等の額の2分の1」と「1,000万円」のいずれか少ない金額として計算されます。

• 資本金等が2,000万円未満の会社:閾値が小さくなり、比較的少額の含み益・含み損でも時価評価の対象に入りやすくなります。

• 資本金等が2,000万円以上の会社:閾値は1,000万円で固定されます。

この判定に用いる「資本金等の額」は、非適格株式交換等の直前の時点の金額と定められています。したがって、直前の増減資は結果に影響を与えますが、租税回避的な操作は否認リスクがある点に留意が必要です。

解説:非適格株式交換等における時価評価資産の判定と資本金等の額

1. 導入:この通達が実務でなぜ重要なのか

この解説は、企業の組織再編、特に「非適格株式交換等」が行われた際の税務上の重要な論点について、新人スタッフや企業の経理担当者の皆様にもご理解いただけるよう、分かりやすく解説することを目的としています。

非適格株式交換等が行われると、完全子会社となった法人が保有する一部の資産を「時価」で評価し直す必要が生じます。しかし、全ての資産が対象となるわけではなく、どの資産を時価評価すべきかを判定する際に、「資本金等の額」が重要な基準の一つとなります。

この通達は、その複雑な税務処理において、いつの時点の「資本金等の額」を基準にすればよいのかという、実務上極めて重要な問いに対する明確な指針を示しており、誤った処理を防ぐために不可欠なものです。本解説では、この核心部分を一点の曇りなく明らかにします。この基準を正確に理解することが、実務上のリスクを回避する第一歩です。

2. 結論

①結局、どの時点の資本金等の額で判定するのか

多忙な実務家の皆様が最も知りたいであろう「最終的な答え」を、まず初めに示します。複雑な規定を読み解く前に結論を把握しておくことで、その後の詳細な解説の理解が格段に深まります。

非適格株式交換等に際し、時価評価資産に該当するかどうかを判定するために用いる「資本金等の額」は、以下の時点の金額となります。

非適格株式交換等の直前の時の資本金等の額

この結論は、法人税基本通達12の2-3-1で明確に示されている公式な見解です。この明確なルールが存在することにより、実務担当者は「株式交換の効力発生日なのか、それともその前なのか」といった判断に迷う必要がなくなります。

②時価評価資産の判定ルールと「資本金等の額」の役割

まず、時価評価の対象となる資産(時価評価資産)を判定するための基本的なルールと、その中で「資本金等の額」がどのような役割を果たすのかを解明します。

■ルールの適用場面:非適格株式交換等

この判定ルールは、法人税法第62条の9に規定される「非適格株式交換等」の場面において適用されます。具体的には、株式交換完全子法人等が保有する資産について、時価評価を行うべきか否かを判定する際に用いられます。この判定基準の具体的な運用については、国税庁の通達である「基通12の2-3-1」が重要な指針となります。特にこの通達は、後述する閾値計算の基礎となる「資本金等の額」を『非適格株式交換等の直前の時点』の金額で判定すべきことを明確にしています。

■判定の核心:「時価評価から除外される資産」の基準

法人税法では、すべての資産を画一的に時価評価するわけではありません。資産の「時価と帳簿価額との差額」が一定の金額に満たない場合、その資産は時価評価の対象から除外される、というルールが設けられています。この基準は、実務上、重要性の乏しい評価損益を課税計算から除外する効果を持ち、「法人税法施行令第123条の11第1項第5号」にその詳細が定められています。

■除外判定の閾値(いきち)を決定する計算式

時価評価から資産を除外するかどうかを判定するための「閾値」は、以下の計算式によって算出されます。

閾値 = min(資本金等の額 ÷ 2 , 1,000万円)

この計算式が意味するところは、「資本金等の額の2分の1の金額」と「1,000万円」を比較し、いずれか少ない方の金額が、時価評価から除外するかどうかの判断基準(閾値)になるということです。

3. 詳細解説:条文・通達のポイント

結論を理解した上で、その根拠となる法令や通達の具体的な内容を把握することは、応用的な事案に直面した際に、自信を持って対応するための基礎体力となります。ここでは、結論を支える法的背景を一つひとつ確認していきます。

3.1. 根拠となる法令の規定

今回の論点には、主に以下の法令が関係しています。

• 法人税法第62条の9第1項

非適格株式交換等が行われた際に、株式交換によって完全子法人となった法人が保有する資産の一部を時価で評価し、その評価損益を計上するという、税務上の基本ルールを定めています。

そして、この法律の規定をより具体的に定めるため、法人税法施行令が時価評価の対象から除外される資産について触れており、そこで初めて「資本金等の額」という基準が登場します。

• 法人税法施行令第123条の11第1項第5号

上記の法人税法で定められた時価評価の対象から「除外される資産」の範囲を具体的に定義しています。そして、その除外されるかどうかを判定する基準の一つとして「資本金等の額」が用いられることが規定されています。

3.2. 通達が示す核心的な指針

上記の法令の規定だけでは、「資本金等の額」を「いつの時点」で算定すればよいのかが必ずしも明確ではありません。この実務上の疑問点に対し、国税庁は以下の通達で明確な指針を示しています。

(時価評価資産の判定における資本金等の額) 12の2-3-1

法人が法第62条の9第1項《非適格株式交換等に係る株式交換完全子法人等の有する資産の時価評価損益》に規定する時価評価資産を有するかどうかを判定する場合における令第123条の11第1項第5号《時価評価資産から除かれる資産の範囲》に規定する「資本金等の額」は、法第62条の9第1項に規定する非適格株式交換等の直前の時の資本金等の額となることに留意する。(平19年課法2-3「三十一」により追加、平29年課法2-17「十六」により改正)

この通達がなければ、実務担当者は効力発生日、事業年度末、あるいは株式交換契約日といった複数の時点のいずれかで判断する可能性があり、課税の公平性が損なわれる恐れがありました。

通達は、その解釈の揺れをなくし、「非適格株式交換等の直前の時」という唯一の正解を示しているのです。これにより、実務上の判断基準が統一され、安定した税務処理が可能となります。

4. 資本金等の規模別に見る閾値の変動

それでは、企業の資本規模によって、具体的にどのような違いを生むのま、具体的に見ていきましょう。

企業の資本金等の額が2,000万円を境として、時価評価資産を判定する際の閾値は大きく変動します。この違いは、課税対象となる資産の範囲に直接的な影響を与えます。

ケースA:資本金等の額が2,000万円未満の会社

資本金等の額が2,000万円未満の会社の場合、その2分の1の金額は常に1,000万円より小さくなります。したがって、除外判定の閾値は「資本金等の額 ÷ 2」で計算されます。

この構造がもたらす重要な帰結は、「資本金等が小さいほど閾値も小さくなり、わずかな含み益・含み損でも時価評価の対象になりやすい」という点です。小規模な企業ほど、少額の評価差額であっても課税所得として認識される可能性が高まります。

ケースB:資本金等の額が2,000万円以上の会社

一方、資本金等の額が2,000万円以上の会社では、その2分の1の金額が1,000万円以上となるため、閾値は常に「1,000万円」で固定されます。

この結果、例えば資本金等の額が2,000万円から1億円に増加したとしても、この規定における閾値は1,000万円のまま変わりません。これは、1,000万円に満たない比較的小さな含み益・含み損については、企業の規模に関わらず時価評価の対象としないという、制度設計上の意図を反映しています。

理論的な解説だけではイメージが掴みにくいかもしれません。次のセクションでは、具体的な数値例を用いて、この違いが実際にどのように現れるかを検証します。

【設例】資本金等の額の違いが課税評価に与える影響

ここでは、資本金等の規模が異なる2つの会社を例に取り上げ、保有資産の課税評価がどのように変わるかをシミュレーションします。

■設例①:資本金等1,000万円の小規模な会社

前提条件

• 資本金等の額:1,000万円

閾値の計算

まず、除外判定に用いる閾値を計算します。 min(1,000万円 ÷ 2 , 1,000万円) = 500万円 この会社の閾値は500万円となります。

資産の判定

この会社が保有する2つの土地について、時価評価の対象となるか判定します。

| 資産 | 帳簿価額 | 時価 | 差額(時価 – 帳簿価額) | 判定(差額 vs 閾値500万円) | 結論 |

| 土地A | 3,000万円 | 3,400万円 | +400万円 | 閾値未満 | 時価評価資産から除外 |

| 土地B | 3,000万円 | 3,600万円 | +600万円 | 閾値以上 | 時価評価資産に該当 |

分析

上記の判定により、土地Bについては、非適格株式交換時に+600万円の評価益を課税所得として認識する必要があります。この設例は、資本金等が小さいために閾値が低く設定され、比較的小さな含み益(+600万円)でも課税対象となりやすい構造を明確に示しています。

■設例②:資本金等1億円の中~大規模な会社

前提条件

• 資本金等の額:1億円

閾値の計算

同様に、閾値を計算します。 min(1億円 ÷ 2 , 1,000万円) = 1,000万円 この会社の閾値は1,000万円となります。

資産の判定

この会社が保有する2つの建物について、判定を行います。

| 資産 | 帳簿価額 | 時価 | 差額(時価 – 帳簿価額) | 判定(差額 vs 閾値1,000万円) | 結論 |

| 建物C | 5億円 | 5.8億円 | +8,000万円 | 閾値以上 | 時価評価資産に該当 |

| 建物D | 5億円 | 5.07億円 | +700万円 | 閾値未満 | 時価評価資産から除外 |

分析

このケースでは、建物Cについては+8,000万円という巨額の評価益を認識し、これが当該事業年度の課税所得に直接加算される一方、建物Dの+700万円の評価益は認識しません。資本金等の額が大きくても閾値は1,000万円で固定されるため、それを下回る比較的小さな含み益(この場合は+700万円)は課税対象から除外されるというルールが機能していることがわかります。

これらの設例から得られた実務的な示唆を、最後のセクションでまとめます。

5. 実務上の留意点と結論

これまでの解説と設例を踏まえ、組織再編実務において本規定をどのように理解し、対処すべきかの要点を整理します。

判定の基準時点

まず重要なのは、閾値の計算に用いる「資本金等の額」が、いつの時点の金額かという点です。これは既に述べた通り、通達(基通12の2-3-1)において「非適格株式交換等の直前の時点」の金額を使用すると定められています。

資本政策と税務リスク

この基準時点のルールから、非適格株式交換の直前に行う増資や減資といった資本政策が、形式上は閾値の計算に影響を与えうることが示唆されます。しかし、閾値操作のみを目的とした租税回避的な行為と税務当局に判断された場合、同族会社の行為計算否認規定(法人税法第132条)などの包括的な租税回避防止規定に基づき、その効果が認められないリスクがある点には細心の注意が必要です。

結論:本規定がもたらす影響の要約

本稿で解説した「資本金等の額」が時価評価資産の範囲に与える影響は、以下の3つのポイントに要約できます。

• 課税対象の線引きの変化:

企業の資本金等の額に応じて、時価評価の対象となる資産の範囲が変動します。特に資本金等2,000万円を境に、判定のロジックが大きく変わります。

• 課税所得への直接的影響:

どの資産が時価評価されるかによって、非適格株式交換等が行われる事業年度に認識される評価損益の金額が変わり、ひいては法人税額に直接的な影響を及ぼします。

• 計画とリスク管理の重要性:

したがって、組織再編を計画する際には、対象会社の直前の資本金等の額が課税評価に与える影響を事前にシミュレーションすることが不可欠です。同時に、租税回避と見なされるリスクを念頭に置いた、緻密なタックスプランニングが不可欠です。

ガイド:Q&A

問1: 法人税法基本通達12の2-3-1が定めている中心的な規則は何ですか?

この通達は、法人が非適格株式交換等に際して時価評価資産を有するかどうかを判定する場合、その基準となる「資本金等の額」は、非適格株式交換等の直前の時の金額となるという規則を定めています。これにより、判定の基準時点が明確化されています。

問2: この通達が適用されるのは、どのような法人組織再編の場面ですか?

この通達は、法人税法第62条の9第1項に規定される「非適格株式交換等」の場面で適用されます。これは、税制上の適格要件を満たさない株式交換や株式移転などの組織再編を指します。

問3: 「時価評価資産」の有無を判定する際に基準となる「資本金等の額」は、どの時点の金額を指しますか?

「資本金等の額」は、非適格株式交換等の取引が行われる「直前の時」の金額を指します。取引によって資本構成が変動する前の状態で判定を行うことを明確にするための規定です。

問4: この通達で言及されている法人税法(法)の条文番号は何ですか?また、その条文は何に関する規定ですか?

法人税法(法)第62条の9第1項が言及されています。この条文は、非適格株式交換等に係る株式交換完全子法人等が有する資産の時価評価損益に関する規定です。

問5: 「資本金等の額」を基準として時価評価資産から除かれる資産の範囲を定めているのは、どの法令のどの条文ですか?

時価評価資産から除かれる資産の範囲については、法人税法施行令(令)第123条の11第1項第5号が定めています。この条文で「資本金等の額」が基準として用いられています。

問6: この規則の対象となる法人は、具体的にどのような立場にある法人ですか?

対象となる法人は、非適格株式交換等における「株式交換完全子法人等」です。これは、株式交換によって他の法人の完全子会社となる法人などを指します。

問7: 通達の末尾にある「留意する」という表現は、この規則がどのような性質を持つことを示唆していますか?

「留意する」という表現は、この規則が実務上誤りやすい、あるいは特に注意を払うべき重要なポイントであることを示唆しています。納税者や税務担当者が見落とさずに正しく適用すべき事項であることを強調する意味合いがあります。

問8: 本文中の「法」および「令」は、それぞれどの法令の略称ですか?

「法」は法人税法を指し、「令」は法人税法施行令を指します。これらは、日本の法人税に関する基本的な法律と、その詳細を定める政令です。

問9: なぜ、非適格株式交換等の「直前の時」という特定の時点を基準にする必要があると考えられますか?

非適格株式交換等によって法人の資本金等の額は変動する可能性があります。そのため、取引の前後で基準が変わることを防ぎ、一貫性のある明確な基準で判定を行うために、「直前の時」という客観的な時点が定められていると考えられます。

問10: この通達(12の2-3-1)は、いつ追加され、その後いつ改正されましたか?

この通達は、平成19年(平19年)の課法2-3「三十一」により追加され、その後、平成29年(平29年)の課法2-17「十六」により改正されました。

主要用語集

| 用語 | 説明 |

| 非適格株式交換等 | 法人税法上の適格要件を満たさない株式交換や株式移転などの組織再編行為。この場合、株式交換完全子法人等が有する一定の資産について時価評価が強制され、評価損益が課税対象となる。 |

| 株式交換完全子法人等 | 非適格株式交換等によって、他の法人の完全子会社となる法人を指す。この法人が保有する資産が時価評価の対象となる。 |

| 時価評価資産 | 非適格株式交換等に際して、時価による評価替えを行い、その評価損益を益金または損金に算入しなければならないとされる資産。ただし、特定の資産はこの対象から除外される。 |

| 資本金等の額 | 法人税法上の概念で、資本金の額や資本準備金の額などを基に計算される金額。本文書では、時価評価資産に該当するかどうかを判定するための基準として用いられている。 |

| 法 | 法人税法の略称。法人の所得に対する税金について定めた日本の法律。 |

| 令 | 法人税法施行令の略称。法人税法の規定を施行するために必要な細則を定めた政令。 |

| 法第62条の9第1項 | 法人税法の条文。非適格株式交換等に係る株式交換完全子法人等が有する資産の時価評価損益について規定している。 |

| 令第123条の11第1項第5号 | 法人税法施行令の条文。時価評価資産から除かれる資産の範囲について規定しており、その判定基準の一つとして「資本金等の額」に言及している。 |

コメント