国税庁タックスアンサーの「No.4665 外貨(現金)の邦貨換算」について解説します。

解説動画

概要

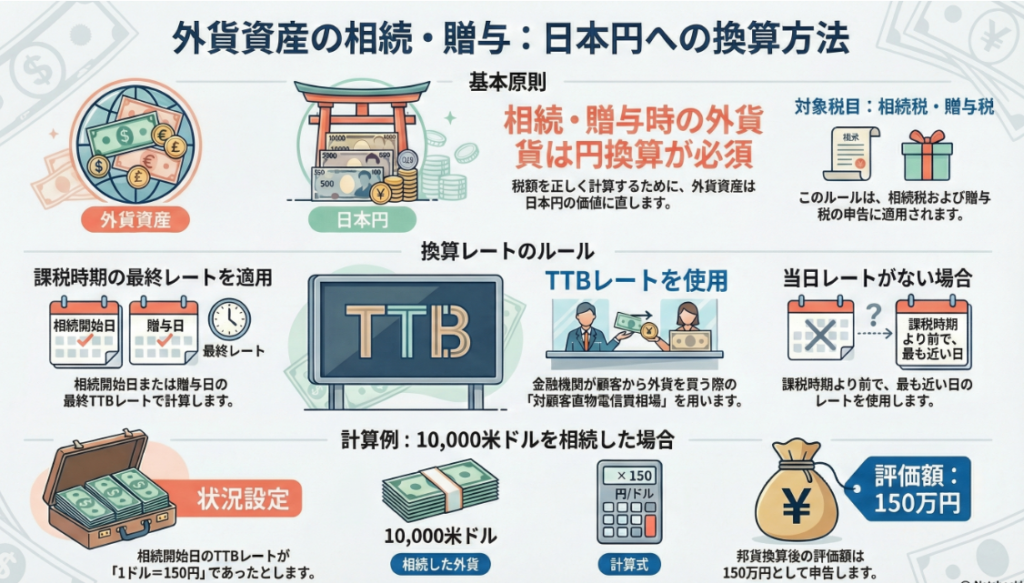

外貨(現金)の邦貨換算は、相続税や贈与税を計算する際に必要となります。外貨を日本円(邦貨)に換算する際の原則として、納税義務者の取引金融機関が公表する相場を用います。

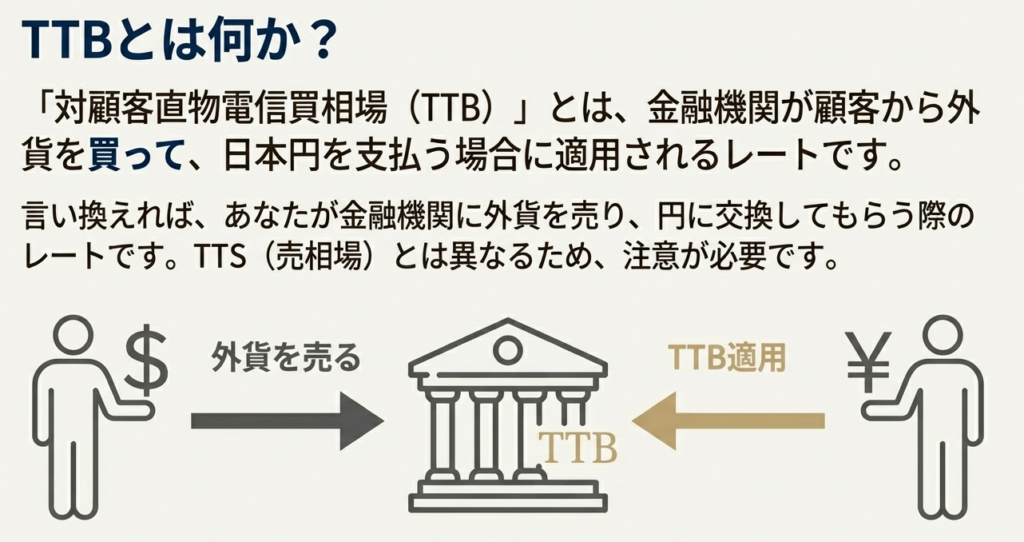

具体的には、課税時期(相続または遺贈の場合は被相続人の死亡の日、贈与の場合は財産を取得した日)における**最終の対顧客直物電信買相場(TTB)**またはこれに準ずる相場が適用されます。TTBとは、金融機関が顧客から外貨を買い、邦貨を支払う場合(顧客側が外貨を邦貨に交換する場合)の相場です。

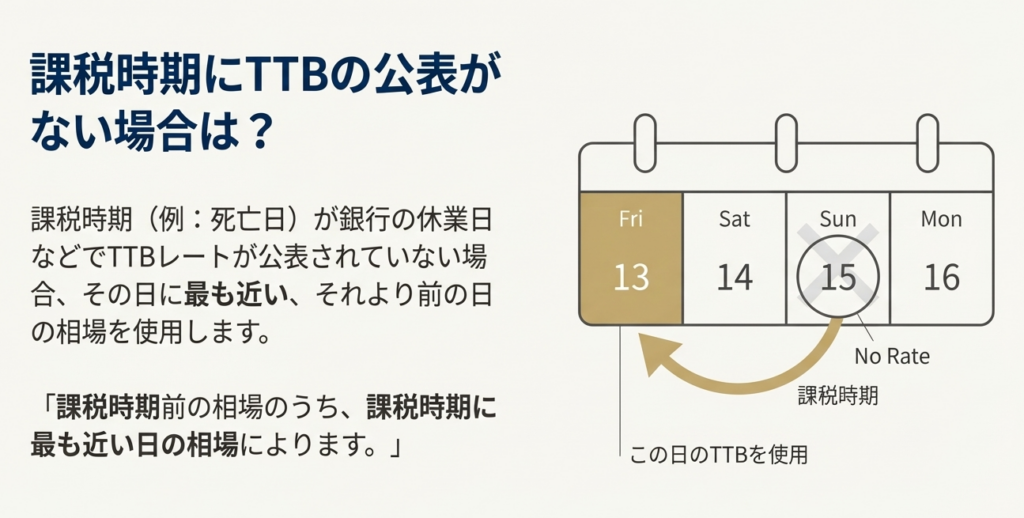

課税時期に相場がない場合は、その時期に最も近い日の相場により換算されます。例えば、10,000米ドルを相続し、TTBが1米ドル当たり150円であった場合、150万円として邦貨換算されます。

スライド解説

解説:相続・贈与税申告における外貨(現金)の正しい評価方法

1. 導入:なぜ外貨の評価が重要なのか

新人スタッフの皆さん、そして企業の経理を担当されている皆さん、こんにちは。会計事務所の所長を務めております。本日は、皆さんが実務で直面する可能性のある「外貨(現金)の評価」について、専門家の視点から解説します。

近年、グローバル化の進展に伴い、海外出張や海外赴任、あるいは国際的な投資活動などを通じて、個人の方が米ドルやユーロといった外貨現金を保有するケースが珍しくなくなりました。こうした外貨資産は、相続や贈与が発生した際に、当然ながら課税対象の財産に含まれます。

相続税や贈与税の申告は、すべての財産を日本円(邦貨)の価値に換算して評価額を算定することから始まります。特に外貨は為替レートによって日々その価値が変動するため、どの時点の、どのレートを用いて評価するのかを税法のルールに則って正確に判断しなければなりません。もしこの最初の評価を誤ってしまうと、申告額全体が不正確になり、過少申告による追徴課税や、過大申告による税金の払い過ぎといった事態を招きかねません。

したがって、外貨資産を邦貨へ正確に換算することは、適正な納税を実現するための、まさに第一歩と言える極めて重要なプロセスなのです。

それでは、税法が定める具体的な評価ルールとはどのようなものでしょうか。まずは結論から見ていきましょう。

2. 結論:外貨評価の基本ルール

実務においては、まず結論となる基本ルールを正確に把握することが何よりも重要です。複雑な詳細に入る前に、相続税・贈与税申告における外貨(現金)評価の最も核心的なルールをここで明確に提示します。

税法上、外貨(現金)を邦貨に換算する際の原則的なルールは、以下の2つの要点に集約されます。

• 評価の基準日

課税対象となる財産の価値を評価する基準日は「課税時期」と定められています。具体的には、相続の場合は被相続人が亡くなった日**、贈与の場合は財産を取得した日を指します。

• 使用する為替レート

評価に用いる為替レートは、納税義務者の「取引金融機関」「対顧客直物電信買相場(TTB)」またはそれに準ずる相場を使用します(実務上は、ほぼ全てのケースでTTBが適用されます)。

この2つのポイントさえ押さえておけば、外貨評価の基本は理解できたと言えます。この基本ルールには「課税時期」や「TTB」といった重要なキーワードが含まれています。次の章で、これらの詳細を一つずつ丁寧に解説していきます。

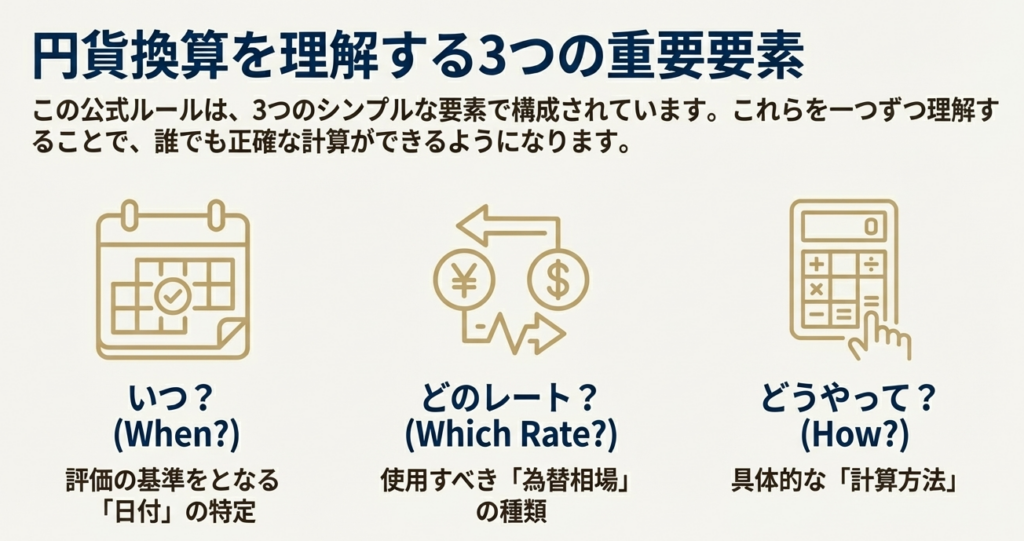

3. 詳細解説:評価ルールのポイントを分解する

ここでは、前章で提示した基本ルールを構成する各要素を具体的に分解し、皆さんが実務で迷うことなく正確に適用できるよう、一つひとつのポイントを掘り下げて解説します。

3.1. 評価の基準日となる「課税時期」の特定

まず、評価の基準となる「課税時期」についてです。これは財産の価額を確定させるための「スナップショット」を撮る日とイメージしてください。税法では、対象となる税目に応じて以下のように定められています。

• 相続または遺贈の場合: 被相続人の死亡の日

• 贈与の場合: 贈与により財産を取得した日

申告書を作成する際は、まずこの「課税時期」が具体的にいつなのかを正確に特定することが最初のステップとなります。

3.2. 適用する為替レート「対顧客直物電信買相場(TTB)」の解説

次に、使用する為替レートである「対顧客直物電信買相場(TTB)」について解説します。TTBとは、国税庁の定義によれば「金融機関が顧客から外貨を買って邦貨を支払う場合の相場」を指します。

これをより実務的な言葉で言い換えると、「私たちが外貨を金融機関に持ち込んで、日本円に両替してもらう際に適用されるレート」のことです。相続や贈与で取得した外貨資産が、課税時期において日本円に換算したらいくらになるのか、という価値を測るため、このTTBが基準として採用されています。

為替レートには、逆に日本円を外貨に替える際のTTS(対顧客直物電信売相場)などもありますが、相続・贈与税評価ではTTBを用いると明確に定められていますので、混同しないよう注意してください。

3.3. 課税時期に相場がない場合の特例措置

では、課税時期当日が金融機関の休業日(土日祝日など)で、為替相場が公表されていない場合はどうすればよいのでしょうか。このようなケースのために、特例措置が定められています。

そのルールは、「課税時期前の相場のうち、課税時期に最も近い日の相場による」というものです。

例えば、課税時期が日曜日であった場合、その直前の金曜日に公表されたTTBレートを使用します。ここで絶対に間違えてはならないのは、決して課税時期「後」の日付(例:翌月曜日)のレートは使用できないという点です。必ず「前」に遡って最も近い日のレートを探してください。

3.4. 具体的な計算例で理解を深める

最後に、具体的な数字を用いて計算方法を確認しましょう。

• 前提条件:

◦ 相続財産: 10,000米ドル

◦ 相続開始日(課税時期)のTTB: 1米ドル = 150円

• 計算式: 10,000米ドル × 150円/米ドル = 1,500,000円

• 評価額: 1,500,000円

このように、ルールさえ分かっていれば計算自体は非常にシンプルです。

ここまでが評価ルールの詳細です。最後に、これらの知識を実務で活かすための重要な注意点を整理してお伝えします。

4. まとめ:実務上の重要注意点

これまでのルール解説を踏まえ、実際の申告業務で間違いを犯しやすいポイントや、プロとして特に留意すべき事項を3つに絞って整理しました。ぜひ、日々の業務にお役立てください。

1. レートの証明資料を必ず保管する

申告書に記載した評価額には、必ずその根拠が必要です。どの金融機関の、いつの時点のTTBレートを使用したのかを客観的に証明できるよう、金融機関のウェブサイトに掲載された為替レート表のスクリーンショットや、公表資料の写しなどを必ず印刷・保存しておきましょう。これは、税務調査などで説明を求められた際に、申告の正当性を担保する極めて重要な資料となります。

2. 取引金融機関の特定

ルールでは「納税義務者」の取引金融機関のレートを使用することになっています。被相続人ではなく、財産を取得した相続人や受贈者の取引金融機関が基準となる点を再確認してください。もし納税義務者が複数の金融機関と取引がある場合は、いずれか一つの金融機関を選択し、その申告においては一貫してその金融機関のレートを使用するのが実務的です。

3. 外貨の種類に注意

本稿で解説したルールは、あくまで外貨「現金」に関するものです。同じ外貨建て資産であっても、外貨預金や外貨建ての株式・債券といった有価証券については、別途異なる評価方法が定められている場合があります。申告対象の資産がどの種類に該当するのかを正確に把握し、適切な評価方法を選択することが肝要です。

外貨資産の評価は一見すると複雑に思えるかもしれませんが、今回解説した基本ルールを正しく理解すれば、決して難しいものではありません。一つひとつのステップを丁寧に進めていけば、必ず正確な評価ができます。

それでも実務で判断に迷うことがあれば、決して自己判断せず、必ず上司や先輩に相談することを忘れないでください。我々の仕事は、正確性が第一です。共に頑張りましょう。

ガイド:Q&A

質問1: 国税庁タックスアンサー「No.4665」が扱う主なテーマは何ですか?

国税庁タックスアンサー「No.4665」が扱う主なテーマは何ですか? 解答: 主なテーマは、相続税や贈与税を計算する際に、相続または贈与によって取得した外貨(現金)を日本円(邦貨)に換算する方法です。この文書では、その際の具体的なルールと原則を解説しています。

質問2: この外貨の邦貨換算ルールが適用される税目は何ですか?

この外貨の邦貨換算ルールが適用される税目は何ですか? 解答: このルールが適用される税目は、相続税と贈与税です。これら2つの税金を計算する場合において、外貨建ての財産は邦貨に換算する必要があります。

質問3: 原則として、外貨を邦貨に換算する際に使用される為替相場は何ですか?

原則として、外貨を邦貨に換算する際に使用される為替相場は何ですか? 解答: 原則として、納税義務者の取引金融機関が公表する課税時期における最終の「対顧客直物電信買相場(TTB)」またはそれに準ずる相場を使用します。

質問4: 相続税の計算において、「課税時期」とは具体的にいつを指しますか?

相続税の計算において、「課税時期」とは具体的にいつを指しますか? 解答: 相続税の計算における「課税時期」とは、相続または遺贈の場合、被相続人が死亡した日を指します。この日の為替相場が評価の基準となります。

質問5: 贈与税の計算において、「課税時期」とは具体的にいつを指しますか?

贈与税の計算において、「課税時期」とは具体的にいつを指しますか? 解答: 贈与税の計算における「課税時期」とは、贈与によって財産を取得した日を指します。この日の為替相場が評価の基準となります。

質問6: 「対顧客直物電信買相場(TTB)」とはどのような相場ですか?資料に基づき説明してください。

「対顧客直物電信買相場(TTB)」とはどのような相場ですか?資料に基づき説明してください。 解答: 「対顧客直物電信買相場(TTB)」とは、金融機関が顧客から外貨を買い取って、その対価として邦貨を支払う際に適用される相場です。顧客側の視点では、外貨を邦貨に交換する場合のレートを意味します。

質問7: 課税時期に該当する為替相場が存在しない場合、どのように対処すべきですか?

課税時期に該当する為替相場が存在しない場合、どのように対処すべきですか? 解答: 課税時期に該当する相場がない場合は、その課税時期よりも前の相場のうち、課税時期に最も近い日の相場を使用して換算します。

質問8: 資料に記載されている例では、10,000米ドルは日本円でいくらに換算されていますか?また、その計算根拠は何ですか?

資料に記載されている例では、10,000米ドルは日本円でいくらに換算されていますか?また、その計算根拠は何ですか? 解答: 資料の例では、10,000米ドルは150万円に換算されています。その計算根拠は、相続開始の日の対顧客直物電信買相場が1米ドルあたり150円であったためです(10,000ドル × 150円/ドル)。

質問9: この邦貨換算の根拠法令等として挙げられているものは何ですか?

この邦貨換算の根拠法令等として挙げられているものは何ですか? 解答: この邦貨換算の根拠法令等として、「評基通4-3」が挙げられています。これは財産評価に関する基本通達の一部です。

質問10: 税に関する具体的な相談がある場合、資料ではどこに問い合わせるよう案内していますか?

税に関する具体的な相談がある場合、資料ではどこに問い合わせるよう案内していますか? 解答: 税に関する具体的な相談がある場合は、国税局電話相談センター等に問い合わせるよう案内されています。詳細はウェブサイトの「税についての相談窓口」で確認できます。

用語集

| 用語 | 定義 |

| 外貨 | 日本の通貨である円以外の通貨。 |

| 邦貨換算 | 外貨を日本の通貨である円に換算すること。 |

| 相続税 | 人の死亡により財産が移転する際に、その財産を取得した者に課される税金。 |

| 贈与税 | 個人から財産をもらった際に、その財産を取得した者に課される税金。 |

| 課税時期 | 税額計算の基準となる財産評価を行う時点。相続の場合は被相続人の死亡の日、贈与の場合は財産を取得した日を指す。 |

| 納税義務者 | 税金を納める義務がある個人または法人。 |

| 取引金融機関 | 納税義務者が取引を行っている銀行などの金融機関。 |

| 対顧客直物電信買相場(TTB) | 金融機関が顧客から外貨を買い取り、日本円を支払う際に適用する為替レート(Telegraphic Transfer Buying Rate)。 |

| 被相続人 | 死亡によって、その財産が相続の対象となる人。 |

| 評基通4-3 | 相続税や贈与税の財産評価に関する具体的な取り扱いを定めた国税庁の通達(財産評価基本通達)の一つ。 |

コメント