国税庁タックスアンサーの「No.6245 有価証券の先物取引」について解説します。

解説動画

概要

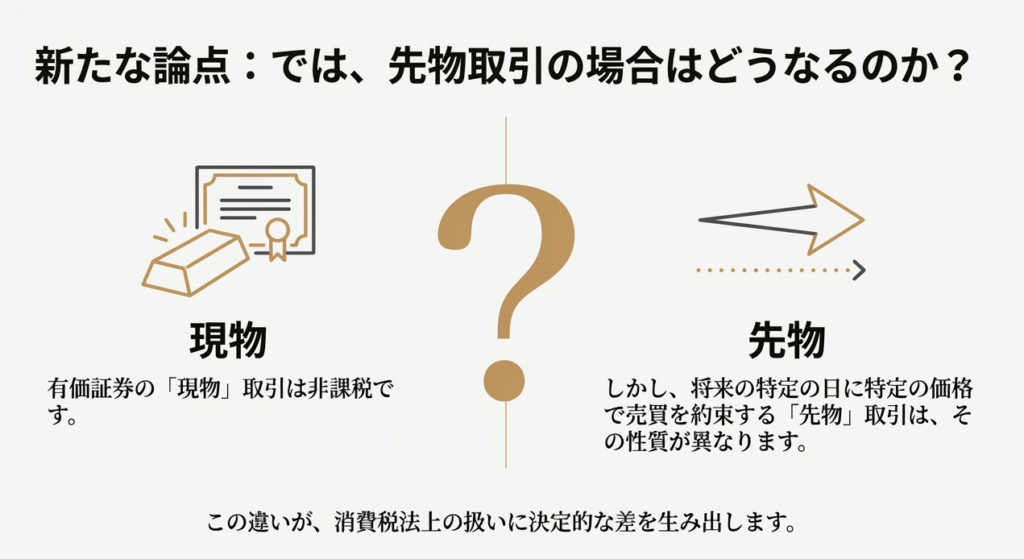

有価証券の先物取引は消費税が対象税目とされています。国債や株式などの有価証券の譲渡は、原則として非課税取引です。

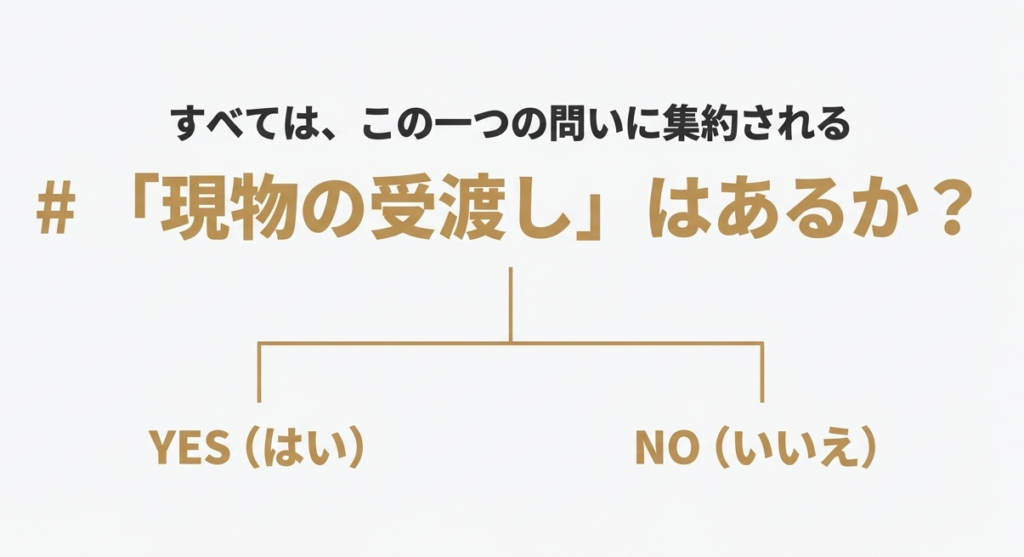

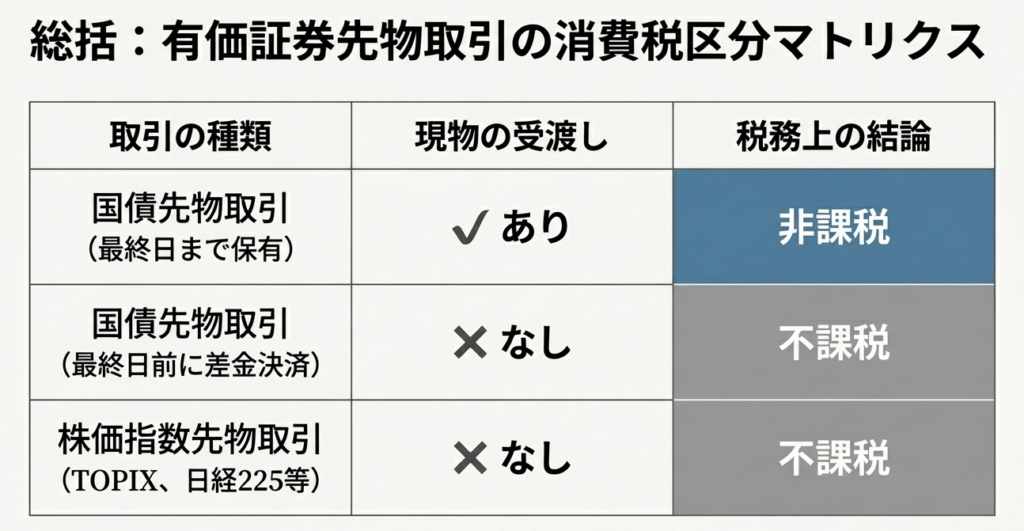

先物取引の取り扱いは、現物の受渡しが行われるか否かで区別されます。

1. 現物の受渡しが行われる場合:

有価証券の譲渡として取り扱われ、非課税取引となります(例:売買取引最終日が到来した後の国債先物取引)。

2. 現物の受渡しが伴わない場合:

消費税の対象外となり、不課税取引となります。株価指数(TOPIXや日経225)を対象とする先物取引や、反対売買による差金の決済を行う取引などがこれにあたります。

このように、有価証券の先物取引は非課税取引または不課税取引に該当するため、消費税は課税されません。

スライド解説

解説:有価証券の先物取引における消費税の取扱い

序文

この文書は、当事務所の新人スタッフやクライアント企業の経理担当者の皆様を対象に、複雑化する金融取引の中でも特に「有価証券の先物取引」における消費税の取扱いについて、その要点を明確に解説することを目的としています。

経理実務において、一見すると些細に見える税務区分が、企業の納税額に大きな影響を与えることがあります。本稿を通じて、正確な知識を身につけ、日々の業務に活かしていただければ幸いです。

1. 導入:なぜこの論点が実務で重要なのか

現代の企業経営において、資金の効率的な運用は不可欠な要素となっており、その手段として金融取引はますます多様化しています。これに伴い、経理担当者には、デリバティブ取引を含む様々な金融商品について、消費税法上の取扱いを正確に理解することが求められています。特に、ある取引が消費税の「課税」「非課税」「不課税」のいずれに該当するのかという区分は、最終的な納税額を左右する「課税売上割合」の計算に直接影響を及ぼす可能性があります。したがって、この知識は単なる税務上の論点に留まらず、企業の財務戦略にも関わる重要な実務知識と言えるのです。

本稿では、まず多忙な実務家の皆様のために結論を先に提示し、その後に詳細な根拠や具体例を解説していく構成とします。

2. 結論:有価証券の先物取引は消費税の「課税対象外」

このセクションでは、まず結論から明確にお伝えします。日々の業務で時間のない方でも、この部分を読むだけで実務上の判断ができるよう要点をまとめました。

有価証券の先物取引から生じる利益に対して、消費税は課税されません。

この結論に至る理由は、当該取引が消費税法上の「非課税取引」または「不課税取引」のいずれかに分類されるためです。そして、どちらに分類されるかを決定づける最も重要な要因は、取引において「現物の受渡し」が行われるか否か、という点にあります。

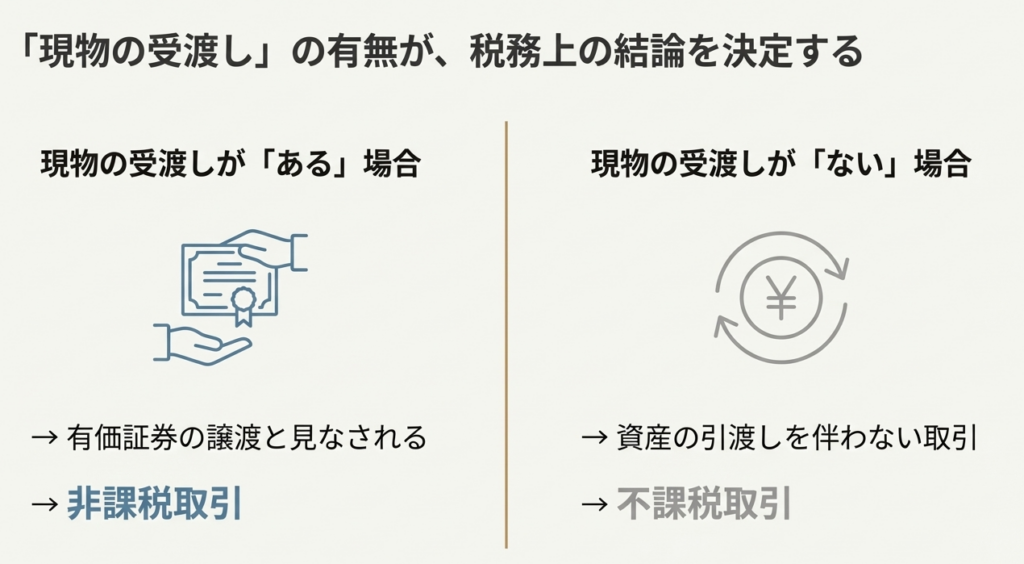

具体的には、以下の通り分類されます。

• 現物の受渡しが行われる場合:非課税取引

• 現物の受渡しが行われない場合:不課税取引

では、どのような取引が「非課税」となり、どのような取引が「不課税」となるのでしょうか。次のセクションで、具体的な取引例を挙げながら、この分類について詳しく解説していきます。

3. 詳細解説:取引別の消費税区分

このセクションでは、前述の結論の根拠となる消費税法上のルールと、実務で遭遇する可能性のある具体的な取引例について解説します。まず消費税法の基本原則を押さえ、それが個別の金融商品にどのように適用されるのかを順を追って理解することで、応用力の高い知識を身につけることができます。

3.1. 基本原則:有価証券の譲渡は「非課税」

消費税法の基本的な考え方として、国債や株式といった「有価証券の譲渡」は、その性質上、消費に馴染まない取引であることから、原則として非課税取引に分類されます。

補足情報:

株式の信用取引について 株式の信用取引における売付けも、形式上は証券会社から現物の株式を借りてきて市場で売却する、という「有価証券の譲渡」に該当します。そのため、これも同様に非課税取引として扱われます。

3.2. 分岐点:取引を「非課税」と「不課税」に分ける基準

有価証券の先物取引における消費税区分を理解する上で、最も重要な分岐点は「有価証券の現物の受渡しが伴うか否か」という一点に尽きます。この基準によって、会計処理が明確に分かれます。

• 現物の受渡しが伴う取引

取引の結果として、実際に国債や株式といった有価証券そのものの所有権が移転する場合(例えば、国債先物取引を満期まで保有した場合など)、これは「有価証券の譲渡」そのものと見なされ、「非課税取引」となります。

• 現物の受渡しが伴わない取引

取引が差金の授受のみで完結し、有価証券そのものの引渡しが行われない場合、これは資産の譲渡等を伴わないため、そもそも消費税の課税対象とならない「不課税取引」となります。

3.3. 具体的な取引例と税務上の区分

それでは、上記で解説した基準を具体的な金融商品に当てはめてみましょう。

• 国債先物取引

この取引では、売買取引最終日を越えて建玉(未決済のポジション)を保有している場合、最終的に現物の国債の受渡しが行われます。したがって、このケースは「有価証券の譲渡」に該当し、「非課税取引」として処理されます。

• TOPIX先物取引・日経225先物取引

これらの取引は、東証株価指数(TOPIX)や日経平均株価といった「株価指数」を対象とするものです。取引の仕組み上、インデックス(指数)の数値に基づいて差金決済が行われるのみで、構成銘柄である個別の株式等の現物受渡しが発生することはありません。そのため、これらの取引は常に「不課税取引」に該当します。

• 差金決済取引

上記の国債先物取引であっても、売買取引最終日が到来する前に反対売買(買ったものを売る、売ったものを買い戻す)によって決済した場合、現物の受渡しは行われず、取引から生じた損益(差金)のみを授受することになります。このような差金決済取引は、資産の引渡しを伴わないため、「不課税取引」に該当します。つまり、国債先物取引という一つの商品であっても、最終的な決済方法(現物受渡か、差金決済か)によって消費税区分が『非課税』と『不課税』に分かれる、という点が実務上の重要なポイントです。

以上の具体例を通じて、理論だけでなく、実務で対面する可能性のある取引が税務上どのように整理されるかが明確になったかと存じます。

4. まとめ:実務上の注意点

これまでの解説を総括し、経理実務担当者の皆様が特に注意すべき点を最後に提示します。有価証券の先物取引が消費税の課税対象外であることは共通していますが、その内訳を正確に把握することが極めて重要です。

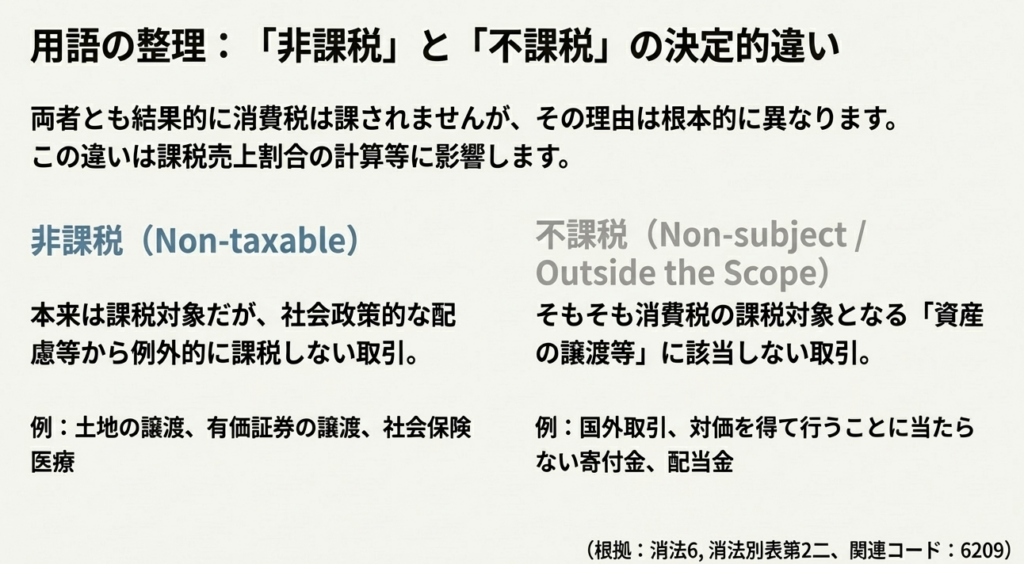

実務における最大の注意点は、「非課税」と「不課税」の違いを意識することの重要性です。

なぜなら、この二つの区分は、消費税申告における「課税売上割合」の計算に異なる影響を与えるからです。具体的には、非課税売上(有価証券の譲渡対価など)は課税売上割合を計算する際の分母に算入されますが、不課税売上(対象外取引)は分母・分子のいずれにも含まれません。

課税売上割合は、課税仕入れ等に係る消費税額から控除できる金額(仕入税額控除)を計算する上で用いられるため、この割合が変動すると、最終的な消費税の納税額に影響が及ぶ可能性があるのです。

したがって、我々実務家としては、単に「有価証券の先物取引だから課税されない」と一括りにするのではなく、その取引の実態を正確に把握することが求められます。

取引の名称だけでなく、その実態(=現物の受渡しがあるか)に基づいて正確に会計処理を行うことが肝要です。

ガイド:Q&A

1. 国債や株式など、有価証券の譲渡に対する消費税の原則的な取り扱いはどのようになっていますか?

2. 株式の信用取引による売付けは、消費税法上どのように分類されますか?その理由も説明してください。

3. 日本国内で開設されている有価証券または有価証券指数を対象とした先物取引の市場の例を2つ挙げてください。

4. 有価証券の先物取引が「非課税取引」として扱われるのはどのような場合ですか?

5. 有価証券の先物取引が「不課税取引(課税対象外)」として扱われるのはどのような場合ですか?

6. 国債先物取引において、売買取引最終日以降も建玉を保有している場合、その取引の消費税上の扱いはどうなりますか?

7. TOPIX先物取引や日経225先物取引が、常に不課税取引となるのはなぜですか?

8. 売買取引最終日の前に行われる、反対売買による差金の決済を伴う取引は、なぜ消費税の課税対象外となるのですか?

9. 有価証券の先物取引に関して、消費税が課税されるかどうかの最終的な結論を述べてください。

10. この文書で言及されている、有価証券の先物取引に関する消費税の取り扱いの根拠となる法令等は何ですか?

——————————————————————————–

短答式問題の解答

1. 国債や株式などの有価証券の譲渡は、原則として消費税の非課税取引とされています。したがって、これらの取引には消費税は課されません。

2. 株式の信用取引による売付けは、現物の株式を借りて売却しているため、有価証券の譲渡として取り扱われます。そのため、この取引は非課税取引となります。

3. 国内の先物取引市場の例として、大阪取引所における国債先物取引(長期国債先物取引)や、同取引所における東証株価指数先物取引(TOPIX先物取引等)が挙げられます。また、日経平均株価指数先物取引(日経225先物取引等)も存在します。

4. 有価証券の先物取引において、有価証券の現物の受渡しが行われる場合、その取引は有価証券の譲渡とみなされ、非課税取引となります。

5. 有価証券の先物取引において、現物の受渡しが伴わない場合、その取引は資産の引渡しを伴わないため、消費税の課税対象外、すなわち不課税取引となります。

6. 国債先物取引で売買取引最終日後に建玉を保有している場合、有価証券の受渡しが行われます。したがって、この取引は有価証券の譲渡として扱われ、非課税取引になります。

7. TOPIX先物取引や日経225先物取引は、取引対象が株価指数そのものであるため、有価証券の現物の受渡しが行われることはありません。そのため、これらの取引は常に不課税取引となります。

8. 売買取引最終日より前に行う反対売買による差金決済は、資産の引渡しを伴わない取引です。そのため、消費税の課税対象外、すなわち不課税取引と分類されます。

9. 有価証券の先物取引は、取引の形態に応じて非課税取引または不課税取引のいずれかに該当します。したがって、いずれの場合においても消費税は課税されません。

10. 根拠法令等として、消費税法第6条、消費税法別表第二号、および消費税法基本通達9-1-24が挙げられています。

コメント