国税庁タックスアンサーの「No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)」について解説します。

解説動画

概要

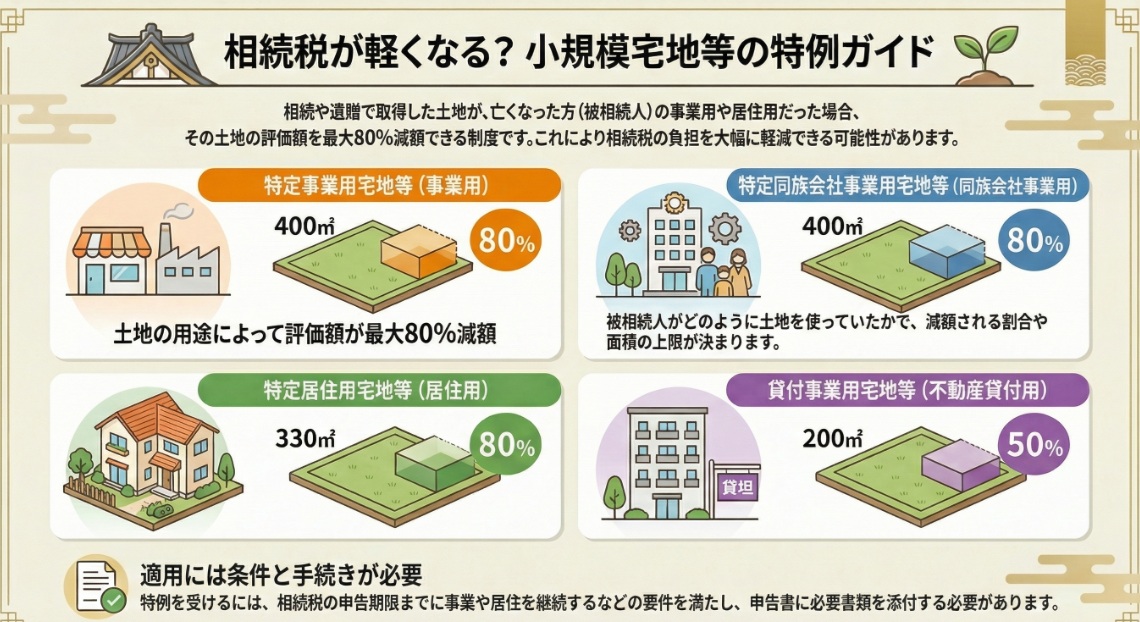

相続税における小規模宅地等の特例は、個人が相続や遺贈によって取得した宅地等のうち、相続開始の直前において被相続人または被相続人と生計を一にしていた親族の事業用または居住用に供されていた一定の宅地等について、相続税の課税価格に算入すべき価額を減額する制度です。

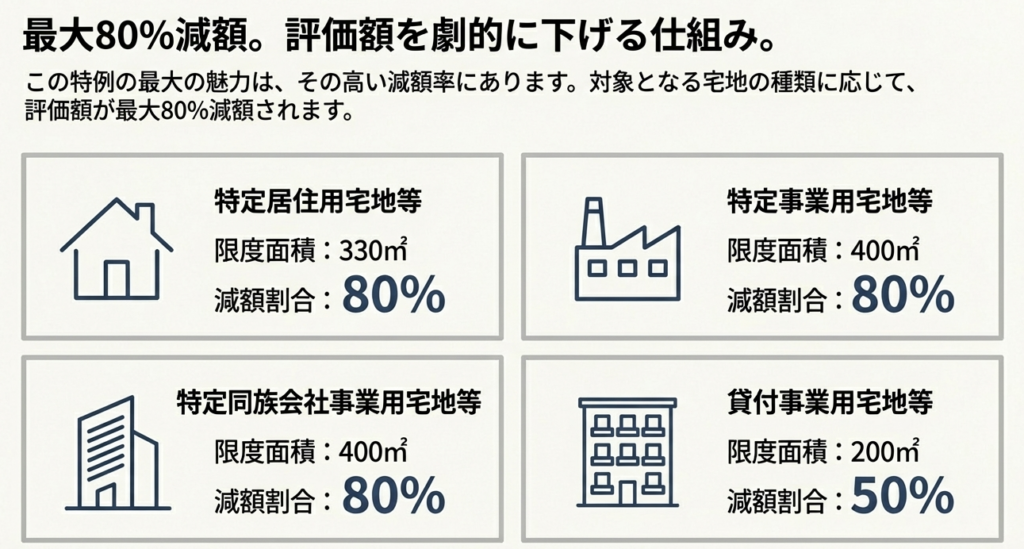

この特例は、相続後の事業や居住の継続を支援することを目的としています。減額される割合と限度面積は宅地等の利用区分によって異なり、例えば、特定事業用宅地等(貸付事業以外の事業用)や特定居住用宅地等については、それぞれ400㎡または330㎡を限度として、価額の80%が減額されます。貸付事業用宅地等(不動産貸付業など)は、200㎡を限度として50%の減額です。

特例の適用を受けるためには、相続税の申告書にその旨を記載し、計算の明細書や遺産分割協議書の写しなど、定められた書類を添付する必要があります。

スライド解説

新人スタッフ向け実務解説:相続税における小規模宅地等の特例

1. 導入:小規模宅地等の特例がなぜ実務で重要なのか

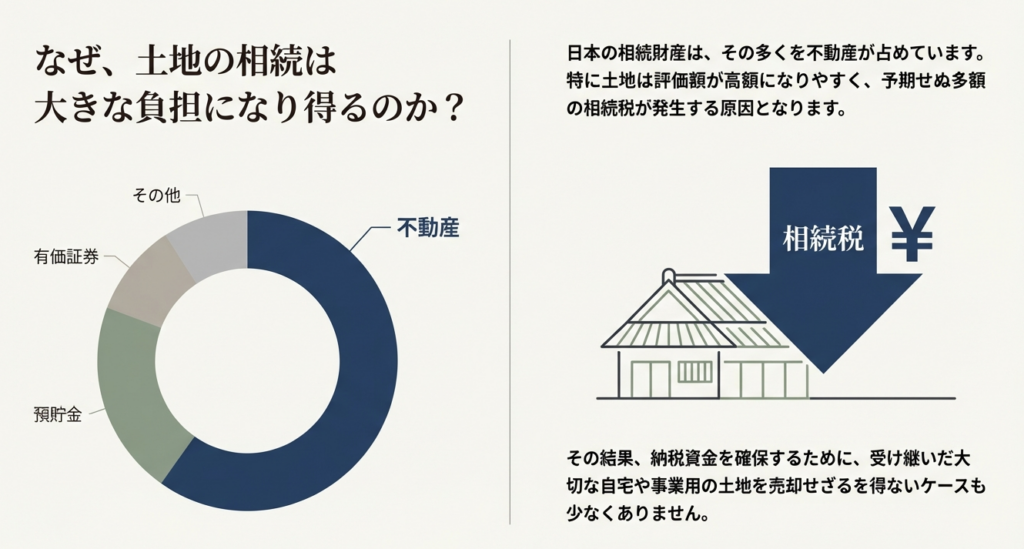

相続税の実務に携わる上で、私たちが最初に深く理解し、そして最も習熟しなければならない重要制度の一つが、この「小規模宅地等の特例」です。日本の相続財産は、欧米諸国と比較して預貯金よりも土地・家屋といった不動産の占める割合が依然として高いのが実情です。そのため、被相続人が遺した財産の大部分が自宅や事業用の土地であるケースは決して珍しくありません。

もし、この土地の評価額をそのまま課税価格に算入すれば、相続人は多額の相続税を納めるために、生活の基盤である自宅や、事業の継続に不可欠な土地を手放さざるを得ない状況に追い込まれかねません。そのような事態を防ぎ、国民の生活基盤の維持と円滑な事業承継を支援する目的で設けられたのが、この小規模宅地等の特例です。

この特例は、要件を満たせば宅地の評価額を最大で80%も減額できる、極めて強力な節税効果を持ちます。したがって、この制度を正しく理解し、適切に適用できるかどうかは、クライアントの納税負担を大きく左右し、ひいては私たちの専門家としての信頼に直結します。

では、具体的にこの特例がどれほどの効果を持ち、どのような仕組みになっているのか、その全体像から見ていきましょう。

2. 結論:特例適用の効果と全体像

クライアントにこの特例の概要を説明する際、まず「どの土地が、どれくらい評価額を下げられるのか」という結論からお伝えすることが、理解を促す上で非常に重要です。このセクションでは、特例の核心である評価額の減額効果と、対象となる宅地の種類を一覧で確認し、全体像を把握します。

特例の概要(減額割合と限度面積)

この特例の対象となる宅地は、その利用区分によって「特定事業用宅地等」「特定同族会社事業用宅地等」「特定居住用宅地等」「貸付事業用宅地等」の4種類に大別されます。それぞれに適用できる面積の上限(限度面積)と評価額の減額割合が定められています。

| 宅地の利用区分 | 限度面積 | 減額割合 |

| 特定事業用宅地等(①) 被相続人等が貸付事業以外の事業に使用していた宅地 | 400㎡ | 80% |

| 特定同族会社事業用宅地等(②) 被相続人等が一定の同族会社に貸し、その会社の事業に使用されていた宅地 | 400㎡ | 80% |

| 特定居住用宅地等(⑥) 被相続人等が居住用に使用していた宅地 | 330㎡ | 80% |

| 貸付事業用宅地等(③,④,⑤) 被相続人等が不動産貸付業などに使用していた宅地 | 200㎡ | 50% |

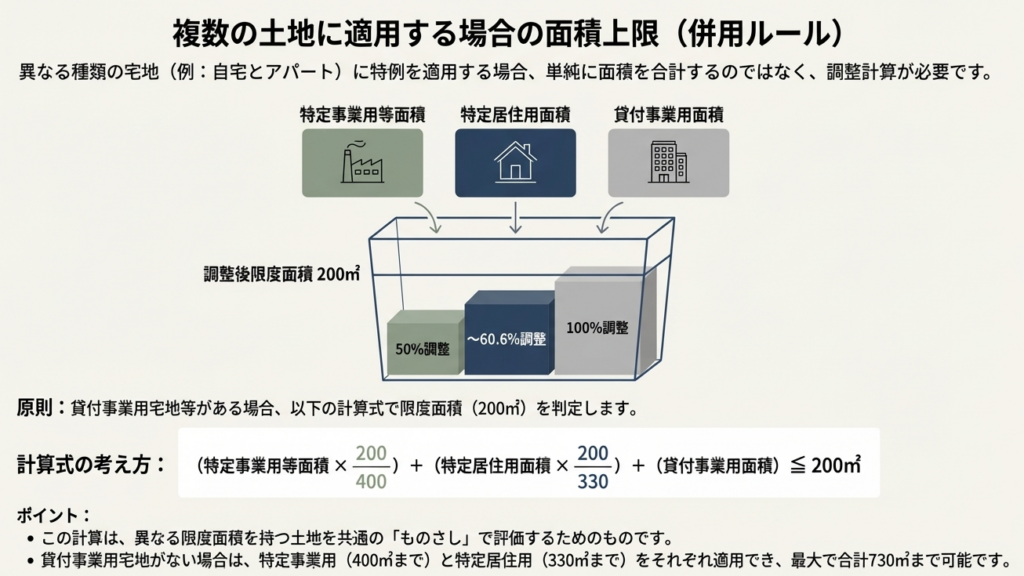

複数選択時の限度面積の計算

複数の種類の宅地について特例の適用を選択する場合、限度面積は単純な合計とはならず、調整計算が必要になる点に注意が必要です。特に、減額割合の低い「貸付事業用宅地等」が含まれる場合は、計算が複雑になります。

• 貸付事業用宅地等がない場合

特定事業用宅地等(①+②)と特定居住用宅地等(⑥)を合わせて最大730㎡まで適用可能です。

(①+②)≦ 400㎡

⑥ ≦ 330㎡

• 貸付事業用宅地等がある場合

以下の計算式で200㎡が上限となります。

(①+②) × 200/400 + ⑥ × 200/330 + (③+④+⑤) ≦ 200㎡

この計算式が示すように、事業用や居住用の宅地を選択すると、その分、貸付事業用宅地等で適用できる面積が調整されます。これは、減額割合の高い宅地(事業用・居住用)を優先的に選択した場合、その面積に応じて貸付事業用として利用できる枠が調整されることを意味します。

単純な面積の足し算ではないため、どの土地に特例を適用するのが最も有利になるか、慎重なシミュレーションが求められます。

この強力な減額効果を得るためには、それぞれの宅地が法律で定められた厳格な要件を満たす必要があります。次に、その具体的な要件を一つずつ確認していきましょう。

3. 詳細解説:特例適用のための具体的要件

ここからが本解説の核心部分です。特例の適用が認められるかどうかは、これから説明する宅地の種類ごとの要件を一つでも欠くことなく満たしているかにかかっています。クライアントの状況を正確にヒアリングし、各要件に照らし合わせて適用可否を判断することが、我々専門家の重要な責務です。

3.1. 特定事業用宅地等

これは、被相続人や生計を一つにしていた親族が営んでいた事業(不動産貸付業、駐車場業などを除く)の敷地を対象とするもので、円滑な事業承継を税制面から支援する制度です。

■ 取得者が満たすべき要件

取得者は、相続税の申告期限まで、以下の要件を満たし続ける必要があります。

• 被相続人の事業を引き継ぐ場合

事業承継要件: 被相続人の事業を申告期限までに引き継ぎ、申告期限までその事業を営んでいること。

保有継続要件: その宅地等を申告期限まで保有していること。

• 生計一親族の事業の場合

事業継続要件: 相続開始の直前から申告期限まで、その宅地等の上で事業を営んでいること。

保有継続要件: その宅地等を申告期限まで保有していること。

■ 注意点:3年以内事業宅地等の原則除外

原則として、相続開始前3年以内に新たに事業の用に供された宅地は、この特例の対象外となります。これは、相続税対策として駆け込みで事業や貸付を始める、といった租税回避行為を防止するための規定です。ただし、例外として、被相続人等が一定規模以上の事業を行っていた場合は、3年以内の宅地でも対象となります。

• 例外が認められる「一定規模以上の事業」の判定式:

(事業に使われていた一定の資産価額の合計額 ÷ 新たに事業の用に供された宅地等の価額) ≧ 15%

これは、宅地の価額に対して、その上で事業に使われている建物や減価償却資産の価値が15%以上あれば、事業の実態が伴っていると判断され、特例が認められるという趣旨です。

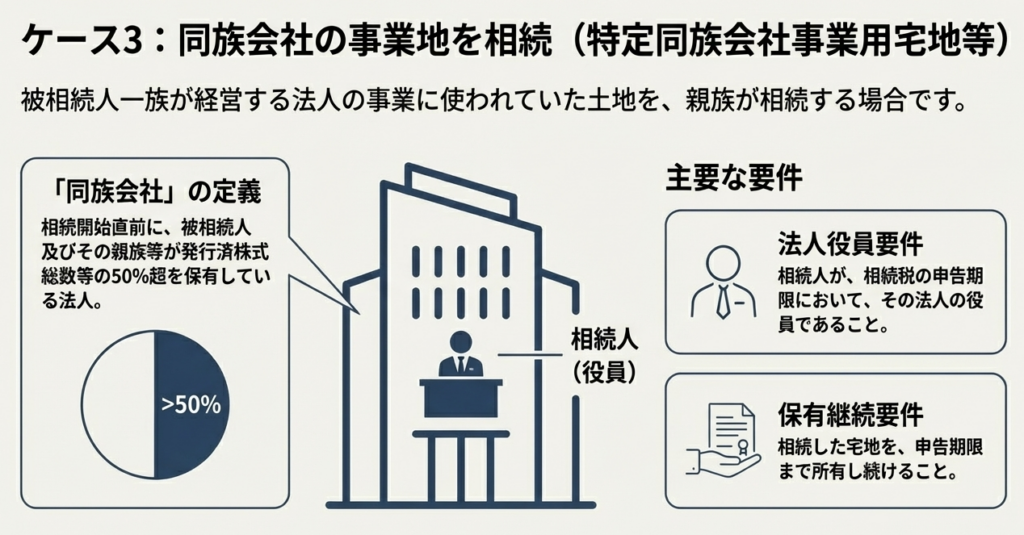

3.2. 特定同族会社事業用宅地等

被相続人自身が事業を行っていなくても、自身や親族が株式の過半数を保有する「同族会社」に土地を貸し付け、その会社が事業(不動産貸付業などを除く)を行っていた場合に適用できる規定です。

■ 取得者が満たすべき要件

• 法人役員要件: 取得者である親族が、相続税の申告期限において、その同族会社の役員であること。

• 保有継続要件: その宅地等を申告期限まで保有していること。

■ 特例の対象となる「一定の法人」(同族会社)の定義

この特例が適用されるのは、以下の要件を満たす法人です。

相続開始の直前において、被相続人およびその親族等で、その法人の発行済株式の総数または出資の総額の50%超を保有している法人。

3.3. 特定居住用宅地等

生活の基盤である自宅の敷地を相続した際の税負担を軽減し、相続後も同じ家に住み続けられるようにすることを目的とした、実務上最も適用頻度の高い規定です。取得者によって適用要件が大きく異なるため、注意深い確認が必要です。また、被相続人が複数の住居を所有していた場合、この特例は主として居住していた一つの宅地等にしか適用できない点も忘れてはなりません。

■ 取得者ごとの適用要件

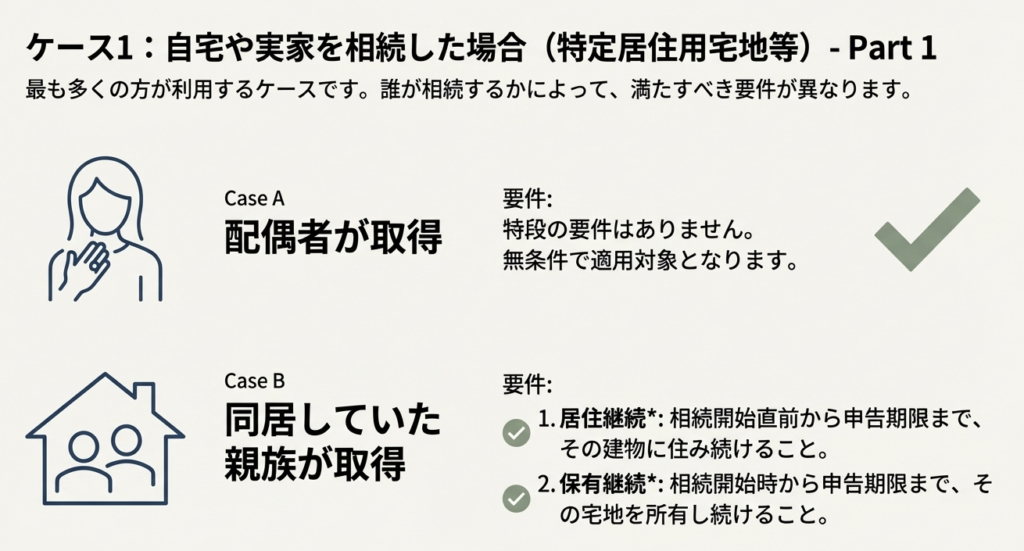

1. 被相続人の配偶者

特段の要件はありません。 配偶者が取得すれば、無条件で特例が適用されます。これは、残された配偶者の生活保障を最優先する趣旨です。

2. 同居していた親族

居住継続要件: 相続開始の直前から相続税の申告期限まで、引き続きその建物に居住していること。

保有継続要件: その宅地等を申告期限まで保有していること。

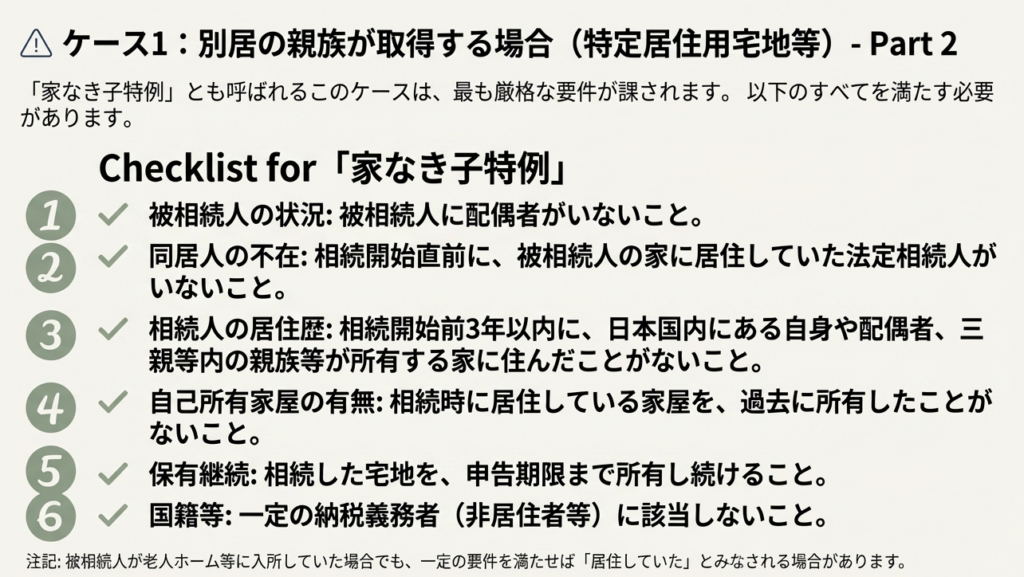

3. 上記以外の親族(いわゆる「家なき子特例」)

被相続人と同居していなかった親族が取得する場合、非常に厳格な要件が課せられます。これらの要件は、他に住む家がなく、被相続人の自宅を生活の拠点とせざるを得ない真に保護が必要な親族に適用を限定し、制度の濫用を防ぐ目的で設けられています。以下の6つの要件をすべて満たす必要があります。

①日本国籍を有していること(一定の例外あり)。

②被相続人に配偶者がいないこと。

③相続開始の直前に、その家に居住していた相続人がいないこと。

④相続開始前3年以内に、ご自身や配偶者、三親等内の親族などが所有する家(日本国内に限る)に住んでいた経験がないこと。

⑤相続開始時に居住している家屋を、過去に一度も所有したことがないこと。

⑥その宅地等を申告期限まで保有していること。

■ 特例:被相続人が老人ホーム等に入所していた場合

被相続人が要介護認定などを受け、相続開始の直前に老人ホーム等に入所していた場合でも、一定の要件を満たせば、その入所直前まで住んでいた自宅敷地について特例の適用が可能です。ただし、その家が被相続人の入所後に事業用や他人の居住用に使われていないことが条件です。

• 対象となる施設の例

◦ 養護老人ホーム、特別養護老人ホーム、有料老人ホーム

◦ 介護老人保健施設、介護医療院

◦ サービス付き高齢者向け住宅 など

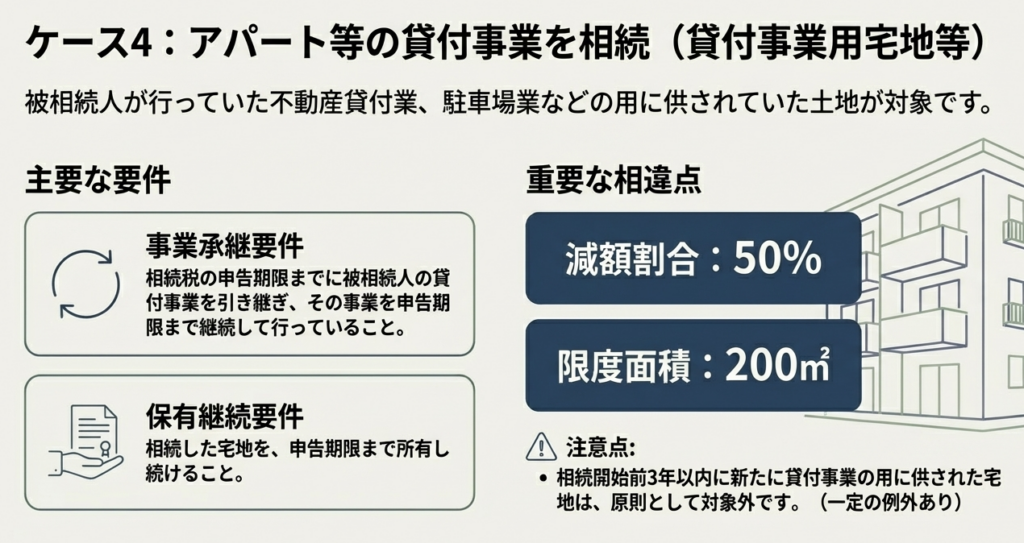

3.4. 貸付事業用宅地等

被相続人等が不動産貸付業、駐車場業、自転車駐車場業などの「貸付事業」の用に供していた宅地が対象です。

■ 取得者が満たすべき要件

• 事業承継要件: 被相続人の貸付事業を申告期限までに引き継ぎ、申告期限までその事業を行っていること。

• 保有継続要件: その宅地等を申ク告期限まで保有していること。

■ 注意点:3年以内貸付宅地等の原則除外

特定事業用宅地等と同様に、原則として相続開始前3年以内に新たに貸付事業の用に供された宅地は対象外です。ただし、被相続人等が相続開始日まで3年を超えて特定貸付事業(準事業を除く事業的な規模の貸付事業)を行っていた場合は、3年以内の宅地でも例外的に対象となります。

ここまで各宅地の適用要件を詳細に見てきました。これらの要件を満たしていることを確認した上で、実務上、どのような手続きを踏み、何に注意すべきかを最後に確認しましょう。

4. まとめ:実務上の重要注意点と手続き

特例の適用要件を理論上理解するだけでは十分ではありません。クライアントの権利を確実に守るためには、定められた手続きを遵守し、実務上の注意点を押さえることが不可欠です。

以下に、実務を進める上での重要ポイントをまとめます。

1. 申告の要否

この特例を適用した結果、納税額がゼロになる場合であっても、必ず相続税の申告を行わなければなりません。 申告をしなければ、特例の適用は受けられないことを肝に銘じてください。

2. 添付書類

相続税申告書に特例の適用を受ける旨を記載するだけでなく、「小規模宅地等に係る計算の明細書」や、誰がどの財産を取得したかを証明する「遺産分割協議書の写し」など、定められた書類の添付が必須です。

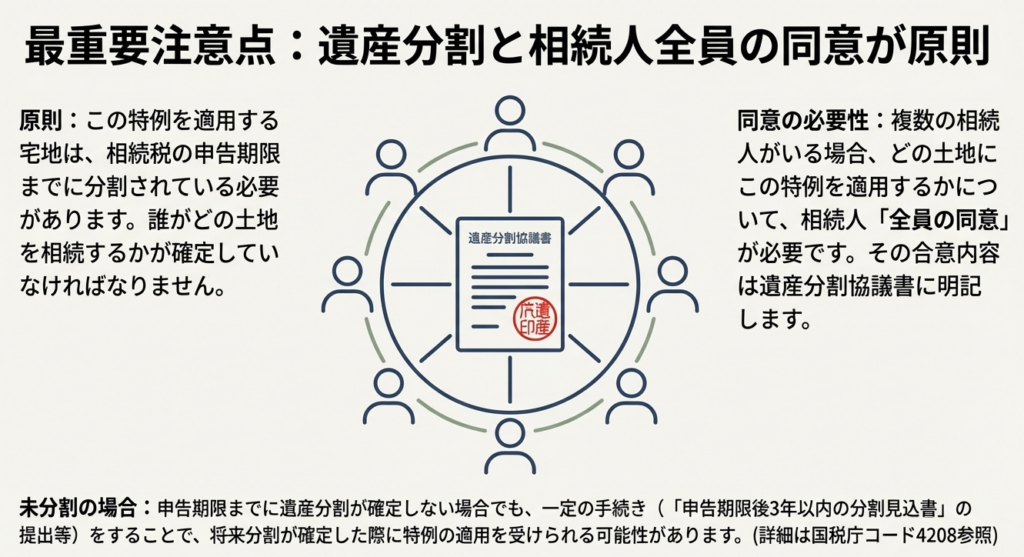

3. 遺産分割の期限

原則として、相続税の申告期限(相続開始を知った日の翌日から10か月以内)までに遺産分割が完了している必要があります。期限内に分割が確定していないと、原則としてこの特例は適用できません。

4. 相続人間の同意

特例の対象となる宅地を取得した相続人が複数いる場合、どの宅地について特例の適用を受けるかについて、相続人全員の同意が必要です。申告書にその旨を記載します。

5. 適用できないケース

他の特定の税制優遇との併用はできません。特に、「相続時精算課税制度に係る贈与によって取得した宅地等」や、「個人の事業用資産についての納税猶予及び免除」の適用を受ける宅地については、この小規模宅地等の特例を適用することはできないため、注意が必要です。

小規模宅地等の特例は、適切に適用すれば相続税を劇的に軽減できる非常に強力な制度です。しかし、ご覧いただいた通り、その要件は複雑で、一つ一つの事案で慎重な事実確認と法的判断が求められます。

少しでも判断に迷う点や不明な点があれば、決して自己判断せず、必ず私や先輩スタッフに相談してください。正確な知識と慎重な手続きこそが、クライアントからの信頼の礎となります。皆さんがこの重要な制度をマスターし、プロフェッショナルとして活躍してくれることを期待しています。

ガイド:Q&A

1. 「小規模宅地等の特例」の主な目的は何ですか?

この特例は、相続や遺贈により取得した財産のうち、被相続人等の事業用または居住用に使われていた宅地等について、相続税の課税価格を計算する上で一定の面積までの評価額を大幅に減額することを目的としています。これにより、相続人の税負担を軽減し、事業や生活の基盤の維持を支援します。

2. この特例の対象となる宅地等は、主にどのような種類に分類されますか?

特例の対象となる宅地等は、主に「特定事業用宅地等」「特定同族会社事業用宅地等」「特定居住用宅地等」「貸付事業用宅地等」の4種類に分類されます。それぞれの宅地等で、要件や限度面積、減額割合が異なります。

3. 「特定事業用宅地等」にこの特例を適用する場合の限度面積と減額される割合を述べてください。

「特定事業用宅地等」に適用する場合の限度面積は400平方メートルです。この面積までの部分について、相続税の課税価格に算入すべき価額から80%が減額されます。

4. 「貸付事業用宅地等」の定義と、この特例を適用する場合の限度面積および減額割合を説明してください。

「貸付事業用宅地等」とは、被相続人等が行っていた不動産貸付業、駐車場業、自転車駐車場業などの貸付事業の用に供されていた宅地等を指します。この宅地等に特例を適用する場合、限度面積は200平方メートルで、減額割合は50%です。

5. 被相続人の配偶者が「特定居住用宅地等」を取得した場合、どのような要件が課されますか?

被相続人の配偶者が「特定居住用宅地等」を取得した場合、特段の追加要件はありません。他の親族に課されるような、申告期限までの居住継続や保有継続といった要件なしに、特例の適用を受けることができます。

6. 相続開始前3年以内に事業の用に供された宅地等(3年以内事業宅地等)が、原則として特例の対象外となるのはなぜですか?また、この規則の例外はどのような場合ですか?

相続直前に駆け込みで事業を始めて節税を図ることを防ぐため、原則として対象外とされています。ただし、相続開始前3年以内に事業の用に供された宅地等であっても、被相続人等が一定規模以上の事業を行っていた場合は例外として特例の対象となります。

7. 「特定同族会社事業用宅地等」として認められるための「一定の法人」の定義を説明してください。

「一定の法人」とは、相続開始の直前において、被相続人およびその親族等が、法人の発行済株式総数または出資総額の50%超を有している法人を指します。ただし、相続税の申告期限において清算中の法人は除かれます。

8. 複数の種類の小規模宅地等(例:特定事業用宅地等と特定居住用宅地等)を相続した場合、限度面積はどのように計算されますか?

特定事業用宅地等(限度400㎡)と特定居住用宅地等(限度330㎡)の両方を選択する場合、単純な面積の合計で最大730㎡まで適用可能です。しかし、貸付事業用宅地等(限度200㎡)が含まれる場合は、各宅地等の面積に調整率を乗じた合計が200㎡以内になるように計算されます。

9. この特例の適用を受けるために、相続税の申告においてどのような手続きが必要ですか?

この特例の適用を受けるには、相続税の申告書に特例の適用を受けようとする旨を記載する必要があります。また、小規模宅地等に係る計算の明細書や、遺産分割協議書の写しなどの定められた書類を添付することが求められます。

10. 相続時精算課税に係る贈与によって取得した宅地等は、この特例の対象となりますか?

いいえ、対象となりません。相続時精算課税に係る贈与によって取得した宅地等については、この小規模宅地等の特例の適用を受けることはできないと定められています。

用語集

| 用語 | 解説 |

| 小規模宅地等の特例 | 相続または遺贈により取得した、被相続人等の事業用または居住用の宅地等について、一定の面積までの部分の相続税評価額を50%または80%減額できる制度。 |

| 被相続人等 | 被相続人、または被相続人と生計を同一にしていた被相続人の親族。 |

| 特定事業用宅地等 | 被相続人等の貸付事業以外の事業の用に供されていた宅地等で、一定の要件を満たすもの。限度面積400㎡、減額割合80%。 |

| 特定同族会社事業用宅地等 | 被相続人等が株式の50%超を保有する一定の同族会社の事業(貸付事業を除く)の用に供されていた宅地等。限度面積400㎡、減額割合80%。 |

| 特定居住用宅地等 | 被相続人等の居住の用に供されていた宅地等で、取得者ごとに定められた一定の要件を満たすもの。限度面積330㎡、減額割合80%。 |

| 貸付事業用宅地等 | 被相続人等の不動産貸付業、駐車場業などの貸付事業の用に供されていた宅地等。限度面積200㎡、減額割合50%。 |

| 事業承継要件 | 被相続人の事業を相続税の申告期限までに引き継ぎ、申告期限までその事業を営んでいること。特定事業用宅地等や貸付事業用宅地等の適用要件の一つ。 |

| 保有継続要件 | 相続または遺贈により取得した宅地等を、相続税の申告期限まで有していること。各宅地等の適用要件の基本となる。 |

| 3年以内事業宅地等 | 相続開始前3年以内に新たに事業の用に供された宅地等。原則として特例の対象外だが、一定規模以上の事業の場合は例外とされる。 |

| 3年以内貸付宅地等 | 相続開始前3年以内に新たに貸付事業の用に供された宅地等。原則として特例の対象外だが、3年を超えて特定貸付事業を行っていた場合は例外とされる。 |

| 準事業 | 事業と称するに至らない不動産の貸付けその他これに類する行為で、相当の対価を得て継続的に行うもの。貸付事業に含まれる。 |

| 貸付事業 | 不動産貸付業、駐車場業、自転車駐車場業および準事業の総称。 |

| 一定の法人 | 相続開始直前に被相続人およびその親族等が発行済株式総数等の50%超を有している法人。特定同族会社事業用宅地等の要件となる。 |

コメント