国税庁タックスアンサーの「No.6325 外貨建取引の取扱い」について解説します。

解説動画

概要

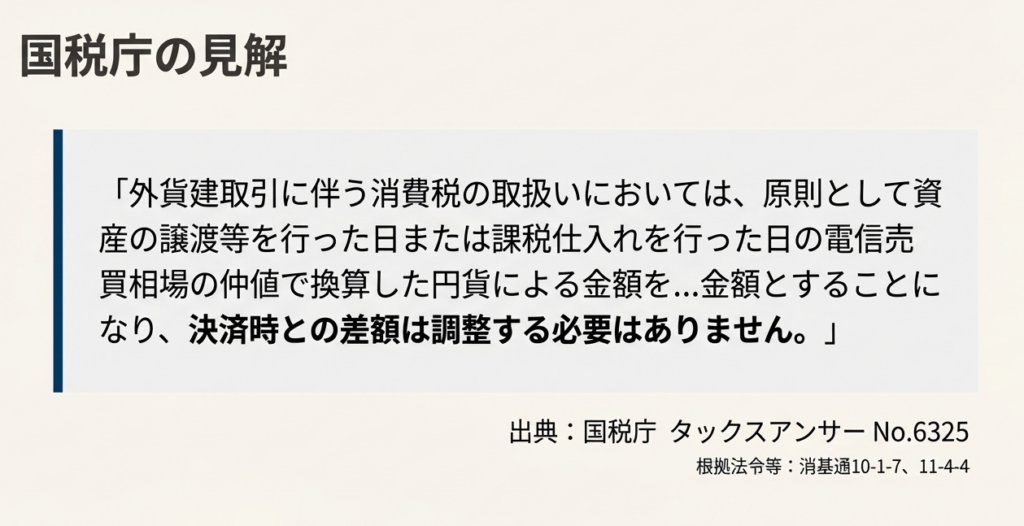

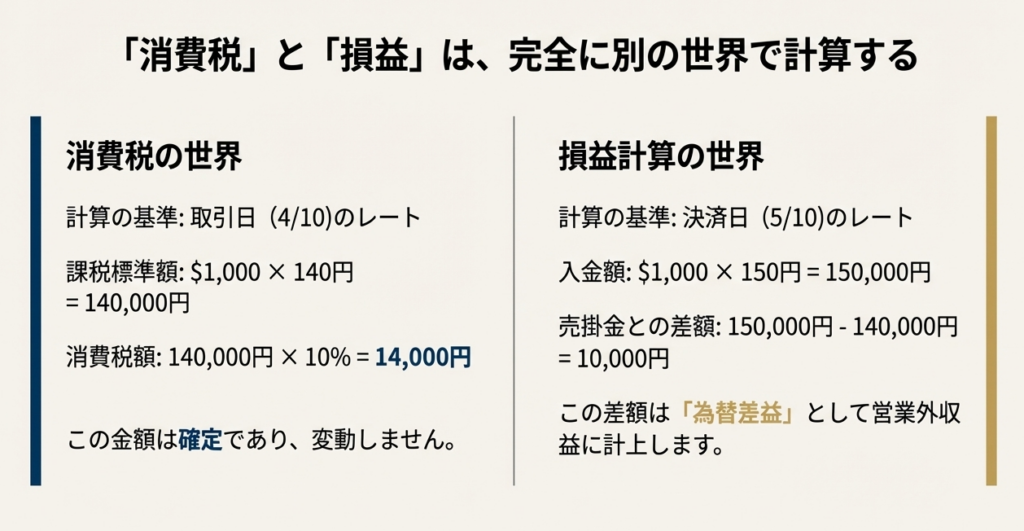

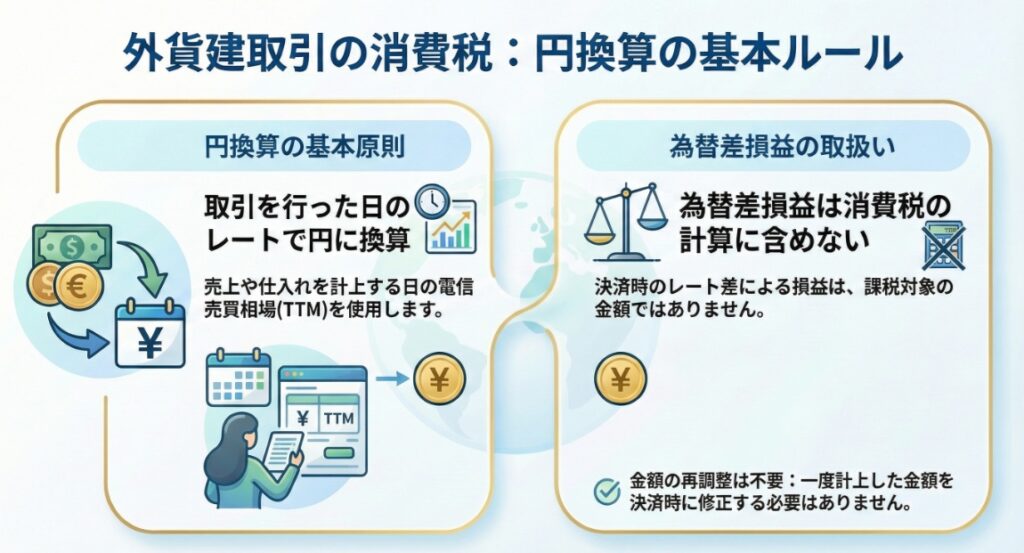

消費税における外貨建取引の円換算は、原則として資産の譲渡等を行った日、または課税仕入れを行った日の電信売買相場の仲値によって行われた円貨による金額をもって、資産の譲渡等の対価の額または課税仕入れの金額とされます。これは為替予約がある場合を除き適用されます。

外貨建取引においては、売上や仕入れを計上した日と、実際に円貨で決済した日の為替レートの変動により、為替差損益が発生することがあります。しかし、消費税の取扱いにおいては、この決済時との差額(為替差損益)を調整する必要はありません。

この為替差損益は、消費税の課税対象となる「資産の譲渡等の対価の額」や「課税仕入れに係る支払対価の額」には当たらないとされています。

スライド解説

解説:消費税申告で間違えない!外貨建取引の円換算ルール

1. 導入:なぜ外貨建取引の消費税ルールが重要なのか

グローバルな取引が日常的となった現代のビジネス環境において、外貨建取引の会計・税務処理は、経理担当者にとって不可欠な知識です。特に、消費税の計算は、新人スタッフの方が思わぬ誤りを犯しやすい領域であり、その正確な理解は企業の税務コンプライアンスを維持する上で戦略的に極めて重要となります。

実務の現場で我々が最も多く目にする誤りは、法人税の会計処理ルールと消費税のルールを混同してしまうケースです。消費税の計算における外貨建取引の円換算には、それとは異なる、明確に定められたルールが存在します。 このルールを知らないまま処理を進めてしまうと、納税額に誤りが生じ、後々の税務調査で指摘を受けるリスクにもつながりかねません。

本稿では、この重要な論点について、国税庁の見解に基づき、その基本原則を分かりやすく解説します。

まずは最も重要な結論から見ていきましょう。

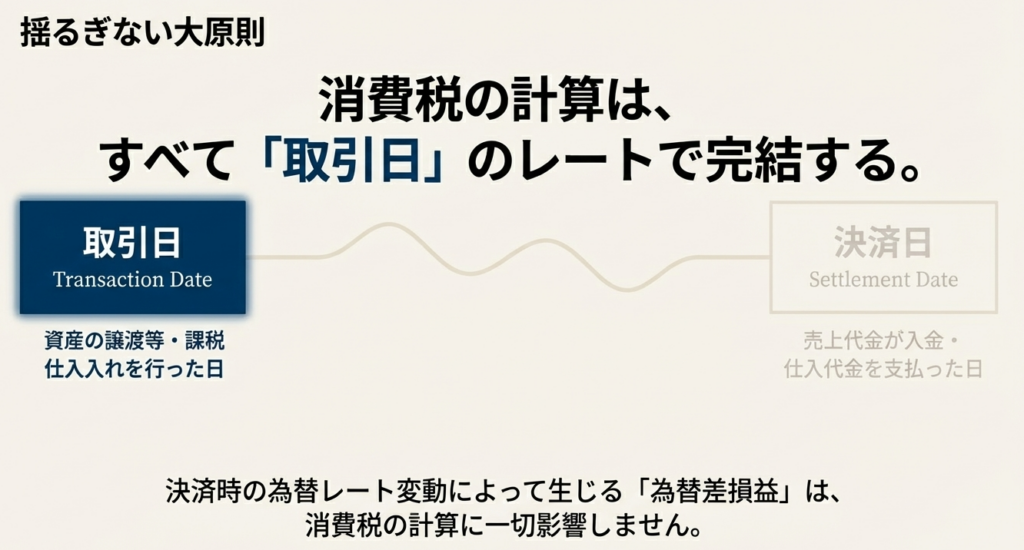

2. 結論:消費税計算における絶対原則

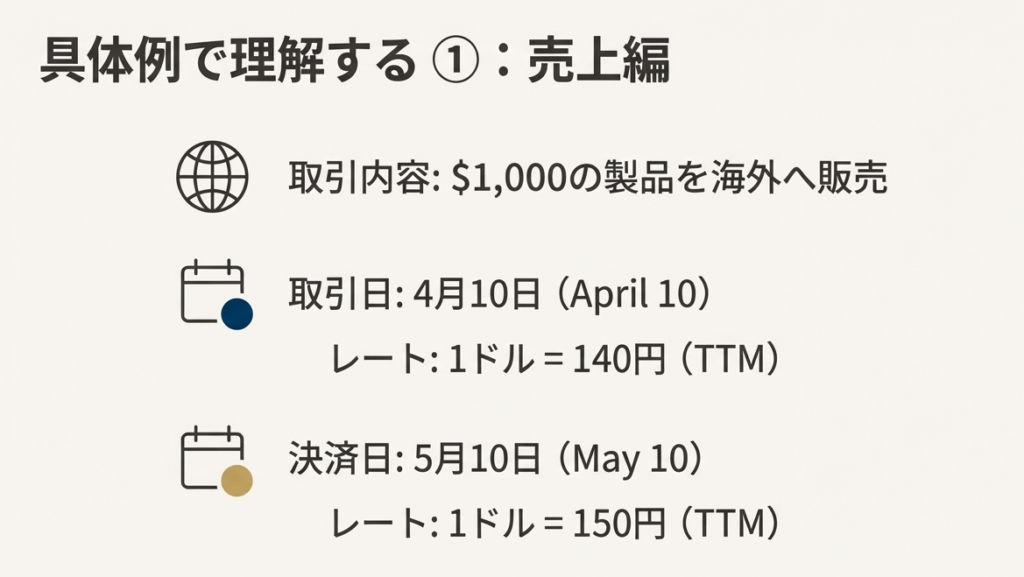

日々の業務で迅速かつ正確な判断を下すために、まずは外貨建取引の消費税処理に関する「最終的な答え」を明確に提示します。以下の原則は、為替予約を締結していない、最も一般的な取引を前提としています。この2つのルールを覚えておけば、大半のケースで迷うことはありません。

• 取引日のレートで固定される

消費税の課税標準となる金額は、資産の譲渡等(売上)または課税仕入れ(仕入)を行った日の「電信売買相場の仲値(TTM)」で円換算した金額で確定します。

• 決済時の為替差損益は一切無視する

後日、売上代金が外貨で入金されたり、仕入代金を外貨で支払ったりする際に、為替レートの変動によって生じる「為替差損益」は、消費税の計算には一切影響を与えません。 したがって、差額を調整する必要は全くありません。

この2つの原則を徹底するだけで、外貨建取引に関する消費税の誤りの9割は防げると言っても過言ではありません。

このシンプルな原則が、どのような根拠に基づいているのか、次のセクションで詳しく解説していきます。

3. 詳細解説:ルールの根拠と具体的な考え方

結論で示したシンプルなルールの背景にある「考え方」を理解することは、応用的な場面やイレギュラーな取引に直面した際に、自信を持って判断を下すための礎となります。ここでは、国税庁の見解の根拠を深掘りします。

原則:「取引を行った日」が基準となる理由

消費税の課税関係は、原則として取引が発生した時点(=資産の譲渡等や課税仕入れが行われた時点)で確定するという基本思想に基づいています。国税庁の指針においても、「資産の譲渡等を行った日または課税仕入れを行った日の電信売買相場の仲値で換算」することが明確に示されています。

つまり、消費税の世界では、売上や仕入という取引が成立したその瞬間の円貨価値が、課税対象額として固定されるのです。その後の決済日における為替レートの変動は、あくまで取引とは別の事象(金融的な損益)と捉えられます。

為替差損益の取り扱い:なぜ計算から除外されるのか

国税庁は、「為替差損益は、資産の譲渡等の対価の額または課税仕入れに係る支払対価の額に当たりません」と断言しています。これは、為替差損益が商品やサービスの対価そのものではなく、単に決済タイミングの為替レート変動によって生じた財務上の損益に過ぎない、という法的な位置づけを意味します。

消費税は、あくまで「資産の譲渡等の対価」に対して課される税金です。そのため、対価ではない為替差損益が課税標準に含まれないのは、当然の帰結と言えるのです。

これらのルールを踏まえ、実務で特に注意すべき点は何かを最後のセクションで確認しましょう。

4. まとめ:実務上の注意点

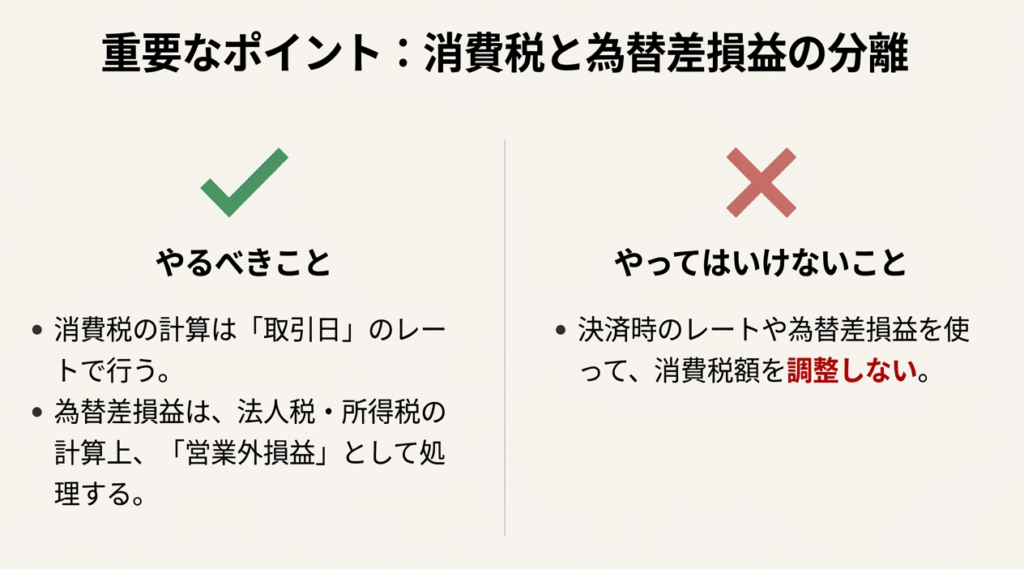

ここまで解説してきた原則を、日々の経理業務に正しく落とし込むための具体的な留意点を整理します。理論を理解するだけでなく、それをいかに実践に移すかが重要です。

1. 会計処理と税務処理を明確に区別する

法人税の計算上、「為替差損益」は営業外損益として計上される重要な項目です。しかし、消費税の計算においては、この為替差損益は完全に分離して考えなければなりません。多くの会計ソフトでは、為替差損益を計上すると自動的に「対象外」や「不課税」の税区分が適用されますが、それに頼るだけでなく、売上・仕入本体の消費税額が取引日のレートで正しく計算されているかを必ず元帳レベルで確認する癖をつけてください。

2. レート適用のタイミングを徹底する

最も重要なのは、売上や仕入を計上した「取引日」の日付と、その日のTTMレートを正確に記録・管理することです。入金日や支払日といった「決済日」のレートと絶対に混同しないようにしてください。混乱を防ぐため、取引を記帳する際に、請求書の日付のTTMレートを請求書の控え自体に手書きやデジタルで注記しておく業務プロセスを推奨します。これにより明確な証跡が残り、後の決済日レートとの混同を防げます。

3. 判断に迷ったら根拠規定を確認する

もし判断に迷うケースが発生した場合は、自己判断で処理せず、必ず根拠となる規定に立ち返る習慣をつけてください。国税庁のタックスアンサーや、根拠法令として示されている消費税法基本通達(消基通10-1-7、11-4-4)を確認することが、正確な処理への近道です。

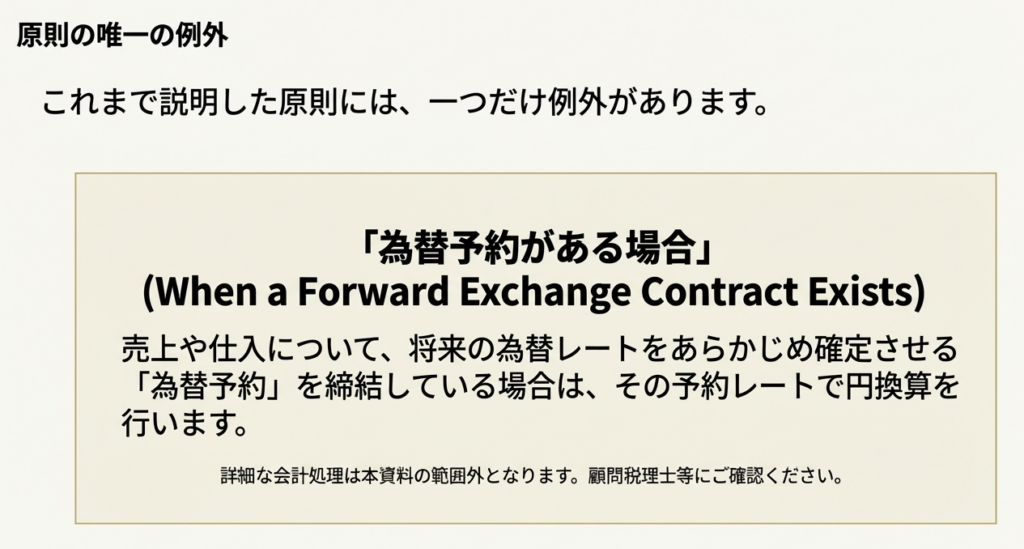

4. 「為替予約」がある取引は別ルールと心得る

本稿で解説した原則は、為替予約がない取引に適用されるものです。「為替予約」を締結している取引については、円換算のルールが異なります。もし担当する取引に為替予約が付いている場合は、必ず上長や専門家に確認を求めてください。

経理業務の信頼性は、こうした一つ一つの基本を忠実に守る姿勢から生まれます。今日学んだ原則を羅針盤とし、自信を持って、そして常に慎重に日々の業務に取り組んでください。皆さんの成長を期待しています。

ガイド:Q&A

問1: この文書で解説されている税目は何ですか?

この文書で解説されている税目は消費税です。外貨建てで行われる取引の売上や仕入れに関する消費税の計算方法が主題となっています。

問2: 外貨建取引における売上金額や仕入金額を円に換算する際の、原則的なルールを説明してください。

外貨建取引の円換算は、原則として、その売上や仕入れを会計上計上する日の「電信売買相場の仲値」を使用します。ただし、為替予約がある場合はこの原則の例外となります。

問3: 為替差損益はどのような場合に発生しますか?その原因を説明してください。

為替差損益は、取引を計上した日と、その代金を実際に円貨で決済した日との間で為替レートが変動することによって発生します。この時間的なズレと為替レートの変動が原因です。

問4: 円換算に使用される為替レートは、具体的に何と定められていますか?

円換算には、原則として取引を計上する日の「電信売買相場の仲値(TTM)」が使用されます。これは、電信売相場(TTS)と電信買相場(TTB)の中間値です。

問5: 消費税の計算上、資産の譲渡等や課税仕入れの金額はいつの時点の為替レートで換算されますか?

消費税の計算上、資産の譲渡等の金額は「資産の譲渡等を行った日」の為替レートで換算されます。同様に、課税仕入れの金額は「課税仕入れを行った日」の為替レートで換算されます。

問6: 為替予約が存在する場合、外貨建取引の円換算ルールは原則通りですか?

為替予約がある場合は、原則的なルールの例外とされています。本文書では、為替予約がある場合を除き、取引計上日の電信売買相場の仲値によることが原則であると記載されています。

問7: 売上を計上した日と、その代金が実際に入金された日の為替レートが異なった場合、消費税の計算上、最初に計上した金額を調整する必要はありますか?

いいえ、調整する必要はありません。消費税の計算では、資産の譲渡等を行った日のレートで換算した金額が基準となり、その後の決済時の為替レートの変動による差額は調整しません。

問8: 消費税の取扱いにおいて、為替差損益は「資産の譲渡等の対価の額」または「課税仕入れに係る支払対価の額」に含まれますか?

いいえ、含まれません。為替差損益は、資産の譲渡等の対価の額、または課税仕入れに係る支払対価の額には当たらないと明確に規定されています。

問9: 外貨建取引の消費税に関するこの取扱いの根拠となる法令等は何ですか?

根拠となる法令等は、消費税法基本通達(消基通)の10-1-7と11-4-4です。

問10: 売上を計上した時点と決済した時点で為替レートの差が生じ、為替差益が発生しました。この為替差益に対して消費税は課税されますか?その理由も説明してください。

いいえ、課税されません。なぜなら、為替差損益は資産の譲渡等の対価には当たらないため、消費税の課税対象外となるからです。

コメント