国税庁タックスアンサーの「No.5381 ゴルフクラブの入会金と会費の取扱い」について解説します。

解説動画

概要

法人税におけるゴルフクラブの入会金と会費等の取扱いは、その性質や目的によって異なります。

入会金について、法人会員として入会する場合は原則資産に計上します。ただし、特定の役員や使用人が専ら業務に関係なく利用する場合は、その者に対する給与となります。資産計上された入会金は償却できませんが、脱退時に返還されない部分は損金に算入されます。

年会費や名義書換料などの会費等は、入会金が資産計上されていれば交際費となり、入会金が給与とされている場合は、特定の役員等への給与となります。プレーに直接要する費用は、業務の遂行上必要な場合に限り交際費と認められます。

スライド解説

解説:ゴルフクラブの入会金・会費に関する税務上の取扱い

1. 導入:なぜこの知識が重要なのか

会計実務において、ゴルフクラブに関連する支出の税務処理は、頻繁に発生する一方で、その判断に迷いやすい論点の代表格です。役員や従業員の福利厚生、あるいは得意先との関係を円滑にするための接待など、その目的は様々ですが、税務上の取扱いは一律ではありません。支出の内容や会員の種別によって、「資産計上」「交際費」「給与」といった複数の勘定科目にまたがる可能性があり、この判断を誤ると、税務調査において思わぬ指摘を受ける原因となり得ます。

経理担当者の皆様がこの知識を正確に理解しておくことは、単に正しい仕訳を行うだけでなく、会社の税務リスクを管理する上で戦略的に極めて重要です。この判断を誤ると、税務調査で否認された場合に追徴税額や延滞税が発生するだけでなく、給与と認定されれば役員・従業員個人の源泉所得税にも影響が及び、会社全体の資金繰り計画に狂いを生じさせることにもなりかねません。

本稿では、国税庁が示す指針に基づき、これらの複雑な税務処理を体系的に整理し、皆様が日々の実務で自信を持って判断を下せるよう、分かりやすく解説を進めてまいります。

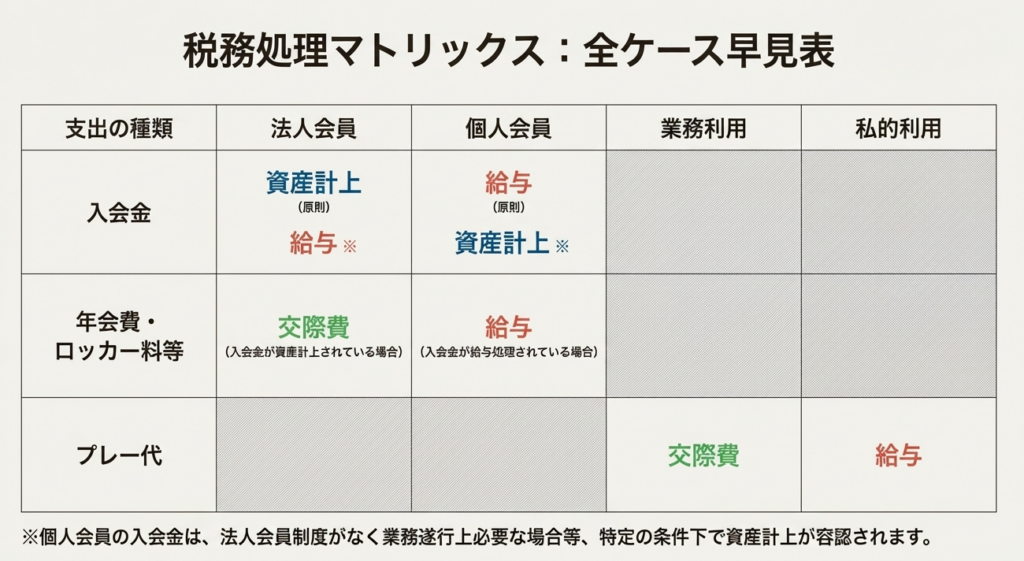

2. 結論:税務処理の早見表

まずは、複雑な規定の全体像を直感的に把握できるよう、結論となる税務処理の原則を早見表にまとめました。この表は、ゴルフクラブに関連する代表的な支出が、原則としてどのように処理されるかを示したものです。詳細な解説に進む前に、まずはこの全体像をご確認ください。

| 支出の種類 | 原則的な税務処理 |

| 入会金(法人会員) | 資産計上 |

| 入会金(個人会員) | 役員・従業員への給与 |

| 年会費・ロッカー料等 | ・入会金が資産計上の場合 → 交際費<br>・入会金が給与の場合 → 給与 |

| プレー代 | ・業務遂行上必要 → 交際費<br>・業務に関係ない → 給与 |

この早見表は、あくまで原則的な考え方を示したものです。実際の経理処理では、例外的な規定や個別の事情を考慮する必要があります。次のセクションからは、それぞれのケースについて、より具体的な処理方法と判断基準を詳しく見ていきましょう。

3. 詳細解説:ケース別の具体的な処理方法

ここからは、早見表で示した各項目について、例外規定や実務上の判断基準を一つひとつ掘り下げて解説します。税務上の規定を正しく適用するためには、これらの詳細なルールを理解しておくことが不可欠です。

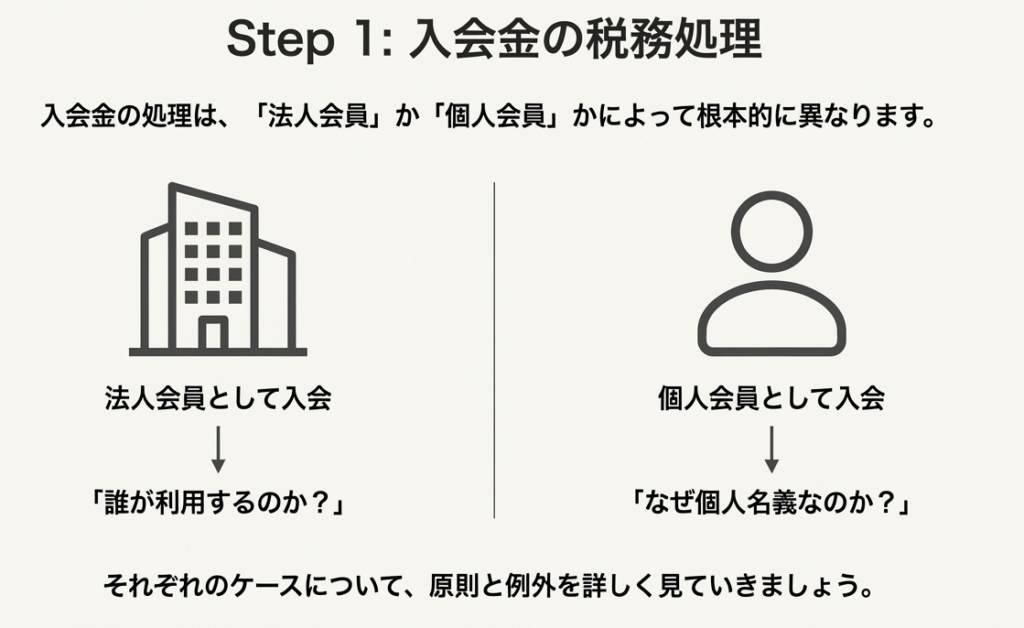

3.1. 入会金の取扱い

支出の中でも特に金額が大きく、その後の会費等の処理の起点ともなる「入会金」の取扱いは最も重要です。原則として、会員の種別(法人会員か個人会員か)によって、その税務処理が大きく異なる点に注意してください。

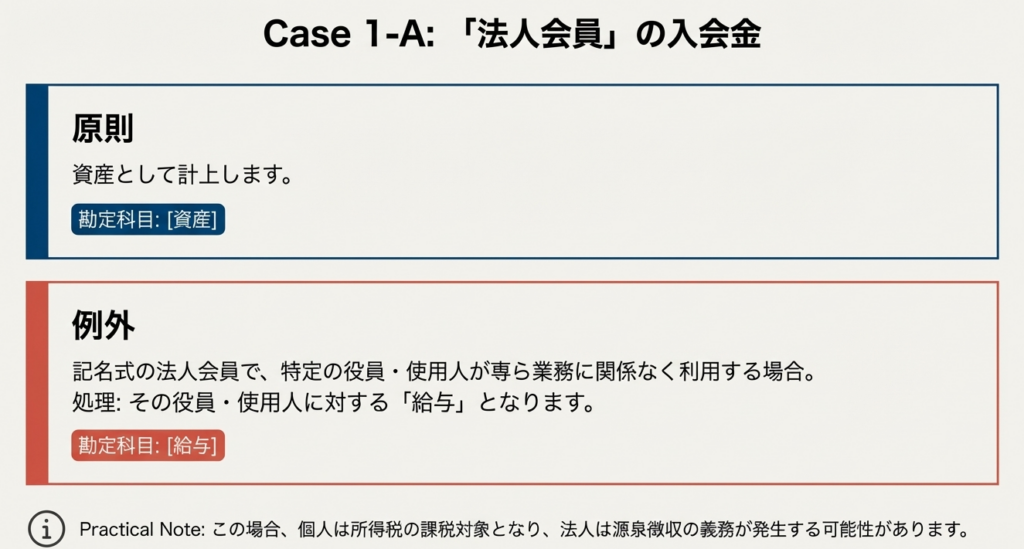

• 法人会員として入会する場合(原則:資産計上)

法人がその法人名義でゴルフクラブに入会する場合、支払った入会金は法人の資産として計上するのが原則です。

• 法人会員の例外(給与とされるケース)

ただし、記名式の法人会員で、その名義人である特定の役員や従業員が、専ら個人的な目的で利用している(法人の業務とは関係なく利用している)と判断された場合、その入会金は資産ではなく、その役員・従業員に対する給与として扱われます。

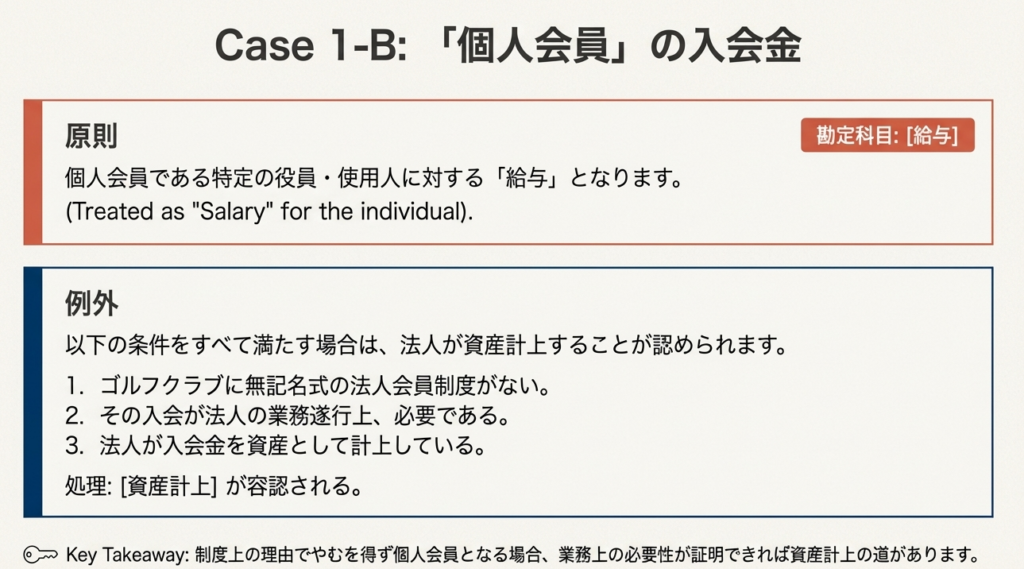

• 個人会員として入会する場合(原則:給与)

法人が業務上の目的であったとしても、役員や従業員などの個人名義で入会し、その入会金を法人が負担した場合は、原則としてその個人に対する給与(給与所得)となります。これは、法人格を持たない個人に帰属する権利(会員権)の取得費用を法人が負担したため、その個人への経済的利益の供与、すなわち給与と見なされるためです。

• 個人会員の例外(資産計上が認められるケース)

上記の原則には例外があります。無記名式の法人会員制度がないため、やむを得ず個人会員として入会した場合で、かつ、その入会が明らかに法人の業務遂行上必要であると認められる場合に限り、法人の資産として計上することが認められます。

• 資産計上した入会金のその後

法人の資産として計上された入会金は、減価償却の対象にはなりません。つまり、時の経過によって費用化することはできません。ただし、将来そのゴルフクラブを脱退した際に、入会金が一切返還されない場合は、その返還されない金額の全額を、脱退した事業年度の費用(損金)として処理することができます。

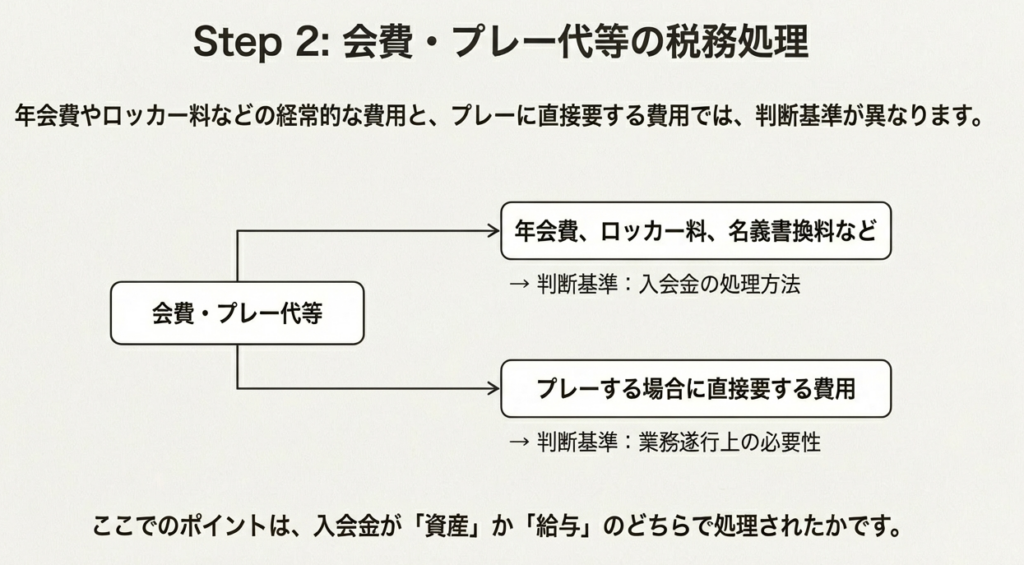

3.2. 会費等の取扱い

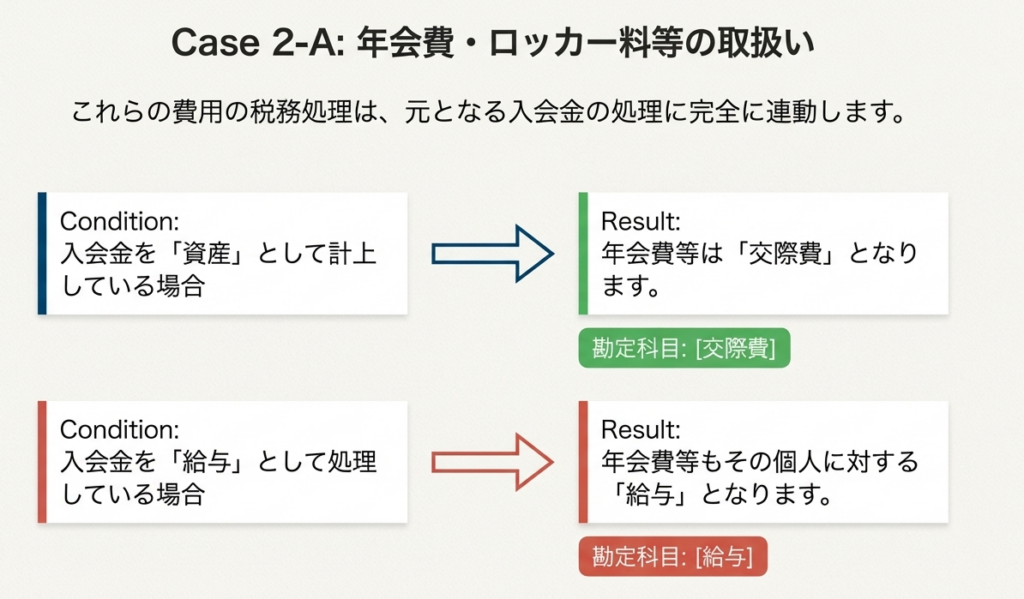

次に入会金以外に継続的に発生する費用、すなわち年会費や年決めのロッカー料、名義人を変更するための名義書換料といった「会費等」の取扱いです。(プレーする場合に直接要する費用は、これに含まれない点に注意してください。)

これらの費用の勘定科目は、入会金を資産計上したか、給与としたかに絶対的に連動します。ここを間違えると、後続の処理がすべて誤りとなるため、必ず入会金の処理を確認してから仕訳を行ってください。

1. 入会金を「資産計上」している場合

入会金が法人の資産として計上されている場合、そのゴルフクラブに関して法人が支払う年会費やロッカー料などは、原則として「交際費」として処理します。

2. 入会金を「給与」としている場合

一方、入会金が特定の役員・従業員への給与として処理されている場合、法人が負担する年会費やロッカー料なども、同様にその個人に対する「給与」として扱われます。

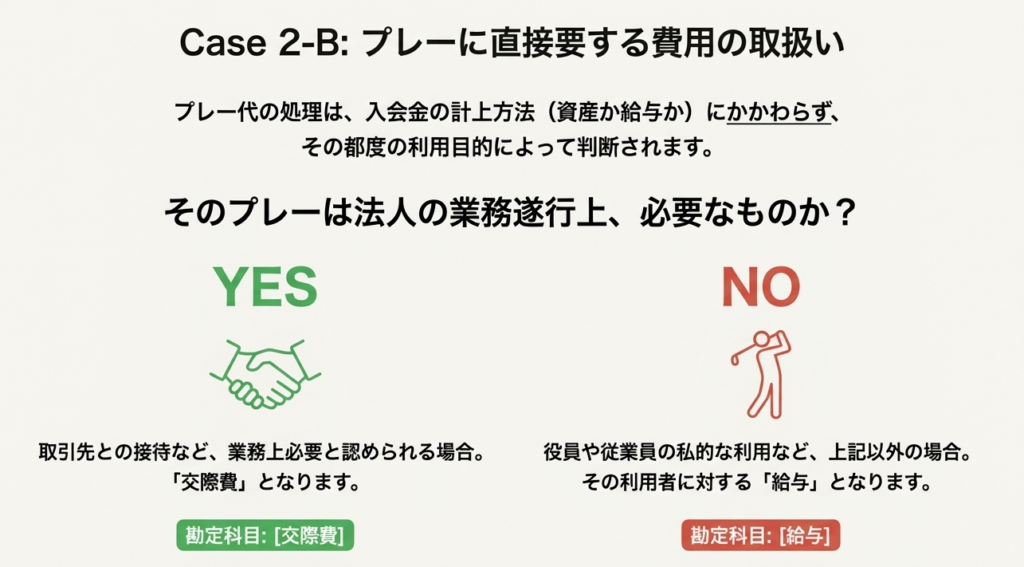

3.3. プレー代の取扱い

最後に、実際にゴルフをプレーする際に直接かかる費用(プレー代)の取扱いです。ここで実務上、非常に重要な注意点があります。それは、プレー代の処理は、入会金が資産計上されているか、給与とされているかどうかにかかわらず、独立した基準で判断されるという点です。

プレー代の会計処理は、そのプレーの目的に基づいて、以下の通り判断されます。

• 法人の業務遂行上、必要な場合

得意先を接待するためなど、法人の業務に関連するプレーであると明確に認められる場合、そのプレー代は「交際費」として処理されます。

• 上記以外の場合

業務とは関係のない、役員や従業員のプライベートなプレー代を会社が負担した場合、その費用はプレーした本人に対する「給与」となります。

以上が、ゴルフクラブ関連支出の具体的な税務処理の解説です。これらの知識を実務で正しく活用するためには、いくつかの注意点があります。最後のまとめで、そのポイントを確認しましょう。

4. まとめ:実務上の注意点

ここまで、ゴルフクラブの入会金や会費、プレー代に関する税務上の取扱いを解説してきました。最後に、私が長年の実務経験から特に重要だと考える、3つの鉄則をお伝えします。

• 事実関係の確認を徹底する

税務処理の判断は、すべて「事実」に基づいて行われます。ゴルフクラブへの入会にあたっては、まず会員種別が「法人」なのか「個人」なのかを契約書で正確に確認してください。また、法人会員であっても、その利用実態が「業務利用」なのか「専ら個人利用」なのかで処理が異なります。客観的な事実をしっかりと把握することが、正しい経理処理の第一歩です。契約書の一文を見落としたために、資産計上すべき入会金を給与としてしまい、後から修正に多大な手間を要したケースを何度も見てきました。

• 業務関連性の証明を意識する

特に、年会費やプレー代を「交際費」として処理する場合、税務調査では業務関連性が厳しく問われます。税務調査官は「このゴルフは、本当に会社の売上に繋がったのですか?」と必ず質問してきます。その問いに即答できる客観的な記録こそが、経理担当者の最大の武器です。後から説明を求められた際に困らないよう、プレー日、同伴者(会社名・氏名)、接待の目的などを、交際費の申請書や経費精算書に記録として残す習慣を徹底してください。

• 迷った場合は専門家に相談する

本稿で解説した通り、ゴルフクラブ関連の支出には例外規定も多く、判断に迷うケースも少なくありません。例えば「個人会員の例外的な資産計上」の適用可否など、微妙な判断が求められる場面では、安易に自己判断せず、必ず顧問税理士などの専門家に相談してください。事前に相談することで、後々の問題を未然に防ぐことができます。

ゴルフクラブの会計処理は複雑ですが、そのルールを一度体系的に理解すれば、的確な判断が下せるようになります。本稿で解説した原則と注意点をしっかりと押さえ、税務のプロフェッショナルとして、自信を持って的確な判断を下してください。皆さんの活躍を期待しています。

ガイド:Q&A

問1: 法人が「法人会員」としてゴルフクラブに入会する場合、その入会金は原則としてどのように会計処理されますか?

法人が法人会員として入会する場合、その入会金は原則として法人の資産として計上されます。これは、その会員権が法人の財産であることを意味します。

問2: 法人会員の入会金が、役員や使用人への「給与」として扱われるのはどのような状況ですか?

記名式の法人会員で、名義人である特定の役員または使用人が専ら法人の業務に関係なく利用するために、本来その個人が負担すべきものであると認められる場合です。この場合、入会金相当額は、その役員や使用人に対する給与として扱われます。

問3: 法人が役員や使用人のために「個人会員」として入会する場合、その入会金は原則としてどのように会計処理されますか?

法人が個人会員として入会する場合、その入会金は原則として、個人会員である特定の役員または使用人に対する給与として処理されます。

問4: 個人会員の入会金でありながら、例外的に法人が資産として計上することが認められるのはどのような場合ですか?

そのゴルフクラブに無記名式の法人会員制度がなく、法人の業務遂行上必要であるため個人会員として入会し、その負担が法人にあると認められる場合です。この条件下で法人が入会金を資産計上した場合、その処理が認められます。

問5: 法人が資産として計上したゴルフクラブの入会金は、償却(減価償却)の対象となりますか?

いいえ、資産計上されたゴルフクラブの入会金は償却が認められません。価値が減価する資産とは見なされないためです。

問6: 資産計上されたゴルフクラブの入会金が、損金として算入できるのはどのような時ですか?

法人がゴルフクラブを脱退した際に、支払った入会金の返還を受けることができない場合です。その返還されない部分の金額は、脱退した事業年度の損金の額に算入されます。

問7: 入会金が法人の資産として計上されている場合、その法人が支払う年会費やロッカー料はどの勘定科目で処理されますか?

入会金が資産計上されている場合、法人が支出する年会費、年決めのロッカー料、名義書換料などの費用は「交際費」として処理されます。

問8: 入会金が特定の役員や使用人への給与として処理されている場合、その会員のために法人が支払う年会費やロッカー料はどのように扱われますか?

入会金が給与とされている場合、法人が支出する年会費やロッカー料などの費用も、同様に会員である特定の役員または使用人に対する給与として扱われます。

問9: ゴルフのプレーに直接要する費用について、法人の「交際費」として認められるための要件は何ですか?

入会金の会計処理(資産計上か給与か)にかかわらず、その費用が法人の業務の遂行上必要なものであると認められる場合に「交際費」となります。

問10: ゴルフのプレーに直接要する費用が、役員や使用人への「給与」と見なされるのはどのような場合ですか?

プレーに直接要する費用が、法人の業務遂行上必要であるとは認められない場合です。この場合、その費用はプレーした役員または使用人に対する給与として扱われます。

コメント