国税庁タックスアンサーの「No.4143 特定の一般社団法人等に対する課税」について解説します。

解説動画

概要

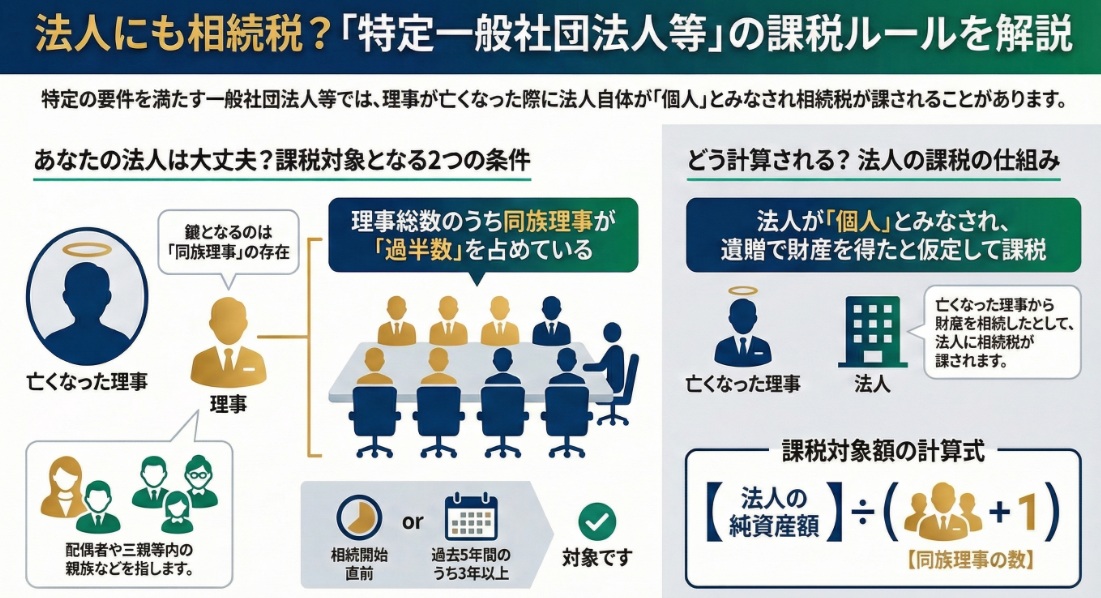

特定の一般社団法人等(公的なものを除く)の理事が死亡した場合、その法人が遺贈により財産を取得したとみなされ、相続税が課税されることがあります。

対象となるのは、理事のうち被相続人の親族などの「同族理事」が占める割合が2分の1を超えるなどの要件を満たす法人です。これは、死亡時だけでなく、過去5年間のうち合計3年以上その状態であった場合も含みます。

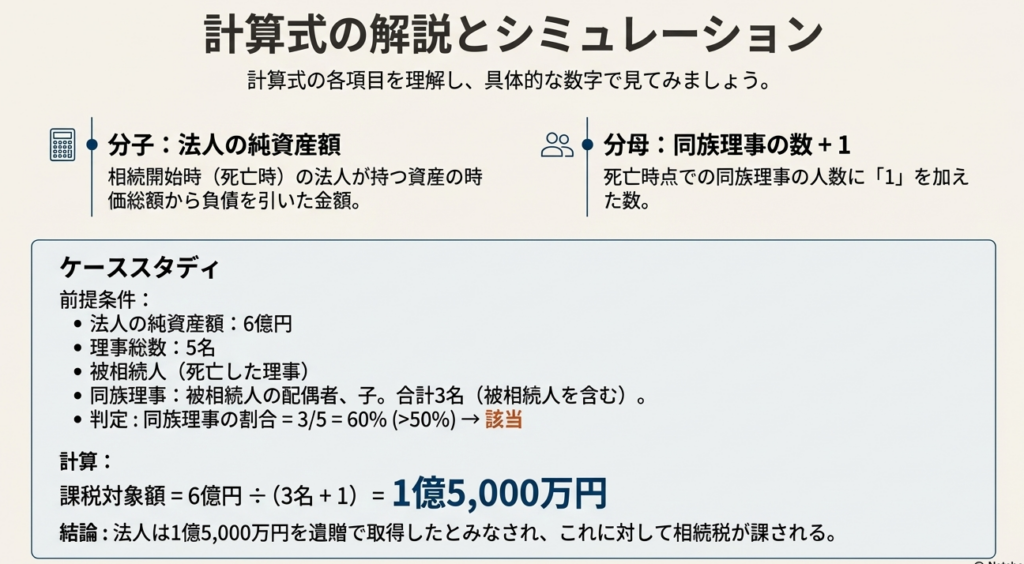

課税額は、死亡時の法人の純資産額を「同族理事の数+1」で割って算出します。この制度は、一般社団法人を介した資産承継による相続税の回避を防ぐために設けられています。

いわば、法人の形を借りて実質的に個人の資産を管理している場合に、その「箱」に対しても適切に課税を行うための仕組みです。

スライド解説

解説:特定の一般社団法人等に対する相続税課税のポイント

1. 導入:なぜこの知識が重要なのか

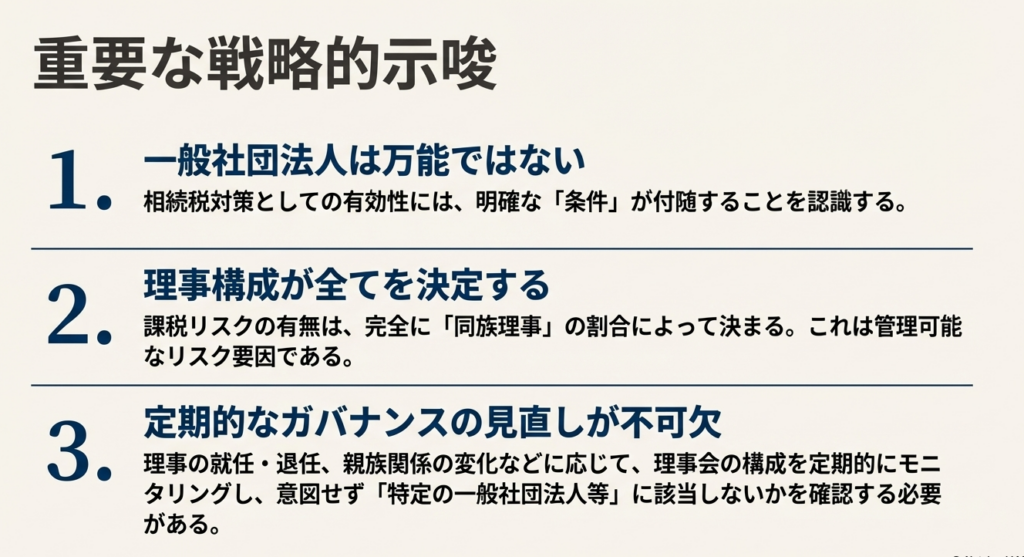

会計専門家としてクライアントの事業承継や資産管理を支援する上で、特定の一般社団法人等への相続税課税ルールを理解することは極めて重要です。なぜなら、一般社団法人はその制度設計上、相続税対策として活用されるケースがありましたが、その実態が租税回避に繋がる懸念がありました。

本制度は、そうした租税回避行為に歯止めをかけるために創設された、我々専門家が絶対に見逃してはならない規定です。クライアントへ適切なアドバイスを提供し、予期せぬ課税リスクから守るためには、この制度の正確な知識が不可欠となります。

では、具体的にどのような場合に、どのような課税が行われるのかを見ていきましょう。

2. 結論:結局、どのような課税が行われるのか

複雑な税制を理解する上では、まず結論から把握することが実務上、非常に有効です。この制度の核心をしっかりと押さえてください。

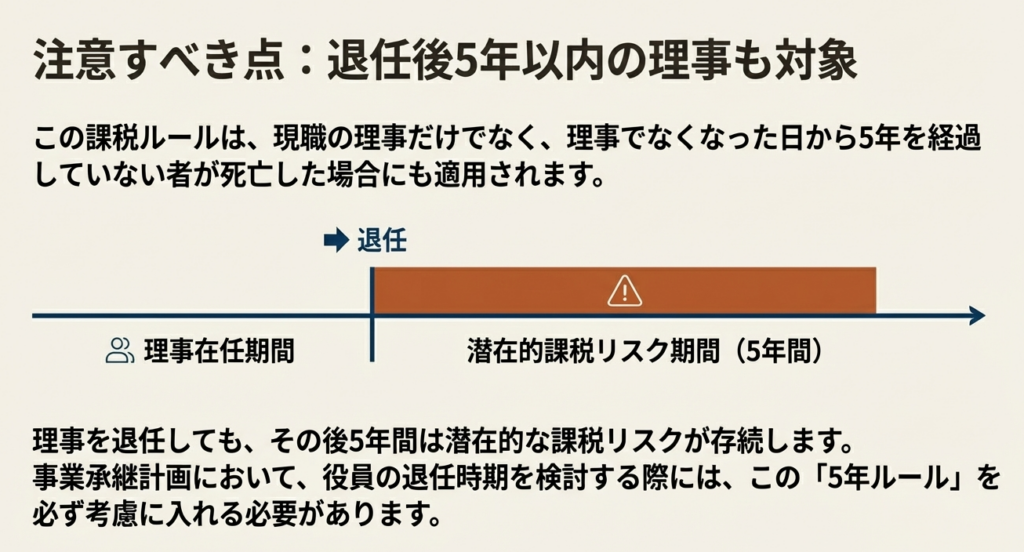

「特定の一般社団法人等」に該当する法人の理事、または理事を退任してから5年以内に亡くなった元理事がいた場合、その法人自体が、故人から財産を遺贈により取得したとみなされ、法人に対して相続税が課されることになります。

法人を個人とみなして課税するという、この特殊なルールをまず理解してください。課税対象となる金額は、以下の計算式によって算出されます。

• 課税対象額の計算式:

◦ 純資産額: 亡くなった時点での、その法人が持つ資産総額から負債総額を差し引いた金額を指します。

◦ 同族理事の数: 故人やその親族など、特定の関係にある理事の数を指します。

なお、実務上は、過去にその法人が納付した一定の贈与税等を控除する二重課税排除の規定も存在しますが、まずはこの基本ルールを確実に押さえてください。

この結論が、どのような要件に基づいているのか、次のセクションでその詳細を丁寧に解説していきます。

3. 詳細解説:課税要件のポイント

本制度が適用されるかどうかは、厳密に定義された要件によって決まります。特に「特定一般社団法人等」や「同族理事」といった用語の定義を正確に理解することが、実務上の判断を誤らないために不可欠です。

3.1. 「特定一般社団法人等」の判定要件

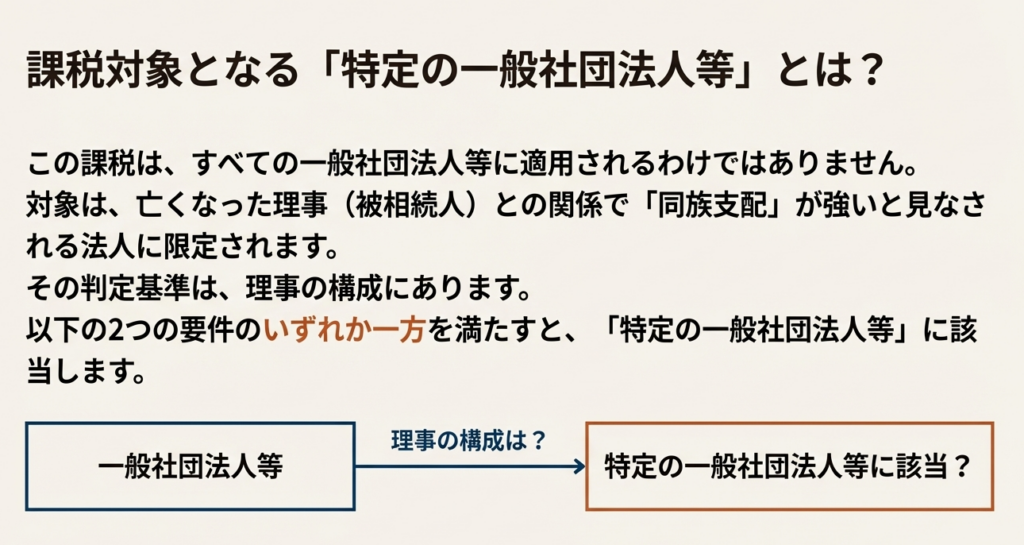

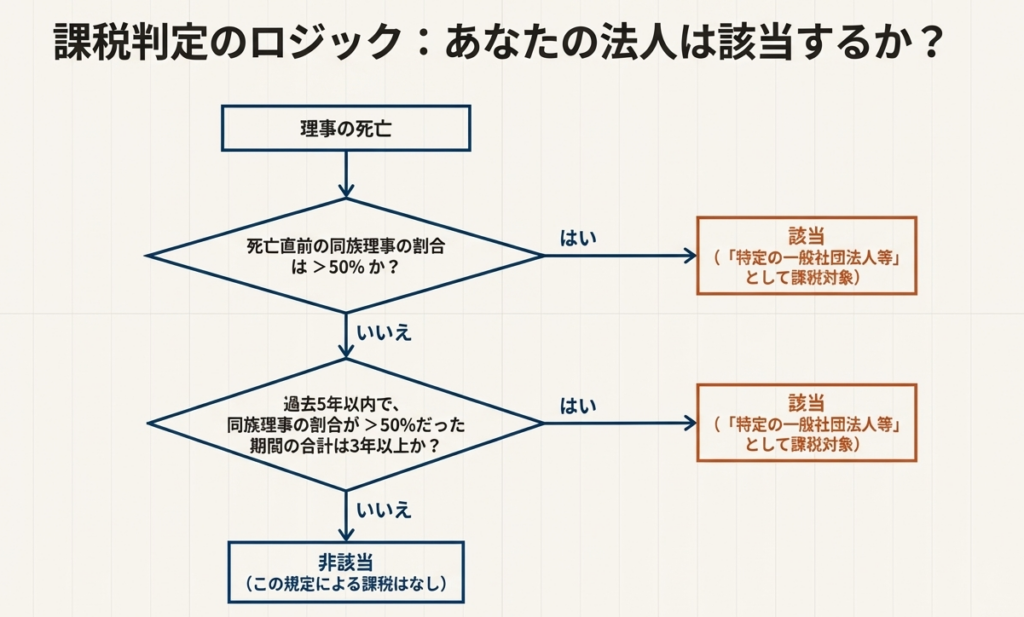

本制度の対象となる「特定一般社団法人等」とは、以下の2つの要件のいずれかに該当する一般社団法人または一般財団法人を指します。

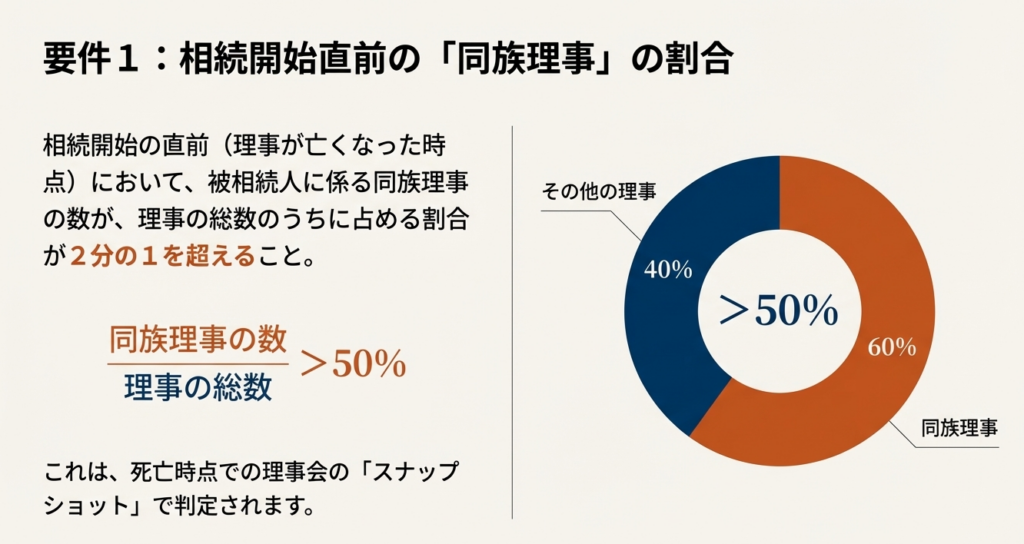

1. 相続開始直前の判定

原文: 相続開始の直前におけるその被相続人に係る同族理事の数の理事の総数のうちに占める割合が2分の1を超えること。

補足解説: 理事が亡くなったその時点において、親族などの理事(同族理事)が理事全体の半数を超えているケースです。最も基本的な判定基準となります。

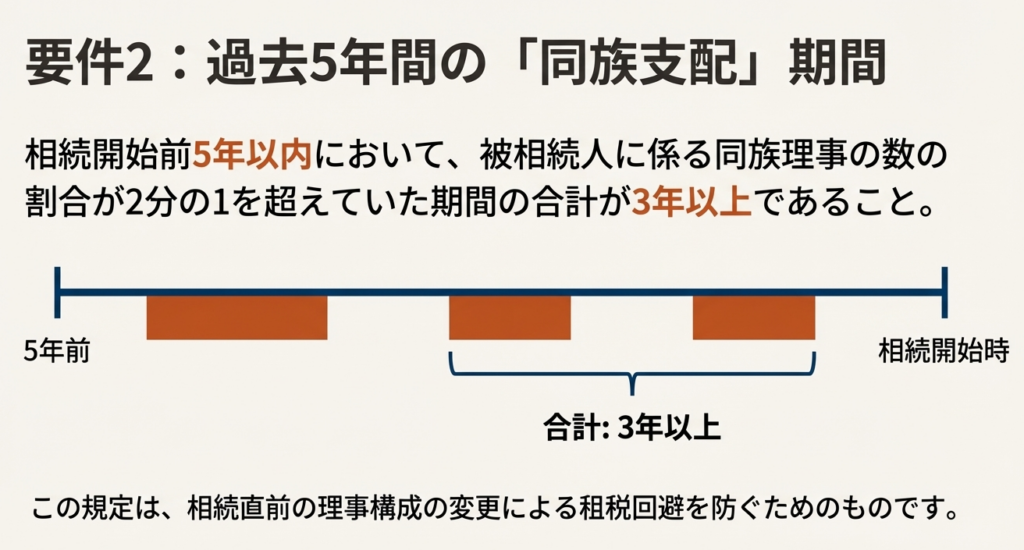

2. 過去5年間の状況による判定

原文: 相続開始前5年以内において、その被相続人に係る同族理事の数の理事の総数のうちに占める割合が2分の1を超える期間の合計が3年以上であること。

補足解説: 亡くなる前の5年間のうち、同族理事が過半数を占めていた期間が通算で3年以上あるケースです。これにより、相続発生の直前に理事構成を変更して課税を免れようとする、といった行為を防ぐための規定です。

3.2. 「同族理事」の定義

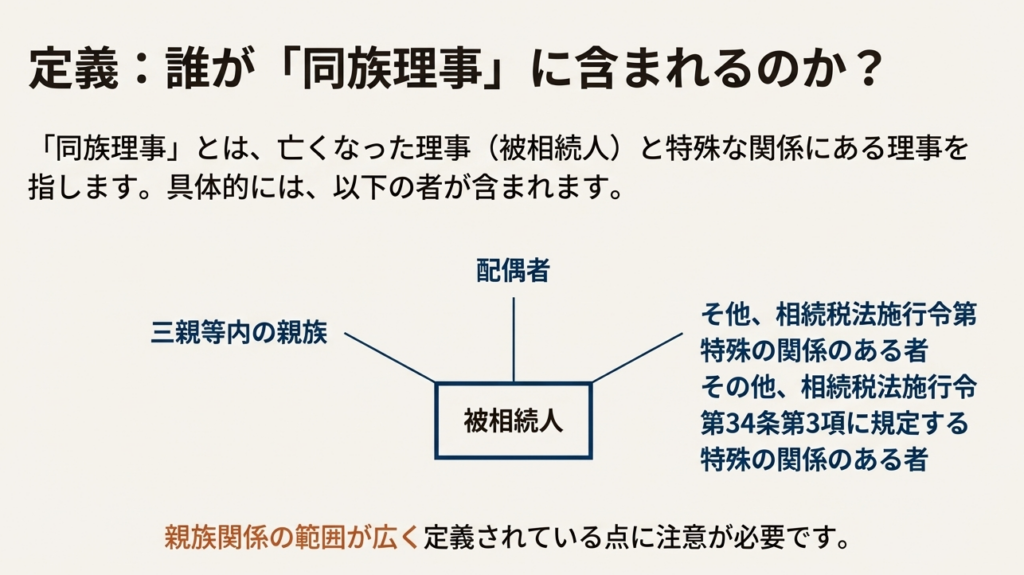

上記の判定要件を計算する上で鍵となるのが「同族理事」の定義です。これは単に親族である理事だけを指すわけではないため、特に注意が必要です。

• 定義:

一般社団法人等の理事のうち、被相続人またはその配偶者、三親等内の親族その他のその被相続人と相続税法施行令第34条第3項に規定する特殊の関係のある者

この定義が示す通り、「同族理事」には故人の配偶者や三親等内の親族だけでなく、政令で定められた「特殊の関係のある者」まで含まれます。クライアントへのヒアリングの際には、この広範な定義を念頭に置く必要があります。

3.3. 課税対象から除かれる法人

全ての一般社団法人や一般財団法人が、この課税制度の対象となるわけではありません。社会的な公益を担う法人などは対象外とされています。

具体的には、「公益社団法人または公益財団法人」のほか、政令で定める一定の法人はこの制度の対象から除かれます。

これらの詳細な要件解説を踏まえ、最後に我々が実務で注意すべき点をまとめて確認しましょう。

4. まとめ:実務上の注意点

これまで解説してきた法的な知識を、実務の現場で活かすための具体的なチェックポイントを以下にまとめます。新人スタッフの皆さんは、クライアントと接する際にこれらの点を常に念頭に置いてください。

• 理事構成と役員履歴の継続的な確認

クライアントである法人のリスクを判断する際、ある一時点だけを見てはいけません。「相続開始前5年以内」の理事構成を確認することはもちろん、亡くなった方が死亡日から遡って5年以内に理事を退任していないかも必ず確認する必要があります。この2つの「5年ルール」は、租税回避を防ぐための両輪であり、セットで確認する癖をつけましょう。

• 設立・運営時のリスク説明義務

資産管理等を目的として一般社団法人を設立・運営したいという相談を受けた際には、この相続税課税リスクの可能性を事前に明確に説明する責任があります。この説明を怠った場合、将来クライアントに莫大な追徴課税が発生し、我々の専門家としての責任問題に直結します。これは単なるアドバイスではなく、我々の義務です。

• 「同族」の範囲の確認

前述の通り、「同族理事」の範囲は一般的な親族のイメージよりも広範です。クライアントは「親族」の範囲しか頭にないことがほとんどです。こちらから具体的に「内縁関係の方はいませんか」「経済的に支援している方はいませんか」といった踏み込んだ質問をすることで、初めて判明するケースも少なくありません。提示された情報だけを鵜呑みにせず、能動的に事実確認を行うことが重要です。

本制度の正確な理解は、単なる税務知識に留まりません。それはクライアントの重要な資産を守り、長期的な信頼関係を築くための、我々の専門家としてのサービスの基礎となるものです。この研修内容をしっかりと身につけ、日々の業務に活かしてください。

ガイド:Q&A

1. この税制の対象となる税目は何ですか?

この税制の対象となる税目は相続税です。特定一般社団法人等の理事が死亡した際に、その法人に対して課されます。

2. 「特定一般社団法人等」とは、どのような法人を指しますか?

「特定一般社団法人等」とは、特定の要件を満たす一般社団法人または一般財団法人を指します。具体的には、死亡した理事(被相続人)に係る同族理事の割合が一定以上であることなどが要件となります。

3. 特定一般社団法人等の理事が死亡した場合、税法上どのような事態が発生しますか?

特定一般社団法人等の理事が死亡した場合、その法人は被相続人から一定額を遺贈により取得したものとみなされます。その結果、法人は個人とみなされ、相続税が課されることになります。

4. 法人が「特定一般社団法人等」に該当するための要件を一つ説明してください。

要件の一つは、相続開始の直前において、被相続人に係る同族理事の数が理事の総数のうちに占める割合が2分の1を超えることです。

5. もう一つの「特定一般社団法人等」に該当するための要件を説明してください。

もう一つの要件は、相続開始前5年以内において、被相続人に係る同族理事の数の割合が2分の1を超える期間の合計が3年以上であることです。

6. 課税対象となる金額はどのように計算されますか?

課税対象額は、被相続人の相続開始時における法人の純資産額を、その時の同族理事の数に1を加えた数で除して計算されます。

7. 「同族理事」の定義について説明してください。

「同族理事」とは、法人の理事のうち、被相続人本人、その配偶者、三親等内の親族、その他相続税法施行令で定める特殊の関係がある者を指します。

8. この課税制度は、現職の理事のみに適用されますか?

いいえ、この制度は現職の理事に限定されません。理事を退任してから5年を経過していない者が死亡した場合にも適用されます。

9. 資料に記載されている「一般社団法人等」の定義には、どのような例外が含まれていますか?

「一般社団法人等」の定義には、公益社団法人または公益財団法人のほか、その他一定の一般社団法人または一般財団法人は含まれないという例外が規定されています。

10. この課税制度の根拠となる法令は何ですか?

この課税制度の根拠法令は、相続税法第66条の2(相法66の2)および相続税法施行令第34条(相令34)です。

用語集

| 用語 | 定義 |

| 特定一般社団法人等 | 理事が死亡した際に相続税の課税対象となりうる、特定の要件(同族理事の割合に関する要件)を満たす一般社団法人または一般財団法人。 |

| 相続税 | 個人の死亡により財産が移転する際に、その財産を取得した者に課される税金。この制度では、特定の一般社団法人等に対しても課される。 |

| 被相続人 | 死亡した特定一般社団法人等の理事。この制度では、理事でなくなった日から5年を経過していない者も含まれる。 |

| 同族理事 | 一般社団法人等の理事のうち、被相続人、その配偶者、三親等内の親族、その他相続税法施行令第34条第3項に規定する特殊の関係のある者。 |

| 純資産額 | 特定一般社団法人等が所有する資産の総額から負債の総額を差し引いた金額。課税額計算の基礎となる。 |

| 一般社団法人等 | 一般社団法人または一般財団法人。ただし、公益社団法人、公益財団法人、その他一定の法人は除かれる。 |

| 根拠法令 | この課税制度の法的根拠となる法律や政令。具体的には相続税法第66条の2(相法66の2)と相続税法施行令第34条(相令34)を指す。 |

コメント