国税庁タックスアンサーの「No.5922 戦略分野国内生産促進税制」について解説します。

解説動画

概要

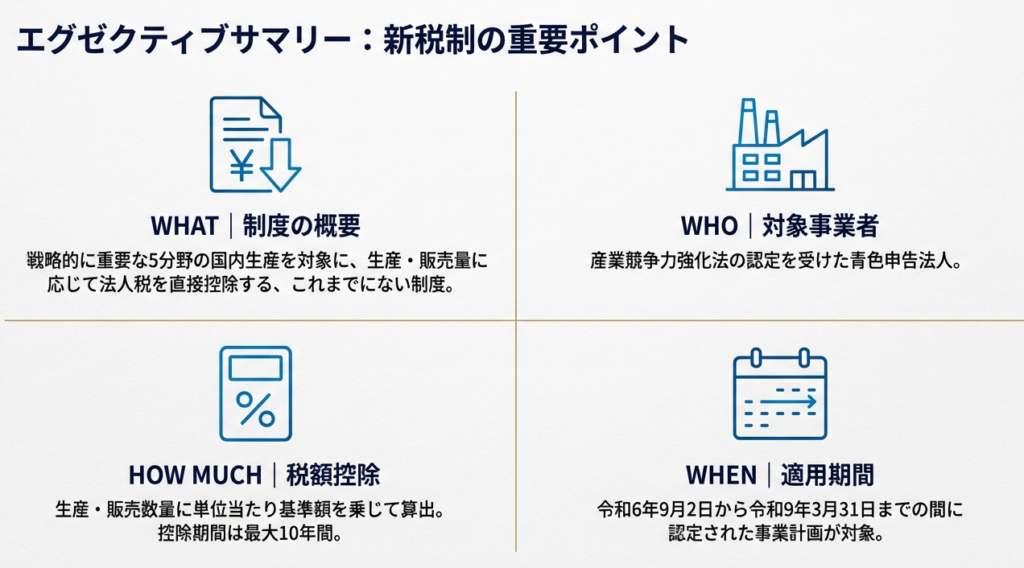

戦略分野国内生産促進税制は、半導体や電気自動車、鉄鋼、基礎化学品、燃料といった重要物資の国内生産を促す制度です。青色申告法人が認定計画に基づき設備を導入し、対象商品を生産・販売した場合、供用日から最大10年間にわたり、法人税額の特別控除を受けられます。

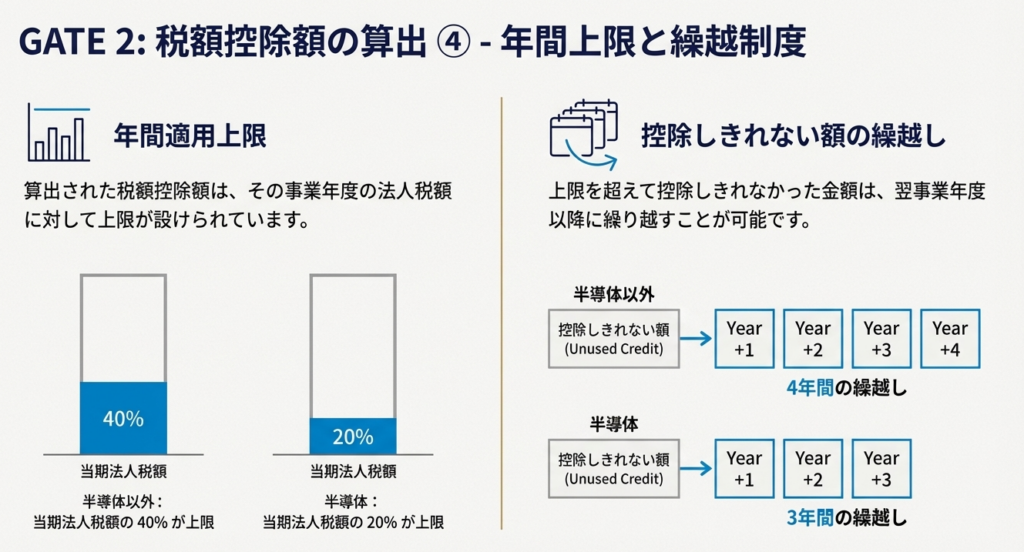

控除額は商品の販売数量に応じて算出され、上限は法人税額の40%(半導体は20%)です。控除しきれない額は、最大4年間(半導体は3年間)の繰越しが可能です。適用には給与支給額の増加や一定の投資額等の要件を満たす必要があり、他の特別償却や税額控除との重複適用は認められません。

スライド解説

戦略分野国内生産促進税制の実務解説

1. 導入:本税制の重要性と背景

昨今の国際情勢の変化を受け、経済安全保障の観点から国内生産基盤の強化が国家的な重要課題となっています。この流れの中で新設された「戦略分野国内生産促進税制」は、単なる設備投資減税にとどまらず、日本の産業政策の中核を担う戦略的な制度と位置づけられています。企業の皆様におかれましても、今後の国内投資戦略を策定する上で、本税制が極めて重要な選択肢となり得るでしょう。

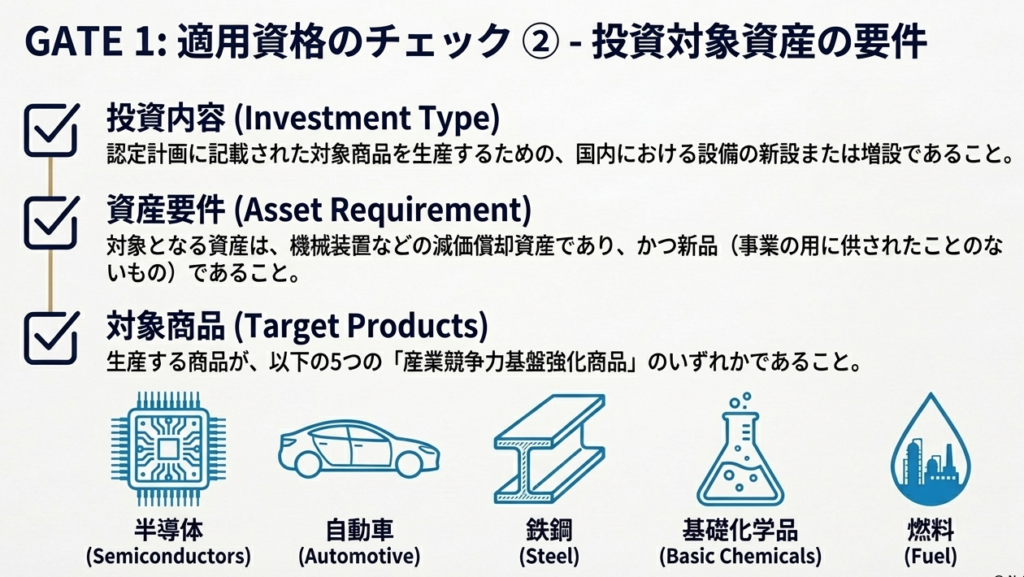

本制度は、青色申告を行う法人が、国内の特定戦略分野における生産基盤を強化するための設備投資を行った場合に、法人税の税額控除という形で直接的な恩恵を受けられるように設計されています。具体的には、経済安全保障上、特に重要とされる以下の「産業競争力基盤強化商品」の生産が対象となります。

• 半導体

• 自動車

• 鉄鋼

• 基礎化学品

• 燃料

本税制の最大の特徴は、従来の設備投資減税とは根本的に思想が異なり、控除額が投資額ではなく「生産・販売量」に直接連動する点です。これは、国が単なる設備導入に留まらず、その後の安定生産と供給責任までを視野に入れた、より踏み込んだ産業政策であることを示唆しています。

本稿では、この複雑な新制度の要点を実務家の視点から分かりやすく整理し、皆様が制度の核心を掴むための一助となることを目指します。

2. 結論:結局、どのような場合に、どのような恩恵があるのか

日々の業務でお忙しい実務担当者の皆様が、制度の核心を迅速に把握できるよう、まずは結論からご説明します。新しい税制を検討する際、最初に「自社が対象になるのか」「具体的にどのようなメリットがあるのか」という点を明確にすることが最も重要です。以下に、本制度の要点を一問一答形式でまとめました。

• 対象者: どのような法人が対象ですか?

青色申告法人であり、かつ産業競争力強化法に基づく「認定産業競争力基盤強化商品生産販売事業者」としての認定を受けた事業者が対象です。

• 対象投資: 何をすれば適用されますか?

事前に認定を受けた計画に基づき、対象となる戦略商品の生産用設備を国内に新設または増設し、事業の用に供した場合に適用されます。

• 受けられる恩恵: 具体的にどのようなメリットがありますか?

対象設備の事業供用を開始した日から、事業計画の認定後10年を経過する日までの期間内の日を含む各事業年度において、対象商品の生産・販売量に応じて算出される法人税の税額控除が受けられます。

• 適用期間: いつまでの投資が対象ですか?

令和6年9月2日から令和9年3月31日までの間に認定された事業計画に基づく投資が対象となります。

特筆すべきは、この税額控除が一般的な設備投資税制と異なり、投下した資本額ではなく「生産・販売量」に基づいて計算される、極めてユニークな仕組みである点です。これは、単なる設備導入だけでなく、その後の安定的な生産と市場への供給を強力に後押ししようとする国の意図の表れと言えるでしょう。

それでは、具体的な適用要件や詳細な控除額の計算方法について、次のセクションで詳しく解説してまいります。

3. 詳細解説:制度のポイント

ここからは、制度の具体的な適用要件、税額控除額の計算方法、そして関連する手続きといった技術的な詳細を深掘りしていきます。本税制の恩恵を最大限に活用するためには、これらのルールを正確に理解し、適切な税務申告を行うことが不可欠です。

3.1. 適用対象法人と対象資産

適用対象法人

本制度の適用を受けられるのは、青色申告書を提出する法人であり、かつ産業競争力強化法に基づき主務大臣の認定を受けた「認定産業競争力基盤強化商品生産販売事業者」である必要があります。実務上、いかなる投資も、この主務大臣による事業計画の認定がなければ始まらない、という点を肝に銘じておく必要があります。

適用対象資産

税額控除の対象となる資産は、認定を受けた計画に記載された「産業競争力基盤強化商品」を生産するために新設または増設される、機械装置やその他の減価償却資産です。重要な要件として、これらの資産は「その製作または建設の後事業の用に供されたことのないもの」、すなわち新品でなければなりません。中古資産は対象外となりますのでご注意ください。

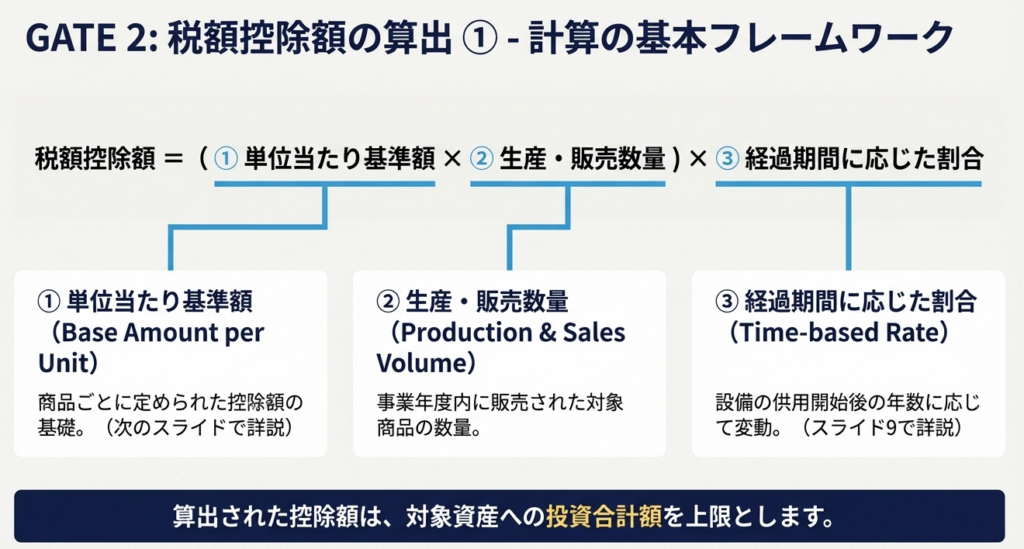

3.2. 税額控除額の計算方法

本税制の最大の特徴は、前述の通り、税額控除額が投資額ではなく生産・販売量に応じて算出される点にあります。戦略分野ごとに、控除額の計算基礎となる単価が定められています。

| 対象商品 | 計算単位 | 単位あたりの基準控除額 |

| 半導体(演算用) | 直径200ミリのウエハー換算枚数 | 1万6千円 |

| 半導体(その他) | 直径200ミリのウエハー換算枚数 | 4千円 |

| 自動車 | 台数 | 20万円(内燃機関なしは40万円) |

| 鉄鋼 | トン | 2万円 |

| 基礎化学品 | トン | 5万円 |

| 燃料 | リットル | 30円 |

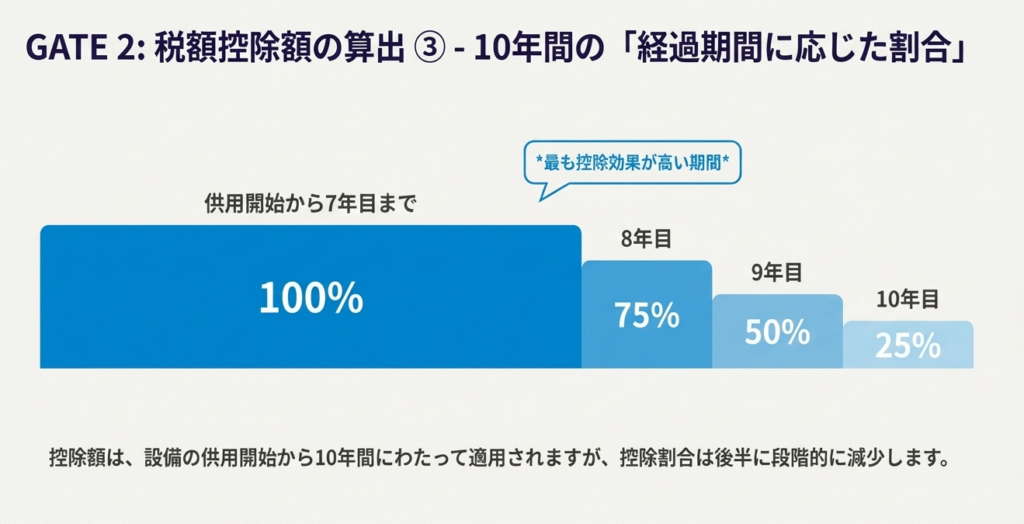

この基準控除額にその事業年度の販売数量を乗じて算出した金額に、さらに設備の供用開始からの経過期間に応じた以下の割合を乗じて、その事業年度の控除額を計算します。

• 供用開始から7年以内: 100%

• 7年超~8年以内: 75%

• 8年超~9年以内: 50%

• 9年超~10年以内: 25%

これにより、事業開始初期の控除額が手厚くなる仕組みとなっています。

また、算出された税額控除額には、以下の2種類の上限が設けられています。

1. 投資額による上限:

各事業年度に控除できる金額は、対象資産への総投資額から、前年度までに既に適用を受けた控除額の累計を差し引いた残額を超えることはできません。

2. 法人税額による上限:

控除額は、その事業年度の調整前法人税額の40%が上限となります。ただし、については、より厳しい20%が上限とされています。なお、この上限額は、本税制だけでなく「カーボンニュートラルに向けた投資促進税制」による税額控除額との合計で計算される点に、特に注意が必要です。

3.3. 税額控除の繰越制度

法人税額による上限(40%または20%)を超えたために、その事業年度で控除しきれなかった金額(繰越税額控除限度超過額)は、翌期以降に繰り越して控除することが認められています。

ただし、この繰越期間は対象資産によって異なりますので注意が必要です。

• 半導体生産用資産: 3年間

• その他の資産: 4年間

ここまで制度の技術的な詳細を解説しました。次に、これらのルールを踏まえた上で、実務上最も重要となる注意点や、適用を受けるための前提条件について整理します。

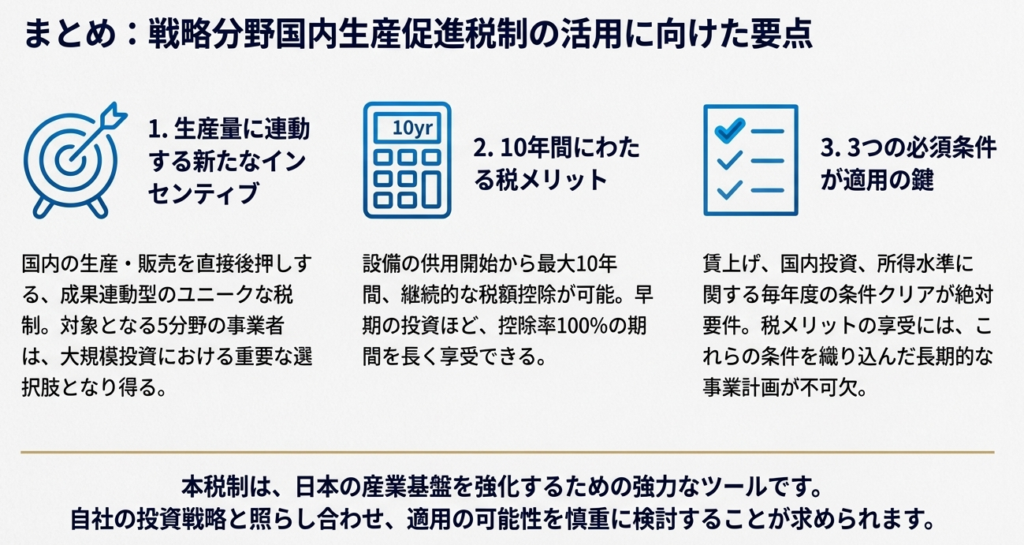

4. まとめ:実務上の注意点

本制度の適用を検討する際には、税額控除の計算方法だけでなく、必ず確認すべき重要な前提要件や手続き上の留意点が存在します。これらの要件を見落としてしまうと、せっかくの投資が税額控除に結びつかなくなるリスクがあります。最後に、実務担当者として押さえておくべきポイントをまとめました。

1. 制度適用のための3つの大前提

以下の3つの要件は、本税制を適用するための「入場券」とも言える重要な前提条件です。これらの要件は、控除を受けようとする各事業年度ごとに判定されるため、継続的な達成が求められます。いずれか一つでも満たさない事業年度においては、税額控除を適用することはできません。

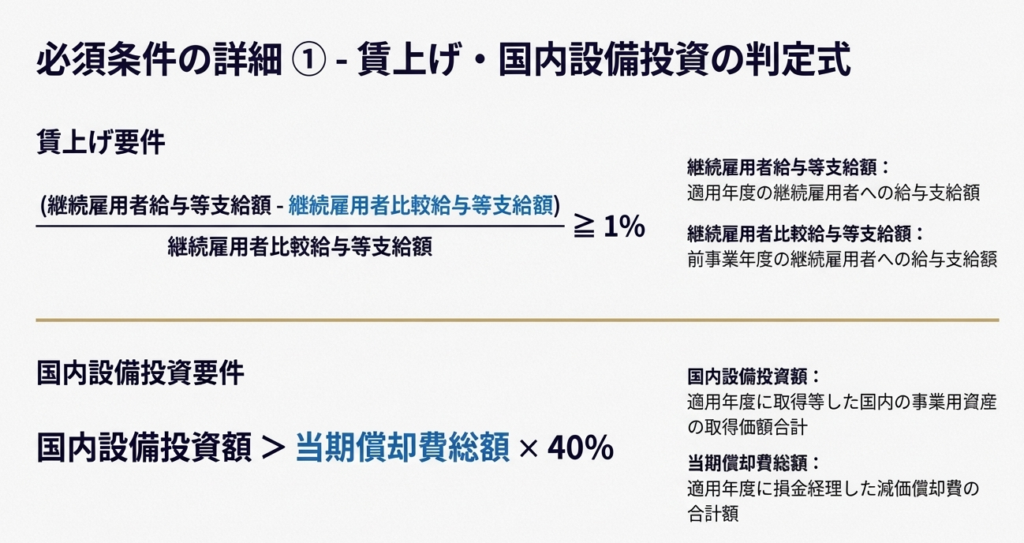

1. 賃上げ要件

「継続雇用者給与等支給額」が、前事業年度の金額と比較して1%以上増加していることが必要です。従業員への還元が制度適用の前提となっています。

2. 国内設備投資要件

当期の「国内設備投資額」が、減価償却費の総額である「当期償却費総額」の40%を上回っている必要があります。国内での積極的な投資姿勢が求められます。

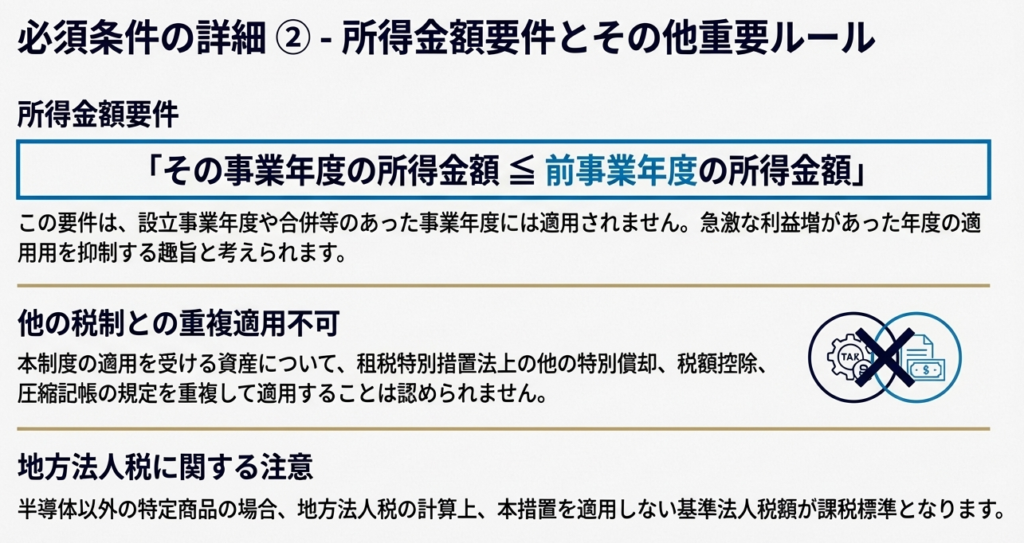

3. 所得拡大要件

当期の所得金額が、前事業年度の所得金額を上回っていることが必要です。(税法上は「当期所得 ≦ 前期所得」の場合に適用が否認される、と規定されています。)

2. 他の租税特別措置との重複適用は不可

本税制の適用を受ける資産については、圧縮記帳や、他の制度による特別償却、あるいは他の税額控除制度を重複して適用することは一切認められません。どの制度を選択することが最も有利になるか、事前の慎重なシミュレーションが不可欠です。

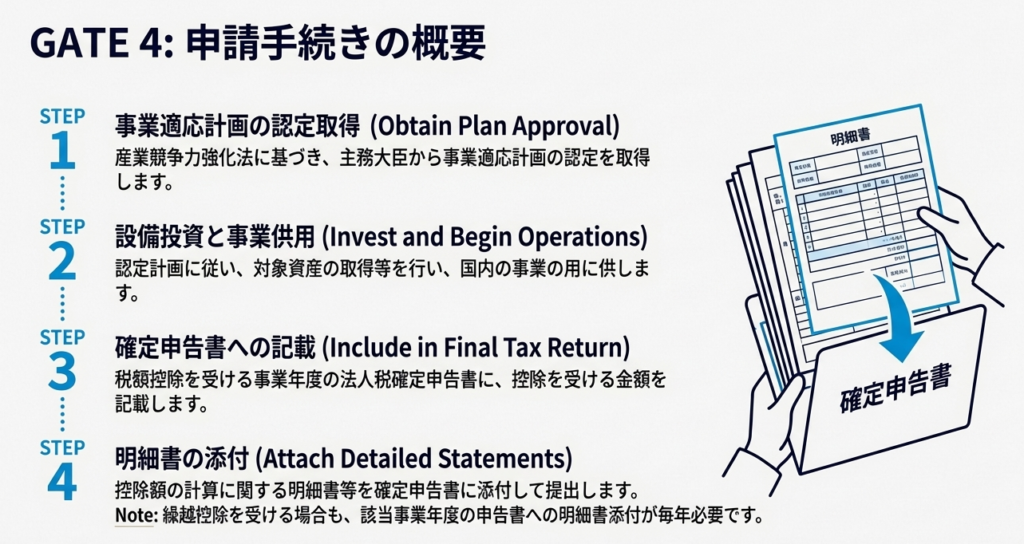

3. 申告手続きの要点

税額控除の適用を受けるためには、確定申告書に控除額を記載するだけでは不十分です。必ず、控除額の計算に関する明細書等を添付する必要があります。また、控除しきれなかった額を翌期以降に繰り越す場合も、繰越額が生じた事業年度から適用を受ける事業年度まで、毎年継続して明細書を添付し続ける必要がありますので、申告時の失念がないようご注意ください。

4. 地方税への影響

半導体以外の特定産業競争力基盤強化商品(自動車、鉄鋼など)について本制度の適用を受ける場合、地方法人税の計算上、特殊なルールが設けられています。具体的には、課税標準となる基準法人税額は、この税額控除を適用しなかったものとして計算することになります。つまり、半導体以外の分野では、国の法人税は軽減されても、地方法人税の負担は本税制の適用がない場合と変わらないことになります。資金繰り計画においては、この点を織り込む必要があります。

以上、戦略分野国内生産促進税制の概要から実務上の注意点までを解説いたしました。本稿が、この新しい制度をご理解いただくための一助となれば幸いです。個別の事案への具体的な適用にあたっては、必ず顧問税理士等の専門家にご相談の上、慎重にご判断ください。

本制度は10年という長期にわたる税額控除であり、賃上げや国内投資といった経営全体のコミットメントが求められます。適用を検討される際は、単年度の税効果だけでなく、長期的な事業戦略との整合性を慎重に見極めることが成功の鍵となるでしょう。

ガイド:Q&A

問1: 戦略分野国内生産促進税制の主な目的と対象となる法人の種類を説明してください。

この税制は、青色申告書を提出する法人が戦略分野の国内生産を促進するため、対象設備の投資を行った場合に法人税額の特別控除を認めるものです。対象となるのは、産業競争力強化法に基づき「認定産業競争力基盤強化商品生産販売事業者」として認定された法人です。

問2: この税制の対象となる「産業競争力基盤強化商品」には、具体的にどのような品目が含まれますか?5つ挙げてください。

対象となる「産業競争力基盤強化商品」は、半導体、自動車、鉄鋼、基礎化学品、燃料の5品目です。これらは産業競争力強化法第2条第14項に規定されています。

問3: 税制適用の前提となる事業適応計画の認定を受けるべき期間はいつからいつまでですか?

税制適用の前提となる事業適応計画の認定は、産業競争力強化法等の一部を改正する等の法律の施行日である令和6年9月2日(2024年9月2日)から令和9年3月31日(2027年3月31日)までの間に受ける必要があります。

問4: 半導体の税額控除額を計算する際の基準となる2つの区分と、それぞれの基本単価を述べてください。

半導体の税額控除額は、「演算半導体」と「その他半導体」の2つに区分されます。基本単価は、直径200ミリメートルのウエハー換算1枚あたり、演算半導体が1万6千円、その他半導体が4千円です。

問5: 自動車の生産に関する税額控除額の基本単価はいくらですか?また、特定の種類の自動車に対してはどのように変化しますか?

自動車の税額控除額の基本単価は、1台あたり20万円です。ただし、内燃機関を有しない自動車(軽自動車を除く)については、単価が40万円に引き上げられます。

問6: 税額控除額の計算に用いられる割合は、設備の供用開始後の期間に応じてどのように変化しますか?4つの期間とそれぞれの割合を説明してください。

割合は供用日からの経過期間に応じて段階的に減少します。供用日から7年以内は100%、7年超8年以内は75%、8年超9年以内は50%、9年超は25%となります。

問7: この税制による税額控除額には、事業年度ごとに上限が設けられています。半導体生産用資産とそれ以外の資産について、それぞれの上限額を説明してください。

税額控除額の上限は、その事業年度の調整前法人税額に対して設定されています。半導体生産用資産に係る税額控除は20%相当額、その他の特定産業競争力基盤強化商品に係る税額控除は他の特定の税額控除と合わせて40%相当額が上限です。

問8: 事業年度の法人税額の上限を超え、控除しきれなかった税額(繰越税額控除限度超過額)は、どのくらいの期間繰り越すことが認められていますか?

控除しきれなかった税額は繰り越しが認められています。半導体生産用資産に係るものは3年間、その他の資産に係るものは4年間の繰越しが可能です。

問9: 注意事項として挙げられている、この税額控除の適用を受けるための3つの要件とは何ですか?また、これらの要件と適用の可否の関係について説明してください。

要件は「(1)継続雇用者給与等支給額の対前年度増加率が1%以上」「(2)国内設備投資額が当期償却費総額の40%超」「(3)その事業年度の所得金額が前事業年度の所得金額以下」の3つです。これらの要件のいずれにも該当しない場合、税額控除は適用できません。

問10: この税制の適用を受ける資産について、租税特別措置法上の他の制度との重複適用は認められていますか?

重複適用は認められていません。この税制の適用を受ける資産については、租税特別措置法上の圧縮記帳、他の制度による特別償却、または他の制度による税額控除の規定を重ねて適用することはできません。

コメント