国税庁タックスアンサーの「No.4168 相次相続控除」について解説します。

解説動画

概要

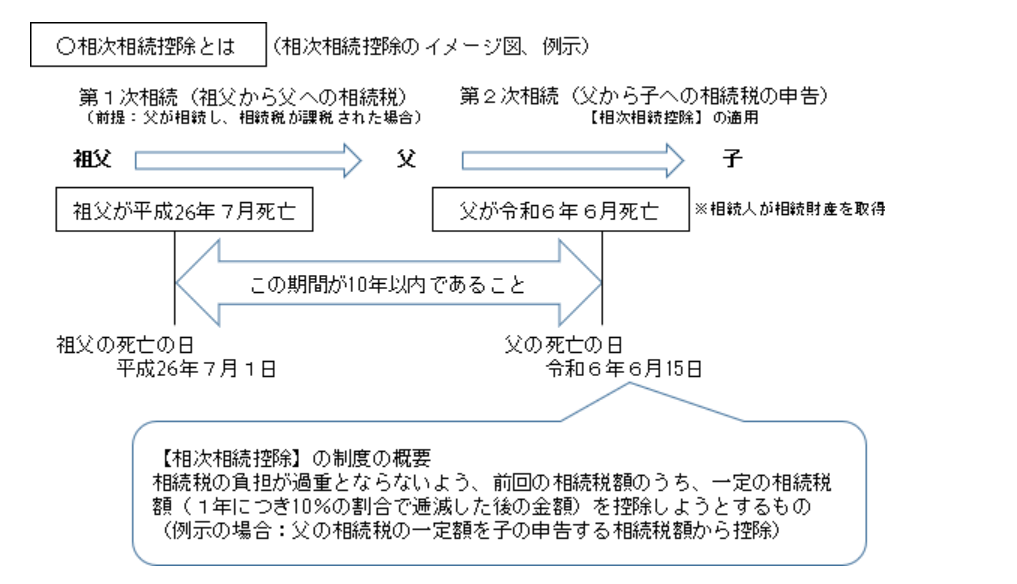

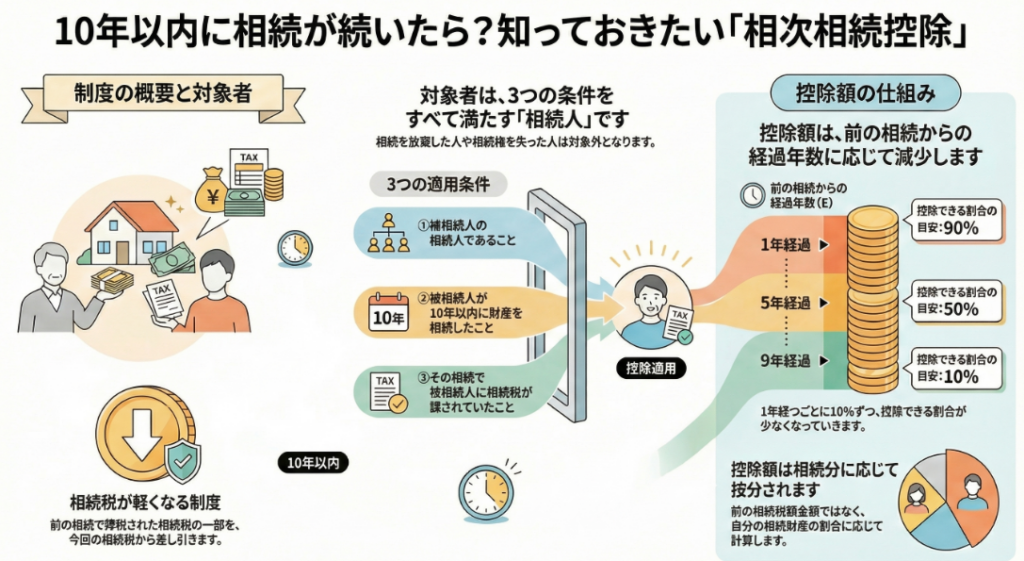

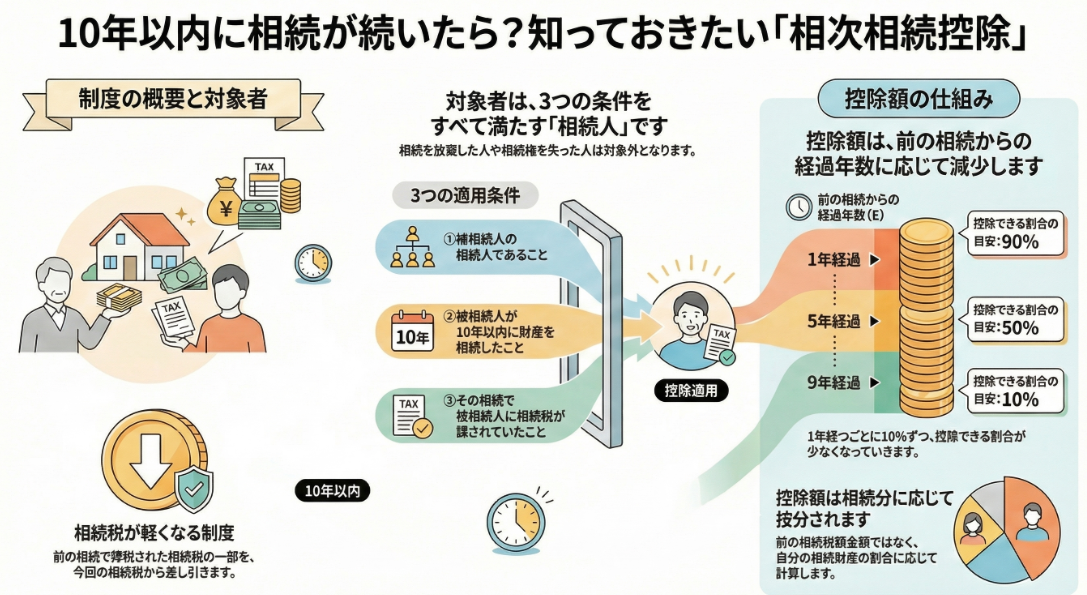

相続税の「相次相続控除」とは、今回の被相続人が亡くなる前10年以内に相続等で財産を取得し、相続税が課されていた場合に、その被相続人から財産を引き継いだ人の税額から一定額を控除する制度です。

対象は被相続人の相続人に限定され、相続放棄をした人などは適用されません。控除額は、前回の相続で課税された税額をベースに、経過年数(1年未満切り捨て)に応じて1年につき10%の割合で減額(逓減)した後の金額を、各相続人の純資産価額の割合などで按分して算出します。これは短期間に相続が相次ぐことによる税負担を調整するための制度です。

スライド解説

解説:「相次相続控除」に関する実務上の留意点

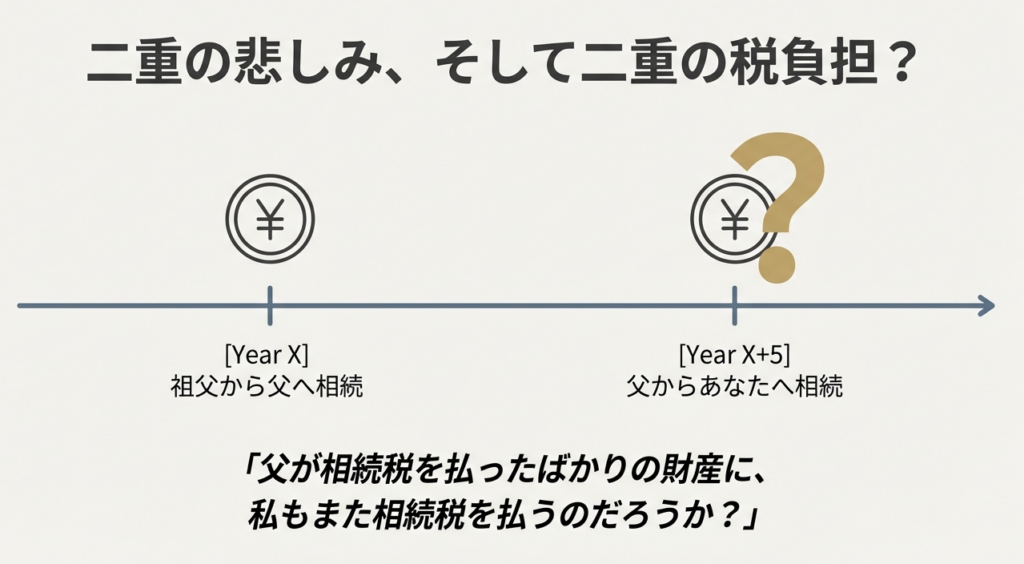

1. 導入: なぜ「相次相続控除」が重要なのか

短期間に相続が連続して発生した場合、同じ財産に対して短期間に二度の相続税が課されることになり、遺族に過大な税負担が生じる可能性があります。こうした状況は、クライアントの資産承継計画に大きな影響を及しかねません。この負担を軽減するために設けられた重要な救済措置が「相次相続控除」です。

クライアントの相続税申告業務において、この制度を正確に理解し、適用可能性を漏れなく検討することは、我々の専門家としての信頼性を担保し、クライアントの利益を守る上で戦略的に極めて重要です。

本稿の目的は、事務所スタッフ全員が相次相続控除の適用要件や計算方法を正確に理解し、クライアントに対して適切な助言とミスのない申告を遂行するための実務的な指針を提供することにあります。

詳細な解説に入る前に、まずはこの制度の最も重要な結論から押さえることが理解の近道です。次章でその核心を確認しましょう。

2. 結論: 結局どういう処理になるのか

クライアントとの面談において、相次相続控除が適用できるか否かを迅速かつ正確に判断することは極めて重要です。ここでは、その初期判断の核となる結論を提示します。

国税庁の指針によれば、この制度の核心は以下の通りです。

今回の相続開始前10年以内に、被相続人が相続等により財産を取得し相続税を課されていた場合、その相続税額の一部を今回の相続税額から控除できる。

これが相次相続控除の骨子です。さらに、控除できる金額には以下の明確なルールが存在します。

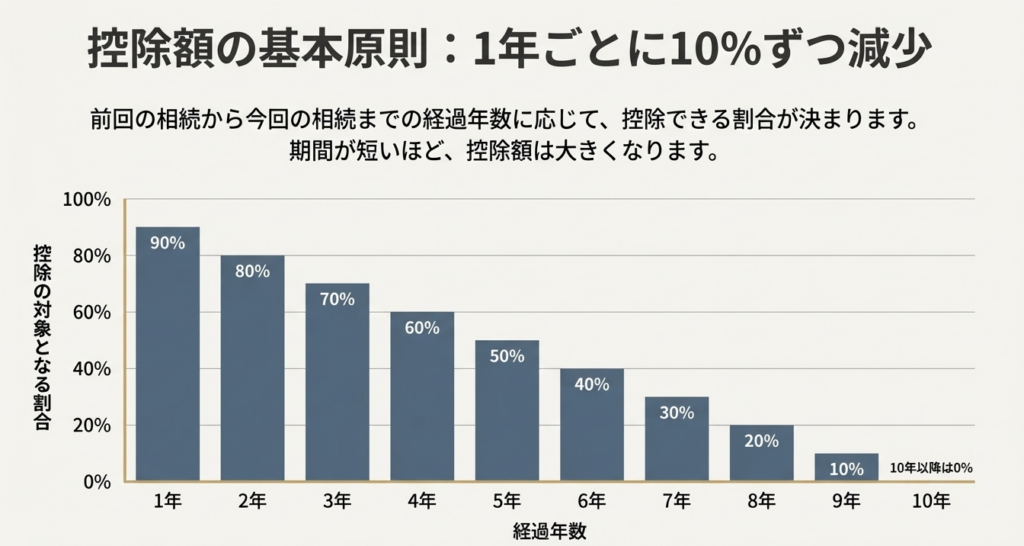

控除額は、前回の相続から今回の相続までの経過年数1年につき10%の割合で減少(逓減)する。

つまり、前回の相続から今回の相続までの期間が短いほど、控除額は大きくなります。

この結論を実務で正しく適用するためには、具体的な適用要件を詳細に理解する必要があります。次のセクションで、そのポイントを一つずつ確認していきましょう。

3. 詳細解説: 制度のポイント

税法を適用する際には、その条文の一つひとつに細心の注意が求められます。このセクションでは、相次相続控除の適用要件と計算方法を分解し、法令遵守を徹底しつつクライアントの利益を最大化するための具体的なポイントを解説します。

3.1. 控除が受けられる人(適用対象者)

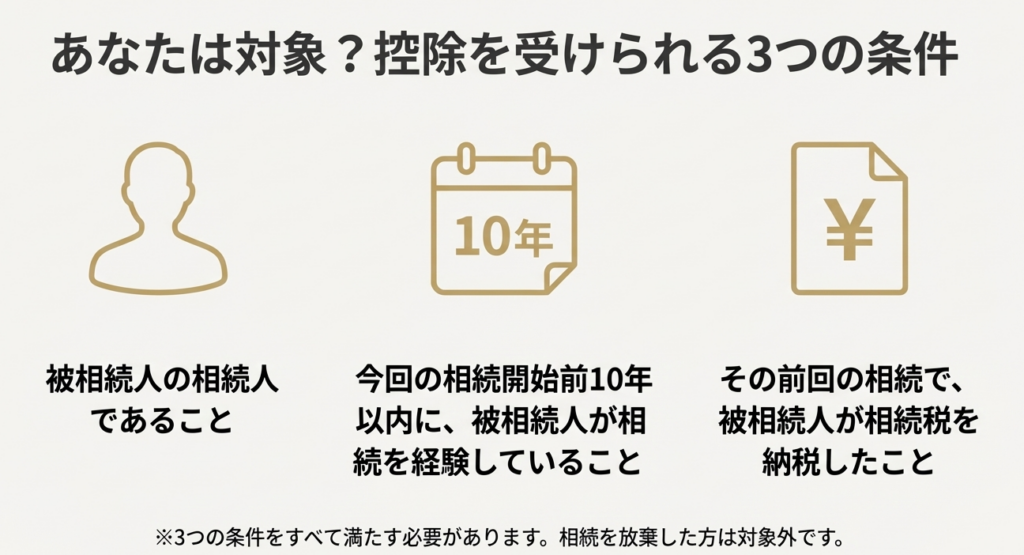

相次相続控除の適用対象となるためには、以下の3つの要件をすべて満たす必要があります。

1. 被相続人の相続人であること

この控除の適用対象者は、法定相続人に限定されます。特に注意すべき点として、相続を放棄した人や相続権を失った人は、たとえ遺贈によって財産を取得したとしても、この制度の対象外となります。

2. その相続の開始前10年以内に開始した相続により被相続人が財産を取得していること

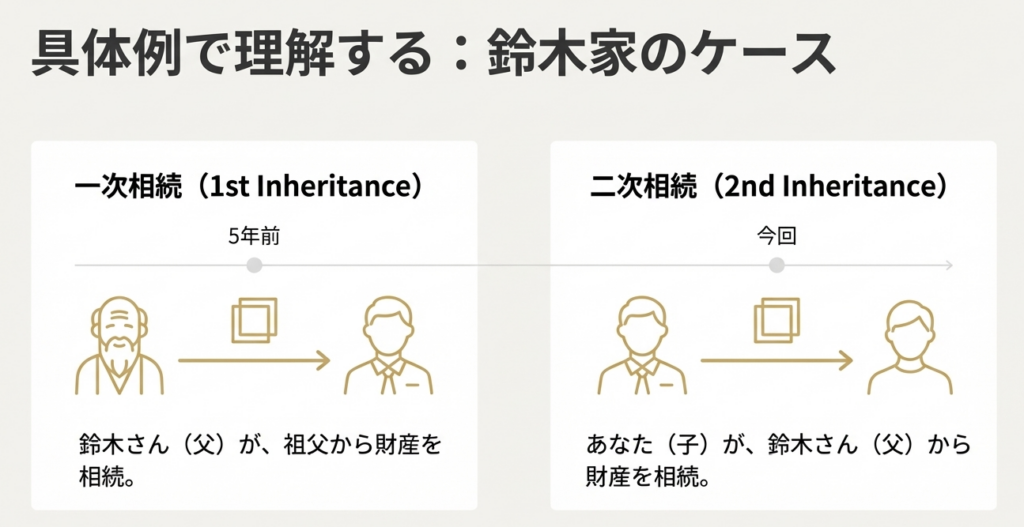

これは、今回の相続で亡くなられた方(被相続人)が、亡くなる前の10年以内に発生した別の相続(これを「一次相続」と呼びます)によって、財産を取得したという事実が必要であることを意味します。

3. その一次相続で、被相続人に相続税が課税されたこと

一次相続において、今回の被相続人が実際に相続税を納付したという事実が必要不可欠です。一次相続の際に財産を取得していても、基礎控除の範囲内であった等の理由で相続税額がゼロだった場合は、この控除は適用できません。

3.2. 控除額の計算方法

控除額の計算は一見複雑ですが、各要素の意味を正確に理解することがミスを防ぐ鍵となります。特に以下の点には細心の注意を払ってください。

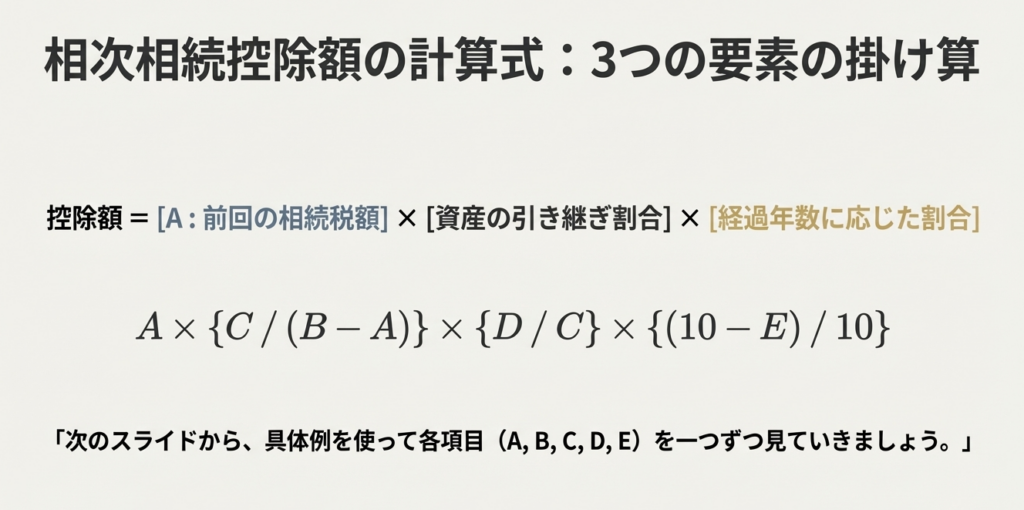

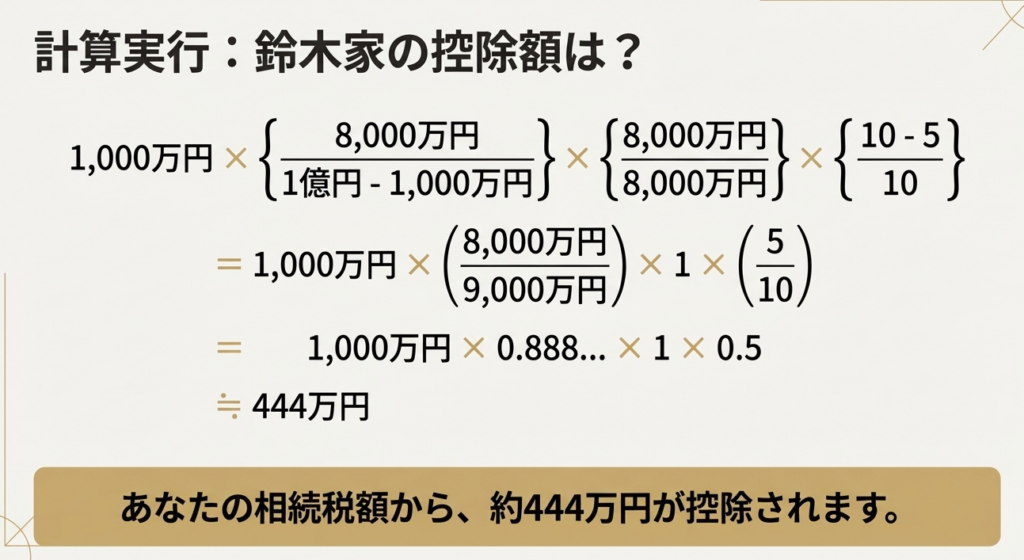

控除額は、以下の各要素を用いた標準的な計算式によって算出されます。

この計算式は、

(1)一次相続の税額を、

(2)二次相続で引き継がれた資産の割合に応じて按分し、

(3)さらに二次相続における各相続人の取得割合で按分し、

(4)最後に経過年数に応じた調整を行う、

という論理で構成されています。

計算式に含まれる各記号の意味と、実務上の注意点は以下の通りです。

| 記号 | 内容と実務上の注意点 |

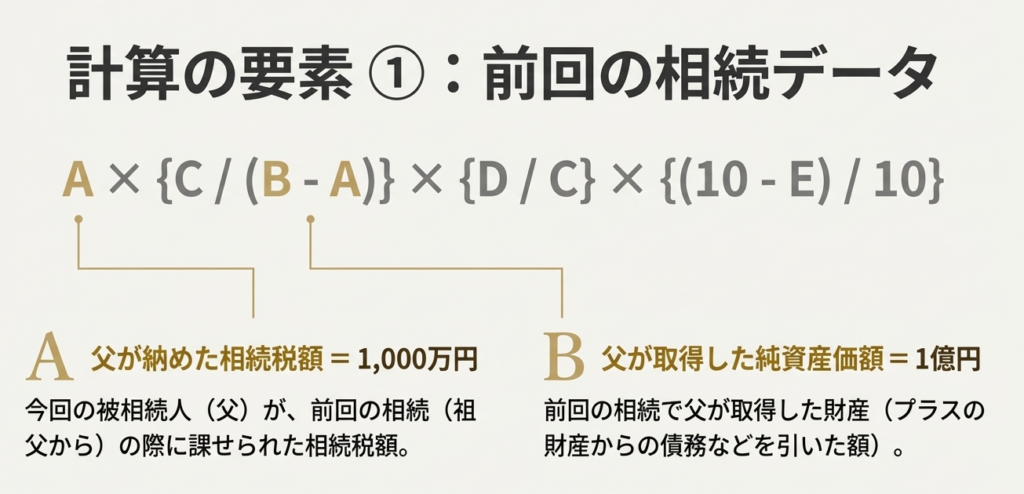

| A | 今回の被相続人が前の相続(一次相続)の際に課せられた相続税額 ・相続時精算課税分の贈与税額控除後の金額です。 ・納税猶予により免除された相続税額、延滞税、利子税、加算税の額は含まれません。 |

| B | 今回の被相続人が前の相続(一次相続)の際に取得した純資産価額 (取得財産の価額 + 相続時精算課税適用財産の価額 - 債務および葬式費用の金額) (注)令和6年1月1日以後の贈与により取得した相続時精算課税適用財産については、贈与を受けた年分ごとに、贈与時の価額の合計額から相続時精算課税に係る基礎控除額を控除した残額となります。 |

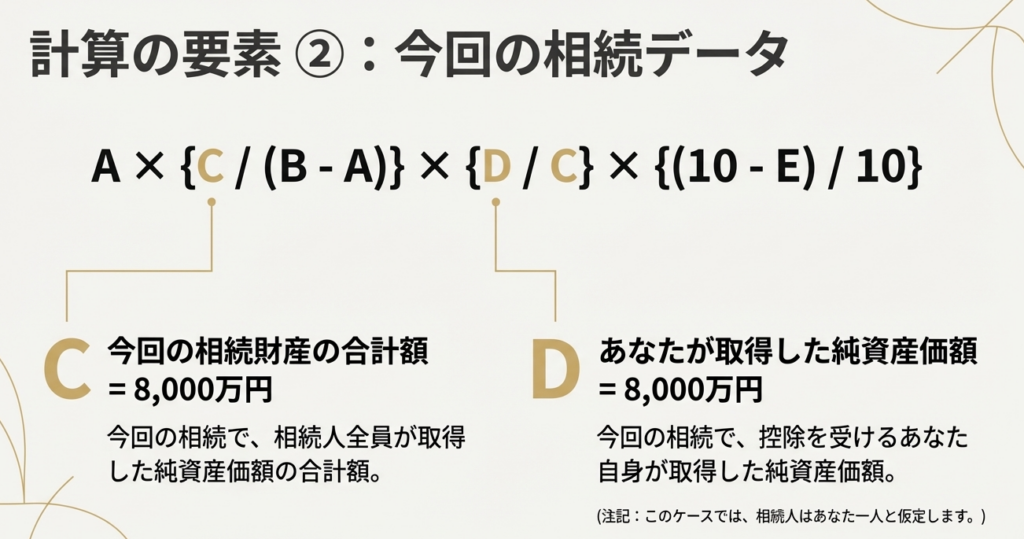

| C | 今回の相続(二次相続)で財産を取得したすべての人の純資産価額の合計額 |

| D | 今回の相続(二次相続)で、この控除を受ける相続人本人が取得した純資産価額 |

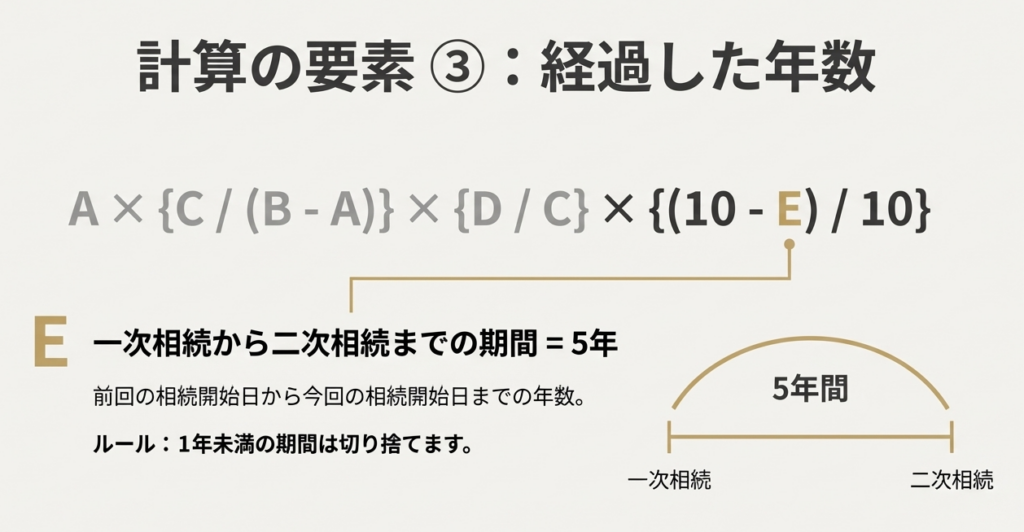

| E | 前の相続(一次相続)から今回の相続(二次相続)までの期間 ・この期間における1年未満の端数は切り捨てます。 |

計算式自体は定められていますが、これを正しく適用するには、いくつかの最終的な注意点を押さえておく必要があります。最後のまとめで、実務上のチェックリストを確認しましょう。

4. まとめ: 実務での注意点

このセクションでは、ここまでの情報を実務で活かすための具体的な行動指針を集約します。相次相続控除を適用する際に見落としがちな点や、必ず確認すべき事項を再確認し、我々の業務品質を担保することが目的です。

スタッフ各位が実務で特に留意すべき重要ポイントは以下の通りです。

• 「10年以内」という期間の厳守

一次相続の開始日(前回の被相続人の死亡日)と二次相続の開始日(今回の被相続人の死亡日)を戸籍等で正確に確認し、期間要件を満たしているかを厳密にチェックしてください。

• 適用対象者は「相続人」に限定

繰り返しになりますが、相続放棄者や相続権を失った者は対象外です。遺言で財産を取得した人がいても、その人が法定相続人でなければ適用できません。相続関係を正確に把握することが不可欠です。

• 「納税の事実」の確認

一次相続の申告書を必ず確認し、今回の被相続人に実際に相続税が課税された事実を確認してください。基礎控除以下で納税額がゼロだったケースでは適用できないため、この確認は絶対条件です。

• 計算要素の正確な把握

控除額の計算は、各要素の金額が正確であって初めて意味を成します。特にA(前回の納税額)やB, C, D(純資産価額)は、一次相続および二次相続の申告書や関連資料から正確に数値を把握する必要があります。

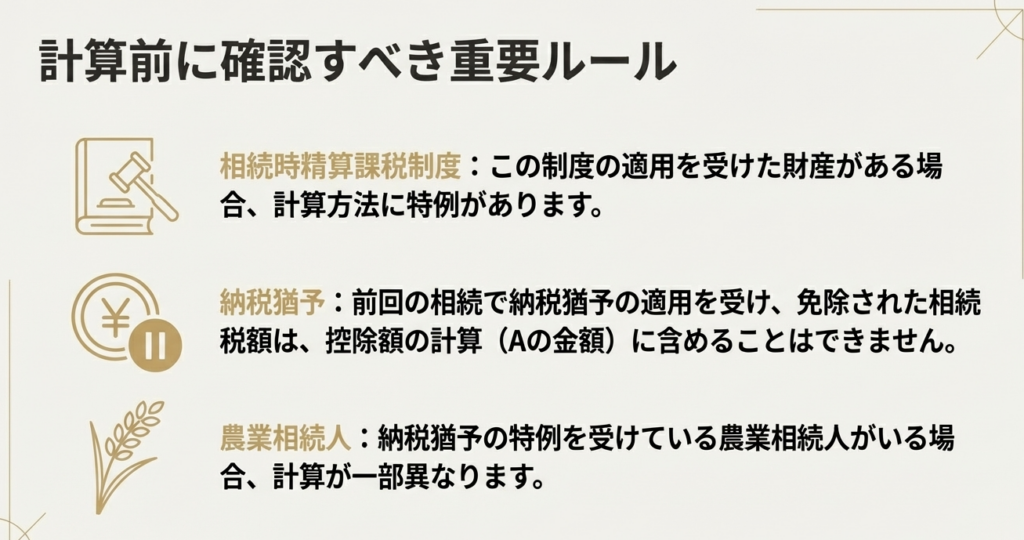

• 「農業相続人」の特例

相続人の中に農業相続人が含まれる場合、計算方法の一部が通常と異なります。該当する可能性がある案件では、必ず申告書の様式や関連規定を別途確認し、慎重に対応してください。

この相次相続控除は、適用できればクライアントの税負担を大きく軽減しうる非常に有効な手段です。適用可能性のある案件を見逃すことのないよう、相続案件に携わる際は常にこの制度を意識し、丁寧な確認を怠らないように業務にあたってください。

ガイド:Q&A

1. 相次相続控除とは、どのような目的を持つ制度ですか?

今回の相続開始前10年以内に被相続人が相続税を課された財産を相続した場合、相続人の相続税額から一定額を控除する制度です。これにより、短期間に相次いで相続が発生したことによる税負担を軽減します。

2. 相次相続控除の適用対象となるには、前の相続と今回の相続の間にどのくらいの期間制限がありますか?

前の相続の開始から、今回の相続の開始までの期間が10年以内である必要があります。

3. 相次相続控除を受けることができるのはどのような立場の人ですか?また、この控除を受けられない人は具体的にどのような人ですか?

控除を受けられるのは被相続人の相続人に限定されます。そのため、相続の放棄をした人や相続権を失った人は、たとえ遺贈で財産を取得してもこの制度の適用は受けられません。

4. 相次相続控除が適用されるために、今回の相続の被相続人が満たしているべき税金上の要件は何ですか?

被相続人が、今回の相続開始前10年以内に開始した相続によって財産を取得し、その財産について相続税が課税されていたことが要件となります。

5. 控除額の計算において、前の相続からの経過年数はどのように影響しますか?

前の相続で課税された相続税額から、1年につき10パーセントの割合で逓減(減少)した後の金額が控除の対象となります。経過年数が長くなるほど、控除額は少なくなります。

6. 控除額の計算式における「A:今回の被相続人が前の相続の際に課せられた相続税額」には、何が含まれ、何が含まれませんか?

この相続税額には、相続時精算課税分の贈与税額控除後の金額が含まれます。一方、納税猶予の適用を受けて免除された相続税額や、延滞税、利子税、加算税の額は含まれません。

7. 控除額の計算式における「B:今回の被相続人が前の相続の際に取得した純資産価額」はどのように定義されていますか?

「取得財産の価額」と「相続時精算課税の適用を受ける財産の価額」の合計から、「債務および葬式費用の金額」を差し引いたものと定義されています。

8. 控除額の計算式における「E」は何を表していますか?また、期間の計算において注意すべき点は何ですか?

「E」は前の相続から今回の相続までの期間を表します。この期間を計算する際、1年未満の期間は切り捨てられます。

9. 相続人の中に農業相続人がいる場合、相次相続控除の計算に何か影響はありますか?

はい、影響があります。被相続人から財産を取得した人の中に農業相続人がいる場合は、一部の計算が異なると記載されています。詳細は申告書の様式で確認する必要があります。

10. 相続時精算課税に係る贈与によって財産を取得した場合でも、相次相続控除の対象となりますか?

はい、対象となります。この制度は、相続や遺贈だけでなく、相続時精算課税に係る贈与によって財産を取得した人にも適用されます。

用語集

| 用語 | 定義 |

| 相次相続控除 | 相続開始前10年以内に被相続人が相続等により取得し相続税が課されていた財産を、今回相続した人の相続税額から一定額を控除する制度。 |

| 被相続人 | 今回の相続において、財産を遺して亡くなった人。 |

| 相続人 | 被相続人の財産を相続する権利を持つ人。相次相続控除の適用対象者は相続人に限定される。 |

| 遺贈 (いぞう) | 遺言によって財産を無償で譲り渡すこと。相続人以外の人も遺贈により財産を取得できるが、相続人でなければ相次相続控除は受けられない。 |

| 相続時精算課税 | 生前の贈与について、相続時に相続財産と合算して相続税額を計算する制度。この制度による贈与も相次相続控除の対象となる財産の取得原因に含まれる。 |

| 相続の放棄 | 相続人が相続の権利を放棄すること。相続を放棄した人は、たとえ遺贈で財産を取得しても相次相続控除の適用対象外となる。 |

| 純資産価額 | 取得財産の価額と相続時精算課税適用財産の価額の合計から、債務および葬式費用の金額を差し引いた金額。 |

| 農業相続人 | 被相続人から財産を取得した相続人のうち、農業に従事する相続人。相次相続控除の計算において、一部異なる扱いがされる場合がある。 |

コメント