経済産業省から公表されている『「攻めの経営」を促す役員報酬 ~企業の持続的成長のためのインセンティブプラン導入の手引~(2023年3月時点版)』のなかから以下について解説します。

- Q19 「特定譲渡制限付株式」に関する税制措置の概要はどのようなものですか。

- Q20 税制措置の対象となる「特定譲渡制限付株式」とはどのようなものですか。

- Q21 譲渡制限付株式の譲渡制限に関する要件とはどのようなものですか。

- Q22 譲渡制限付株式の無償取得(没収)の要件とはどのようなものですか。

- Q23 「特定譲渡制限付株式」となる譲渡制限付株式の対象範囲はどのようなものですか。

- Q24 損金算入の対象とされる特定譲渡制限付株式となる関係法人の株式とはどのようなものですか。

- Q25 「特定譲渡制限付株式」については、議決権、配当受領権があってもよいのですか。

スライド解説(全体)

Q19 「特定譲渡制限付株式」に関する税制措置の概要はどのようなものですか。

概要

「特定譲渡制限付株式」に関する税制措置の概要は以下の通りです。

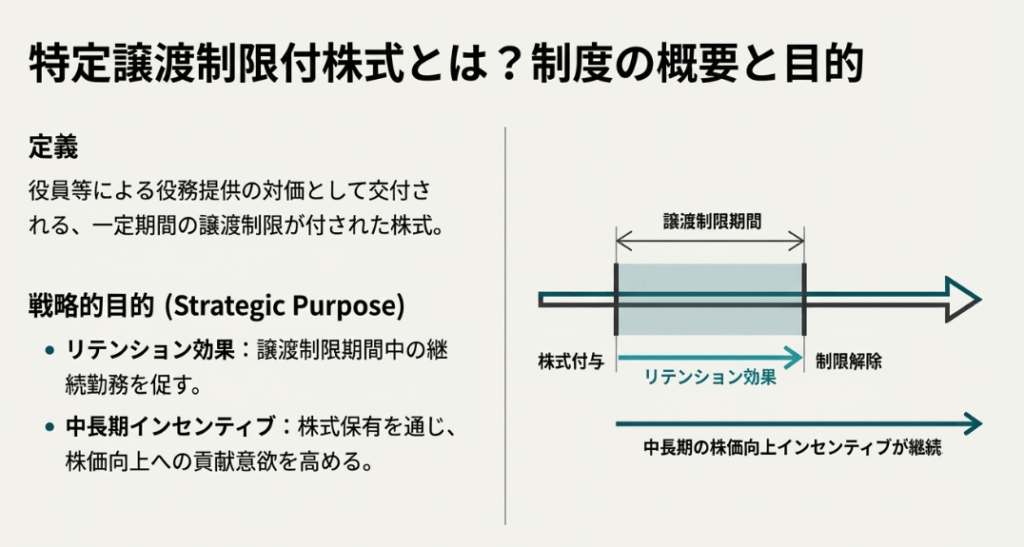

特定譲渡制限付株式(RSA)とは、一定の譲渡制限期間や、勤務条件・業績条件などの無償取得事由が定められた株式で、役員等の役務提供の対価として交付されるものです。

税制措置の概要として、役員等における所得税の課税時期は、譲渡制限期間中は処分ができないことに鑑み、交付日ではなく、譲渡制限が解除された日(譲渡制限解除日)とされています。

一方、法人税については、役員等に所得税の給与等課税額が生ずることが確定した日(解除日)に役務提供を受けたものとされ、その費用の額を同日の属する事業年度において損金に算入できます。役員給与として交付された場合、原則として事前確定届出給与の要件を満たすことが求められます。

なお、対象となる株式は、市場価格のある適格株式に限定されており、役務提供を受ける法人の株式に加え、関係法人の株式も含まれます。

Q20 税制措置の対象となる「特定譲渡制限付株式」とはどのようなものですか。

概要

税制措置の対象となる「特定譲渡制限付株式」とは、法人からその役員等への役務提供の対価として交付される譲渡制限付株式を指します。

この株式は、以下の要件を満たす必要があります。

- 一定期間の譲渡制限が設けられていること。

- 無償取得(没収)される事由として、役員等の勤務条件または法人の業績条件が達成されないことが定められていること。これらの事由は、役員等の勤務状況や法人の業績等の指標に基づくものに限られます。

- 役務提供の対価として、債権の給付と引換えに交付される株式、または実質的に当該役務の提供の対価と認められる株式であること。

具体的には、現物出資型や無償発行型の譲渡制限付株式が該当します。また、対象となる株式は、役務提供を受ける法人の株式に限定されず、関係法人の株式も含まれます。

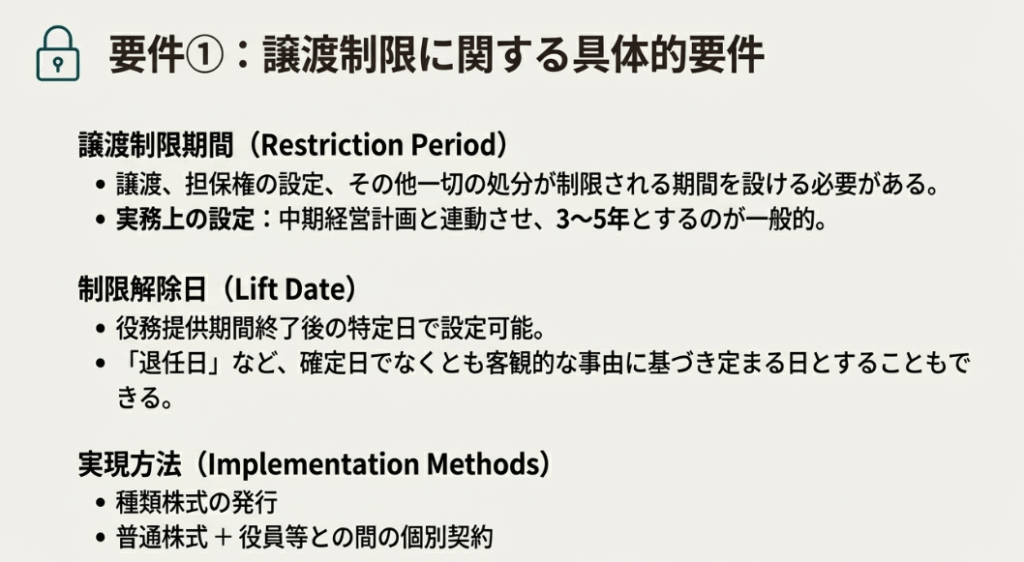

Q21 譲渡制限付株式の譲渡制限に関する要件とはどのようなものですか。

概要

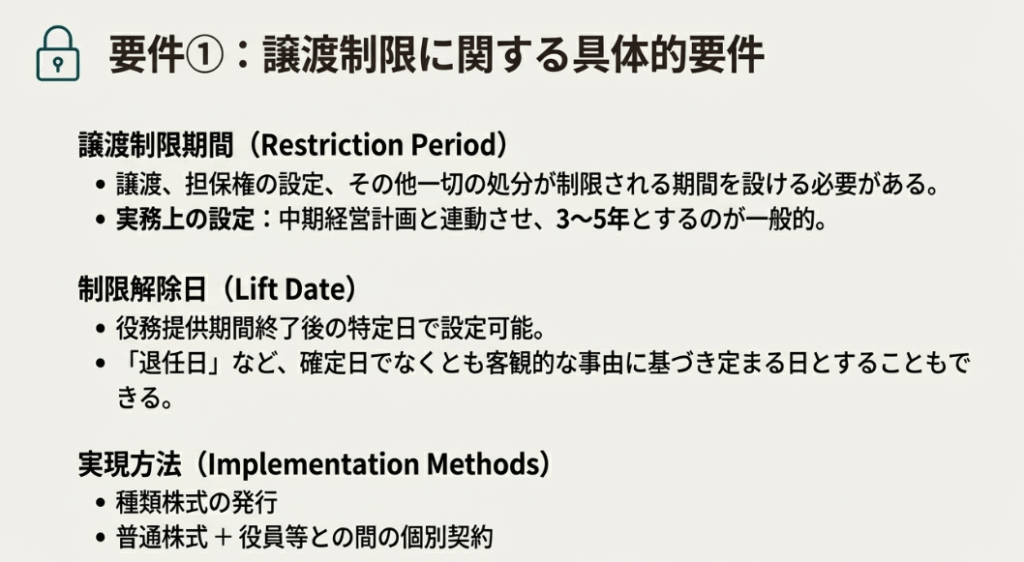

特定譲渡制限付株式の譲渡制限に関する要件は、以下の通りです。

この要件は、

「譲渡(担保権の設定その他の処分を含む。)についての制限がされており」、かつ、

当該制限に係る「譲渡制限期間」が設けられていること

と定められています。

この譲渡制限期間は、役員等の中期経営計画の対象期間のサイクルと一致させ、3年~5年程度の期間を設定することが考えられます。

譲渡制限を設ける具体的な手法としては、種類株式を利用するほか、普通株式を用いた上で、法人と役員等との契約において制限を定めることが考えられます。

なお、この譲渡制限の要件は、税制措置の対象となる「特定譲渡制限付株式」の三つの要件のうちの一つです。

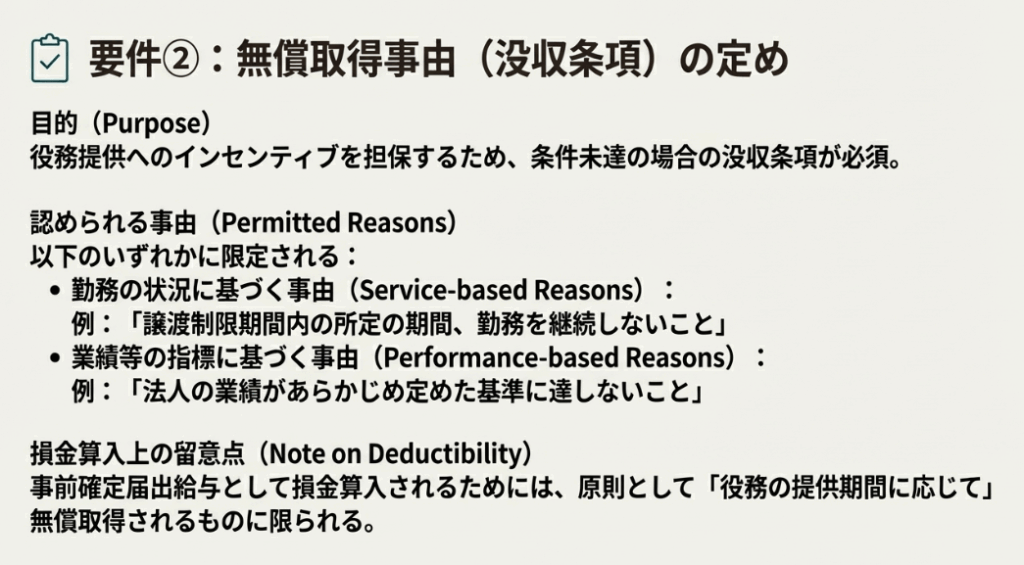

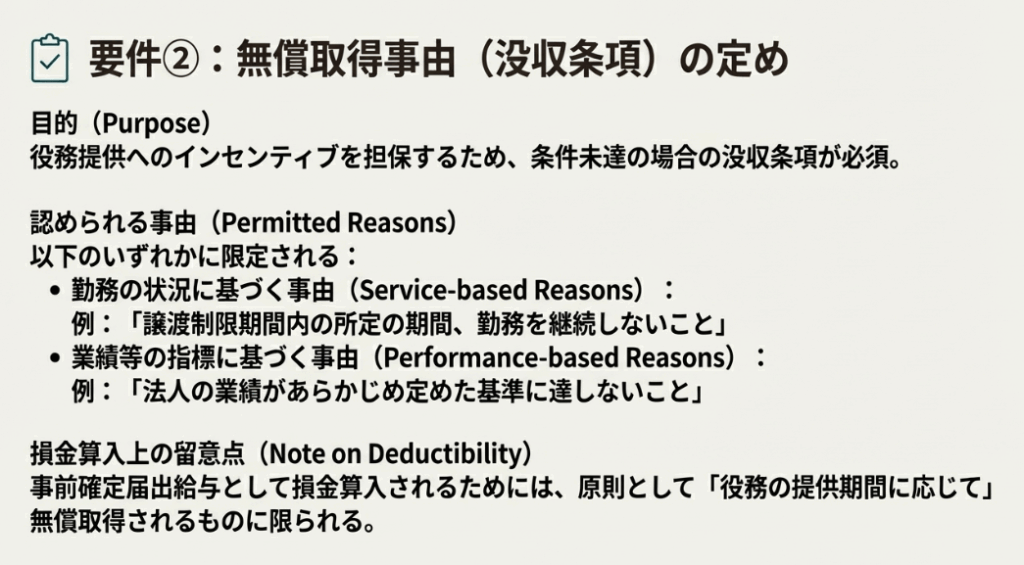

Q22 譲渡制限付株式の無償取得(没収)の要件とはどのようなものですか。

概要

譲渡制限付株式の無償取得(没収)に関する要件は、「法人が無償で取得することとなる事由(無償取得事由)」が定められていることです。

この無償取得事由として認められるのは、以下のいずれかの状況に基づく事由に限定されています。

1. 役員等の勤務の状況に基づく事由:

◦ 例:譲渡制限期間内の所定の期間勤務を継続しないこと。

2. 法人の業績等の指標の状況に基づく事由:

◦ 例:法人の業績があらかじめ定めた基準に達しないこと。

これらの条件は、役員等の中長期的なリテンション効果と株主目標達成へのインセンティブ効果を企図して設計されます。

また、事前確定届出給与として損金算入が可能な特定譲渡制限付株式は、「役務の提供期間に応じて」無償取得されるものに限られます。

ただし、禁錮以上の刑に処せられた場合などに全て没収される旨の規定は、「役務の提供期間以外の事由により株式数が変動する」には該当しないと考えられています。

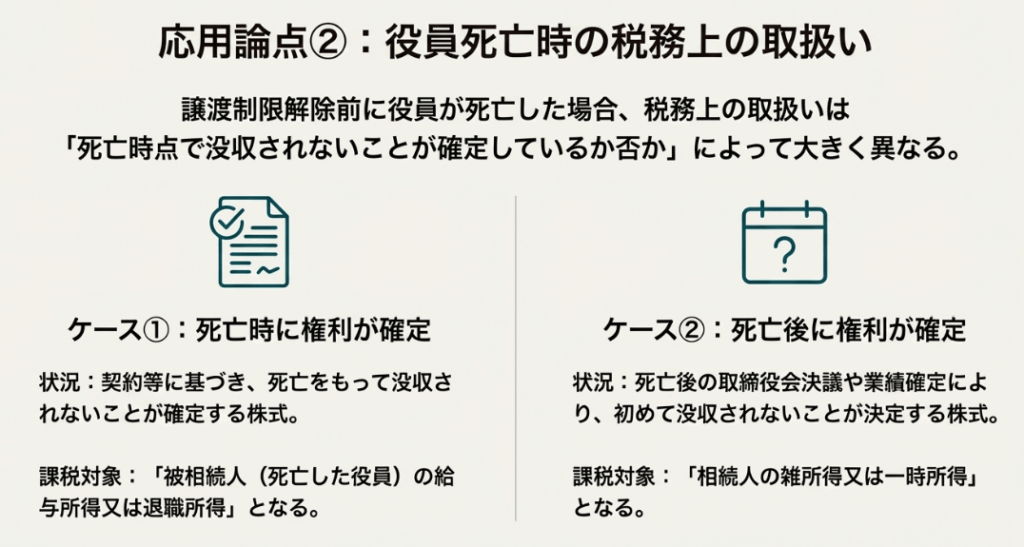

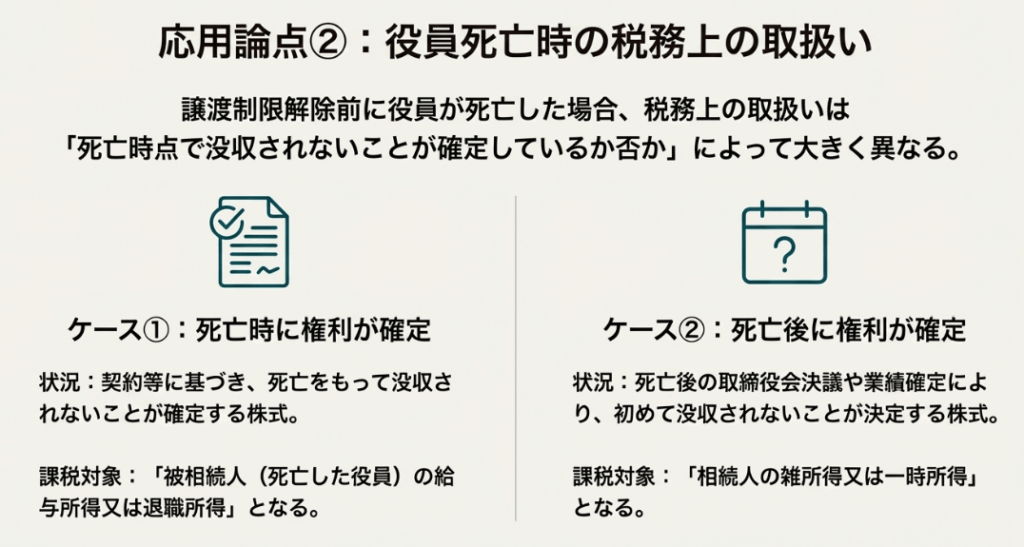

Q22-1 譲渡制限付株式等を交付された役員等が死亡した場合の税務上の取扱いはどのようになりますか。

概要

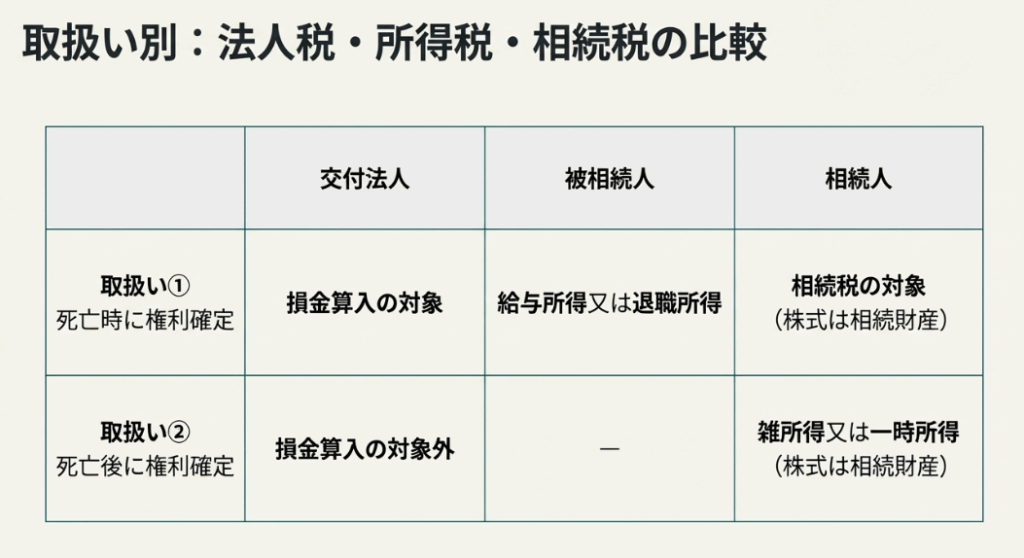

譲渡制限付株式を交付された役員等が、譲渡制限が解除される前に死亡した場合の税務上の取扱いは、死亡時点で無償取得事由に該当しないことが確定しているかどうかによって、以下の2通りに分かれます。

1. 死亡時点で無償取得事由に該当しないことが確定している株式(取扱い①):

死亡の日に確定した株式の価額が、死亡した役員等の給与所得又は退職所得となります。交付法人は、その確定の日に役務提供を受けたものとして、同日の属する事業年度において損金の額に算入されます。また、相続人が取得した確定済みの株式は相続税の課税対象です。

2. 死亡時点で無償取得事由に該当しないことが確定していない株式(取扱い②):

譲渡制限が解除された時に、その死亡した役員等の相続人の収入金額(雑所得又は一時所得)となります。この場合、交付法人は損金算入の対象外です。

Q23 「特定譲渡制限付株式」となる譲渡制限付株式の対象範囲はどのようなものですか。

概要

「特定譲渡制限付株式」となる譲渡制限付株式の対象範囲は、役員等による役務提供の対価として交付される株式です。

具体的には、以下のいずれかに該当する譲渡制限付株式が対象とされます。

1. 役務提供の対価として役員等に生ずる債権の給付と引換えに交付される株式(現物出資型)。

2. 実質的に当該役務の提供の対価と認められる株式(無償発行型)。

また、対象となる株式は、役務の提供を受ける法人の株式に限定されておらず、関係法人の発行する株式も含まれます。この関係法人とは、交付の時点において、役務の提供を受ける法人との間で譲渡制限期間中、支配関係が継続することが見込まれている法人が該当します。

なお、対象となる株式は、市場価格のある適格株式に限られます。特定譲渡制限付株式が議決権や配当受領権を有していても、税務上の取扱いに影響はありません。

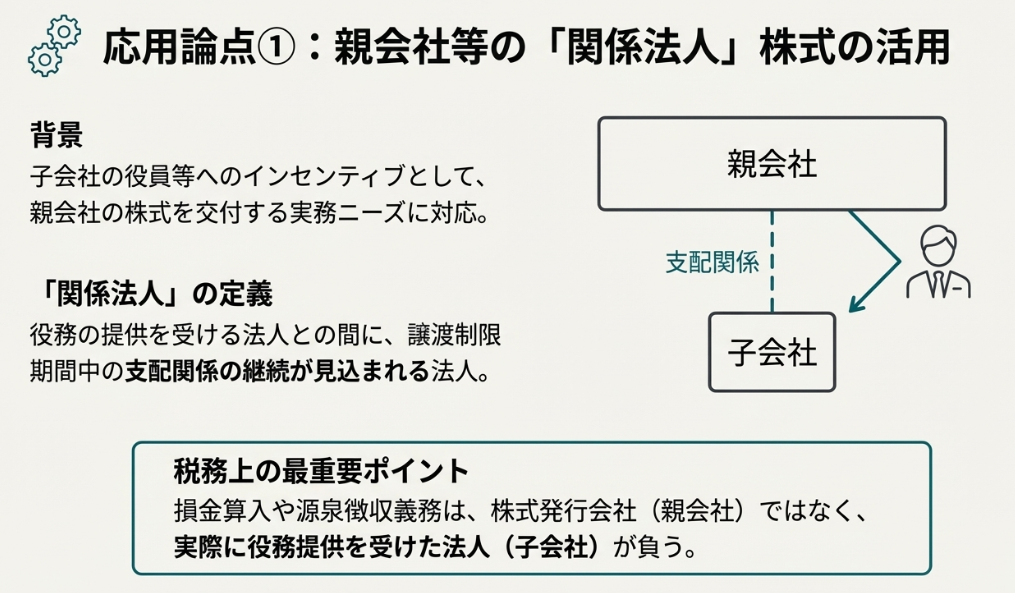

Q24 損金算入の対象とされる特定譲渡制限付株式となる関係法人の株式とはどのようなものですか。

概要

損金算入の対象とされる「特定譲渡制限付株式」には、役務提供を受ける法人の株式に加えて、関係法人の発行する株式も含まれます。これは、子会社の役員等に親会社の株式を交付するニーズがあることを踏まえて、損金算入の対象とされた措置です。

この場合の「関係法人」とは、株式の交付の時点において、役務の提供を受ける法人との間で、譲渡制限期間中を通じて支配関係が継続することが見込まれている法人が該当します(法人税法施行令第71条の2)。

なお、対象となるのは、市場価格のある適格株式に限定されます。また、特定譲渡制限付株式が関係法人の株式である場合、役務提供を受ける法人が役員等に負う債務について、発行法人が債務引受けを行い、役員等がその債権を現物出資するケースなどが想定されます。

Q25 「特定譲渡制限付株式」については、議決権、配当受領権があってもよいのですか。

概要

特定譲渡制限付株式について、議決権や配当受領権を有していても問題ありません。

これらの権利を株式に付与するかどうかは、特定譲渡制限付株式の税制措置の要件とは独立した事項であり、議決権や配当受領権の有無は、税務上の取扱いに影響を及ぼしません。

したがって、譲渡制限期間中であっても、役員等に当該株式に係る議決権や配当を受け取る権利を付与する設計を採用することが可能です。

内容:特定譲渡制限付株式(リストリクテッド・ストック)の税務解説

1. 導入:なぜ今、特定譲渡制限付株式を理解する必要があるのか

近年、役員や従業員への中長期的なインセンティブとして「特定譲渡制限付株式(リストリクテッド・ストック)」を導入する企業が増加しています。この制度は、人材の確保や企業価値向上への貢献意欲を高める有効な手段として注目されていますが、その会計・税務上の取扱いは独特であり、正確な理解が不可欠です。会計事務所のスタッフや企業の経理担当者として、この制度の基本的な税務ルールを正しく把握することは、適切な会計処理と納税はもちろんのこと、制度の対象となる役員等への説明責任を果たす上でも極めて重要となります。

この文書は、これから実務に携わる新人スタッフや、企業の経理担当者の皆様を対象に、特定譲渡制限付株式に関する税務の核心部分を、専門用語の定義を丁寧に解説しながら、分かりやすく紐解いていくことを目的としています。

本稿では、まず実務で最も重要な「結論」を提示し、次に制度の「詳細な要件」、そして最後に「実務上の注意点」へと進む構成となっています。この流れに沿って読み進めることで、制度の全体像から具体的な論点までを体系的に学ぶことができます。

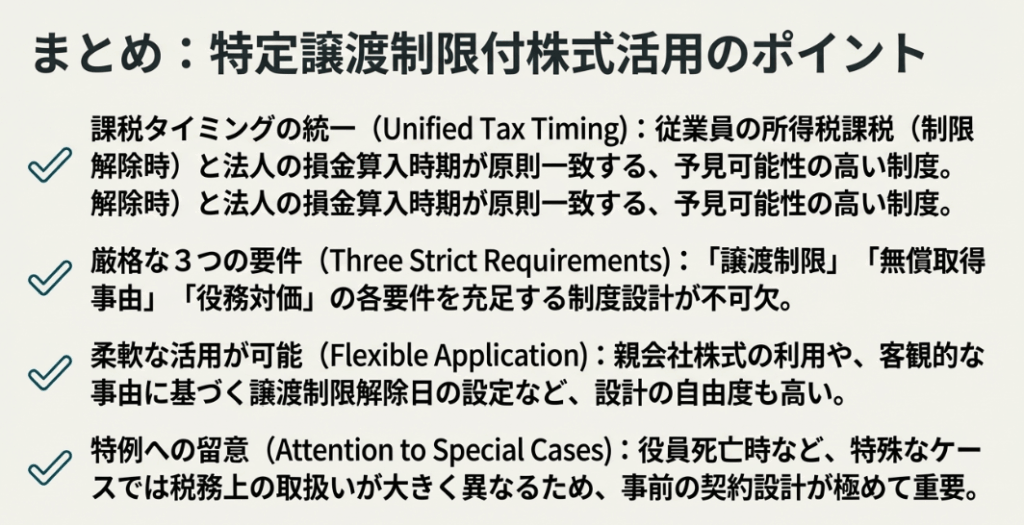

2. 結論:実務で押さえるべき税務処理の核心

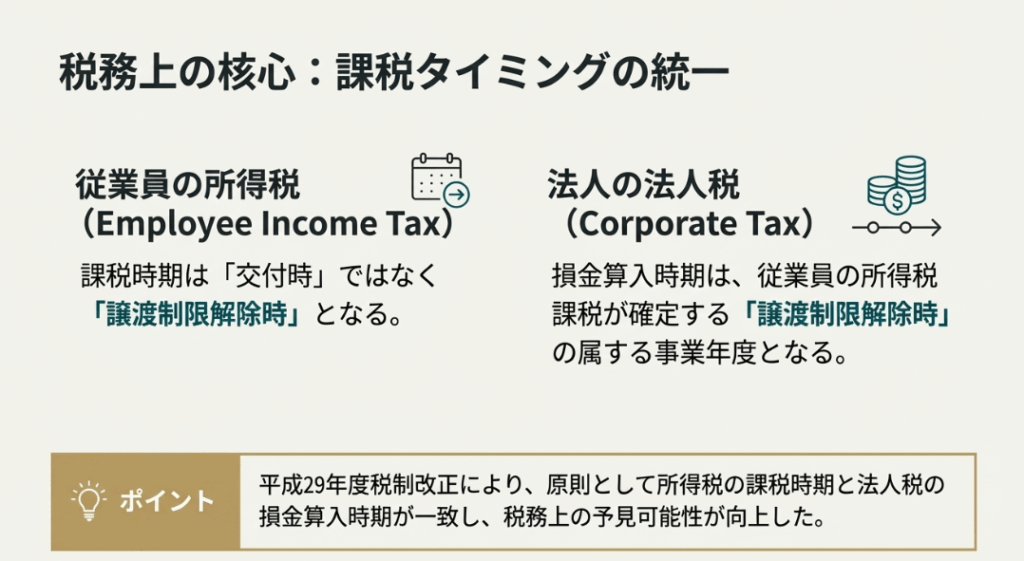

多忙な実務家の皆様が最初に把握すべきは、この制度の税務上の結論です。特定譲渡制限付株式の税務処理において、最も重要な原則は「個人(役員等)の所得税の課税タイミングと、法人(会社)の法人税の損金算入タイミングが原則として一致する」という点に集約されます。

具体的には、以下の2つのポイントを押さえてください。

個人の課税タイミング

株式が付与された日(交付日)ではありません。一定期間の譲渡制限が解除された日(譲渡制限解除日)給与所得として課税されます。譲渡制限期間中は処分ができないことなどが考慮されているためです。

法人の損金算入タイミング

個人(役員等)の給与所得として課税されるタイミング、すなわち譲渡制限解除日に会社は役務提供を受けたものと見なされ、その日の属する事業年度において費用(損金)として計上します。

この「課税タイミングの同期」が、特定譲渡制限付株式の税務における大原則です。

実務の基本として、まずはこの点をしっかりと記憶してください。ただし、これはあくまで大原則です。例外的なケースも存在するため、その詳細な要件を理解することが重要になります。

では、なぜこのような取扱いになるのか、その背景にある制度の詳細な要件を次に見ていきましょう。

3. 詳細解説:制度の要件と税務上の取扱い

ここでは、特定譲渡制限付株式の制度内容を深く掘り下げ、税法上の要件や具体的な取扱いについて解説します。結論を支える根拠となる詳細なルールを理解することは、正確な実務を行う上で不可欠です。

3.1. 「特定譲渡制限付株式」とは何か?

税法上の「特定譲渡制限付株式」とは、法人が「役員等への役務提供の対価」として交付する株式のうち、以下の2つの条件が付されたものを指します。

- 一定期間の譲渡制限:

定められた期間、株式の譲渡や担保設定などが制限される。 - 無償取得事由:

特定の条件を満たさなかった場合に、法人がその株式を無償で没収できる条項が定められている。

この制度は、株式が付与されてから譲渡制限が解除されるまでの期間、役員等に株式を保有し続けてもらうことで、以下のような効果を狙うものです。

• リテンション効果(人材の引き留め):

継続して勤務するインセンティブとなる。

• 株価向上へのインセンティブ:

自社の株価が上昇することが自身の報酬に直結するため、中長期的な企業価値向上への貢献意欲を高める。

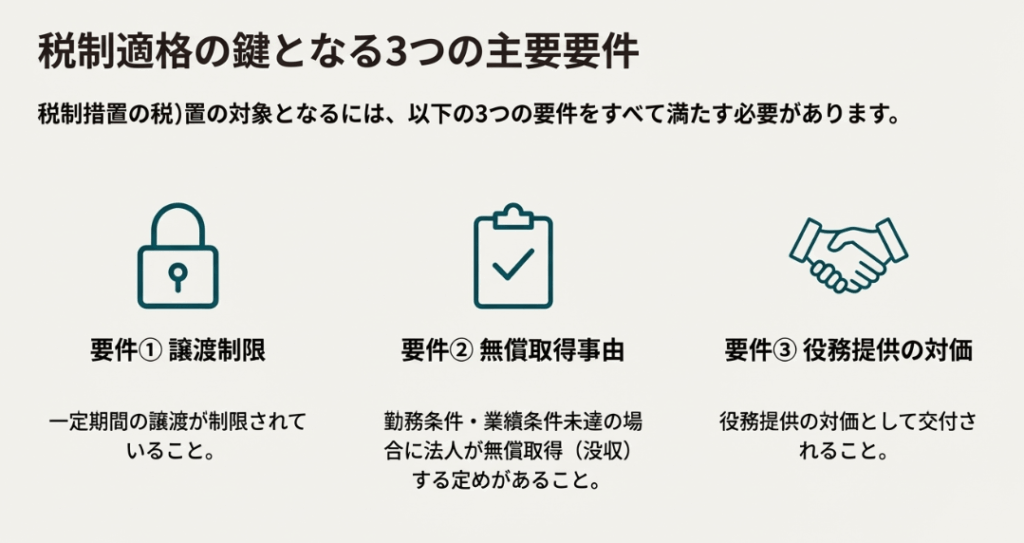

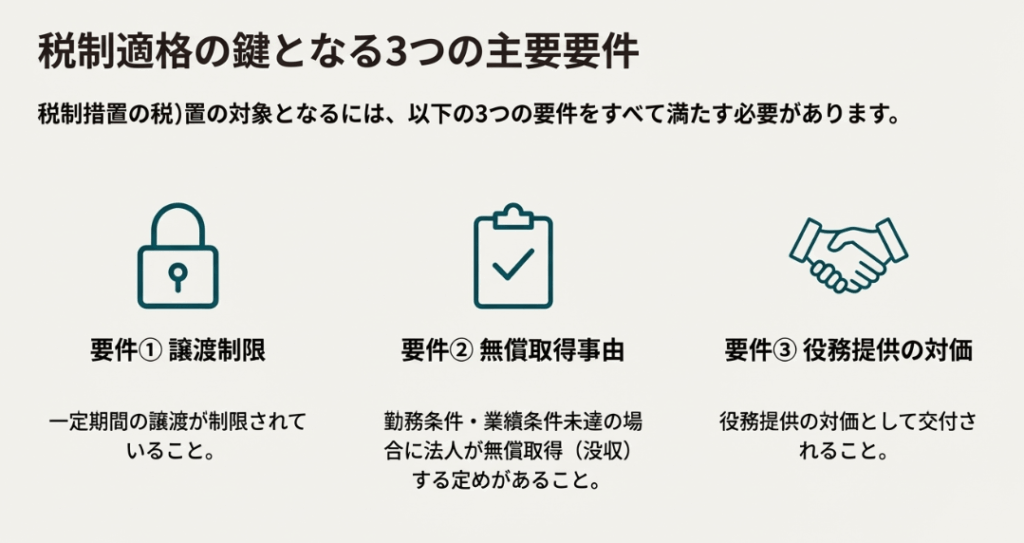

3.2. 税制措置の対象となるための3つの要件

税務上の優遇措置を受ける「特定譲渡制限付株式」と認められるためには、以下の3つの要件をすべて満たす必要があります。

要件①:一定期間の譲渡制限

株式には、一定期間の譲渡(担保権の設定やその他の処分を含む)が制限されていることが求められます。この「譲渡制限期間」は、実務上、企業の中期経営計画のサイクルと合わせて3年~5年といった期間で設定されることが一般的です。

要件②:無償取得事由(没収条項)

法人が株式を無償で取得(没収)できる事由が定められている必要があります。この無償取得事由は、法律で厳格に定められています。実務では、契約書の内容がこの要件から外れていないか、最初に確認すべきポイントです。具体的には、この事由が以下のいずれかに基づくものでなければなりません。

• 勤務の状況に基づく事由:例「譲渡制限期間中の所定の期間、勤務を継続しないこと」

• 業績の状況に基づく事由:例「会社の業績があらかじめ定めた基準に達しないこと」

これらの条件が達成されなかった場合に株式が没収される、という定めがあることが必須要件です。

要件③:役務提供の対価であること

この株式は、役員等による会社への役務提供の対価として交付されるものでなければなりません。具体的には、役員等が会社に対して有する報酬請求権を現物出資して株式の交付を受ける「現物出資型」や、金銭の払込みなしに交付を受ける「無償発行型」などがこれに該当します。

3.3. 制度の対象範囲と関連事項

制度の適用範囲に関して、実務上知っておくべき補足事項を解説します。

関係会社の株式も対象となるか

はい、対象となります。 例えば、子会社の役員等に対して、親会社の株式を交付することも可能です。このように、役務提供を受ける法人(子会社)の「関係法人」(親会社など)の株式も制度の対象となります。

この場合、税務上の重要なポイントは、費用を計上する法人(損金算入)と給与に対する源泉徴収義務を負う法人は、株式の発行法人(親会社)ではなく、実際に役務提供を受ける法人(この場合は子会社)であるという点です。

議決権や配当を受ける権利について

譲渡制限期間中に、役員等がその株式に関する議決権を行使したり、配当を受け取ったりすることは可能です。これらの権利を有しているかどうかは、特定譲渡制限付株式としての税務上の取扱いに影響を与えません。

4. まとめ:実務での注意点

これまでの解説を踏まえ、経理・税務担当者が実務で特に留意すべき事項や、判断に迷いやすい特殊なケースについてまとめます。理論の理解を実務に適用するための最終確認としてご活用ください。

4.1. 役員給与としての損金算入ルール

特定譲渡制限付株式が役員給与として損金算入されるためには、原則として「事前確定届出給ಯ」の要件を満たす必要があります。これは、事前に税務署へ支給額や支給時期などを届け出る制度です。このルールは、役員給与が恣意的な利益調整の手段として使われることを防ぐために設けられており、厳格な遵守が求められます。

ただし、株式の交付スケジュール等が一定の要件を満たすものについては、この届出が不要となる場合があります。実務においては、この届出が必要か否かを個別に確認することが重要です。

4.2. 特殊ケース:役員等の死亡時の税務取扱い

ここからは、実務で最も判断が難しく、税務リスクにも直結する論点です。役員等に万が一のことがあった場合の取扱いは、契約段階での確認が不可欠となります。

役員等が譲渡制限解除前に死亡した場合、税務処理は「死亡時点で株式が没収されないことが確定しているか否か」によって大きく異なります。この違いは法人の損金算入可否にも直結するため、契約内容を事前に正確に把握しておく必要があります。

| ケース | 交付法人(法人税) | 被相続人(役員等) | 相続人(所得税・相続税) |

| ① 死亡時に没収されないことが確定 | 損金算入の対象 | 給与所得又は退職所得として課税 | ・株式を相続財産として相続税が課税 ・被相続人の所得税納税義務は債務として控除 |

| ② 死亡時に没収されないか未確定 | 損金算入の対象外 | 課税なし | ・譲渡制限解除時に雑所得又は一時所得として課税 ・株式を相続財産として相続税が課税 |

【ポイント】

ケース①は、契約等に基づき死亡時点で没収されないことが自動的に確定する場合です。この場合、死亡日に個人の所得税課税と法人の損金算入が行われます。

一方、ケース②は、死亡後の取締役会決議等によって初めて没収の有無が判断される場合です。この場合、課税関係の確定が死亡日以降にずれ込むため、法人は損金を計上できず、後の譲渡制限解除時に相続人が所得税を納税することになります。

4.3. 経理担当者のための最終チェックリスト

最後に、経理担当者が実務で確認すべき事項をチェックリストとしてまとめました。

- 契約内容の確認

譲渡制限期間、無償取得事由(没収条項)が税法の要件を満たしているか、契約書等で確認する。 - 課税・損金算入時期の管理

譲渡制限解除日を正確に把握し、個人の給与課税と法人の損金算入を同日に行う準備をする。 - 役員給与ルールの遵守

役員への交付の場合、事前確定届出給与の届出が必要か否かを確認する。 - 関係会社株式の場合の注意

関係会社の株式を交付する場合、損金算入する法人と源泉徴収義務者が、役務提供を受ける自社(または子会社)であることを再確認する。 - 有事への備え

役員等の死亡時における取扱い(没収されないことが確定するか否か)を契約書で確認し、経理処理の方針をあらかじめ理解しておく。

本稿が、特定譲渡制限付株式という複雑な制度を理解し、日々の実務を正確に進めるための一助となれば幸いです。

コメント