国税庁タックスアンサーの「No.1128 医療費控除の対象となる歯の治療費の具体例」について解説します。

解説動画

詳細

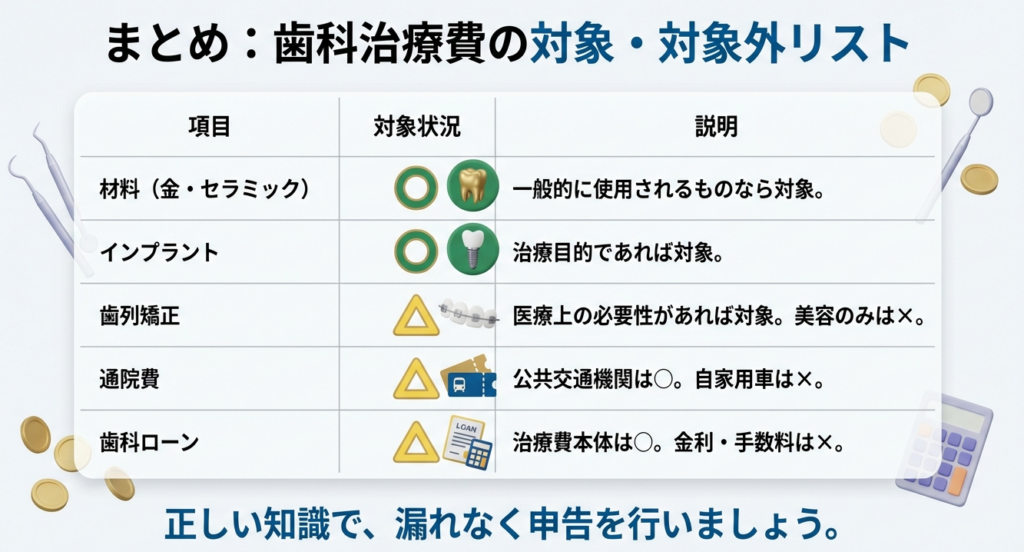

歯科治療費は、一般的に支出される水準を著しく超えない限り医療費控除の対象です。金やポーセレンなどの材料費は対象となりますが、容貌の美化のみを目的とした歯列矯正は対象外です(発育段階にある子供の不正咬合の治療などは対象)。

通院費は公共交通機関の利用分(子供の付添人の交通費含む)が対象で、自家用車のガソリン代等は含まれません。歯科ローンを利用した場合は、信販会社が立替払いをした年分の医療費として申告しますが、金利・手数料は対象外です。この場合、領収書の代わりに契約書等を保存します。なお、保険金等で補填された金額は医療費から差し引く必要があります。

スライド解説

解説:歯科治療費における医療費控除の適用判断と実務上の留意点

1. 導入:なぜ歯科治療費の医療費控除が重要なのか

昨今、クライアントからインプラントや歯列矯正といった高額な歯科治療に関する医療費控除の問い合わせが増加しています。これらの治療費は家計に与える影響も大きいため、適切な税務アドバイスはクライアントの経済的負担を軽減し、私たちの事務所に対する満足度と信頼を直接的に高める重要な要素となります。

本内容は、皆さんがこうした問い合わせに対して、正確かつ自信を持って対応できるよう、歯科治療費における医療費控除の判断基準と実務上の留意点をまとめたものです。この内容を深く理解し、日々の業務に活かしていただくことを期待しています。

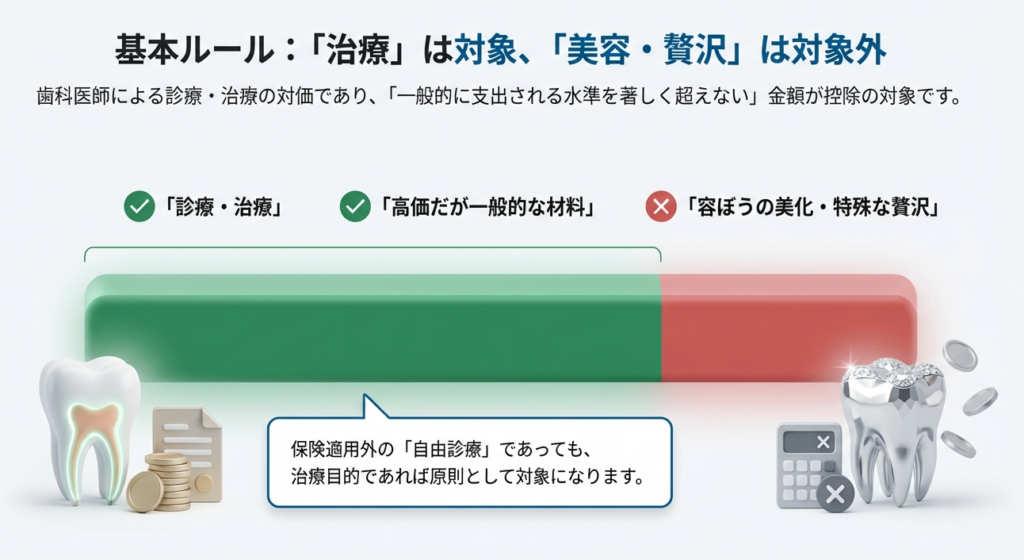

2. 結論:医療費控除の対象となるかの基本判断

まずは、クライアントへの一次回答を迅速かつ正確に行うための、大枠のルールを把握しましょう。複雑な個別ケースに入る前に、以下の基本原則を押さえておけば、大半の質問に的確に対応できます。

医療費控除の対象となるか否かは、以下の4つのポイントで判断できます。

• 治療の目的

〇:虫歯治療や歯周病治療など、一般的な「治療」を目的とする費用。

×:容姿の美化を目的としたホワイトニングや、美容目的の歯列矯正費用。

• 治療の材料

〇:金やポーセレンなど、現在では一般的と認められる材料を使用した費用。

×:一般的に支出される水準を著しく超える、特殊で高価な材料費。

• 付随費用

〇:電車やバスなど、公共交通機関を利用した際の通院費。

×:自家用車で通院した場合のガソリン代や駐車場代。(これらは交通機関のような「人的役務の提供」の対価ではないためです。)

• 支払方法

〇:歯科ローンで信販会社が立て替えた治療費の元本部分。

×:歯科ローンの金利や手数料。

これらの基本原則を踏まえ、次章では国税庁の見解に基づき、より具体的なケースについて深掘りしていきます。

3. 詳細解説:国税庁の見解に基づく具体的なケーススタディ

このセクションでは、クライアントからの多様な質問に、より専門的かつ的確なアドバイスができるよう、国税庁が示す具体的な事例や基準を詳細に解説します。ここでの知識が、皆さんのアドバイスの質をさらに高める基盤となります。

3.1. 控除対象となる費用の判断基準

医療費控除の最も根本的な考え方は、「治療にかかった費用が、その症状に対して社会通念上、一般的・標準的な範囲内であるか」という点に尽きます。国税庁はこれを、「その病状などに応じて一般的に支出される水準を著しく超えない部分の金額」と定義しています。

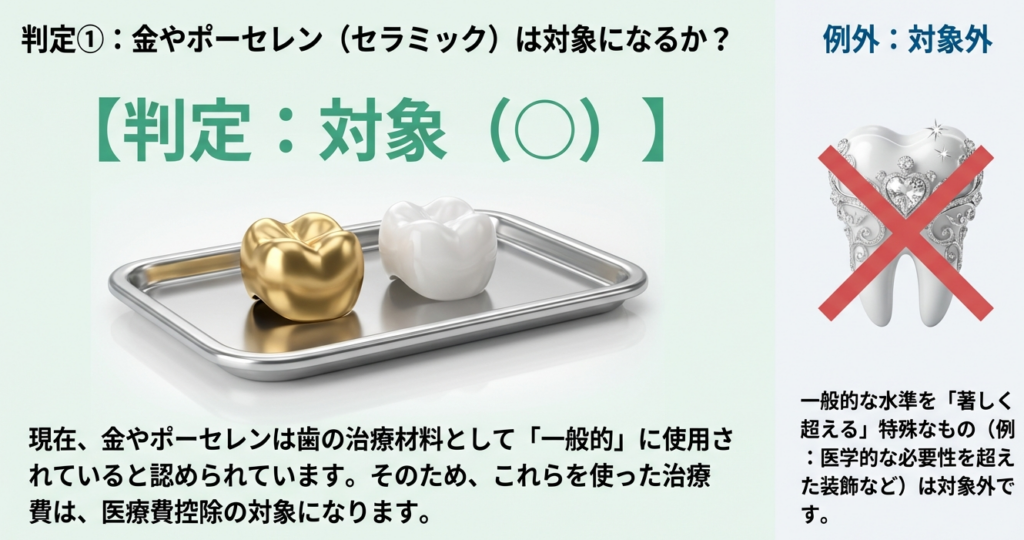

この判断基準で特に注意が必要なのが、保険適用外の自由診療です。かつては高価な特殊治療と見なされた金やポーセレン(セラミック)を使った治療も、現在では歯の治療材料として広く普及し、一般的に使用されています。そのため、これらの材料を用いた治療費は、もはや「著しく水準を超える特殊なもの」とは見なされず、原則として医療費控除の対象となります。

3.2. 具体例から見る対象範囲

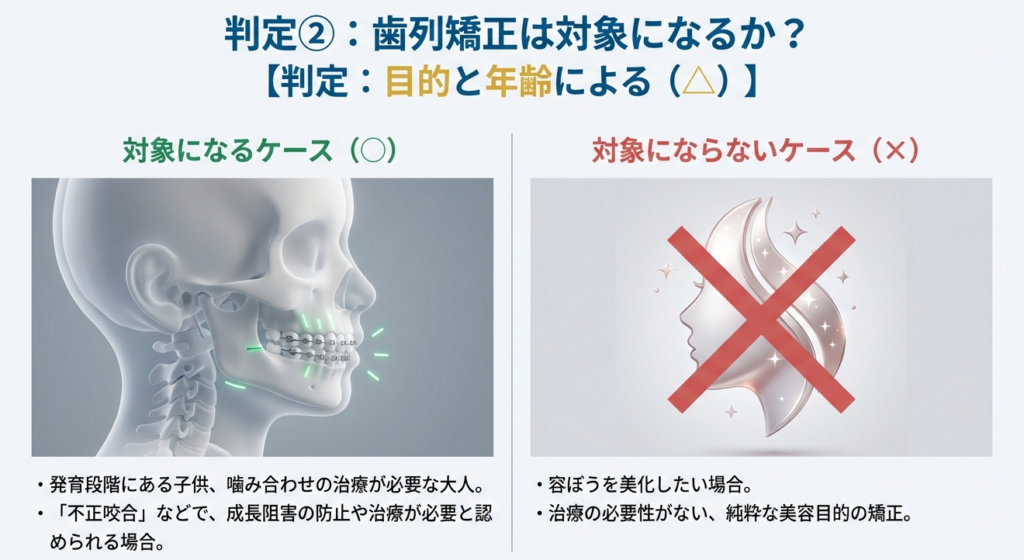

歯列矯正の費用

• 対象となるケース

発育段階にある子どもの成長を阻害しないようにするために行う不正咬合の歯列矯正のように、矯正を受ける人の年齢や目的からみて、社会通念上「治療」が必要と認められる場合の費用は、医療費控除の対象となります。

• 対象とならないケース

同じ歯列矯正であっても、容姿の美化のみを目的とする場合の費用は、医療費控除の対象にはなりません。

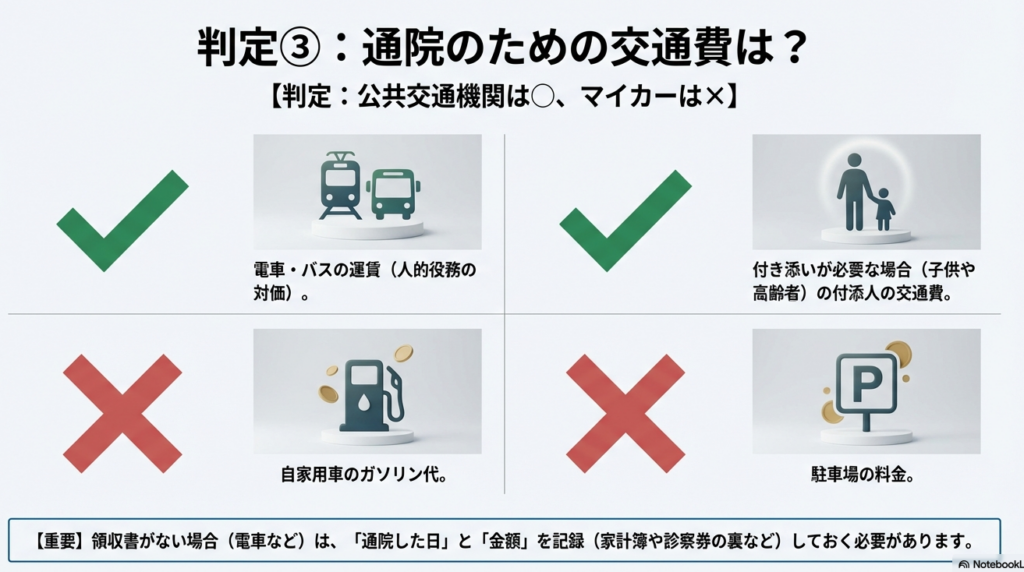

通院費

• 対象となる費用

治療のために公共交通機関などを利用した場合の交通費は、医療費控除の対象となります。また、小さいお子さんの通院に親が付き添うことが必要な場合、その付添人の交通費も含まれます。

• 対象とならない費用

自家用車で通院した際のガソリン代や駐車場代は、医療費控除の対象になりません。これは、交通費が「人的役務の提供の対価」として認められるためです。

• 実務上のアドバイス

クライアントには、診察券などで通院日を確認し、利用した交通機関と金額を日付ごとに記録しておくよう、具体的に案内してください。

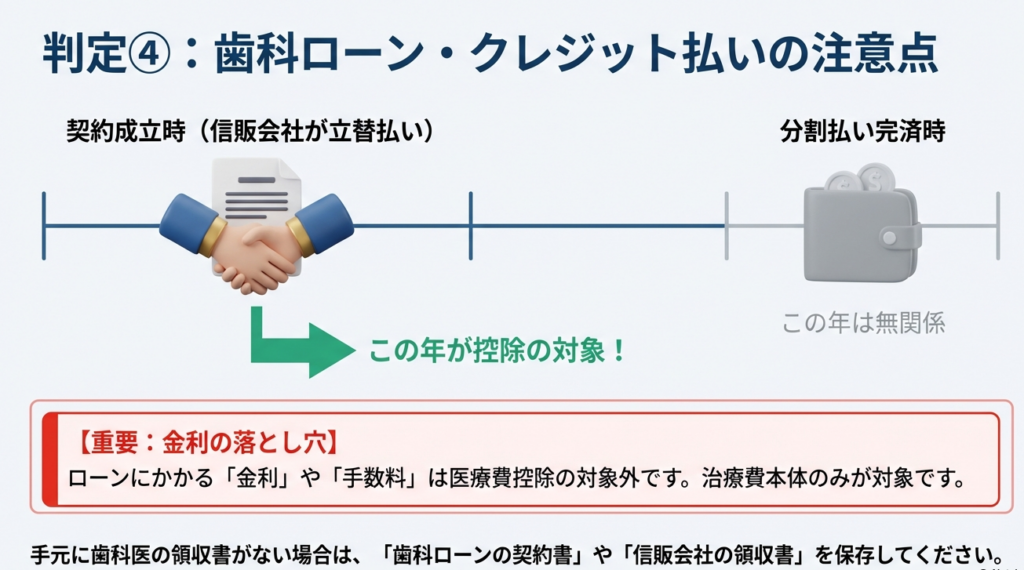

3.3. 歯科ローンやクレジットで支払う場合の取扱い

高額な治療では、歯科ローンやクレジットカードを利用するケースが多く見られます。その場合の取扱いは特に注意が必要です。

1. 控除のタイミング

医療費控除の対象となる年は、患者が分割で返済した年ではなく、「信販会社が歯科医院に治療費を立替払いした年」(通常はローン契約が成立した年)です。

2. 証明書類

歯科医院からの領収書が手元にない場合でも、確定申告の際の証明書類として「歯科ローンの契約書」や「信販会社の領収書」が認められます。これらの書類を必ず保管するよう伝えてください。

3. 対象外の費用

最も重要な注意点として、ローンに含まれる金利および手数料相当分は、医療費控除の対象にはなりません。元本部分のみが対象となることを、クライアントに明確に説明する必要があります。

3.4. その他の重要な留意事項

その他、見落としがちな重要ルールについても確認しておきましょう。

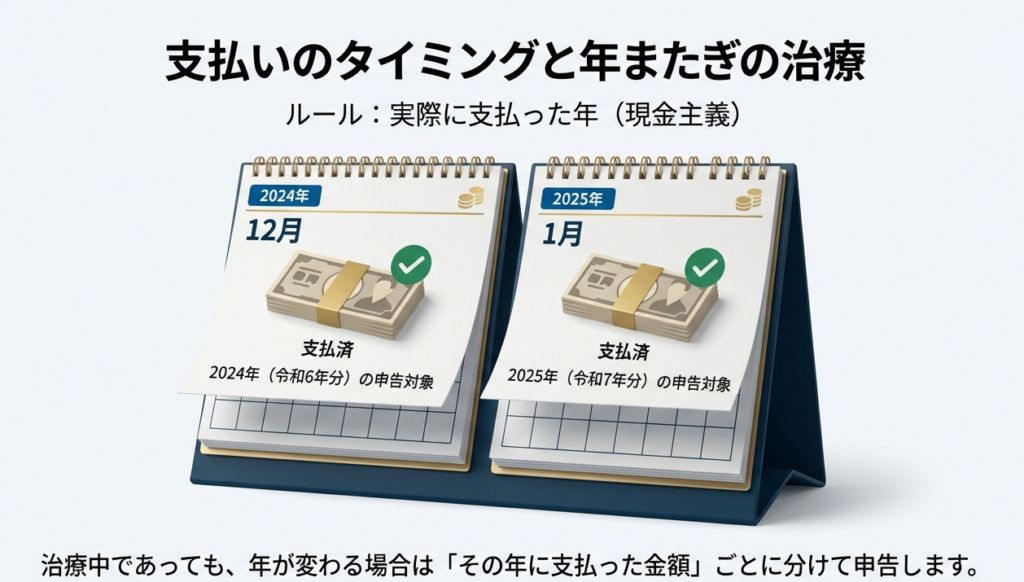

1. 治療が年をまたぐ場合

治療が複数年にわたる場合、それぞれの年に実際に支払った金額が、各年分の医療費控除の対象となります。ローン払いの場合とはタイミングが異なる点に注意が必要です。

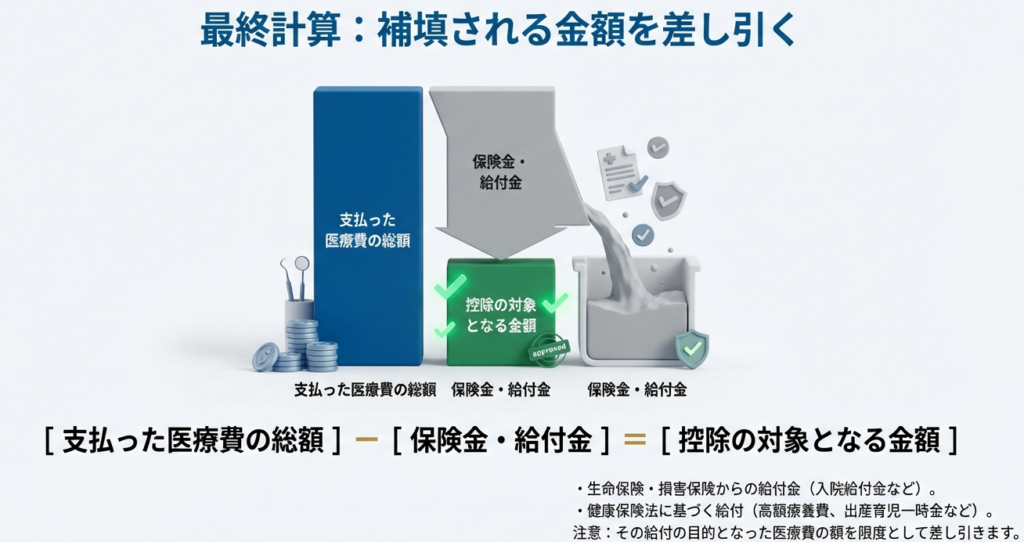

2. 保険金などで補てんされる金額

生命保険の入院給付金や、健康保険の高額療養費などを受け取った場合、その給付の目的となった医療費の額を限度として、支払った医療費の額からその給付額を差し引く必要があります。

これらの詳細なルールを正確に理解し、クライアントへのアドバイスに活かすことで、私たちの専門性がより一層高まります。

4. まとめ:実務における確認事項とクライアントへの助言

最後に、これまでの情報を基に、皆さんがクライアントへ助言する際に必ず確認すべき実践的なチェックポイントを、具体的な行動指針としてまとめます。このフローを徹底することで、コンサルティングの品質を飛躍的に高めることができます。

• 1. 治療目的のヒアリングから始める

まず、「この治療は、審美目的ですか、それとも機能回復などの治療目的ですか?」と単刀直入に確認してください。特に歯列矯正の場合は、診断書の有無など、治療の必要性を客観的に示すものがあるかまで踏み込んでヒアリングすることが、後の判断を容易にします。

• 2. 証拠書類の保管を徹底して案内する

「確定申告には証拠書類が不可欠です」と伝え、歯科医の領収書、ローン契約書、信販会社の領収書、通院交通費の記録(日付、交通機関、金額)などを、漏れなくファイル等にまとめて保管するよう具体的に案内してください。

• 3. 支払方法と保険金の有無を確認する

「お支払いはローンをご利用ですか?」「今回の治療に関して、生命保険や健康保険から給付金を受け取る予定はありますか?」という2点を必ず確認してください。これにより、控除対象外の費用(金利・手数料)や、差し引くべき金額(保険金)を正確に把握するよう指導します。

• 4. 支払年と控除対象年のズレに注意を促す

クライアントの支払方法に応じて、控除を申告する年が異なる点を明確に説明してください。特に「現金や振込で年をまたいで支払う場合は、各年に支払った分だけがその年の控除対象となる」こと、一方で「ローン契約の場合は、契約が成立した年に治療費の元本総額がその年の控除対象となる」ことを対比させて説明し、混同がないよう徹底してください。

日々の業務、お疲れ様です。正確な知識は、私たちの最大の武器であり、クライアントからの信頼の源泉です。本通達の内容をしっかりと身につけ、これからもクライアント一人ひとりに寄り添った、質の高いサービスを提供していきましょう。

ガイド:Q&A

1. 歯科治療費が医療費控除の対象となるための基本的な条件は何ですか?

歯科治療費が医療費控除の対象となるのは、歯科医師による診療または治療の対価であり、その病状に応じて一般的に支出される水準を著しく超えない金額である場合です。

2. 金やポーセレンのような高価な材料を使った歯の治療は、なぜ医療費控除の対象となるのですか?

金やポーセレンは、現在では歯の治療材料として一般的に使用されていると見なされているためです。したがって、これらの材料を使った治療の対価は、特殊なものとは認められず、医療費控除の対象となります。

3. どのような場合の歯列矯正が医療費控除の対象となり、どのような場合は対象外となりますか?

発育段階の子供の不正咬合の矯正など、年齢や目的からみて治療が必要と認められる場合は控除の対象となります。しかし、容ぼうを美化することを目的とした歯列矯正は対象外です。

4. 治療のための通院費について、控除の対象となるものとならないものの具体例を挙げてください。

電車やバスなどの交通機関を利用した際の費用は控除の対象となります。一方、自家用車で通院した際のガソリン代や駐車場代は、人的役務の提供の対価ではないため対象となりません。

5. 歯科ローンを利用して治療費を支払った場合、医療費控除はどの年の申告で対象となりますか?

信販会社が治療費を立替払いした年、つまり歯科ローン契約が成立した年の医療費控除の対象となります。患者が実際に分割で返済する年ではありません。

6. 歯科ローンを利用した際に、医療費控除の対象とならない費用は何ですか?

歯科ローンを利用した場合、信販会社に支払う金利および手数料に相当する部分は医療費控除の対象にはなりません。控除の対象となるのは、あくまで治療費の元本部分のみです。

7. 治療が年末から年始にかけて複数年にまたがった場合、医療費はどのように扱われますか?

治療が複数年にまたがる場合、それぞれの年に実際に支払った医療費の額が、各年分の医療費控除の対象となります。治療の開始年や完了年ではなく、支払った年が基準となります。

8. 保険金や給付金を受け取った場合、支払った医療費の額はどのように計算されますか?

受け取った保険金や給付金は、その給付の目的となった医療費の額を限度として、支払った医療費の総額から差し引いて計算する必要があります。

9. 歯科ローンで支払い、歯科医からの領収書が手元にない場合、何を証明書類として保存すべきですか?

歯科ローンの契約書や信販会社の領収書を、支出を証明する書類として保存する必要があります。これらが歯科医の領収書の代わりとなります。

10. 子供の通院に親が付き添った場合、その交通費は医療費控除に含まれますか?

はい、含まれます。小さい子供の通院に付添が必要な場合など、付添人の交通費も通院費の一部として医療費控除の対象に含めることができます。

コメント