国税庁タックスアンサーの「No.6141 納税義務の成立の時期」について解説します。

解説動画

概要

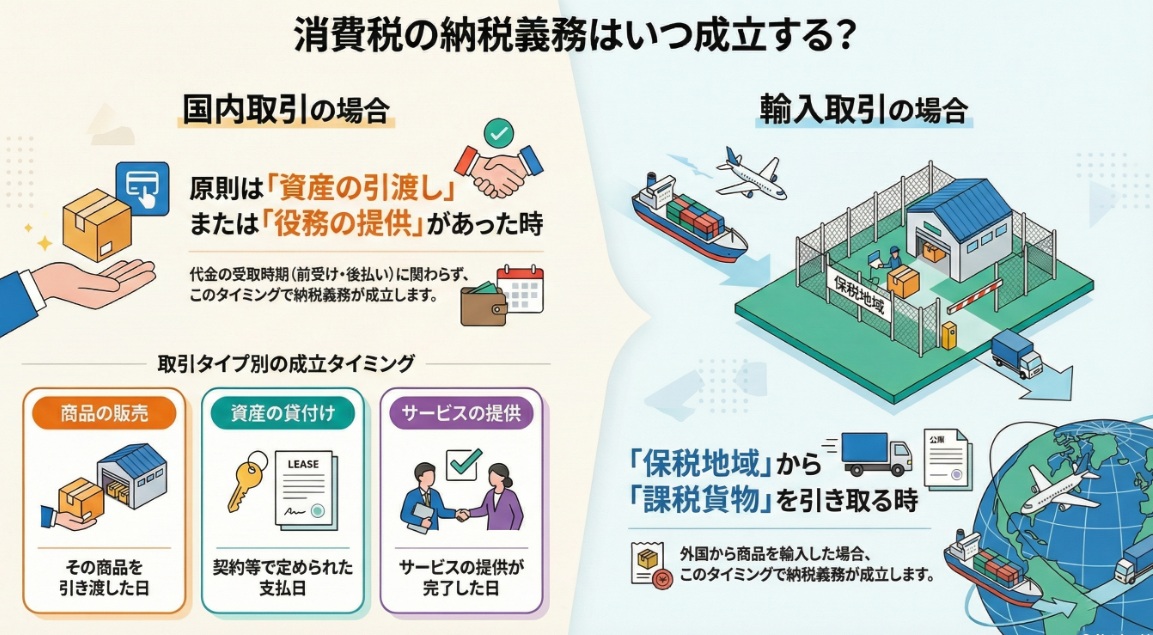

消費税の納税義務の成立時期は、取引の種別によって異なります。

国内取引にかかる消費税の納税義務は、原則として「課税資産の譲渡等をした時」または「特定課税仕入れをした時」に成立します。これは、その取引の態様に応じた資産の引渡しの時、または役務の提供の時となります。

例えば、棚卸資産の譲渡であれば引渡しの日、請負契約で物の引渡しを要する場合は目的物の全部を完成して引き渡した日、請負を除く人的役務の提供であれば提供を完了した日となります。

重要な点として、課税資産の引渡しや役務の提供が行われる前に前受金を受け取ったとしても、その収受の時にかかわらず、現実に引渡しや提供等をした時が納税義務の成立時期となります。

一方、輸入取引の場合、消費税の納税義務は「課税貨物を保税地域から引き取る時」に成立します。

納税義務はその都度成立しますが、申告や納付は課税期間ごとに行われます。 (278文字)

解説:消費税の納税義務が成立する「タイミング」の徹底解説

1. 導入:なぜ「納税義務の成立時期」の理解が重要なのか

会計事務所の所長として、本日は新人スタッフや企業の経理担当者の皆さんに、実務で最も重要な論点の一つである「消費税の納税義務がいつ成立するのか」というテーマを解説します。この成立時期を正確に把握することは、日々の会計処理や決算、そして最終的な納税申告における基礎となる、極めて重要な概念です。

この理解が曖昧ですと、本来計上すべき課税期間とは異なる期間で売上を計上してしまい、税務調査で指摘を受ける原因となり得ます。また、納税のタイミングを見誤ることで、企業のキャッシュフロー管理に予期せぬ齟齬が生じるリスクも考えられます。

本稿では、この実務上不可欠なテーマについて、国税庁の指針に基づきながら、結論から詳細までを順序立てて、分かりやすく解説してまいります。

2. 結論:消費税納税義務の原則的な考え方

まず、このテーマにおける最も重要な結論からお伝えします。消費税の納税義務が成立するタイミングは、原則として「代金の入金があった時」ではありません。そうではなく、「資産の引渡しやサービスの提供が完了した時」に成立します。これが消費税法における大原則です。

もちろん、この原則にはいくつかの特例が存在します。例えば、所得税法上の現金主義会計の適用を受ける小規模事業者の方には、例外的な取扱いが認められています。

それでは、この大原則が、具体的な取引の形態においてどのように適用されるのか、次章で詳しく見ていきましょう。

3. 詳細解説:取引別に見る納税義務の成立時期

このセクションでは、国税庁の指針に沿って、消費税の納税義務が成立する具体的なタイミングを「国内取引」と「輸入取引」に分け、さらに取引の態様ごとに詳細に分析していきます。

3.1. 国内取引における原則

国内で行われる取引に関する消費税の納税義務は、「課税資産の譲渡等をした時」または「特定課税仕入れをした時」に成立します。後者の「特定課税仕入れ」とは、主に国外の事業者から受けた特定のサービス提供などについて、サービスの受け手側(国内事業者)が納税義務を負う「リバースチャージ方式」に関連するものです。

個々の取引ごとに納税義務は成立しますが、実際の申告と納付は、定められた課税期間ごとに行うことになります。

3.2. 取引の態様に応じた成立時期の具体例

「課税資産の譲渡等をした時」とは、具体的にいつを指すのでしょうか。これは取引の態様によって判断されます。

• 棚卸資産・固定資産の譲渡

原則として、その資産を「引き渡した日」に納税義務が成立します。

• 資産の貸付け

契約や商慣習によって支払日が定められている場合は、その「定められた支払日」が納税義務の成立時期となります。

• 役務の提供(請負)

請負契約によるサービスの提供は、その内容によって成立時期が異なります。

物の引渡しを要する場合:

建設工事など、目的物を完成させて引き渡す契約では、「目的物の全部を完成して引き渡した日」となります。

物の引渡しを要しない場合:

コンサルティングなど、形のないサービスを提供する契約では、「約束した役務の全部の提供を完了した日」となります。

• 役務の提供(請負以外)

請負契約以外の人的サービス(例:専門家による相談業務など)については、原則として「その人的役務の提供を完了した日」が成立時期です。

3.3. 特例および留意事項

上記の原則を補足する、実務上特に注意が必要な特例や留意事項について解説します。これらは原則的な考え方と混同しやすく、誤った会計処理の原因となることがあります。

• 工事進行基準

工事の請負において、法人税や所得税で工事進行基準を適用している場合は、消費税においても、その基準に従って「売上げを計上する日」を納税義務の成立時期とすることが認められています。

• 前受金・未収金の取扱い

これは非常に重要なポイントです。商品の引渡しやサービスの提供より前に代金の一部または全部を受け取った場合(前受金)、その「代金を受け取った時」には納税義務は成立しません。同様に、代金が未回収の状態(未収金)であっても、納税義務の成立時期には影響しません。あくまで、「現実に課税資産の引渡しや役務の提供等をした時」が、納税義務の成立するタイミングとなります。

• 現金主義の特例

原則に対する明確な例外として、所得税法上の現金主義の適用を受ける小規模事業者に限り、資産の引渡しや役務提供の完了日ではなく、「対価を受領した日」を納税義務の成立時期とすることが認められています。

3.4. 輸入取引の場合

輸入取引における納税義務の成立時期は、国内取引とは全く異なる基準で判断されます。輸入取引の場合、納税義務は「課税貨物を保税地域から引き取る時」に成立します。

3.5. 廃止された特例に関する情報

税制は時代と共に変化します。過去には認められていた特例が、現在は廃止されているケースもあるため、常に最新の情報に注意を払う必要があります。

• 長期割賦販売等に係る資産の譲渡等の時期の特例 (平成30年4月1日から廃止)

この特例は廃止されましたが、経過措置には注意が必要です。廃止に係る経過措置の適用を受けていた場合、賦払金の残額について所得税または法人税と同様に10年間の均等計上を行うことができます。

• リース譲渡に係る資産の譲渡等の時期の特例 (令和7年4月1日から廃止)

この特例は、将来的に廃止されることが決まっています。正確な日付を把握しておくことが重要です。

以上、取引形態に応じた詳細な解説を行いました。これらの知識を踏まえ、最後に実務で特に注意すべき点をまとめていきましょう。

4. まとめ:実務上の注意点

これまで解説してきたように、消費税の納税義務が成立する時期を正しく判断することは、適正な税務申告と健全な企業経営の土台となります。新人スタッフや経理担当者の皆様が、日々の業務で特に留意すべき点を以下にまとめました。

1. 入金基準との混同を避ける

最も重要な注意点は、消費税の納税義務の成立は、原則として「入金日」ではなく「資産の引渡しや役務の提供が完了した時」であるという事実です。この原則を常に念頭に置いて業務にあたってください。

2. 契約内容の確認

特に役務の提供においては、「いつ提供が完了したか」を客観的に判断する必要があります。そのためには、契約書に定められた役務の範囲や完了の定義を日頃からしっかりと確認する習慣が不可欠です。

3. 会計処理との違いを認識する

企業が社内ルールで定めている会計上の売上計上基準と、消費税法上の「課税資産の譲渡等の時期」は、必ずしも一致するとは限りません。両者の基準が異なる可能性を認識し、それぞれを区別して考える視点が求められます。

4. 制度改正へのアンテナを張る

本稿で触れたリース譲渡の特例廃止のように、税制は常に改正される可能性があります。定期的に国税庁のウェブサイトを確認するなど、最新の税制情報を収集し、知識をアップデートし続ける姿勢が専門家として大切です。

ガイド:Q&A

1. 国内取引における消費税の納税義務は、原則としていつ成立しますか?

国内取引にかかる消費税の納税義務は、「課税資産の譲渡等をした時」または「特定課税仕入れをした時」に成立します。納税義務は取引の都度成立しますが、実際の申告や納付は課税期間ごとに行われます。

2. 棚卸資産の販売や固定資産の譲渡において、課税資産の譲渡等があったとされる時期はいつですか?

棚卸資産の販売または固定資産の譲渡の時期は、原則としてその資産の引渡しがあった日とされています。代金の決済時期が後になったとしても、引渡し日が基準となります。

3. 資産の貸付けにおける課税資産の譲渡等の時期は、どのように決定されますか?

資産の貸付けについては、契約や慣習などにより支払日が定められている場合、その定められた支払日が課税資産の譲渡等の時期となります。

4. 物の引渡しを要する請負契約において、役務の提供が完了したとされるのはいつですか?

物の引渡しを要する請負契約の場合、役務の提供時期は、目的物の全部を完成させて相手に引き渡した日と定められています。物の引渡しを要しない場合は、約した役務の全部の提供を完了した日となります。

5. 工事の請負で「工事進行基準」を適用している場合、売上計上のタイミングはどのように扱われますか?

工事の請負で工事進行基準を適用している場合は、その基準に従って売上げを計上する日を、課税資産の譲渡等の時期とすることができます。

6. 資産の引渡し前に前受金を受け取った場合、納税義務の成立時期に影響はありますか?

いいえ、影響はありません。前受金の収受が行われた場合でも、その収受時ではなく、現実に課税資産の引渡しや役務の提供等が行われた時が、課税資産の譲渡等があった時となります。

7. 代金が未収金である場合、課税資産の譲渡等の時期はいつになりますか?

代金が未収金であっても、納税義務の成立時期は代金決済の時期とは関係ありません。原則通り、課税資産の引渡しや役務の提供をした時が、課税資産の譲渡等があった時とされます。

8. 所得税法上の現金主義の適用を受ける小規模事業者には、納税義務の成立時期に関する特例がありますか?

はい、特例があります。所得税法上の現金主義の適用を受けている小規模事業者は、原則とは異なり、対価を受領した日を資産の譲渡等の時期とすることが認められています。

9. 輸入取引の場合、消費税の納税義務はいつ成立しますか?

輸入取引の場合、納税義務が成立するのは国内取引とは異なり、「課税貨物を保税地域から引き取る時」と定められています。

10. 長期割賦販売等に係る資産の譲渡等の時期の特例は、現在も適用されていますか?

いいえ、適用されていません。長期割賦販売等に係る資産の譲渡等の時期の特例は、平成30年4月1日から廃止されています。ただし、特例廃止に係る経過措置の適用を受けていた場合は、賦払金の残額について10年間の均等計上が可能です。

コメント