国税庁タックスアンサーの「No.6118 国境を越えた役務の提供に係る消費税の課税関係」について解説します。

解説動画

概要

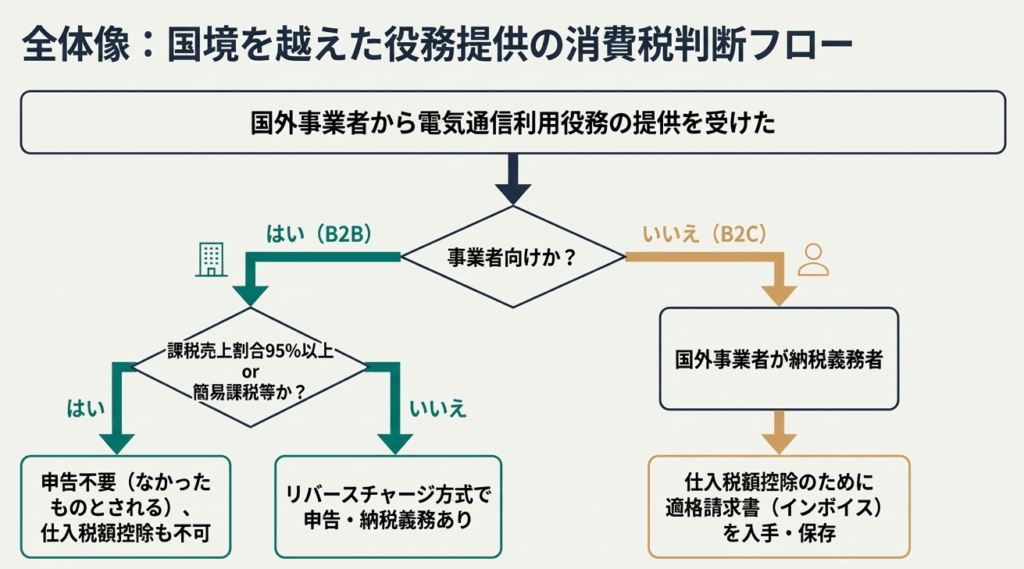

国境を越えて行われる電子書籍・音楽・広告の配信などの「電気通信利用役務の提供」は、国内の事業者や消費者に対して行われる場合、国内取引として消費税が課税されます。

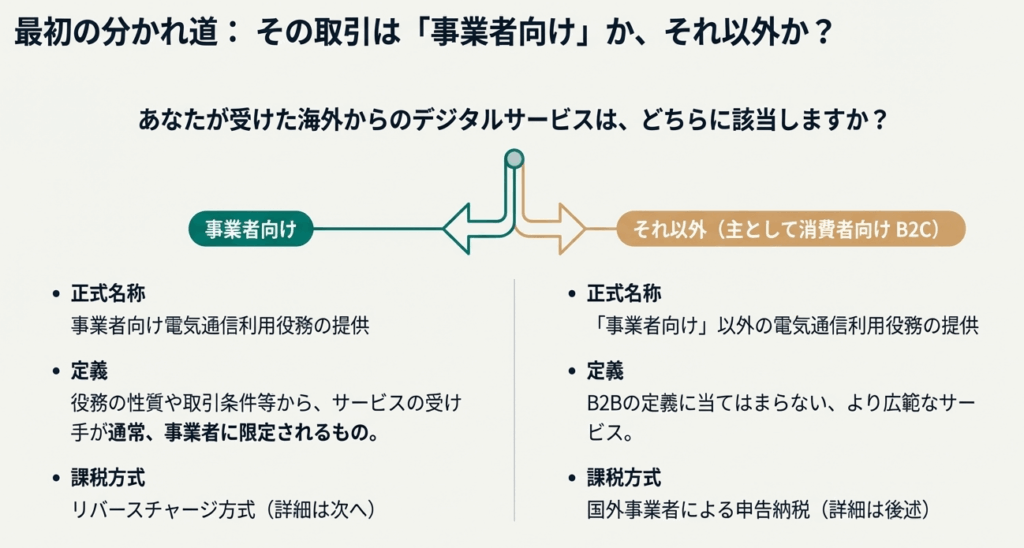

この役務提供は、「事業者向け」と「消費者向け」に区分され、課税方式が異なります。

事業者向け電気通信利用役務の提供(通常、事業者に限られるもの)については、リバースチャージ方式が適用されます。これは、国外事業者から役務提供を受けた国内事業者が「特定課税仕入れ」として消費税の申告・納税を行う方式です。

一方、消費者向けの役務提供(事業者向け以外)については、原則として、役務を提供した国外事業者が申告・納税を行います。ただし、リバースチャージ方式は、一般課税で課税売上割合が95%以上である場合などには、特定課税仕入れがなかったものとする経過措置が適用されます。

なお、令和5年10月1日からはインボイス制度に移行しています。

スライド解説

解説:「国境を越えた役務提供」に係る消費税の取扱い

1. 導入:なぜこの知識が重要なのか

昨今のビジネス環境において、海外の事業者から提供されるデジタルサービスは、もはや日常業務に不可欠な存在となりました。例えば、海外製のソフトウェア(SaaS)の利用、インターネット広告の出稿、電子書籍の購入など、私たちは気づかぬうちに日々「国境を越えた役務提供」を受けています。こうした取引には、日本の消費税が関係してくることをご存知でしょうか。

この消費税の取扱いは、国内取引とは異なる複雑なルールが定められており、知識がなければ思わぬ申告漏れや税務上の誤りを引き起こす可能性があります。特に、企業の経理を担当される方々や、我々会計事務所の新人スタッフにとっては、避けては通れない重要な実務知識です。

本ガイドは、この複雑なテーマについて、できる限り専門用語をかみ砕きながら、実務で直面するであろう疑問点を解消することを目的としています。これから経理のプロフェッショナルを目指す皆さんにとって、このガイドが日々の業務における確かな羅針盤となることを願っています。

まずは、多忙な皆さんのために、最も重要な「結論」から先に見ていきましょう。

2. 結論:結局、誰が消費税を申告・納税するのか?

このセクションは、日々の業務で時間がない方のために、要点をまとめたものです。海外事業者からサービスの提供を受けた際、消費税の納税義務が「誰にあるのか」という最も重要な問いに、簡潔に回答します。

取引の性質によって、納税義務者は以下の通り大別されます。

| 取引の類型 | 納税義務者 |

| 事業者向け (BtoB) | サービスを受けた国内事業者(リバースチャージ方式) |

| 消費者向け (BtoC) | サービスを提供した国外事業者 |

この原則的な考え方を頭に入れておくだけで、大半の取引の方向性を見定めることができます。

ただし、特に重要なのはBtoB取引におけるリバースチャージ方式の扱いです。これには実務上、極めて重要な「例外(経過措置)」が存在します。その詳細について、次のセクションで深く掘り下げていきましょう。

3. 詳細解説:制度のポイントを理解する

ここからは、消費税の課税関係を正しく判断するために必要な制度の仕組みと具体的な要件について、段階的に詳しく解説していきます。一つひとつのポイントを確実に理解することが、正確な実務につながります。

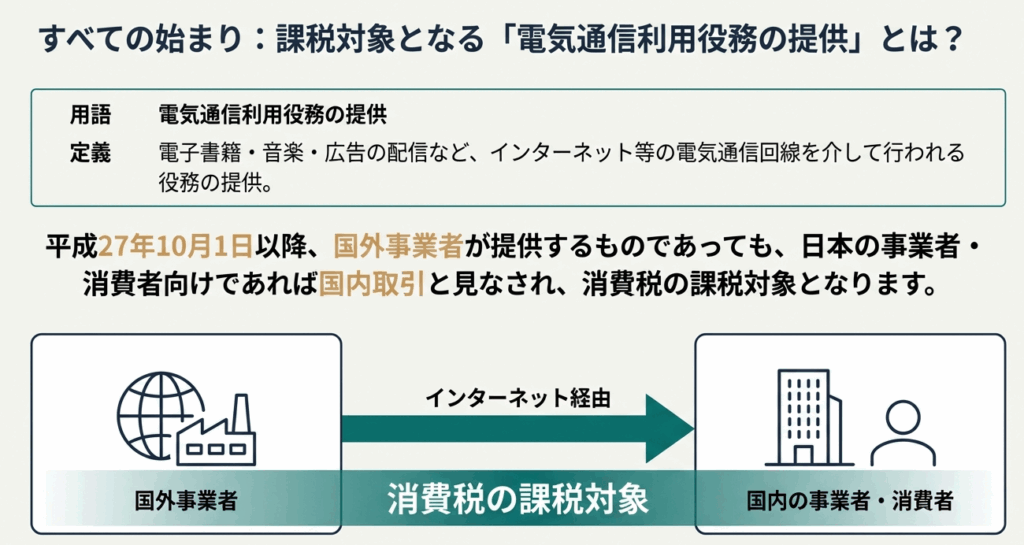

3.1. 課税対象となる「電気通信利用役務の提供」とは?

まず、この制度の対象となる「電気通信利用役務の提供」が何を指すのかを明確にしておきましょう。これは、国税庁の定義によれば、「電子書籍・音楽・広告の配信など、インターネット等の電気通信回線を介して行われる役務の提供」を指します。要するに、インターネットを通じて提供されるデジタルサービス全般が該当すると考えてください。

重要なのは、平成27年10月1日以降、国外の事業者から提供されるこれらのサービスも、日本の消費税の課税対象となったという点です。これにより、国内の事業者が海外のSaaSなどを利用した場合にも、消費税の課税関係を検討する必要が生じました。

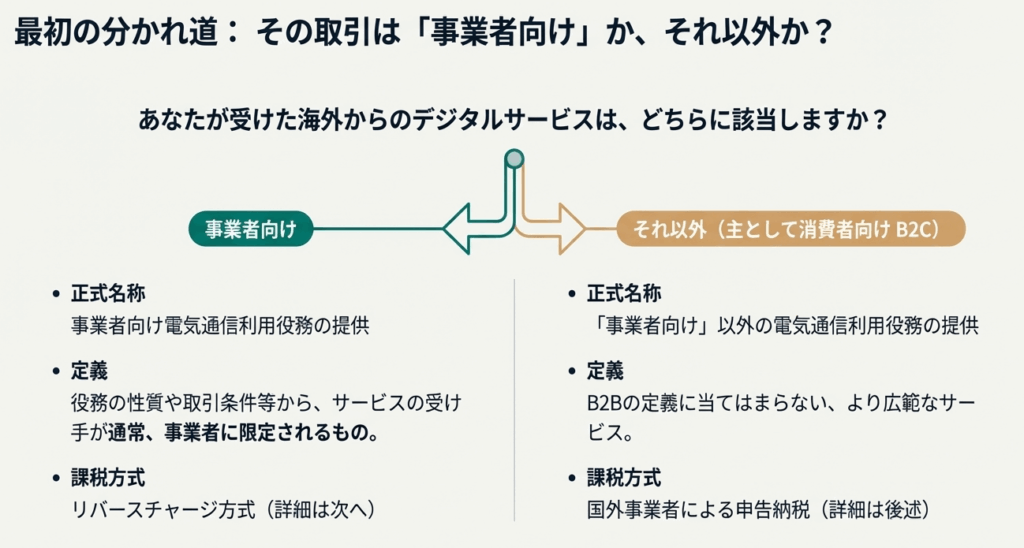

3.2. 「事業者向け」役務提供とリバースチャージ方式

次に、BtoB取引にあたる「事業者向け電気通信利用役務の提供」についてです。これは、「役務の性質または当該役務の提供に係る取引条件等から当該役務の提供を受ける者が通常事業者に限られるもの」と定義されています。具体的には、事業者向けの広告配信サービスや、企業向けのクラウドサービスなどが典型例です。

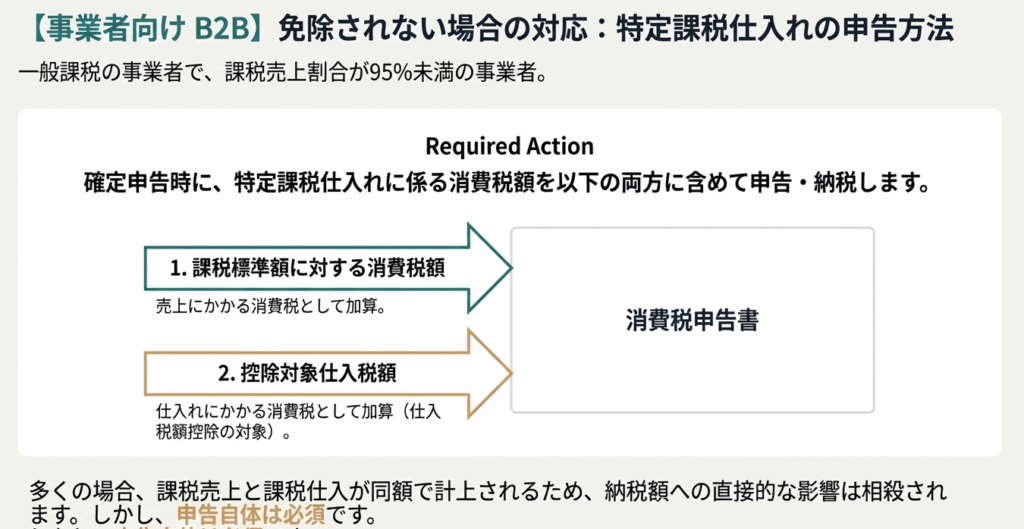

このようなサービスの提供を国外事業者から受けた場合、国内事業者はその取引を「特定課税仕入れ」として扱い、自ら消費税の申告・納税義務を負います。これが「リバースチャージ方式」の仕組みです。

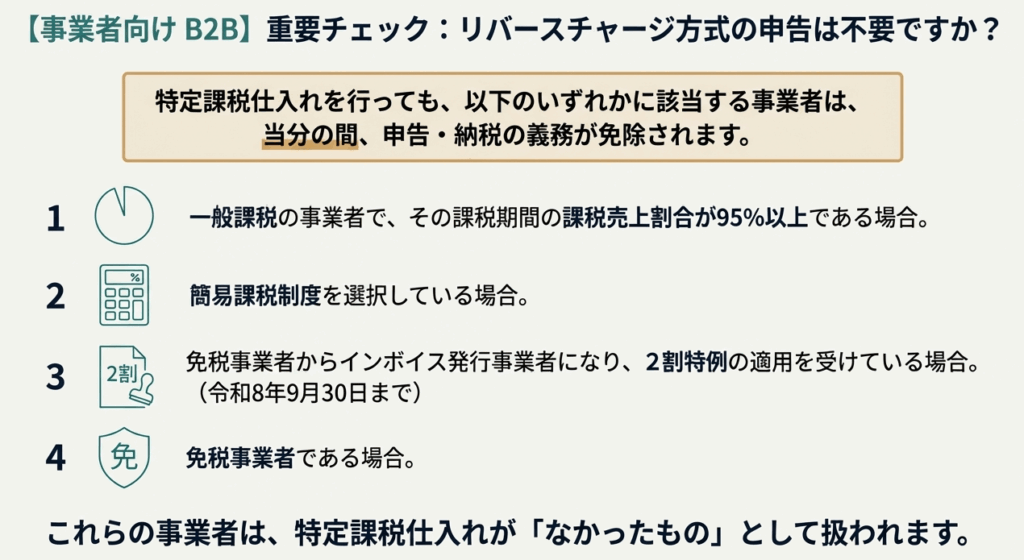

【最重要ポイント】リバースチャージ方式が適用されない「経過措置」

リバースチャージ方式には、実務上、非常に重要な経過措置が設けられています。以下のいずれかに該当する事業者は、特定課税仕入れはなかったものとみなされ、申告・納税義務が免除されます。

• 一般課税で、課税売上割合が95%以上の場合

• 簡易課税制度が適用される場合

• 免税事業者の場合

• インボイス制度の「2割特例」が適用される場合

なぜなら、これらの事業者は、そもそも支払った消費税の大部分または全額を仕入税額控除できるため、リバースチャージ方式で一旦納税させてから同額を控除させるという手続きが、税務上煩雑になるだけで実益がないからです。そのため、手続きを簡素化する目的で、この特例が設けられています。

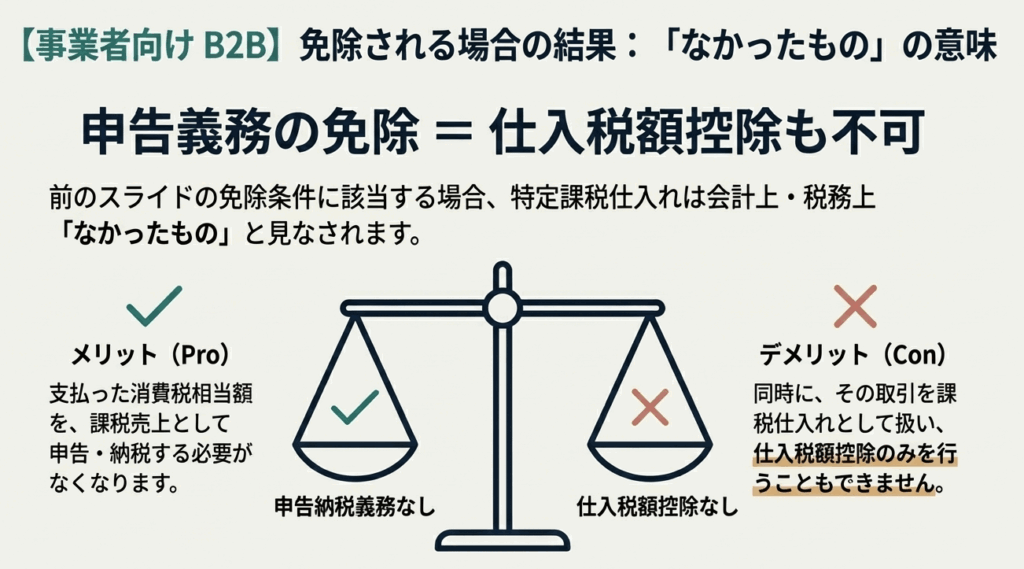

この経過措置が適用されることの実務上の帰結は、必ず覚えてください。それは、「申告納税義務がなくなる代わりに、その取引に関する仕入税額控除も一切できなくなる」という点です。つまり、消費税の負担関係がここで完結するという、いわば「入り口で終わり」の処理になる、と覚えておくと実務で間違いがありません。

3.3. 「消費者向け」役務提供とインボイス制度

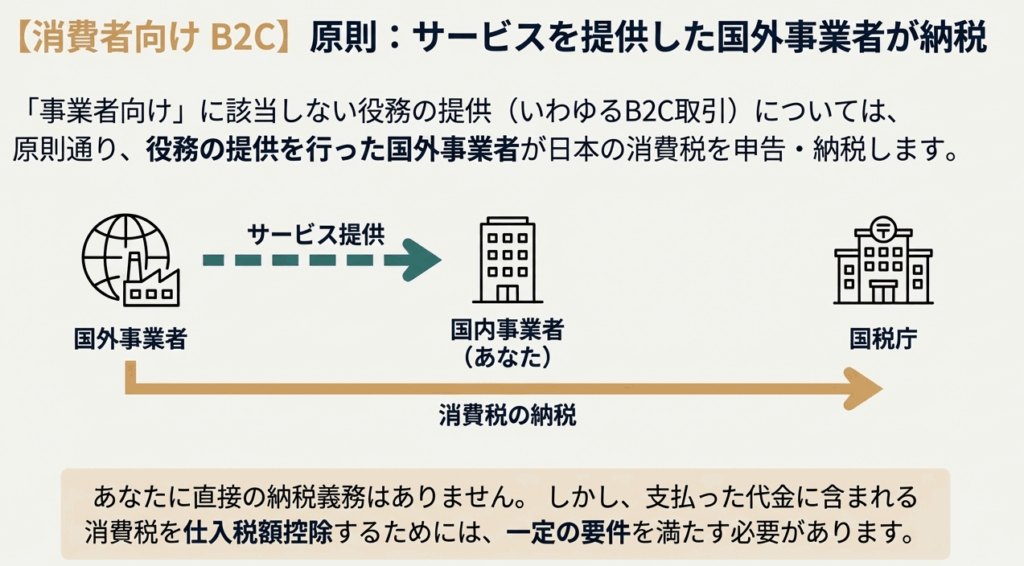

「事業者向け」に該当しない、いわゆる「消費者向け電気通信利用役務の提供」(例えば、個人が利用する動画配信サービスや電子書籍など)については、原則通り、役務を提供した国外事業者が納税義務を負います。

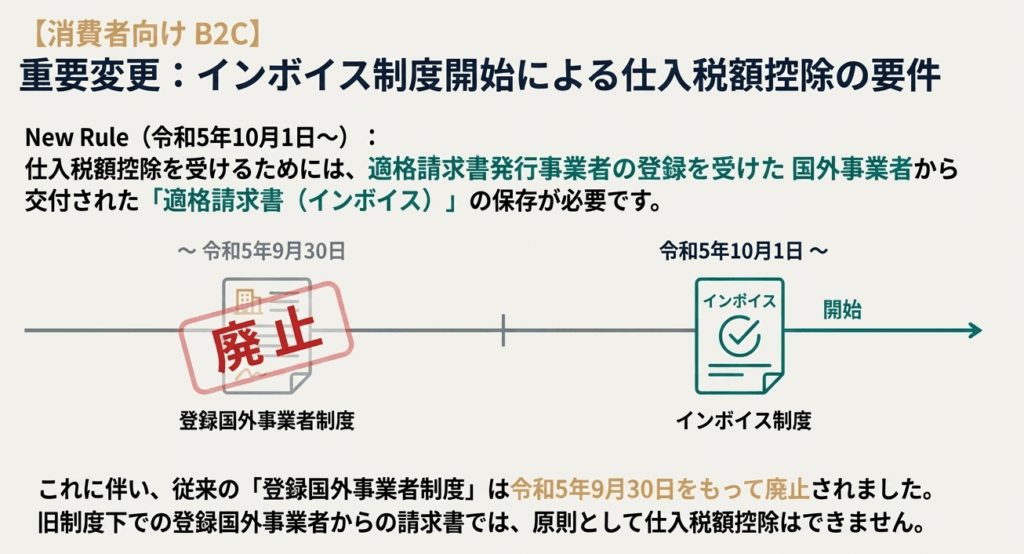

しかし、国内事業者が事業のためにこれらのサービスを利用し、仕入税額控除を受けたい場合には、注意が必要です。令和5年10月1日に開始されたインボイス制度の下では、仕入税額控除を受けるための要件が厳格化されました。

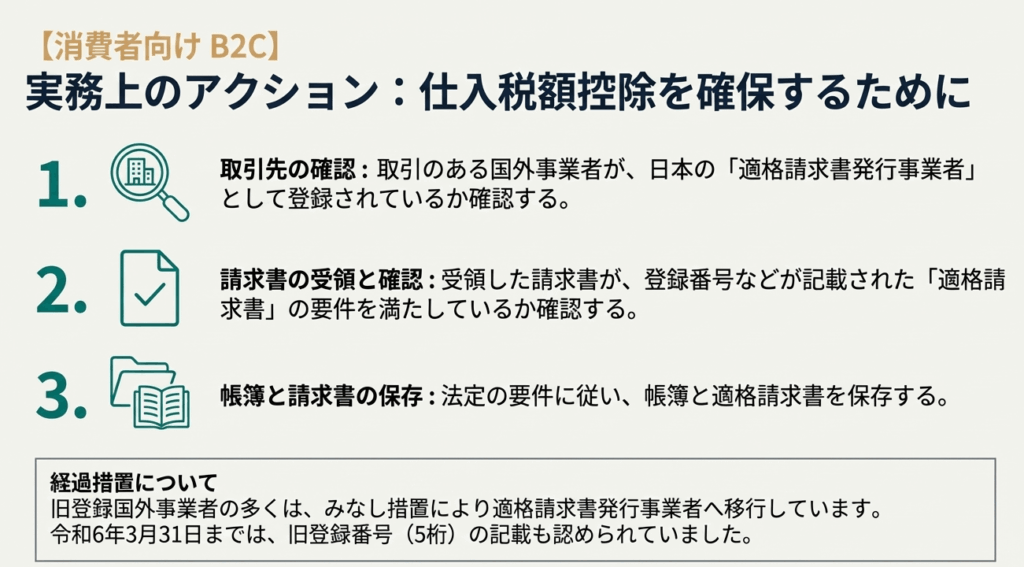

具体的には、以下の2点を満たす必要があります。

1. 取引相手の国外事業者が日本の「適格請求書発行事業者」として登録されていること。

2. その事業者から交付された適格請求書(インボイス)を保存していること。

なお、インボイス制度開始に伴い、令和5年9月30日をもって「登録国外事業者制度」は廃止されました。古い情報と混同しないよう、現在はインボイス制度に一本化されていることを理解しておきましょう。

ただし、実務上の注意点として、旧登録国外事業者の多くはインボイス制度開始時に適格請求書発行事業者とみなされる経過措置が取られています。そのため、令和6年3月31日までの取引については、旧来の登録番号(5桁の番号)が記載された請求書でも仕入税額控除が認められるケースがありました。過去の取引を確認する際は、この点も念頭に置いてください。

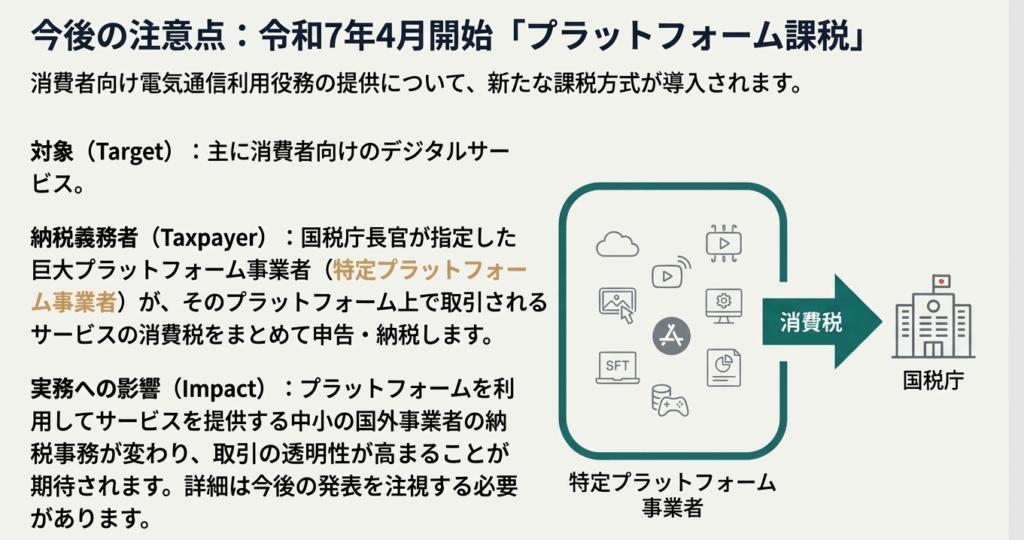

3.4. 今後の改正予定:プラットフォーム課税

税制は常に変化します。この分野においても、令和7年4月以降に「プラットフォーム課税」という新たな制度の導入がされました。

これは、国税庁長官の指定を受けた特定の巨大プラットフォーム事業者が、そのプラットフォーム上で海外の小規模事業者などが行う消費者向けのデジタルサービス提供について、消費税の申告・納税をまとめて代行する仕組みです。

これにより、徴税の実効性を高めることが狙いです。将来的な制度変更にも常にアンテナを張っておく必要があります。

さて、ここまで制度の詳細を見てきました。これらのルールを踏まえ、実務で具体的に何をすべきかを次のセクションでまとめます。

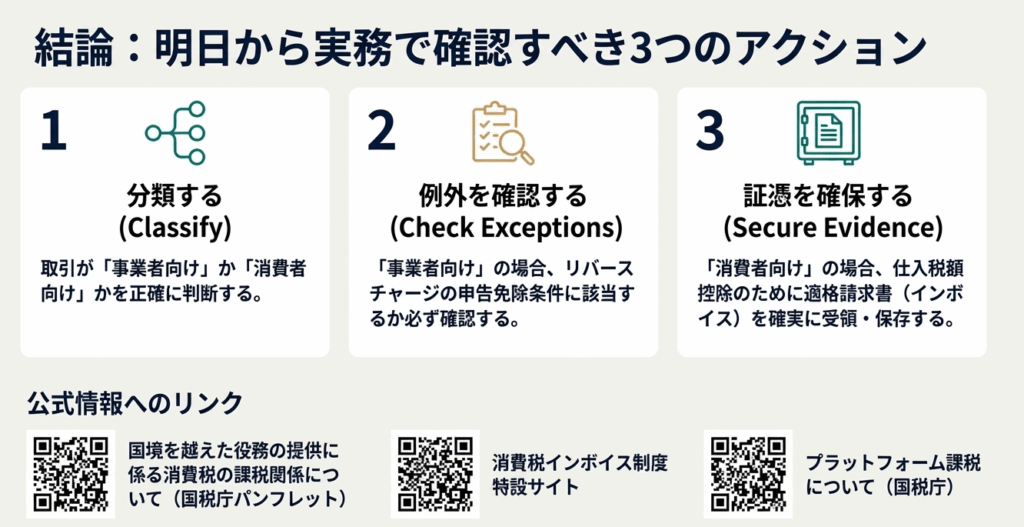

4. まとめ:実務における確認ステップと注意点

これまでの解説を総括し、皆さんが日々の業務で何をすべきかを具体的なステップに落とし込みます。理論の理解から、実践的な行動へと焦点を移しましょう。国外事業者との取引が発生した際には、以下のチェックリストに従って確認を進めてください。

• ステップ1:取引内容の判定

まず、支払いの対象が「電気通信利用役務の提供」に当たるかを見極めます。次に、サービスの性質や契約条件から、それが「事業者向け」か「消費者向け」かを冷静に判断してください。

• ステップ2:「事業者向け」の場合の自社の状況確認

「事業者向け」と判断したら、次に自社(またはお客様)が経過措置の対象ではないかを必ず確認します。特に中小企業の多くは課税売上割合が95%以上か、簡易課税を選択しているはずです。ここに該当すれば特別な申告は不要となるため、この確認が実務上の最優先事項です。

• ステップ3:「消費者向け」の場合の相手先の確認

取引が「消費者向け」であり、かつその取引について仕入税額控除を受けたい場合は、取引相手の国外事業者が適格請求書発行事業者であるかを確認してください。その上で、適格請求書(インボイス)を確実に受領・保存することが必須となります。インボイスがなければ、仕入税額控除は認められません。

最後に、この「国境を越えた役務提供」に関する税制は、デジタル経済の進展とともに今後も改正が予想される分野です。常に最新の情報を国税庁のウェブサイトなどで確認する習慣を身につけることが、専門家として非常に重要です。このガイドが、皆さんの実務の一助となれば幸いです。

ガイド:Q&A

1. 「電気通信利用役務の提供」とは何か、具体例を挙げて説明しなさい。

「電気通信利用役務の提供」とは、電子書籍、音楽、広告の配信など、インターネット等の電気通信回線を介して行われる役務の提供を指します。この役務が国内の事業者や消費者に対して行われる場合、国内取引として消費税が課されます。

2. 国外から行われる「電気通信利用役務の提供」は、いつから日本の消費税の課税対象となりましたか。

国外から行われる「電気通信利用役務の提供」は、平成27年10月1日以後に行われる取引から消費税が課税されることになりました。

3. 国外事業者が行う電気通信利用役務の提供は、どのように二つに区分されますか。それぞれの名称を挙げなさい。

国外事業者が行う電気通信利用役務の提供は、「事業者向け電気通信利用役務の提供」と、それ以外のもの(いわゆる「消費者向け電気通信利用役務の提供」)の二つに区分されます。

4. 「事業者向け電気通信利用役務の提供」における課税方式は何と呼ばれますか。また、この方式では誰が申告・納税の義務を負いますか。

「事業者向け電気通信利用役務の提供」の課税方式は「リバースチャージ方式」と呼ばれます。この方式では、役務の提供を行った国外事業者ではなく、その提供を受けた国内事業者が「特定課税仕入れ」として申告・納税の義務を負います。

5. 「特定課税仕入れ」とは何かを定義しなさい。

「特定課税仕入れ」とは、国内において国外事業者から受けた「事業者向け電気通信利用役務の提供」および「特定役務の提供(芸能・スポーツ等)」のことをいいます。

6. どのような国内事業者は、当分の間、「特定課税仕入れ」がなかったものとして扱われますか。具体的な条件を二つ挙げなさい。

一般課税で課税売上割合が95%以上の課税期間にある事業者や、簡易課税制度が適用される課税期間にある事業者は、当分の間、「特定課税仕入れ」がなかったものとして扱われます。また、免税事業者や2割特例の適用を受ける事業者も同様です。

7. 「消費者向け電気通信利用役務の提供」では、原則として誰が消費税の申告・納税を行いますか。

「消費者向け電気通信利用役務の提供」では、原則として、その役務を提供する国外事業者が日本の消費税を申告・納税します。この方式を「国外事業者申告納税方式」と呼びます。

8. 令和5年10月1日から開始された制度は何ですか。また、この制度の開始に伴い廃止された制度は何ですか。

令和5年10月1日から「適格請求書等保存方式(インボイス制度)」が開始されました。これに伴い、「登録国外事業者制度」は令和5年9月30日をもって廃止され、インボイス制度に移行されました。

9. 令和7年4月以降、「消費者向け電気通信利用役務の提供」において、申告・納税を行う事業者が変更される場合があります。この新しい課税方式と、納税義務を負う事業者の名称を答えなさい。

この新しい課税方式は「プラットフォーム課税」です。納税義務を負うのは、国税庁長官の指定を受けた「特定プラットフォーム事業者」となります。

10. 登録国外事業者制度は廃止されましたが、令和5年10月1日に適格請求書発行事業者とみなされた旧登録国外事業者には、どのような経過措置が設けられていましたか。

令和5年10月1日から令和6年3月31日までの間、適格請求書等に登録番号を記載することが困難な事情がある場合、廃止された登録国外事業者名簿に記載されていた5桁の登録番号を記載することが認められていました。

コメント