国税庁タックスアンサーの「No.4205 相続税の申告と納税」について解説します。

解説動画

概要

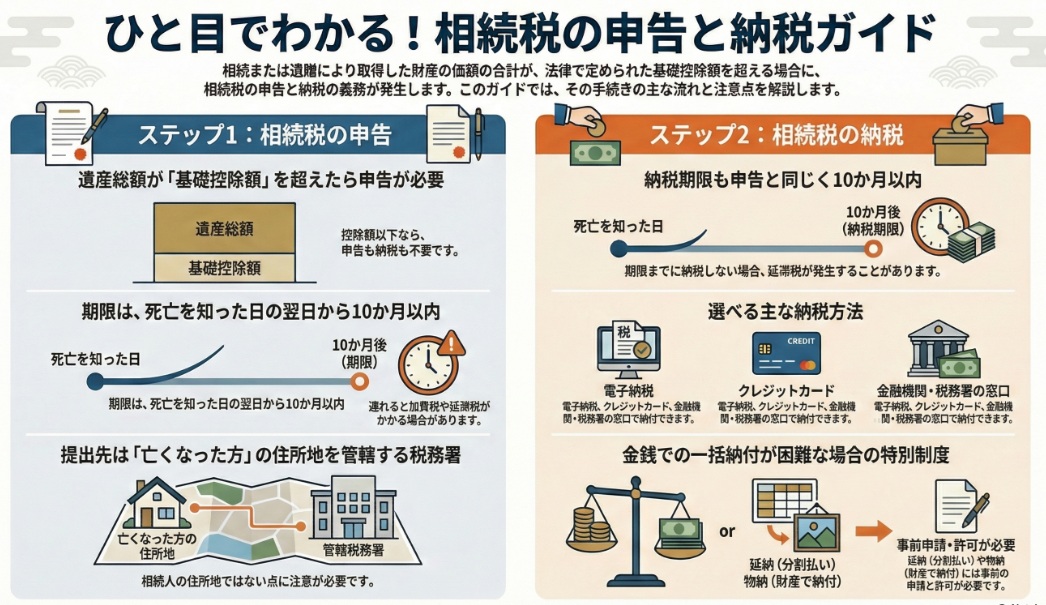

相続税は、取得した正味の財産額が基礎控除額を超える場合に申告と納税が必要です。期限は、被相続人の死亡を知った日の翌日から10か月以内と定められています。提出先は相続人の住所地ではなく、被相続人の住所地を所轄する税務署となる点に注意が必要です。

納税は期限内での金銭一括納付が原則ですが、e-Taxやクレジットカード等も利用できます。一括納付が困難な場合は、申請により数年間に分けて納める「延納」や、相続財産そのもので納める「物納」も認められます。期限を過ぎると延滞税などが課される可能性があるため、早めの準備が大切です。

相続税の手続きは、故人から託された資産というバトンを、ルールに基づいて次世代へ引き継ぐための「精算作業」のようなものです。

スライド解説

相続税の申告・納税に関する実務指針

1. 導入:相続税申告業務の重要性について

相続税の申告業務は、事務所がお客様に提供するサービスの中核をなす、極めて専門性と責任が問われる業務です。この業務は、お客様の財産と未来に深く関わるだけでなく、厳格な期限が定められており、手続き上のわずかな誤りが大きな不利益に繋がりかねません。

お客様の大切な財産を適切に承継し、その権利を守るためには、我々専門家一人ひとりの緻密な知識と誠実な対応が不可欠です。本通達をもって、当事務所における相続税申告業務の標準手順を定めます。全員がこの指針を深く理解し、一分の隙もない業務を遂行することを求めます。

2. 結論:相続税申告・納税の基本義務

詳細な手順に入る前に、まずは相続税業務の根幹をなす基本的な義務を正確に理解することが重要です。以下の三大原則は、すべての案件で最初に確認すべき事項です。

最初に押さえるべき三大原則

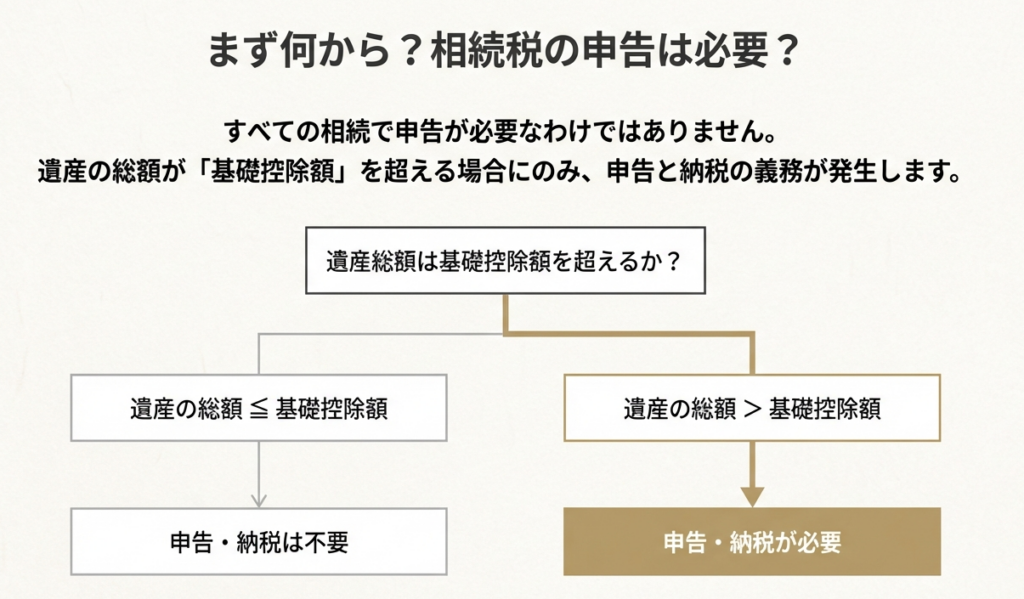

• 申告・納税の要否判断

相続税の申告と納税は、相続財産の総額が、法律で定められた非課税の枠である「遺産に係る基礎控除額」を超える場合にのみ必要となります。この基準額を下回る場合は、申告も納税も不要です。

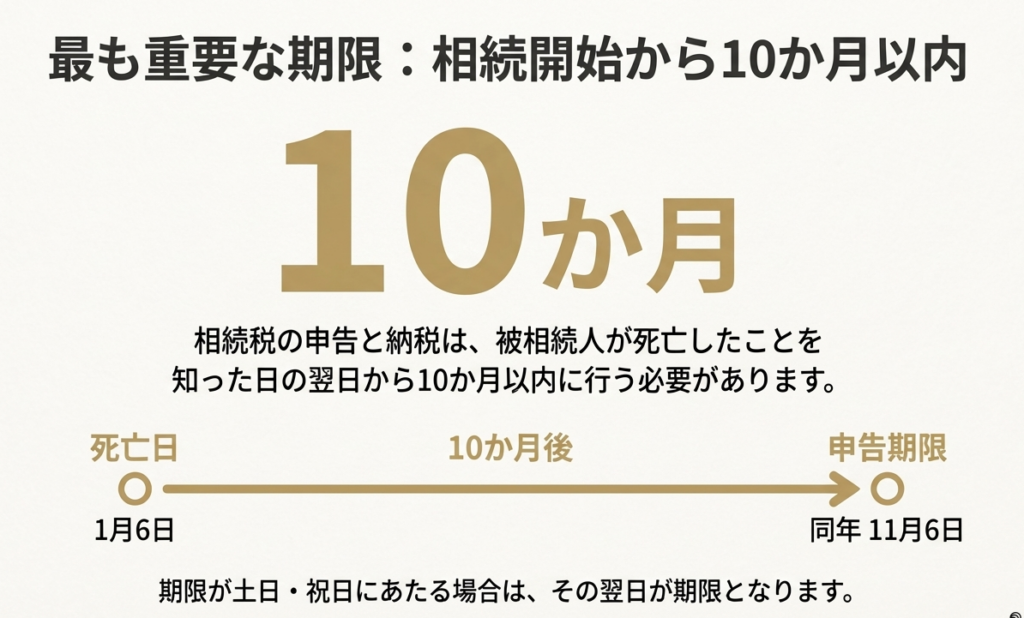

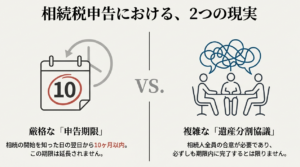

• 厳格な期限

申告と納税の期限は、原則として「被相続人が亡くなったことを知った日の翌日から10か月以内」です。この期限は極めて厳格であり、一日でも遅れることは許されません。

• 納税の原則

算出された相続税は、定められた期限までに「現金で一括納付」することが原則です。特別な事情がある場合の例外的な納税方法も存在しますが、それらを利用するためには別途、期限内の申請と税務署の許可が必要となります。

これら三大原則を踏まえ、次に各プロセスの詳細について解説します。

3. 詳細解説:申告から納税までの実務プロセス

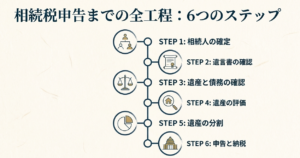

相続税申告を成功に導く鍵は、各段階の手順を一つひとつ丁寧かつ正確に実行することにあります。ここでは、申告義務の判定から納税の完了まで、業務フローに沿って実務上の要点を解説します。

3.1. 申告・納税義務の判定

すべての業務は、お客様に申告・納税義務があるか否かを見極めることから始まります。これは、課税対象となる財産の総額と、法律で定められた基礎控除額を比較することで判断します。

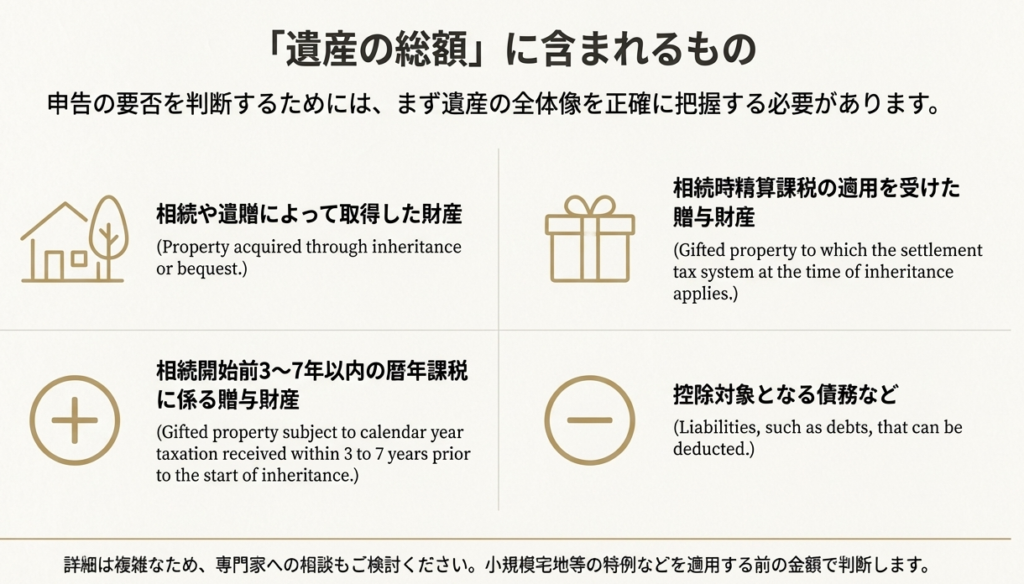

ここで注意すべきは、課税対象となる財産の範囲です。具体的には、以下の財産を合計して総額を算出します。

• 相続や遺贈によって取得した本来の相続財産

• 過去に「相続時精算課税制度」を利用して贈与された財産

• 被相続人が亡くなる前の相続開始前3年以内に行われた「暦年課税に係る贈与」によって取得した財産

この最初の義務判定段階では、小規模宅地等の特例といった課税価格を減額する特例を適用する前の金額で判断するという点が非常に重要です。特例適用後の金額で判断し、申告不要と誤認しないよう、細心の注意を払ってください。

3.2. 申告手続きの要点

申告義務があると判定された場合、次に関鍵となるのは、定められたルールに則って正確に申告手続きを行うことです。手続きの不備は、ペナルティの対象となり得ます。

• 申告期限

前述の通り、期限は「被相続人が亡くなったことを知った日の翌日から10か月以内」です。例えば、1月6日に亡くなられた場合、申告期限はその年の11月6日となります。もし期限の日が土曜日、日曜日、祝日にあたる場合は、その翌営業日が期限となります。

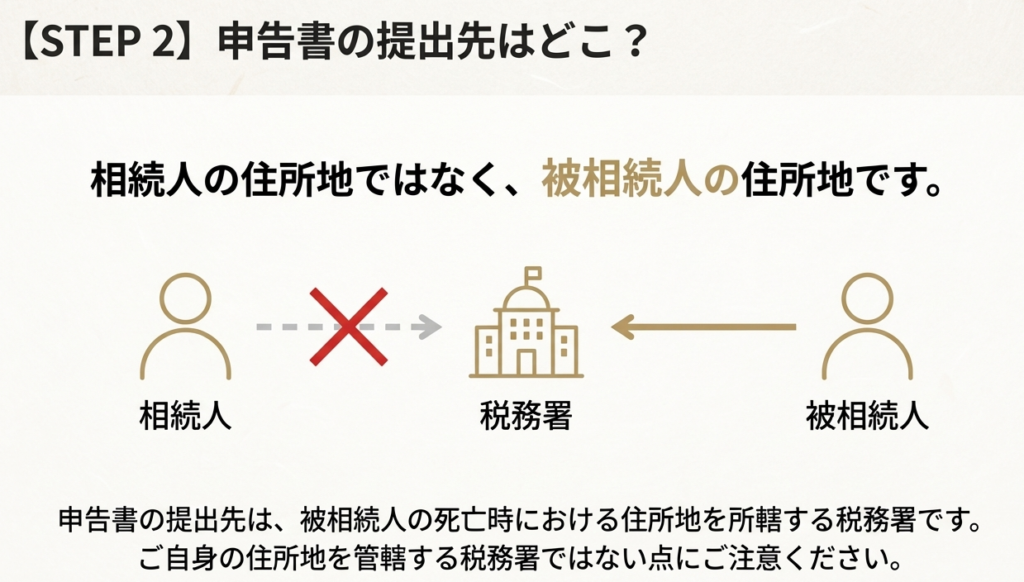

• 提出先税務署

これは実務上、非常に間違いやすいポイントです。申告書の提出先は、相続人(財産を受け取る側)の住所地ではなく、「被相続人(亡くなられた方)の死亡時の住所地」を管轄する税務署です。必ず被相続人の最後の住所地を確認してください。

• 提出方法

申告書の提出は、以下の方法が認められています。

◦ e-Tax(電子申告)

◦ 郵便または信書便による送付

◦ 税務署に設置されている「時間外収受箱」への投函

3.3. 納税手続きの要点

納税の期限も、申告期限と同じく10か月以内です。期限内に申告を済ませても、納税が遅れれば延滞税が発生します。お客様には納税方法についても早期に案内する必要があります。

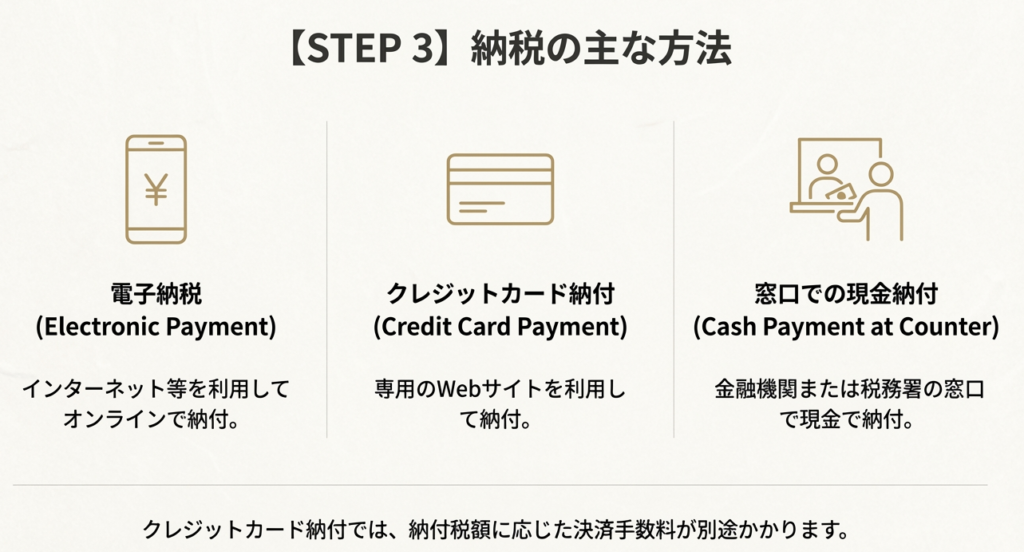

主な納税方法は以下の通りです。

1. 電子納税

事務所や自宅のパソコンから、インターネットを利用して電子的に納付する方法です。

2. クレジットカード納付

国税庁が指定する専用のウェブサイトを通じて、クレジットカードで納付する方法です。お客様には、この方法では納税額とは別に決済手数料が発生する点を必ず事前に説明し、ご了承を得なければなりません。

3. 金融機関または税務署の窓口での納付

納付書を持参し、現金で納付する方法です。最も基本的な方法ですが、窓口ではクレジットカードは一切利用できない点も重要な注意点としてご案内してください。

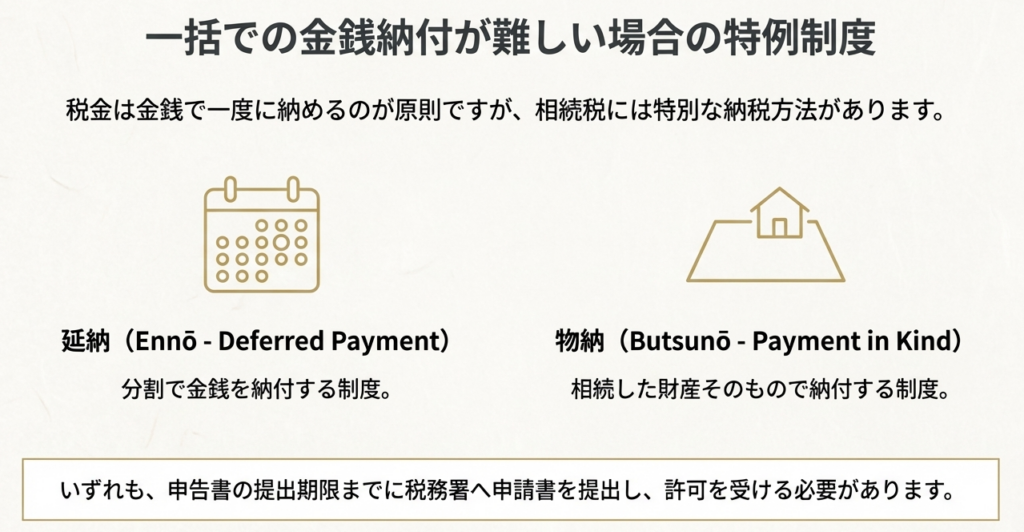

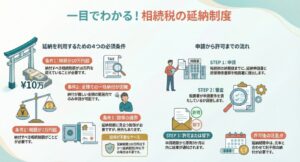

特例的な納税方法:延納と物納

原則は現金一括納付ですが、それが困難な場合には特例的な制度が用意されています。

• 延納:相続税を数年間にわたって分割で納付する制度です。

• 物納:現金に代わり、相続した土地や建物といった財産そのもので税金を納付する制度です。

これらの制度を利用するためには、通常の申告期限までに別途申請書を提出し、税務署長の許可を得る必要があります。 納税資金に懸念があるお客様については、可及的速やかにこれらの制度の検討を開始してください。

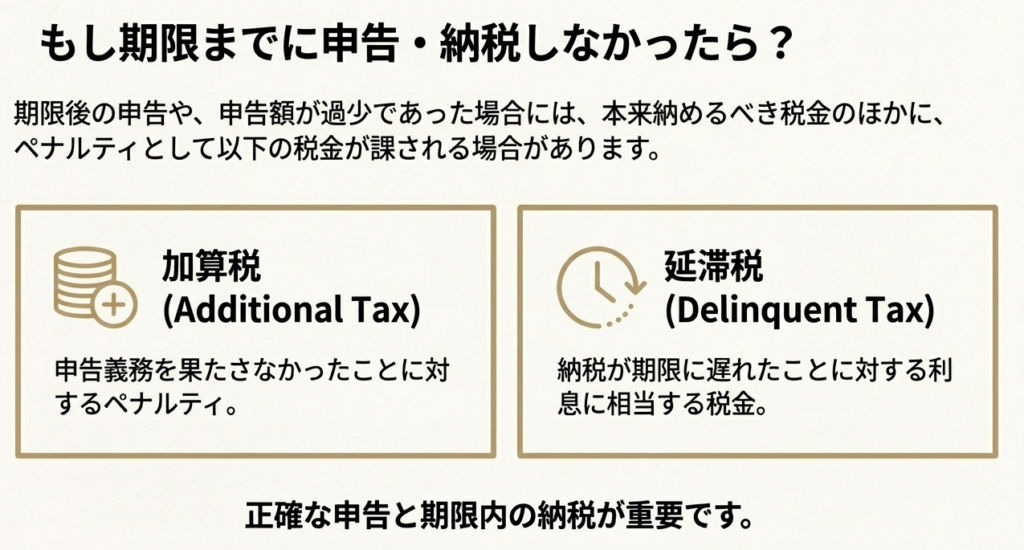

3.4. 期限を守らなかった場合のリスク

期限の遵守は、我々の専門家としての責務です。万が一、申告や納税が期限に遅れたり、申告内容に誤りがあったりした場合、お客様には本来支払う必要のなかった金銭的負担が生じます。これらの追徴課税は、お客様に金銭的な損害を与えるだけでなく、我々専門家としての信頼を根本から揺るがす重大な事態であると肝に銘じてください。

• 加算税

申告が期限に遅れた場合(無申告加算税)や、申告した財産額が本来より少なかった場合(過少申告加算税)に課される、ペナルティとしての税金です。

• 延滞税

納税が期限に遅れた場合に、利息に相当するものとして課される税金です。納付が完了する日まで、日数に応じて計算されます。

これらのペナルティは、我々の業務品質の欠陥が招くものであり、お客様の信頼を裏切る行為に他なりません。常に期限を意識し、正確な業務を徹底してください。

4. まとめ:実務遂行上の最終確認事項

最後に、相続税業務を遂行するにあたり、常に念頭に置くべき最終確認事項をリストアップします。すべての案件において、これらの点を遵守し、最高品質のサービスを提供してください。

1. 義務判定の徹底

何よりも先に、財産総額と基礎控除額を比較し、申告義務の有無を正確に判定してください。

2. 期限の即時管理

相続開始を知った日から、10か月後の申告・納税期限を直ちにスケジュールに登録し、進捗を管理してください。

3. 管轄税務署の確認

必ず「被相続人の」死亡時の住所地を管轄する税務署を確認してください。これは非常に間違いやすいポイントです。

4. 納税方法の事前案内

納税方法には手数料がかかるもの(クレジットカード)や、窓口では現金しか使えないといった制約があります。早めにお客様へ選択肢と注意点を説明してください。

5. 延納・物納の早期検討

納税資金に懸念がある場合は、延納・物納の申請期限も申告期限と同じであることを念頭に置き、直ちに検討を開始する必要があります。

6. ペナルティの重大性の共有

申告や納税が遅れると、本来不要な加算税や延滞税が発生し、直接お客様の不利益となることを常に意識してください。

これらの基本を一つひとつ確実に実行することが、真のプロフェッショナルの証です。職員全員がこの指針を胸に刻み、日々の業務に臨むことを期待します。

ガイド:Q&A

1. どのような場合に相続税の申告と納税が必要になりますか?

相続や遺贈によって取得した財産等の価額の合計額が、遺産に係る基礎控除額を超える場合に、相続税の申告と納税が必要となります。この合計額が基礎控除額の範囲内であれば、申告も納税も不要です。

2. 相続税の申告期限はいつまでですか?具体的な計算方法を説明してください。

申告期限は、被相続人が死亡したことを知った日の翌日から10か月以内です。例えば、1月6日に死亡した場合、その年の11月6日が申告期限となります。

3. 相続税の申告書は、どこに提出する必要がありますか?

申告書は、被相続人の死亡時における住所地を所轄する税務署に提出します。相続人の住所地を所轄する税務署ではない点に注意が必要です。

4. 申告期限までに申告をしなかった場合、または申告額が過少であった場合、どのような結果になりますか?

申告期限までに申告しなかった場合や、実際に取得した財産の額より少ない額で申告した場合、本来納めるべき税金のほかに、加算税や延滞税が課されることがあります。

5. 相続税の納税はいつまでに行う必要がありますか?

相続税の納税期限は、申告の提出期限と同じ日です。具体的には、被相続人が死亡したことを知った日の翌日から10か月以内に行う必要があります。

6. 相続税の主な納付方法を3つ挙げてください。

主な納付方法として、「電子納税(インターネット利用)」「クレジットカード納付(専用Webサイト利用)」「金融機関または税務署の窓口での現金納付」の3つが挙げられます。

7. 税金を金銭で一度に納めることが困難な場合、相続税にはどのような特別な納税方法がありますか?

特別な納税方法として、何年かに分けて金銭で納める「延納」と、相続などで取得した財産そのもので納める「物納」の制度があります。

8. 延納や物納といった特別な納税方法を利用するためには、どのような手続きが必要ですか?

延納または物納を希望する場合、申告書の提出期限までに所轄の税務署に申請書等を提出し、許可を受ける必要があります。

9. 申告期限が土曜日、日曜日、または祝日に当たる場合、期限はどのようになりますか?

申告期限が土曜日、日曜日、祝日などに当たる場合は、それらの日の翌日が期限とみなされます。

10. クレジットカードで納付する場合、注意すべき点は何ですか?

クレジットカード納付を利用する場合、納付税額に応じた決済手数料が別途かかります。また、この方法は金融機関や税務署の窓口では利用できず、専用のWebサイトから手続きを行う必要があります。

用語集

| 用語 | 定義 |

| 相続税 | 相続や遺贈によって財産を取得した場合に課される税金。 |

| 申告 | 税額を計算し、税務署に報告する手続き。 |

| 納税 | 確定した税金を国に納めること。 |

| 被相続人 | 死亡したことにより、財産を相続される人。 |

| 相続人 | 被相続人の財産を相続する人。 |

| 遺産に係る基礎控除額 | 相続税の課税対象となる財産の価額から差し引くことができる一定の金額。この額を超えなければ申告は不要。 |

| 申告期限 | 相続税の申告書を提出しなければならない最終日。原則として、被相続人が死亡したことを知った日の翌日から10か月以内。 |

| 相続時精算課税適用財産 | 相続時精算課税制度の適用を受けて贈与により取得した財産。相続税の計算対象に含まれる。 |

| 延納 | 相続税を金銭で一度に納めることが困難な場合に、許可を受けて何年かに分けて分割で納付する制度。 |

| 物納 | 相続税を金銭で納めることが困難な場合に、許可を受けて相続した財産そのもので納付する制度。 |

| 加算税 | 申告をしなかった場合や、申告額が過少であった場合に、本来の税金に加えて課されるペナルティとしての税金。 |

| 延滞税 | 税金を納付期限までに納めなかった場合に、利息に相当するものとして課される税金。 |

| e-Tax | インターネットを利用して国税の申告や納税ができる電子申告・納税システム。 |

| 所轄税務署 | 特定の地域や納税者の税務を管轄する税務署。相続税申告の場合は、被相続人の死亡時の住所地を管轄する税務署を指す。 |

コメント