国税庁タックスアンサーの「No.1250 配当所得があるとき(配当控除)」について解説します。

解説動画

概要

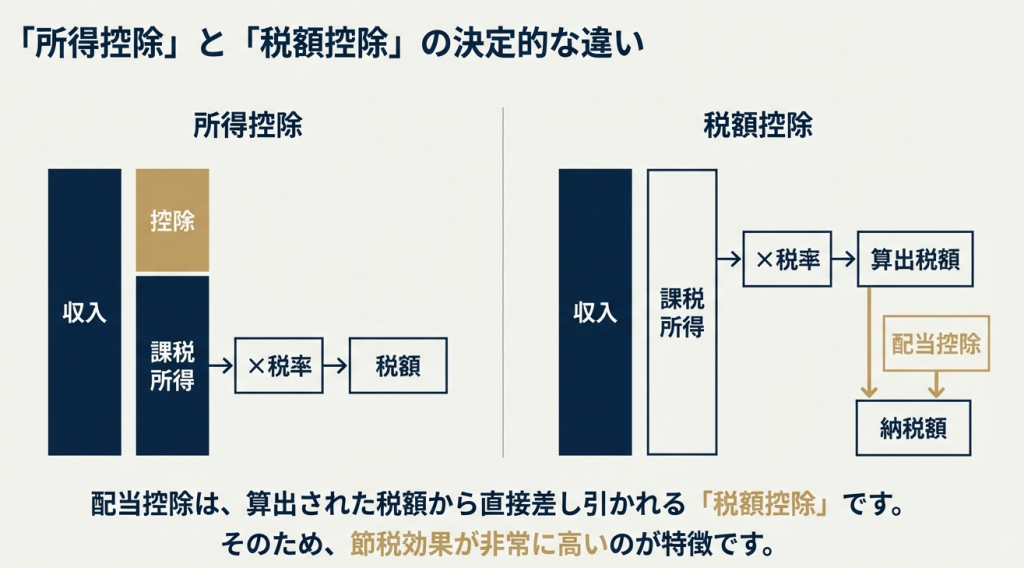

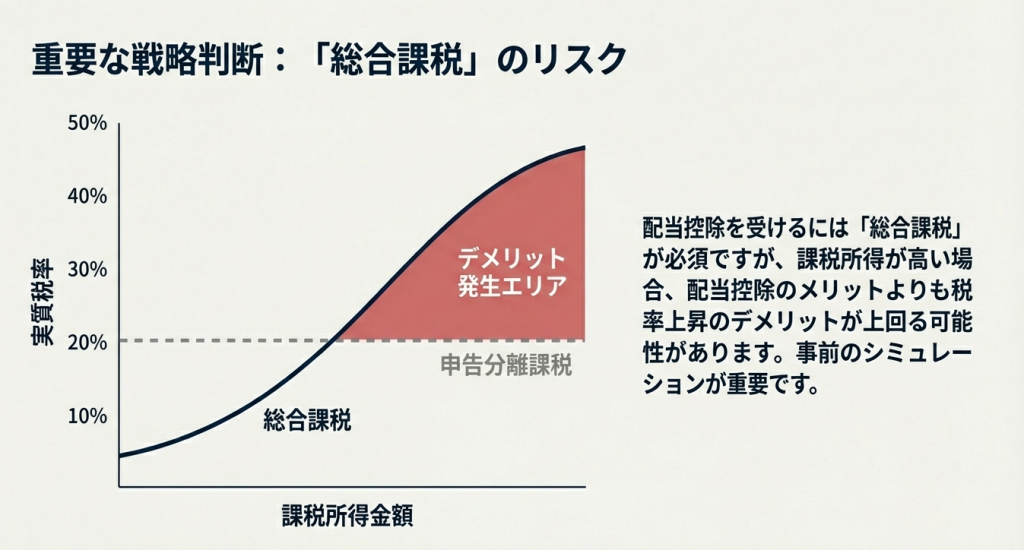

配当控除とは、国内法人からの配当などの配当所得がある場合に、一定の方法で計算した金額を所得税額から差し引ける税額控除です。この控除を受けるには、確定申告において「総合課税」を適用する必要があります。

対象は日本国内に本店のある法人からの配当や証券投資信託の収益分配などで、外国法人からの配当や、申告分離課税を選択したものは対象外です。控除額は、課税総所得金額等が1,000万円以下の場合、原則として配当所得の10%(投資信託は5%)です。1,000万円を超える場合は計算方法が異なりますが、源泉徴収税額と併せて税負担を調整できます。手続きは所轄税務署への確定申告で行います。

スライド解説

解説:所得税における配当控除の実務上のポイント

1. 導入:配当控除が実務でなぜ重要なのか

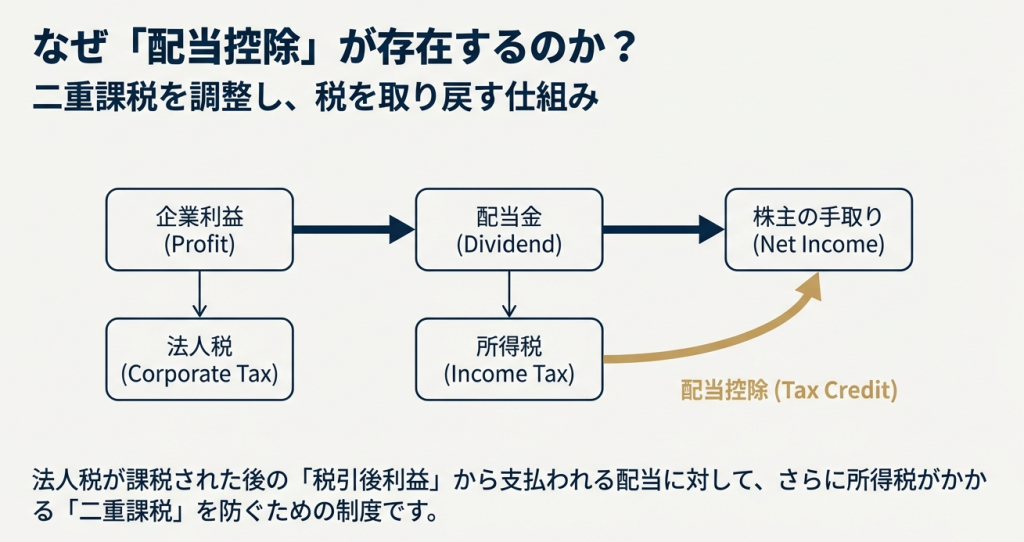

配当控除制度は、クライアントの最終的な納税額に直接影響を及ぼす極めて重要な節税策の一つです。この制度の根底には、法人税が課された後の利益を原資とする配当に対し、個人の所得税段階で再度課税される「二重課税」を調整するという目的があります。我々税務の専門家がこの制度を正確に理解し、クライアント一人ひとりの状況に合わせて適切に助言することは、単なる事務手続きを超えた戦略的な価値を提供することに繋がります。

国税庁の資料にもある通り、配当控除とは「剰余金の配当などの配当所得があるときに、一定の計算をした金額の税額控除を受けられる制度」です。この税額控除を最大限に活用するためには、まずどのような所得が控除の対象となるのか、そしてどのような手続きが必要なのかを正確に把握することが不可欠です。

2. 結論:結局、どのような場合に控除が適用されるのか

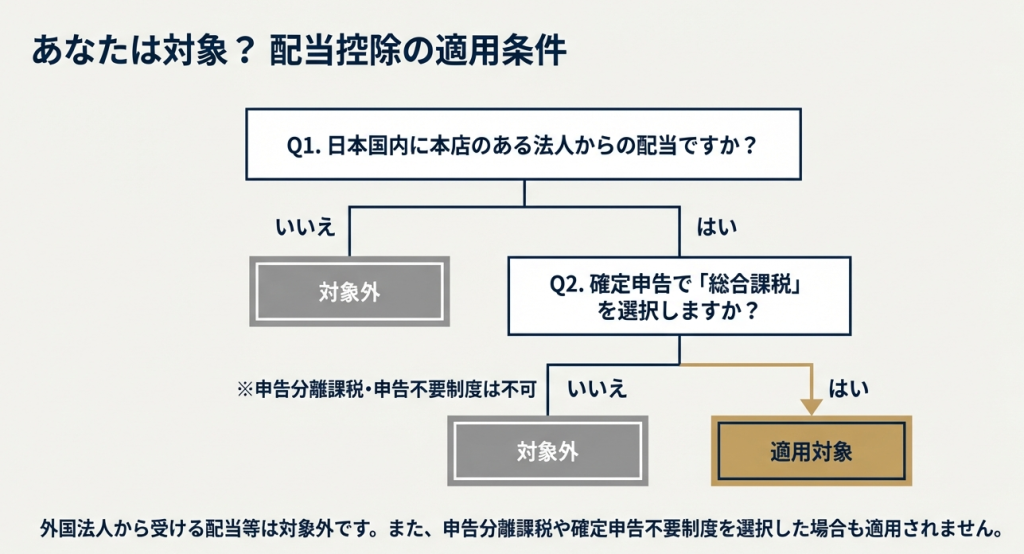

クライアントへの助言においては、複雑な制度であっても、その核心となる要点を先に明確に伝えることが重要です。適用可否の結論を分かりやすく提示することこそ、我々が提供する専門的サービスの基本となります。配当控控除が適用されるための核心的な要件は、以下の3つのポイントに集約されます。

• 対象所得: 日本国内に本店のある法人から受ける配当所得であること。

• 申告方法: 確定申告において総合課税を選択する必要があること。

• 手続き: 配当控除を受けるためには確定申告を行うことが必須であること。

逆に、実務上最も注意すべき適用除外のケースは、「外国法人からの配当」「申告分離課税」または「確定申告不要制度」を選択した配当です。これらは配当控除の対象外となります。

これが制度の全体像ですが、実務ではより詳細な条件の理解が不可欠です。次のセクションで、対象となる所得とならない所得の具体的な範囲を詳しく見ていきましょう。

3. 詳細解説:配当控除の具体的な適用要件と計算方法

3.1. 対象となる配当所得

控除の適用可否を判断する最初のステップは、クライアントが受け取った所得の種類を正確に見極めることです。配当控除の対象となるのは、以下の所得です。

• 剰余金の配当

• 利益の配当

• 剰余金の分配

• 金銭の分配

• 証券投資信託の収益の分配

ただし、これらの所得が対象となるには、「日本国内に本店のある法人から」のものであり、かつ納税者が「総合課税」を選択して確定申告するという大原則が常に適用されることを忘れてはなりません。

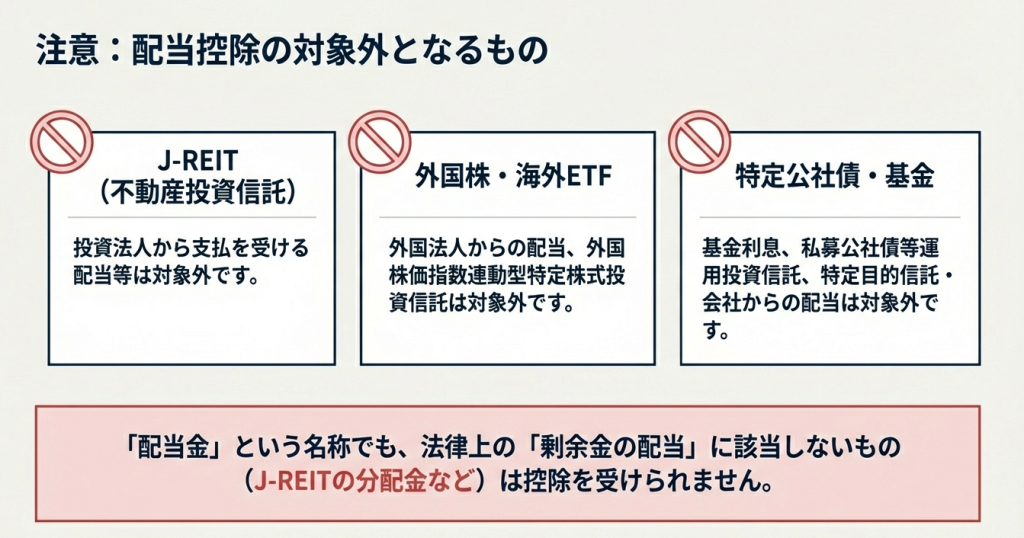

3.2. 対象とならない配当所得

クライアントに誤った期待を抱かせないため、また申告誤りを未然に防ぐために、控除対象外となる所得を正確に把握しておくことは極めて重要です。国税庁が明示している以下の配当等は、配当控除の対象にはなりません。論理的に分類して理解を深めてください。

カテゴリー1:納税者の選択によるもの

クライアントの申告方法の選択に直接関わるため、特に注意深い確認が必要です。

・確定申告不要制度を選択したもの

・申告分離課税制度を選択したもの

カテゴリー2:特定の投資信託・法人からの配当

所得の源泉によって対象外となるケースです。

- 私募公社債等運用投資信託等の収益の分配に係る配当等

- 国外私募公社債等運用投資信託等の配当等

- 外国株価指数連動型特定株式投資信託の収益の分配に係る配当等

- 特定外貨建等証券投資信託の収益の分配に係る配当等

- 適格機関投資家私募による投資信託から支払を受けるべき配当等

- 特定目的信託から支払を受けるべき配当等

- 特定目的会社から支払を受けるべき配当等

- 投資法人から支払を受けるべき配当等

カテゴリー3:その他

- 基金利息

3.3. 配当控除額の計算方法

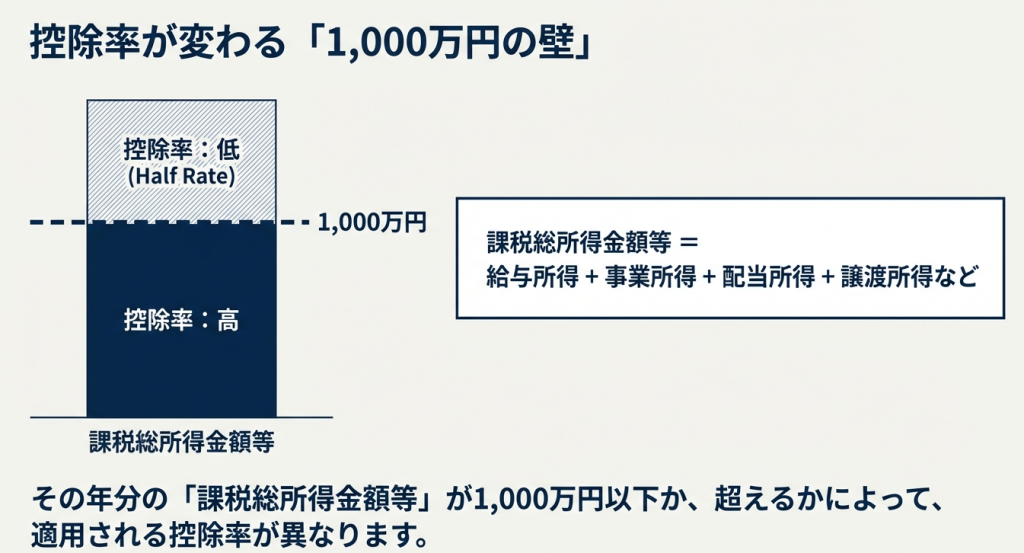

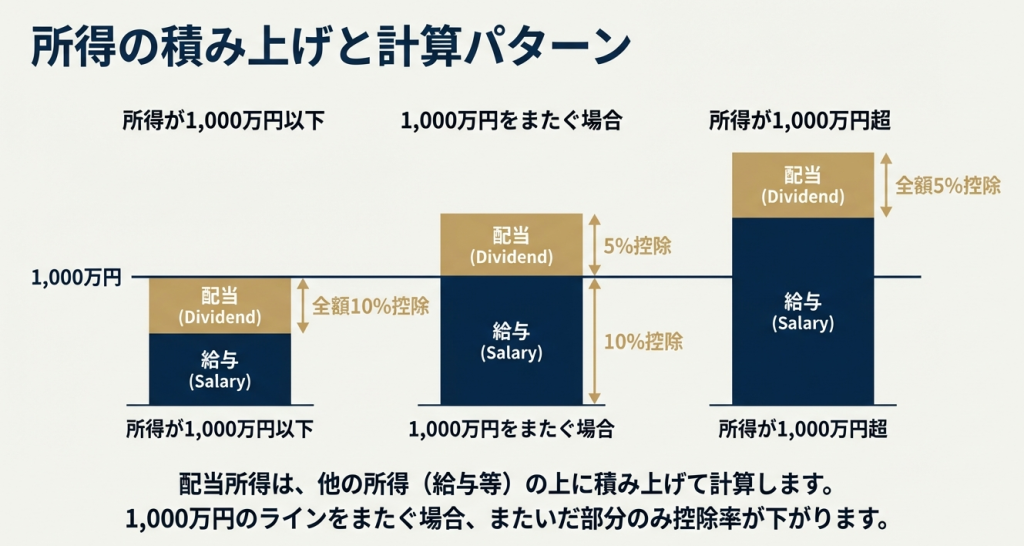

配当控除の計算は、一見して複雑です。実務上の最重要ポイントは、「課税総所得金額等」が1,000万円を超えるかどうかで控除率が変動する点にあります。この基準を念頭に置き、正確な計算を行う必要があります。

計算方法は、所得の状況に応じて以下の4つのパターンに分類されます。

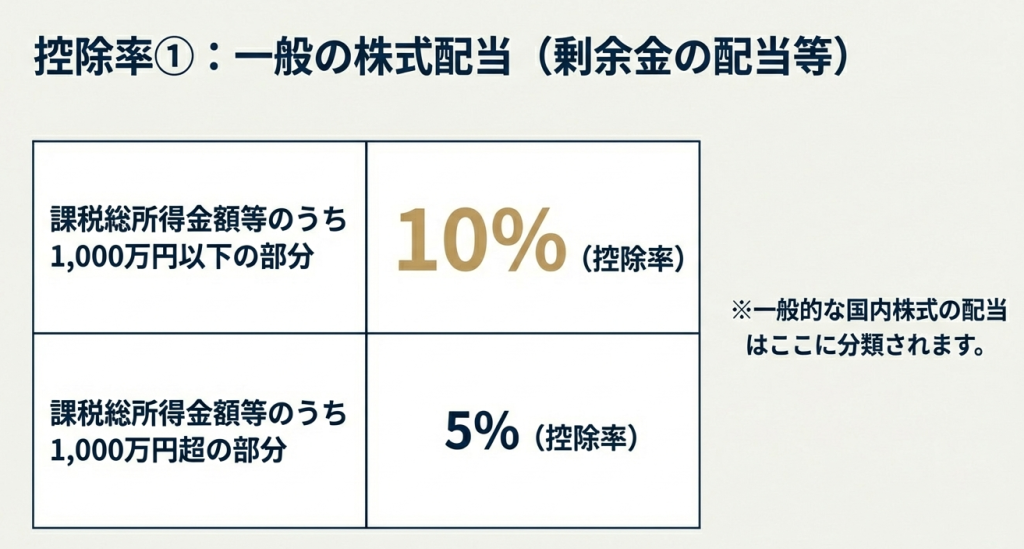

(1)課税総所得金額等が1,000万円以下の場合

最も基本的なパターンです。

• 剰余金の配当等に係る配当所得 × 10%

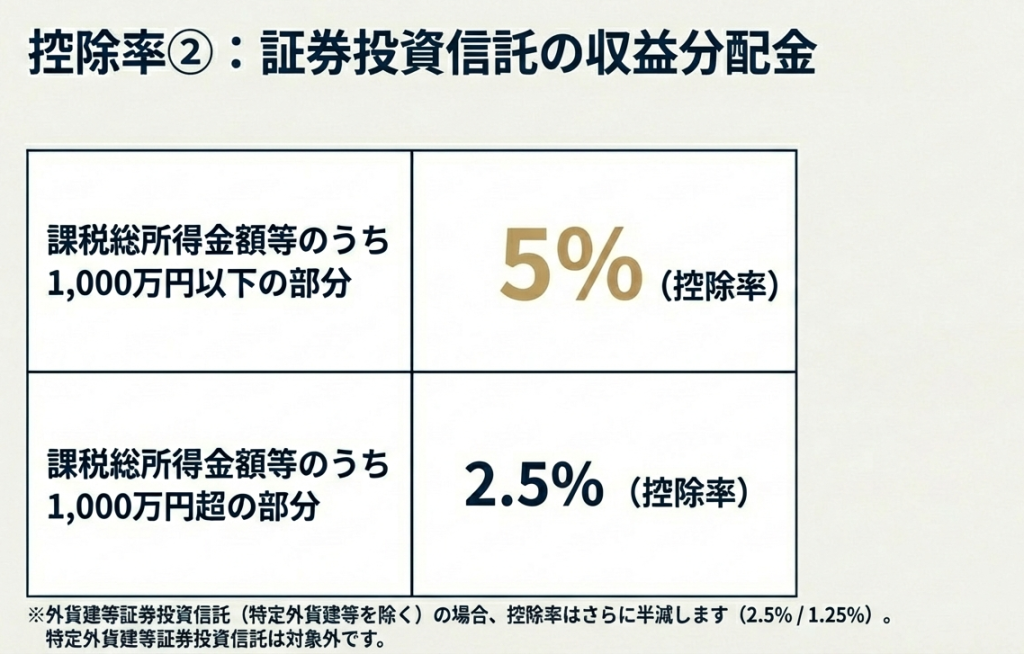

• 証券投資信託の収益の分配金に係る配当所得 × 5%

(注)証券投資信託のうち「特定外貨建等証券投資信託以外の外貨建等証券投資信託」の収益の分配に係る配当所得は2.5%

(2)課税総所得金額等が1,000万円を超え、かつ、課税総所得金額等から証券投資信託の収益の分配に係る配当所得の金額を差し引いた金額が1,000万円以下の場合

このパターンでは、課税総所得金額等が1,000万円を超える部分に相当する金額について、証券投資信託の配当から先に低い控除率が適用されます。

• 剰余金の配当等に係る配当所得の金額 × 10%

• (A)に相当する部分の金額 × 2.5%

※(A)= 課税総所得金額等から1,000万円を差し引いた金額

• 証券投資信託の収益の分配に係る配当所得の金額のうち(A)を超える部分の金額 × 5%

(注)証券投資信託のうち「特定外貨建等証券投資信託以外の外貨建等証券投資信託」の収益の分配に係る配当所得がある場合、控除率はそれぞれ2.5%が1.25%に、5%が2.5%となります。

(3)課税総所得金額等から証券投資信託の収益の分配に係る配当所得の金額を差し引いた金額が1,000万円を超える場合((4)に該当する場合を除く)

このパターンでは、証券投資信託の配当全額に低い控除率が適用され、さらに剰余金の配当等の一部にも低い控除率が適用されます。

• (B)に相当する部分の金額 × 5%

※(B)= 課税総所得金額等から1,000万円と証券投資信託の収益の分配に係る配当所得の金額の合計額を差し引いた金額

• 剰余金の配当等に係る配当所得のうち、(B)を超える部分の金額 × 10%

• 証券投資信託の収益の分配に係る配当所得の金額 × 2.5%

(注)証券投資信託のうち「特定外貨建等証券投資信託以外の外貨建等証券投資信託」の収益の分配に係る配当所得は1.25%

(4)課税総所得金額等から剰余金の配当等に係る配当所得の金額と証券投資信託の収益の分配に係る配当所得の金額の合計額を差し引いた金額が1,000万円を超える場合

配当所得以外の所得だけで1,000万円を超えるケースです。この場合、配当所得全体に低い控除率が適用されます。

• 剰余金の配当等に係る配当所得の金額 × 5%

• 証券投資信託の収益の分配金に係る配当所得の金額 × 2.5%

(注)証券投資信託のうち「特定外貨建等証券投資信託以外の外貨建等証券投資信託」の収益の分配に係る配当所得は1.25%

【注意】

いずれの計算パターンにおいても、配当控除の金額は算出税額が限度となります。

これらの複雑な要件と計算を踏まえ、最後に実務で特に注意すべき点をまとめて確認します。

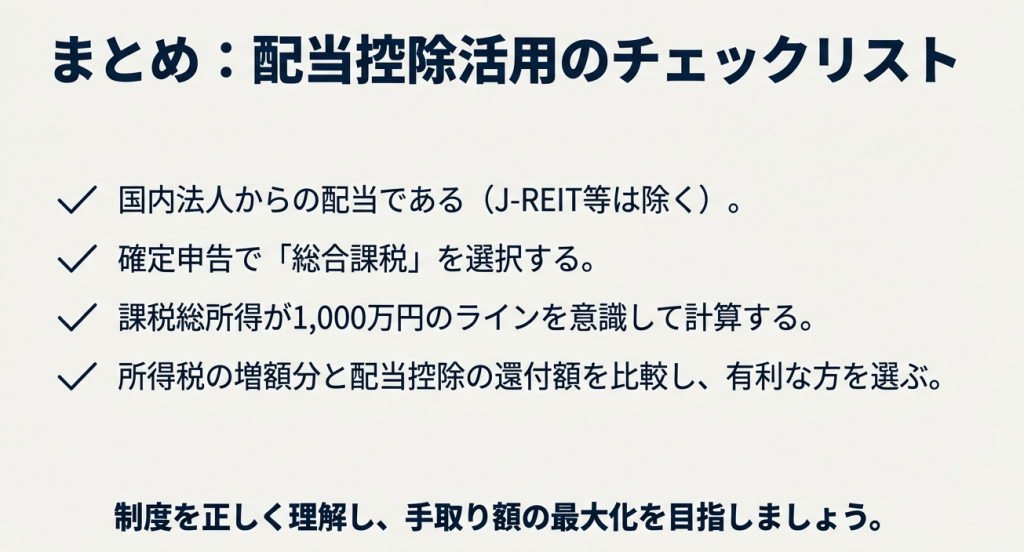

4. まとめ:実務における注意点

これまでの解説内容を実務に的確に落とし込み、クライアントへの具体的なアクションに繋げることが我々の責務です。配当控除を適用するにあたり、以下の点を常に念頭に置いて業務にあたってください。

• 申告方法の選択

総合課税を選択することが配当控除の大前提であることを、クライアントに明確に説明してください。ただし、クライアントの所得全体の状況によっては、あえて申告分離課税を選択した方が有利なケースも存在します。個別の有利不利判定は、所得全体のバランスを見て総合的に判断する必要があります。なお、個別のケースにおける具体的な有利不利の判定は、本通達の範囲を超えるため、別途詳細なシミュレーションに基づき判断すること。

• 所得内容の確認

クライアントから受領した配当に関する資料(支払通知書など)を精査し、その配当が控除の対象となるか、対象外のものか(特に投資信託の種類など)を事前にしっかり確認するプロセスを徹底してください。

• 所得水準の把握

控除率が変動する「課税総所得金額等1,000万円」のラインを常に意識してください。特にクライアントの所得がこの基準に近い場合は、他の所得の変動によって適用される計算パターンが変わる可能性があるため、より慎重な計算とシミュレーションが求められます。

• 手続きの徹底

配当控除は自動的に適用されるものではなく、確定申告が必須です。クライアントへの案内はもちろんのこと、申告書作成の最終確認段階で、適用漏れがないかを必ずチェックする体制を堅持してください。

以上を踏まえ、各々が配当控除に関する知識を再確認し、日々の業務を通じてクライアントへのより質の高いサービス提供に繋げてくれることを期待しています。

ガイド:Q&A

問1: 配当控除とはどのような制度ですか?

配当控除とは、剰余金の配当などの配当所得がある場合に、所得税額から一定の方法で計算した金額を控除できる制度です。これは税額控除の一種です。

問2: 配当控除の対象となる配当所得には、どのような条件がありますか?

配当控除を受けるには、日本国内に本店のある法人から受ける配当所得である必要があります。さらに、その配当所得について確定申告で総合課税を選択していることが条件となります。

問3: 配当控除の対象とならない配当の例を2つ挙げてください。

配当控除の対象とならないものの例として、「基金利息」や「申告分離課税制度を選択したもの」が挙げられます。その他にも、投資法人から支払を受けるべき配当等も対象外です。

問4: 配当控除を受けるためには、どのような手続きが必要ですか?

配当控除を受けるためには、確定申告を行う必要があります。申告は所轄の税務署に対して行います。

問5: 課税総所得金額等が1,000万円以下の場合、「剰余金の配当等に係る配当所得」と「証券投資信託の収益の分配金に係る配当所得」に対する控除率はそれぞれ何パーセントですか?

課税総所得金額等が1,000万円以下の場合、剰余金の配当等に係る配当所得の控除率は10%、証券投資信託の収益の分配金に係る配当所得の控除率は5%です。(ただし、特定外貨建等証券投資信託以外の外貨建等証券投資信託の場合は2.5%となります。)

問6: 外国法人から受け取る配当は、配当控除の対象となりますか? その理由も説明してください。

いいえ、対象となりません。配当控除の対象は、日本国内に本店のある法人から受ける配当所得に限られているため、外国法人から受ける配当等は対象外です。

問7: 配当控除の計算式で用いられる「課税総所得金額等」とは、具体的に何を合計した金額を指しますか?

「課税総所得金額等」とは、課税総所得金額、課税長期(短期)譲渡所得の金額、上場株式等に係る課税配当所得等の金額、株式等に係る課税譲渡所得等の金額、先物取引に係る課税雑所得等の金額などの合計額を指します。

問8: 配当控除額を計算する際、その金額に上限はありますか?

はい、上限があります。配当控除の金額は、その年の算出税額が限度とされています。

問9: 確定申告不要制度を選択した配当所得は、配当控除の対象となりますか?

いいえ、対象となりません。確定申告不要制度を選択した配当所得は、配当控除の対象から除外されます。

問10: 確定申告において、配当控除の額のほかに、納付すべき税額の計算上控除されるものは何ですか?

確定申告の際には、配当控除の額に加えて、その配当について源泉徴収された所得税の額も納付すべき税額の計算上控除されます。

コメント