国税庁タックスアンサーの「No.7140 印紙税額の一覧表(その1)第1号文書から第4号文書まで」について解説します。

解説動画

内容:第1号文書から第4号文書までの徹底解説

1. はじめに:なぜ印紙税の理解が実務で不可欠なのか

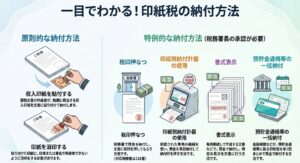

企業の日常的な活動においては、売買、請負、金銭の貸借など、様々な契約書が作成されます。これらの文書の多くは印紙税法上の「課税文書」に該当し、印紙税を納める義務が生じます。この納税を正しく行うことは、経理担当者や我々会計専門家にとって、基本的かつ重要な責務の一つです。

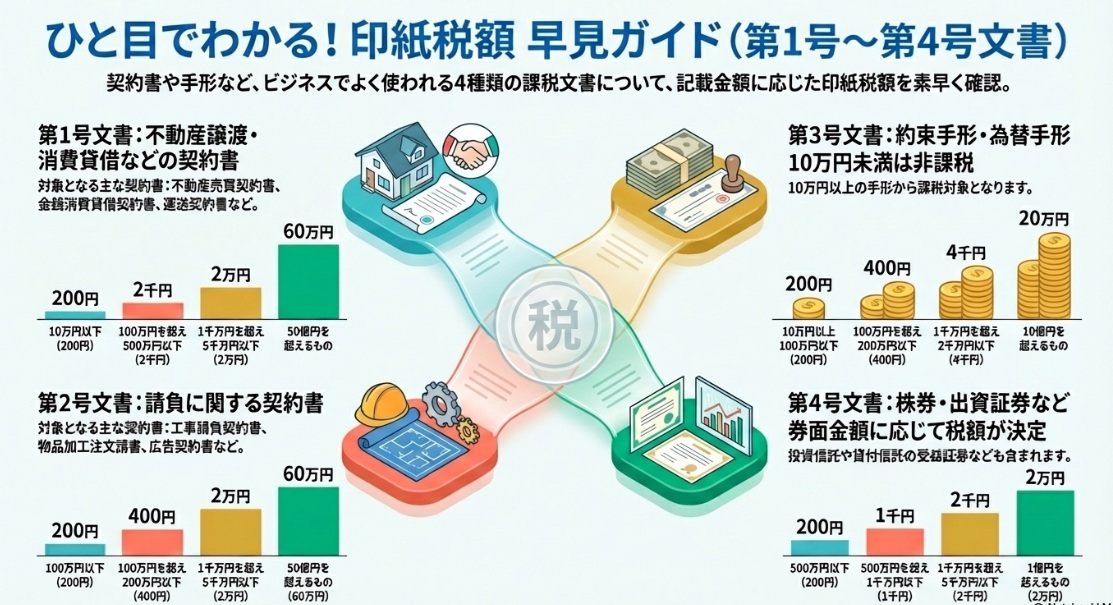

もし納税を怠れば、過怠税というペナルティが課される可能性もあります。

本稿では、数ある課税文書の中でも、特に実務で頻繁に遭遇する「第1号文書」から「第4号文書」までに焦点を絞り、その基本を徹底的に解説します。この解説を通じて、皆様が日々の業務で直面する印紙税の疑問を解消し、自信を持って実務に取り組めるようになることを目的としています。

まずは詳細な規定に入る前に、印紙税額を決定する上での最も重要な原則を先に示します。この「結論」を先に理解することで、後続の具体的な解説がよりスムーズに頭に入るはずです。

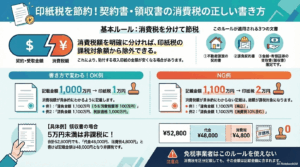

2. 結論から先に:印紙税額決定の基本原則

印紙税は一見すると複雑に感じられるかもしれませんが、その税額を決定する構造は非常にシンプルです。詳細な規定を一つひとつ覚える前に、まずこの核心的な考え方を掴むことが、効率的な学習の鍵となります。

結論から申し上げますと、印紙税の納税額は、常に以下の2つの要素の組み合わせによって決まります。

1. 文書の種類:

作成した文書が、印紙税法で定められた課税物件表のどの分類(第何号文書)に該当するのか。

2. 契約金額:

その文書に記載された契約金額がいくらであるか。

つまり、「どの種類の文書で、いくらの金額が記載されているか」を確認すれば、納税すべき印紙税額が自ずと定まるのです。このシンプルな構造を念頭に置いていただくことで、これから解説する各文書の規定も、単なる暗記ではなく、体系的な知識として整理しやすくなるでしょう。

それでは、この基本原則を踏まえた上で、実務で特に重要な第1号から第4号までの文書について、具体的な内容を見ていくことにしましょう。

3. 詳細解説:第1号~第4号文書のポイント

ここからは、本解説の中心となる第1号から第4号までの各文書について、その定義、具体例、そして契約金額に応じた税額を具体的に掘り下げていきます。皆様が日常業務で手にする契約書が、どの文書に該当するのかを判断する際の参考にしてください。

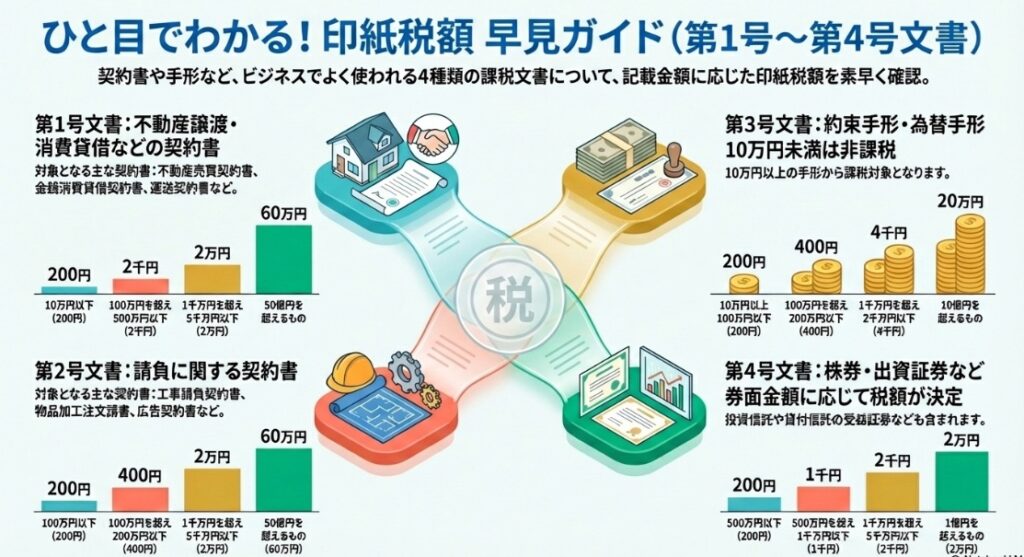

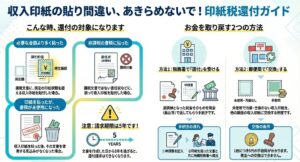

3.1. 第1号文書:多様な権利の譲渡や金銭消費貸借に関する契約書

第1号文書は、不動産や知的財産権の譲渡、金銭の貸し借りなど、非常に広範な契約を対象としており、実務における重要性が極めて高い文書です。主に以下の4つのカテゴリーに分類されます。

• 不動産、鉱業権、試掘権、無体財産権、船舶もしくは航空機または営業の譲渡に関する契約書

例:不動産売買契約書、不動産交換契約書、不動産売渡証書 など

• 地上権または土地の賃借権の設定または譲渡に関する契約書

例:土地賃貸借契約書、土地賃料変更契約書 など

• 消費貸借に関する契約書

例:金銭借用証書、金銭消費貸借契約書 など

• 運送に関する契約書

例:運送契約書、貨物運送引受書 など

補足

• ここでいう「無体財産権」とは、特許権、実用新案権、商標権、意匠権、著作権などを指します。

• 「運送に関する契約書」には、乗車券、乗船券、航空券、送り状は含まれません。

印紙税額

| 記載された契約金額 | 印紙税額 |

| 1万円未満 | 非課税 |

| 1万円以上10万円以下 | 200円 |

| 10万円を超え50万円以下 | 400円 |

| 50万円を超え100万円以下 | 1千円 |

| 100万円を超え500万円以下 | 2千円 |

| 500万円を超え1千万円以下 | 1万円 |

| 1千万円を超え5千万円以下 | 2万円 |

| 5千万円を超え1億円以下 | 6万円 |

| 1億円を超え5億円以下 | 10万円 |

| 5億円を超え10億円以下 | 20万円 |

| 10億円を超え50億円以下 | 40万円 |

| 50億円を超えるもの | 60万円 |

| 契約金額の記載のないもの | 200円 |

3.2. 第2号文書:請負に関する契約書

第2号文書は、いわゆる「請負」に関する契約書を対象とします。建設工事のような大規模なものから、物品の加工、広告の制作、専門家による役務の提供まで、非常に幅広い契約がこれに該当します。

具体例:

工事請負契約書、工事注文請書、物品加工注文請書、広告契約書、映画俳優専属契約書、請負金額変更契約書 など

補足

印紙税法上の「請負」には、プロスポーツ選手や映画俳優、監督、音楽家などが、その専門家として役務の提供を約束する契約も含まれます。

印紙税額

| 記載された契約金額 | 印紙税額 |

| 1万円未満 | 非課税 |

| 1万円以上100万円以下 | 200円 |

| 100万円を超え200万円以下 | 400円 |

| 200万円を超え300万円以下 | 1千円 |

| 300万円を超え500万円以下 | 2千円 |

| 500万円を超え1千万円以下 | 1万円 |

| 1千万円を超え5千万円以下 | 2万円 |

| 5千万円を超え1億円以下 | 6万円 |

| 1億円を超え5億円以下 | 10万円 |

| 5億円を超え10億円以下 | 20万円 |

| 10億円を超え50億円以下 | 40万円 |

| 50億円を超えるもの | 60万円 |

| 契約金額の記載のないもの | 200円 |

第1号文書と税額の構造が類似している点に気づかれたかもしれません。このように、契約の種類は異なっても、税額の考え方には共通点が多くあります。構造を理解すると覚えやすくなります。

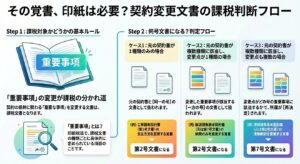

実務では、この契約が第1号文書なのか、それとも請負契約である第2号文書なのか判断に迷うケースがよくありますので、注意が必要です。

3.3. 第3号文書:約束手形または為替手形

第3号文書は、商取引における決済手段として用いられる約束手形や為替手形に課される印紙税です。

印紙税額

| 記載された手形金額 | 印紙税額 |

| 10万円未満 | 非課税 |

| 10万円以上100万円以下 | 200円 |

| 100万円を超え200万円以下 | 400円 |

| 200万円を超え300万円以下 | 600円 |

| 300万円を超え500万円以下 | 1千円 |

| 500万円を超え1千万円以下 | 2千円 |

| 1千万円を超え2千万円以下 | 4千円 |

| 2千万円を超え3千万円以下 | 6千円 |

| 3千万円を超え5千万円以下 | 1万円 |

| 5千万円を超え1億円以下 | 2万円 |

| 1億円を超え2億円以下 | 4万円 |

| 2億円を超え3億円以下 | 6万円 |

| 3億円を超え5億円以下 | 10万円 |

| 5億円を超え10億円以下 | 15万円 |

| 10億円を超えるもの | 20万円 |

ただし、以下の5つのケースに該当する手形については、手形金額が10万円以上であれば一律で200円となる特例があります。

(1) 一覧払のもの

(2) 金融機関相互間のもの

(3) 外国通貨で金額を表示したもの

(4) 非居住者円表示のもの

(5) 円建銀行引受手形

実務上の注意点

• 金額未記載(白地)の手形:

手形作成時には非課税ですが、後から金額を補充した人が納税義務者となり、その時点で印紙を貼付する必要があります。

• 振出人署名のない白地手形:

金額が記載されていても振出人の署名がない場合、引受人など他の署名者が作成者(納税義務者)とみなされます。

• 手形の複本・謄本:

これらは課税対象外となり、印紙税はかかりません。

3.4. 第4号文書:株券、出資証券など

第4号文書は、株式会社が発行する株券や社債券、その他の法人・組合が発行する出資証券のほか、投資信託、貸付信託、特定目的信託もしくは受益証券発行信託の受益証券といった有価証券に課される印紙税です。

現在では上場企業の株券は電子化されていますが、非上場の中小企業などでは、今でも株券や出資証券が物理的に発行されるケースがあります。そうした場面でこの第4号文書の知識が必要となります。

印紙税額

| 記載された券面金額 | 印紙税額 |

| 500万円以下 | 200円 |

| 500万円を超え1千万円以下 | 1千円 |

| 1千万円を超え5千万円以下 | 2千円 |

| 5千万円を超え1億円以下 | 1万円 |

| 1億円を超えるもの | 2万円 |

補足

• 株券の「券面金額」は、「1株当たりの払込金額 × 株数」で計算します。

• 払込金額がない場合は、「(資本金の額+資本準備金の額)÷ 発行済株式総数 × 株数」という計算式で券面金額を算出します。

以上が、第1号から第4号文書までの基本的なルールです。

次のセクションでは、これらの知識を補完するため、実務で特に注意すべき点をまとめて解説します。

4. まとめ:実務上の重要注意点

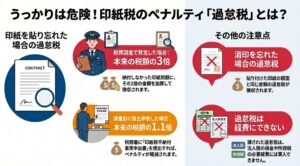

最後に、これまでに解説した基本ルールに加え、実務上、判断に迷いやすい点や、必ず知っておくべき特例措置について解説します。これらの知識は、税務上のミスを防ぎ、適切かつ有利な処理を行う上で不可欠です。

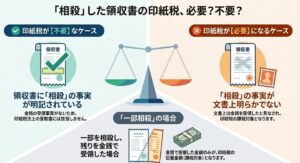

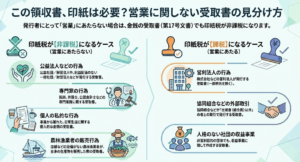

4.1. 非課税文書の判断基準

すべての文書に印紙税がかかるわけではありません。以下の基準を覚えておくことで、不要な納税を避けることができます。

• 少額契約:

第1号文書(不動産売買等)および第2号文書(請負)において、記載された契約金額が1万円未満の場合は非課税となります。

• 少額手形:

第3号文書(約束手形等)において、記載された手形金額が10万円未満の場合は非課税です。

• その他の例外:

ただし、重要な注意点があります。例えば、不動産の売買契約(第1号文書)の中に、手形の振出を約束する条項(第3号文書の要素)が含まれているような、一つの文書に複数の課税事項が記載されている特殊なケースです。このような場合は、たとえ契約金額が1万円未満でも非課税にはならない、という例外ルールです。実務で遭遇することは稀ですが、念のため頭の片隅に入れておいてください。

4.2. 税率の軽減措置と災害時の特例

法律には、特定の状況下で納税者の負担を軽減するための特別措置が設けられています。以下の2点は必ず押さえておきましょう。

• 不動産譲渡・建設工事請負に関する契約書の軽減措置:

平成26年4月1日から令和9年3月31日までの間に作成される「不動産の譲渡に関する契約書」および「建設工事の請負に関する契約書」のうち、契約金額が一定の金額を超える場合には、本則税率よりも低い税率が適用される軽減措置があります。特に不動産業や建設業のお客様を担当する場合、契約金額が大きくなるため、この軽減措置を適用するか否かで印紙税額に数十万円単位の差が出ることさえあります。適用期間も定められているため、絶対に失念してはならない最重要項目の一つです。

• 災害に関する非課税措置:

東日本大震災やその他の自然災害によって被害を受けられた方が作成する特定の契約書等については、印紙税が非課税となる特例措置が設けられています。

この解説が、日々の業務に奮闘されている新人スタッフや経理担当者の皆様の実務の一助となれば幸いです。印紙税について不明な点があれば、決して自己判断せず、まずは所内の先輩や私に気軽に声をかけてください。

正しい知識を身につけ、共に成長していきましょう。

コメント