国税庁タックスアンサーの「No.7442「不動産等の譲受けの対価の支払調書」の提出範囲等」について解説します。

解説動画

概要

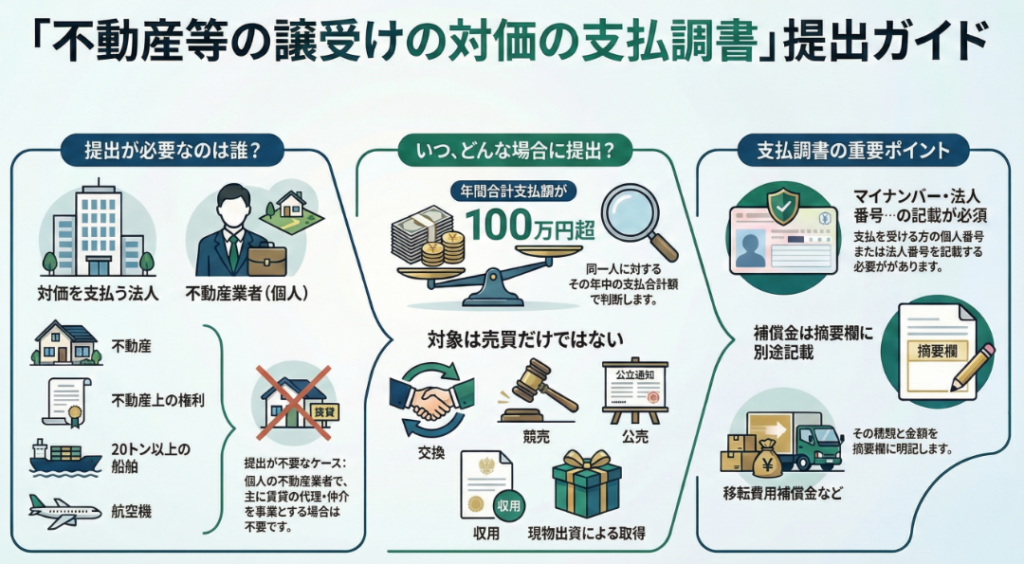

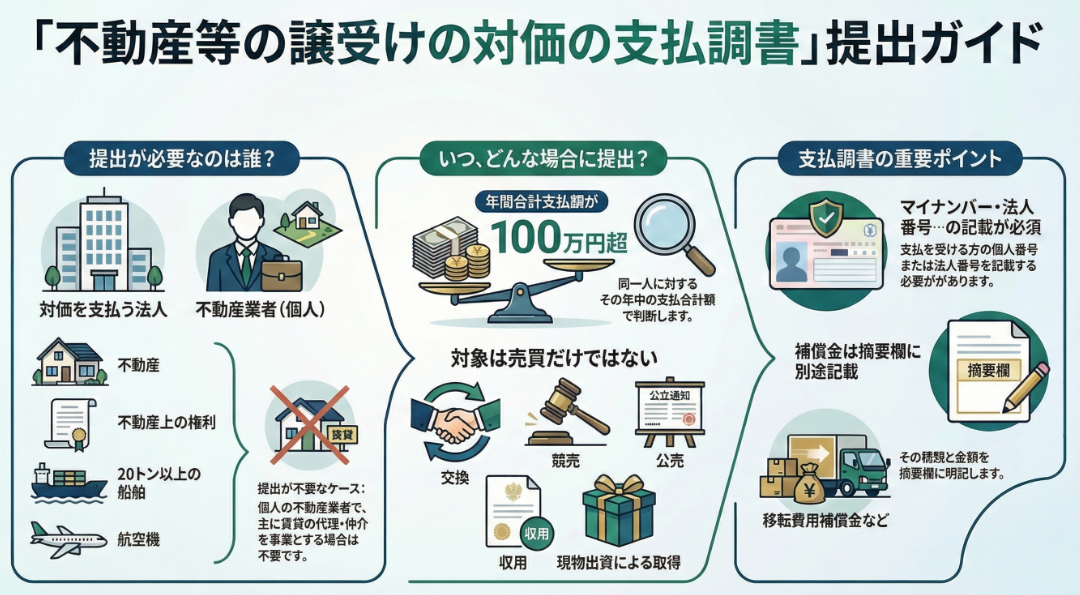

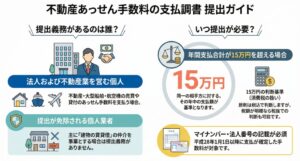

不動産等の譲受けの対価の支払調書は、不動産や不動産上の権利、20トン以上の船舶、航空機を譲り受け、対価を支払った法人や不動産業者(個人)が提出する書類です。ただし、個人の不動産業者で主に建物の賃貸借の仲介等を行う方は、提出義務がありません。

提出対象は、同一人への年間支払合計額が100万円を超える場合です。判定は原則消費税込みですが、明確に区分されていれば税抜額でも可能です。譲受けには売買のほか、交換、競売、収用、現物出資等も含まれます。提出時には相手方のマイナンバーや法人番号の記載が必要で、移転費用等の補償金を支払う際は、その種類と金額を摘要欄に明記します。

スライド解説

解説:「不動産等の譲受けの対価の支払調書」の実務

1. 導入:なぜこの支払調書が重要なのか

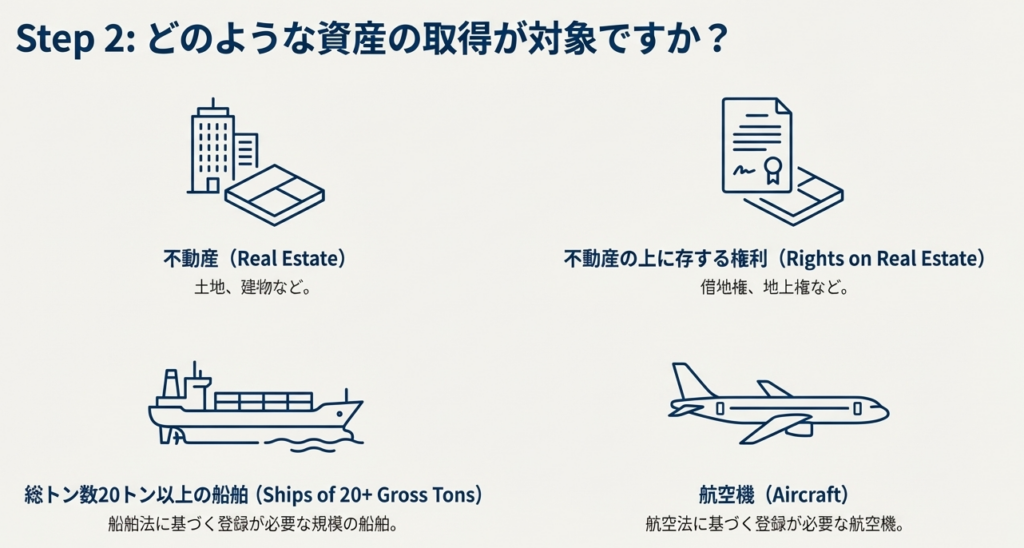

法人や不動産業を営む個人事業主の皆様にとって、「不動産等の譲受けの対価の支払調書」の作成・提出は、実務上、見落とされがちですが、税務調査で必ず確認される重要書類です。ここでいう「不動産等」とは、土地や建物といった不動産やその上の権利だけでなく、総トン数20トン以上の船舶、航空機も含まれる点にまず注意が必要です。これらの比較的高額な資産取引に伴って発生するため、その処理には極めて高い正確性が求められます。

この支払調書は、税務署が取引実態を把握するための重要な資料であり、提出漏れや記載誤りは税務調査で厳しく指摘されるポイントとなります。この解説を通じて、提出義務の有無を正しく判断し、実務で陥りやすい罠を確実に避けるための知識を身につけていただければ幸いです。

本稿では、多忙な経理担当者様がすぐに要点を把握できるよう、まず結論から先に提示し、その後に詳細なルールを解説する構成で進めてまいります。

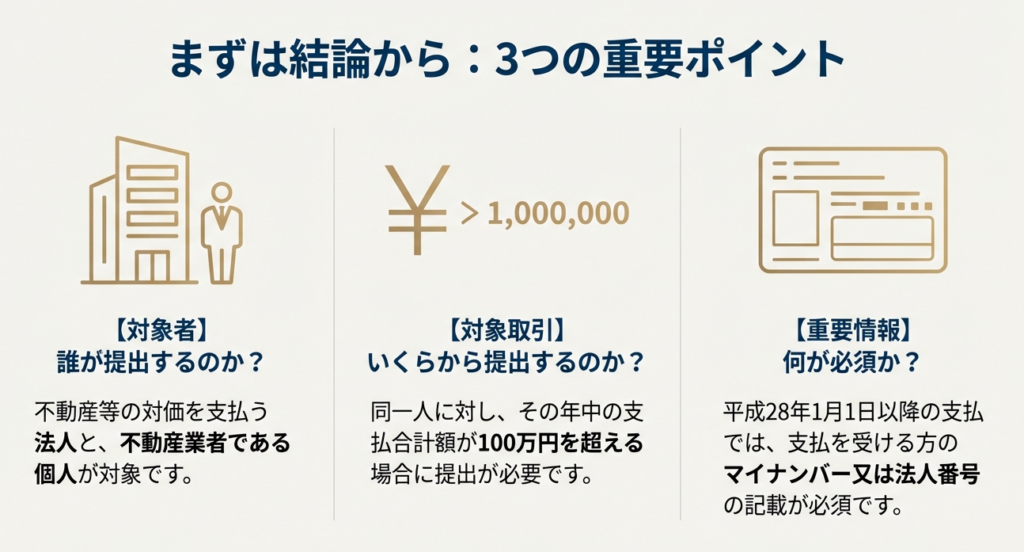

2. 結論:結局、何をしなければならないのか

この支払調書に関する実務を端的にまとめると、以下のようになります。

不動産、総トン数20トン以上の船舶、航空機の譲受けに対し、同一人へ年間100万円を超える対価を支払う法人および不動産業者である個人は、原則としてこの支払調書の提出義務があります。

具体的に経理担当者が行うべきアクションは、次の通りです。

• 何を: 「不動産等の譲受けの対価の支払調書」を作成し

• どうする: 所轄の税務署へ提出する

このシンプルな結論に至るまでには、対象となる取引の範囲や金額の判定、例外規定など、いくつかの詳細なルールが存在します。次のセクションでは、これらの具体的なルールを一つずつ丁寧に掘り下げて解説していきます。

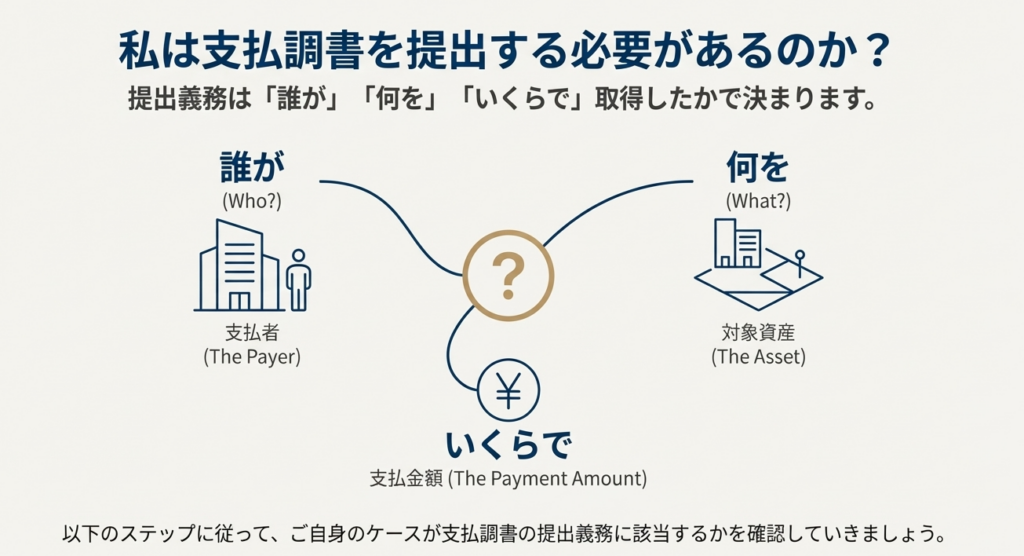

3. 詳細解説:「不動産等の譲受けの対価の支払調書」の要点

支払調書の提出義務を正しく判断するためには、「誰が」「どのような取引で」「いくらの支払いをしたか」という具体的な要件を正確に理解する必要があります。ここでは、それぞれの要件を詳細に見ていきましょう。

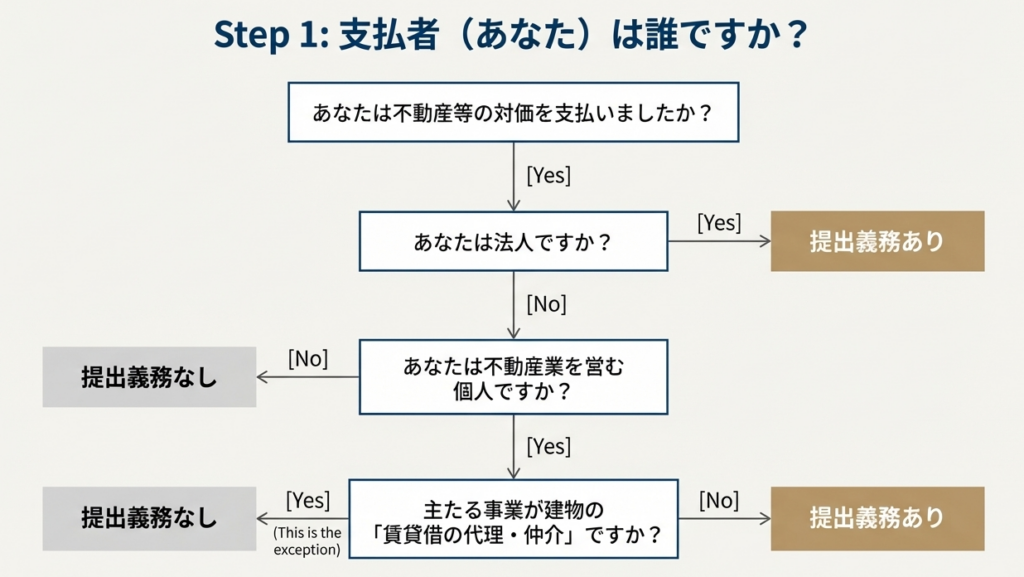

3.1. 提出義務があるのは誰か?

支払調書の提出義務があるのは、原則として以下の2者です。

1. 不動産等の譲受けの対価の支払をする法人

2. 不動産業者である個人

つまり、法人が事業の一環として不動産等を取得した場合はもちろん、個人事業主であっても不動産業を営んでいる方が不動産等を取得した場合には、提出義務が生じます。

ただし、例外として、不動産業を営む個人であっても「主として建物の賃貸借の代理や仲介を目的とする事業を営んでいる方」については、この支払調書の提出義務が免除されます。ご自身の事業内容がこの例外に該当するかどうか、注意深く確認する必要があります。

3.2. どの範囲の支払いが対象か?

支払調書の提出が必要かどうかを判断する上で最も重要なのが、金額基準と対象となる取引の範囲です。

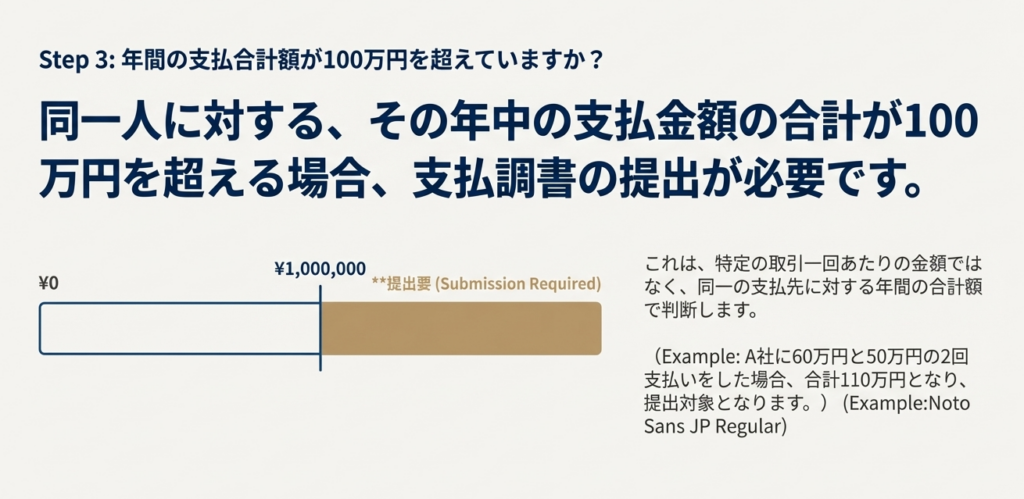

金額基準:100万円のボーダーライン

支払調書の提出が必要となるのは、「同一人に対するその年中の支払金額の合計が100万円を超えるもの」です。

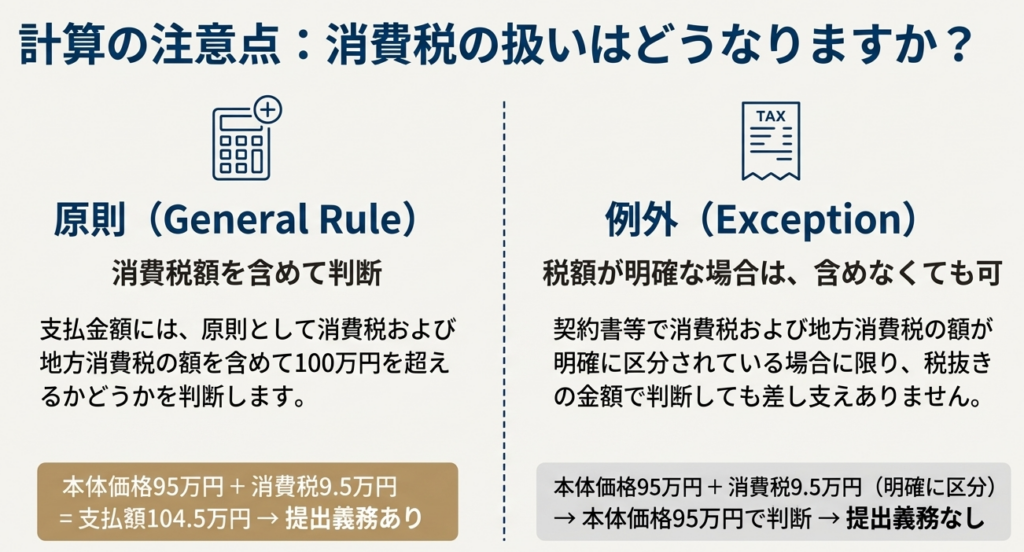

この「100万円」を判断する際の消費税の取り扱いについては、実務上、以下のようになっています。

• 原則: 消費税および地方消費税の額を含めて100万円を超えるかどうかを判断します。

• 例外: 請求書等で消費税および地方消費税の額が明確に区分されている場合には、その額を含めない(=税抜きの金額で)判断しても差し支えありません。

■対象となる取引:売買だけではない

「譲受け」というと、多くの方が「売買」を想像しますが、税法上の対象範囲はそれよりも広くなっています。具体的には、以下の取引による取得も含まれるため、注意が必要です。

• 売買

• 交換

• 競売

• 公売

• 収用

• 現物出資等による取得

このように、直接的な金銭の授受がない「交換」や「現物出資」といった取引も対象となる点を見落とさないようにしてください。

3.3. 特殊なケースと注意点

通常の取引以外にも、実務上注意すべき特殊なケースが存在します。

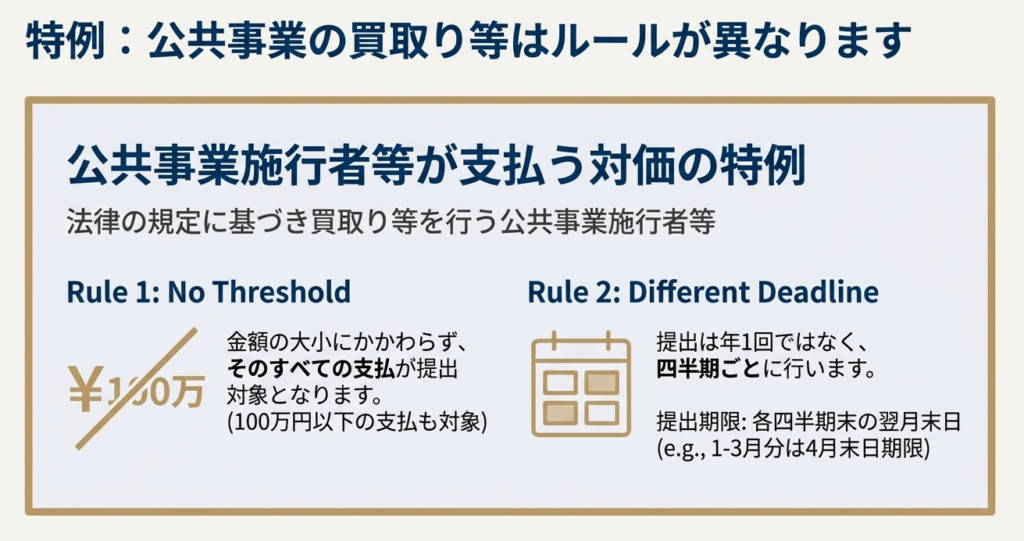

■公共事業の特例

公共事業施行者が法律の規定に基づいて買取り等の対価を支払う場合は、特別なルールが適用されます。この場合、金額基準(100万円超)は適用されず、そのすべての支払いが対象となります。 さらに、提出時期も通常とは異なり、「四半期に1回」(各四半期末の翌月末日が提出期限)となる点も押さえておく必要があります。

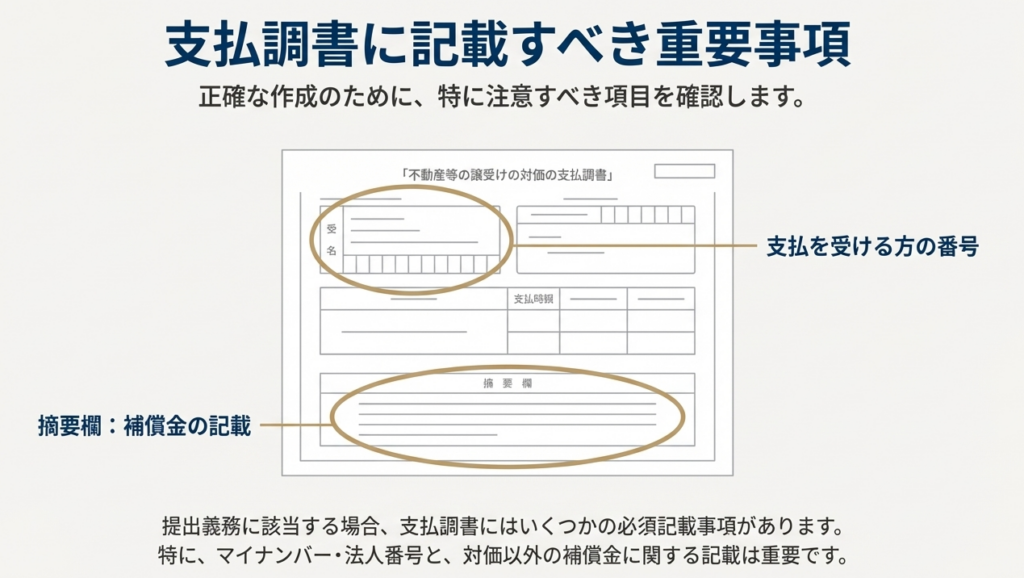

■補償金が支払われる場合

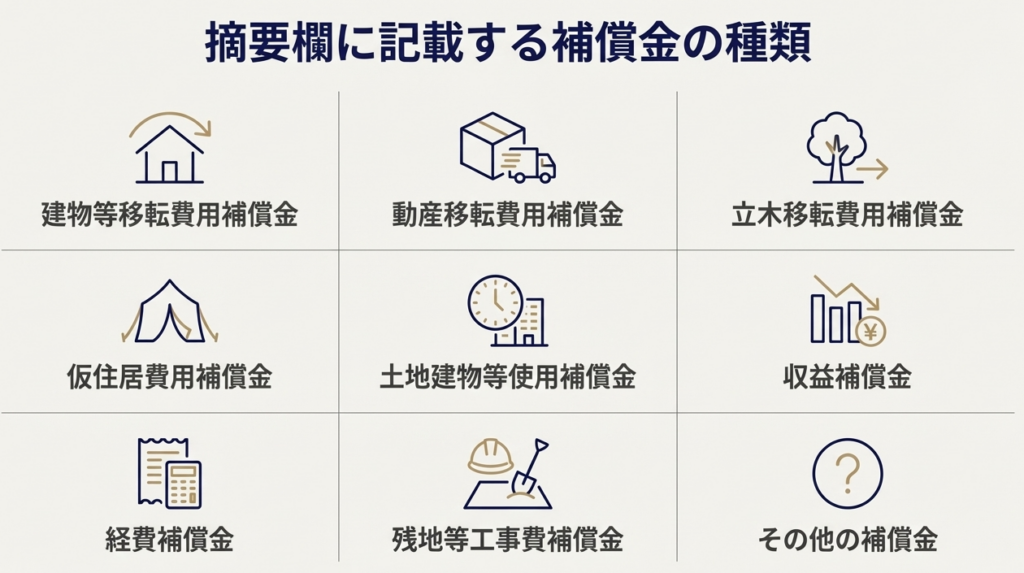

不動産等の譲受け対価とは別に、移転費用などの「補償金」が支払われることがあります。その場合、支払調書の「摘要欄」に、その補償金の種類と金額を記載しなければなりません。記載が必要となる主な補償金は以下の通りです。

1. 建物等移転費用補償金

2. 動産移転費用補償金

3. 立木移転費用補償金

4. 仮住居費用補償金

5. 土地建物等使用補償金

6. 収益補償金

7. 経費補償金

8. 残地等工事費補償金

9. その他の補償金

契約内容をよく確認し、これらの補償金が含まれている場合は、記載漏れがないように注意しましょう。

3.4. 支払調書への個人番号(マイナンバー)・法人番号の記載

税務手続きのデジタル化に伴い、平成28年1月1日以降に支払が確定する対価については、支払調書に支払を受ける方の個人番号(マイナンバー)または法人番号を記載することが義務付けられています。 これは、支払先が個人の場合はマイナンバー、法人の場合は法人番号を取得・管理する必要があることを意味します。取引の早い段階で番号の提供を依頼するなど、実務フローに組み込んでおくことが不可欠です。

これらの詳細なルールを踏まえ、最後に日常業務で特に注意すべき点を「実務上のチェックポイント」として整理します。

4. まとめ:実務上のチェックポイント

ここまで解説してきた内容を基に、経理担当者の皆様が日々の業務で間違いを犯さないための、実務的なチェックポイントを以下にまとめました。

• 対象資産の範囲を再確認する

対象は不動産に限りません。20トン以上の船舶や航空機の取得も含まれます。これらの高額資産の取引は見落としが許されないため、契約内容を必ず確認してください。

• 年間累計額を常に意識する

一度の支払いが100万円以下でも、同じ相手方に対して年内に複数回(例:手付金と残金)支払う場合、その合計額で判断します。年の途中でも100万円を超える可能性を念頭に置き、同一の相手方への支払額は常に累計で管理する体制を整えましょう。

• 「売買」以外の取引を見落とさない

「売買」以外の取引を見落とすのが典型的なミスです。「交換」や「現物出資」といった金銭の支払いを直接伴わない取引も対象であることを肝に銘じてください。契約書等で取引の法的な性質をきちんと確認する習慣が重要です。

• マイナンバー・法人番号は事前に取得する

支払いが確定し、支払調書の作成段階になってから慌てて番号の提供を依頼すると、トラブルの原因になりかねません。資産の取得契約を結ぶ段階など、できるだけ早いタイミングで相手方の番号を確実に取得しておく実務フローを確立してください。

• 補償金の記載漏れに注意する

特に収用などで発生する補償金の支払いは、対価本体と合わせて契約内容を精査し、「摘要欄」への記載が必要かどうかを必ず確認しましょう。記載漏れは、不正確な調書の提出と見なされる可能性があります。

「不動産等の譲受けの対価の支払調書」は、数ある法定調書の中でも特に重要なものの一つです。提出漏れや記載の誤りは、税務当局からの信頼を損なうだけでなく、余計な税務上のリスクを招くことにも繋がりかねません。日頃からこれらのポイントを意識し、正確な事務処理を心掛けていただくことが、企業の健全な税務コンプライアンスの維持に不可欠です。

ガイド:Q&A

1. 「不動産等の譲受けの対価の支払調書」を提出する義務があるのは、どのような者ですか?

譲り受けた不動産等の対価を支払う法人と、不動産業者である個人が提出義務を負います。これにより、不動産取引等に関する支払いの実態を税務署が把握することが可能になります。

2. 個人である不動産業者のうち、支払調書の提出義務が免除されるのはどのような場合ですか?

個人である不動産業者のうち、主として建物の賃貸借の代理や仲介を目的とする事業を営んでいる方は、提出義務がありません。

3. 支払調書の提出が必要となる、同一人に対する年間の支払金額の基準はいくらですか?

同一人に対するその年中の支払金額の合計が100万円を超える場合に提出が必要です。この金額を基準に、報告すべき取引かどうかが判断されます。

4. 支払金額の基準を判断する際、消費税および地方消費税はどのように扱われますか?

原則として消費税および地方消費税の額を含めて100万円を超えるか判断します。ただし、支払対価において消費税等の額が明確に区分されている場合は、その額を含めずに判断することも認められています。

5. この支払調書の対象となる「不動産等の譲受け」には、売買以外にどのようなものが含まれますか?

一般的な売買のほか、交換、競売、公売、収用、現物出資等による取得も含まれます。これにより、所有権が移転する幅広い形態の取引が支払調書の対象となります。

6. 平成28年1月1日以降に支払が確定する対価について、支払調書に記載が必要となった重要な情報は何ですか?

不動産等の譲受けの対価の支払を受ける方のマイナンバー(個人番号)または法人番号を記載することが義務付けられました。

7. 公共事業施行者等が法律の規定に基づき買取りを行う場合、支払調書の提出に関してどのような特例がありますか?

公共事業施行者等は、支払金額にかかわらず、法律に基づく買取り等の対価の支払い全てについて支払調書を提出します。提出は四半期に一度、各四半期末の翌月末日を期限として行います。

8. 譲受けの対価の他に補償金が支払われる場合、支払調書のどこに何を記載する必要がありますか?

支払調書の「摘要欄」に、支払われる補償金の種類と、その具体的な金額を記載する必要があります。

9. 摘要欄に記載すべき補償金の種類を3つ挙げてください。

「建物等移転費用補償金」「動産移転費用補償金」「収益補償金」などが挙げられます。(その他、資料記載の補償金も正解です)

10. この支払調書の対象となる資産には、不動産や不動産上の権利以外にどのようなものが含まれますか?

不動産、不動産の上に存する権利のほかに、総トン数20トン以上の船舶や航空機も対象資産に含まれます。

コメント