国税庁タックスアンサーの「No.7456 国外財産調書の提出義務」について解説します。

解説動画

概要

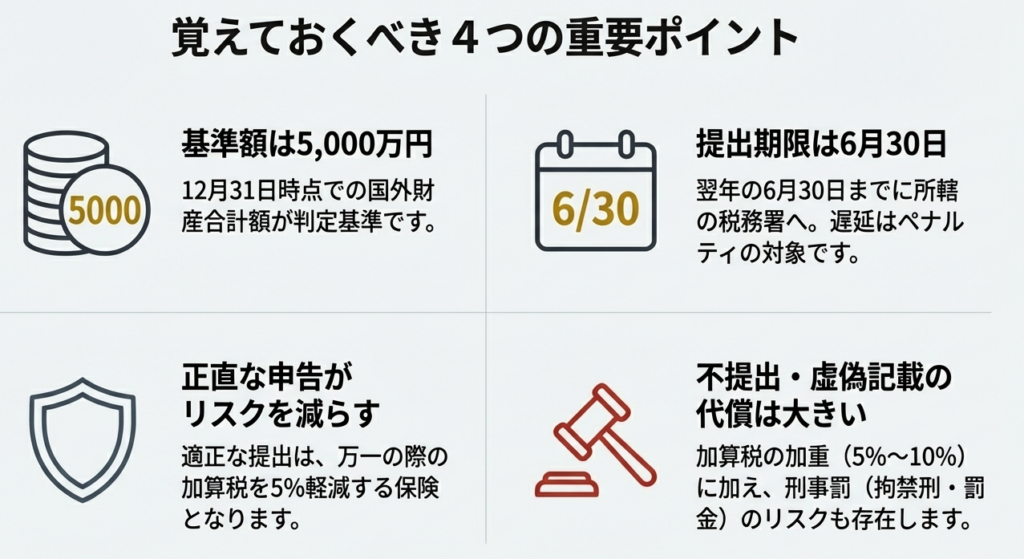

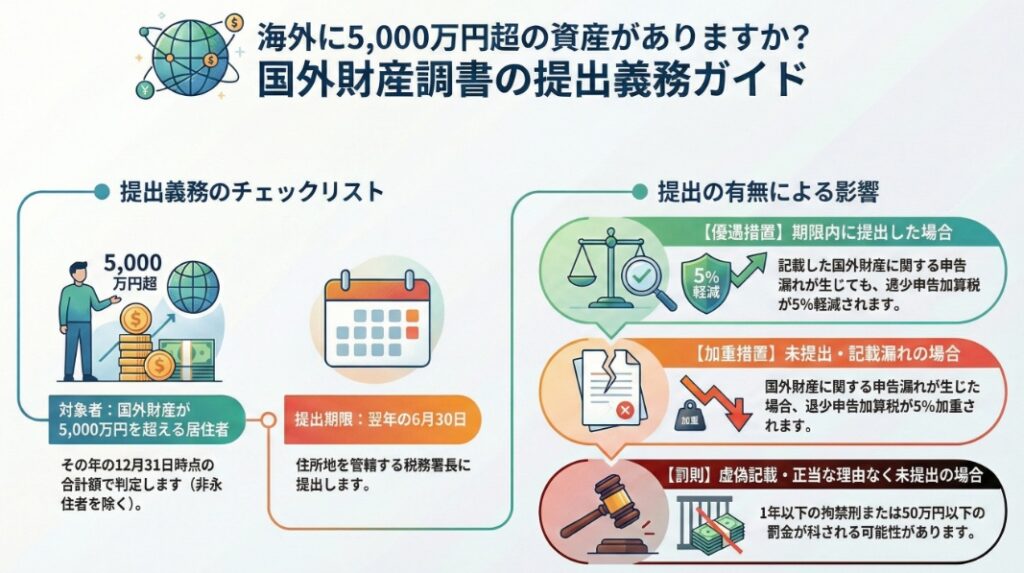

国外財産調書は、居住者(非永住者を除く)が12月31日時点で合計5,000万円を超える国外財産を保有する場合に提出する書類です。提出期限は翌年の6月30日で、所轄税務署長へ「国外財産調書合計表」と共に提出します。

適正な申告を促すため、期限内に提出しつつ所得税等の申告漏れが生じた際は、過少申告加算税等が5%軽減されます。逆に、未提出や記載不備がある中で申告漏れが発覚すると、加算税が5%(書類提示等がない場合は10%)加重されます。さらに、正当な理由のない不提出や虚偽記載には、1年以下の拘禁刑または50万円以下の罰金という罰則もあります。なお、相続財産は発生した年分に限り判定から除外可能です。

スライド解説

「国外財産調書制度」の実務解説:提出義務から罰則までの完全ガイド

1. 導入:なぜ今、「国外財産調書」が重要なのか

近年、投資の多様化やビジネスのグローバル化に伴い、個人が海外に資産を保有することはもはや特別なことではなくなりました。このような状況を背景に、国税当局は国際的な租税回避行為を防止し、適正な課税を確保するため、国外財産に関する情報収集を強化しています。その中核をなすのが「国外財産調書制度」です。

この制度を正しく理解し、遵守することは、クライアントの資産を守り、適切な税務アドバイスを提供する上で不可欠です。 proactiveにこの制度に対応することは、クライアントからの信頼を構築し、我々の専門家としてのサービスを差別化する機会ともなります。単なる事務手続きと軽視すれば、思わぬ加算税や罰則の対象となる可能性も否定できません。

本稿では、この国外財産調書制度の基本から、実務上の注意点、さらにはインセンティブや罰則といった具体的な影響までを、専門家の視点から分かりやすく解説していきます。

2. 結論:あなたが確認すべきこと

多忙な皆様が、まず結論から把握できるよう、本制度の核心を先に示します。国外財産調書制度は、一定額以上の国外財産を持つ居住者に対して提出が義務付けられているものです。自身やクライアントが対象者であるかを即座に判断するために、以下の3つのポイントをご確認ください。

• その年の12月31日時点で「居住者」(非永住者を除く)に該当するかどうか。

• 国外に財産を所有しているかどうか。

• その国外財産の合計額が5,000万円を超えているかどうか。

もしこれらの条件にすべて該当する場合、翌年6月30日までに所定の調書を税務署に提出する必要があります。次のセクションでは、これらの要件についてより詳しく掘り下げていきましょう。

3. 詳細解説:国外財産調書制度のポイント

制度の概要を掴んだところで、より具体的な要件を正確に理解することが重要です。ここでは、「誰が」「何を」「いつまでに」提出すべきなのか、そして実務上見落としがちな特例について詳しく解説します。

3.1. 提出義務の判定:誰が対象となるのか?

国外財産調書の提出義務者は、以下の3つの要件をすべて満たす個人です。

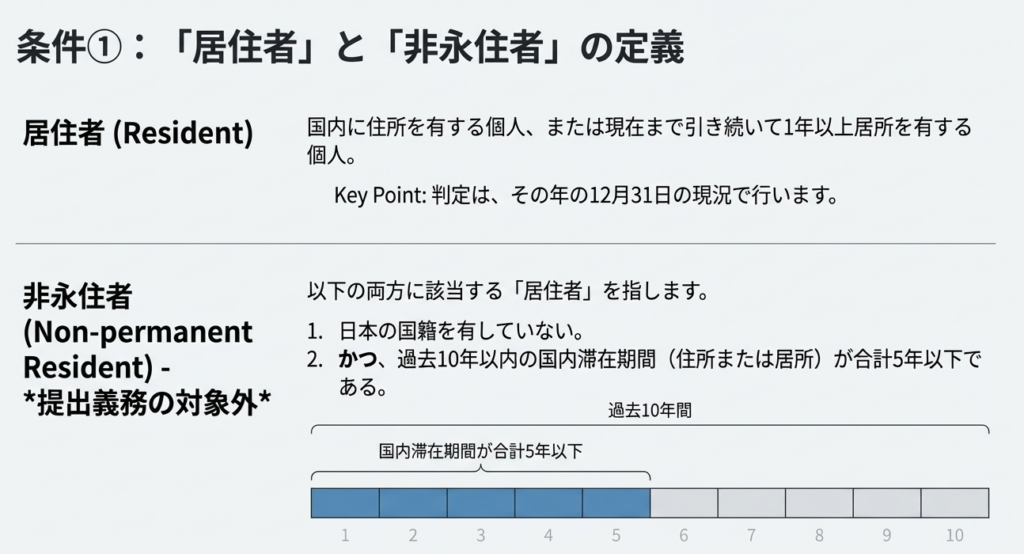

1. その年の12月31日において、国内に住所を有するなど、日本の「居住者」であること(「非永住者」は除かれます)。

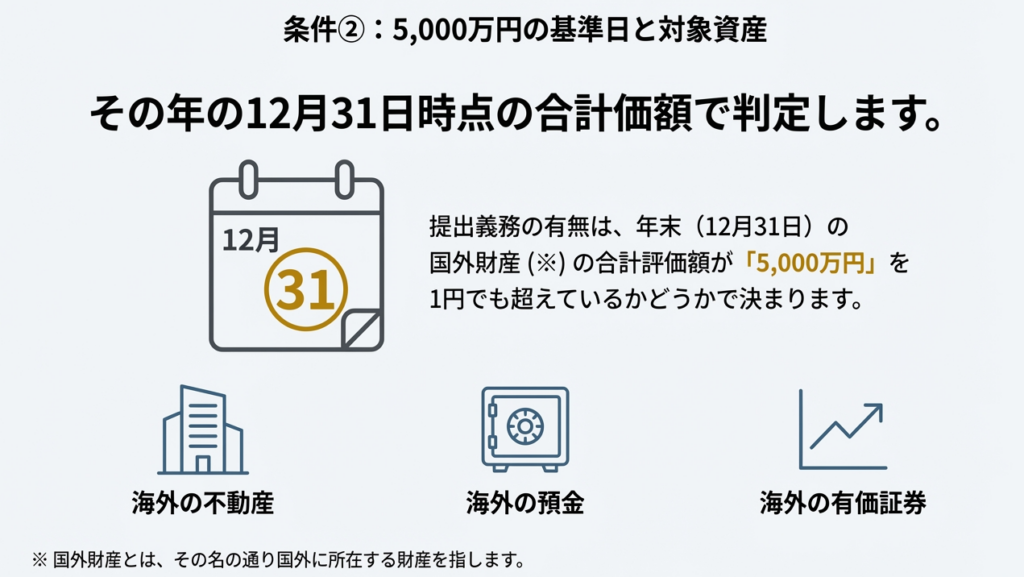

2. 日本国外に財産(預金、不動産、有価証券など)を有していること。

3. その国外財産の価額の合計額が5,000万円を超えること。

「居住者」および「非永住者」の定義 所得税法上、居住者とは国内に住所を有し、または現在まで引き続いて1年以上居所を有する個人を指します。 非永住者とは、居住者のうち日本の国籍を有しておらず、かつ過去10年以内において国内に住所または居所を有していた期間の合計が5年以下である個人を指します。

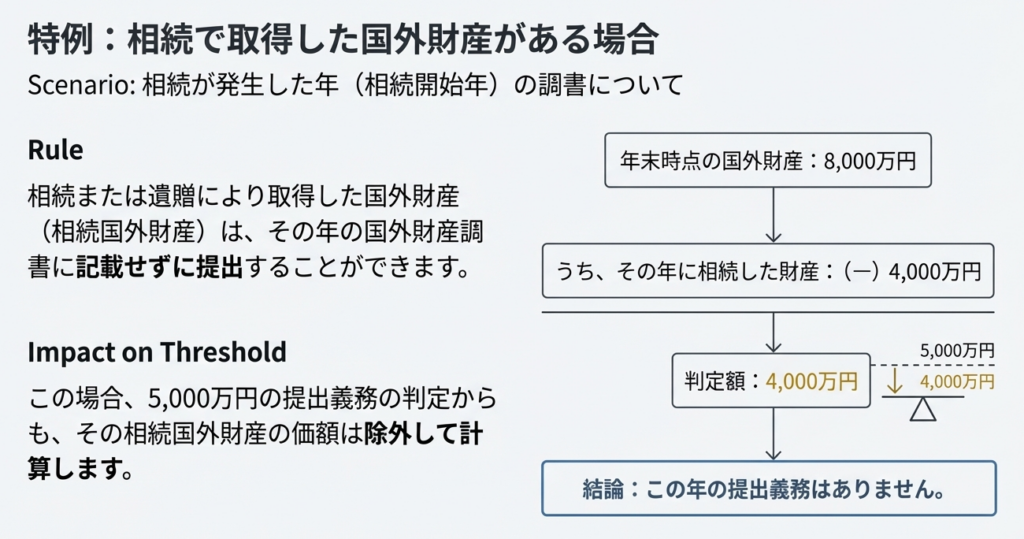

3.2. 特例:相続により取得した財産

実務上、特に注意が必要なのが相続によって国外財産を取得した場合の特例です。この特例には、提出義務の判定と罰則適用の両面で重要な規定が含まれています。

まず、相続または遺贈により国外財産を取得した場合、その相続が発生した年(相続開始年)除外して判定することができます。

加えて、罰則面でも重要な特例があります。仮に相続で取得した国外財産について調書への記載漏れがあった場合でも、相続人に帰責事由がない限り、後述する過少申告加算税等の加重措置(5%加算)の対象とはなりません。

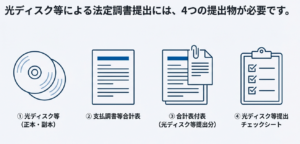

3.3. 手続きの概要:いつ、どこに、何を提出するのか?

提出義務があると判定された場合の手続きは、以下の通りです。

• 提出期限:

その年の翌年6月30日まで

• 提出先:

所得税の納税地(所得税の納税義務がある方以外の方にあっては、住所地(国内に住所がないときは、居所地))を所轄する税務署長

• 必要書類:

◦ 国外財産調書

◦ 国外財産調書合計表(調書への添付が必須)

制度の概要を理解した上で、次に最も実務に影響するインセンティブと罰則について見ていきましょう。

4. まとめ:実務上の注意点とインセンティブ・罰則

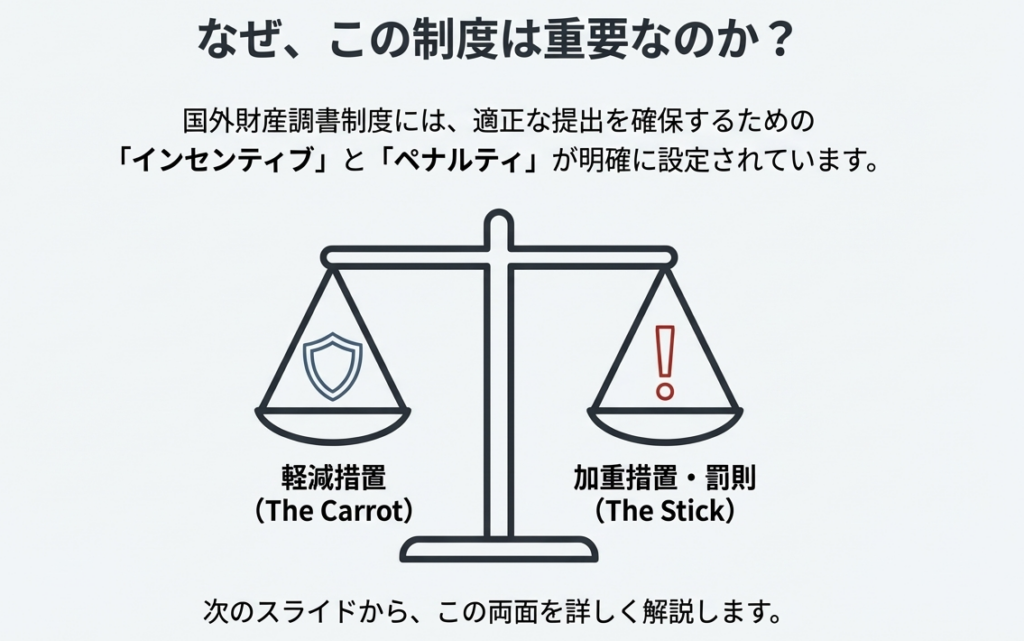

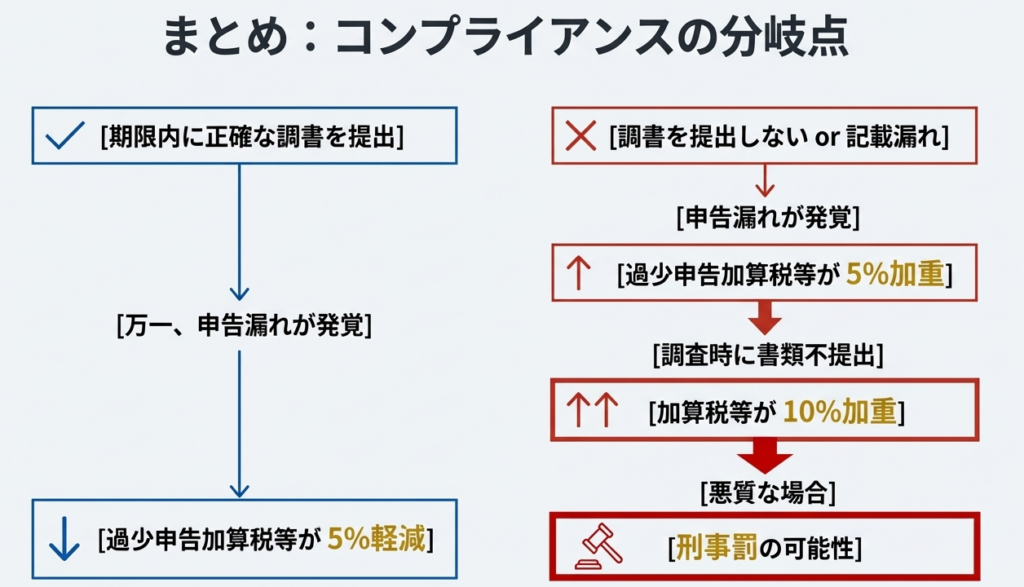

国外財産調書制度への対応は、単なる義務の履行に留まりません。この制度には、適正な提出者へのインセンティブ(アメ)と、不提出者への罰則(ムチ)が明確に規定されており、これを理解することが適切な税務戦略に繋がります。

4.1. 適正な提出によるメリット(軽減措置)

期限内に国外財産調書を適正に提出することには、将来のリスクを軽減する「保険的な効果」があります。

具体的には、調書に記載した国外財産に関して、後日、所得税や相続税の申告漏れが発覚した場合でも、課される過少申告加算税または無申告加算税(以下、過少申告加算税等)が5%軽減されます。

この「保険」は、非上場株式や不動産など評価方法が複雑な資産において、意図せざる評価額の差異から申告漏れが生じやすい場合に特に価値を発揮します。これは誠実な申告者への優遇措置であり、コンプライアンスを遵守する積極的な動機付けと言えるでしょう。

4.2. 不提出・記載漏れのリスク(加重措置と罰則)

一方で、コンプライアンスを怠った場合のリスクは非常に大きいものとなります。その内容は、加算税の加重から刑事罰まで、段階的に設定されています。

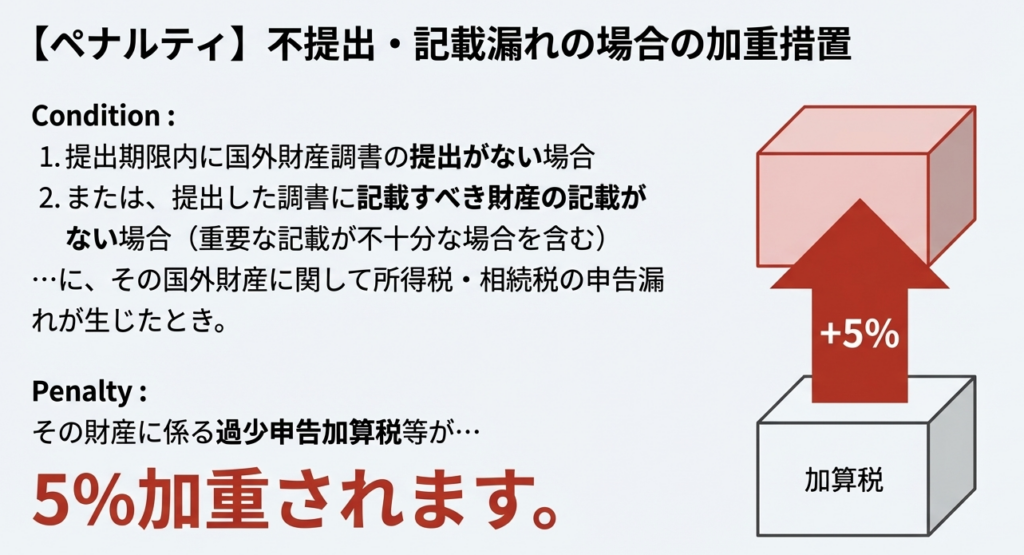

1. 過少申告加算税等の加重

調書を期限内に提出しなかった場合、または記載すべき財産の記載が漏れていた場合に、その財産に関する所得税・相続税の申告漏れが生じた場合(ただし、死亡した方に係る申告漏れは除きます)、過少申告加算税等が5%加重されます。

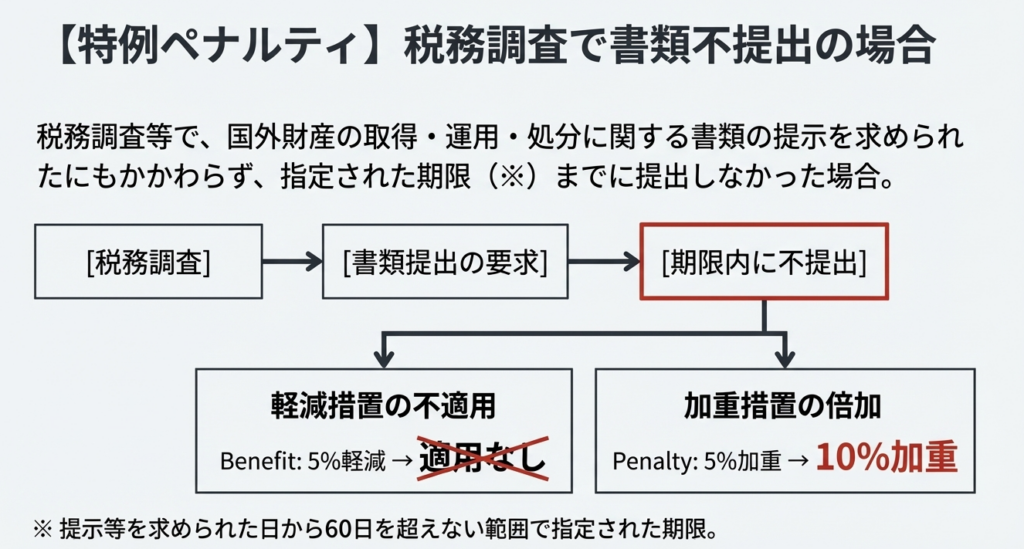

2. 特例による更なる加重

税務調査の過程で、国外財産に関する書類の提示・提出を求められたにもかかわらず、正当な理由なく指定された期限までにそれに応じなかった場合、ペナルティはさらに厳しくなります。この特例が適用されると、上記の加重割合が5%から10%に引き上げられます。同時に、本来受けられるはずだった5%の軽減措置も適用されなくなります。

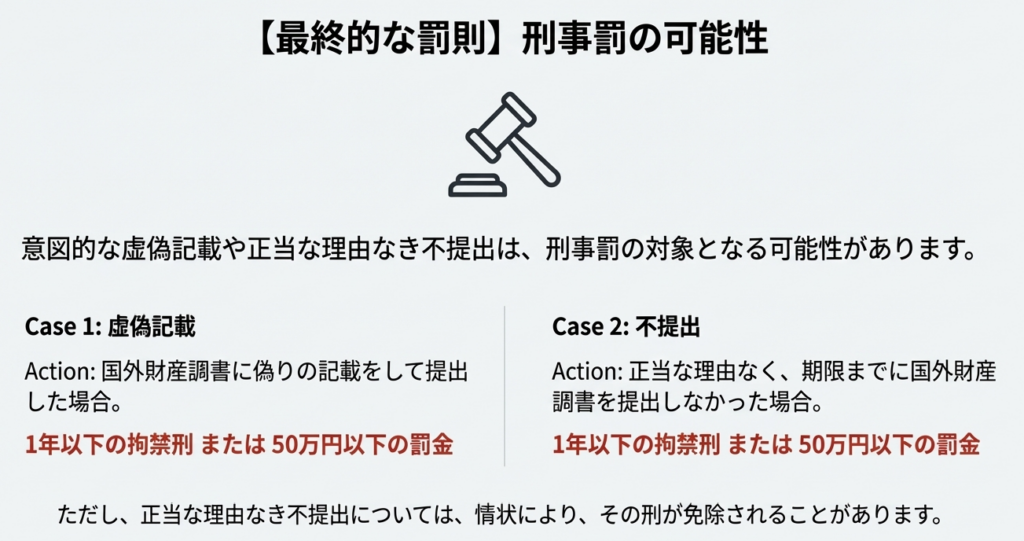

3. 刑事罰

最も重い罰則として、虚偽の記載をして調書を提出した場合や、正当な理由なく期限内に提出しなかった場合には、「1年以下の拘禁刑または50万円以下の罰金」に処される可能性があります。ただし、後者の期限内未提出については、情状により刑が免除されることも規定されています。

5. 結び

国外財産調書制度は、その判定基準から特例、罰則に至るまで、専門的な知識を要する複雑な制度です。近年は、共通報告基準(CRS)等に基づく金融口座情報の自動的交換など、各国の税務当局が連携して国際的な資産情報を把握する動きが加速しており、コンプライアンスの重要性はこれまで以上に高まっています。

「5,000万円」という基準額は、決して一部の富裕層だけを対象としたものではありません。安易な自己判断は、予期せぬペナルティを招くリスクを伴います。提出義務の有無や財産の評価方法などで少しでも疑問点が生じた場合は、速やかに税理士などの専門家にご相談いただくことを強くお勧めします。本稿が、皆様の適正な税務コンプライアンスの一助となれば幸いです。

ガイド:Q&A

1. 国外財産調書を提出する必要があるのは、どのような人物ですか?

その年の12月31日時点で、価額の合計額が5,000万円を超える国外財産を有する「居住者」が対象となります。ただし、所得税法に規定する「非永住者」は除外されます。

2. 国外財産調書の提出期限はいつですか?

国外財産調書は、対象となる年の翌年6月30日までに提出する必要があります。

3. 提出義務が生じる国外財産の価額の基準はいくらですか?

その年の12月31日時点において、所有する国外財産の価額の合計額が5,000万円を超える場合に提出義務が生じます。

4. 国外財産調書は、どこに提出しなければなりませんか?

所得税の納税地を所轄する税務署長に提出します。所得税の納税義務がない場合は、住所地(国内に住所がない場合は居所地)を所轄する税務署長に提出します。

5. 相続が開始した年の国外財産調書に関して、どのような特例がありますか?

相続または遺贈により取得した国外財産(相続国外財産)については、その相続が開始した年の国外財産調書に記載しないで提出することが可能です。この場合、提出義務の判定は、相続国外財産の価額を除外して行われます。

6. 提出期限内に国外財産調書を提出した場合、所得税や相続税の申告漏れが生じた際にどのような軽減措置が適用されますか?

提出期限内に提出された調書に記載がある国外財産に関して所得税・相続税の申告漏れが生じた場合、その国外財産に係る過少申告加算税または無申告加算税が5パーセント軽減されます。

7. 国外財産調書の提出がない場合、所得税や相続税の申告漏れが生じた際にどのような加重措置が適用されますか?

提出期限内に調書の提出がない場合や記載すべき国外財産の記載がない場合に、その国外財産に関して所得税・相続税の申告漏れが生じると、過少申告加算税等が5パーセント加重されます。

8. 所得税法における「居住者」と「非永住者」はどのように定義されていますか?

「居住者」とは、国内に住所を有し、または現在まで引き続いて1年以上居所を有する個人を指します。「非永住者」とは、居住者のうち、日本の国籍を有しておらず、かつ、過去10年以内に国内に住所または居所を有していた期間の合計が5年以下の個人を指します。

9. 国外財産調書に虚偽の記載をして提出した場合、または正当な理由なく提出しなかった場合、どのような罰則が科される可能性がありますか?

虚偽の記載をして提出した場合、または正当な理由なく期限内に提出しなかった場合、1年以下の拘禁刑または50万円以下の罰金に処されることがあります。ただし、正当な理由なく提出しなかった場合は、情状により刑が免除されることもあります。

10. 修正申告があった際に、求められた国外財産に関する書類を期限内に提示しなかった場合、加重措置はどのように変化しますか?

軽減措置(5%軽減)は適用されなくなります。さらに、加重措置の加重割合は5パーセントから10パーセントへと引き上げられます。

コメント