国税庁タックスアンサーの「No.7457 財産債務調書の提出義務」について解説します。

解説動画

概要

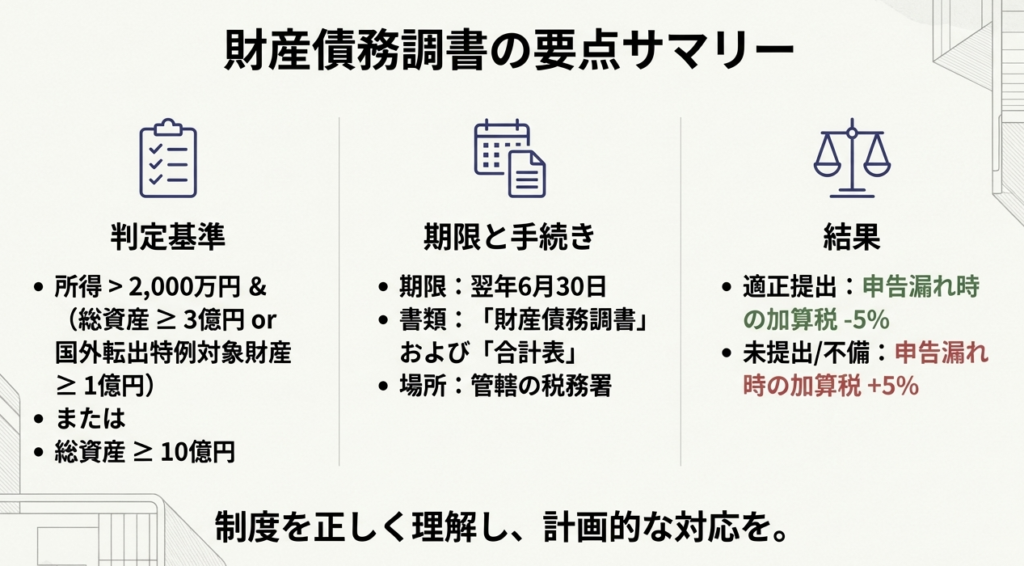

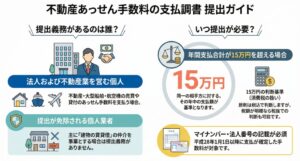

財産債務調書は、保有する財産や債務の状況を翌年6月30日までに税務署へ報告する書類です。提出義務があるのは、所得2,000万円超かつ総財産3億円以上(または国外転出特例対象財産1億円以上)の方、もしくは所得に関わらず総財産10億円以上の居住者です。

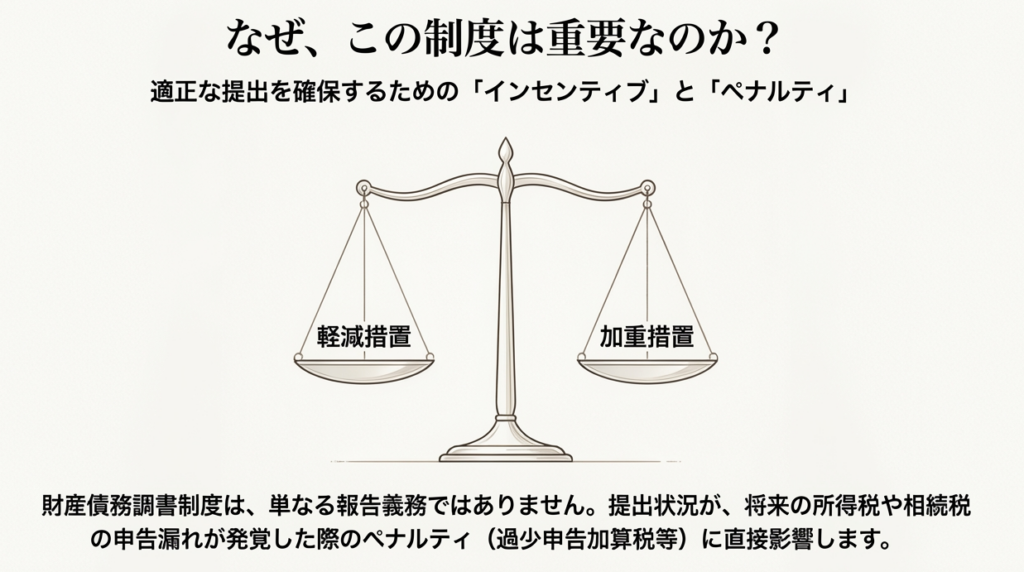

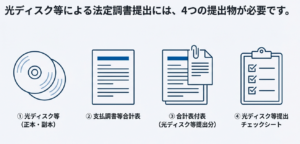

提出時には「合計表」を添付します。適正な提出を促すため、期限内の提出分に申告漏れがあっても加算税が5%軽減される一方、未提出や不備がある場合は5%加重される措置があります。なお、相続開始年の相続財産は判定や記載から除外可能です。

これは、正直な報告には優遇を、不備には厳格な対応を行う、いわば「アメとムチ」による資産の透明化制度です。

スライド解説

解説:財産債務調書制度の徹底解説:実務上のポイントと留意点

1. 導入:なぜ財産債務調書は重要なのか

皆さん、こんにちは。日々の業務お疲れ様です。さて、今回は「財産債務調書」について改めて解説します。この制度は、単に富裕層の方に特定の書類提出を求める形式的な手続きではありません。

税務当局が富裕層の資産状況を的確に把握し、国際的な租税回避などにも対応していくための、非常に重要な制度と位置づけられています。我々会計の専門家がこの制度を正しく理解し、クライアントに的確なアドバイスを行うことは、コンプライアンス遵守はもちろんのこと、クライアントの将来的な税務リスクを管理する上で極めて戦略的な意味を持ちます。

この制度は、納税者自身に適正な申告を促すための重要な役割を担っており、その仕組みを深く知ることは、クライアントの利益を守るための不可欠な知識と言えるでしょう。

それではまず、この制度の核心部分である「結局、誰が、いつまでに、何をすべきか」という結論から先に見ていくことにしましょう。

2. 結論:結局、誰が・いつまでに・何をすべきか

我々の業務において、時間は最も重要な資源です。詳細な論点に入る前に、クライアントの状況を即座に判断するために使える、実務的な結論を先にお伝えします。複雑な制度を理解する際には、まずこの全体像を掴むことが肝心です。

提出義務がある方:

・その年の所得金額(退職所得を除く)が2,000万円を超え、かつ年末時点の財産が3億円以上(または特定の国外財産が1億円以上)ある方。

・または、所得にかかわらず、年末時点の財産が10億円以上ある方。

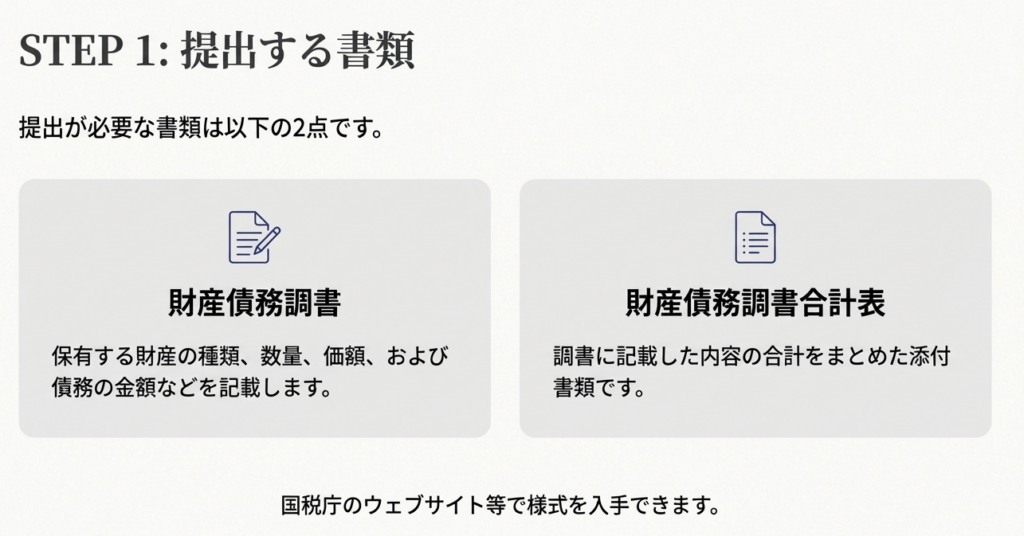

提出する書類:

・「財産債務調書」

・「財産債務調書合計表」

提出期限:

・財産を判定したその年の翌年の6月30日まで

まずはこの3つの基本を押さえることが、具体的な業務を進める上での第一歩となります。では次に、これらの基準や手続きについて、より詳しく見ていきましょう。

3. 詳細解説:財産債務調書制度の要点

ここからは、制度の具体的な要点を解説していきます。提出義務者の判定基準や手続きの詳細を正確に理解していなければ、意図せずクライアントに不利益を与えてしまう可能性もあります。実務における正確な判断の基礎となる知識ですので、しっかりと確認してください。

3.1. 提出義務者の判定

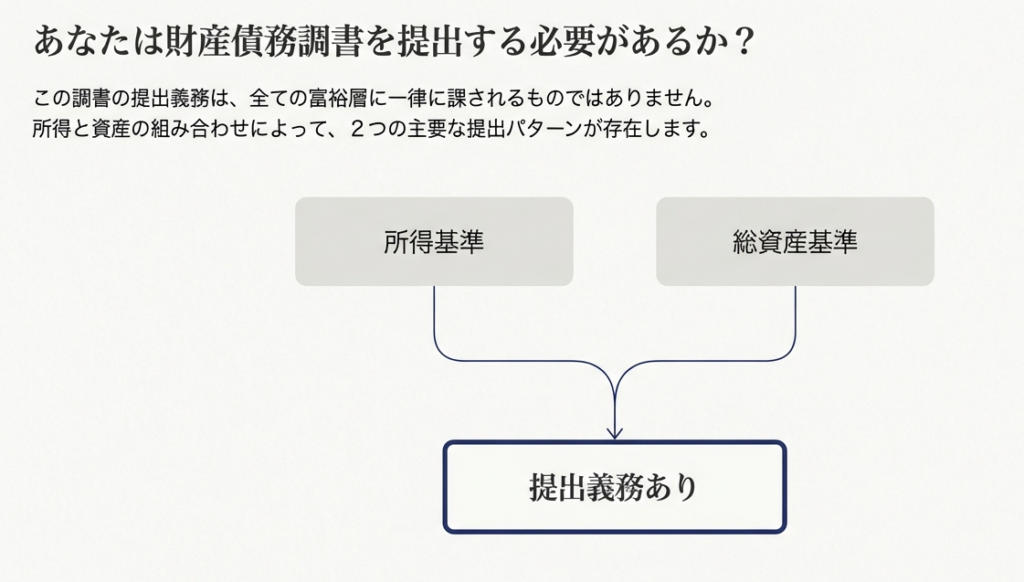

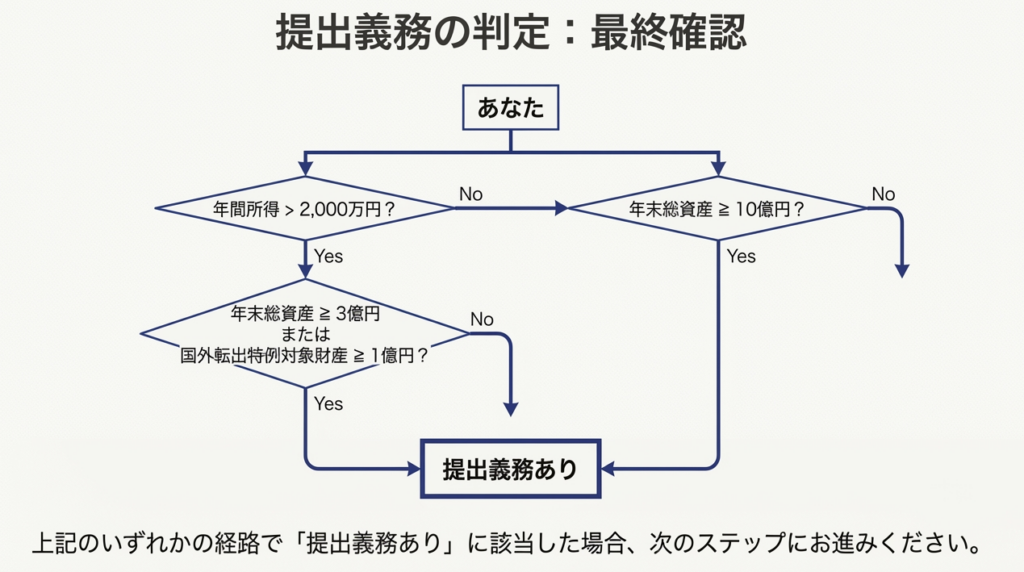

財産債務調書の提出義務があるのは、以下の2つの基準のいずれかに該当する方です。

基準1:所得基準と財産基準の両方を満たす方

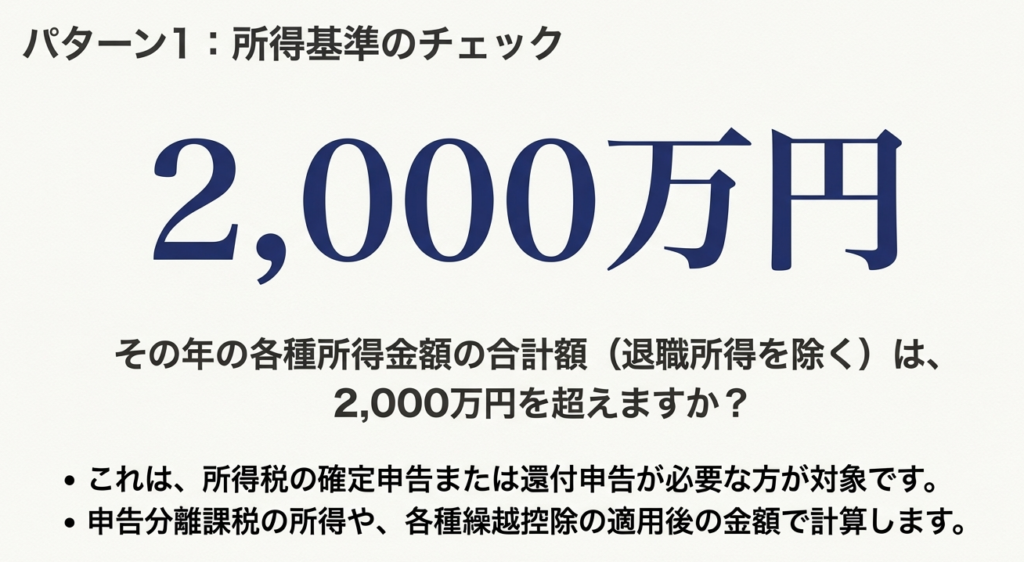

まず、所得税の確定申告書を提出する必要がある方(または特定の還付申告書を提出できる方)であることが前提となります。その上で、以下の所得要件と財産要件の両方を満たす必要があります。

所得要件: その年分の退職所得を除く各種所得金額の合計額が2,000万円を超えること。 この所得金額は、純損失の繰越控除や上場株式等に係る譲渡損失の繰越控除といった各種繰越控除を適用した後の金額で判定します。また、申告分離課税の所得がある場合は、それらの特別控除後の所得金額を加算した上で判定しますので注意が必要です。

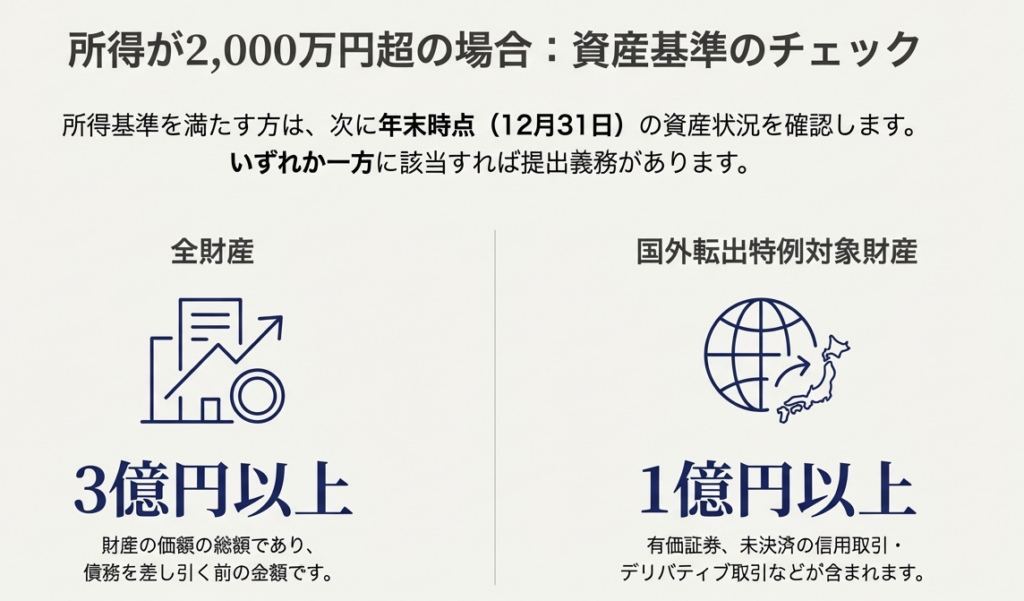

財産要件: その年の12月31日において、以下のいずれかを有すること。

・価額の合計額が3億円以上の財産

・価額の合計額が1億円以上の国外転出特例対象財産 ここでいう財産の価額とは、債務を差し引く前の財産の総額である点に注意が必要です。なお、「国外転出特例対象財産」とは、有価証券等のほか、未決済の信用取引やデリバティブ取引などを指します。

基準2:高額な財産を有する方

所得の要件とは別に、純粋に財産額のみで判定される基準です。

• その年の12月31日において、価額の合計額が10億円以上の財産を有する居住者の方。 (ただし、上記の基準1に該当する方は除きます。)

3.2. 手続きの概要

提出義務があると判定された場合の手続きは、以下の通りです。

• 提出期限:

その年の翌年6月30日

• 提出書類:

財産債務調書 および 財産債務調書合計表

• 提出先:

所得税の納税地を所轄する税務署長です。ただし、基準2に該当する方で所得税の納税義務がない場合は、その方の住所地(国内に住所がないときは居所地)を所轄する税務署長に提出します。

3.3. 相続があった年の特例

実務上、特に注意が必要なのが、その年に相続が発生した場合の特例です。これは非常に重要なポイントなので、独立した項目として解説します。

相続が発生した年(相続開始年)分の財産債務調書については、「相続または遺贈により取得した財産または債務」を記載せずに提出することが認められています。

さらに重要なのは、その年の提出義務を判定する際にも、相続で取得した財産の価額は、財産総額から除外して計算できるという点です。これにより、相続によって一時的に財産が基準額を超えた場合でも、提出義務が生じないケースがあります。

このように、本制度は相続という特殊な状況に対して、提出義務の判定から記載内容、さらには後述するペナルティの適用に至るまで、一貫して特別な配慮を設けている点を理解しておくことが重要です。

4. まとめ:実務上の注意点とアドバイス

ここまで制度の概要を解説してきましたが、この制度を遵守するということは、単に書類を提出すれば終わり、というわけではありません。提出内容の正確性や期限遵守が、クライアントの将来の税務にどのような影響を与えるのか(メリット・デメリット)を理解し、的確に伝えることが我々専門家の役割です。

この制度には、適正な提出を促すための「アメとムチ」が明確に用意されています。

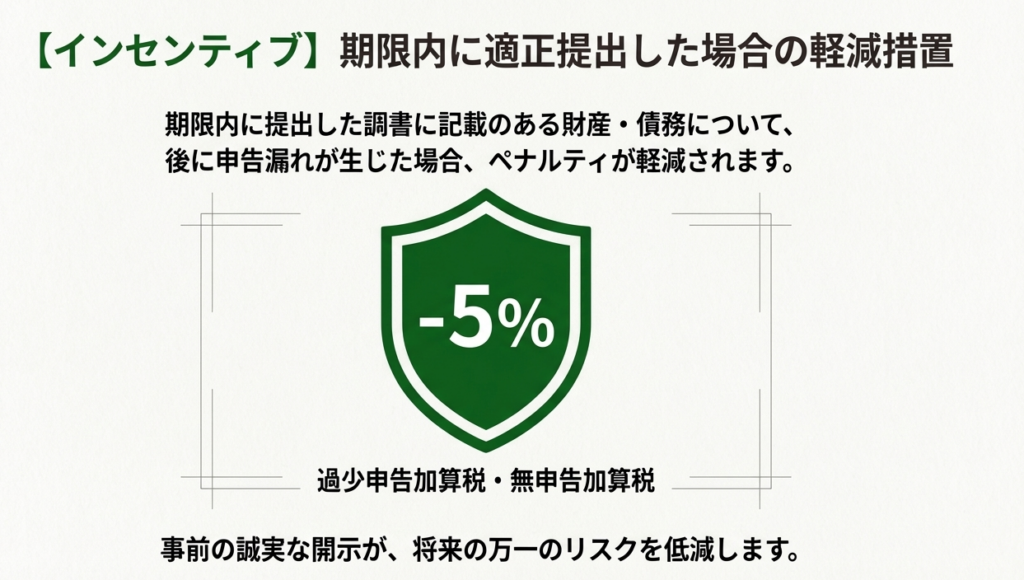

【メリット】適正提出の場合:過少申告加算税等の軽減措置

これはインセンティブ(アメ)となる措置です。 期限内に財産債務調書を適正に提出した場合、その調書に記載のある財産や債務に関して、後日、所得税や相続税の申告漏れが発覚したとしても、その申告漏れに係る過少申告加算税等が5%軽減されます。日頃から誠実に資産状況を開示している納税者に対する、一種の優遇措置と理解できます。

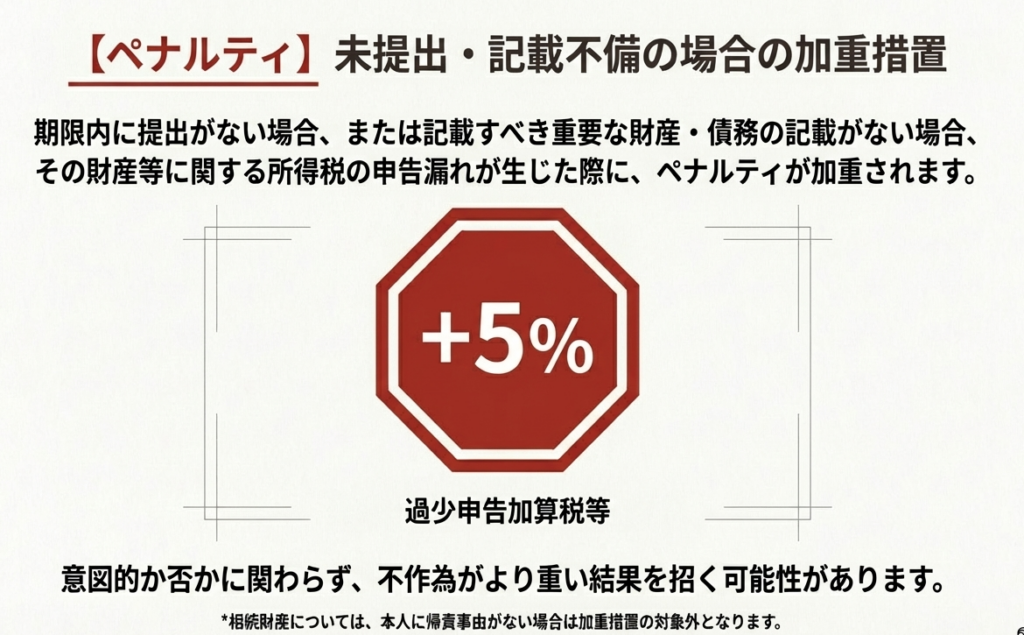

【デメリット】不提出・記載漏れの場合:過少申告加算税等の加重措置

こちらはペナルティ(ムチ)となる措置です。 正当な理由なく期限内に調書を提出しなかった場合や、提出した調書に記載すべき重要な財産・債務の記載が漏れていた場合に、その財産・債務に関して所得税の申告漏れ(死亡した方に係るものを除く)が生じると、ペナルティとして過少申告加算税等が5%加重されます。 ただし、重要な例外として、相続により取得した財産・債務については、本人に帰責事由がない場合にはこの加重措置の対象とはならない、とされています。

我々会計事務所のスタッフは、日頃からクライアントの資産状況に関心を持ち、この制度に該当する可能性のある方には、積極的に声がけをしていく必要があります。

財産債務調書制度を正しく理解し、クライアントを適切に導くことは、クライアントの不要な税務リスクを回避し、その利益を守ることに直結します。そしてそれは、我々の専門家としての信頼をより一層高めることに繋がるのです。今後も高い意識を持って業務に取り組んでいきましょう。

ガイド:Q&A

1. 財産債務調書とはどのような書類で、いつまでに提出する必要がありますか?

財産債務調書は、保有する財産の種類、数量、価額および債務の金額などを記載した書類です。対象者は、その年の翌年の6月30日までに、所得税の納税地を所轄する税務署長に提出しなければなりません。

2. 財産債務調書の提出義務がある人のうち、所得と財産の両方の基準を満たす必要があるのはどのような人ですか?

所得税の確定申告書の提出義務がある方などで、その年分の退職所得を除く各種所得金額の合計額が2,000万円を超え、かつ、その年の12月31日時点で3億円以上の財産または1億円以上の国外転出特例対象財産を有する方です。

3. 財産債務調書の提出義務がある人のうち、財産額のみを基準とするのはどのような人ですか?

所得基準を満たさない居住者の方で、その年の12月31日において価額の合計額が10億円以上の財産を有する方が対象となります。

4. 相続があった年(相続開始年)において、財産債務調書の提出義務を判定する際、相続財産はどのように扱われますか?

相続開始年の財産債務調書には、その相続または遺贈により取得した財産や債務(相続財産債務)を記載しないで提出できます。提出義務の判定においても、財産の価額の合計額から相続により取得した財産の価額を除外して計算します。

5. 対象者判定における「各種所得金額の合計額」を計算する際、特定の繰越控除はどのように影響しますか?

純損失や雑損失の繰越控除、特定の譲渡損失の繰越控除、先物取引に係る損失の繰越控除などを受けている場合、それらの控除を適用した後の金額が「各種所得金額の合計額」となります。

6. 提出義務の判定基準となる「財産の価額」とは、何を指しますか?

「財産の価額」とは、財産の価額の総額を指します。これは、財産の総額から債務の金額を差し引いた純資産額ではない点に注意が必要です。

7. 提出期限内に財産債務調書を適正に提出した場合、所得税や相続税の申告漏れに対してどのような措置が講じられますか?

提出期限内に提出された調書に記載のある財産や債務に関して申告漏れが生じた場合、その財産等に係る過少申告加算税または無申告加算税が5パーセント軽減される措置が講じられます。

8. 財産債務調書を提出しなかったり、記載内容に不備があったりした場合、所得税の申告漏れに対してどのような措置が講じられますか?

調書の提出がない場合や記載に不備がある場合に、その財産等に関して所得税の申告漏れが生じると、その財産等に係る過少申告加算税等が5パーセント加重される措置が講じられます。

9. 財産債務調書を提出する際に、添付が必須とされている書類は何ですか?

財産債務調書を提出する際には、「財産債務調書合計表」を作成し、添付する必要があります。

10. 国外転出特例対象財産とは、具体的にどのようなものを指しますか?

所得税法第60条の2第1項に規定される有価証券等、同条第2項の未決済信用取引等、および同条第3項の未決済デリバティブ取引に係る権利を指します。

コメント